11月27日、オミクロン変異種の感染拡大のニュースで大きく世界の株式市場が下落しました。南アフリカで発生したオミクロン株の感染力が非常に強いことで、再び世界各地でロックダウンが起こったり、経済減速になるのではないかと考えられ、大きく株が売り込まれました。

27日のマーケットの動き、11月29日からの1週間がどのように今後動いて来るのかをお話しします。また、オミクロン株の中期的影響についても、お話をしたいと思います。

[ 目次 ]

大幅下落の中にも冷静になれる材料

オミクロン報道により株価が大幅下落

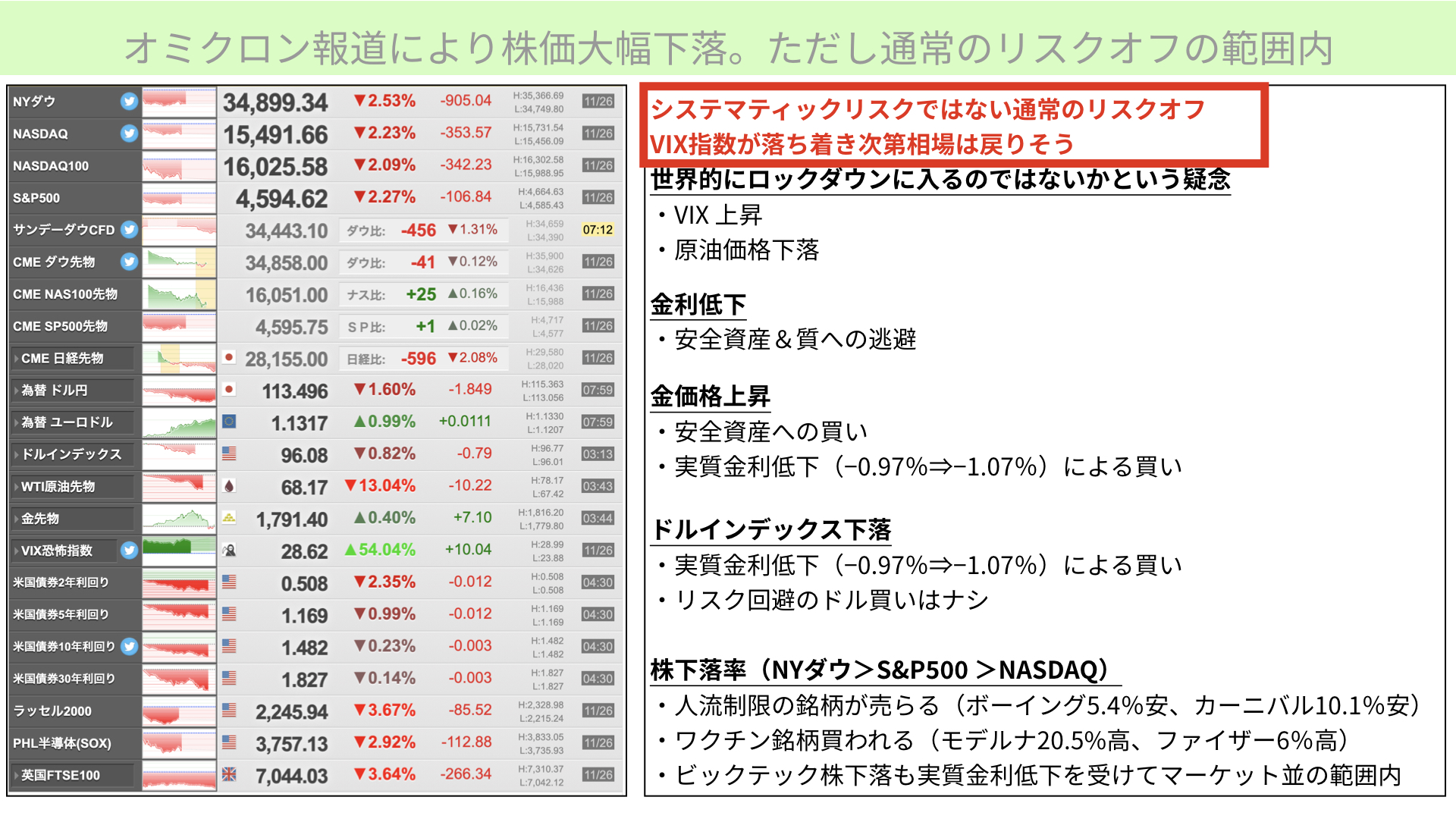

株価の動きや各資産の動きを見ながら、どういうことが起こったのかを見ていきたいと思います。

まず、結論から言うと、金曜日はリスクが高まったときに起こるシステマチックリスクのような、株、債券、金が全て売られる状況ではありませんでした。あくまでも通常のリスクオフの範囲内で、パニック的に捉える必要はありません。

VIXが大きく上昇しましたが、そちらが落ち着き次第元の軌道に戻る可能性が十分にあるというのが、超短期的な見通しです。

ただ、これは11月27日のお話です。28~29日に報道されたオミクロン株の感染力が強いとのニュースが影響するかもしれません。

1週間~3週間以内にオミクロン株の実態が見えてきて、ファイザー等を中心にワクチン対応ができると言われてもいます。状況は随時判断する必要がありますが、金曜日は売りが進んだものの、意外と冷静な内容でした。

各資産価格の動き

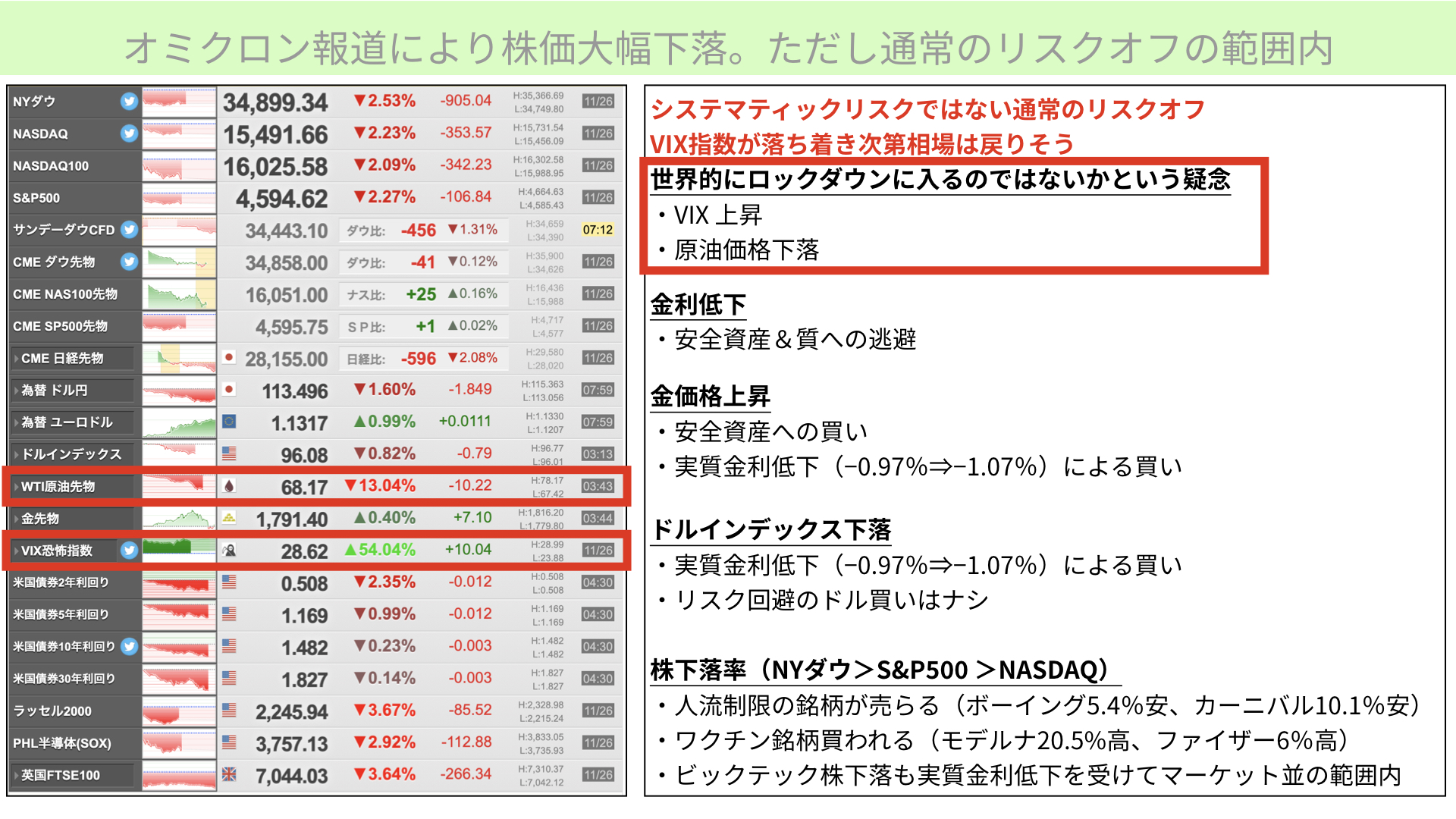

そう思った理由についてです。まず、新しい変異株によって世界的にロックダウンに入るのではないかと懸念してVIXが上昇。人の往来が減ることで生産が落ち、原油ニーズが減って原油下落をするという通常の反応が最初に起こりました。

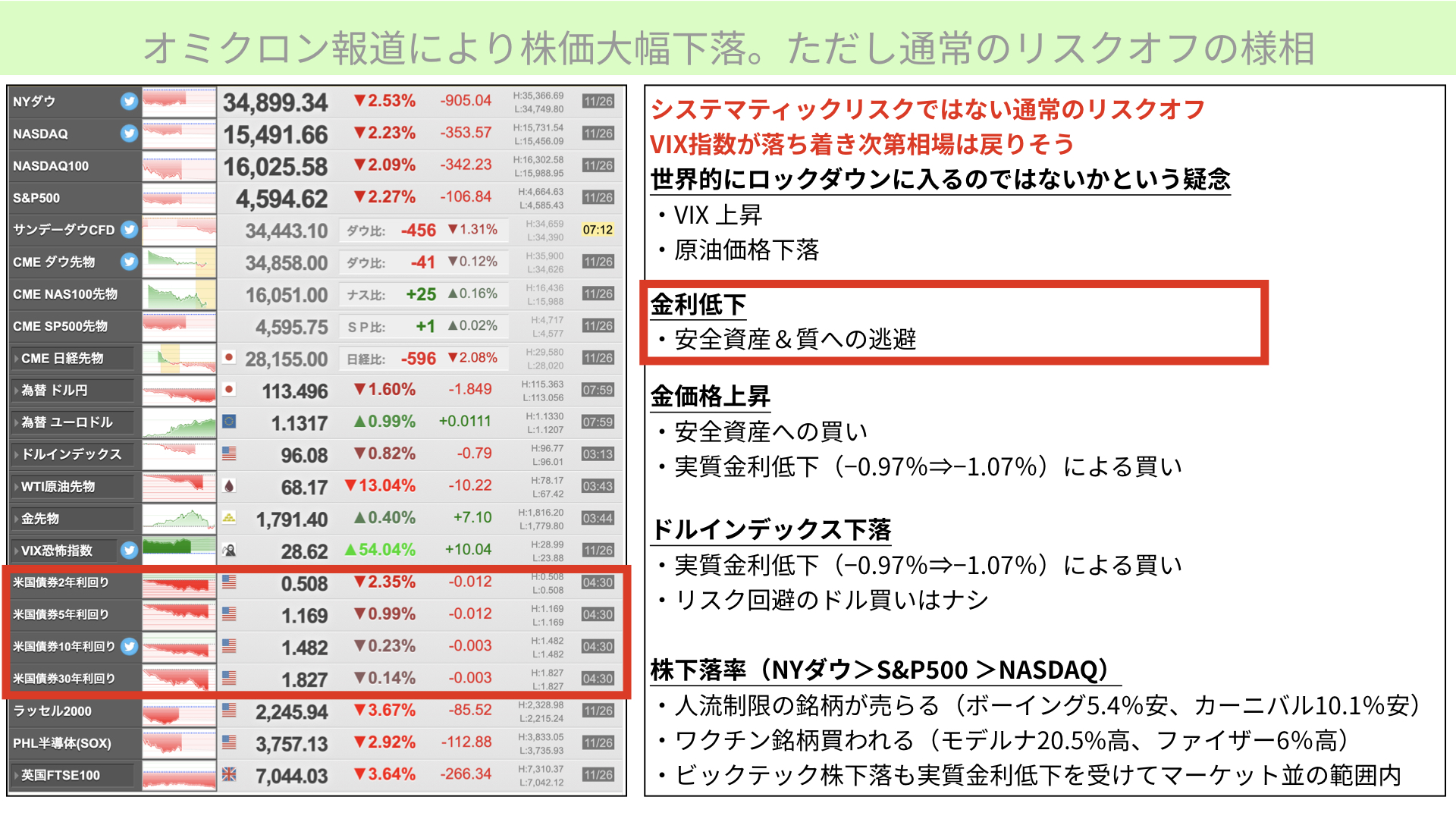

その中で、金利低下が非常に大切になります。今後経済減速が起こることで名目金利が上がりにくくなりますが、一方で「質への逃避」で株から債券にお金が逃げ、債券を買ったという二つの側面があります。

システマチックリスクのように何が何でも資産を売って現金化する状況ではなく、株から債券にお金が動いたことも確認できました。また、金価格も上昇しています。安全資産としての株から金への資金流入と、あとは実質金利の低下です。インフレ率も低下しました。

オミクロン株によって経済が減速することを懸念したインフレ低下と、名目金利、政策金利は簡単には上がらないと考えられ、名目金利も上がらず、実質金利が下がりました。実質金利が下がったための金買いという正常の動きが確認できます。

ドルインデックスも下落しました。パニックになると有事のドル買いで、ドルは不当に上がります。もしくは資金が調達できなくなるとして、ドルを調達する向きが出てドル高になることもあります。

しかし、今回はドルが下がっています。リスク回避のドル買いは見られず、実質金利の低下による素直な売られ方です。これも通常の反応と言えます。

さらに、株の下落率がポイントです。NYダウ、S&P500、NASDAQの順で株価が大きく下落しています。NASDAQは一番下落が少なかったと言えます。

株価の銘柄を見れば、人流制限の影響を受けそうなボーイング、カーニバルは大幅安になっています。一方、ワクチン銘柄は買われ、モデルナ、ファイザーも大きく飼われている状況です。

ビッグテックももちろん下落したのですが、市場並みの売られ方です。実質金利が低下したことで、今後も成長株は投げ売りするほどではないという反応だったと分かります。

このように金曜日の動きだけを見ていると、金買い、債券買いにお金がきっちりと逃げることができている状況なので、パニック的な雰囲気に見えた中でもきっちりと冷静な対応がなされていることが分かりました。

株も、何が何でも投げ売りするわけではなく、人流の影響があるところに対する売られ方は強いものの、他の銘柄に関しては冷静な買い方が入っている、値動きになっていることが大きなポイントとなります。

26日は少し値幅が大きかったのでパニック的に見えた方も多いかと思いますが、VIXが低下してくれば、恐らく株価はある程度落ち着いてくるというのが短期的な見通しです。

今後の見通し

オミクロンで供給サイドのインフレ継続懸念。FRBの対応が正念場

ただ、こういった短期的見通しで株価が大きく上昇する局面になってくるかというと、今回のオミクロン株によって新たな問題を抱えたとお考えください。

非常に大事なポイントですが、今回のオミクロン株が出たことで、新興国にワクチンが普及していない限り、新たに新興国を中心とした変異株が出続け、その都度世界各地で影響の深いところがロックダウンの影響を受ける可能性があると明らかになりました。

こういったことの繰り返しが、供給サイドのインフレが世の中に対する今後の見通し不透明感を出しているわけです。インフレに関する兆候、供給サイドの問題が今後も続きそうだと言えます。

新興国で新しい変異株が出て、感染者が増えることによって工場生産が滞ってしまう。もしくは、資源開発が遅れることによってインフレが起こってしまう。そういったことが今後も新興国に対してワクチンが提供されない限りは同じことが繰り返されます。今後も供給サイドが原因となるインフレが続くのではないかと、マーケットで意識されたのです。

2020年以降、FRBを中心としてインフレがある程度緩やかになってくると、ある程度考えていたわけです。これがまだまだ続くことが、供給サイドからも出てくると、さすがにこれは、FRBを中心とした中央銀行がタカ派的動きに行かなければならなくなります。

ただし、こういったオミクロン株によって感染者が増えることで、今後経済の減速が起こる可能性もあります。先進国における需要増によって供給サイドが追い付かないインフレが起こっている。その中でさらに供給サイドの生産が鈍化することで、さらにインフレが加速する可能性があるのです。

その中で経済が減速する地域が出てくる。その中で先進国の都合でインフレ対策として利上げを行った場合、先進国の通貨が強くなり、新興国の通貨が下落するかもしれません。世界的な協調体制が崩れることで、世界経済が混沌としてくるというニュースが、今後多く出てくる可能性も十分あり得るのです。

今回の変異株により、26日の動きだけではなく、中期的にはかなり供給サイドのインフレ要因が増えたと認識することが大事でしょう。そういったニュースは今後も見ていく必要があります。

今週の注目点

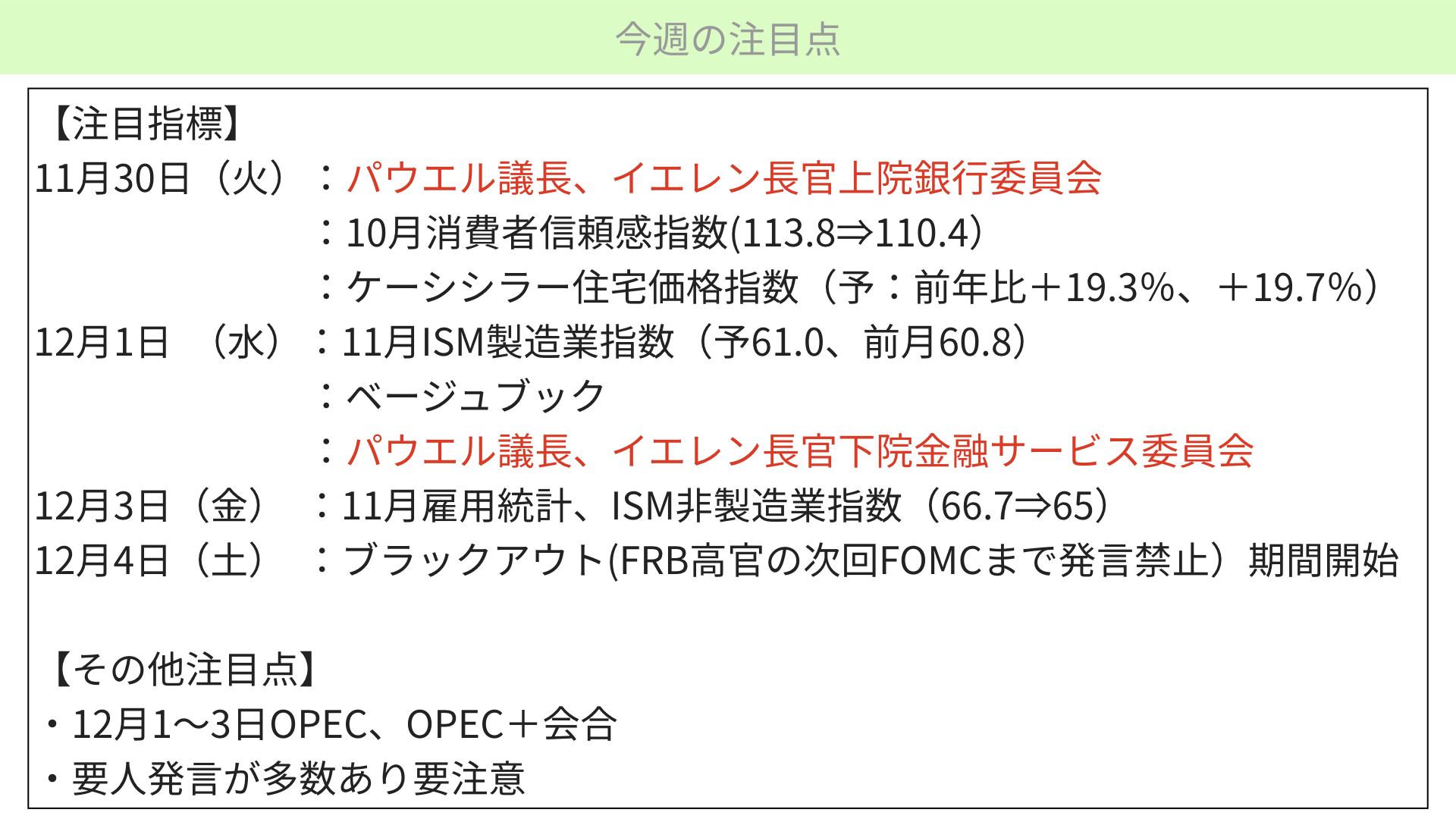

次に今週の経済指標です。

30日火曜日、パウエル議長とイエレン長官が上院銀行委員会で話をします。今後のインフレ対策がどうなるかに注目が集まっていますので、こちらは必ず見るようにしましょう。

12月1日も、下院のサービス委員会でこの2人が話をします。火曜日、水曜日に特に注目となるのが、この2人のコメントです。

12月4日土曜日をもって、次のFOMCまでFRB高官、もしくは関係者のコメントができないブラックアウトに入ります。ですから、今週1週間は要人発言に非常に注目が集まっているとお考えください。

その中でインフレ懸念が出てくれば、供給サイドの問題がいろいろと絡む中でどうなってくるかに注目が集まるでしょう。

他にも、11月30日に10月消費者信頼感指数、ケースシラーの住宅価格指数が発表されます。こちらがインフレにどういう影響を与えるのか。先月よりも若干下落はしていますが、高い水準が維持されていて注目が必要です。

12月1日には、ISM製造業指数が発表されます。こちらも前月60.8から61と強い内容が出てきます。これがさらに強い内容となってくると、金融政策の正常化がより急がれます。こちらも要注意です。FOMC議題内容のベージュブックも同日発表されます。こちらも注目が集まるでしょう。

その他、OPEC会合が1~3日で開かれます。維持となれば原油価格は上がってくると思われます。

終わりに

今週のまとめです。26日は、VIXが落ち着いてくれば株価はある程度落ち着くような動きでした。

一方、中期的に見れば、今回の変異株で供給サイドに対するインフレ懸念がさらに高まるような経済環境になり得ます。変異株が広がることがあれば経済減速による財政出動、金融緩和策が行われ実質金利がさらに低下し、株価が上がると考える方もいらっしゃるかもしれません。

反面、インフレ対策として政策が出口戦略に向かう可能性もあります。それは実質金利のマイナス幅を狭めることになります。2020年3月と同様、実質金利の低下、緩和策によって株価が上がると一方的に決めつけると、かなりリスクが高くなってきています。両方の目線でマーケットをご確認ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル