11月30日のNY市場は3指標そろって大きく下落。株価の下落が止まりません。

背景は二つあります。一つ目は、モデルナCEOがワクチンの開発まで時間がかかり、既存ワクチンは今回のオミクロン株に対してあまり効果がない可能性があると伝えたこと。二つ目は、パウエル議長が上院で話し、その中で非常にタカ派的内容を離したことです。

先物市場から大きく下げていたこともあり、元々下がることも想定されていましたが、戻ることもあまりなく下げ続けています。このまま下げ続けるのか、それとも下値が近づいてきているのかと、皆さん興味があるかと思います。

普通、炭鉱のカナリアと言えば、金を皆さんは思い浮かべるかと思います。しかし、それ以外にもマーケット指標においては、マーケットが大きく落ちるときに先行指標となるものがあります。その三つを取り上げながら、今後の落ち着きどころはどこにあるのかをお伝えしたいと思います。ぜひ、最後までご覧いただければと思います。

[ 目次 ]

米国株の動向

では、早速こちらをご覧ください。まず、簡単に昨日の振り返りをします。

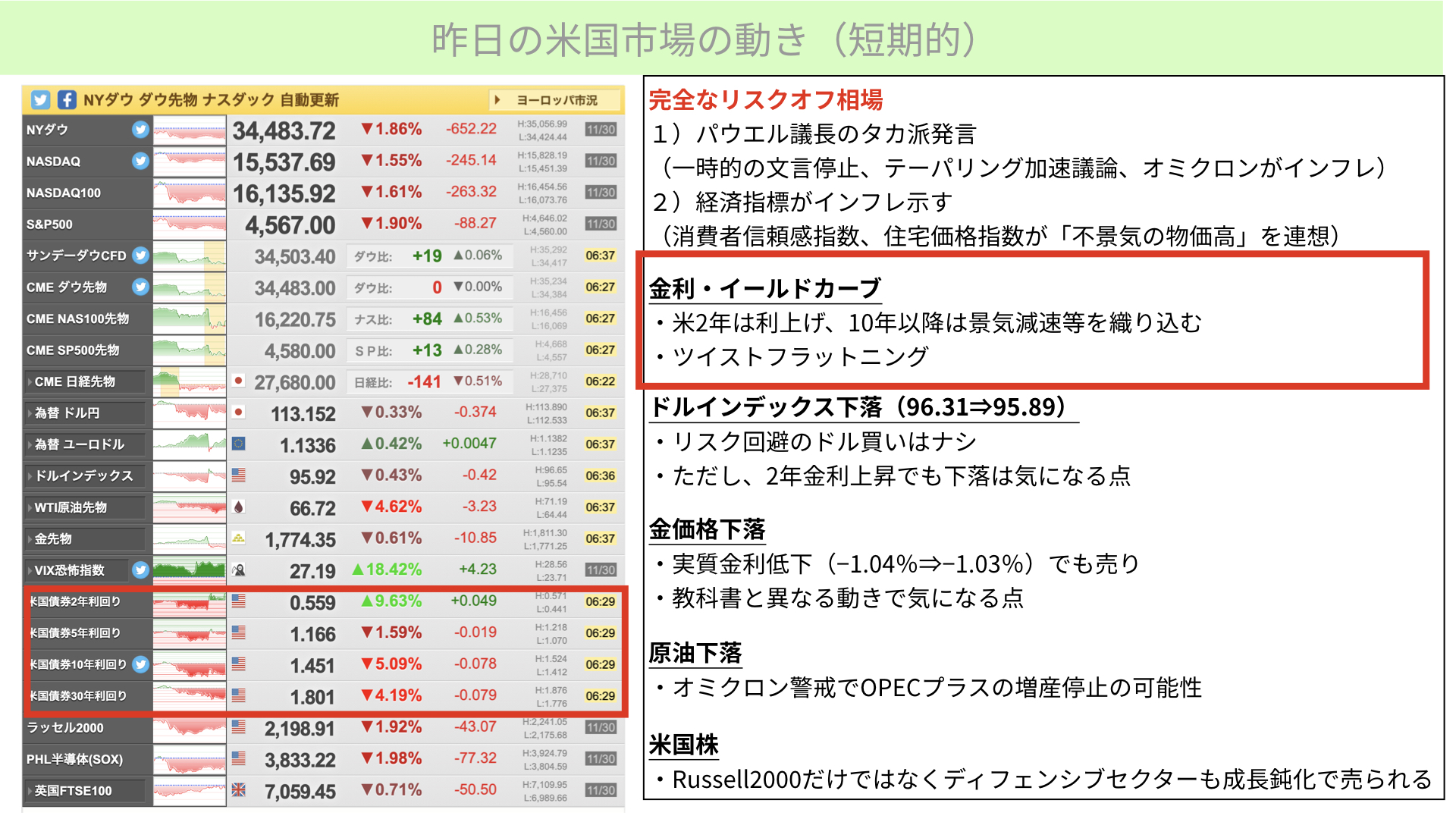

パウエル議長がタカ派的発言をしたことで、完全なリスクオフ相場となったと思われます。

パウエル議長は主に三つの発言をしています。まず、一時的という言葉を使っていたインフレに対する文言を使う時期ではないと言っていました。来年以降もインフレが続きそうだと認めたことになります。

次に、12月FOMCにおいてテーパリングが加速する議論をすることを伝えました。そして、これは事前文書にも出ていましたが、オミクロン株が供給サイドの問題に大きな影響を与えインフレが続くだろうということを述べ、タカ派的だと捉えられました。

一方で、経済指標は消費者信頼感指数、住宅価格指数が出ました。こちらもインフレの兆候を示す内容となっていますので、不景気、インフレの状況が連想され、株価が大きく下落しました。

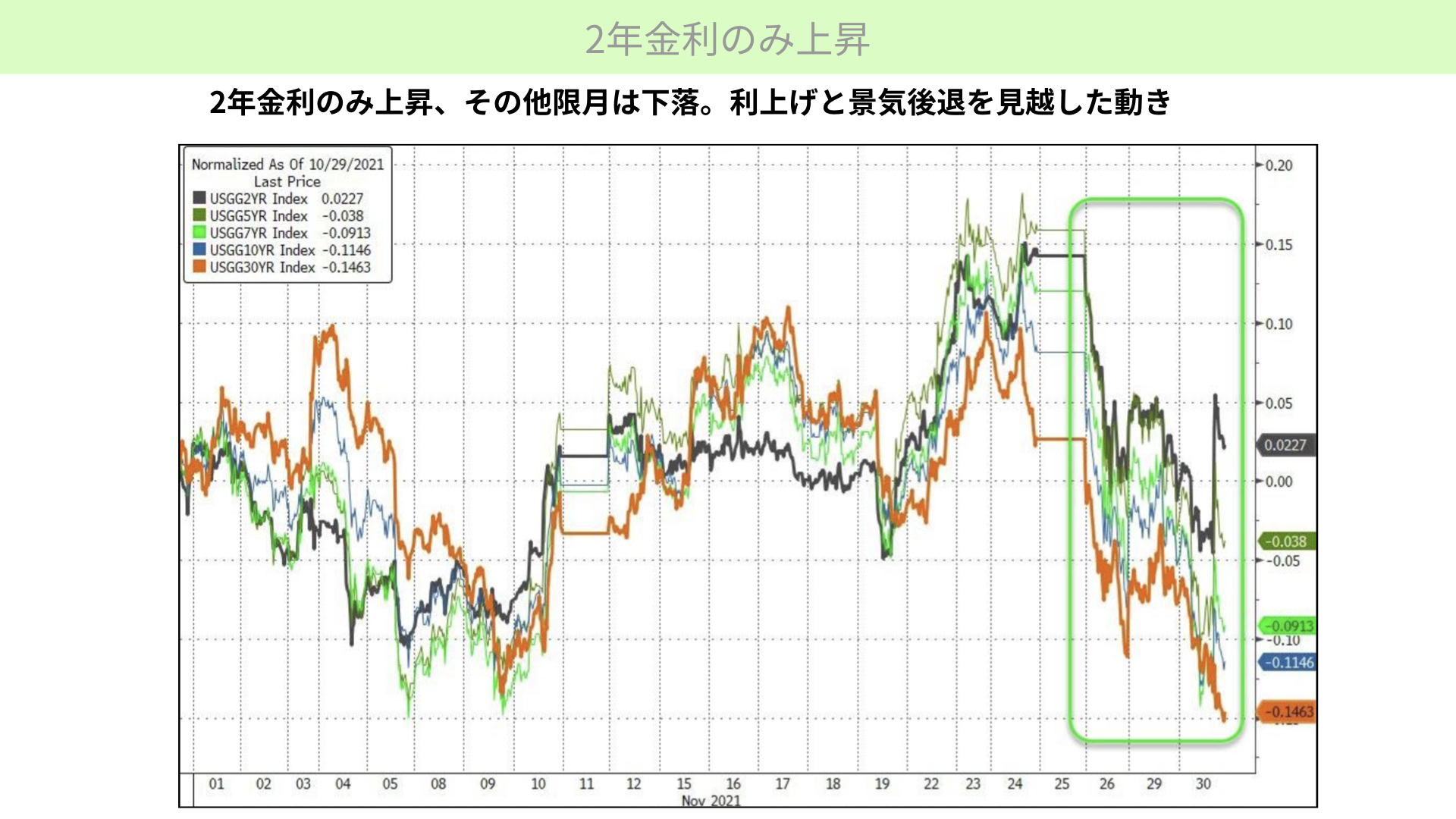

細かく確認します。まず、イールドカーブと金利です。左側にあるように、パウエル議長がタカ派的発言をしたことで短期金利の影響を受けやすい2年金利は上昇しましたが、その後の金利趨勢を表す5年物以降の金利は全て低下しています。利上げは起こるものの5年以降のところが鈍いことから、景気後退、もしくは景気減速をマーケットは感じ取っていることになります。

結果としてツイストフラットニングと呼ばれる短期金利が上がり、長期金利が下がるあまり良くない状況となっています。

2年金利のみ上昇

こちらのチャートは11月30日の動きです。2年物だけ金利が上がり、他の金利は全て下がっています。金利としては短期利上げを織り込みつつも、長期景気後退を織り込んでいる状態です。

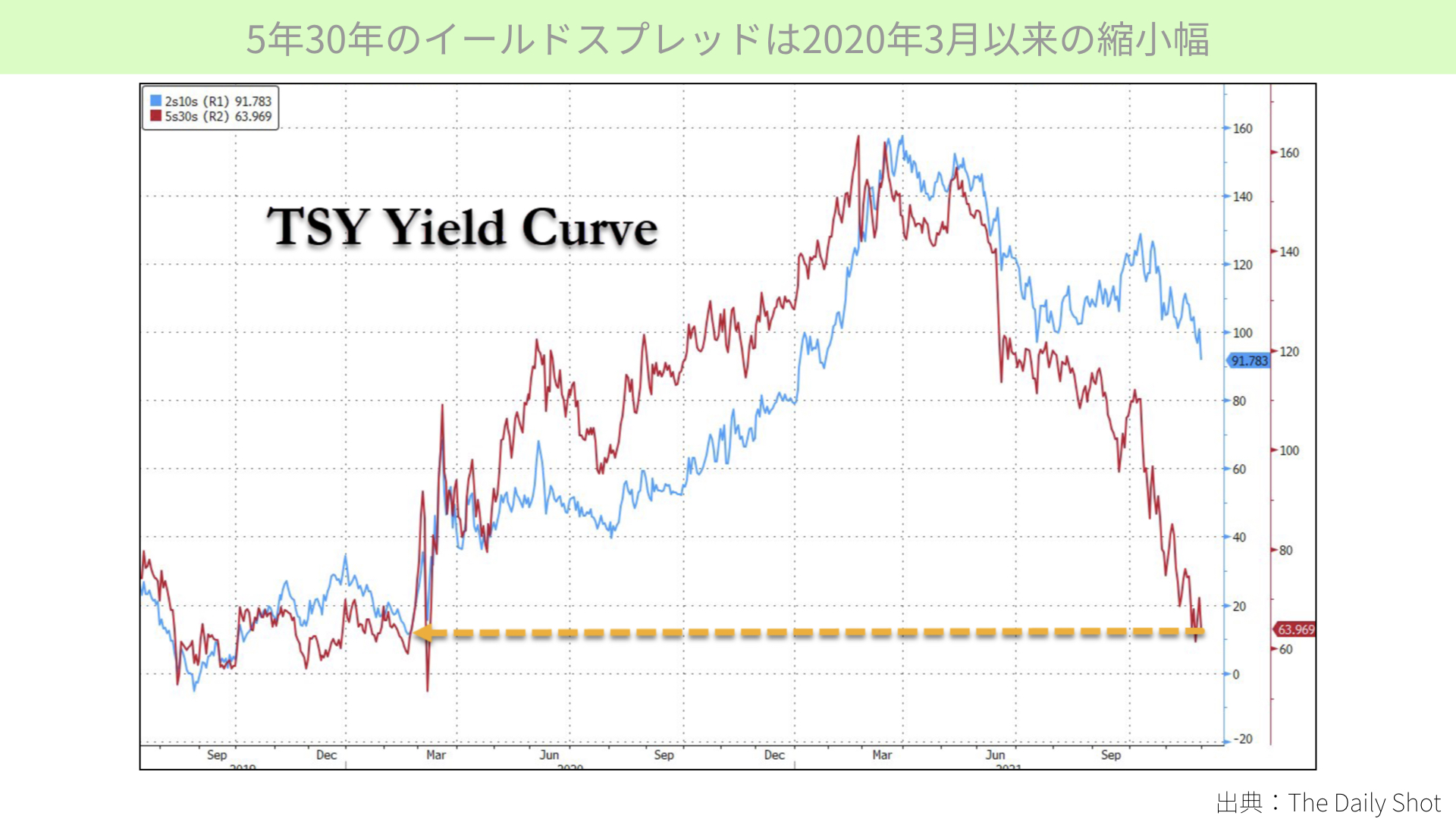

結果的に5年金利、30年金利のイールドスプレッドが、2020年3月コロナショック以降初めて幅が縮まってきています。この5年と30年は25年間も期間が違いますので、普通はタームプレミアムと言って期間が長い分、30年物の金利が高くなるべきところです。

しかし、30年の金利が下がっているのは、30年後も景気がいい状態が続いているとは思えないことを指します。ですから、イールドスプレッドの差の縮まりは、景気減速感を示します。

ドルインデックス・金価格・原油価格・米国株

その結果、ドルインデックスも下落しています。リスク回避のドル買いはなかったので、リスクオフ、暴落やシステマチックリスクになっている感じではありません。

ただし、2年金利は上昇して政策金利が上がっています。普通はドルインデックスが上がりやすいですが、10年金利が下がっています。ドルの下落からは、中期的にドルの勢いが落ちてきている感じが見えます。

金価格も下落しています。実質金利は-1.04%から-1.03%とほぼ動いていません。実質金利が上がったため金が売られるのは分かりますが、そうではない状況で金が売られていることになります。何となくマーケットとしては気迷いがある感じがします。

原油価格も下がっています。オミクロン警戒で需要が減ると考えられ、12月1~3日のOPECプラスにおいて増産停止の可能性が出てきています。

米国株はNYダウ、NASDAQ、S&P500の全てが下落していますが、それ以上に大きく下落したのがラッセル2000です。これは小型株を中心としたものですが、1.92%下がっていることが気になります。これは後ほどご説明したいと思います。

また、ディフェンシブセクター、P&Gなども成長鈍化で売られています。普通、こういった状況ではディフェンシブセクターは根持ちがいいはずですが、売られているといった1日の動きでした。

リスクオフですが、暴落となるパニック的な売りではありません。オミクロン株の広がりで、パウエル議長がハト派的になるのではないかという期待もありましたが、それには沿いませんでした。11月30日の動きは、その反動があった下げだと見て取れます。もちろん、これから大きく下落する可能性はありますが、それは日々見ていくしかありません。

では、仮にパニック的な売りではないとした場合、落ち着きどころはどこになるのでしょうか。落ち着きどころを確認するため、三つの炭鉱のカナリアについてご説明します。

3つの炭鉱のカナリア

一つ目の「炭鉱のカナリア」原油

一つ目は原油価格です。原油価格は下がってくると、S&P500も連れて安くなる相関性の高いものとなっています。

チャート中、原油価格は黄色、S&P500は紫です。原油価格が下がっているため、S&P500もこれから連れて安くなることは十分考えられます。

もちろん、原油が下がったときでも株価は堅調なこともあります。しかし、今の状況においては原油が下がるとS&P500も下がるのではないかと連想する人がいます。

原油価格は12月1~3日まで開かれるOPEC会合において、増産40万バレルをやめ、原油価格を高く維持する動きが出て原油価格が上がってくれば、一つ目の炭鉱のカナリアの要素は消えてきます。

しかし、それでもどういういった状況となるかは、しっかりと原油価格を見る必要があるかと思います。

原油価格が下がると、インフレにいいのではないかと思う方もいらっしゃるでしょう。原油価格が下がるとインフレに対していい影響があるものの、それ以上に株価に対するマイナスの影響を考えている方が、マーケットには多いとお考え下さい。

原油版VIX(OVX)がコロナショック以来の高水準

原油価格にもS&P500におけるVIXのようなものがあります。OVXです。

チャート黄色線がOVX、紫線が原油価格となっています。今回はWTIなのでブレッドを取っています。原油価格のボラティリティを示すOVXが非常に上がっています。

これはコロナショック以来の高さとなっていますので、OVXが落ち着いてくるまでは、原油価格のボラティリティがかなり高まっている状態となります。

私であれば炭鉱のカナリアとしては、OVXの数値が落ち着いてくることが株価に対する安定感をもたらします。これが落ち着いてくるまでは、まだまだ株価はどっちに行くか分からない状況が続きやすいと見ていく必要があるでしょう。

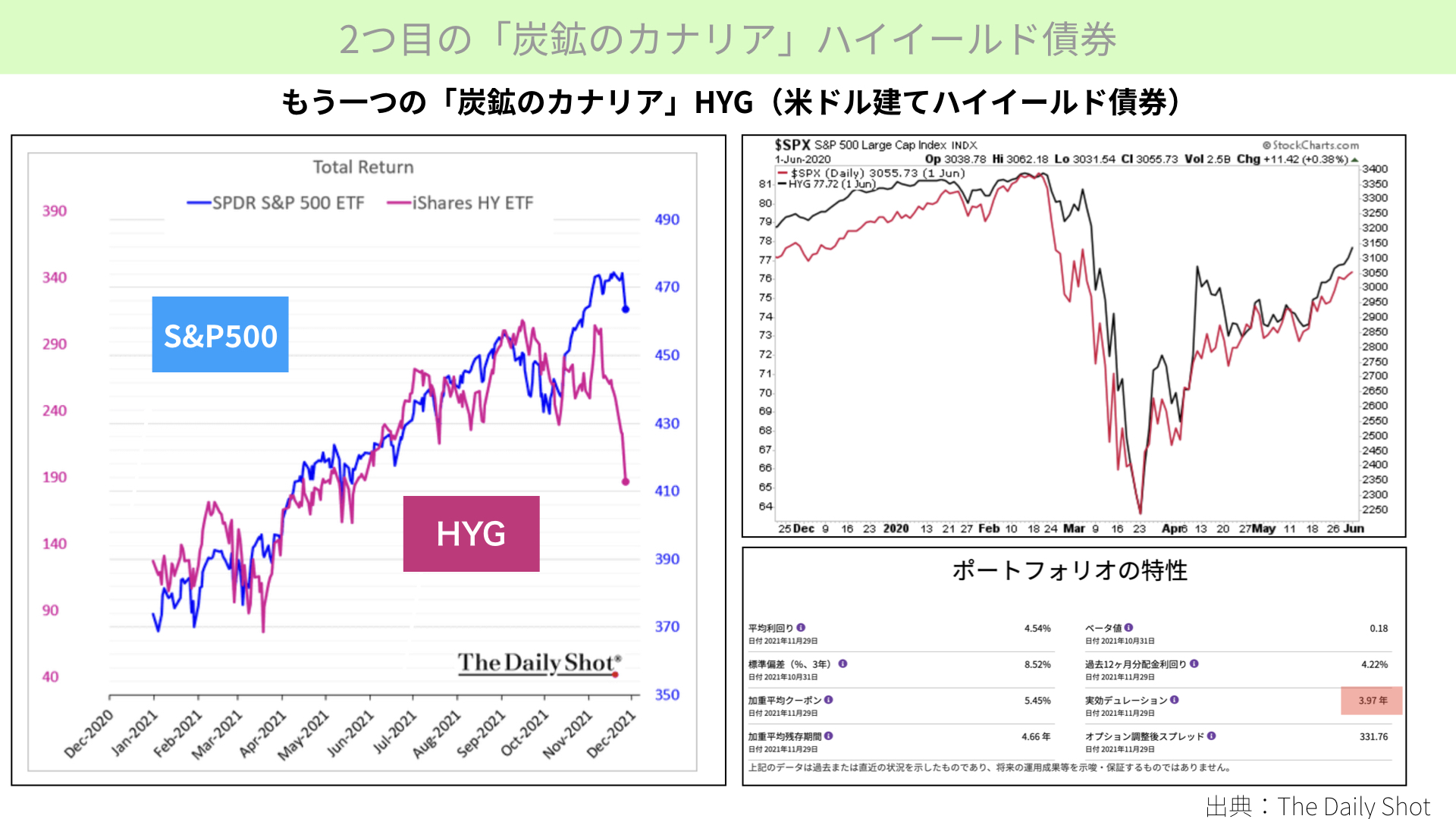

二つ目の「炭鉱のカナリア」ハイイールド債券

二つ目は、HYG(米ドル建てハイイールド債券)です。ハイイールド債券の多くはシェール企業も含めて発行していますが、格付けの低いところが資金調達を行い、そこで企業を回していくためのものです。

景気後退局面となると、格付けの低い企業は倒産する確率が若干上がってきます。そういった意味では、こういった債券を集めたHYG、そういったところの社債を集めたものは売られやすい傾向にあります。

HYGがS&P500に対する先行指標だというのは、この左のチャートからも分かるかと思います。今回、HYGが大きく先行して下落していますので、それにつられてS&P500が下がってくるだろうと言われています。

右上のチャートは、コロナショック時にHYGが反転するまでS&P500が反転しなかったこともありますし、先行していたのはHYGでした。こういったことも含めて、HYGの根持ちがどうなるのかに注目する必要があるかとも思います。

次に、右下をご覧ください。HYGはハイイールド債券の中において社債を発行しているわけですが、長い期間社債を発行すると誰も買ってくれないため、短めの社債を発行する傾向があります。

赤掛けを見ると、デュレーション、残存期間は3.97年と、約4年程度の債券期日となっています。今後短期金利が上がり、3~5年金利が上昇してくることがあればHYGは値下がりします。

つまり、金利上昇が続くようであればHYGは値下がりしますし、また、景気後退によってHYGの信用が落ちての売られも伴ってきます。金利上昇が緩やかになりつつ落ち着いてきて、かつ、信用状態に問題がないとなったところで、初めてHYGが戻ってくるでしょう。そのときには、S&P500、株価もしっかりとした足取りに戻るでしょう。まず、12月2一以降HYGの価格がどうなるのかに注目していただければと思います。

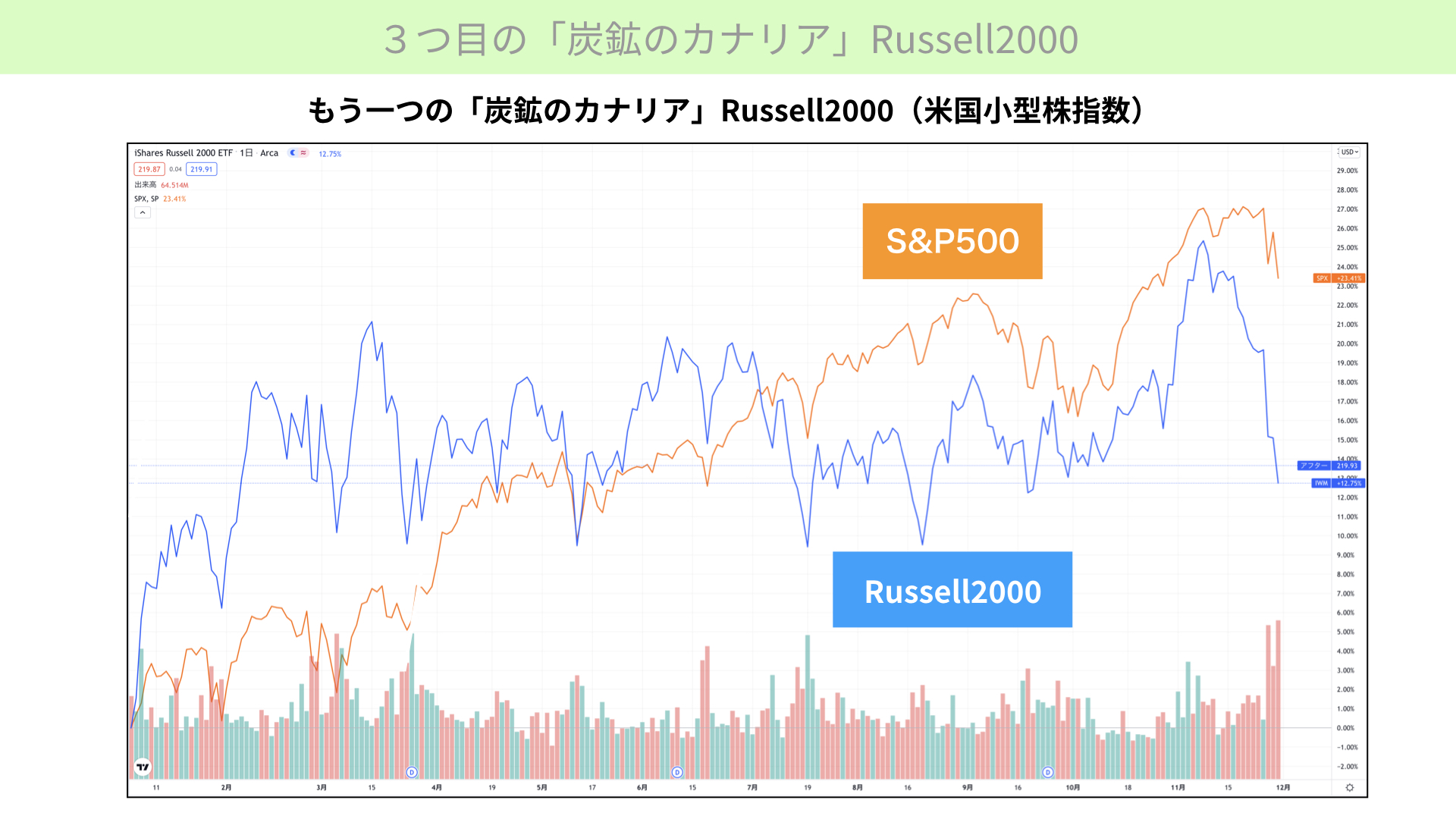

三つ目の「炭鉱のカナリア」ラッセル2000

三つ目の炭鉱のカナリアはラッセル2000です。これは米国小型株を集めたものになります。景気がいい状態であればそこまでお金が行きわたってラッセル2000が強いのですが、逆に大型株にだけお金が行き、小型株が低迷する、景気が後退する局面ではなかなか上がりにくいのがラッセル2000です。

ラッセル2000が下がってくると、株価に対する影響があるのはよく知られたことですが、今、ラッセル2000がかなり先行して下がっている状態が続いています。

冒頭でもお伝えしたように、ラッセル2000がS&P500、NASDAQ、NYダウに比べて下落率が大きい状態が続いている間は、まだまだマーケットが揺らいでいる状態となります。ラッセル2000の底値が確認できる状況となってくれば、全体が落ち着いてくるでしょう。こちらもしっかりと見ていく必要があるでしょう。

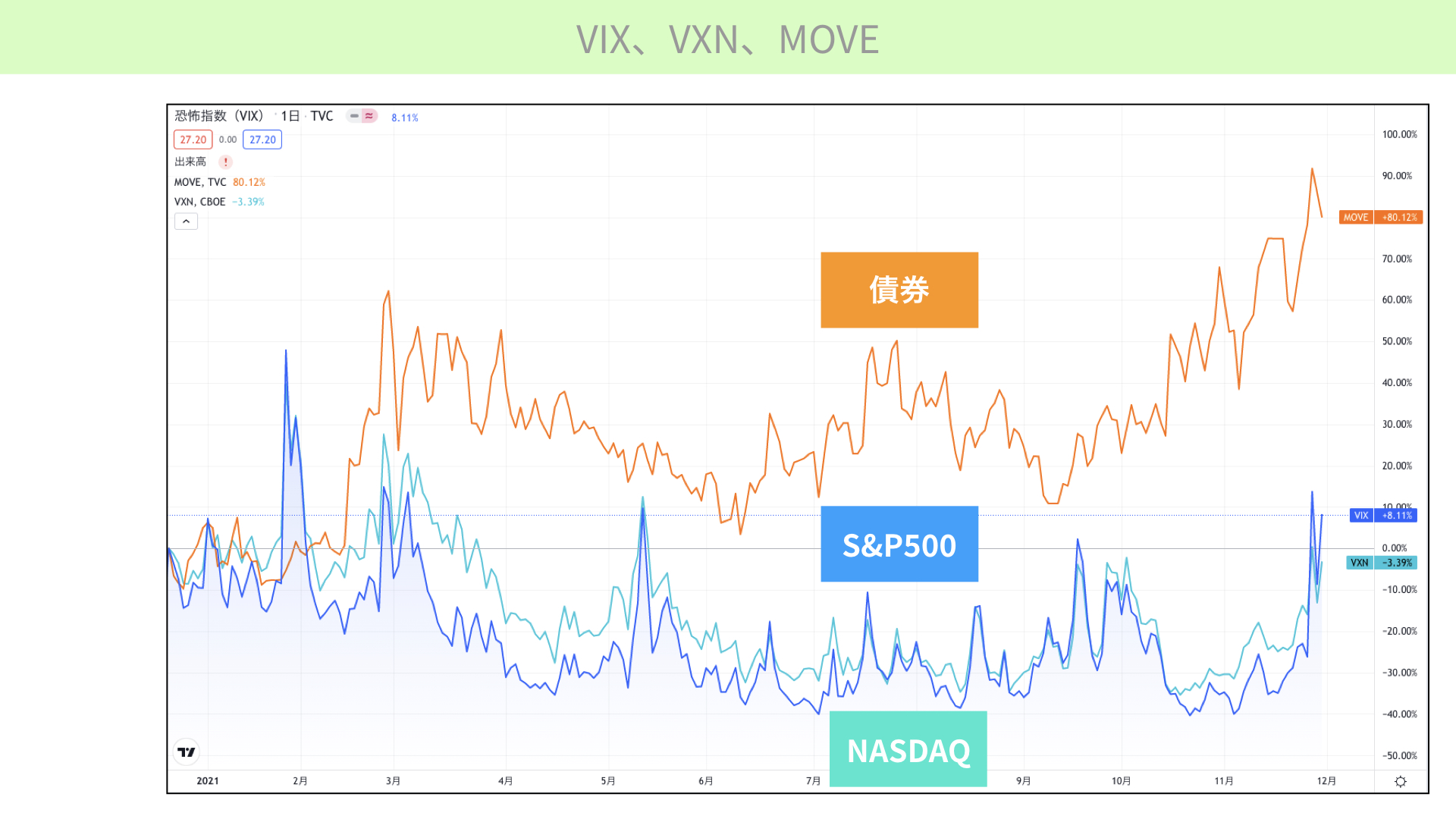

MOVE指数・VIX指数・VXN指数

その上で、いろいろ存在する恐怖指数を確認します。

このチャートは、債券のVIX指数と言われているMOVE、S&P500のVIX、NASDAQのVXNを合わせたものです。

黄色線のMOVE指数が、ここに来て少し下がってきています。この下げがこれからも続いてくれば、これはいい兆候となってくるとお考え下さい。

パウエル議長がタカ派的な発言をした後、債券価格が上下するのではなく、ある一定の方向性が定まってくると、MOVE指数は落ち着いてきます。今後金利が緩やかに上がる、金融相場から業績相場に移っていくことが織り込まれていけば、債券指数は落ち着いてくると言えるでしょう。

方向性が定まったことで、今度はS&P500やNASDAQの指数が落ち着いてくれば、底値に近い、落ち着きどころだと判断できます。

もう一つ、S&P500とNASDAQのボラティリティ指数は、今のところのNASDAQの方が低くなっています。

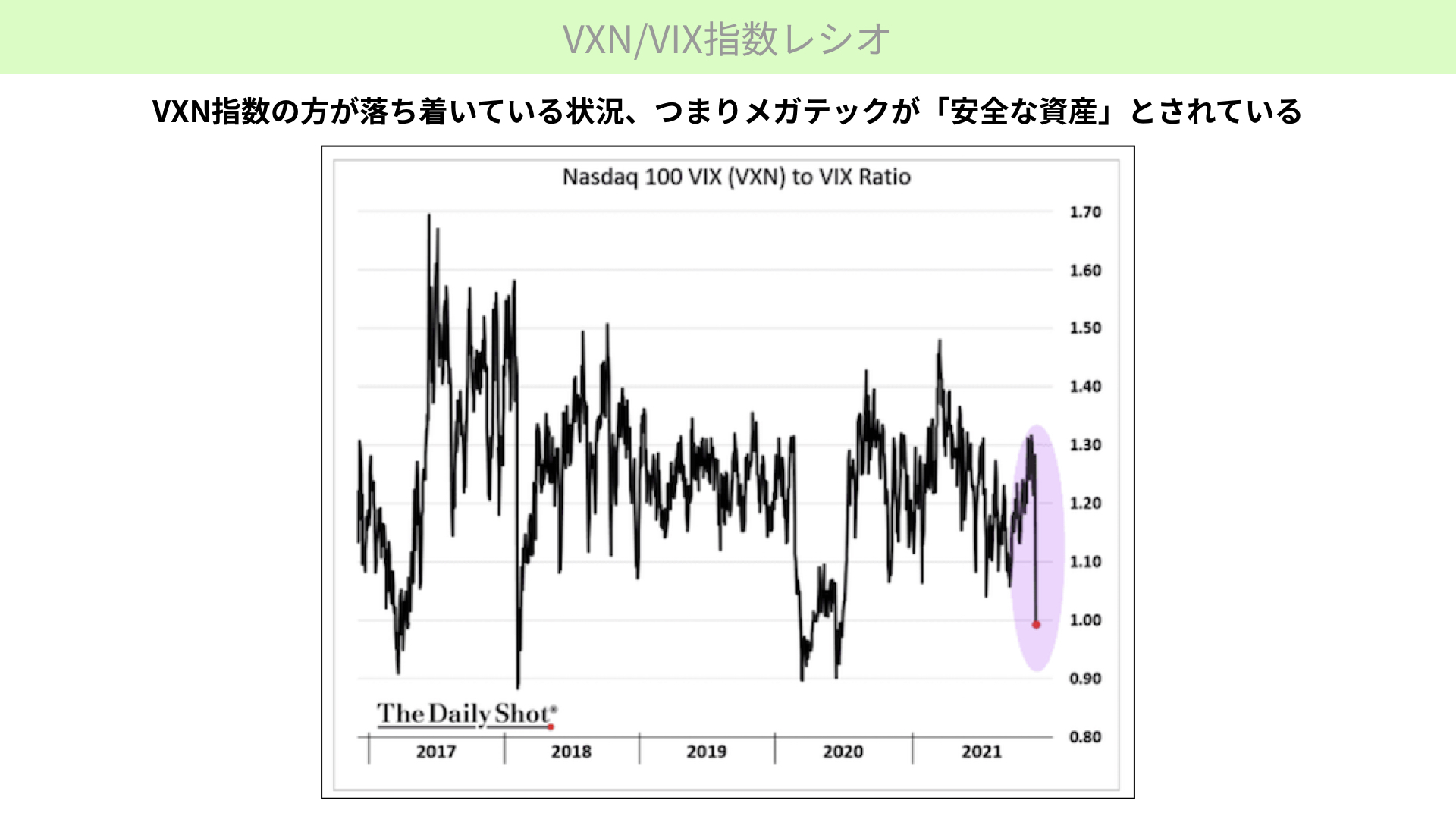

VXN/VIX指数レシオ

これはVXN/VIX指数のレシオです。網掛けしている部分が1を切ってきています。

通常であれば、成長性の高いNASDAQのボラティリティが高く、S&P500のボラティティが低くなるので、1よりも大きい数字が続きます。

しかし、今の金利が上がり経済が落ち込んでいる状況の中でも、メガテックの方がまだ成長性が高く安心感があると考えられ、VXN指数の方が低い数字となっています。お金の逃げ場がメガテックにあると言えます。

問題になるのは、VXNとVIXのレシオが上がっていくことになると、成長性だけではなくて、そこにも売りがかさんでくる、ボラティリティが上がることになります。

もし、NASDAQの指数、VXNが今の状態から反転して上がってくることになると、マーケットは落ち着かない状況となります。

一方で、今の状態のようにVIXよりもVXNの方が低い状態は、マーケットが落ち着いている状態になってくると見ていただければと思います。

終わりに

今日は三つの炭鉱のカナリアを見ていきました。これらの価格を見ながら、NASDAQやS&P500の指標が上がった、下がったことだけではなく、裏指標も見ながら落ち着いてきたからそろそろ底が近いのかをこの段階でいくつか見つけながら、しっかりとウォッチしていけば、相場の底値を逃すことなく、さらに大きな下落局面、今のただのリスクオフから大きな下落局面に移っていくところがしっかりと区別できるようになるかと思います。

まだ予断を許さない状況が続くと思いますが、今は金融緩和が続いている状態だということを踏まえた上でしっかりと冷静に見ていけば、マーケットはそんなに崩れないという意見もあります。慎重に指標を見ながら、適宜判断することが大事になるかと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル