12月15~16日にFOMCが開かれます。今週もパウエル議長がそれに関する重要なコメントを出しました。

例えば、インフレが一時的だと使うタイミングではなくなったと、インフレが長期化することを認めました。12月15~16日のFOMCにおいて、テーパリング額の増額も視野に入れ議題にするとも言っています。

利上げについては言及していませんが、インフレを認めたことで利上げが前倒しになるのではないかというのが、マーケットのコンセンサスになりつつあります。

そういった状況において、今後株価がどうなってくるかに注目です。

皆さんにお伝えするのは、利上げがスタートした後、どのくらいの期間で、どのくらいのスピードで利上げを行ったかによって、株価は大きく影響を受ることをお伝えします。

一般的には、景気良く利上げをするのであって、利上げ後も株価は順調に上がっていくと言われています。具体的な数字を使い、どういったときに株価が上がりやすく、どういったときに株価が軟調になるのかをお伝えします。利上げの話が出た後には、そういったことを踏まえてマーケットの見通しを立てていただければと思います。

[ 目次 ]

マーケット概要

12月2日マーケットの振り返り

まずは、12月2日のマーケットの振り返りから行います。12月2日、株価は大きく上昇しました。特にNYダウ、ラッセル2000が大きく上昇したことで、今まで売り込まれていたものが買われ、これからマーケットが戻っていくのではないかと思われている方も多いと思います。

しかし、これはマーケットの自律反発範囲内に収まっているのではないかと考えるのが自然でしょう。そういった観点でマーケットを見ていただければと思います。

そう思う背景です。今までマーケットの下落をけん引してきたNYダウとラッセルが、大きく上昇している一方、NASDAQはあまり上昇しませんでした。NASDAQはこれまであまり下落していなかったこともあり、大きく売られたところにお金がシフトするという、自律反発によく見られる傾向が出ています。

債券は売られ、金利が上昇しています。今まで債券を買ってきた人たちが、一定の割合でポジションを外して株を買ったという循環が起こった可能性があります。

確かにVIXが少し低下するなど落ち着きはありますが、まだ28台と高い水準にあります。まだまだ今後マーケットが動くことを示していますので、2日の上昇が本格上昇と考えるには少しリスキーです。ボラティリティの低下を伴って上昇することがあれば本格的だと判断するのでも、十分に間に合うかと思います。ぜひ、冷静にマーケットを見ていただければと思います。

また、3日には雇用統計が発表されます。55万人が予想の中心となっていますが、これを大きく上回ったり、下回ったりすればマーケットは動きます。

今回の雇用統計は雇用者数ではなく市場の解釈に注目

最も注意してほしいのは、雇用統計が下回ったときに景気が悪いと解釈されるか、これ以上雇用が増えない状況に来ている、完全雇用の状態になったと判断されるかです。どんな結果になってもコメントは異なってきます。コメントが出てくることでマーケットの期待値は分かります。

例えば、2週間後のFOMCにおいてタカ派になるのか、ハト派を期待しているのかが雇用統計のコメントで分かりします。雇用統計は数字だけでなく、その後に出てくるいろいろな関係者のコメントを見てください。

FOMCはタカ派に行きそうだ、ハト派に行きそうだということが、来週1週間のマーケットにかなり大きな影響を与えると思います。そういった視点でご覧頂ければと思います。

その上で、恐らく12月15~16日はテーパリングについての議論がかなり白熱するでしょう。利上げがいつになるのかは、開催後にマーケットではざわつく内容となってくると思います。

利上げのスピードが株価に大きな影響

利上げ前の12ヶ月のパフォーマンス

なぜそういうざわつきがあるのか、過去の利上げ後の株価の動きを見ていきたいと思います。こちらをご覧ください。

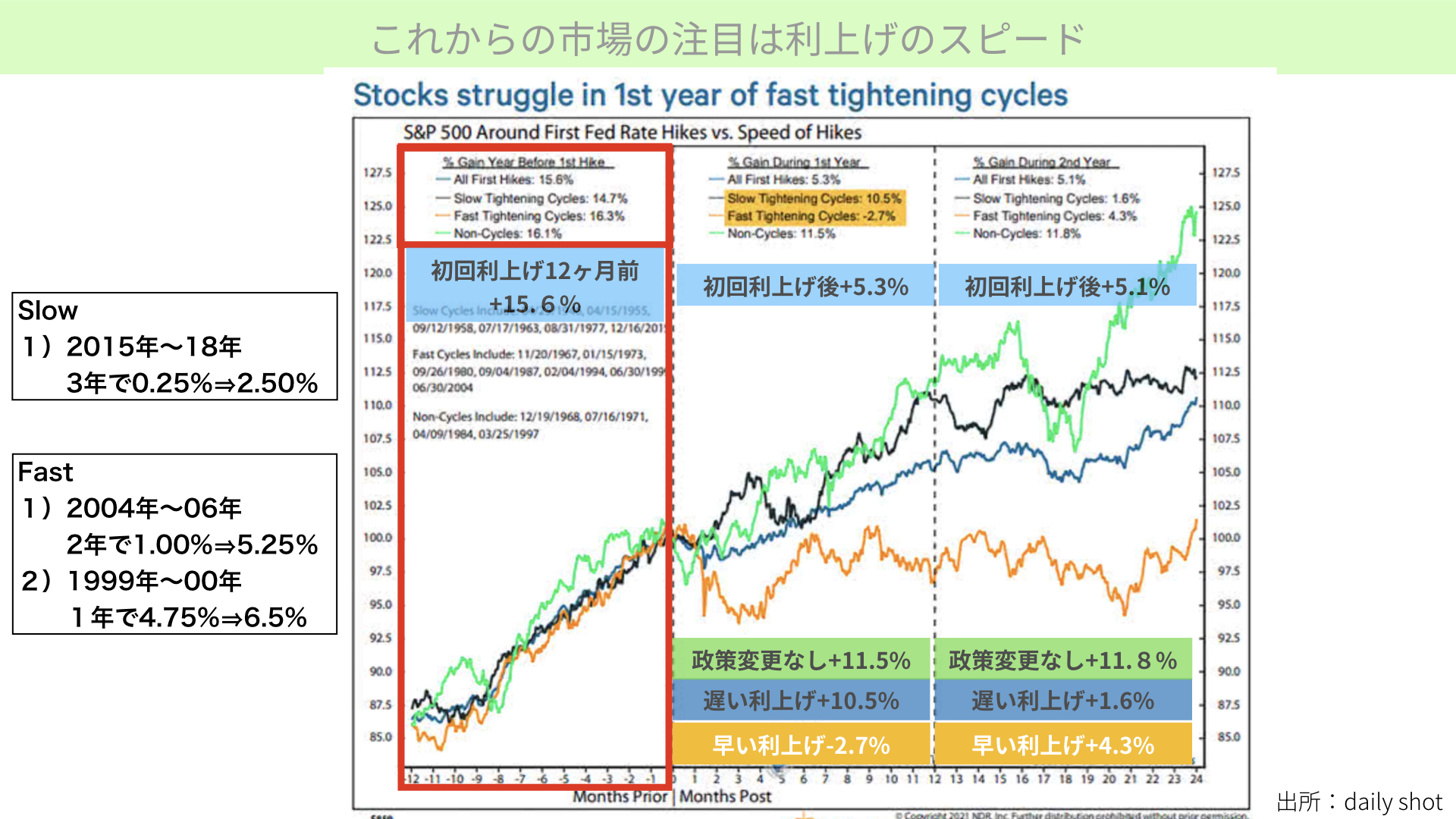

チャートの見方です。三つのブロックに分かれていて、今は赤い部分は利上げが初めて行われる12カ月前、株価がどうだったかを1950年ごろから取ったものです。

70年ほどのチャートになっていますが、最初の利上げが行われる前の12カ月は、平均で15.6%株価が上がっています。低金利を続け、景気が良くなってきていよいよ利上げだという前は、利上げが直前に迫っても株価が上がりやすい状況が続いていると言えます。

もしも来年6月に利上げとなれば、残り6カ月ほどあるわけですから、株価は基本的に好調に推移する可能性が高いと分かります。

利上げ後12ヶ月のパフォーマンス

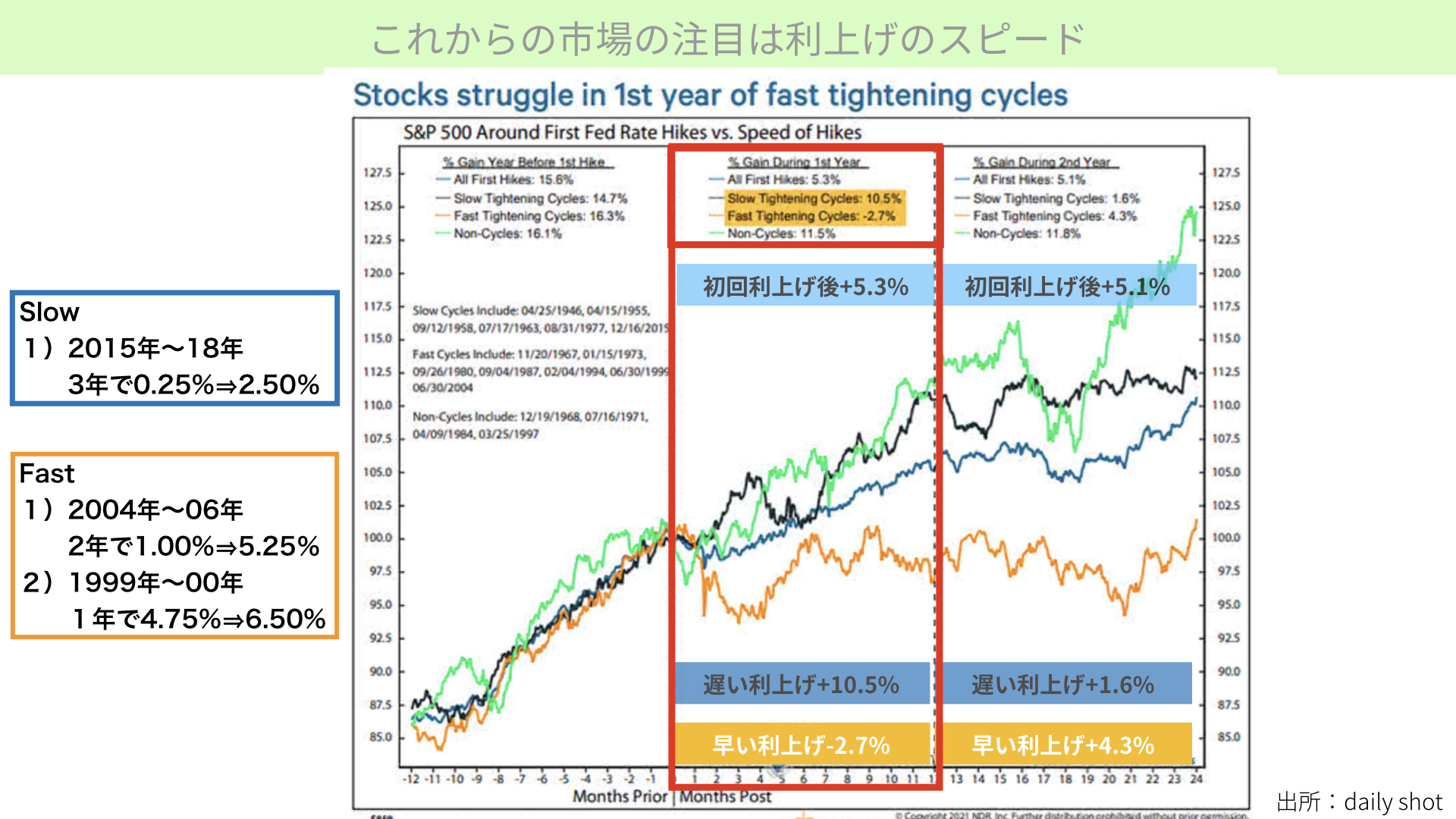

今度は真ん中です。これは初めて利上げがされた後の12カ月のパフォーマンスを表しています。平均は初回利上げ後5.3%プラスになっていると、青線部分に書いてあります。多くのレポートで出される利上げ開始後も株価が上昇しているというのは、この平均の5.3%を表しています。

しかし、皆さんに見ていただきたいのは、下の部分です。青部分に書いた遅い利上げの場合は+10.5%、黄色部分の早い利上げは-2.7%。これが意味しているのは、初回利上げの後、利上げがゆっくり長い時間をかける場合は+10.5%ですが、短期間で利上げを行う場合は-2.7%と、かなり大きなマイナスインパクトとなることが分かりました。平均では5.3%ですが、スピードによって全く違うのです。

では、早い、遅いというのはどういうケースかです。これは左に書きましたがSlowの部分です。2015~2018年の3年間で0.25%から2.5%まで上昇しています。こういった状況は、遅いに所属します。

早い場合は、2004~2006年の2年間で1%から5.25%に上げたケースや、1999年~2000年の1年間で4.75%から6.5%と、1年間で1.75%も上げたケースです。

ITバブルやリーマンショック前は景気が加速しすぎ、インフレも上がりすぎたため、急激に景気を冷やそうと利上げを急いだ結果、早い利上げ時の-2.7%となりました。

一方、2015年時のように緩やかに行った場合は、株価が遅い利上げで10.5%になったことが分かります。

もしも来年6月に利上げがスタートした場合でも、ゆっくり行うと今回のFOMCなどでアナウンスされれば、さほどマーケットは驚くことがありません。今後もオミクロン株が落ち着いてくれば、株価は順調に上がっていく可能性があると念頭に置いていただければと思います。

利上げ後13ヶ月〜24ヶ月のパフォーマンス

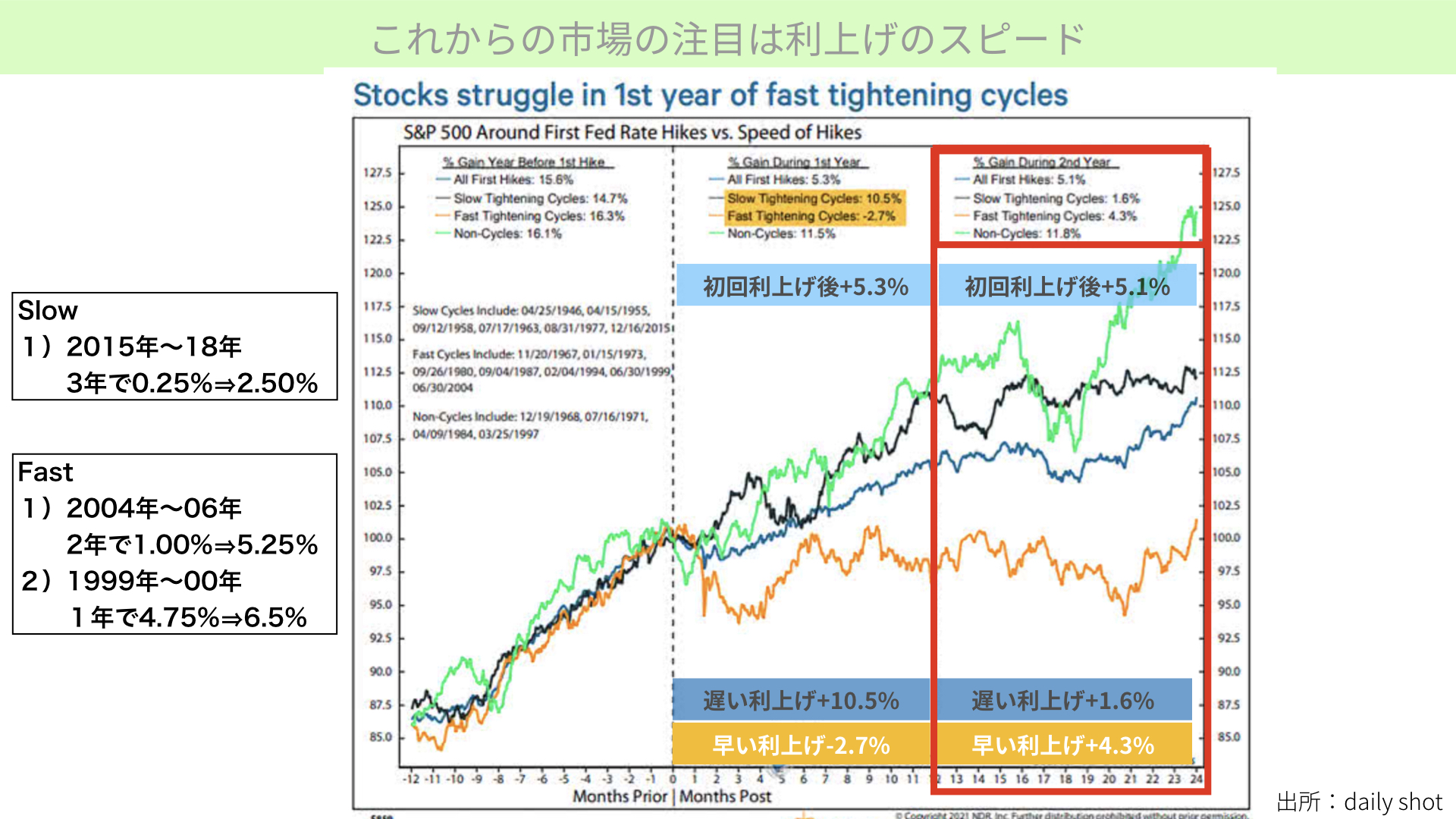

次に一番右側、12カ月~24か月の12カ月間はどうだったかです。初回利上げ後の1~2年目は5.1%上昇と平均でも順調に上がっています。遅い利上げの場合1.6%、早い利上げの場合は4.3%となっています。遅い利上げと早い利上げが全く逆転するわけです。遅い利上げの場合は最初の1年間好調ですが、2年目となると上昇が鈍化します。

一方で、早い利上げの場合は最初にショックを受けた分マイナスが2.7%ですが、その後はマーケットの感度が上がり、利上げ後の上昇が4.3%あることで少し持ち直す傾向があります。

こういった資料を踏まえ、マーケット関係者は次回FOMCでどういったニュアンスで、来年以降どんなペースで利上げを行うかに情報感度を高めているとお考え下さい。これが一つ目のポイントです。

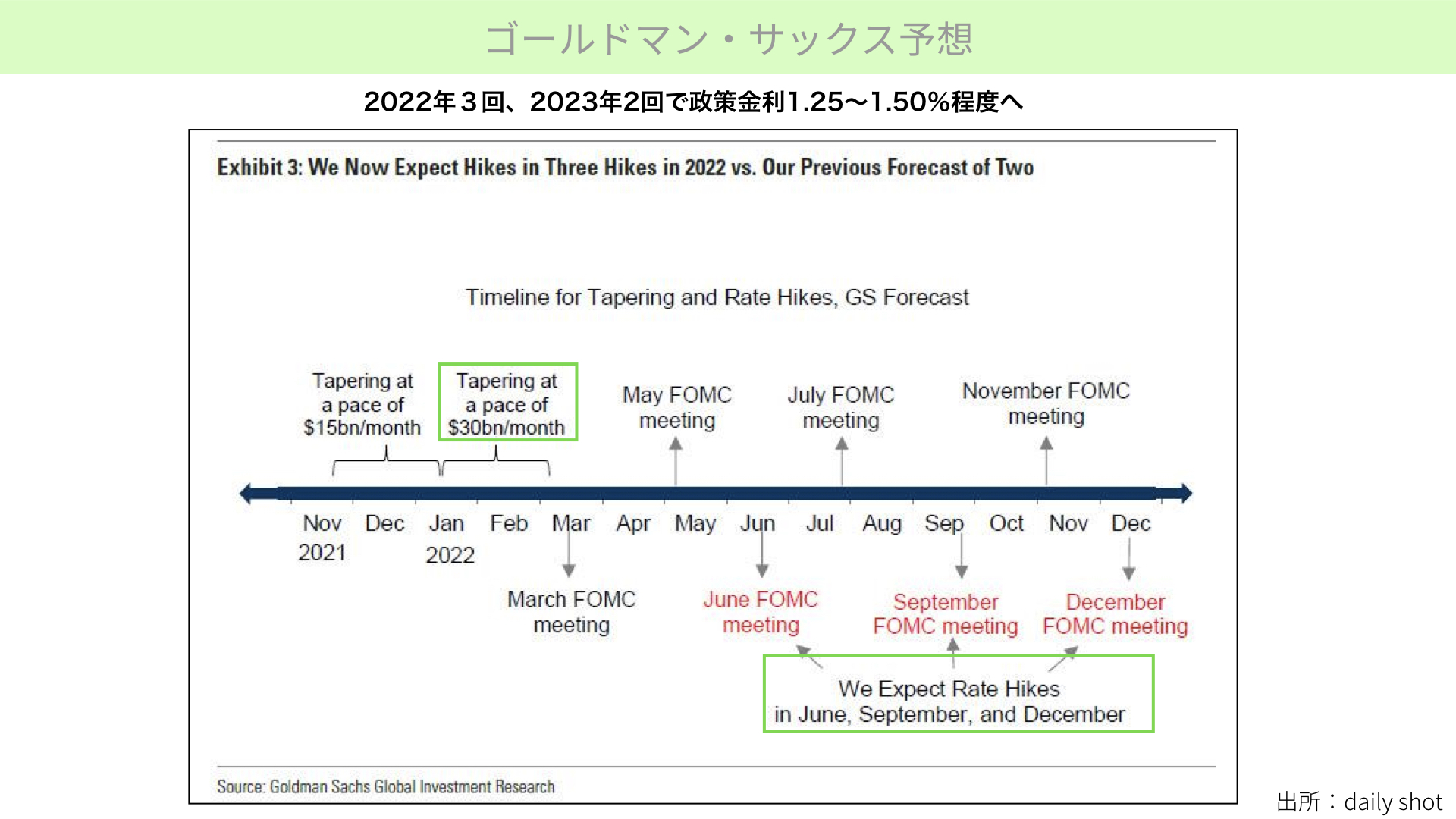

ゴールドマン・サックスの2022年利上げ予想

もう一つのポイントです。ゴールドマン・サックスの予想です。ゴールドマン・サックスが最新で出したレポートでは、テーパリングが月300億ドルまで倍増し、利上げは来年3回を予定しているとのことです。2023年には2回程度の利上げを予想していて、計5回の利上げを予測していることになります。

では、5回の利上げ、約1.25%程度の利上げが見込まれているわけですが、これは恐らく遅い利上げに属することとなります。ゴールドマン・サックスを含めた金融機関が出した利上げ見通しは、恐らくスローに分類されます。1年目は利上げ後も株価は堅調に推移すると、多くのマーケット関係者がイメージしていることとなります。

ただ、これに対して注意が必要なのは、思わぬインフレが進んだり、FRBがさらにタカ派に傾斜したりした場合、利上げスピードが上がっていく、短い期間にグッと上げてくる可能性もあります。そうなれば、利上げになったときのマイナスイメージが強いため、マーケットからお金は逃げることとなります。

12月FOMC以降も、利上げスピードがどのくらいになってくるのかに感度がかなり高まっている状態です。3日の雇用統計もそうですが、出てくる数字がFOMCの政策にどんな影響を与えるか、感度を巡らせることが大事となってきます。

そういったことを踏まえ、来週以降もマーケットの情報をお伝えしますのでご活用ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル