本日のテーマは、12月3日を振り返りながら12月6~10日の見通しを立てていくこととなります。

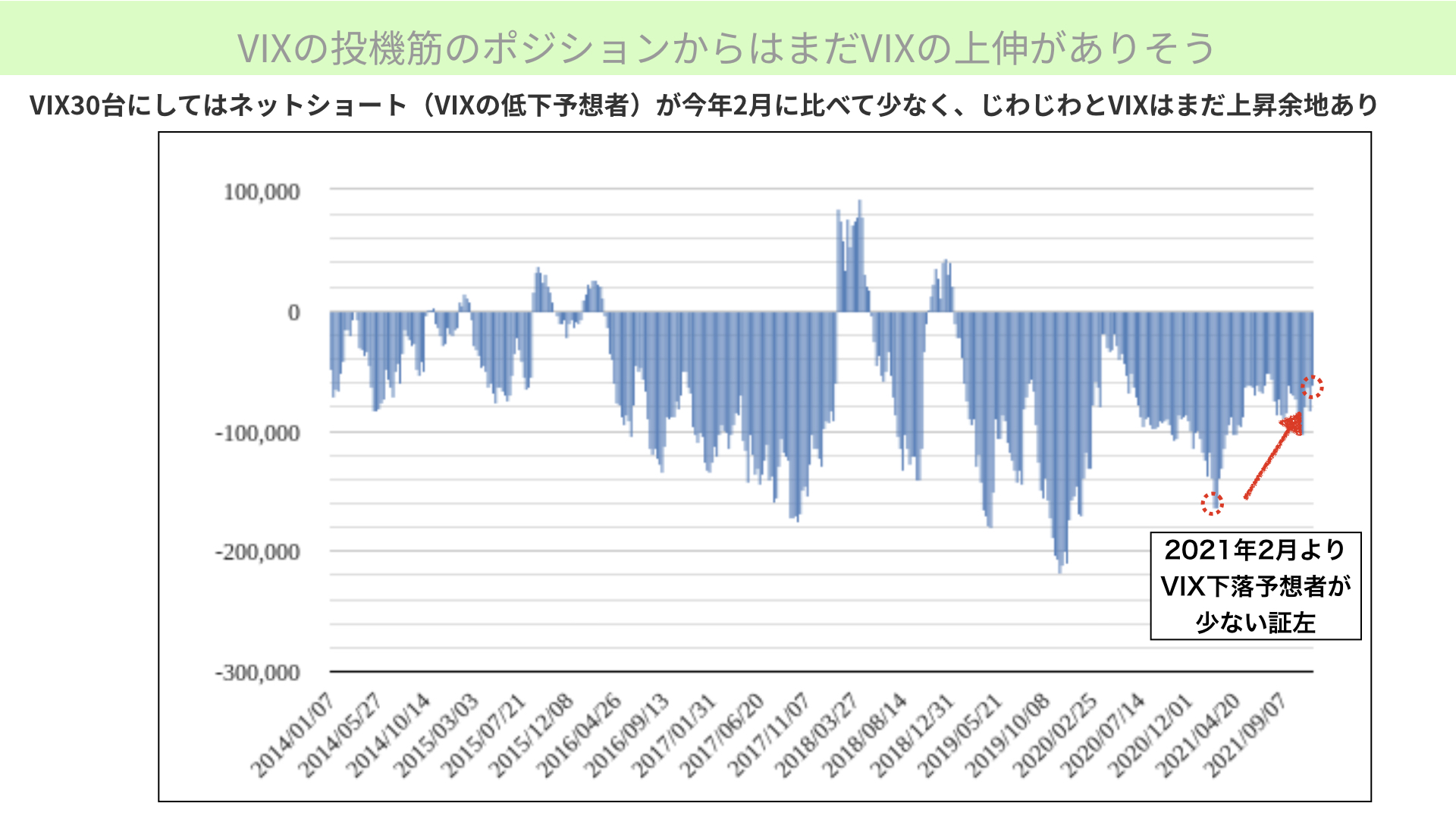

特に注目したいのは、VIXにおける投機筋のポジションで警戒感が高まっていることです。

また、金利のフラットニングが今後にどういう影響を与えるのか。今週1週間のイベントも見ながら、今後の見通しを行います。ぜひ、最後までご覧いただければと思います。

[ 目次 ]

マーケット概況

先週の米国株式市場の動き

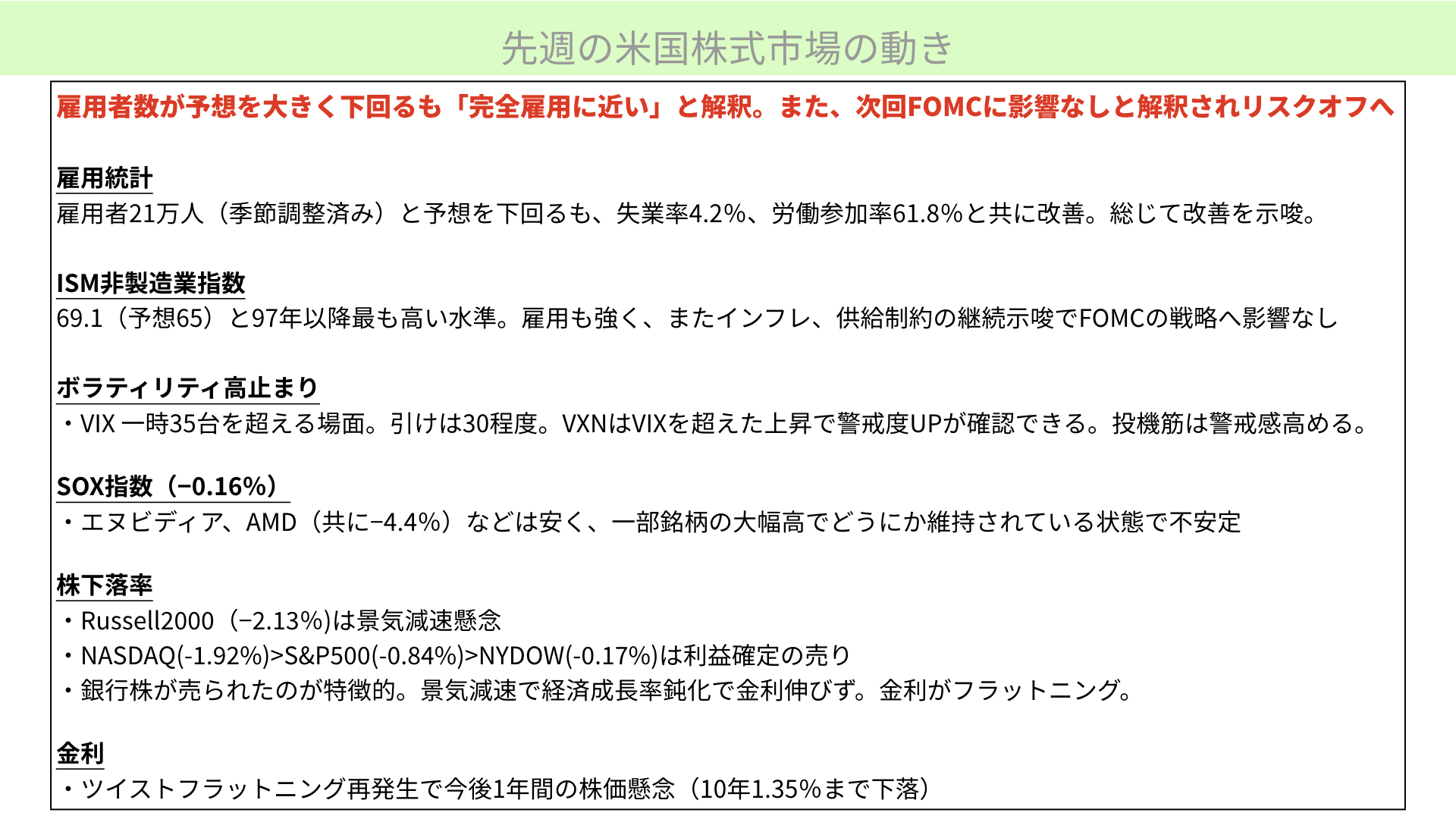

こちらは、12月3日を中心とした先週のまとめです。3日、雇用統計が発表されました。雇用者数21万人というのは皆さんもご存じかと思います。失業率が4.2%と大きく下落し、労働参加率が61.8%に改善と、かなり雇用が進んでいることが分かりました。

雇用者数が55万人の予想に対して21万人だったため、失望とのニュースも見られました。しかし、実際には季節調整済みの数字が21万人です。コロナ以降季節調整済みというのはうまくいっていないということですから、もしかしたら来月の雇用統計において上方修正されることも十分あり得る内容だと、マーケット関係者の一部は見ています。

その意味では、雇用者数が予想を大きく下回ったという警戒感より、失業率、労働参加率の改善が、今進めているFRBのタカ派、出口戦略への影響なしと判断したことから、相場が動いたとお考えください。

雇用統計の数字は波乱でしたが、引き続きFRBの政策は出口戦略に向かっていくことになるかと思います。

同じ日にISMの非製造業指数が発表されました。これも予想の65に対して69.1と、97年以来の最も高い水準として、引き続き雇用も強く、インフレ傾向、供給制限の継続が示唆されたことから雇用統計とセットで今月15~16日に開かれるFOMCにおいて、テーパリングの拡大、利上げについてかなり盛り上がってくる可能性がある内容となっています。こちらも強い内容となっています。

そういったこともあり、ボラティリティが高止まりしています。VIXは一時期35を超える場面がありました。VIXがどういった状況となり、冒頭でお伝えした投機筋がどういうポジションを取っているかということで、今後の見通しが分かることをお伝えしたいと思います。

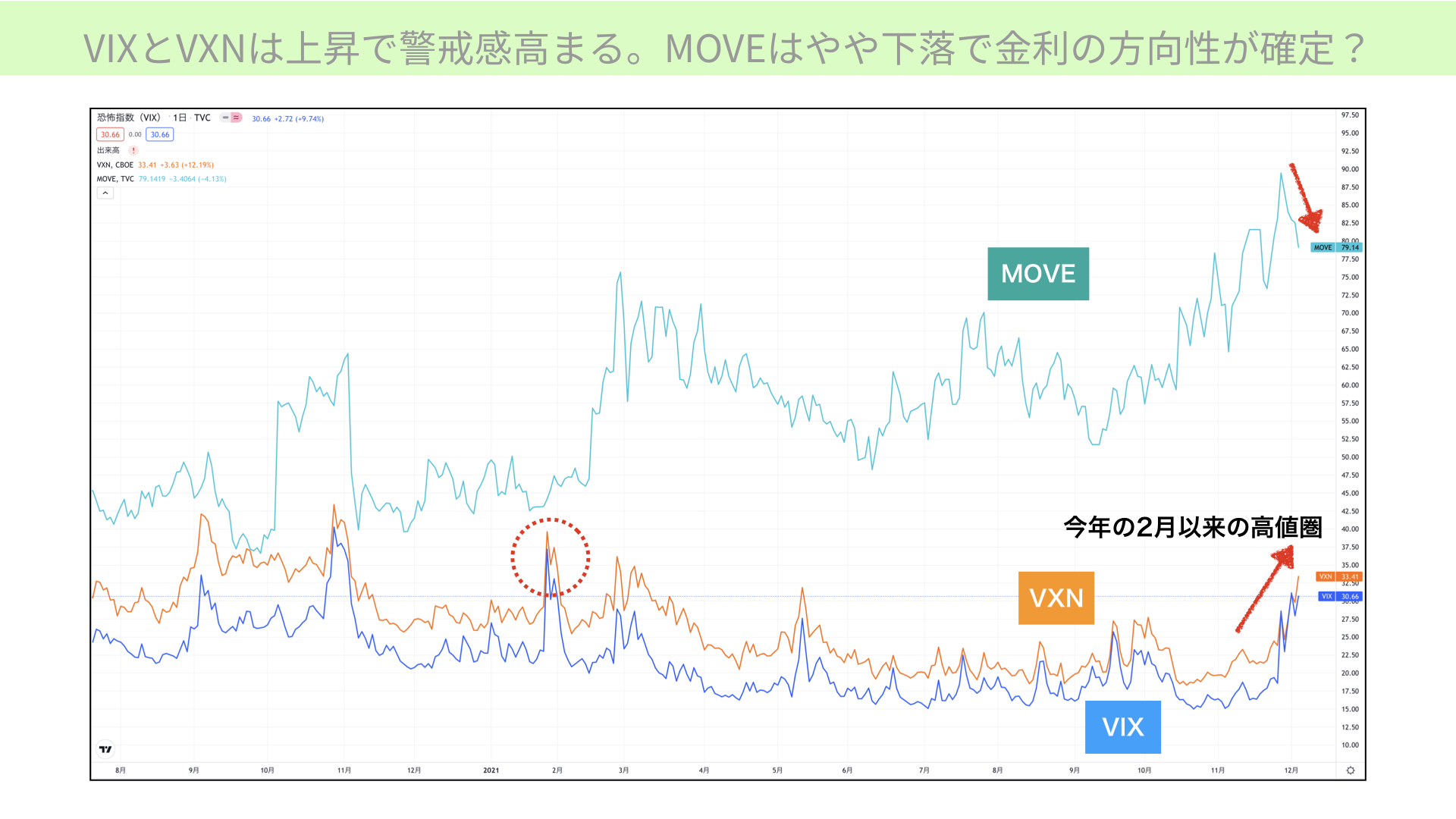

VIXとVXNは上昇で警戒感が高まる。

こちらはVIX、VXN、MOVEです。ここ2週間、記事でも取り上げさせていただきましたが、MOVEが国債、VIXはS&P500、VXNはNASDAQ100のボラティリティインデックスとなります。

まずMOVE、債券のボラティリティは少し低下傾向にあります。ある程度FRBが出口戦略を示したことで、今後の金利動向が落ち着いてくるだろうとMOVE指数は下がってきています。

政策がどっちに行くか分からない状態からは少し方向感が出始めており、来年の利上げはほぼ確定的となり、テーパリングの拡大がさらに加速することも織り込み済みとして下がってきていることが確認できます。

一方、VIXとVXNは上昇を続けている状態です。今年の2月以来の高値圏に上がってきていて、上昇が続いています。

さらに先週もお伝えしましたが、S&P500よりもNASDAQ100の方がボラティリティは低くなっていましたが、やはりVXNの方が上がってきています。利益の乗っている方のボラティリティが高くなっていることは、利益確定が進んでいる表れです。引き続き値動きが激しくなると想定されます。

VIXの投機筋のポジション

今日見ていただきたいのは、投機筋の動きです。VIXの投機筋のポジションは何度か皆さんもご覧になったことがあるかと思います。私が一番注意しているのは、2月以来VIXのボラティリティが一時的に35台になるなど、高くなってきていることです。こういった状態においては、普通はショートポジションが多くなります。

こちらのチャートは、VIXを買っている人と売っている人を合計するとどうなるかを表したものです。下に棒線が出ている状態は売り越しの人が多いことを表しますので、今はVIXを売っている人、ショートしている人が多い状況になってきています。

このVIXをショートする状況では、例えば今のように通常の20を切った状態から、30、35を大きく上回ってくる状態では、いずれVIXが落ち着いてくるだろうと、下がったときに利益を確保する、ショートポジションが積み上がる、下げを予想する人が増えてくるというのが多いわけです。

この2月、同じようにVIXが高い局面では、かなり多くのショートポジションが積み上がっていましたが、今は6万枚程度しかなく、ショートポジションがあまり積み上がっていない状況です。つまり、今の30、35とVIXが上がった状態においても、投機筋は下落に対するポジションを取っていないこと、まだ上昇すると予想していることになります。

このようにグッとVIXが上昇したとき、すぐにVIXのショートポジションを取らないことはジワジワとVIXが上がっていくことを警戒し、短期投機より、長期でVIXの上昇を予測している可能性があると考えることができます。

VIXは大きくショートポジションが積み上がった後で波乱が起こると言われていますが、このようにVIXが高止まりしている中においてのショートポジションの少なさは、逆に言うと本格的なVIXの上昇とも言えます。

十分に今週以降も、VIXもVXNもまだまだボラティリティが高い状況が続くとぜひ念頭に置いていただき、高値や落ちるナイフをつかまないようにすることが大事かと思います。

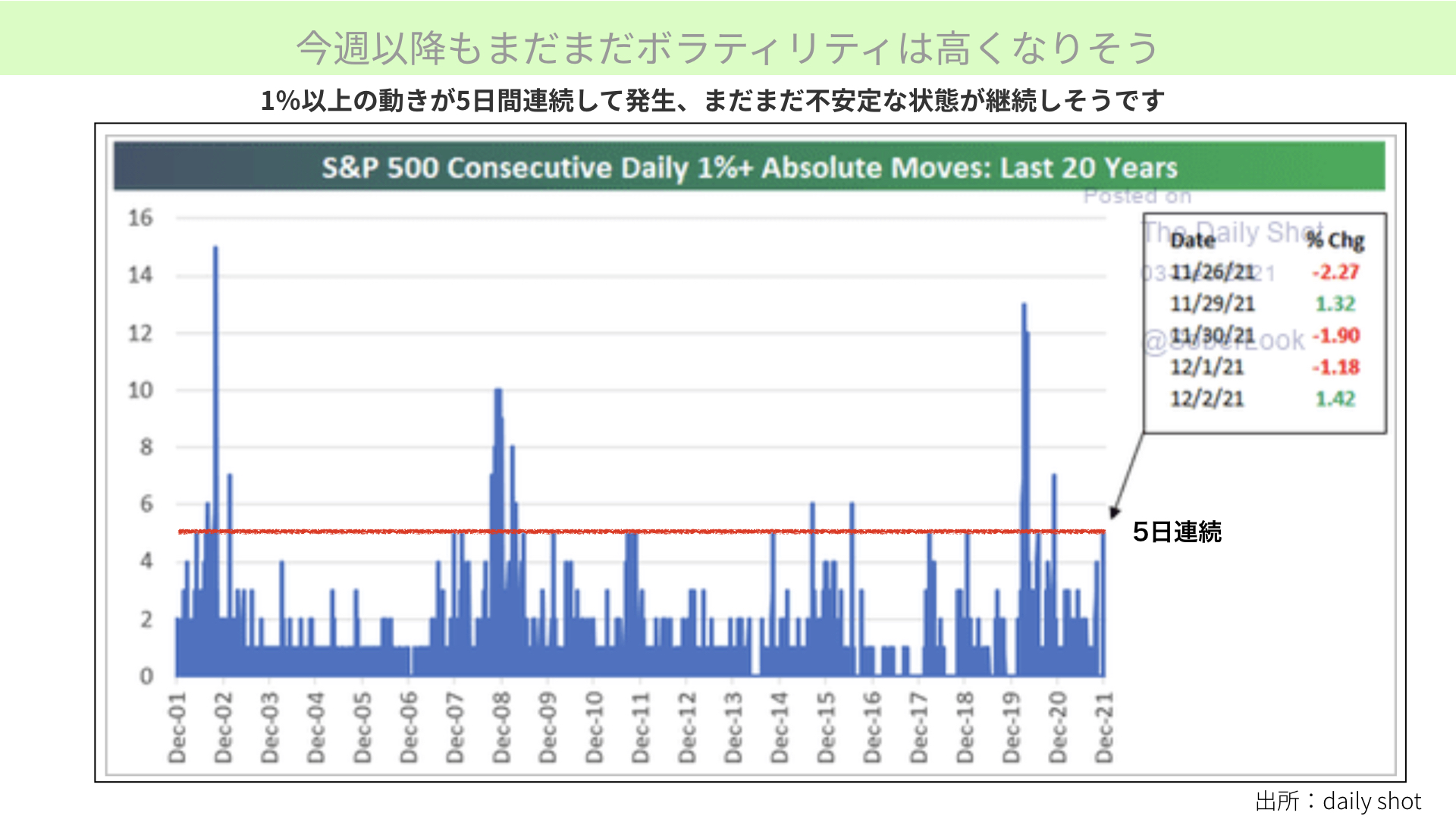

今週以降もまだまだボラティリティは高くなりそう

次にこちらです。先週1週間、5日連続で1%以上のS&P500のボラティリティがあったことを示しています。3日は1%を切る下落でしたので5日連続で止まりましたが、5日連続で株価が1%以上上下することはかなりのレアケースです。

これは2001年から示したものですが、それほど大きく相場が動いた1週間だったことになりますので、まだ落ち着かない状態が続くだろうと考えていただくのが普通かと思います。かなりしっかりとポジション調整をしていただければと思います。

先週の米国株式市場の動きに注目

注意すべきことはもう一つあります。SOX指数です。-0.16%と半導体指数がまだ強いので、NASDAQが強いと思われる方も多いでしょう。実際、エヌビディア、AMD共に-4.4%とかなり安くなっています。一部銘柄がどうにか大きく上昇したことでSOX指数自体は-0.16で維持されていますが、大手が下がってきていることは、今後SOX指数において少し下がる傾向が出てくるのではないかと、NASDAQには少し売りがかさむ可能性があることに注意が必要です。引き続き、SOX指数をご覧いただければと思います。

株価の下落の中身から見ると、3指標プラスRussell2000では一番大きく3日に下げています。-2.1%なので、景気減速懸念が台頭しているのかというのが一番大きく感じられるところです。また、NASDAQ、S&P500、NYDOWの順で売られていますので、利益確定、今年に入っての上昇率に応じた売りとなるかと思います。注意が必要かと思います。

あと、何と言っても銀行株が売られたことが特徴です。景気減速感で経済成長率の鈍化、金利が低下したこともあってフラットニングしたこともあり、銀行株が売られています。やはりイールドカーブがかなり重い影を残しています。

ツイストフラットニングが発生中

ツイストフラットニングとは

こちら金利をご覧いただくと、ツイストフラットニングが発生していて、今後1年間の株価の懸念となっています。

こちらは以前の記事でもお伝えしましたが、改めてご紹介します。とても大事なポイントですので、皆さんに知っていただきたいと思います。

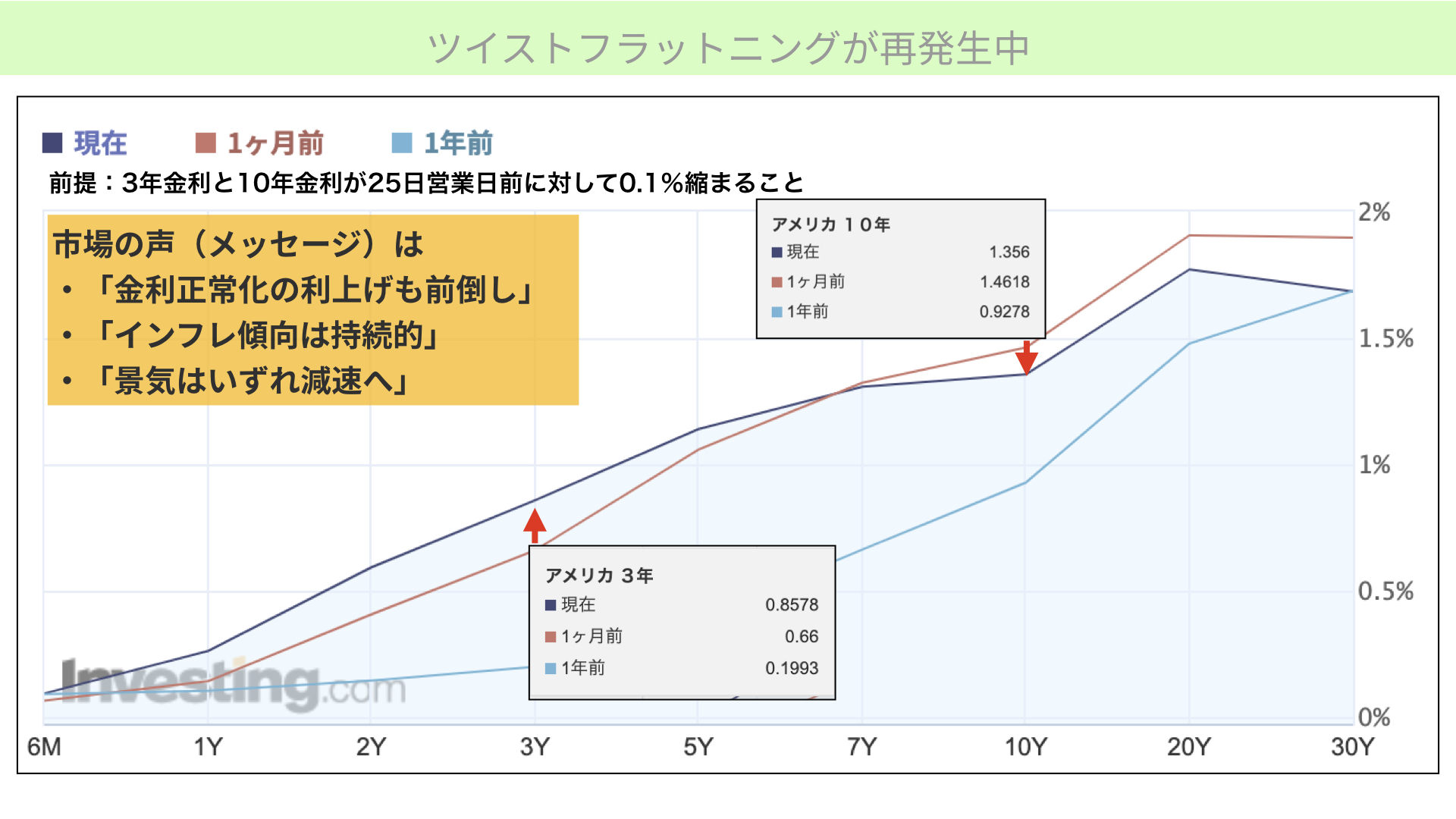

ツイストフラットニングが再発生中ということで、3日の金利動向をお伝えすると、濃い青線が現在の、赤線が1カ月前のイールドカーブを示しています。

ツイストフラットニングを測るときには、25営業日前の金利に対して、今の金利がどの程度上がっているか、下がっているかを示します。

ツイストフラットニングと認定するのは3年と10年のアメリカの金利が1カ月前よりも-0.1%乖離している、3年金利が上昇していて、10年金利が下がっている状態です。

3年の方では今の金利が0.85%ですが、1カ月前は0.66%です。0.1%以上上昇していますし、アメリカの10年では現在が1.35%ですが、1カ月前は1.46%なので、これが0.1%以上下落していることで、イールドカーブがフラットニングしてきて、しかも短期が上がり長期が下がる、ツイストした状態となっていることが改めて分かります。

ツイストフラットニングが出たときの市場のメッセージは、金利正常化の利上げの前倒しによって短期の金利がグッと上がることを意味しています。ただし、インフレ傾向はまだ維持されるということで、その結果短期金利がさらに上がることで景気がいずれ減速すると見越した場合発生するものが、このツイストフラットニングです。マーケットはかなり警戒している状況となっています。

ツイストフラットニングとS&P500

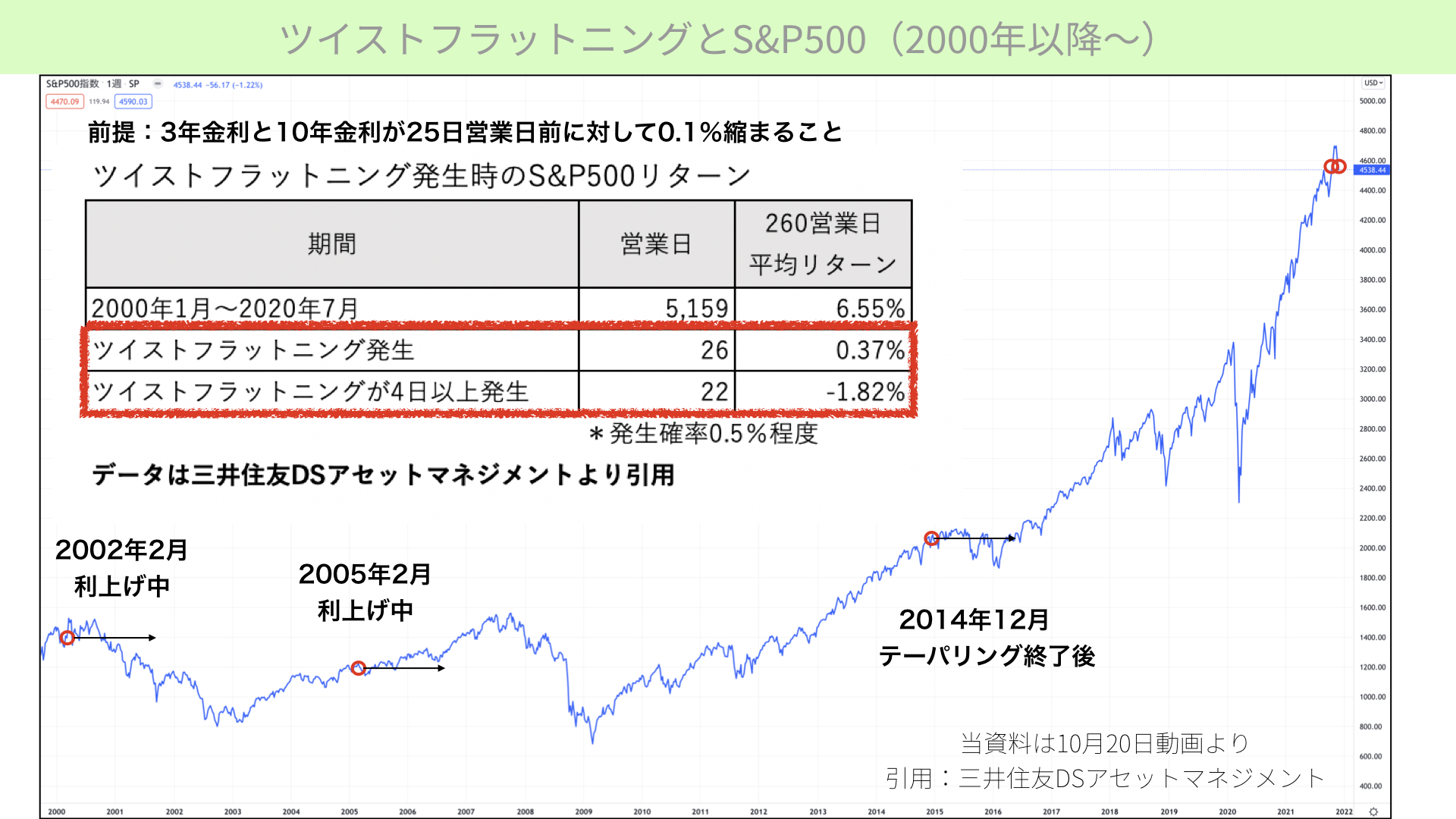

警戒している理由は、以前の記事でお伝えした内容と同じですが、チャートのみ新しいものに変えています。改めてご確認ください。

過去5,159日の営業日の中で26回しか発生していないツイストフラットニングが起こったわけですが、それが起こってしまうとその後1年間のパフォーマンスは0.37%と、ほぼリターンもフラットになってしまうことになります。こういったことから銀行株も当然下がりますが、株価に対しても利益確定の売りが出てくる可能性は十分あります。金利動向からも注意が必要です。マーケットの警戒感はまだ高まっていることを、ぜひ考えていただければと思います。

MOVE指数について

また、MOVE指数自体の国債金利の上下動のボラティリティが下がってきているということは、金利の形としては短期が上がり、長期が寝てくるフラットニングが定着すると織り込まれてのボラティリティ低下となります。

その意味では、ある程度パウエル議長のタカ派への変更もあり、ある程度金利動向が見えてきたことで、要警戒感が高まってきているとお考えいただければと思います。

今週の注目点

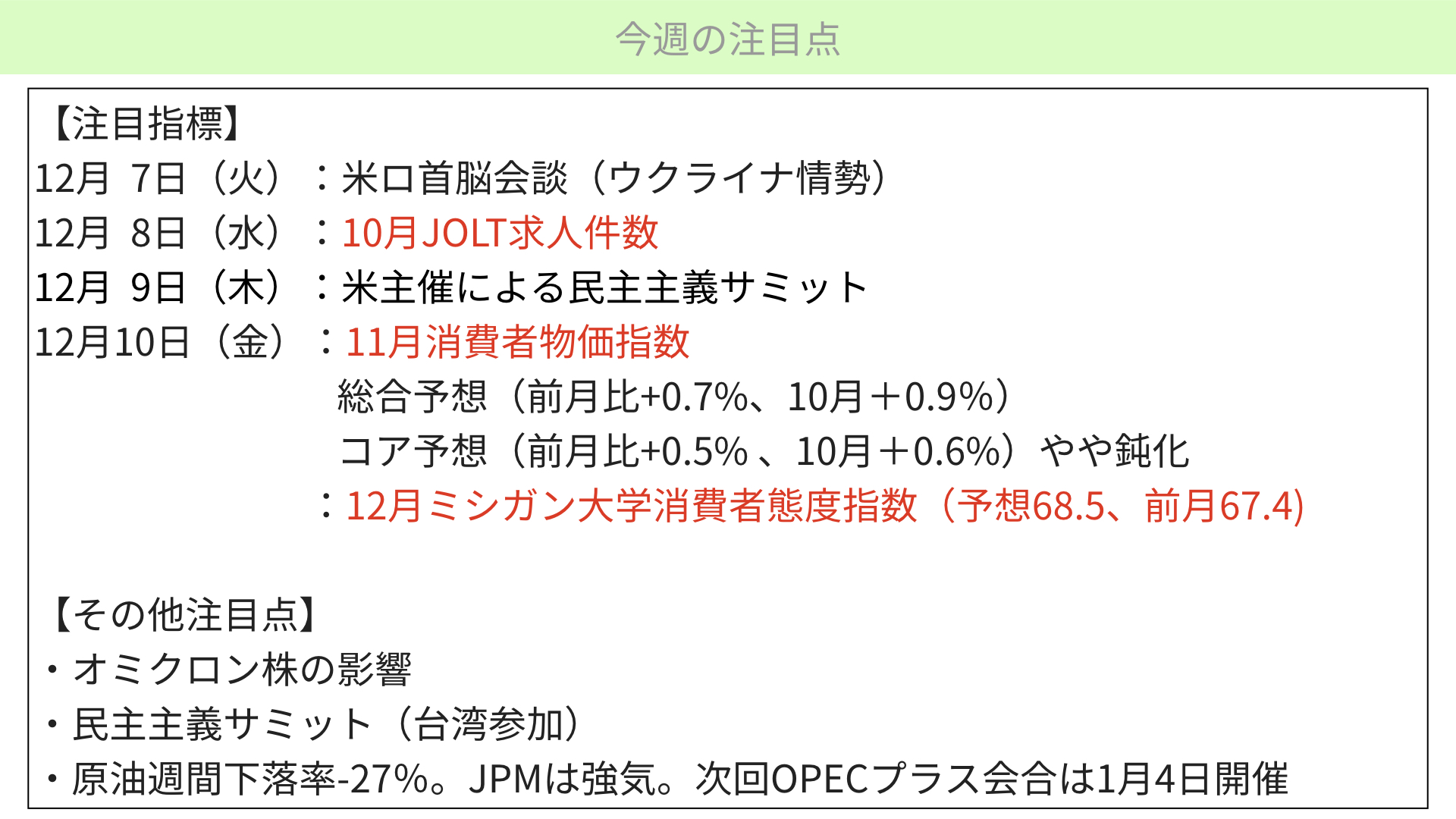

最後に今週の注目点です。

まず、経済指標は12月10日に集中しています。11月消費者物価指数の総合予想は、前月比で0.7%のプラス、コア予想では前月比で0.5%のプラスと、10月の0.9%と0.6%という強かった数字と比べるとやや鈍化はしますが、こちらの数字が引き続き高い状況にあるのは間違いありません。次回FOMCにおいて出口戦略に向かうことは大きな変更点にはならないかと思います。

ただ、これがさらに大きくなれば、よりマーケットは乱れるでしょうし、この数字がすごく低く出たからといって、FOMCの出口戦略は恐らくパウエル議長とバイデン大統領の中にある程度の約束事があるように見えます。そういった意味ではあまり影響はないですが、高止まりするようであればよりボラティリティのプラスとお考えください。

あとは12月のミシガン大学消費者態度指数です。こちらも恐らく高止まりすると思われます。消費者動向はいいですが、インフレに対する警戒感等のコメント、中身について注意が必要です。

8日には10月のJOLT求人件数があります。求人件数が大きく増える中で雇用が増えていないとなると、ほぼ完全雇用が達成されたのではないかと、より出口の利上げ再開を求める声が出てくるかと思います。注意が必要です。

次に、政治日程です。今週は珍しく大きなイベントがあります。7日、米ロの首脳会談で緊張感の高まるウクライナ情勢について話し合います。ウクライナ情勢が乱れてくると、今度はヨーロッパでの天然ガスを含めた資源価格、ボラティリティが上がってきます。石油価格にも大きな影響を与えますので、穏便に進むことを見たいと思います。

9日には、アメリカが主催し、中国、ロシアは参加しない民主主義サミットが開かれます。ここに台湾を招き入れていることで、恐らく中国の反発が大きく出てくるだろうということと、中国との関係がさらに悪化しないかについては、注目すべきところでしょう。

その他の注目点として、オミクロン株の影響は間違いなく挙げられます。また、原油の週間下落率が先週-27%でした。原油がこのまま下がっていくかと思っている方も多いと思いますが、OPECプラスはオミクロン株の状況次第で、いつでも産出量を減らすことができるとコメントしています。いつでも価格を下げ止めることが可能です。

また、JPMがかなり強気で、今の価格よりも1.5~2倍程度まで来年上がってくると言っています。次回のOPECプラスは1月4日と、1ヶ月もありません。FOMCも途中で挟みますし、波乱含みとなる可能性があります。そこについては注目が必要です。

今日のまとめ

今日のまとめです。まずVIXが一時期35を超えている状態で、もっと上昇する可能性も高そうだとも投機筋のポジションからは分かります。株価を値ごろ感で買わないようにしていただきたいと思います。

また、金利がフラットニングしている状況は銀行株ではなく、株全体に対して重しになる可能性があります。金利動向は投資家の判断にかなりの影響を与えますので、そういった意味でも注意が必要です。

ブラックアウトにも入っていますので、次回FOMCについてのヒントは出てきません。今週の注目点は消費者物価指数などです。そういったところでインフレがさらに強まれば、ほぼ間違いなく出口戦略が加速化します。そういった意味での注意が必要です。

今週は経済指標が少ないですが、まだまだボラティリティが高い状況が続きます。しっかりとマーケットの動向を見ながら判断いただければと思います。本日もありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル