昨日、NY株式市場は3指標が大きく上昇し、リスクオン相場となってきています。月曜日も大きく上昇していましたので、先週1週間の下げを取り戻した展開となってきています。リスクオン相場に入ったと思っている方も多いのではないでしょうか。

[ 目次 ]

マーケット概況

リスクオン相場に戻った背景

では、なぜリスクオン相場に入ったかです。大きく三つの要因があるかと思います。

まず、一つ目が一番懸念されていたオミクロン株によるロックダウンが回避できそうだと改めて確認できたことです。ファウチさんが記者会見で、オミクロン株の脅威はさほどないとコメントしたことで、ロックダウンまでの必要はないと、経済減速が少し和らぎ、株価が上がりました。

二つ目は、中国が今年に入り金融引き締めを続けてきましたが、引き締めに対する姿勢を返還したと思われることが起こりました。預金準備率を0.5%引き下げ、市場への資金供給量で約21兆円の効果がある取引をしていると言われています。

中国においては富を平等にしていこうとの政策を取り、企業に対して厳しい態度を取っていたものを今回転換したのではないかと、中国経済の底堅さが出てくるのではないかと、マーケット全体に明るい流れが出てきたのも間違いないと思われます。

三つ目は、今月に入ってずっと頭の片隅にあった方も多いでしょう。アメリカの債務上限問題が15日まで決まらないと問題になるとイエレン財務長官もずっと言ってきました。しかし、どうやら12月7日の報道によると上院議員の民主、共和のトップが話し合い、合意することで決まったとのことです。一番大きな材料ではないですが、懸念材料となっていたものが解決したこととなります。

この三つの材料でマーケットが落ち着いたのかと思われます。ですが、マーケットの中でもどういう動きがあり、さらにリスクオンが進んだかを見ていきたいと思います。

米国市場の動き

VIX、VXN、OVXといったS&P500、NASDAQ、原油のボラティリティインデックスが低下して、マーケットが落ち着いてきています。また、HYG、Russll2000も上昇してきたことが、マーケットの落ち着きを示しています。

以前の記事で、皆さんにご案内した三つの炭鉱のカナリアが、どういうふうに変化したかを簡単に見ていきたいと思います。こちらをご覧ください。

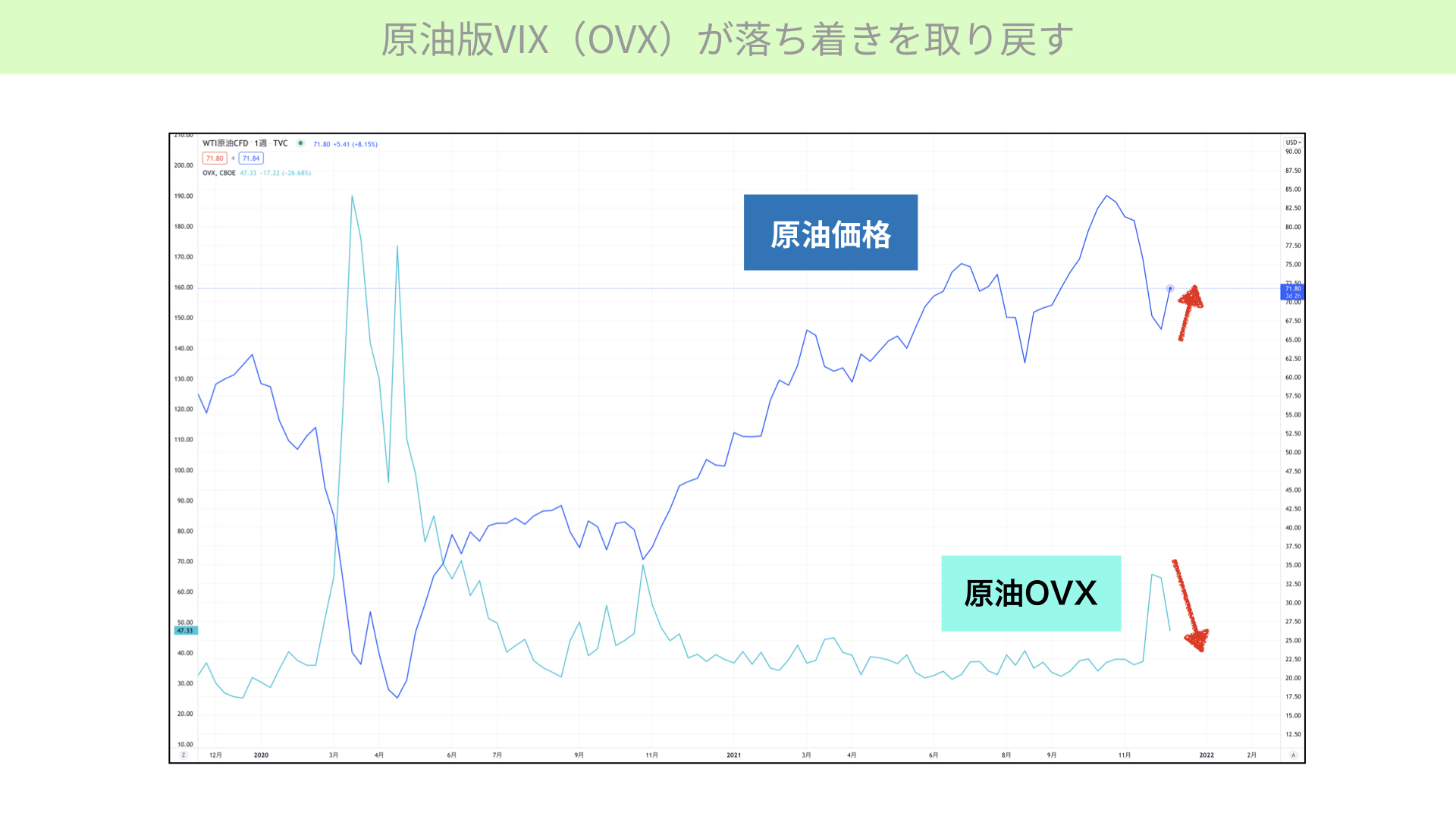

一つ目の炭鉱のカナリアとお伝えしていた原油価格です。青線で示した原油価格は上昇してきています。S&P500も連れて上昇していることで、原油価格の落ち着き、ロックダウンの必要がないということで、人の行き来がある程度元の状態に戻っていくことを踏まえ、原油の需要が増えるとして、原油価格が上がっています。これが一つ目の炭鉱のカナリアとしては、落ち着いた点です。

さらに、薄緑で表した原油のVIX指数と呼ばれるOVXも、今年の2月以来の大きな上昇でしたが、大きく下落してきています。落ち着きを示したことで、原油価格が上がったと言えるでしょう。

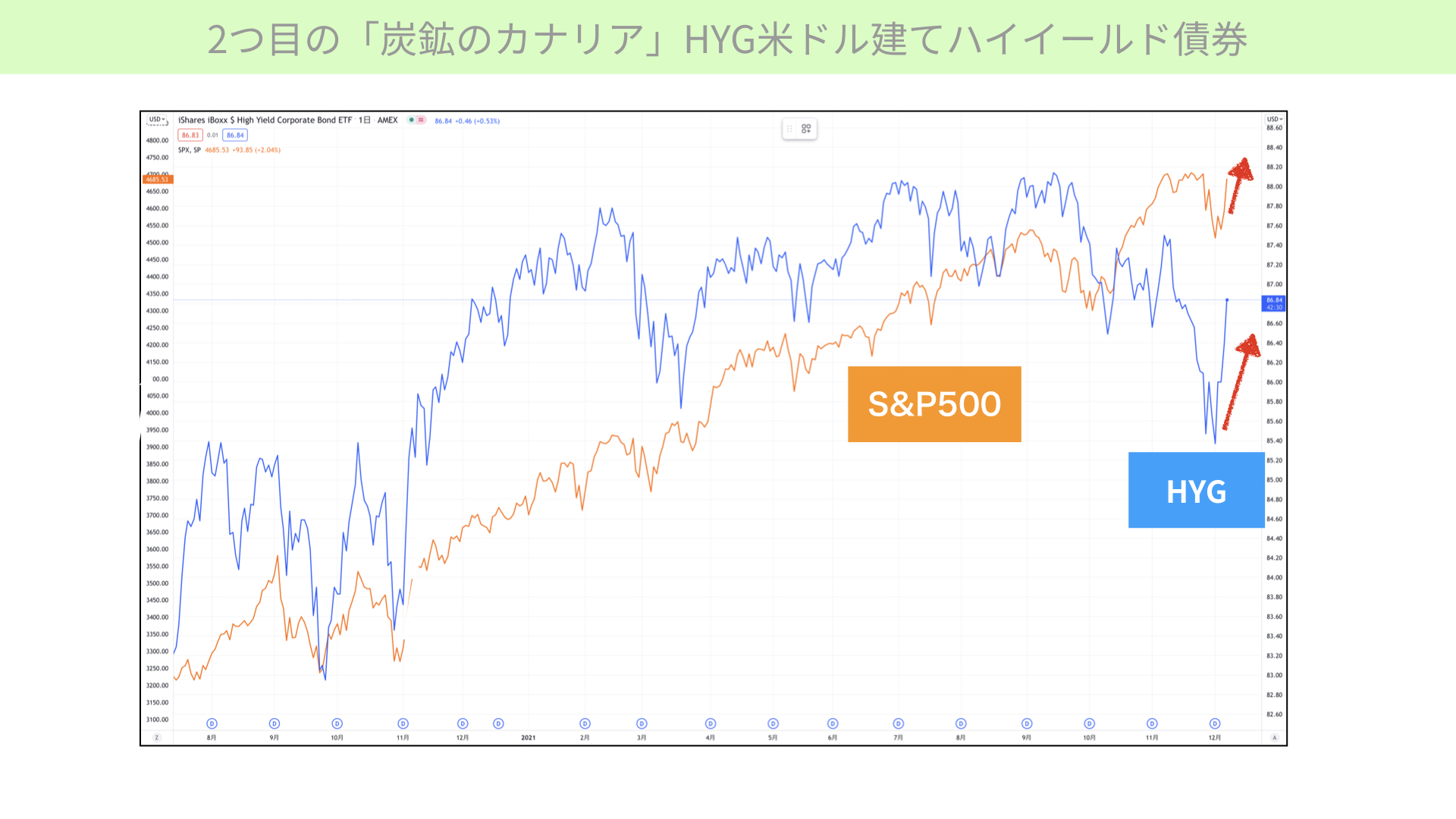

二つ目の炭鉱のカナリアと呼ばれているHYGです。ハイイールド債券の価格が下がってくると、S&P500もつられて安くなるとご説明しましたが、このHYGも見事に切り返し、不景気、ロックダウンとなり、格付けの低い企業が倒産するのではないかと思われていた会社の社債価格が戻り、S&P500の上昇へつながっていることは間違いないでしょう。

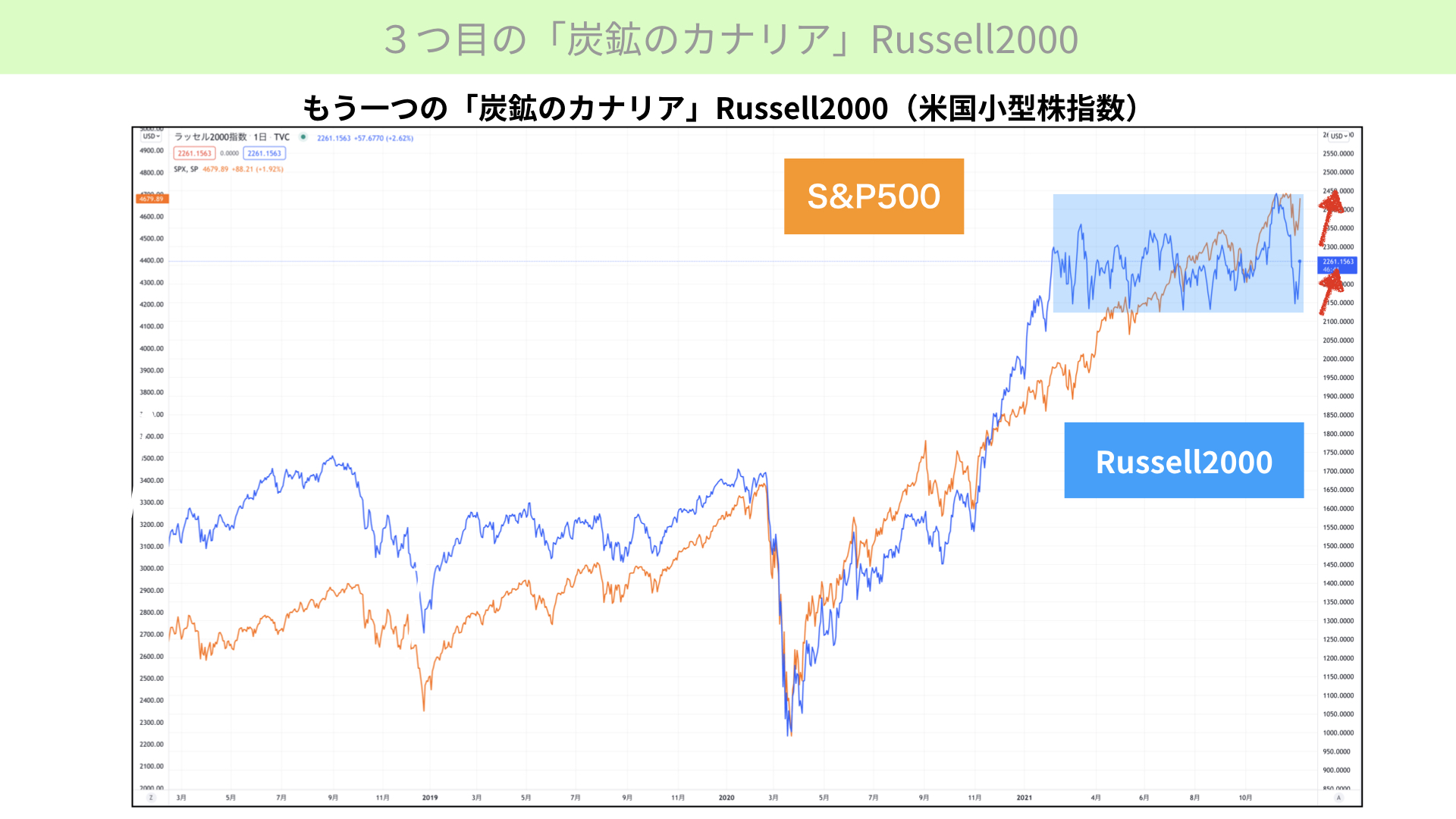

三つ目にご案内した、青線のRussell2000です。こちらも底値を切り返しています。ただ、これを見ていただいて分かるように、ボックス圏に入っているのが青線だと思っていますので、上昇トレンドに戻ったというより、ボックス圏の下値で跳ね返った感じです。強さではありませんが、いったんここで落ち着いたことは、S&P500、株価に対するプラス材料となっただろうと思われます。

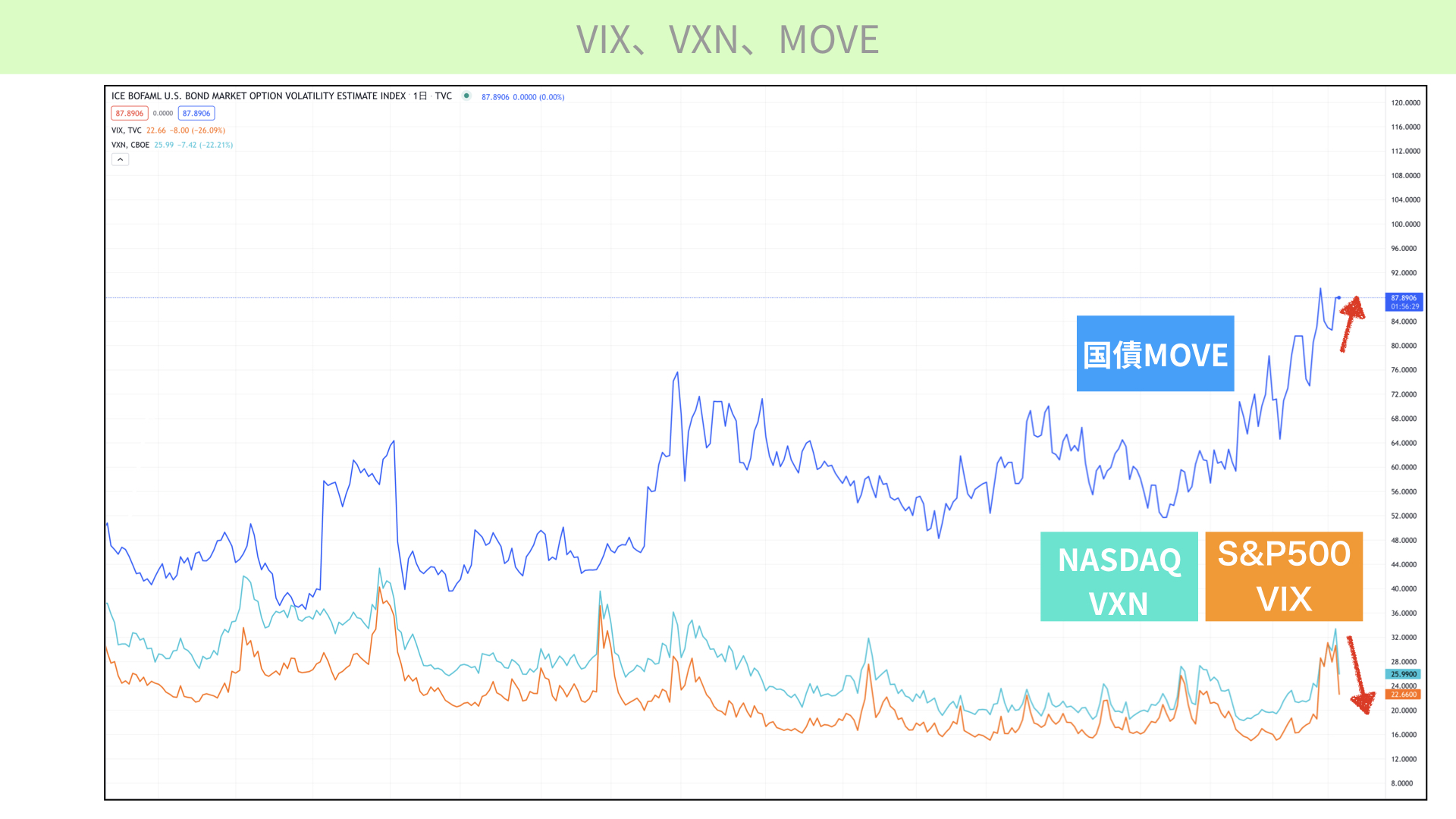

次にVIX、VXN、MOVEです。VIXはS&P500のボラティリティインデックス、VXNはNASDAQのボラティリティインデックス、MOVEは国債のボラティリティインデックスです。

まず、VXN、VIXが大きく下落して落ち着きを取り戻したということと、国際が少し上がってきているのは、来週のFOMCを控えて上がってきているところもありますので、異常値ではないでしょう。今後金利が動くところについては、この点からかなり注目する必要はありますが、それよりもVIXとVXNの下落が優先されたのではないかと思います。

リスクオンになるということは、VIXなどのボラティリティインデックスが落ち着いてきて、さらに買いが進むということで、落ち着きを取り戻したと考えていいのではないかと思います。また、原油価格がある程度落ち着いてきたことも、非常にプラス材料となるかと思います。

FRBの政策ミス

アメリカの株式市場はショートカバー?

では、少し気になる点としてアメリカの株式市場を見ていきます。昨日、金利が上がりましたが、NASDAQが最も大きく上昇しています。通常であれば金利上昇はNASDAQに一番効いてくるところではあります。NASDAQの上昇率が一番高かったのは、これまで売られてきたNASDAQを買戻す要素が強いでしょう。

その意味では、株式上昇は冒頭でもお伝えしたように、あくまで短期的な買戻しの様相もプラスされています。本格的ではないかもしれないことは、頭の片隅に入れておく必要があるでしょう。つまり、ショートカバーが中心だった可能性があると思います。

米国金利について

今日注目したのは金利です。今回金利に注目したのは、先週1週間のマーケットのコメントは、オミクロン株はある程度の脅威ではあるものの、どうにかなるだろう。それよりもパウエル議長がハト派からタカ派になる豹変ぶりの方が、14~15日に開かれるFOMCにおける波乱要因となるのではないかと、政策ミスが起こるような、FRBが稚拙に金利を上げることでマーケットが崩れたり、想像していないタカ派にシフトしたりすることの方が警戒的要素として強く、オミクロン株はそれを言い訳にした材料だというのが、マーケットの多くの解釈だったと思いますし、皆さんもいろいろなニュースでご覧になったかと思います。

ですから、昨日の上げは、オミクロン株があまり懸念でなくなったためだというのは、少しトーンが変わってきていると思います。

2022年5月の利上げ確率は69.3%へ

実際、金利の動向はどうなっているか、こちらをご覧ください。

来年5月の利上げ確率は69.3%、約70%まで上がってきています。こちらは絶対に5月に利上げという段階までは来ていないかと思いますが、かなり確率が上がっています。

注目すべきは、オミクロン株が出てくることでマーケットが利上げを本当にできるのかと、少しハト派に転じてくるのではないかと利上げ確率が下がっていたのですが、オミクロン株が出てくる前よりも確率が上がってきています。つまり、インフレ指標が並んできたことで、来年5月の利上げを織り込んできているのです。

これは先ほどお伝えしたように、先週1週間のマーケットが下落した背景には、FRBの政策転換が大きな材料だと言われていましたが、オミクロン株によってとトーンが変わったと言えます。こういった事実を見ると、FRBの政策による利上げ問題が改めてフォーカスされるタイミングがいつ来てもおかしくないと思われます。

FRBの政策エラー

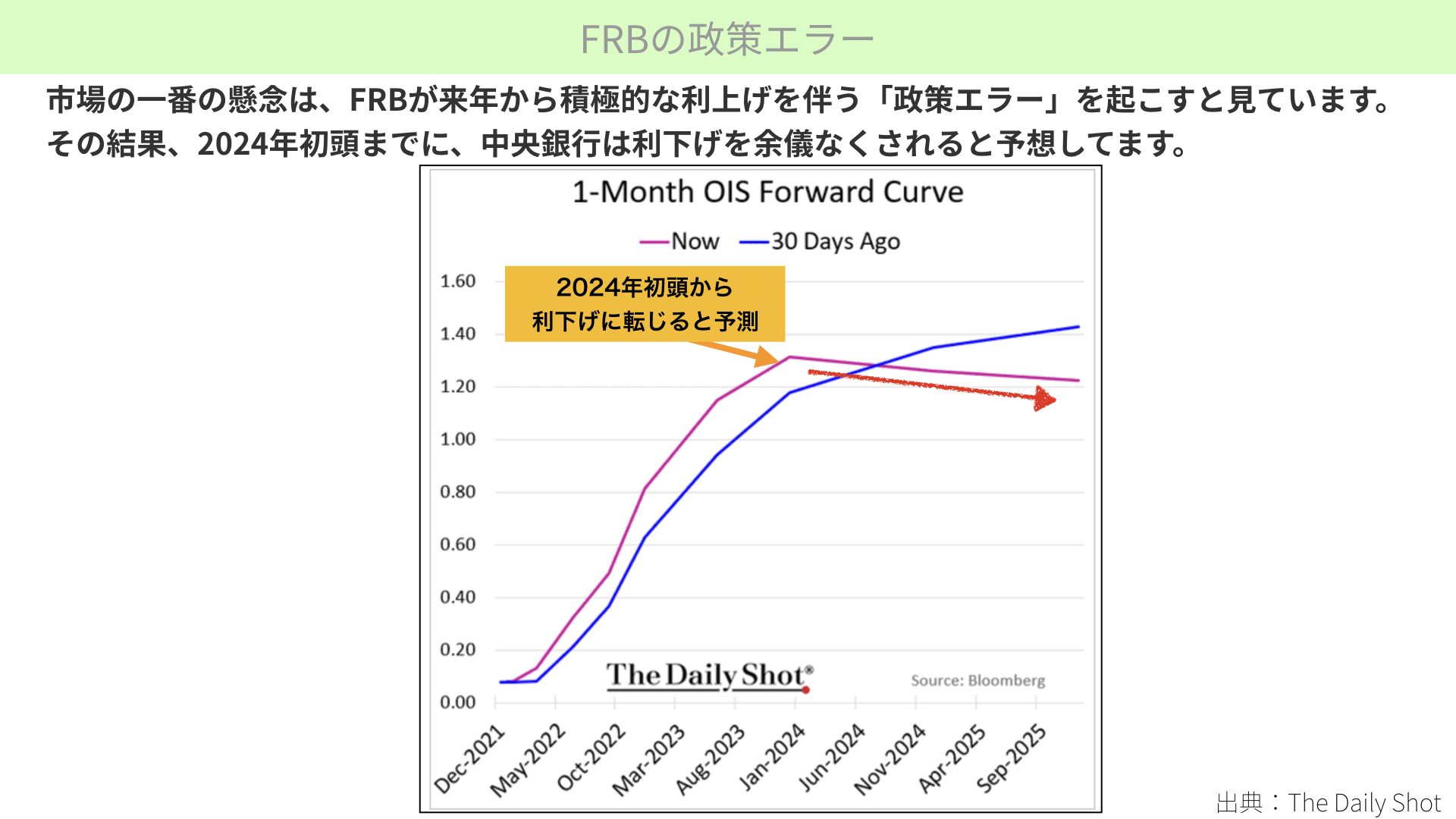

次にこちらをご覧ください。最近、FRBの政策エラーという言葉が最近よく見られますし、私も何度かお伝えしてきました。

来年2022年は、FRBが間違えたタイミングで利上げを行い、経済が減速するのではないかというのが、来年一番のリスクだとのコメントがよく見られます。

こちらはOISと言われる1か月間のスワップ、金利がどうなっていくかを見通したものです。30日前までは青いチャートでしたが、昨日は紫色に変わってきています。

こちら、金利の前倒しで利上げを行っていくことを示していますが、実はこの紫線が2024年1月から下落していることが見ていただければ分かるかと思います。

これは利上げを積極的に行うことで、その後、2024年初頭から利下げになるのではないかと、マーケットが感じ取っている状況だということです。

皆さんも注目されているドットチャート、ドットポイントと言われるFRBの政策によって、ずっと緩やかに2%を超えるところまで利上げするとFRBは言っています。

しかし、マーケットとしてはそんなスピードではなく、もっと前倒しで、もっと早く利上げを行い、さらに早く、2024年には減速を感じ、利下げを行うところまで追い込まれる政策エラーをいまだに警戒している状況です。

ということで、警戒状態は先週と変わらないことが根本に残っていると、こちらから分かったかと思います。

出口戦略の前倒しとそれによる景気鈍化とマーケットは予測

さらに2年と10年のチャートをご覧頂ければと思いますが、米国債の利回り、2年、左の方になりますが、こちらの方はいわゆるオミクロン株が出てくる前の状況を上回る金利となっています。右の10年金利ではオミクロン株の情報が出てきた状態より、金利が低い状態が続いています。短期的な金利を上げることで10年金利が低下しているということは、どこかの段階で景気減速を招くのではないかとマーケットがいまだに金利では示していることとなります。

ということで、本日の振り返りです。

リスクオンになった材料は三つほどありました。恐らく、ボラティリティも落ち着いてきたので、マーケットは落ち着いてくるのではないかと思います。

ただ、先週1週間でマーケットが大きく調整した局面で話題になっていたFRBの利上げに対する警戒感は、金利やOISといったフォワードレートも含めると、まだ色濃く残っています。そういったテーマが来週の14~15日のFOMCまでに再燃する可能性は十分に残っています。

その意味で、まだ注意すべき材料がちゃんと残っていることを踏まえながら、ここ2日間、マーケットを週末まで見ていただければと思います。本日もありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル