10日、CPIの発表がありました。5.8%前年比でプラス、前月比で0.9%ととても大きな上昇となっていますが、マーケットはすごく落ち着いていました。

マーケットが落ち着いた理由は、来年3回ほど利上げがあるのではないか、物価上昇が出てくると大変だと思っていたのが、物価上昇が予想範囲内だったためです。

2回の利上げになるのではないか、急激な利上げはなさそうだと10日は捉え、結果として金利全体が下がり、株が上がりました。

VIXも下がり落ち着いたことで、今週のFOMCに注目が移っています。

当然、今週のFOMCにおいてどういう内容となるかは重要視されます。こちらは後ほど簡単に説明します。

[ 目次 ]

米国10年金利ーCPIが大きくマイナス

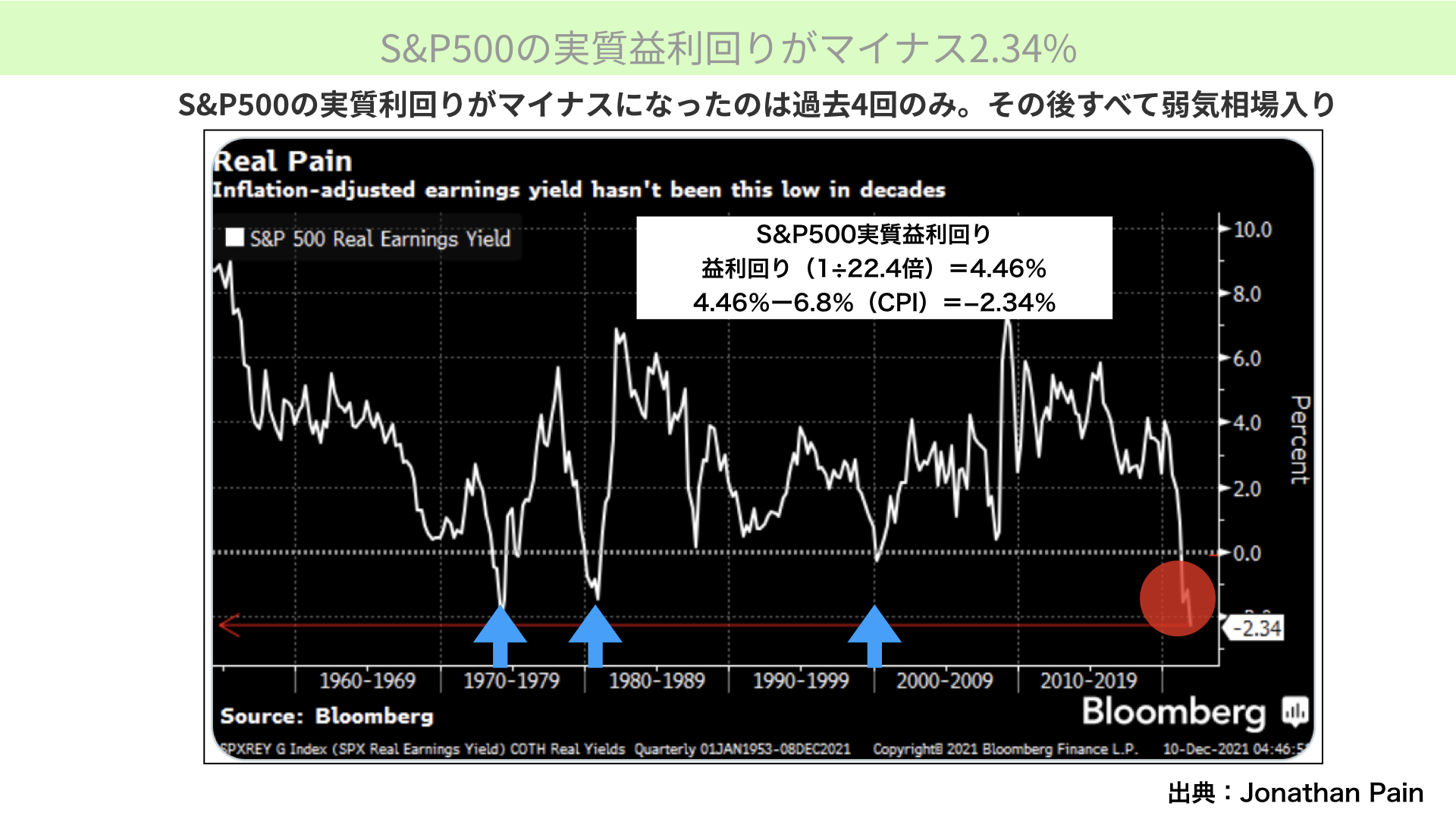

今日皆さんに見ていただきたいものは、10日CPIの上昇を受け、マーケットでいろいろと話題になっていたのはS&P500の実質益利回りがマイナスに入っていることです。つまり、株式の益利回りからCPIを引いたものがマイナスに突入しているというのです。

そういった状況は過去4回ほどあったものの、その4回とも、全てその後弱気相場入りをしています。今回も同じようなことがあるのではないか、注意が必要だとマーケットで言われています。

その事実を確認しながら今後どうなるのか、リスクの観点からどうすべきかを考えていきたいと思います。ぜひ最後までご覧頂ければと思います。

10年金利とCPIの動き

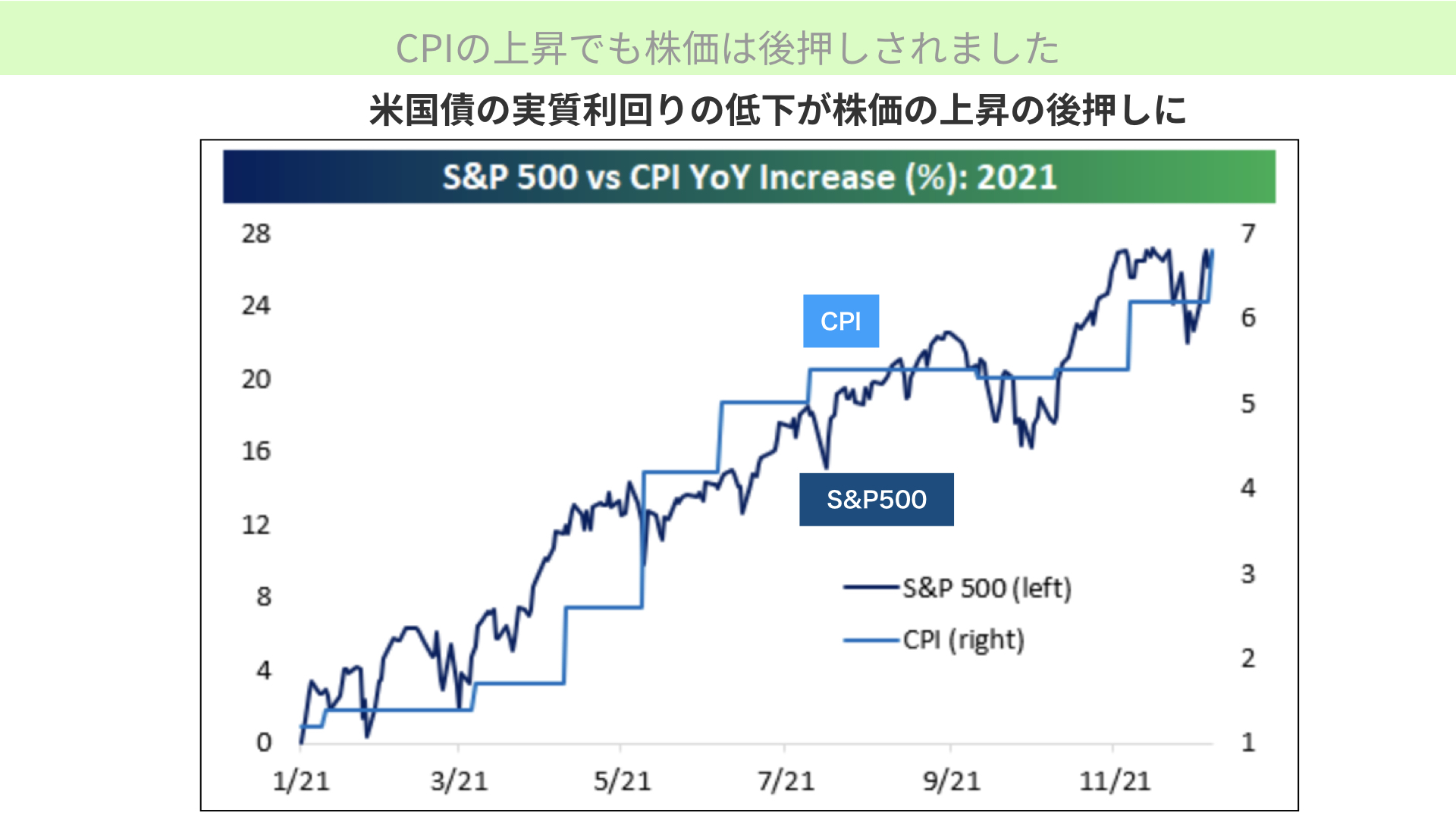

こちらをご覧ください。今年に入っての10年金利とCPIの動きを表したものです。水色の線がCPIで、濃い青線が10年のアメリカ金利を表しています。

5月以降、CPIが2%を前年対比で上回るような上昇になってきて、今回6.8%まで上がってきましたので、5~6カ月で一気に物価が上昇してきたことが確認されています。

普通、そういった物価が上がってくれば、将来政策金利を引き上げてくる。その結果10年金利も上がってくるということで、通常金利が上がっていくべきです。

しかし、ご覧になっても分かる通り5月以降、実は10年金利は下がり傾向にあります。

5月の段階では1.6%ほどあった10年の金利が、今は1.48%まで下がってきています。もちろん途中で上げ下げはありましたが、基本的には金利が下がってきています。物価の上昇に対して金利が追い付いていない状況です。

この理由については、諸説があります。例えば、金余りによって行き場がなくなったお金が債券に流れているであったり、将来の景気減速感を見越して債券を買っているであったり、いろいろな理由があるにせよ、10年金利が上がっていないという結果があるとお考え下さい。

10年金利からCPIを引くと分かること

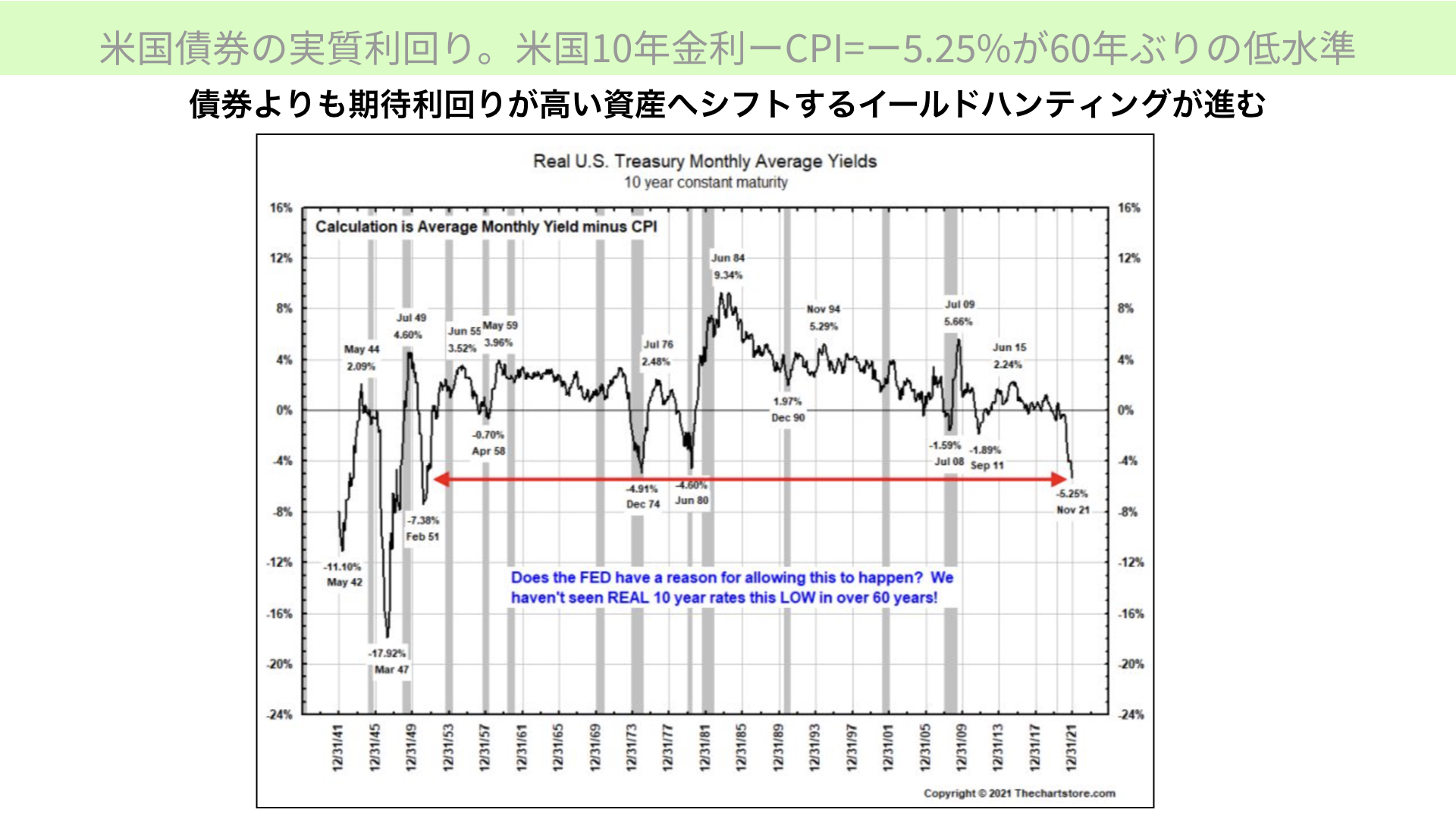

その結果、起こっていることです。こちらはアメリカ10年金利からCPIを引いたものです。

実質金利では、アメリカ10年金利から10年の期待インフレ率を引くと、こちらの記事でも何度もご紹介してきましたが、10年金利からCPIを引くというのも、よく分析として使われます。

例えば、10年金利が今で言うと1.48%、CPIが6.8%となってきますと、投資家としては債券に投資して受け取る金利が約1.48%、約1.5%が年間でもらえます。ただし、物価は6.8%も上がっているわけですから、その差額がインフレに負けている状況となってきます。

直近、皆さんが感じている物価上昇に対して、もらっている金利がどのくらい負けているのかを測ったものがこちらです。過去から見ても相当なマイナスで、今5.25%実質金利がマイナスとなってきています。

これは1951年までさかのぼる必要があって、このときが-7.3%でした。直近で-5%近くになったのは1974年と1980年ですので、このように債券に投資してインフレに大きく負けている状況は、何十年かぶりです。

60年ぶりの、かなりのマイナスが続いていますから、債券に投資してもなかなか利益を得られない状況です。

イールドハンティングを行うしかないとして、債券に投資するより、株のもっと期待が高いものに投資しないとインフレに負けるということで、株にお金が流れている状況です。

S&P500実質益利回りマイナス

S&P500の実質益利回りがマイナスへ

その結果、CPIの青い線が上がっている中、濃い青線のS&P500も一緒に上がっていく、インフレに関わらず、そのインフレを上回る期待を背負ってS&P500が買われていることが確認できます。

結果として、S&P500実質益利回りがマイナスになりました。

S&P500の益利回りとは何か。S&P500のPERは、今約23倍です。この23倍を益利回りに表すと、約4.5%の益利回りとなります。株式に投資すると4.5%の年間利回りが出るということです。

先ほど紹介した債券が1.5%でしたから、約3%近く株式の益利回りが上回っていると言えます。その株式の高い益利回りですら、4.5%の益利回りから6.8%のCPIを引くと、マイナス2.3%となります。あの株式に投資していても、インフレに負けている状況が現在起こっているのです。

こちらに書いているのは、そのような状況が過去4回、1970年代、80年代、2000年代でありましたが、その後は全て弱気相場入りをしているということです。

今回も同じことが起こるのではないかと、今週の頭、マーケットでは話題になっています。

これだけ株式に投資しても債券に投資しても、インフレに勝てないことは、インフレが非常に強いことを表します。今後、恐らくFRBが急激に金利を引き上げ、鎮静化に動いてくる可能性があります。そうなってくると、いろいろな資産の下落、景気減速が起こったので過去は弱気相場入りしています。

では、今後も同じようにこれが起こるのでしょうか。そこについてはFOMCのかじ取り次第だと言えます。マーケットと対話をしながらインフレの鎮静化がうまくいけば、これがすぐに株価の減速、弱気相場入りに直結するとは限らないとも言われています。

ですから、念頭に置いていただきたいのは株式益利回りが実質マイナスとなった場合、過去弱気相場入りが4回もあったことです。

今回もそれが起こりうる状態ですので、止め得るものとして急激な金利上昇を伴わないFRBの、うまいマーケットとの対話が挙げられます。逆に対話、政策が失敗すれば大きく弱気相場に入る可能性が高まってきます。その意味で、今回かなりFOMCに注目が集まっているとお考え下さい。

ミザリー指数について

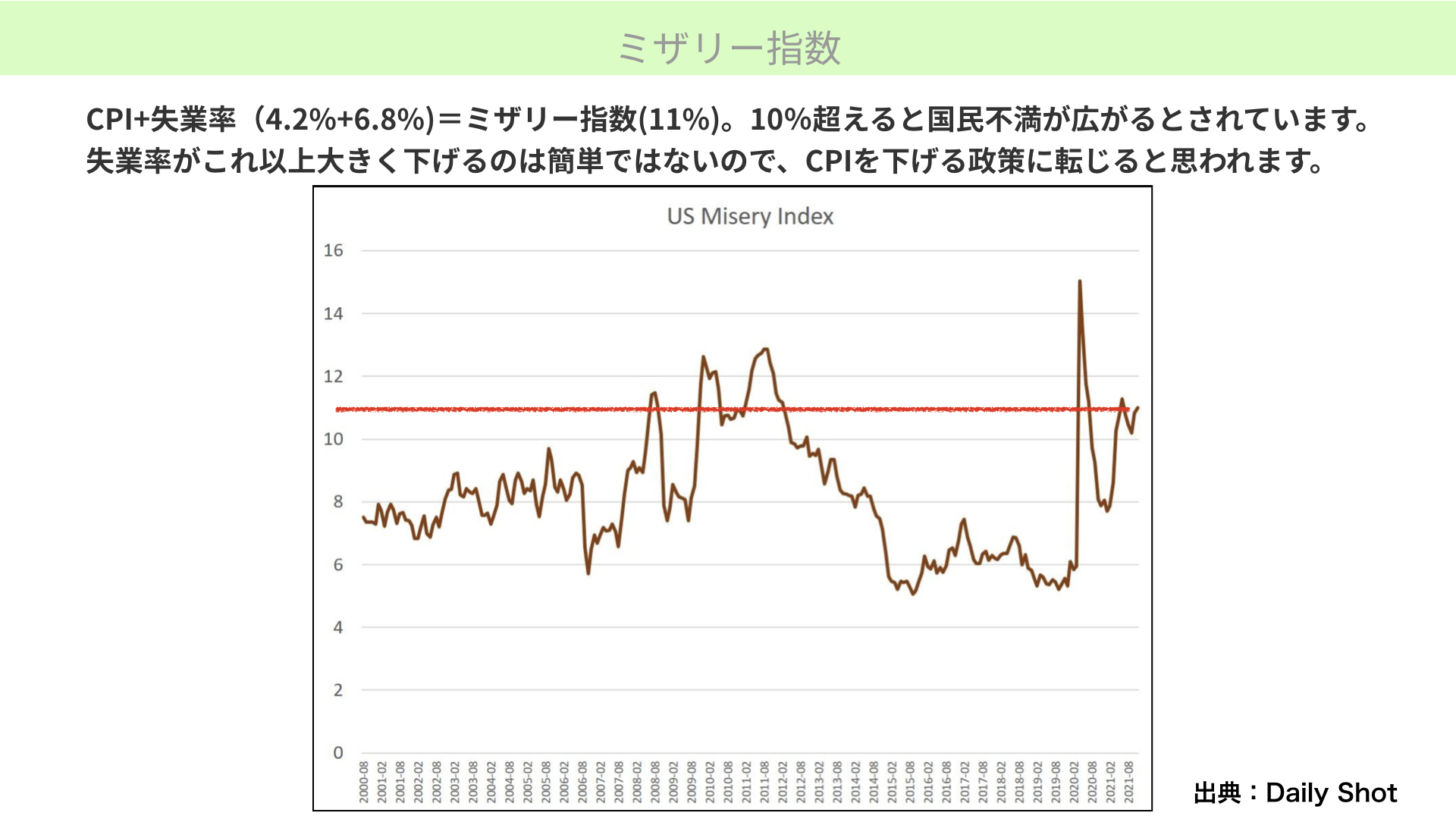

FOMCでどういう政策が出るかを考えるため、こちらをご覧ください。

アメリカにはミザリー指数というものがあります。映画でも『ミザリー』という作品がありましたが、こちらの指数はアメリカのCPIと失業率を足したものを指します。失業率が低いものの物価が高ければ指数は高くなりますし、物価が低くても失業率が高ければこの指数は大きくなります。もちろん、両方高ければさらに大きくなります。

今の状態は失業率が約4.2%、CPIが6.8%のため、合計11%となります。10%を超えると国民不安が広がると言われています。こういった状況になると、マーケットはかなりごたごたすると言われています。

前回のコロナショック時には、失業率が大きく上がりました。その影響で14%まで行きましたが、その前、平時ではかなり前までさかのぼる必要があり、2008年、2010年となります。

マーケットとしては、失業率がかなり低いものの、物価が高いという不満が10%を超えていることで出てきています。

政権与党である民主党は、こういった状態で中間選挙を迎えるわけにはいきません。必ず失業率が下がったので、今度はCPIを下げなさいと言います。

そのことを踏まえ、FRBがFOMCでいろいろな決定をしてくるだろうと言われています。その意味で、かなり注目が集まってくるかと思います。

今週の注目点

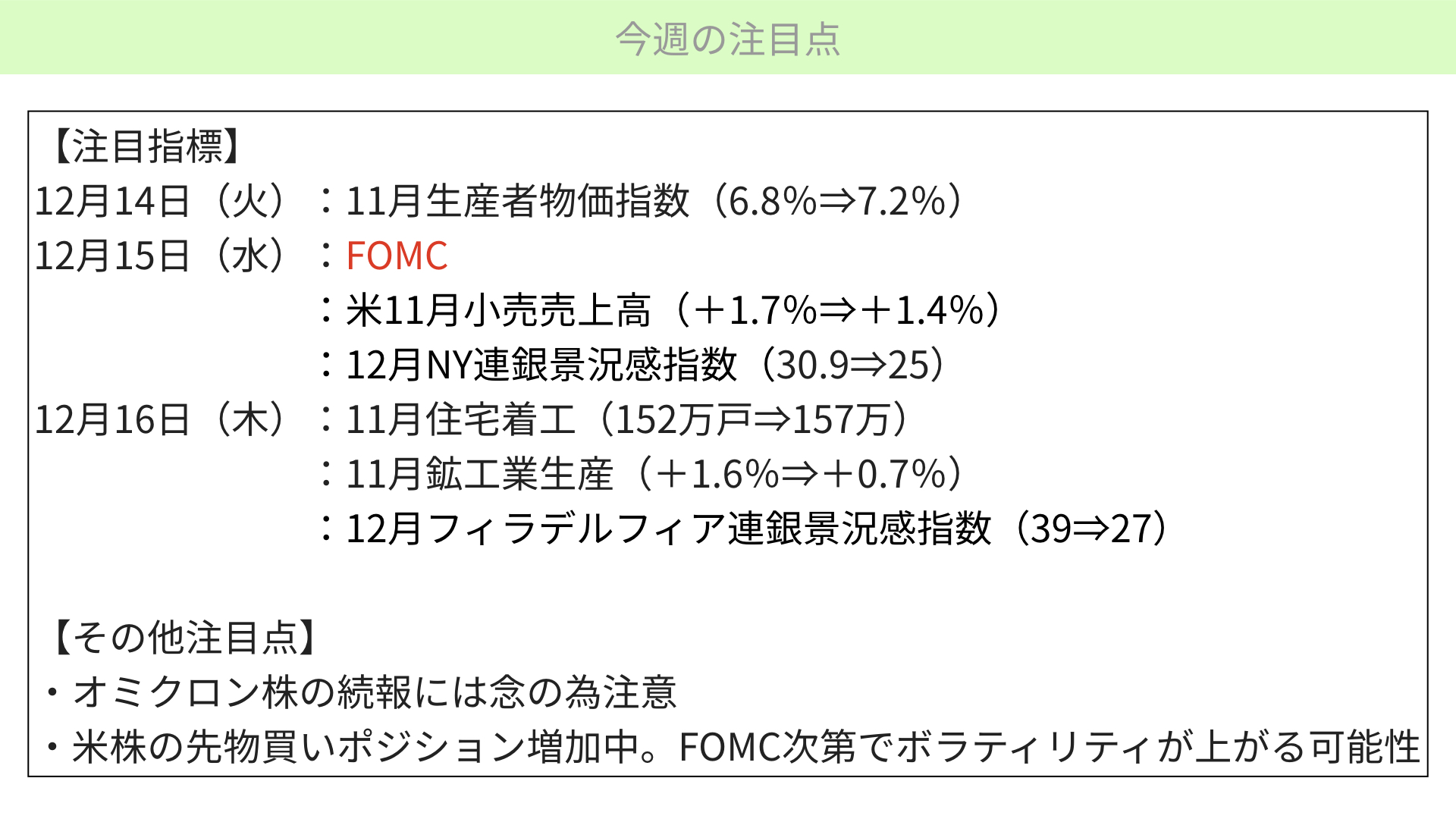

今週の注目点は、何と言っても15日のFOMCです。現地時間で15日夜、日本時間で16日早朝に発表があります。恐らく、テーパリングで月額150億ドルの購入額を減らしていたものを300億ドルにすること、そして来年3月に終わると言ってきます。来年利上げについてはコメントがないと思われていますが、そこについて何かコメントがあれば、恐らくサプライズとなる可能性があります。

もう一つがバランスシートの縮小という問題です。通常、テーパリングをスタートして、FRBが持っている資産を売却する作業は利上げを行った後に来るものです。

しかし、これだけお金をばらまいたことでいろいろな資産価値が上がっていることを踏まえ、QT、バランスシートの縮小を少し前倒しすることを議論してくれば、マーケットは織り込んでいません。

先ほどのアメリカ株式の実質益利回りがマイナスとなっていることも影響してくるかと思います。そういったことも踏まえ、政策がどういったものとなるかに非常に注目が集まります。

これを雇用統計のように数字がいいか悪いかとか、FOMCがこう来ると予測するのは、ほぼ不可能です。これが出た後、マーケットがどういう反応をして、その結果がどういうふうに今後全体の中期的な投資に影響を与えるのかを冷静に分析することが非常に大事だと思います。ここはあまり予断を持たずに結果を見て対応していくべきかと思います。

ただ、それ以外にも重要な指標がそろっています。

14日の生産者物価指数。こちらが6.8%から7.2%に上がる予定となっています。この生産者物価指数が上がってくれば、CPIの価格転換が進んでくる可能性が高まり、CPIの高止まりを予測する向きもあります。

あとは小売売上高が1.7%から1.4%に減速する可能性がありますが、これも堅調に推移しています。これが大きく1%を切ってくることがあればサプライズとなる可能性があると、注意が必要かと思います。

あとは個人関係でいくと、住宅着工です。こちらも152万戸が157万戸なので、こちらも変わらずいい数字が出てほしいと思っています。

企業系では鉱工業生産です。こちらが1.6%から0.7%に下がってくると予測されています。これを大きく下回らなければ、企業も順調でしょう。

NY連銀とフィラデルフィア連銀の景況感指数が出てきますが、こちらも予想の範囲内で収まれば大きなサプライズにはなりません。

全体観で見ると、まだ景気の減速感は見られません。こういった数字の中から1個でも、2個でも個人や法人に大きな減速感が出てくると、FOMCの結果も踏まえるとマーケットが少しざわつく可能性があります。しかし、今はFOMCがうまくコントロールしてくれるだろうとの期待感が強くなってきていますので、すごく注目でしょう。

また、マーケットは完全にオミクロン株はあまり影響がないと織り込んでいますが、もしもそこに対して大変だとか、感染力が強くてこういうことが起こるというものが出てくれば、マーケットにはサプライズとなります。その意味では、引き続きいつ、何かそういうニュースが流れかねないと、注意が必要です。

本日は、S&P500の株式益利回りの実質マイナスが過去4回起こったとき、その後弱気入り相場があったとお伝えしました。

弱気入り相場に入った理由は、急激な金利上昇、政策金利の引き上げが伴ったことがあります。それも踏まえて考えると、今回FOMCでどういう政策決定がなされ、今後どういう運営がされ、それをマーケットがどう評価するかに非常に注目が集まっています。

まだマーケットはリスクオンではありますが、そういったことで変調が起こる可能性が十分に残っていることを念頭に置いていただければと思います。

本日もありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル