本日は、12月のFOMC開催後、話題になっているFRBの資産縮小についてお話しします。

パウエル議長が資産圧縮を今後も検討し、1~3月のFOMCで決めていくものの、まだ時期は決まっていないと発言したことでかなりマーケットに動揺が走りました。

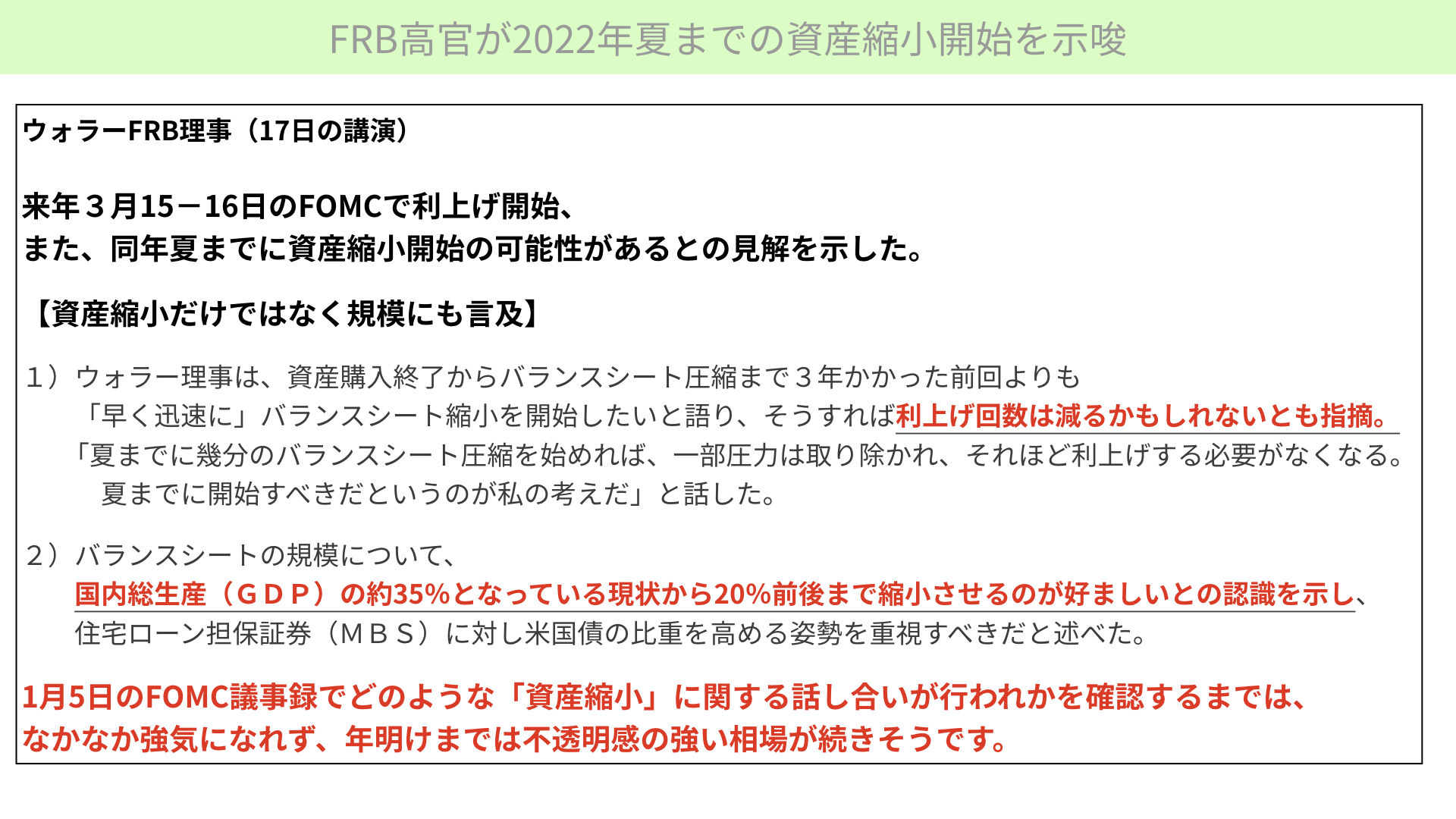

そんな中、17日、ウォラーFRB理事がFRB資産圧縮について具体的な時期、具体的な規模についてかなりタカ派的発言をしました。

この発表を受け、今後金利、株価がどうなるのかを金融各社がかなりの懸念を持って見はじめています。そのため、恐らく今週もボラティリティの高い株価となるかと思われています。

今回ウォラー理事が言った内容がどういった影響を与えるかを見ていきたいと思います。最後までご覧ください。

[ 目次 ]

資産縮小開始を示唆

ウォラー発言の内容

ウォラー理事は17日(日本時間18日朝)に、来年3月15~16日にFOMCでテーパリングが終わった後、すぐに利上げを開始した方がいいと言ったことが一つ目のポイントです。

ただ、来年3月15~16日のFOMCで利上げを即決定する確率は、40%後半台まで上がってきています。半々の確率で3月に利上げがあると織り込まれていましたから、さほどサプライズにはなりませんでした。

その後、かなりの時間をおいて資産縮小を始めると思われていたものが、実は来年夏に利上げした数カ月後資産縮小をすべきだと言ったことからマーケットに動揺が走っています。

ウォラーFRB理事は10月から、テーパリングを6月ではなく、3月で終わらせた方がいいと言っていました。この発言内容が実現したことで、資産縮小についてもただのタカ派発言ではなく、その可能性が十分あるとしてマーケットに動揺が走っています。

ウォラー理事はバランスシート縮小を前回3年間で行ったよりも早く行うことで、利上げ回数を減らせるかもしれない。バランスシート縮小を先送りすればするほど利上げ回数が多く求められるようになり、リスクが高いとして、バランスシート圧縮を早めようとしています。

また規模感についても、米国GDPの35%にも及んでいるFRB総資産を、15%程度売却して35%から20%にするのが好ましいと言っています。夏以降、今持っている総資産9兆ドルの15%を売った方がいいと言ったということです。

次回のFOMC議事録は1月5日

マーケットはこういったタカ派的内容が出てきていることで、前回のFOMCで何が話されたのかを確認したいと考えるようになっています。もしかすると少し話しただけではなく、相当数FOMCの中で資産圧縮について話し合いが行われた可能性があると思っているのです。

パウエル議長は、今までテーパリングと利上げは別だと言ってきました。しかし、議事録のふたを開けてみると利上げについてかなり語られていたこともありましたので、しっかりとした書面で確認したいと思うようになっているのです。

次回FOMC議事録の発表は1月5日です。本来であれば、今後はクリスマスラリー(サンタクロースラリー)と言われるような株価上昇局面に入ります。

しかし、議事録を確認して本当のタカ派だったらまずいとして、1月5日にFOMC議事録が出るところまでマーケットの上値は重そうな展開だとマーケット関係者は見ています。

資産縮小のマーケットへの影響は

資産圧縮で10年金利が2.4%方向へ

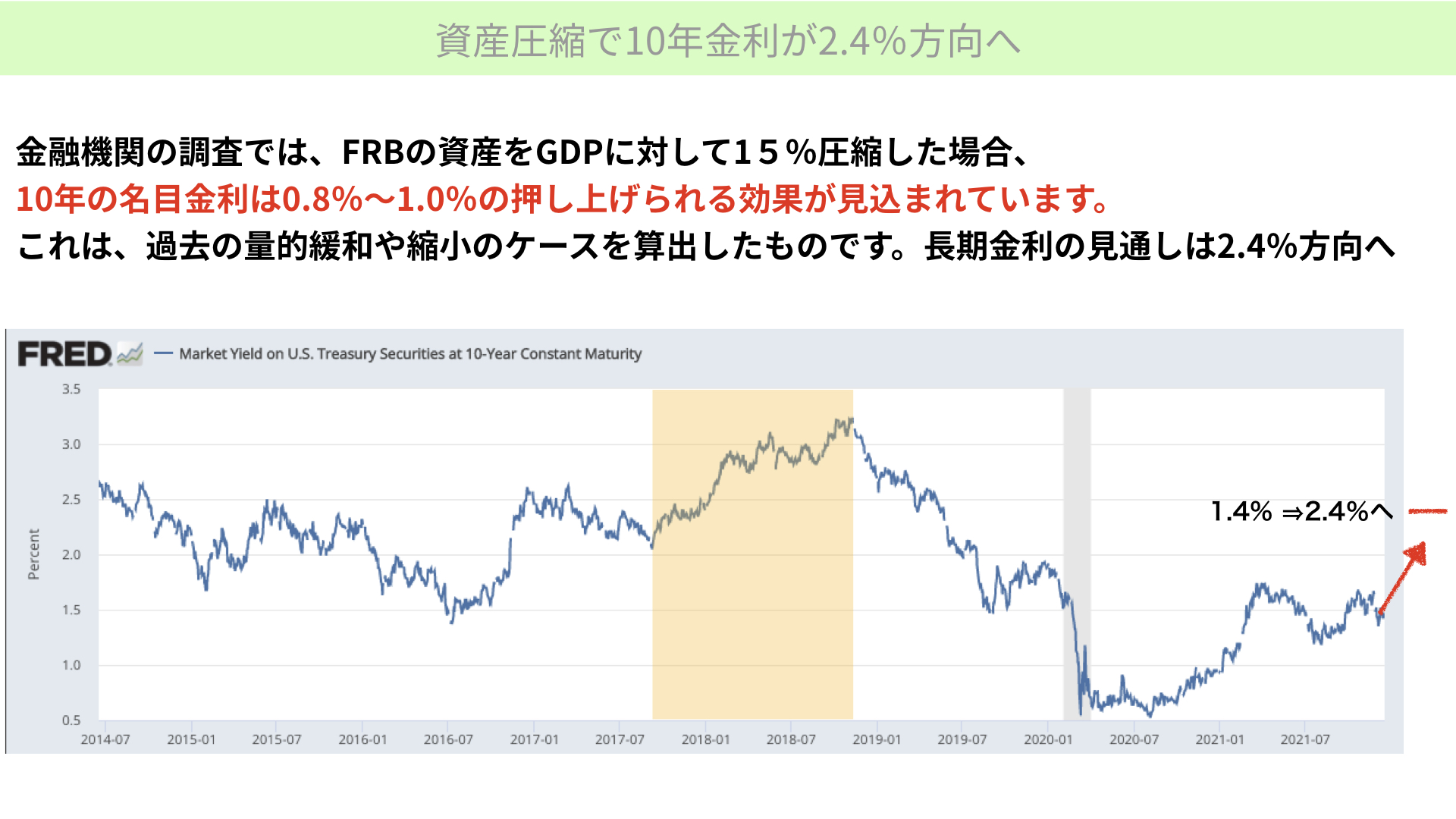

金融機関は、FRBの資産購入や資産売却がどのくらい金利に影響があるか事前に調査をしています。これが正しい数字かどうかは別として、こういった数字が中心値にあることを覚えておいてください。

FRBがGDPに対して資産を15%売却した場合、恐らく10年名目金利は0.8~1.0%上昇すると言われています。今の水準1.4%から近い将来2.4%に金利が上昇する可能性があるというのです。

黄色線は前回の資産圧縮状況です。この間は金利が2%から3.2%まで上昇していました。やはり資産圧縮は金利上昇を招いています。

金利が大きく上昇したこともあり、2019年1月5日、パウエル議長は資産圧縮をやめるかもしれないと発言し、金利が大きく下がっていました。

マーケットの頭の中にある「イールドスプレッド」

本日お伝えしたいのはこちらです。

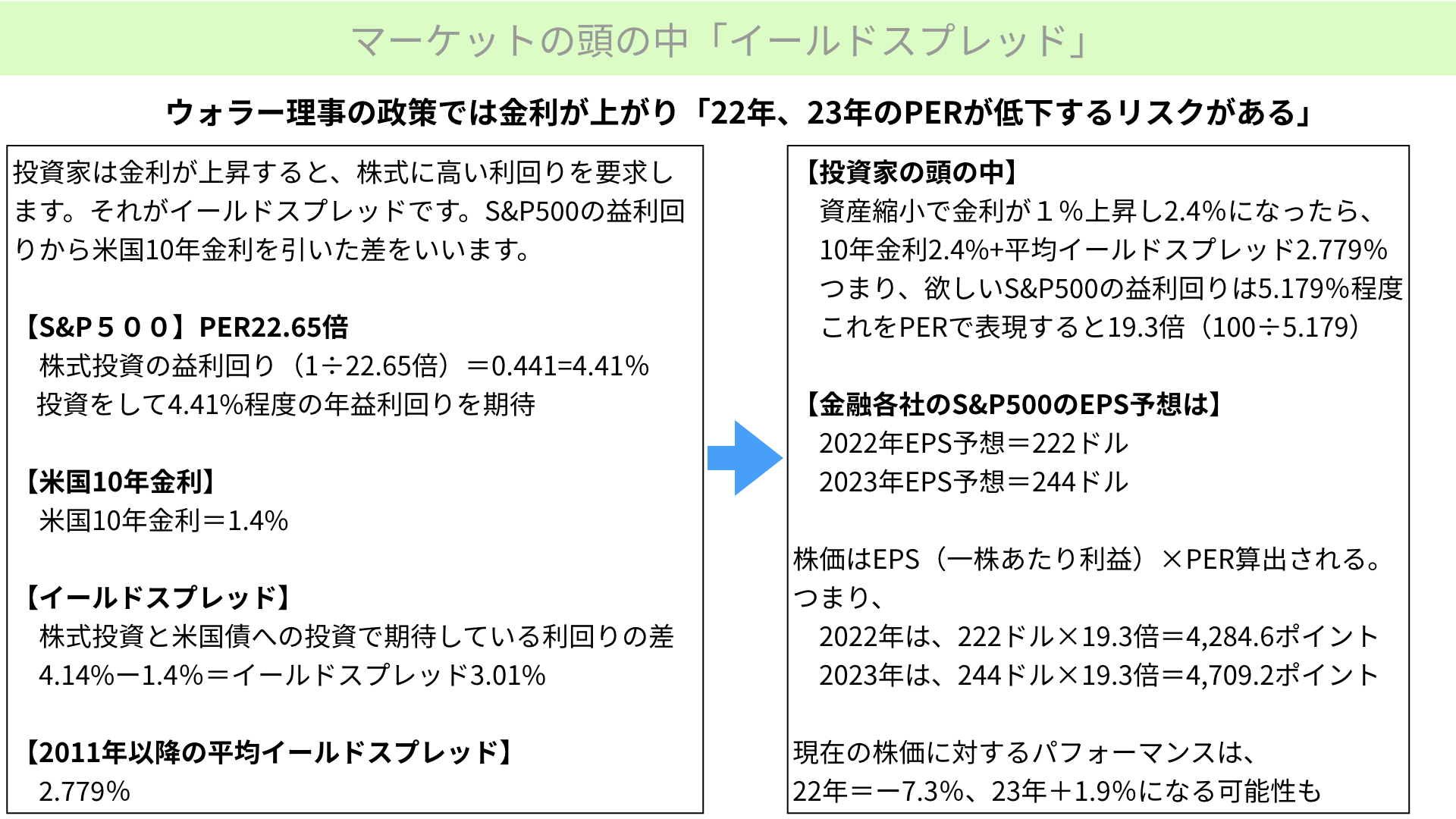

ウォラー理事の資産圧縮プランをFRBが実際に取ってくるのであれば、来年以降10年金利が1.4%から2.4%に上がるのではないかと考えています。

そうなると株式に対する益利回りの期待が高まるとして、22年、23年はPERが低下します。そうなれば1株当たり利益が上昇しても来年以降は株が難しくなるのではないかとマーケットが懸念し、今買い控えをしていることをご説明しています。

投資家は金利が上昇すると、株式に対して高い益利回りを要求する傾向があります。

例えば米国債に10年間投資すると、1.4%の金利がもらえます。その状態から仮に2.4%の金利がもらえるとなれば、投資家は米国債のように一番信用が高いものに投資して、2.4%もらえるのなら米国債でもいいかと思います。

株式に投資する以上は2.4%よりもさらに大きな利回りが取れないと投資する意味がないとして、株式に対して今まで以上に高いリターンを期待する傾向が出てきます。

一方、1年前にあったように米国債金利0.7%となれば、株式の利回りが少しであっても何でもどんどん買っていきます。債券が上がれば、おのずと株式に対する要求が上がるということです。

この期待される差を、イールドスプレッドと言います。つまり、10年金利が上がると株式に対する期待が上がるとまずはお考えください。

現在のS&P500のPERは22.65倍あります。これを投資した金額が1年間でどのくらいの利益を出すか(益利回り)の計算式に当てはめると、1÷22.65倍=0.441=4.41%となります。つまり、株式に投資すると年率約4.41%の配当を含んだ利益が期待できるということです。

一方、米国債の水準は1.4%です。この株式から期待できる利回りから10年金利を引くと、4.41%-1.4%=3.01%分債券よりも株式に利益が出ることになります。3%ほどの投資差であれば期待できると考え、株式にお金が入っていきます。

ちなみに、2011年以降S&P500と米国10年債のイールドスプレッドの平均は2.779%。2.78%ほどとなっていることを覚えておいてください。

その上で、今回金利が上がってくるとどうなってくるかです。投資家の頭の中は、資産縮小で金利が1%上昇し、2.4%になるのであれば、10年金利2.4%+平均イールドスプレッド2.779%=5.179%。S&P500から出る益利回りは、5.179%程度がないと投資としては少し見合わないと考えるのです。

これをPERで表現すると19.3倍となります。今の22.65倍から19.3倍までPERが下がることを意味します。

皆さんもご存じのように、株価は1株利益×PERが株価となります。このPERが下がるということは、よほど1株当たり利益が上がってこないと株価は下がることになります。

金融各社が出したS&P500の来年、再来年予想EPSです。今のおよそ200ドルのEPS予想に対して、来年は222ドルと約10%の成長を見ています。さらにその1年後は244ドル、これも恐らく10%のEPS成長を期待しています。

株、業績自体は堅調なので毎年10%ほど1株利益は成長します。PERが一緒であれば、株価は10%の上昇です。しかし、1株当たり利益が上がっても、実際に期待が上がってくるので、評価が下がってきます。

そうなれば下のような計算をします。2022年が1株当たり220ドル×19.3倍=4,284.6ポイント、2023年は244ドル×19.3倍=4,709.2ポイント。今の水準4,600ポイントから見ると、来年は7.3%、23年までもっても今日の水準から1.9%しか上昇しないと投資家は頭の中で考えているのです。

今日のまとめ

今回お伝えしたいことは、ウォラー理事が金利を引き上げる資産圧縮プランを持っていて、FRBが金利を上げる回数よりも資産圧縮を来年夏以降選ぶのであれば、それを見越して株価が半年前に動くとなると、当然ながら軟調となる可能性があります。

本当に金利が上がるようなタカ派的政策を今後取ってくるかどうか。12月FOMCでどう語られたのか、1月5日のFOMC議事録の中身を見たいとマーケット関係者は考えるでしょう。

また、クリスマス休暇で商いが薄くなっていますから、ここで無理して取引しようと考えず、クリスマスラリーは今年なかなか期待できないと手を休めている投資家が多くなってきています。

もしくは、内容がすごくタカ派のものが出るのであればリスクヘッジでポジションを減らしている投資家が多いことから、先週末から株価が落ち着きませんし、今週以降も株価の見通しがあまり明るくない状況が続くかと思います。

今年以上に来年以降は資産圧縮のステージに入ってきそうですので、今後FOMCの政策が本当にどうなるのかをしっかりと見る必要があります。

雰囲気で売り買いをせず、こういった数字を使って投資家が分析しているものを知った上で、ご自身で判断材料としていただければと思います。本日もありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル