今年もどうぞよろしくお願いいたします。

今回取り上げる内容は、今年最も大きなテーマになってくるFOMCの金融政策です。去年からずっとインフレの高止まりが続いています。それを受けて、2024年にスタートすると思われていた利上げは2年ほど前倒しになる予定です。

ここにマーケットがどう反応するのか。去年もずっと同じテーマで語られてきました。今年は、いよいよそれが実行に移される1年間です。一番大きなテーマになることは変わりないでしょう。

今後1年間、どういう流れになるのかをしっかりと把握しておく必要があります。

そこで、ベースシナリオをお伝えし、何が起これば、マーケットが変調するのかを考えられるようにします。また、後半にはそれによって起こり得るリスクシナリオもお伝えします。最後までご覧頂ければと思います。

1月5日には12月FOMCの議事録が発表されます。そこについてのヒントともなりますので、最後までご覧ください。

お知らせ

お知らせです。ファミリーオフィスドットコムでは、これまで無料のメールマガジンを出してきました。無料のまま、朝一番のデイリーニュースをお伝えするようにいたします。

YouTubeでは週3回、朝、ニューヨーク市場が終わった後に分析した内容を皆さんにお届けしています。

メールマガジンでも、朝一番で感じた所感、マーケットのリスクを、1~2分で読めるような簡単な内容で皆さんにお伝えします。

無料で配信しますので、興味のある方は登録いただければと思います。

1月5日、6日ごろから今年分はスタートします。通勤途中、もしくは東京市場が開く前にチェックいただける内容です。お気軽に登録いただければと思います。

[ 目次 ]

インフレ対策と中間選挙の関係

では、今日の中身に入ります。今年一番大きなテーマとなるのは、FOMCの金融政策、アメリカのインフレです。

さらに、アメリカにおいて11月に開かれる中間選挙で、民主党が過半数を取れるのか取れないのか。今の情勢としては、共和党の方が上院も下院も過半数を取ってくる情勢となっています。

バイデン大統領は、この情勢をどうにかひっくり返したいと思いながら、パウエル議長にいろいろな指示を昨年後半に出してきました。そこも含め、今後FOMCがどういう政策を取るのかを見ていきたいと思います。

バイデン大統領によるインフレ対策指示

バイデン大統領は、かなり支持率が低下しています。そのこともあり、今年の中間選挙はかなり苦戦すると予想されています。

まずは背景です。

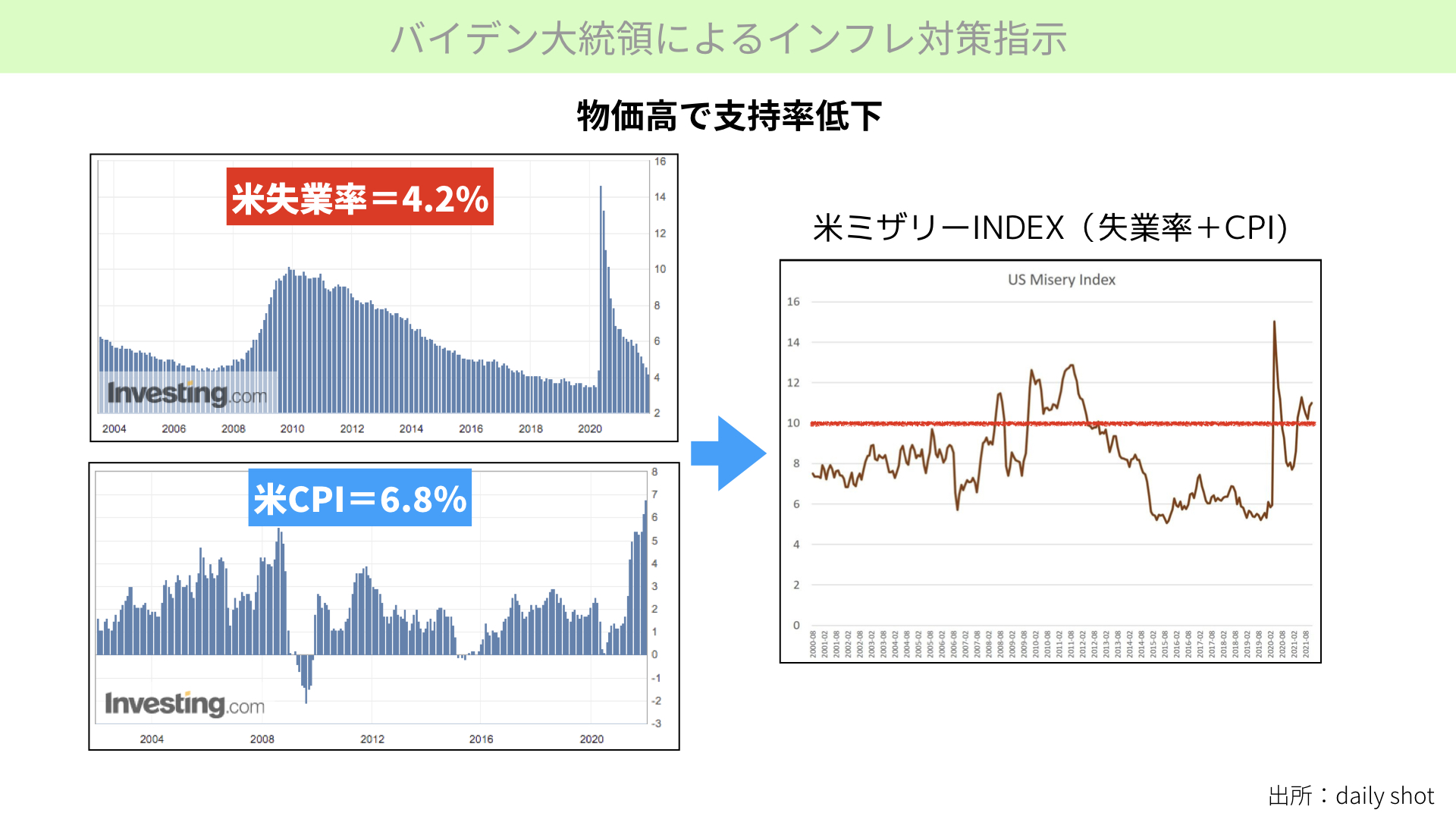

米ミザリーインデックスというものがあります。危険水域と呼ばれる10%を赤線で示しました。これを超えると、運営している現政権に反対票が入りやすくなります。

今のミザリーインデックスが11%となる現状では民主党政権に票が集まりにくく、上院下院も落とす可能性が高いです。

ミザリーインデックスとは、今の失業率とCPI(物価上昇率)を足したものです。今の米失業率は4.2%、米CPIは6.8%ですから、合計すると11%となります。

これが10%を超えると、今の国民の不満が高まっていることを表します。

例えば、物価上昇が2%であっても、失業率が10%もあれば合計12%で不満が高まる状況です。仮に失業率が3%で完全雇用でも、物価が8%上昇しているようであればそれはそれで不満がたまります。

合計したものが10%を超えると不満がたまりやすいのです。ですから、ミザリーインデックスを10%以下にしたいと、バイデン大統領は一番考えているのではないかと思います。

失業率4.2%は、恐らく来年3.5%に近づいていきます。しかし、それ以上の下げには限界があります。そうなると、CPIを大きく下げるしかミザリーインデックスを下げる方法はありません。

そこで、CPIを下げるようにバイデン大統領からFRBのパウエル議長に伝えたことで、急にパウエル議長がタカ派に変わったのではないかと言われています。

CPIを低下させるには

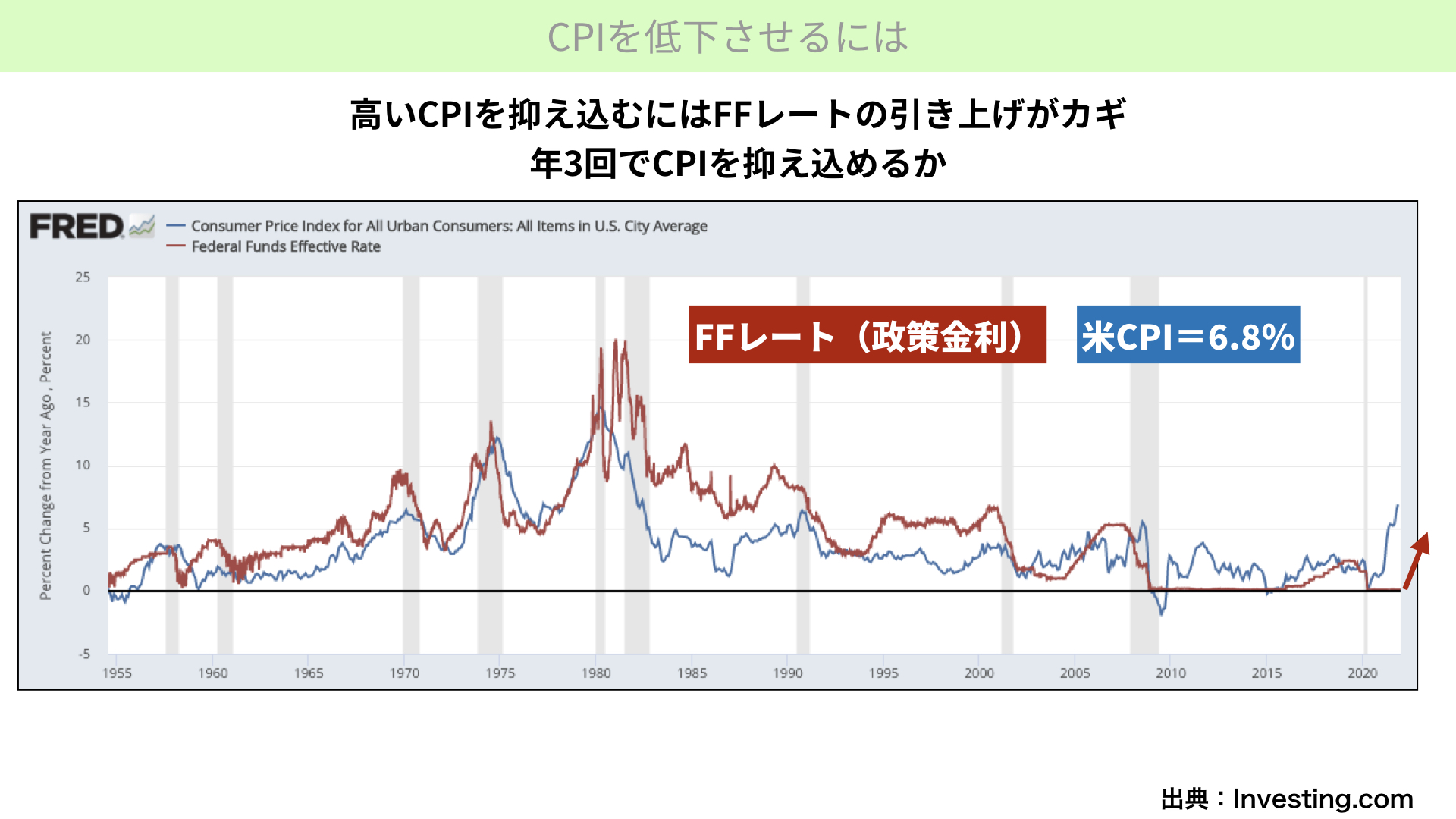

では、CPIを抑えるためにどうすべきかです。

低下のためには、政策金利の引き上げしかないと考えられています。

チャート赤線がFFレート(政策金利)、青線が6.8%のCPIです。チャートからも分かるように、青線が上がった後は必ず政策金利を引き上げ、インフレを鎮静化させています。

直近は物価が6.8%も上がっている状況です。この中でゼロ金利を続けることは非現実的だとして、今年、年3回程度の利上げによってCPIを鎮静化させると言われています。

2022年、米国は利上開始

利上げ局面でも株価が上昇傾向

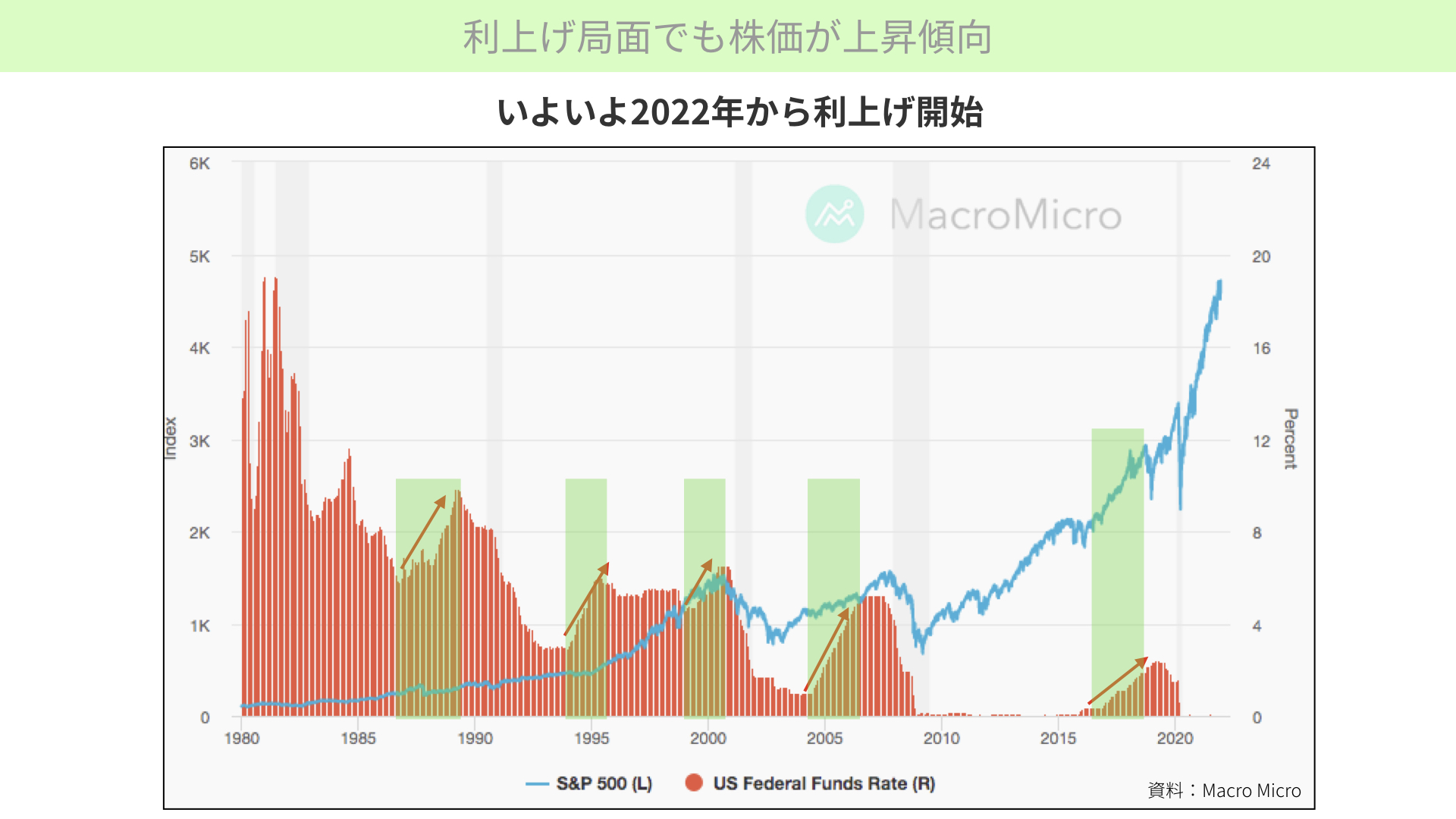

次にこちらです。今年からいよいよ利上げがスタートしますが、利上げが起こると株価が下がると当初は認識されていました。

いろいろなレポートで認識も変わってきていると思いますが、改めて説明します。

この赤いチャートはFFレート(政策金利)、青線がS&P500です。赤矢印で示した過去の利上げ局面でも、株価は上昇しています。ですから、利上げ=株価下落というのは間違いに近いと言えます。

利上げの回数と利上げ幅に注意

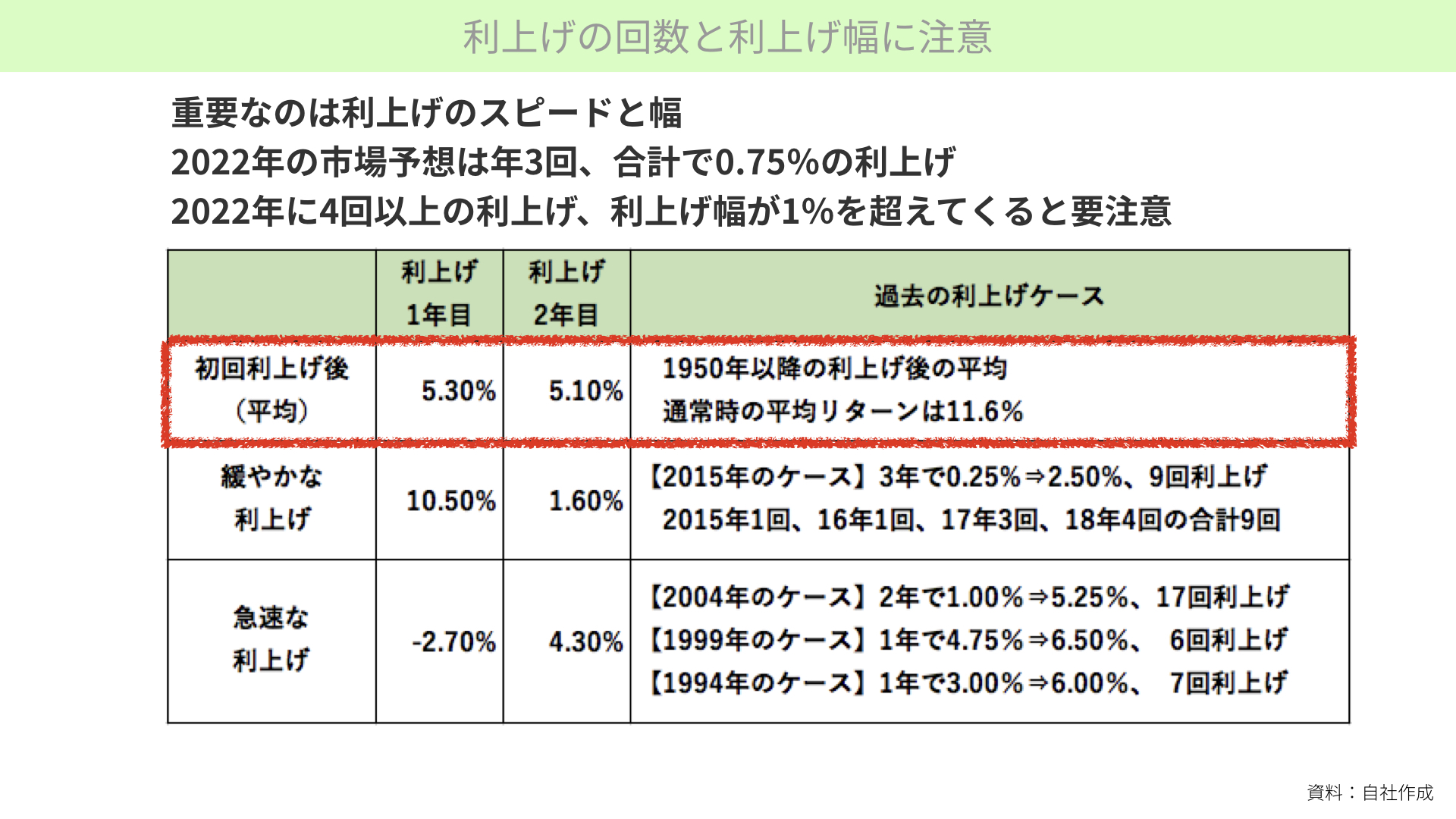

では、絶対に株価が上がるのでしょうか。ここには利上げの回数とスピードと、どのくらい上げるかが非常に大事なポイントとなります。

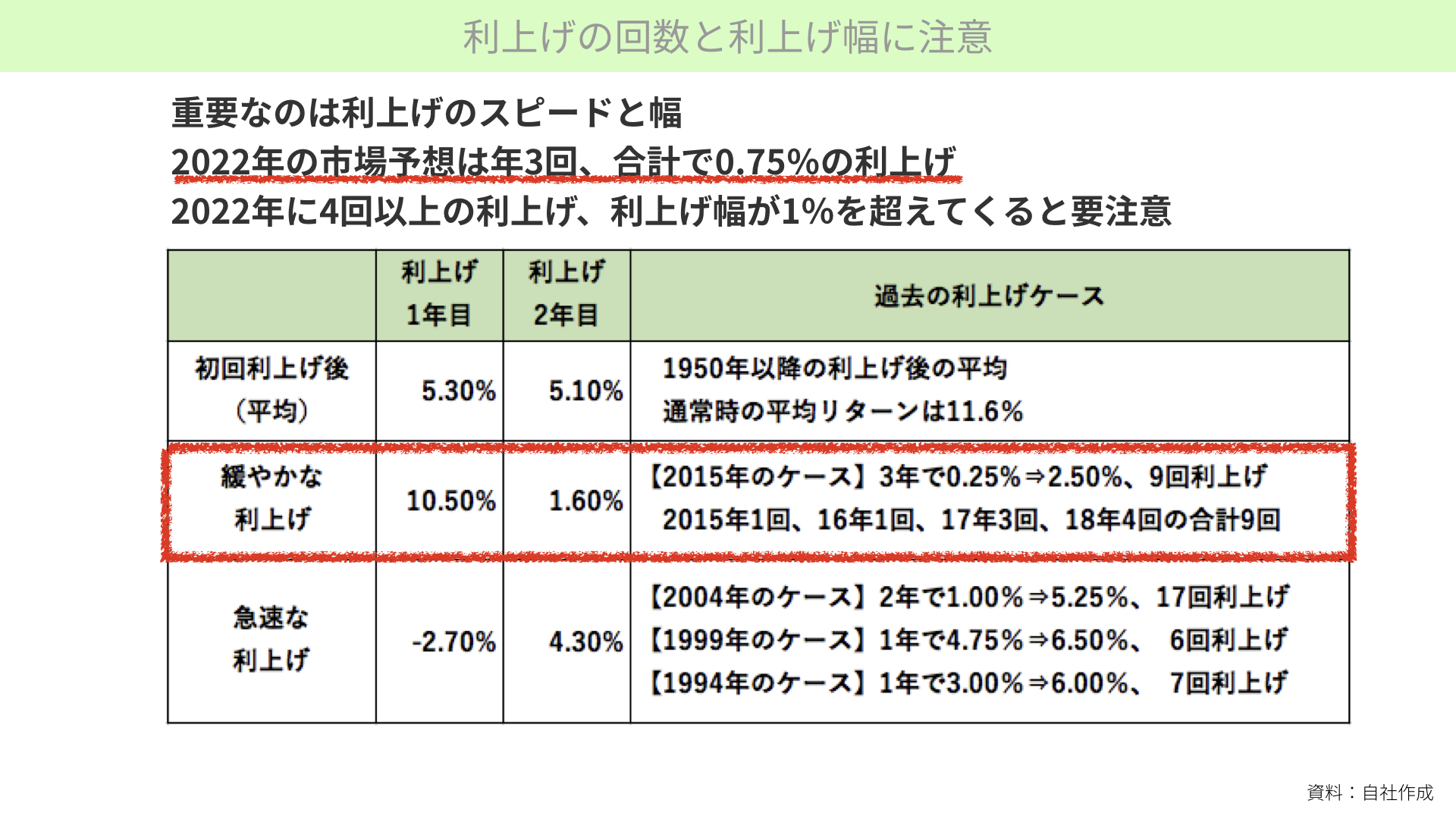

大事なのは利上げスピードと幅です。表をご覧ください。

S&P500が1950年以降、平時のリターンは11.6%程度、利上げがスタートした後の平均は1年目が5.3%、2年目は5.1%でした。利上げを行うと、通常よりも少しブレーキがかかっています。今年の利上げでも、去年、その前よりも株価の上昇は少し減速すると考えられます。

この結果は、利上げスピードによって大きく異なります。

緩やかな利上げの場合

今回のように年3回、合計0.75%の利上げをするケースは、2015年利上げと同じ緩やかなケースと今のところ認識されています。

2015年は3年間で0.25%を2.5%まで9回の利上げを行いました。これは15年1回、16年1回、17年3回、18年4回とかなり緩やかなものでした。

今回の年3回も緩やかな利上げに属すると考えられています。

前回2015年のケースは利上げを開始した1年目に10.5%、2年目の利上げが1.6%のリターンでした。これは1950年以降の緩やかな利上げのケースを平均したものです。緩やかであれば、1年目は意外といい成績があると分かります。

・急速な利上げの場合

一方、急速な利上げケースです。代表例は2004年、1999年、1994年です。それぞれ2年間で17回の利上げ、1年で6回、1年で7回でした。そういった急激な利上げとなると、1年目はマイナス2.7%となっていました。

ここで皆さんに気を付けていただきたいのは、今の段階では、年3回の利上げがメインシナリオとなっていることです。

もしも物価の上昇がコントロールできず、利上げが年4回、5回となってくると、マーケットは当初予想したよりも株価が大きく下がり得ます。

利上げをしなければならないインフレ状況が続く、もしくは利上げを4回、5回とFOMCが示唆してきた場合には、マーケットが崩れることをぜひご認識ください。これが一つ目のポイントです。

また、利上げ幅も大切です。各0.25%を3回ではなく0.5%を3回など、大きめの利上げを行ってくる場合も注意が必要ですから、こちらも併せて記憶いただければと思います。

・利上げ回数と利上げ幅に注意

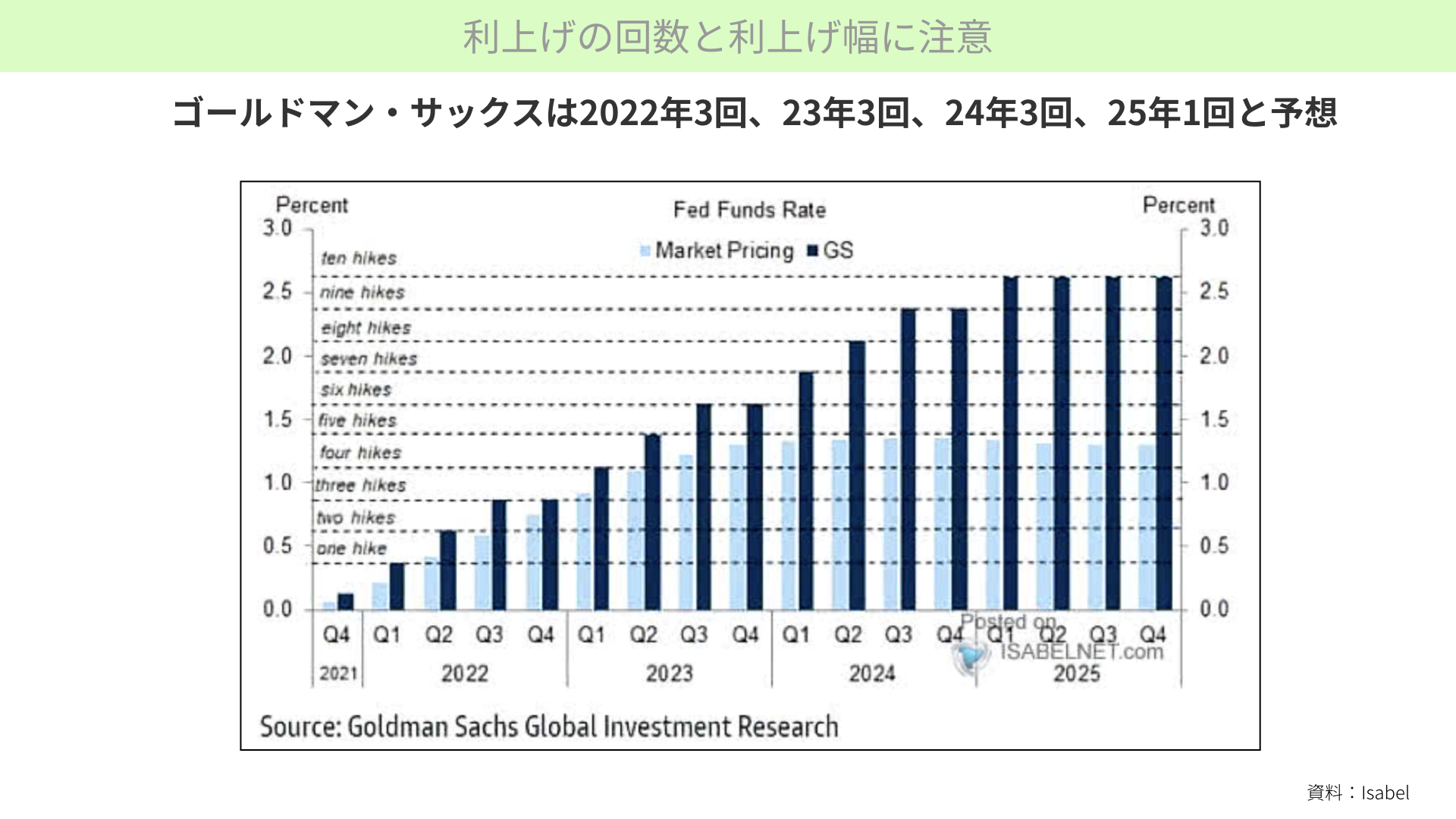

ゴールドマン・サックスも2022年は3回、23年3回、24年3回、25年1回と緩やかに利上げし、上限が2.5%だとしています。

こういった市場のコンセンサスが中心となってきているため、大きく上回る利上げはマーケットの株価予想に織り込まれていません。要注意です。

予想されうる2022年のリスクシナリオ

利上げについてはかなり多くの論文、マーケットに織り込まれています。

ここで問題となるのは、年3回の利上げを行っても物価の上昇がなかなか収まらない場合です。こうなったときには、恐らく他の政策を打つこととなります。

それは、昨年末の記事でもお伝えしましたが、FRB資産売却(QT)です。これも一つの検討だとウォーラーさんが発言しましたが、いよいよ現実味を帯びてくる可能性があります。そうなれば、かなり大きな問題となります。

QTが起こり得る背景

なぜQT(量的縮小)が起こり得るのか。まずは背景から確認します。

もしも利上げなどでCPIが収まらない場合

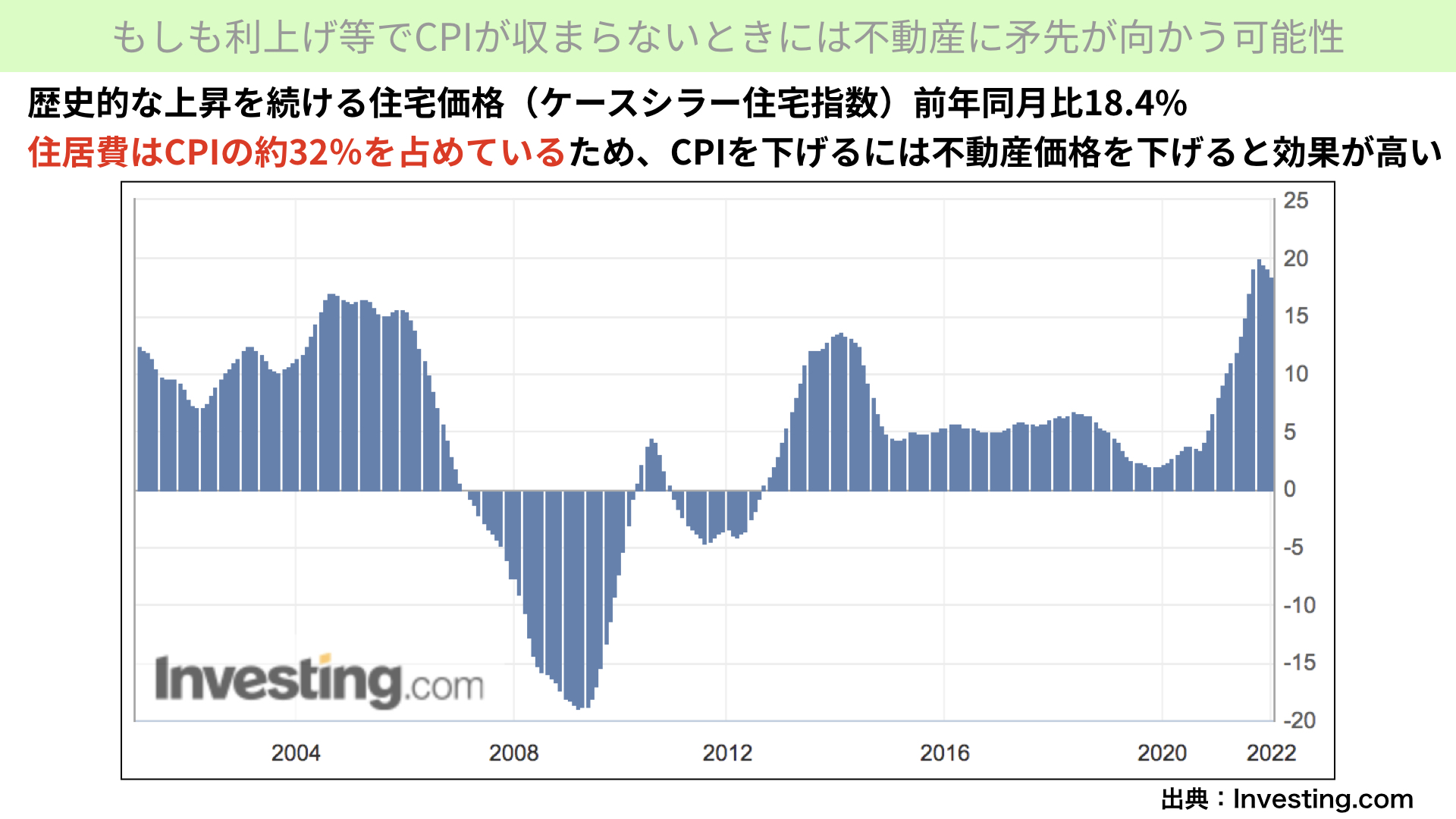

CPIは6.8%とかなり高い水準になっています。そのCPI32%を占めているのが住居費です。CPI構成の3分の1近くが住宅費用でまかなわれていることとなります。

住宅高騰を示すものとして示したこちらのチャートは、20州の住宅価格をまとめた米ケースシラーと呼ばれるものです。

去年の夏以降、少しピークアウトしてきたとはいえ、前年同月比で18.4%が12月末に発表された数字で出ています。去年に比べて18~20%住宅価格が上がっているのです。

住宅価格の中には、帰属家賃と家賃があります。住宅価格は人に貸しているわけではありません。もしもこれを人に貸すとどのくらいの家賃になるかを、CPIに入れていくことになります。

この価格が去年と比べて20%上がっているならば、住宅価格を抑えることでCPIを抑えることができる、国民の満足が得られるのではないかと考え、住宅価格をコントロールしようとするでしょう。

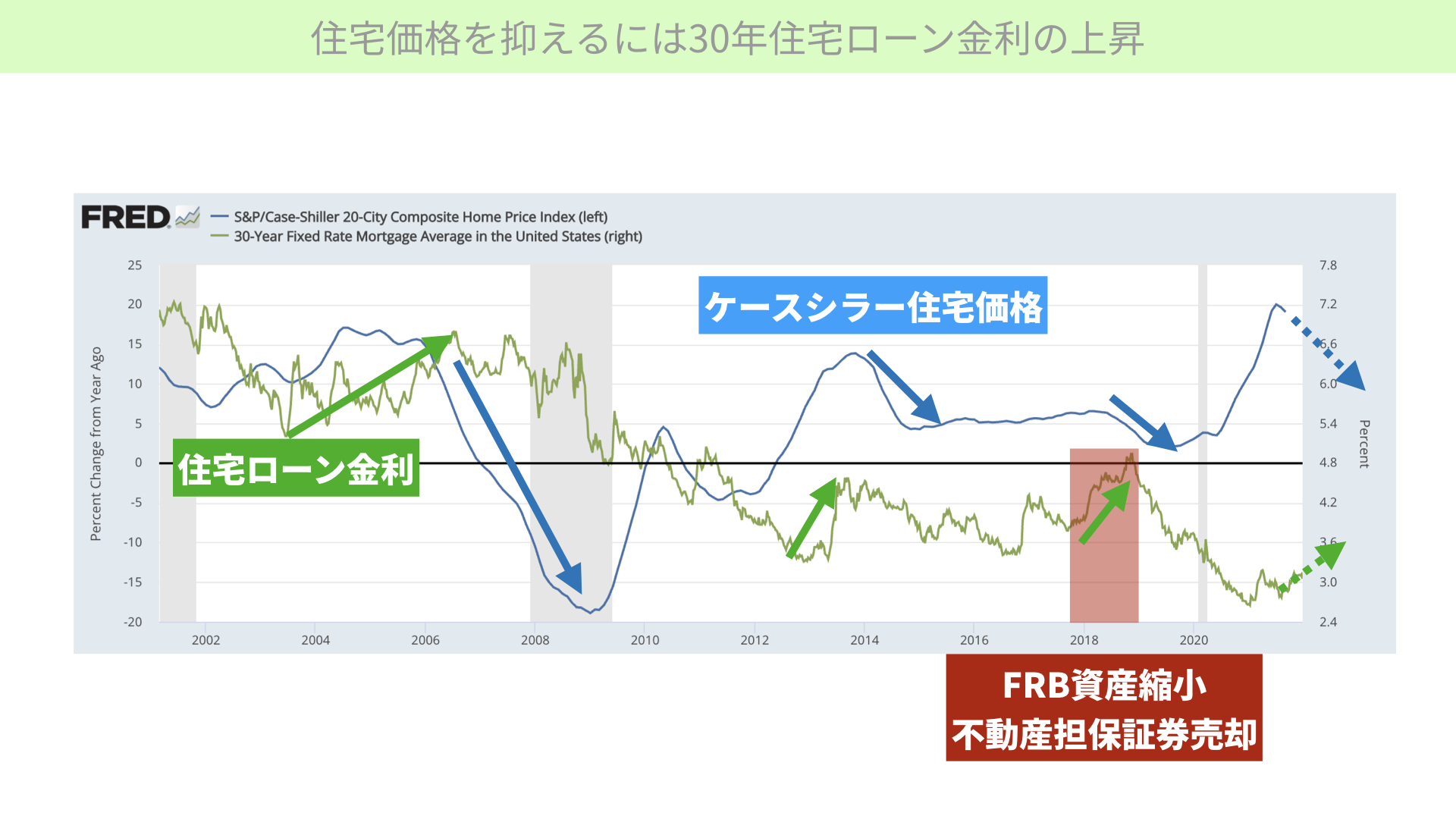

住宅価格を抑えるためには30年住宅ローン金利の上昇

そういったとき、FOMCは何をしてくるかです。

チャートの緑線が30年間の固定住宅ローン金利、青線が住宅価格です。

緑線が引き上がると、遅れて住宅価格が下がります。これは過去ずっと続いてきたことです。住宅金利が上昇した後、住宅価格の下落が連続するのです。

前回、FRB資産縮小のときにも同じ手法が使われました。持っている不動産担保証券の売却をすることで住宅ローン金利を引き上げ、結果として、住宅価格を抑えたのです。

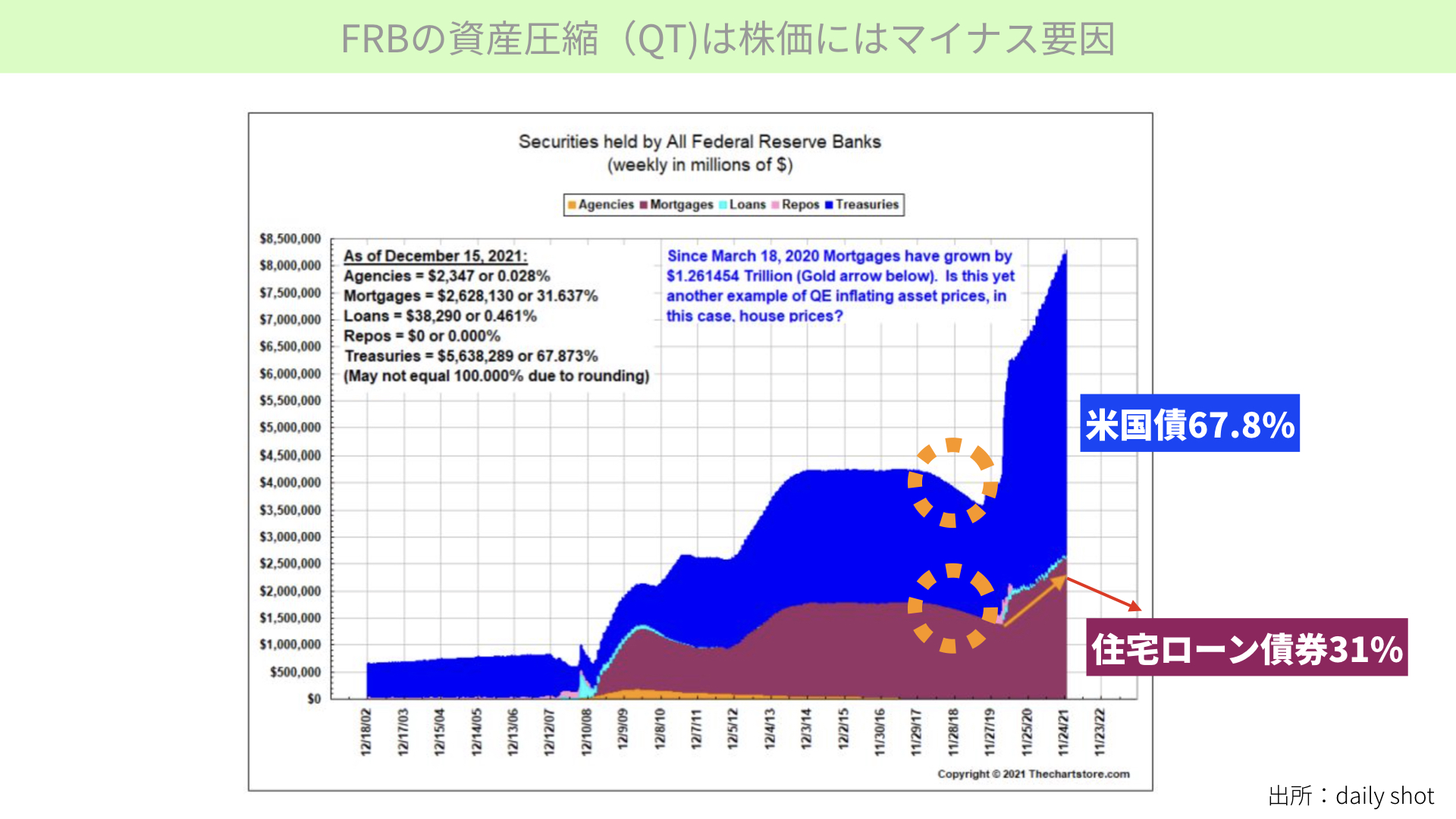

QTは株価にとってマイナス要因

今のFRB資産状況はこうなっています。FRBは9兆ドルの資産を持っていますが、そのうちの31%近くが住宅ローンをまとめた債権です。

今回もコロナショック以降、住宅ローン債券を買い続けたことで、住宅ローン金利が下がり、それによって多くの不動産が買われています。

住宅ローン債権、つまりFRBの持っている資産を売却することで住宅ローン金利を上げ、CPIに大きな影響を与える住宅価格を抑えようとFRBが判断した場合。これは大きな影響が出てくると言われています。

QTがあるかどうかについては、かなりマーケットで意見が分かれています。ですから、絶対に起こるとは言えません。

しかし、一つ気になることがあります。前回FOMC後の記者会見で、パウエル議長が利上げに対する質問に答える形ではなく、「資産売却については検討を始めている」と自ら切り出したことです。

これは、かなり異例のことだと、知り合いのヘッジファンドマネージャーは言っていました。マーケットに知ってもらうためにパウエル議長が言ったことになるため、QTを行ってもおかしくない状況にある、リスクシナリオとして考える必要があると思います。

FRBの資産売却は株価の押し下げ要因

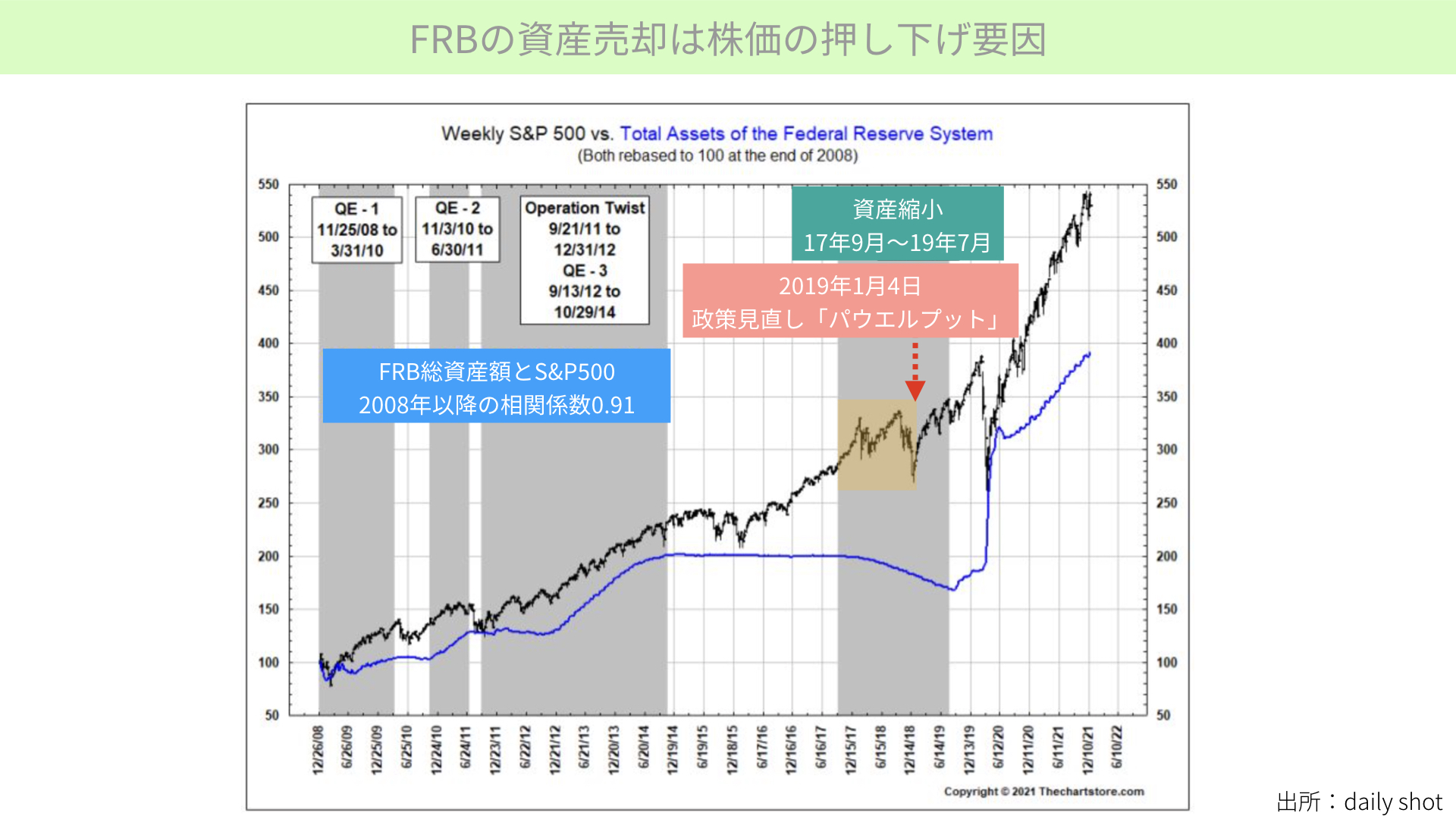

では、QTが始まると株価にどういう影響があるかです。

青線は、FRBが持つ資産です。コロナショック以降さらに買い増しを進めていますが、FRB資産額とS&P500の株価の動きは、2008年以降相関係数0.91となっています。

相当高い連動性をもって、資産が増えるとS&P500が上がり、資産が減るとS&P500が下がっていることが分かります。

QTは2017年からスタートしています。その間、黄色網掛けで示したようにFRB資産が下がったときには、青線のS&P500も大きく下落しています。

この下落を受けて、2019年1月4日にパウエル議長は資産売却を見直す可能性があるとハト派転換し、株価は上昇に転じました。しかし、この発言があるまで株価が下落していたことは事実です。

今回もそのようなケースが起こり得ます。その上で、1月5日には議事録が発表されます。1月、3月にFOMCでQTについて話し合うとも言っています。そのため、インフレ動向、金融政策によっては1~3月はかなりマーケットが動きやすい状況となることが、一番のポイントとなります。

終わりに

去年お伝えした内容と近いところもありますが、皆さんには改めて認識してほしいということでお伝えしました。

今年1年の中で特に前半部分は、QT、FRBの利上げ回数に注目が集まります。そういった観点で見ていただければと思います。

本日も最後までご覧頂き、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル