米国株式市場には、先行指標というものが存在しています。例えば、ISM製造業指数やグローバルPMI、チャイナクレジットインパルスです。これらは米国株価に大きな影響を与えることで知られています。

本日は、これらを取り上げて今年がどういう展開になるのかをお伝えします。予想を上回れば株価は上昇、下回れば下落となる判断基準を年初に持っていただき、1年間の相場を見ていただければと思います。

今年の株式市場で先行指標が注目される背景をご説明します。

昨年までは、コロナ禍後の積極的財政政策、金融政策により経済が大きく上昇してきました。

しかし、今年は恐らく世界的に財政政策が落ち着きを取り戻し、金融政策も出口戦略に向かいます。そのため、経済成長は順行速度に戻るでしょう。金融政策、財政政策、世界の地政学リスクによって、経済見通しが左右されることとなります。

経済見通しの先行指標を知っておけば、株価への影響を考えることも可能です。ぜひ最後までご覧ください。

簡単なお知らせです。ファミリーオフィスドットコムでは、1月5日から無料のメールマガジンを毎日発行していこうと思います。

ニューヨーク市場後の分析を2~3分で読める内容にしたものです。『本日のマーケットリスク予報』と題し、リスク中心にお伝えします。

朝、皆さんの通勤時間、仕事始めにご覧いただける時間帯に配信します。東京株式市場にも使えますし、夜のニューヨーク株式市場にも使用できるリスク分析です。

YouTubeで示すような細かい分析ではなく、昨日の新たな経済批評や金利の動きの影響を簡単に伝える内容となります。参考にしていただけますと幸いです。

[ 目次 ]

株価の先行指標の示唆する見通し(1)

世界経済は21年よりやや減速するも安定した成長が見込まれる

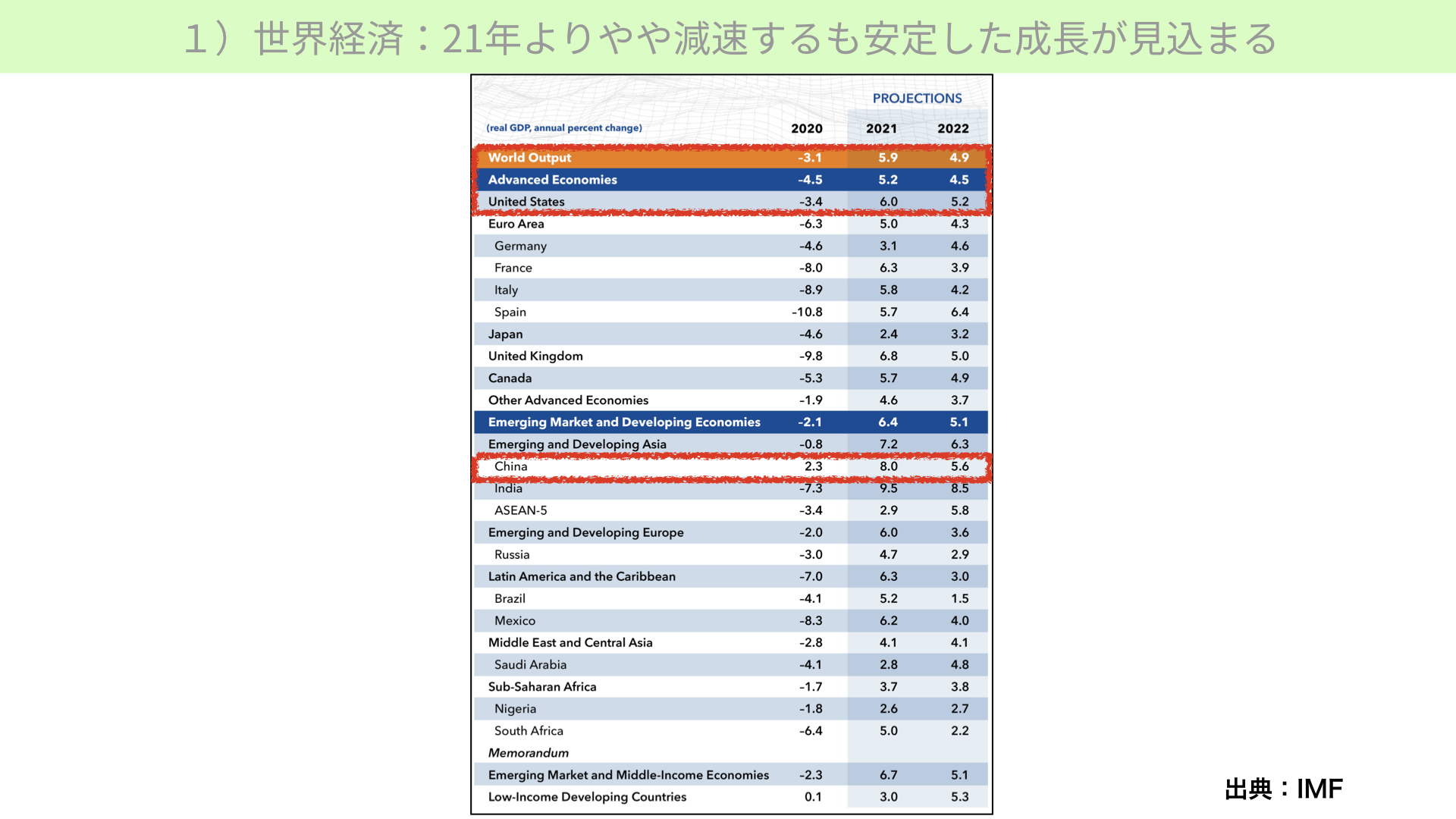

世界経済は今年少し鈍化する予定です。こちらはIMFが出した2021年世界経済見通しです。世界経済は2021年は5.9%の成長でしたが、2022年は4.9%。米国は去年6.0%、今年は5.2%。中国は去年が8.0%、今年は5.6%の予想です。GDP1位、2位の国々も、経済成長が鈍化すると考えられています。

積極的な財政出動、金融政策がベースとなった成長でしたが、今年はこれらがかなり揺らぎます。この成長見通しもいくらでも上下する可能性がありますから、経済動向がどうなるかに注目が必要です。

その経済動向変化をいち早く伝える先行指標を、確認してみましょう。

ISM製造業景気指数

一つ目はISM製造業景気指数です。

まずは、私が以前の記事でもたびたびこの指標を取り上げていた理由を説明します。

2020年2月にコロナショックで大きく株価が下がりました。しかし、実は、その前段階からISM製造業景気指数は50(景気後退の水準)を割っていました。

コロナショックと関係なく、世界経済は鈍化している、株価調整がいくらでも起こり得る状況だったのです。

そのため、ISM製造業景気指数はプロの投資家からも注目される指標でした。

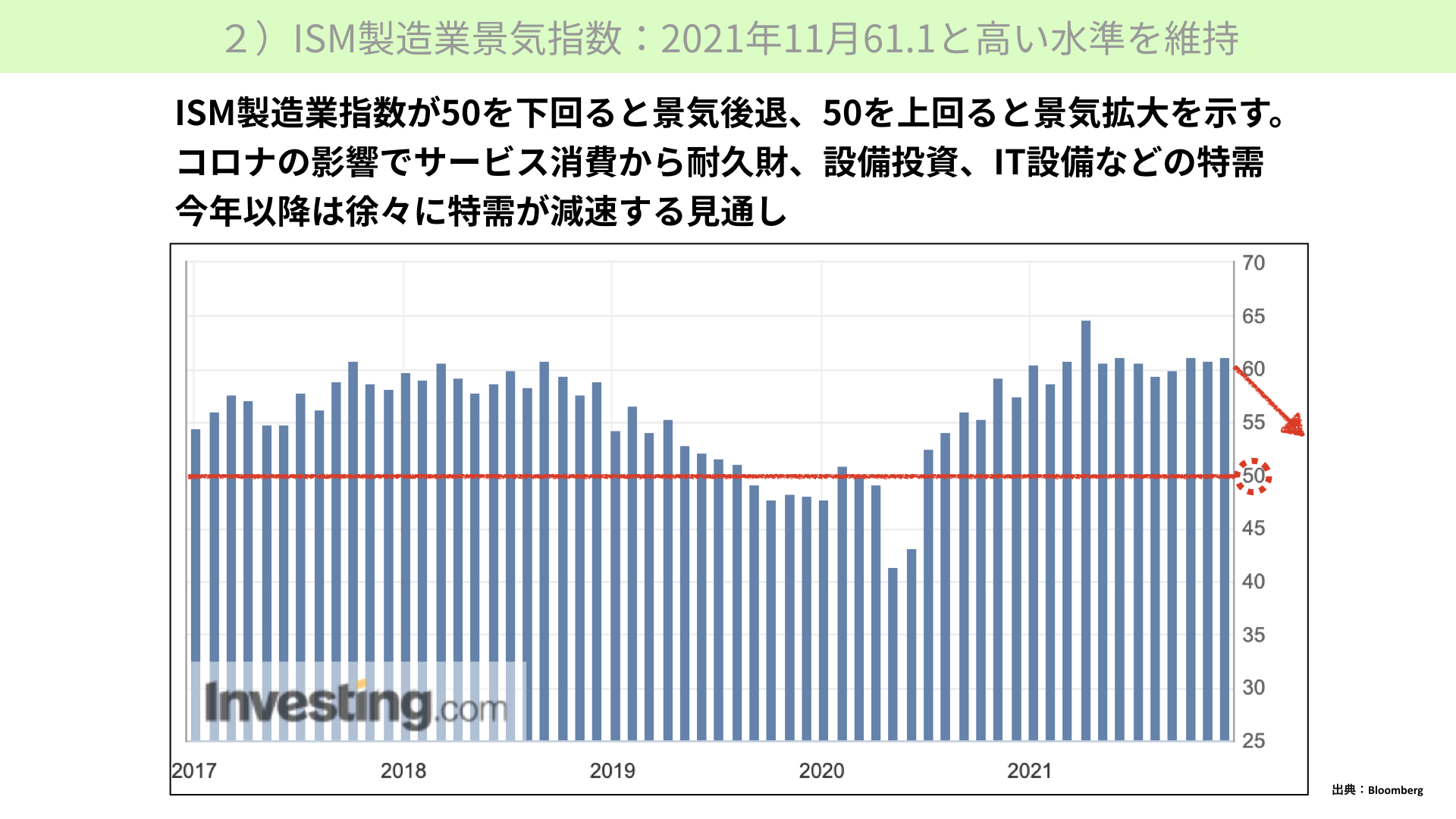

現在、この指標は60を上回る水準で、この1年間ずっと推移しています。かなり景気のいい状態が続いていると言えます。

これはコロナの影響で、サービスの消費から耐久財、設備投資、IT設備まで特需があったためです。しかし、今後は徐々に特需が減速すると見られます。ISM製造業景気指数は55を中心として落ち着いてくるだろうというのが、経済アナリストの考える見通しです。

ISM製造業景気指数55では、どのくらいの株価リターンがあるのか

ISM製造業景気指数、株価に対する先行指標が落ち着いてくるとどうなるのでしょうか?

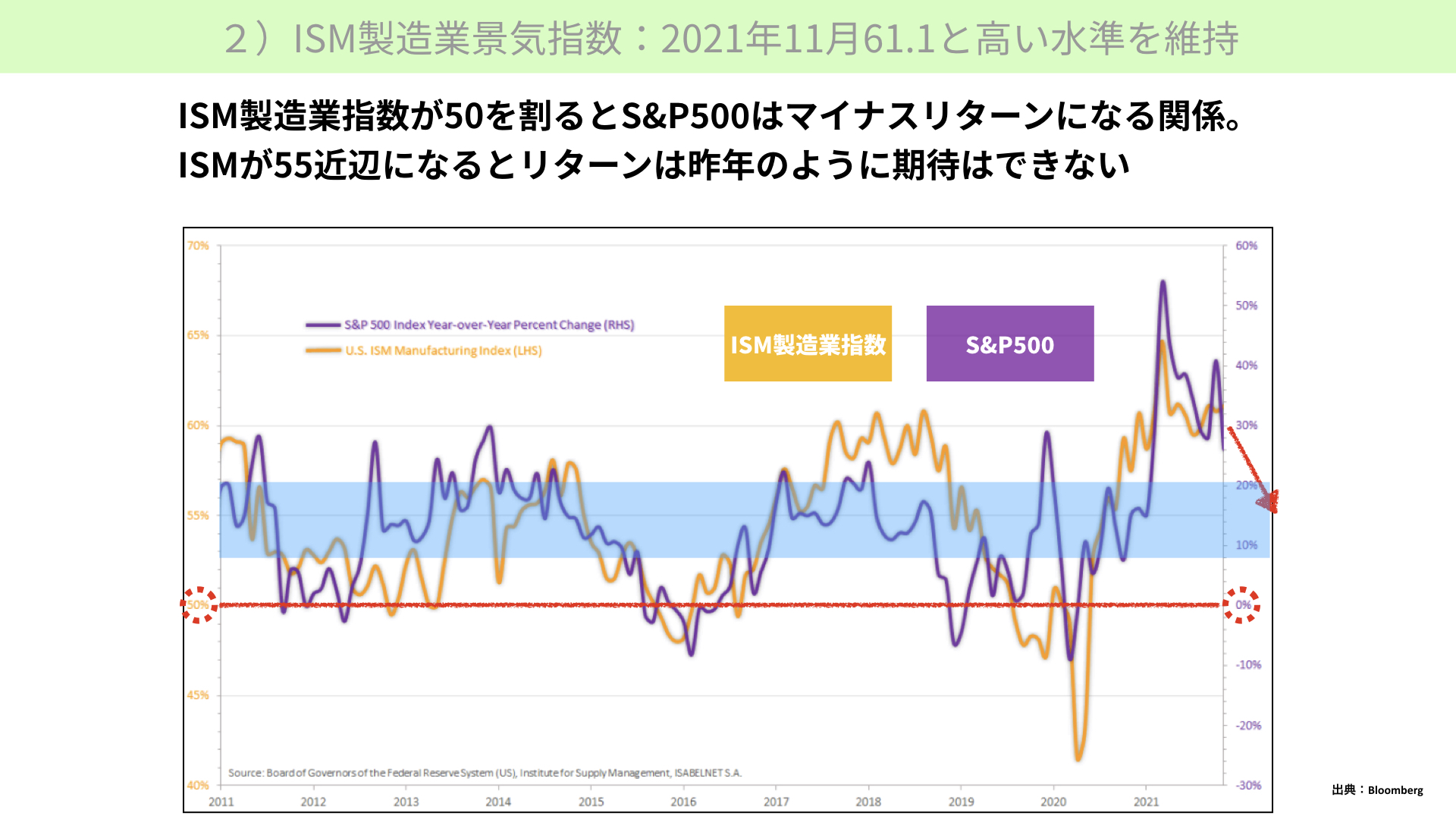

こちらのチャート、黄色線がISM製造業指数、紫線がS&P500です。

S&P500は、昨年対比でどれだけ上昇したかを表しています。

赤線の50を下回ると株価が大きく下落する兆候となります。今は60台と大きく上回っていますから、株価の大幅下落はISMからは考えにくいです。

では、アナリストが予測するISM55程度まで下がってくると、S&P500の前年対比でのリターンはどの程度となるのでしょうか。

ISM製造業景気指数が60を超えていると前年比30%だった株価のリターンは、およそ10%近辺のリターンまで下がります。今年は少し株価の上値が重そうだと言えます。

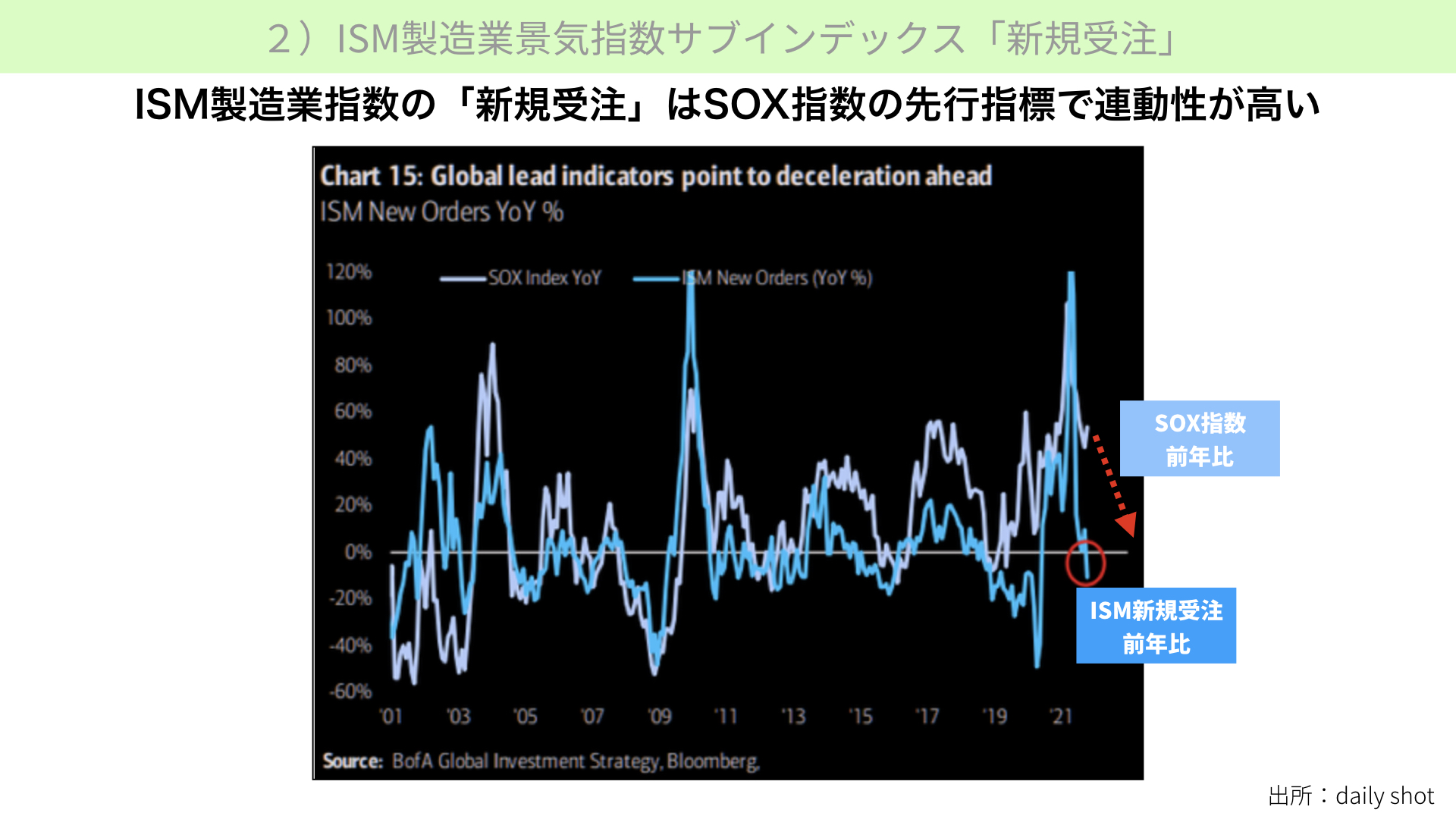

サブインデックス「新規受注」

さらに細かく見てみましょう。

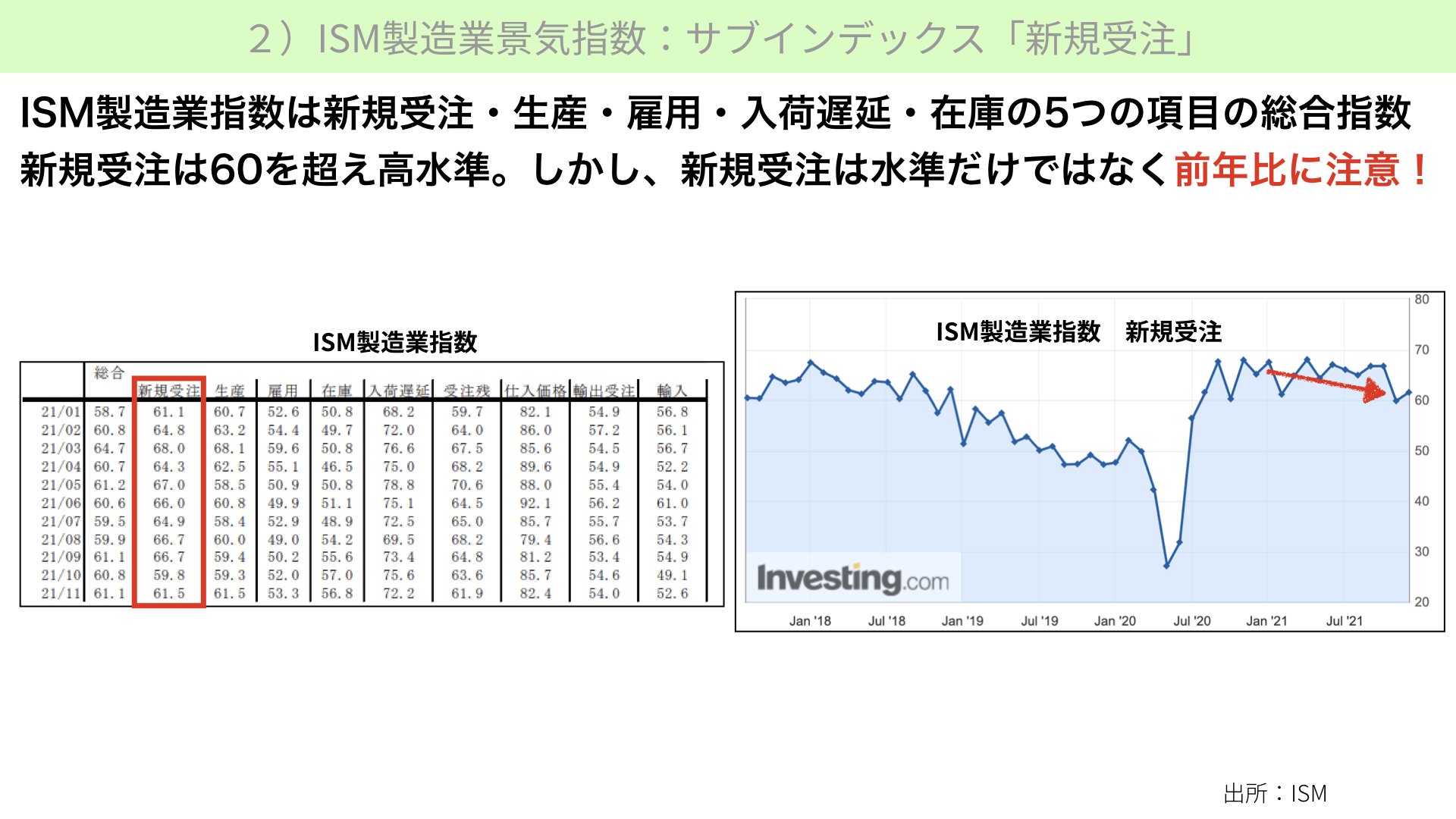

ISM製造業景気指数には、新規受注・生産・雇用・入荷遅延・在庫の5項目があります。

その中でも、特にヘッジファンドマネージャーが注目するのは新規受注です。新規受注が増えなければ、製造業としては将来の利益が上がらないからです。

現水準は60を超えていますから、かなり高いと言えます。

ですが、注目すべきは前年比上昇率です。実は、新規受注は前年比でマイナスなのです。

これはかなり注意が必要です。前年比マイナスの状況では、SOX指数(エヌビディア・クアルコム・インテルなど30銘柄を含んだ半導体関連指数)がつられて安くなる傾向があるからです。

SOX指数とISM新規受注は高い相関性があります。今は高い水準のSOX指数ですが、ISM新規受注の減り方を見ると注意が必要です。

昨年後半、NASDAQ、S&P500を大きく上回る上昇をSOX指数が見せました。この背景には、製造業に対する新規受注が多かったため、半導体の必要性があったからです。

しかし、今後受注が落ち着いてくれば、NASDAQ、S&P500を上回った分の調整が年初以降SOX指数に入ってくる可能性は十分あります。

もちろん、これは絶対に下がると示唆するものではありません。また、SOX指数が下がったからといって、他もつられて全部安くなるかも慎重に見る必要があります。

あくまで、この状況においてSOX指数が下がる可能性があることを認識していただければと思います。

株価の先行指標の示唆する見通し(2)

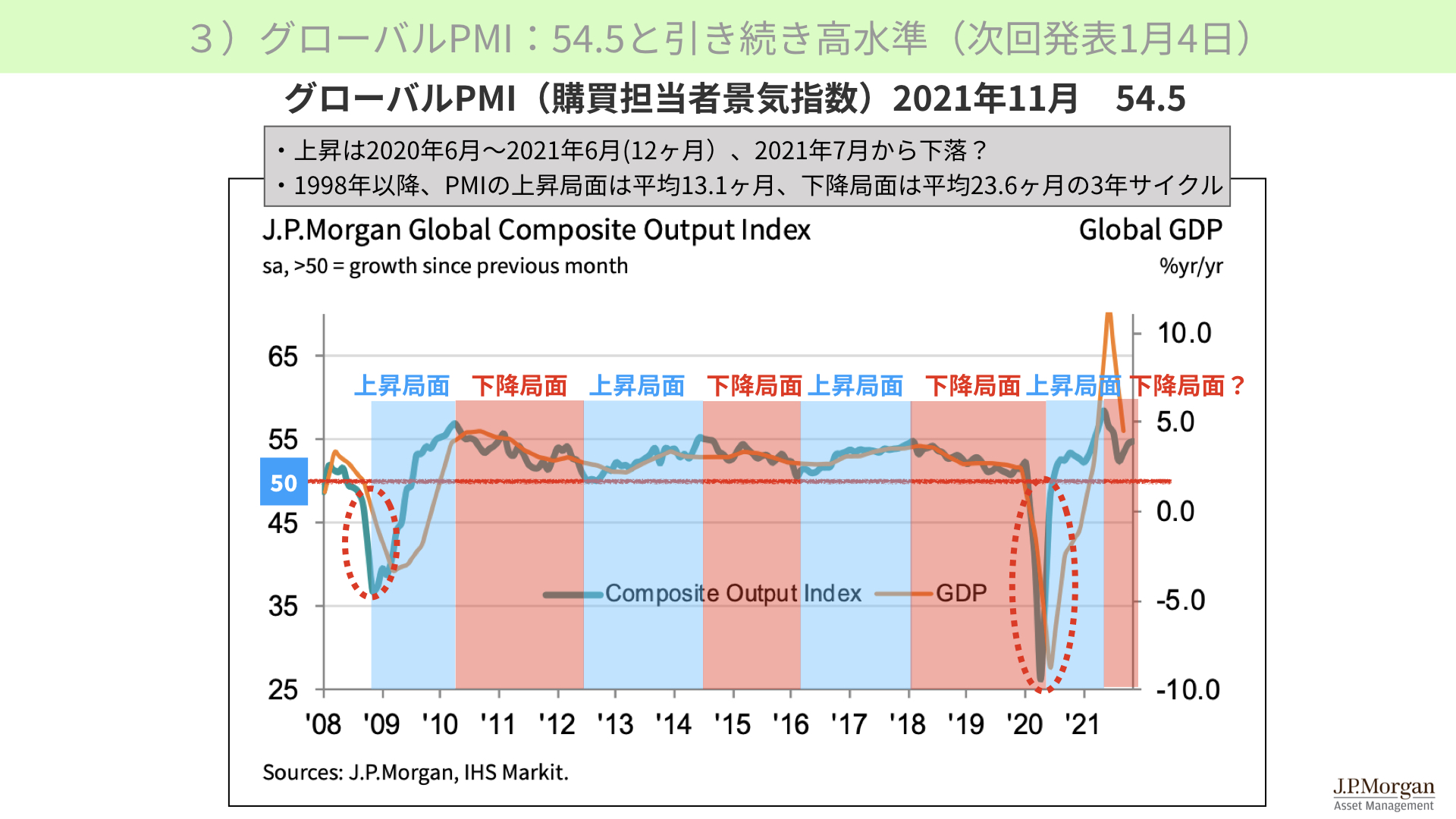

グローバルPMI

二つ目はグローバルPMIです。ISM製造業指数は、米国の製造業者が今後の注文がどうなるか、人の採用がどうなるのか、アンケートに回答したものでした。

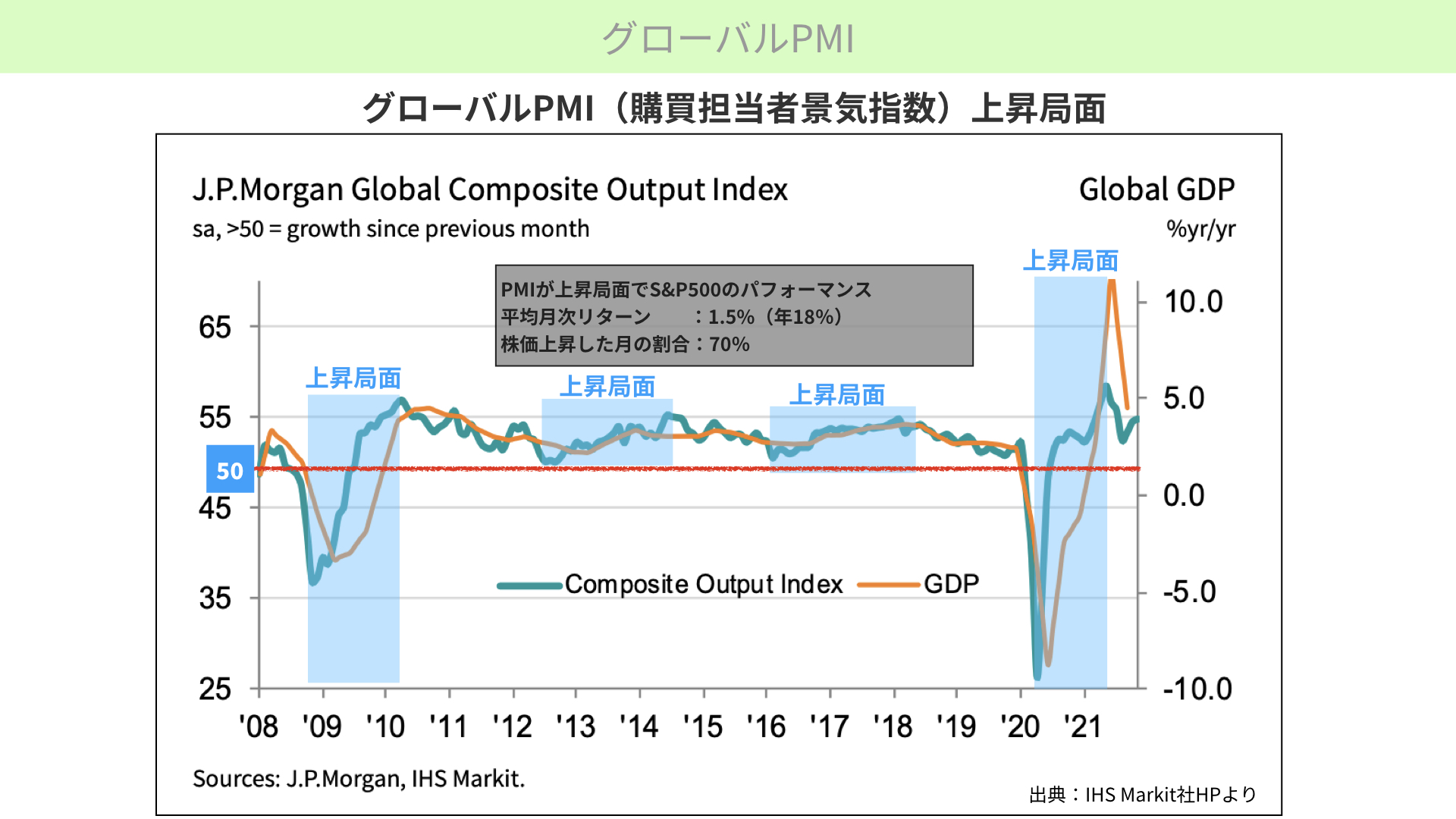

グローバルPMIは、世界の製造業者にJ.Pモルガンが調査したものとなります。これも株価に対する先行性があり、連動性の高い指標として有名なものです。

グローバルPMIも50を上回ると景気がいいこと、下回ると悪いことを示します。

最新の数字は昨年11月の54.5ですから、景気はかなりいい状態が続いているとお考えください。次回の発表は1月4日です。

現状は下降局面に入っている可能性があります。上昇局面は、2020年6月~2021年6月までの12カ月間でした。2021年7月からは下落局面に入っています。

上昇局面の平均は13カ月間、下降局面は23カ月間続くと言われています。2021年7月から下降局面に入っていることから、2023年7月ごろまで下降局面が続く可能性があります。

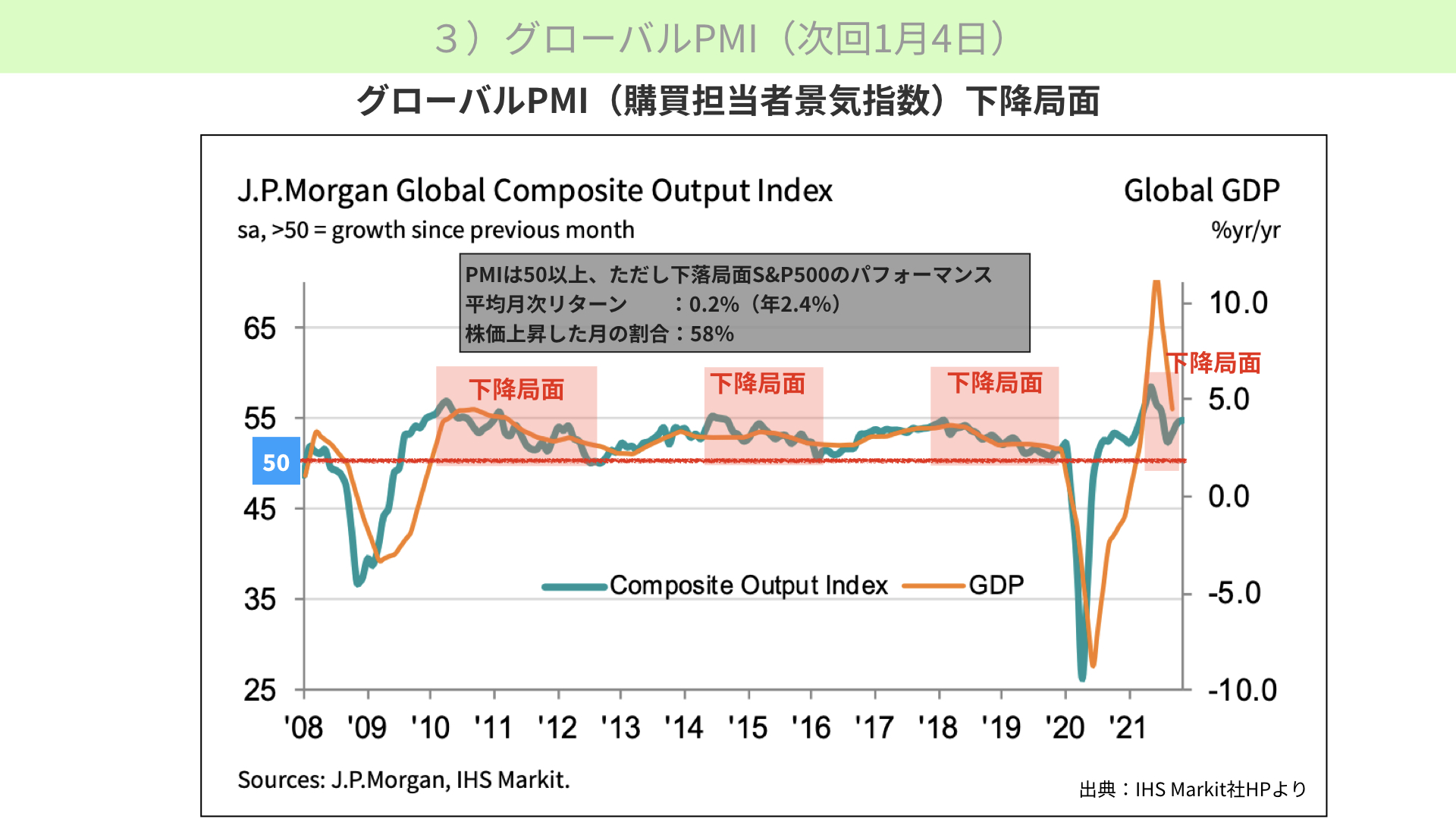

次に、グローバルPMIが下がった場合の影響を確認してみましょう。

下降局面では、S&P500の平均リターンは月あたり0.2%、年換算で2.4%のリターンまで大きく下がります。

S&P500は1950年以降約11%の成長を保ってきたことを考えると、大きな減速です。株価がかなり重くなることが、グローバルPMIからは見てとれます。

さらに、物価が上昇した月の割合も58%です。プラスの月、マイナスの月がほぼ交互に訪れるイメージと言えます。

50を切るまでの下降局面では、パフォーマンスが悪くなるものの、決してマイナスになはりません。ですから、グローバルPMIから、現状では株価が大きな下落の兆候は見えません。

しかし、利上げが開始し、財政出動がなくなる中でグローバルPMIが50を切ってくれば?これは株価の大きな下落を示唆します。

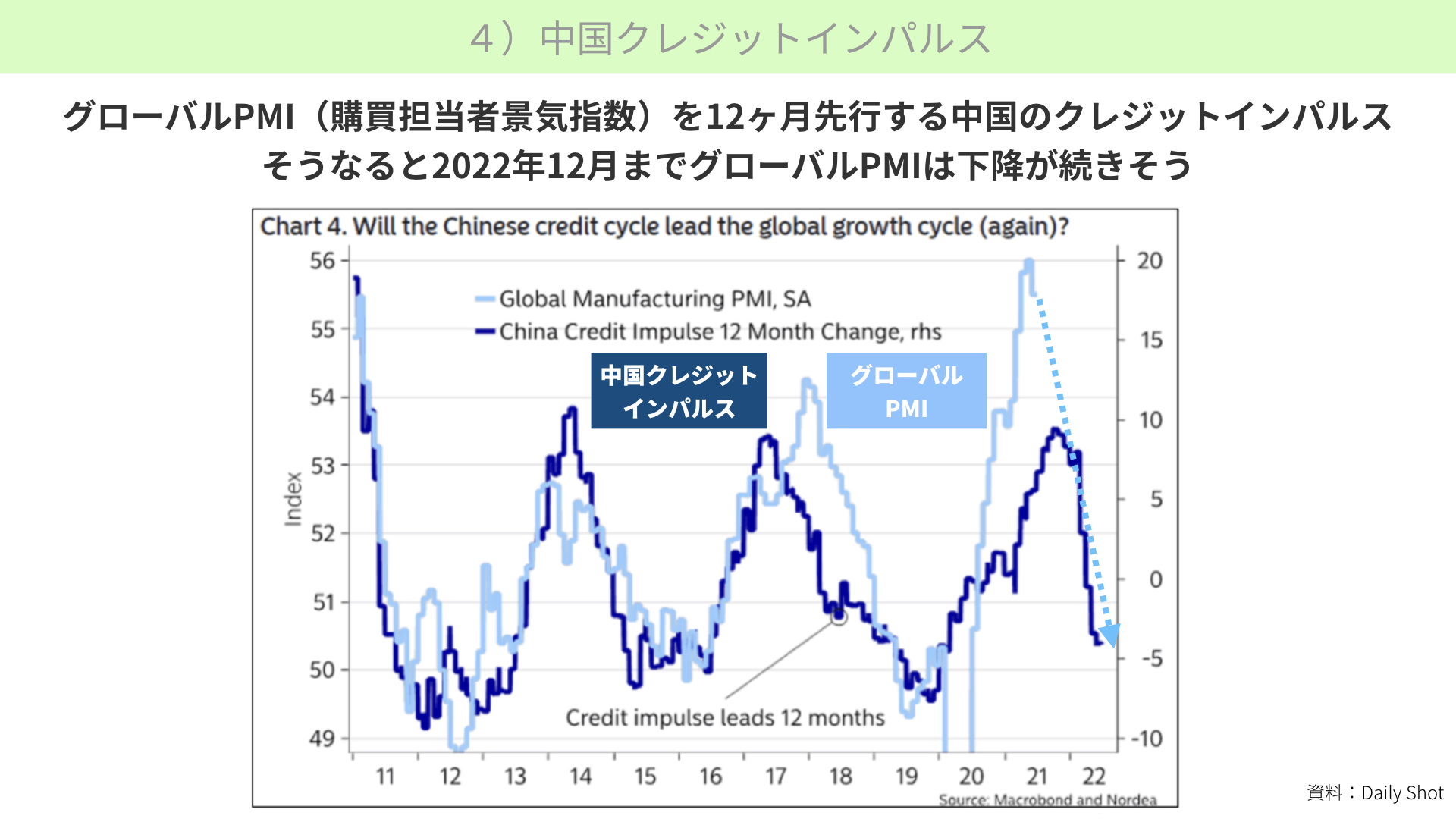

中国クレジットインパルス

そのため、グローバルPMIがどの辺りで落ち着いてくるのかを見る必要があります。そこで重要になるのが、中国のクレジットインパルスです。これはグローバルPMIをさらに先行するためです。

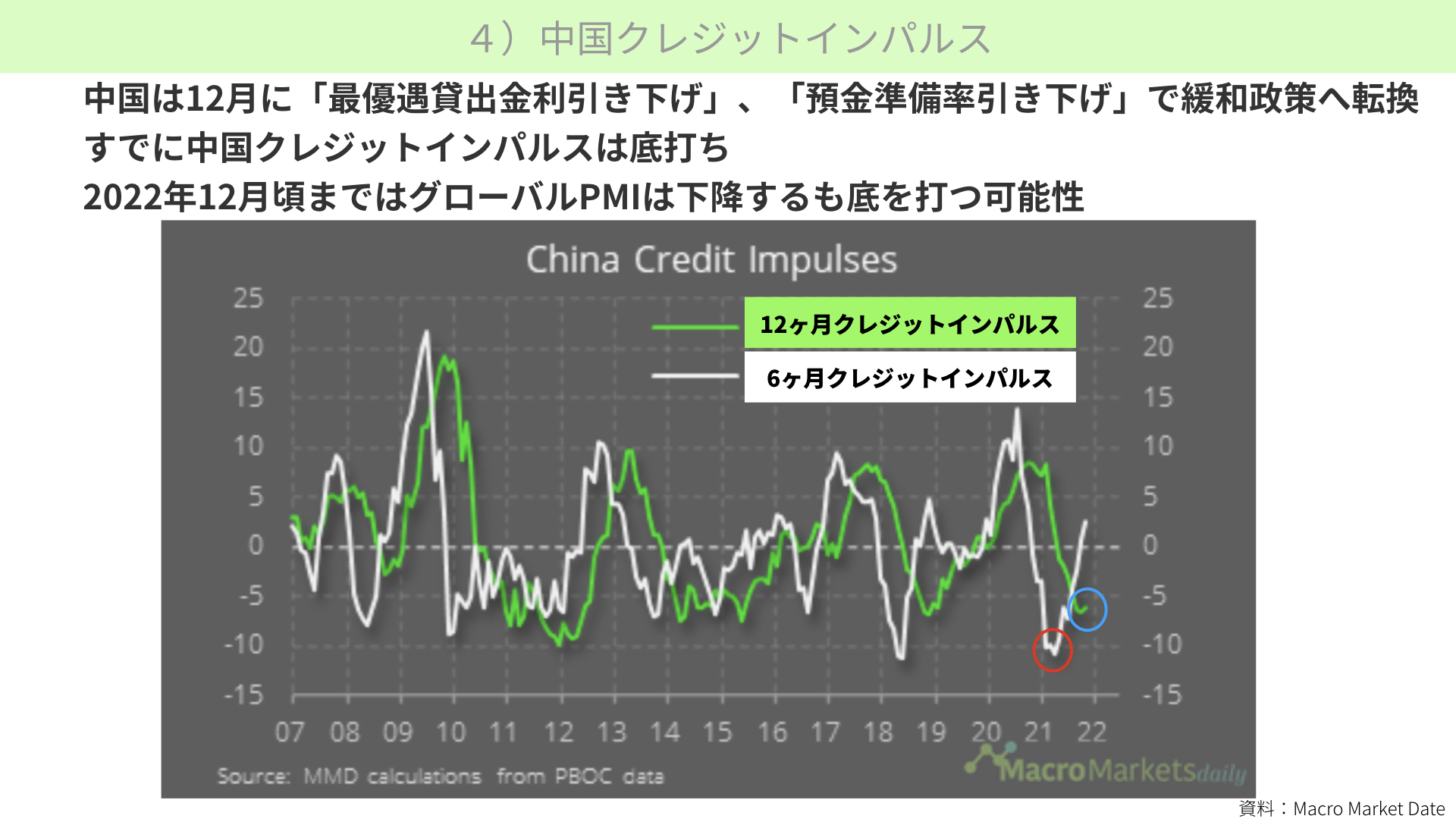

中国クレジットインパルスでは、GDP成長を銀行の貸出態度が上回っていればプラス、下回っていればマイナスとなります。

中国では融資拡大が経済を引っ張るルールがあるため、融資が伸びれば伸びるほど景気は良くなります。反対に貸出が悪くなれば景気は鈍化します。

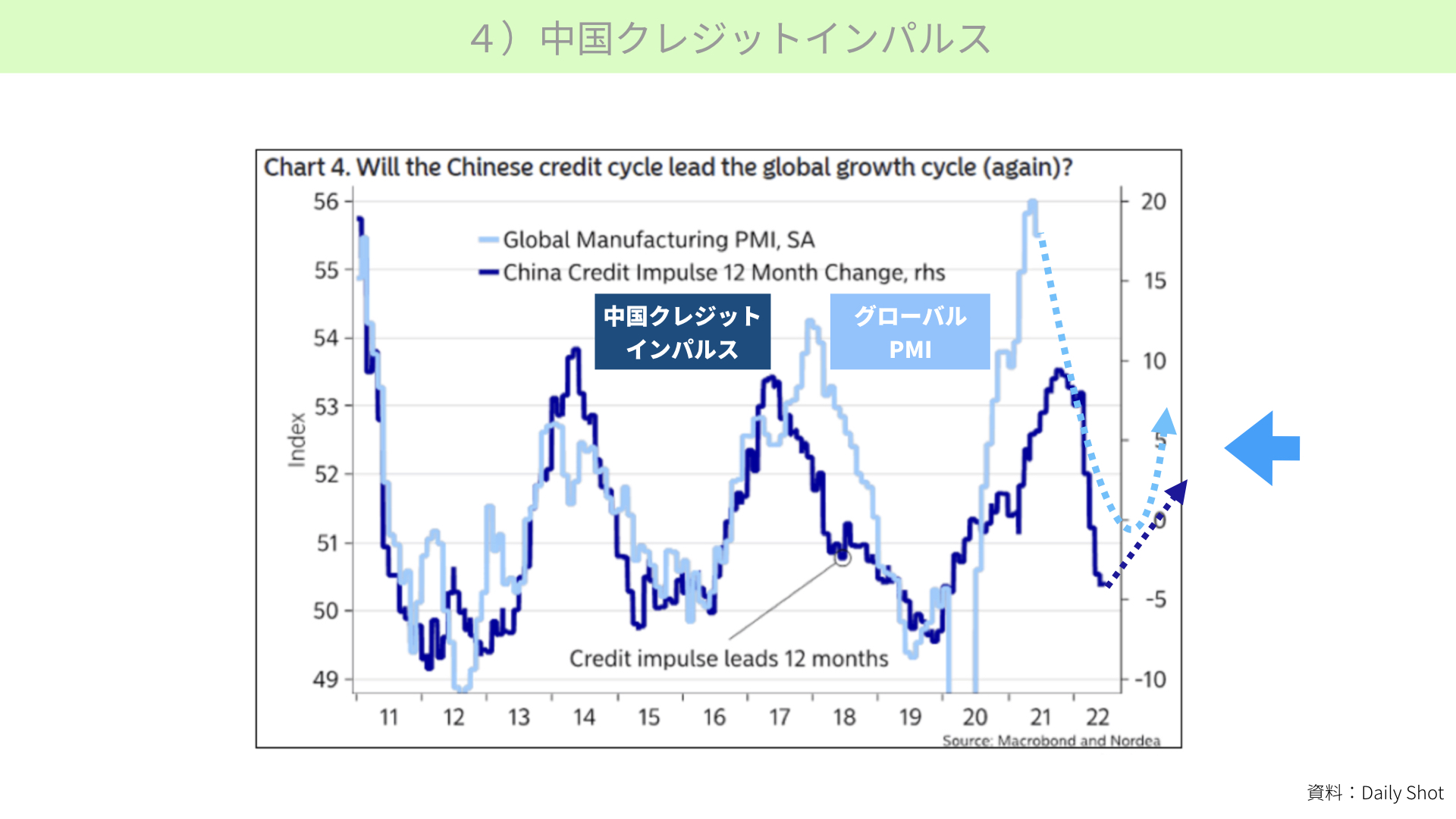

中国の景気が鈍化すれば、世界の製造業に大きな影響が出ます。そのため、中国の貸出態度は、グローバルPMIに約12カ月先行して動くと言われているのです。

濃い青線が中国クレジットインパルス、水色線がグローバルPMIです。クレジットインパルスはずっとマイナスに向かっていることで、今後グローバルPMIも12カ月遅れてマイナスに向かってきます。これは経済関係者が共通して認識していることです。

ただし、もしもクレジットインパルスが上昇に転じることがあれば、グローバルPMIは来年今頃、もしくは今年末頃にプラスに転じる可能性もあります。

では、現在中国のクレジットインパルスがどうなっているのかを確認してみましょう。

昨年12月、最優遇貸出金利引き下げ、預金準備率引き下げを中国は行っています。世界が引き締めに向かう中、中国は緩和政策に転換しているのです。銀行の融資態度が非常に良くなったことで、GDPの成長を上回る貸出に転じていることが確認できます。

6カ月平均の白線は既に昨年1月ごろから底を打って上昇に入っています。12カ月平均も昨年12月末頃からプラスに転じてきています。

グローバルPMIを12カ月先行しますから、2022年12月ごろにはグローバルPMIは底打ちする可能性があると言えます。

中国のクレジットインパルスが上昇に転じれば、グローバルPMIも今年年末ごろに急カーブで上がる可能性があります。50を割る手前でグローバルPMIが盛り返すため、株価が大きく割り込むとは現状では考えにくいと言えるでしょう。

グローバルPMI

次に、もしもグローバルPMIが上昇局面に入ればです。

上昇局面に入ると、およそ12カ月間続きます。その間の月次リターンは1.5%、年換算で18%のリターンです。下降局面とは全く異なるリターンが期待できます。

株価が上昇した月割合も70%ですから、10カ月中7カ月の上昇と勝率もかなり上がります。お金が大量に流れ込むことも、十分考えられます。

2022年末にクレジットインパルスの影響を受けてグローバルPMIが上がってくれば、株価にとってはプラスになります。それを先に見越して、2022年秋ごろからPMIに対して先行の買いが入るとも十分考えられるとも言えるでしょう。

今日のまとめ

本日はS&P500に対する先行指標、ISM製造業景気指数、グローバルPMI、中国クレジットインパルスを確認しました。

全体を通して言えることは、今年は昨年ほど株価の大きな上昇は見込めないということです。

ただし、大きく下落する兆候も今のところ見えません。中国の貸出態度も非常に良くなっていますから、グローバルPMIも底を打つ感じが見えてきています。

今年前半はSOX指数の調整も十分考えられますので、皆さん慎重にスタートするでしょう。ただ、年後半に関しては前半抑えた分の反動が来る可能性も、先行指標からは見てとれます。これが一つ目のお伝えしたいことです。

続いて二つ目です。先行指標は景気動向によって大きく影響を受けます。今年のシナリオは、昨年ほどではないものの経済成長が続くことを前提にしています。

しかし、石油価格の大きな上昇、ロシアを中心とした地政学リスクの台頭、米中関係での懸念の広がりがあれば、経済に大きなマイナスの影響を与えます。

マイナスの影響となる場合先行指標が必ず敏感に反応しますから、ISMやグローバルPMIをしっかりと見てください。大きく下がれば、お伝えしているシナリオから大きく離れることになります。その際は、株価にかなりのプレッシャーがかかる状態だとご認識ください。

今年非常に重要視される指標ですので、これからも分析をお伝えしたいと思います。本日もありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル