本日のテーマは、先週金曜日に発表された雇用統計です。予想を大きく下回る雇用者数で19.9万人。失業率は改善して3.9%ということで、4%を下回るサプライズとなりました。

そういった内容を受け、株式市場、債券市場、金利がどういう動きをするのかとマーケットを見ていると、サンフランシスコ連銀のデイリー総裁が続いて発言を行いました。

QTや利上げ、もしくは今後の金融政策について、ある程度自分のコメントをきっちりと伝えたことで、マーケットはQTを織り込みに行った反応となっています。

今後の展開として、どのようなことが考えられるのか。また、金曜日にどういう動きをしたのかをお伝えしたいと思います。ぜひ、最後までご覧いただければと思います。

[ 目次 ]

雇用統計

米12月雇用統計

こちらをご覧ください。

金曜日の雇用統計は、日本時間22時30分に発表されました。

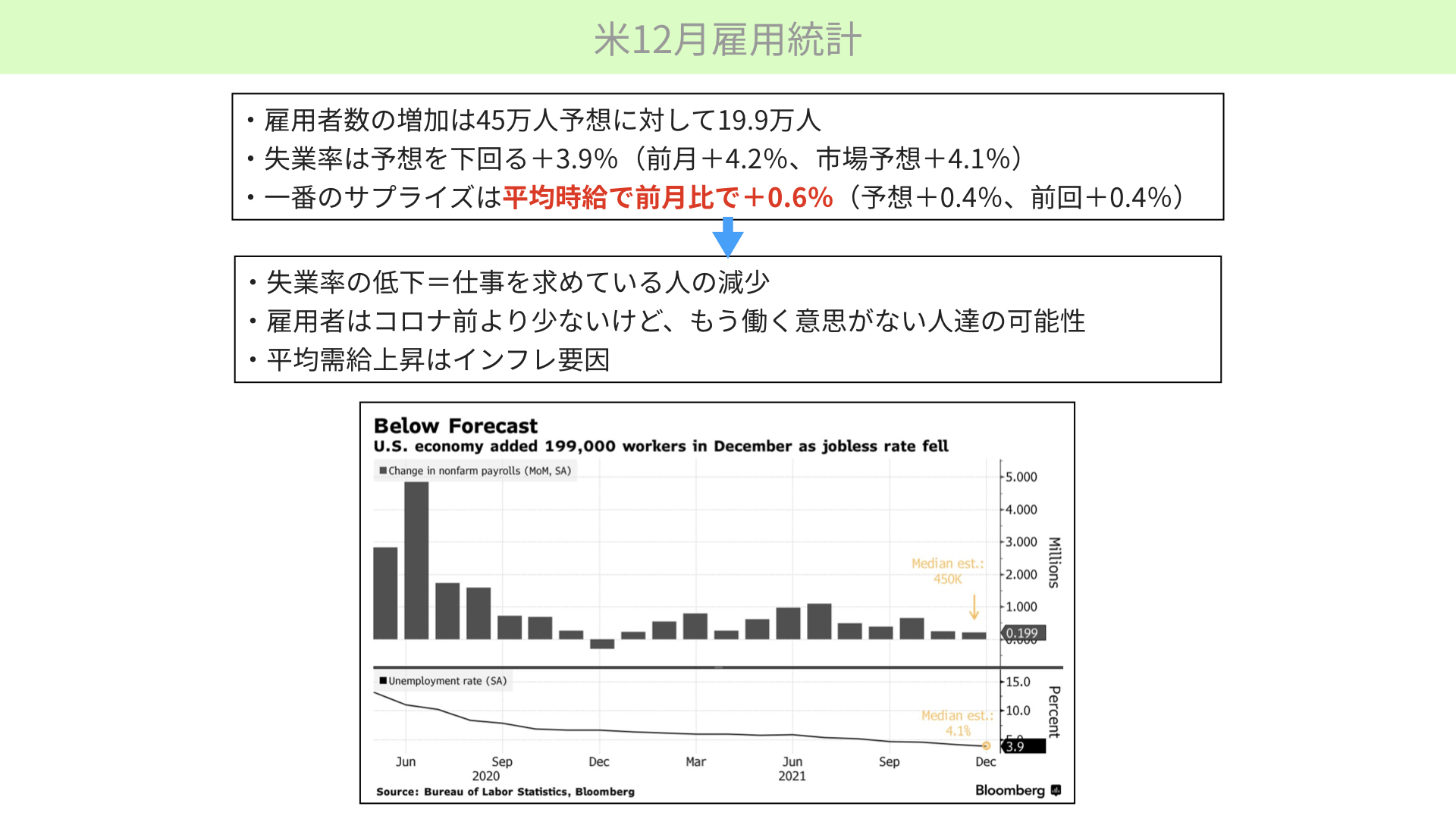

雇用者数の増加が45万人の予想に対して、19.9万人です。それでも失業率は予想を上回る3.9%と、前回の4.2%、市場予想の4.1%を下回り、かなり雇用が進んでいるということでした。

結論としては、雇用自体はあまり増えていない。だけれども、失業率は下がっている。この結果は、積極的に仕事を辞めてゆっくり過ごそうとしている人が増えているのではないかという、前から言われていた内容を正当化するものでした。

「雇用は十分に補われている」というタカ派の発言を裏付け勢いづける内容でした。今後マーケットはよりタカ派の勢いが増してくるのではないかというのが、ファーストインプレッションです。

その後、一番のサプライズと言ってもいいでしょう。平均時給が前月比プラス0.6%で、予想の0.4%を上回る内容となっています。

皆さんにぜひ知っていただきたいのは、平均時給はインフレ指標としてすごく強いということです。2018年にも、平均時給が上がってくることで、今後インフレが起こるので、金融政策を引き締めなければならなくなりました。

平均時給の伸びと住宅賃料の伸びは、12カ月ほど続くと言われています。政策をすぐに変えたから下がってくるものではないので、インフレが意識された雇用統計でした。

雇用統計自体は雇用数が増えなかったことで、マーケットとしてはどう判断すればいいかと思ったのですが、タカ派自体の意見を優先すべき、もしくはそれが通るだろうという感覚をマーケットが持ったというのが、一つ目のインプレッションとでした。

JOLTs

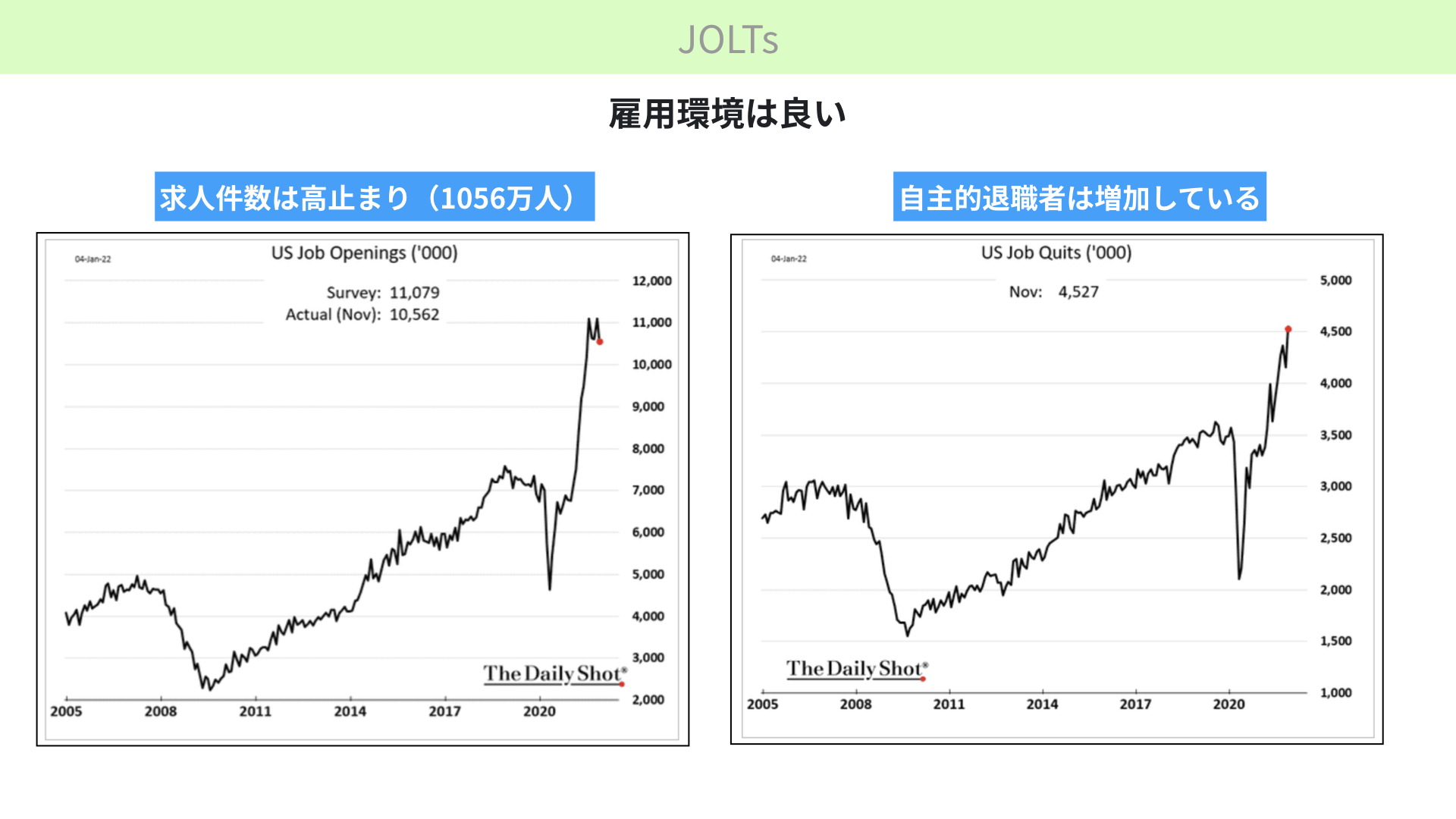

次にこちらをご覧ください。少し前の情報ですが、JOLTsが1月4日に発表されています。この中で、既に今回の雇用統計の強さを裏付けるものとなっていました。

例えば一時期のピーク1100万人は超えていないものの、求人件数は1056万人もあります。職を探そうと思えば、いくらでも職が見つかるような状況であると言えます。

さらに、右の方に目を移すと、自主的退職者が450万人も出ています。自ら給料が高いところ、条件のいいところに移ろうとする人が増えていることを表します。

これは賃金のインフレにもつながります。また、求人件数が多ければ、いい条件が出てくるまで待つこともできます。賃金インフレが起こりやすい状況だと、JOLTsで出ていたことになります。

今回の雇用統計を受け、今後インフレ率が高まる可能性があります。利上げを急がなくてはならないというタカ派のニュアンスを持ったため、利上げ優先で上がっていくのではないかと、雇用統計が発表された後マーケットは捉えたのです。

サンフランシスコ連銀デイリー総裁発言

発言後の株価

雇用が進んでいる景気の良さを反映して、S&P500、NASDAQもマーケットが開いた直後は両方とも上昇していました。しかし、上昇した後すぐに下げに転じています。

下げに転じた材料は何だったのでしょうか。サンフランシスコ総裁のデイリー総裁の発言が、非常に大事なポイントとなります。

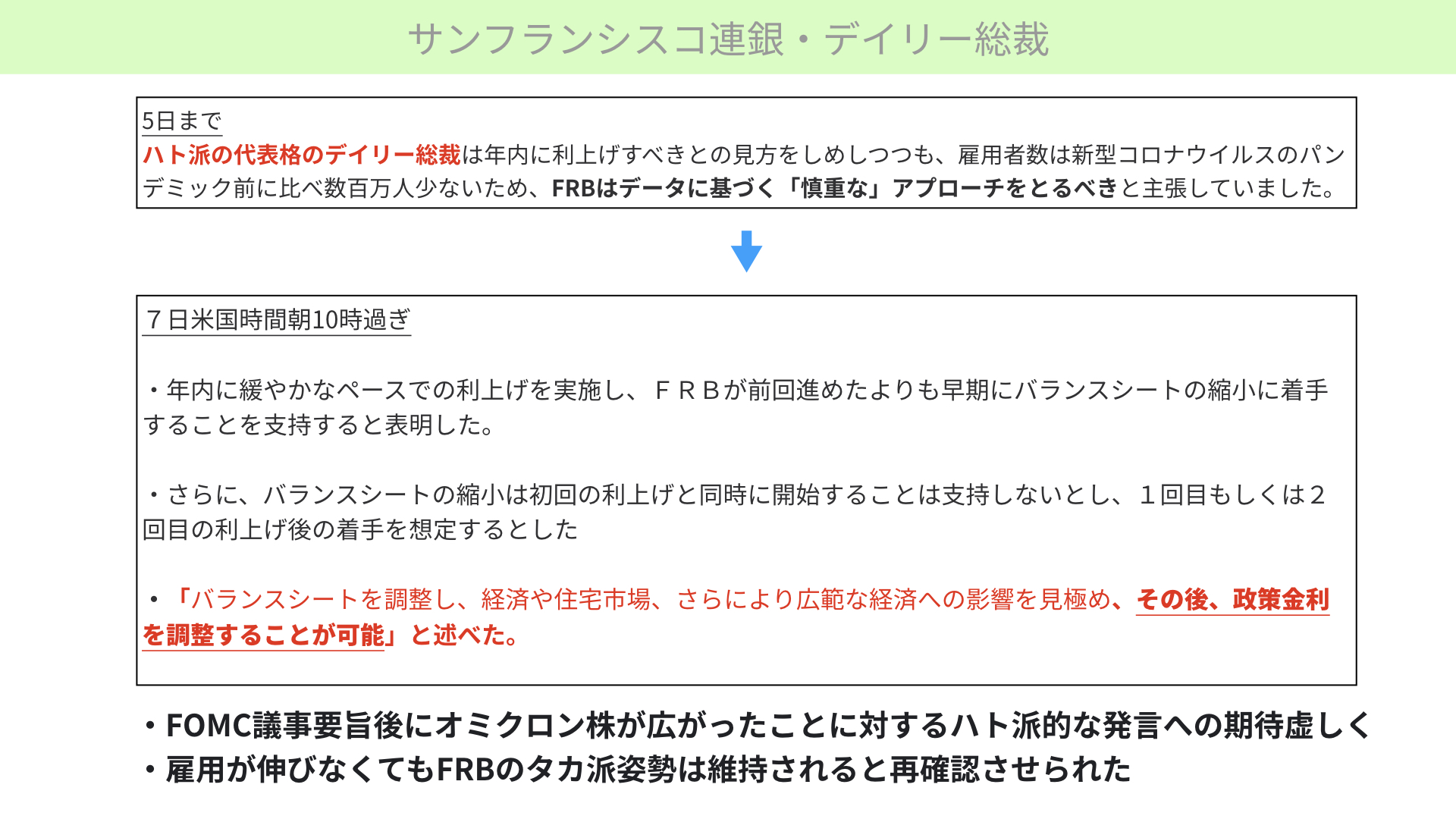

サンフランシスコ連銀のデイリー総裁は、そもそもハト派(利上げは急がず、データに基づいて確認してから動いていきましょうという考え)の代表格です。

5日までは、デイリー総裁は年内に利上げすべきとの見方は示しつつも、元々雇用者はコロナ前と比べて何百万人も少ない状態なので、FRBはキャッチアップするまで事実に基づかないと、アプローチは失敗する、慎重に進めるべきだと言っていました。そのぐらいハト派の方だったのです。

しかし、雇用統計が発表された7日(日本時間24時過ぎ)には、年内に緩やかなペースでの利上げを実施し、FRBが前回進めたよりも早期にバランスシートの縮小への着手を指示すると発言しました。

ハト派までもがバランスシートの縮小に着手すると言ったことが、まずはサプライズとなりました。

これ自体は、以前から臭わせていたところがあったので、今回は明確に言ったことが一つのポイントとなっています。

二つ目のポイントは、バランスシートの縮小は初回利上げと同時ではなく、1~2回遅れて着手すると言っていることです。3月、6月が利上げ1回目、2回目となっていますので、ハト派から見ても資産売却が進むのではないか、年後半と言われていたものがより前倒しになったというのが、二つ目のコメントから連想した内容となります。

三つ目のポイント、これが一番大事なポイントとなります。バランスシート、資産売却を行いながら、経済、住宅市場、さらに広範囲な経済への影響を見極めつつ、その後金融政策を調整することが可能と言いました。

これは、まずは利上げをスタートし、その後、FRBが資産売却を進めるが、その後は利上げをせっかちに急がせるわけではない。今度は資産売却を大きく進めていくことで、経済の状況を見極めつつ、その後政策金利を引き上げるのでいいのではないかということです。

今までの政策金利を引き上げた後、経済の落ち着きを確認して資産売却を進めるのではありません。利上げをして、その2~3回後に資産売却を進めるほうをメインに進めながら、状況を見極めて政策金利を上げていく順番がいいのではないかという、タカ派と同じような意見を言い始めているのです。

マーケットでは、前回の倍以上のペースで資産売却を進めるのではないかとのレポートも散見されています。いよいよQT自体がスタートするのではないかと、マーケットが思ったというのが一つです。

もう一つ。これまで、FOMC議事要旨はハト派の心のよりどころになっていました。

前回FOMCが開かれた後、オミクロン株が広まったことでFOMCの中身は変わっているのではないか。よりハト派になっているのではないか。オミクロン株が広がり経済に影響があるわけだから、利上げを急ぐ必要はないと言われるのではないかと、期待をしていたわけです。

しかし、ハト派の代表格であるデイリーさんの発言で、オミクロン株の影響はあまり考慮されない可能性があると思ったことがポイントとなります。

さらに、雇用が伸びなくとも、それ自体を理由に緩和姿勢を続けることはないと、改めて分かりました。

つまり、ハト派の人でもタカ派と意見が近付いてきていると、マーケットは身をもって分かったのです。

コメントのマーケット反応

それを受けた金利の反応

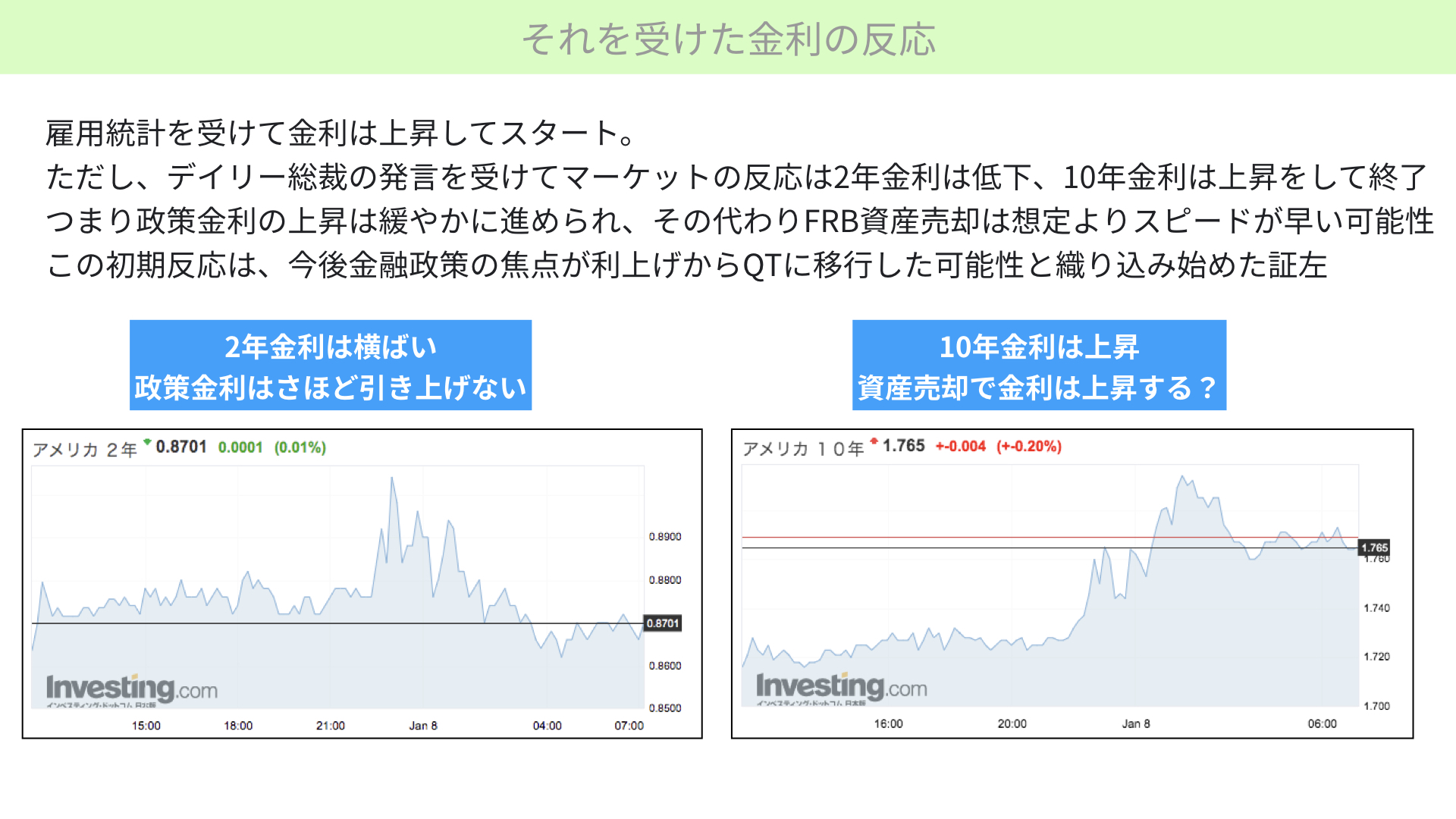

それを受けての金利の反応を確認しましょう。

左が2年金利、右が10年金利です。金利の形は似ているようで、実は違います。

こちらは金曜日1日だけの動きです。

ポイントとなるのは、2年金利はマーケットが開いた後、雇用統計のタカ派的内容の中身を受けて金利が上がっていきます。そして、デイリー総裁の意見を受けた後は、金利がスタート水準以下、もしくは同じ水準まで下がっています。

一方で、10年金利はタカ派的な雇用統計を受けて上がっていきますが、その後下がったとはいえスタートした時点よりも上がっています。

2年金利は政策金利を色濃く反映し、10年金利は長期金利見通しを表すものです。2年金利がスタートした水準とほぼ同じ水準で終わったのは、政策金利引き上げが緩やかなものになるだろうとのイメージによるものです。

一方で、10年金利は資産売却を進め、金利が上がっていくだろうと考えたことを反映しました。

2年金利は変わらず、10年金利が上がったことから、将来イールドカーブがスティープニング化していくことを、マーケットはこの時点から織り込んでいったことが分かります。

利上げの回数が3回か4回は当然大事なポイントとなります。ですが、それ以上にQTの時期、金額がどのくらいで行われるかによって、長期金利はさらに上がりやすいと10年が示したことになります。

QTを織り込み始めているというのが、一つ目の感想となります。

発言後の株価

金利が上がっていく、スティープニング化していることは、今回の雇用統計後のデイリー総裁前後のNASDAQの動きでも分かります。発言後まではNASDAQの方が上がっていましたが、発言後はNASDAQの方が大きく下がりました。

この内容だけを見ると、QTの話が織り込みとなるので、これからNASDAQがどんどん下がるのか。もしくは、S&P500もどんどん下がってくるのかと思うでしょう。

利上げ&資産売却が同時に進めば株下落とは言えない

こちらをご覧ください。

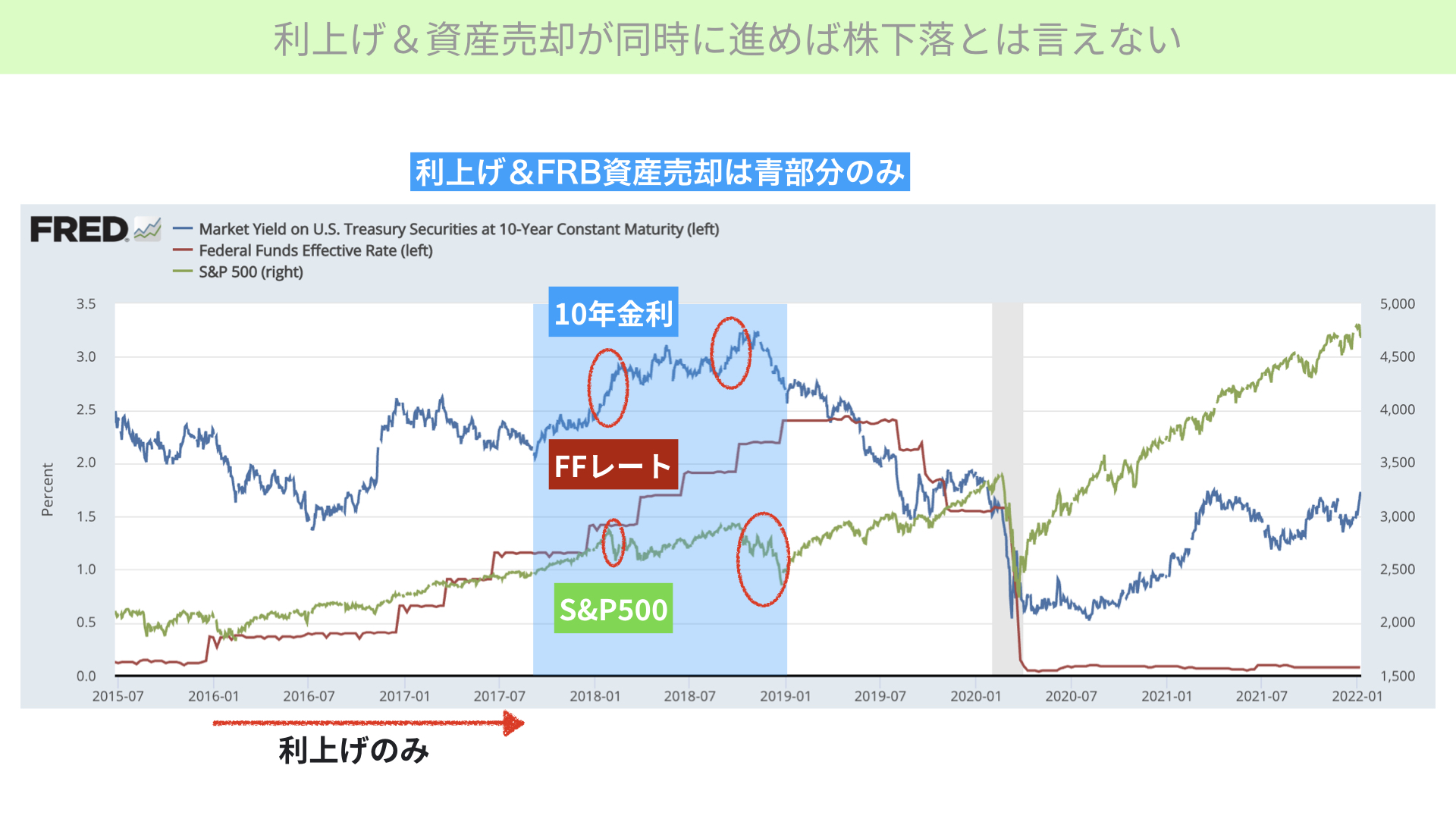

前回の金利正常化局面において、利上げとFRBの資産売却を同時に行ったのは、2017年の10月~2019年1月までです。

これ以外の期間は利上げのみ、資産売却のみですから、同時期に行ったのは青い部分だけとなります。

この期間中再三お伝えしているように、S&P500は上下の激しい動きになり、その期間だけで行くと実は下落をしています。その期間中FFレートも10年金利も上がっています。

ただ、一番大事なポイントは、S&P500を含めて株価が大きく下がった2回の局面は、10年金利が急上昇したことです。

特に赤丸で囲んだ2018年2月は、失業率の大幅な低下により金利の上昇先行き見通しが高まったことで、株価が下落した等の要因もあります。

利上げとFRBの資産売却が今年どこかで必ず同時に起こる可能性が高まっていることになります。

ですが、その際は、そういったことになったから株価が下がるのではありません。10年金利が大きく上昇するなどの外部要因、プラス要因によって株価が下がります。それだけで下がるわけではないことを、ぜひ理解してほしいと思います。

ただ、全般的に株価は上がりにくくなっています。ボラティリティが上がっている事実は変わりません。そういった意味では、慎重に見る必要があります。

一方で、10年金利や外部環境を見るポイントは、ここで分かったかと思います。

・利上げ&資産売却が同時に進めば株下落とは言えない

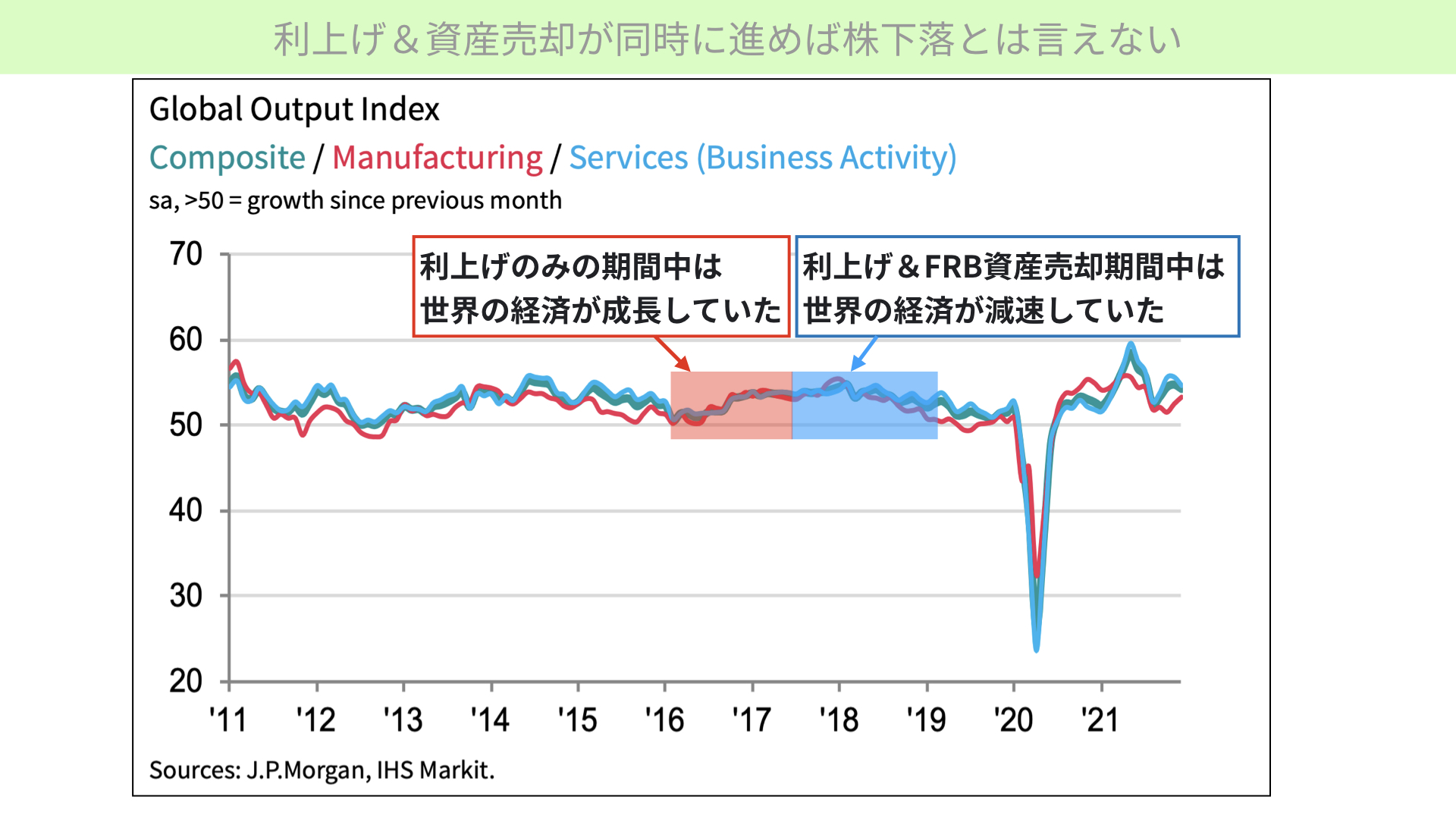

さらに、こちらをご覧ください。利上げ局面、利上げとFRBの資産売却を赤四角、青四角に分けました。

赤四角は利上げのみ、青四角は利上げとFRBの資産売却です。

グローバルPMI

グローバルPMIというものがあります。その中でグローバルPMIが50を超えて上がっているときは好景気、50に向かって下がり、50を割ると不景気となります。

実は株価が大きく上昇した前回の利上げだけの局面においては、世界のグローバルPMIが右肩上がりで上がる、経済環境がすごくいい状況でした。ただの金融政策だけではなくて、そもそも株価が上がりやすかったのです。

一方、前回利上げし、FRBの資産売却をした17年9月以降というのは、グローバルPMI自体が下がっていて50に向かっている状況でした。こういった中において利上げをしたり、もしくは金利が上昇したりすると、マーケットは崩れやすくなります。

皆さんに知っていただきたいのは、利上げと資産売却が同時に起こると株価が落ちるのではないということです。この中で金利が急上昇するサプライズが起これば、VIXが大きく変動して株価が落ちることは当然起こり得ます。

その中で経済のグローバルPMIが下がる、製造業の業績が悪くなってくれば、もちろん株価は下がりやすくなります。

つまり、利上げと資産売却だけで判断するのではなく、それ以外の外部要因を見る必要があるということです。今まで経済指標がどんなに悪くても、量的緩和によって守られる体制から引き締め体制に入っている中で、外部要因の影響をもろに受けやすいことが確認できます。

マーケットの見方としては、そういったところに注目することがポイントとなるでしょう。

今週の注目点

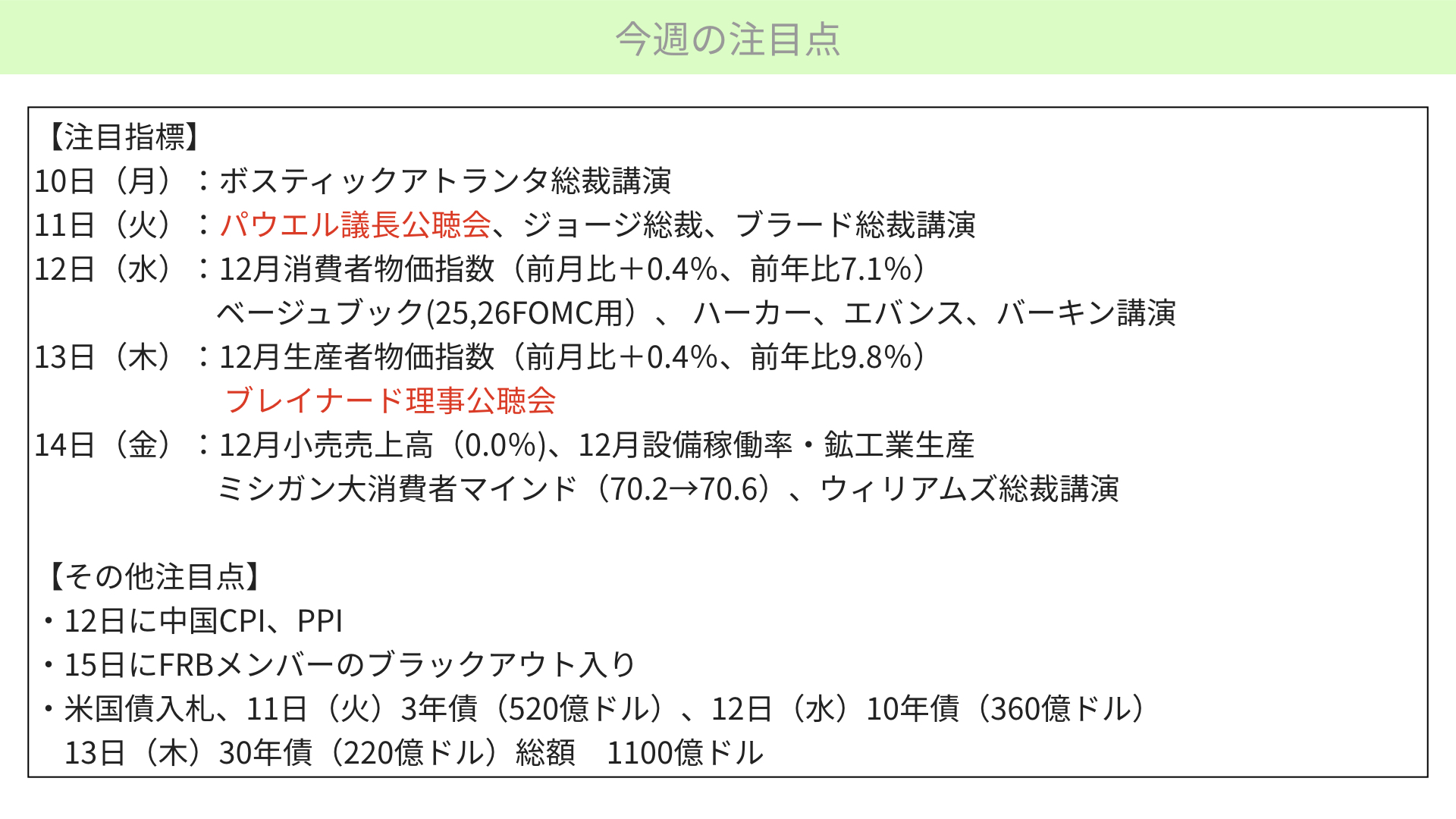

今週の見通しを簡単に確認します。

重要指標としては、消費者物価指数が12日。生産者物価指数が13日。14日に小売売上高の発表があります。物価などに関係があるので、注目が必要です。

ですが、それ以上に重要なのは要人発言です。

先ほどお伝えしたように、サンフランシスコ連銀のデイリー総裁がハト派にもかかわらず、かなりタカ派に近いようなコメントをしました。

そのことで、パウエル議長、ブレイナード理事の開く公聴会でどんな質問を受け、どのように答えていくかに注目が集まっています。

QTやタカ派的要素が強ければ、よりQTを織り込みに行く展開になります。当面の間は、少しボラティリティが上がることは確実かと思います。

さらに、ジョージ総裁、ブラウド総裁、ハーカー総裁、エバンス総裁、バーキン総裁などの総裁が、色々なところでコメントを行います。

これは15日にFRBメンバーがブラックアウト(次の25~26日のFOMCまで発言してはいけない期間)に入るためです。そのため、それまでの間に目いっぱい発言することとなります。この内容がタカ派であれば、25~26日までマーケットはリスクが少し高まってくるとお考えください。

それ以外には、12日に中国CPI、PPIが発表されます。CPIがあまり上がらず、PPIが下がってくると、マーケットは中国が少し落ち着いてきたと思うでしょう。

しかし、まだCPI、PPI共に上昇していて、中国も物価高に苦しんでいる、今の緩和姿勢を続けることが難しくなるのではと考えられれば、マーケットが荒れる可能性があります。12日は注目が必要です。

また、米国債の入札は、今月1100億ドルあります。この金額が今の金利水準で将来も上がってくるとなると、入札不調となる可能性があります。入札の倍率がどのくらいになるかを見定めながら、米国債券がどうなるのかを見る必要があります。

終わりに

サンフランシスコのデイリー総裁が金利を最初に上げ、その後QTを大きめに行った後、経済状況を見て金利が追いかけて上昇できる、政策金利を上げていく方針を示し、株価はマイナスで反応しました。

QTを行うと言ったサンフランシスコのデイリー総裁に、今週賛同するような意見が大きく出てくると、株価には恐らく上値圧力がかかり、下に下げるような効果が出てくる可能性があるとして、マーケットは警戒感を高めています。

ただし、それを繰り返している間に織り込みが進んでいきます。

織り込んでいった後は、PMI、失業率の低下、金利上昇などの外部要因によってマーケットは反応するようにステージを変えていきます。今はQTが騒がれていますが、それが織り込まれた後は正しい経済が運営されているか、経済が成長しているかを見る通常モードに戻ります。

その意味では、今週以降は少しボラティリティが高まりますが、徐々に織り込まれていく展開だということを念頭に、しっかりとリスクコントロールしていただければと思います。本日も最後までお聞きいただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル