1月13日のNY株式市場は、3指標共に下落しました。NASDAQは一番大きく下落し、マイナス2.4%程度と大きな下落になりました。

今年に入ってまだ半月しかたっていませんが、アメリカ株式市場はかなり不安定な状況が続いています。

2日前のパウエル議長による公聴会では、ハト派的発言をしたことでマーケットが落ち着きました。しかし、2日間もたてばボラティリティが復活する展開です。

今後どういう見通しを立てればいいのか。そこに大きなインパクトを与えるインフレ、金利がどう影響するのかを見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

インパクトを与えた要人発言

ブレイナード次期副議長発言

13日、ブレイナード次期FRB副議長による公聴会がありました。

ブレイナードさんは、FRBメンバーの中でもかなりハト派として有名な方です。今回もパウエル議長と同じようなトーンで来ると思われていましたが、その中身を見てみましょう。

FRBの最も重要な任務はインフレ対策であると、インフレファイターであることを改めて強調しました。

また、強力なツール(=利上げ)を利用する準備があるとも述べました。

インフレ抑制目標は大体2%ということで、より具体的に達成すると言ってきています。

FRBの目標は年内2.5%までの鎮静化だったことを考えると、かなり強いインフレファイトの姿勢を表したことになります。

一方、雇用に関しては十分達成しているとのニュアンスを伝えています。今後インフレに集中していくことが分かりました。

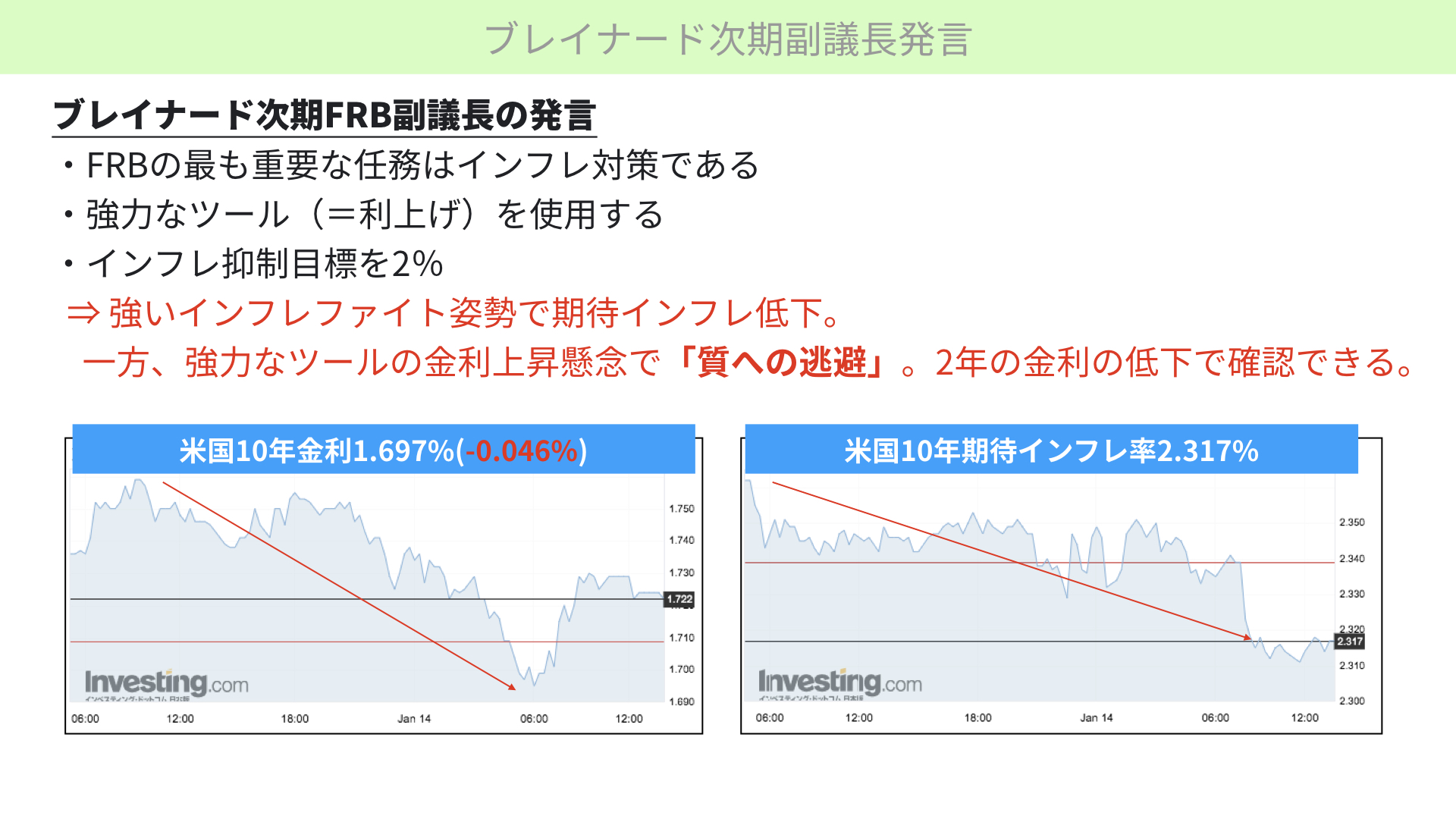

ブレイナード次期副議長発言後の金利の動き

先程の資料の右のチャートをご覧ください。

米国期待インフレ率は、強いインフレファイトの姿勢を示したことで大きく下落しています。利上げ等を使ってインフレを鎮静化すると、期待インフレ率の低下が間違いなく起こると考えられたためです。

次に左のチャートをご覧ください。

1月13日を示す赤矢印部分を確認していただくと、ブレイナードさんの発言後金利が大きく下落しています。

ここで違和感を持つかと思います。

ブレイナードさんは利上げやQTを含めたインフレを抑える方法を何でも行うとのニュアンスを伝えたのです。本来であれば、金利が上がるべき状況です。

しかし、2年金利も10年金利も下がっています。

これは、ブレイナードさんのインフレファイトの姿勢で将来的に金利は上がるものの、それ以上に株式に大きなマイナスの影響となるかもしれない、そうなれば株より債券を持った方がいいと考えられたことを示します。

金利が上昇して今後債券がマイナスになるかもしれないものの、それ以上に株の方が大きく毀損する可能性があると、ポートフォリオマネージャーを中心に株から債券にお金を移すシフトが起こりました。

金融業界でよく言う「質への逃避」が2年、10年金利から確認できたのです。

今までは金利が上がり株式が下がることもありました。しかし、今回は株式が下がり金利も一緒に下がる質への逃避で債券が買われた金利の下落です。

昨日のマーケットは質への逃避が起こる、ここ1カ月間ではあまり見られなかった光景となっています。

今晩以降もその流れが続くのかは非常に重要なポイントとなります。

株価下落による金利下落が続くようであれば、株から債券へのお金のシフトが起こります。

普通、債券は金利が上がると買われなくなります。ですが、それ以上に株が下がるとマーケット関係者が見ている可能性があることに注意が必要です。

金利へ影響を与える他の動向

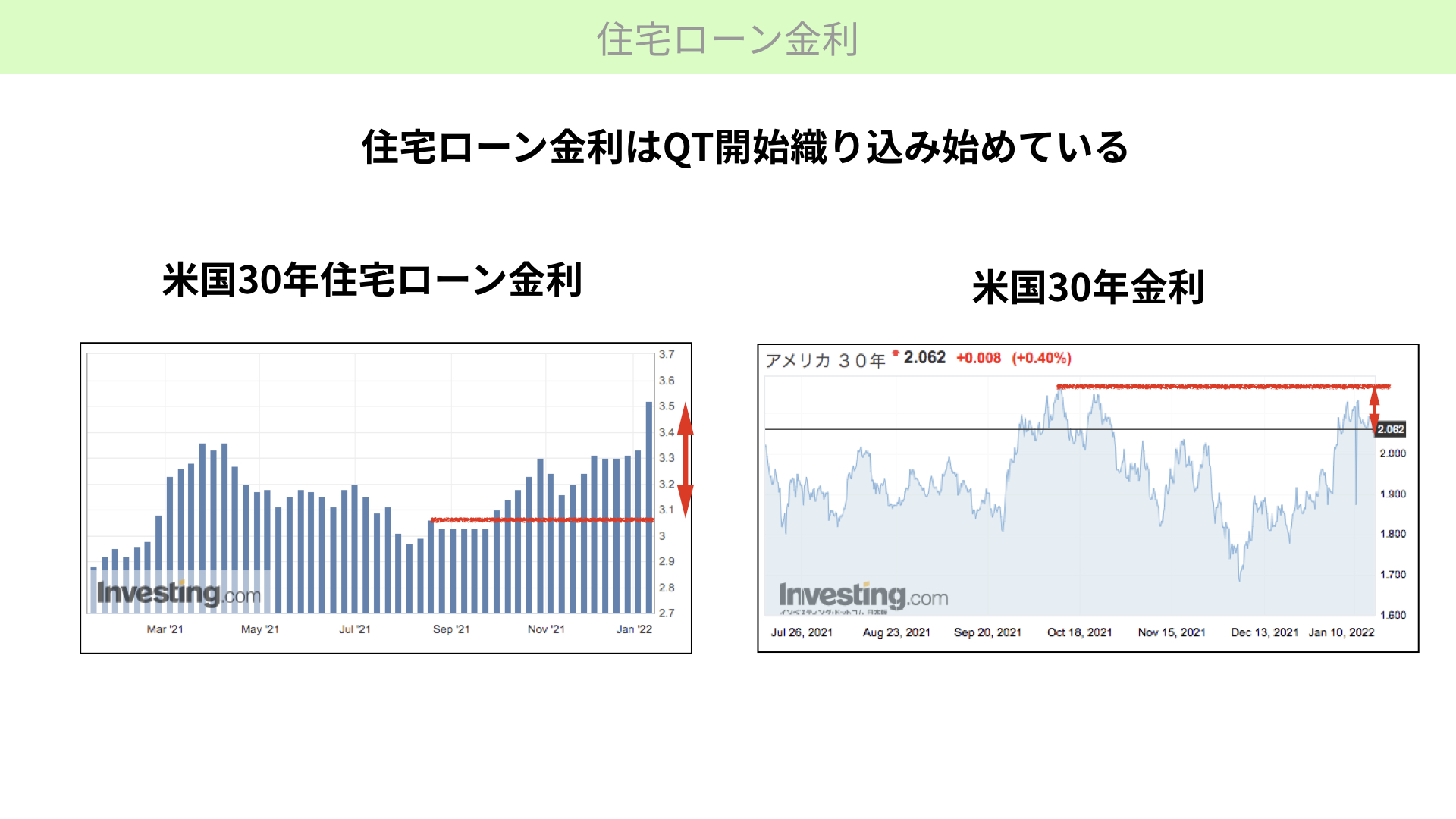

住宅ローン金利

私が気になっているのは、住宅ローン金利の上昇です。

左のチャートを見ると、米国30年住宅ローン金利が3.5%を超えています。赤線部分で示した10月時点から比べると、大幅に金利が上昇してきていることが分かります。

しかし、右の米国の30年国債金利をみると、10月から金利水準が下がっています。住宅ローン金利は上昇しているものの、30年金利は下がっているのです。

これが意味するのは、QTによるMBS(住宅担保証券)の売却、住宅ローン金利の上昇を織り込んでいるということです。

今後住宅ローン金利は上がり続けるでしょうし、追いかけるように30年金利も上昇してくる可能性は十分あり得ます。今は金利上昇がさほどなくても、今後金利が上がることは、住宅ローンと30年金利の関係から考えておく必要があるというのが、ポイントです。

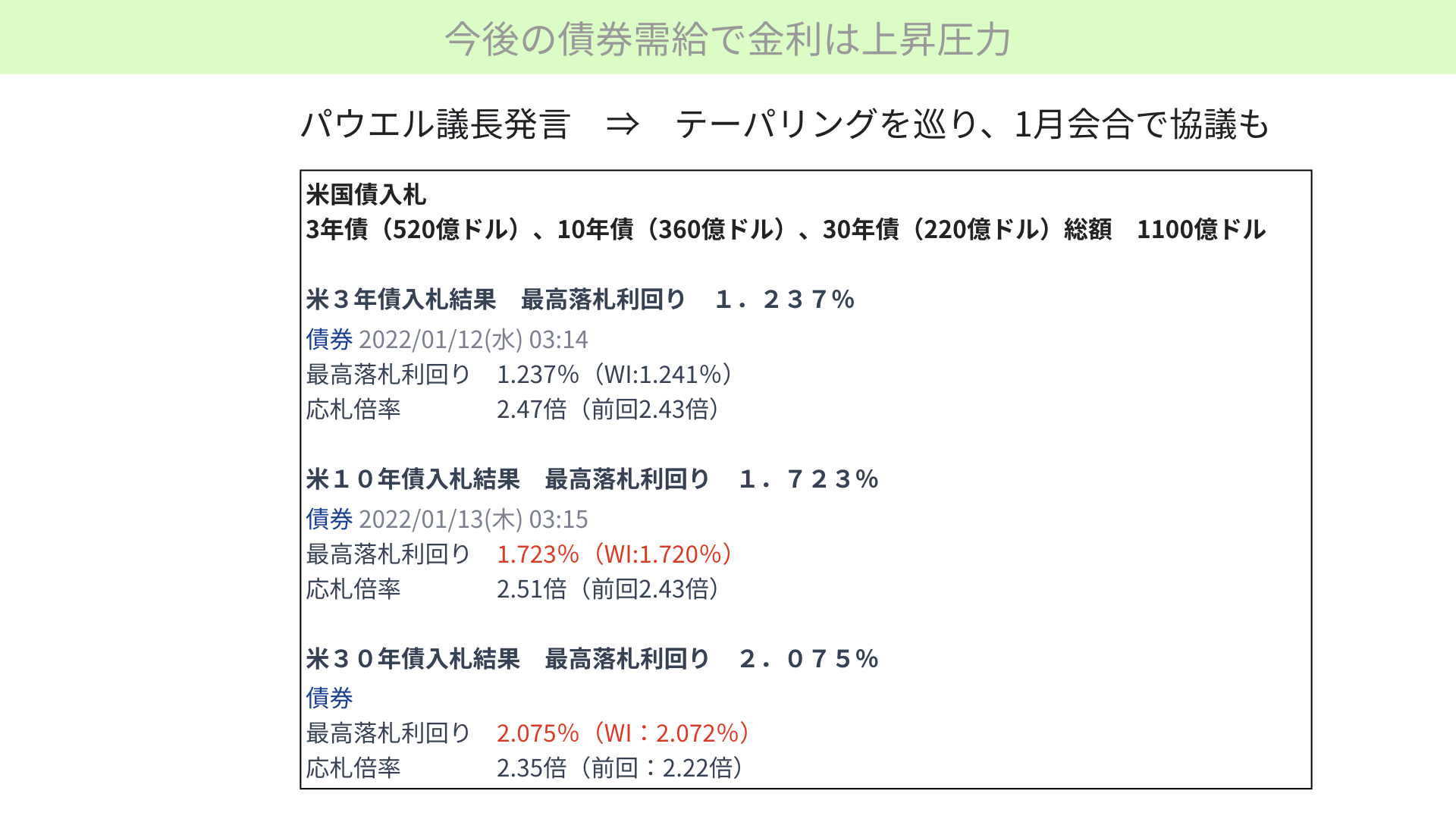

今後の債券需給で金利は上昇圧力

今週、かなり大きな国債の入札がありました。今週非常に債券の入札が多かったですが、結果的には今回上手く消化できたと言われています。

10年、30年の入札で、若干不調な傾向も見られはしました。

例えば10年債では、WI(事前に国債を買った場合の利回り)1.72%に対して、最終落札利回りは1.723%でした。0.03%高い利回りをマーケットが要求したことになります。30年債でもWIを0.03%上回っていました。

しかし、大きく材料視するまでの不調では全くありませんでした。

テーパリングに関するパウエル議長の発言

注目すべきは、1月11日のパウエル議長による発言です。テーパリングについて1月会合でもう一度協議するとのことです。

今は月額300億ドルの買い入れ減額を行い、3月下旬までにテーパリングを終了させると言っています。

1カ月前に150億ドルの買い入れを300億ドルに変えたばかりです。

今回、もしかしたら一気に1カ月間600億ドルで終わらせることも検討するのではないかと、マーケットで憶測されています。

そうなれば、恐らく2月、3月をもって国債買い入れが止まり、マーケットで国債をちゃんと買ってくださいという状況になります。

今回はまだテーパリング中、量的緩和中だったこともあり、国債の入札は上手くいきました。

しかし、3月以降自前でマーケットが消化することになれば、今後金利が上がっていくことも併せて考えると、マーケットはより高い金利を求めるようになります。

これまでは今後金利が上がる可能性が高いのだから、もっといい利回りを出さないと買わないと要求してくれば、国債を発行するために金利を設定し、3月以降金利全体が上がっていくと言われていました。

しかし、もしもパウエル議長がテーパリング終了を2月に前倒しするとどうなるでしょうか。

2~3月以降余計に金利上昇が速まると考え、米国債の需給における金利の上昇を警戒し始めていることを、ぜひ念頭に置いていただければと思います。

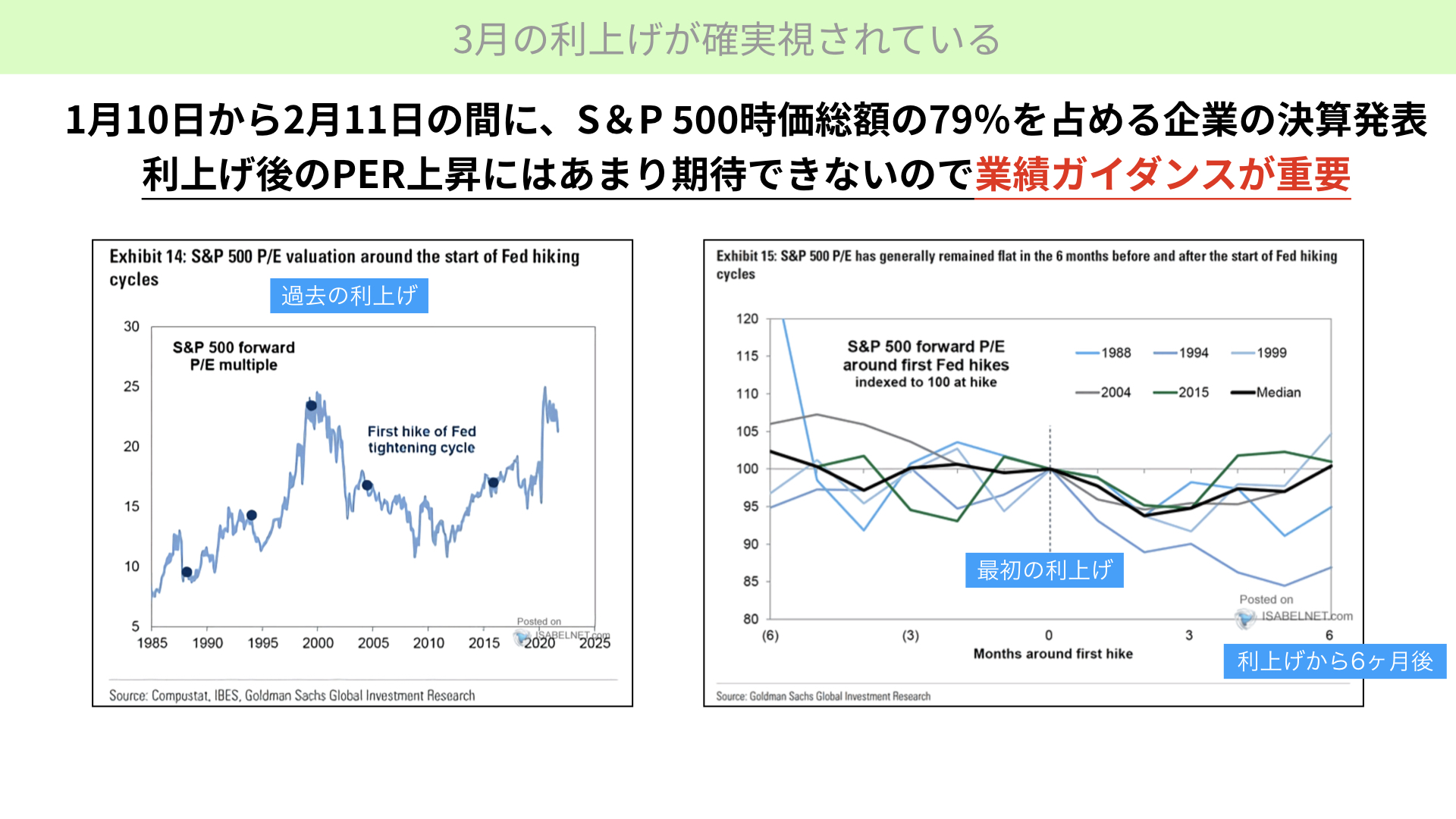

・3月の利上げが重要視されている

利上げ後のPERと今後の業績発表

14日から大手金融機関の決算発表が始まります。1月10日~2月11日の短い期間の中で、S&P500の時価総額79%を占める企業が決算発表を行います。2月11日まで決算発表1色になる可能性があります。

左のチャートは1985年以降です。青い丸は利上げのあったポイント、縦軸はPERを表しています。

右のチャートは、利上げ後のPERが上昇したか下落したか、100を基準にして表したものです。

過去5回の平均を見ると、最初の利上げと6カ月後のPERはほぼ変わりません。

利上げ後、金利上昇を伴ってPERが上昇することはあまり期待できないことが分かります。株価の評価はPER×EPSですから、金利は上がるので低下は十分考えられるものの、上がることがないというのがマーケットの考えです。

6カ月間PERが上がらないとEPS(1株当たり利益)の成長がどうなるのかと、マーケットはかたずを飲んで待っているのです。

レポートでは、10~12月決算の発表がアナリストの予想を下回る会社数が50%を超えています。これは今までなかったことです。

市場予想より下回る企業が10~12月決算で出てくる可能性も十分ありますから、注意が必要です。

さらに、6カ月間PER上昇が期待できないということです。

今年の2022年業績見通しが決算発表後にガイダンスとして伝えられます。

もしも1株当たりの利益に自信がないとなれば、PER低下もあり得ます。EPSの成長も鈍化するとなれば、株価が売られやすい状況となります。

その中でパウエル議長がテーパリング終了をより早めるなど金利上昇が加速すれば、よりバリエーションが下がり得ます。

いくつもチェックしなければならないことが出ているぐらい、マーケットは神経質になっています。結果として、15日までの間に株価が大きく動いているというのが背景です。

FOMCだけではなく、企業業績の発表、国債入札に絡むテーパリングの問題、住宅ローン金利がQTによって先に上がっているものの、30年金利が上がってくる可能性があるなど、チェックすることはいっぱいあります。

ぜひ、マーケットは引き続き慎重に見ていく必要があるかと思います。

今週水曜日、パウエル議長の発言によって少し和らいだのに緊張感が高まっているのは、そういうところです。ぜひ、これまでと変わらず慎重に見ていただければと思います。本日もご覧頂きありがとうございました。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル