昨日NY市場は大きく下落しました。NASDAQはマイナス2.5%を超える下落、S&P500もNYダウも1.5%を超える下落となっています。

また、米国2年、10年金利も大きく上昇しました。2022年のコロナショック前の状況を上回る水準までの上昇でした。

こういった金利の急上昇、株価の下落がなぜ起こったのか。そして、今後も続くかどうかを分析したいと思います。ぜひ最後までご覧ください。

[ 目次 ]

株価下落と金利上昇

株価下落、金利上昇の背景(1)

株価が大きく下落し、金利が上昇した背景は大きく三つほどあります。

一つ目は、地政学リスクの台頭で原油価格が上がったことです。

中東地域のUAEに親イラン派が攻撃を加えたことで、UAEのガソリン供給が滞るのではないか、サウジアラビアを含めた地域の不安定化が進むのではないかと心配されました。

そこから供給量減少による原油価格高騰、それを鎮静化するための金利上昇が連想されたのです。そして、原油価格が85ドルを超えたことが大きく昨日の株価に影響を与えたのがスタートでした。

株価下落、金利上昇の背景(2)

そんな中、ゴールドマン・サックスの決算発表がニューヨーク時間で発表されました。

企業決算の中身もさることながら、人件費の高騰が先週金曜日のJPモルガンと同じように懸念材料として取り上げられています。

改めて企業における人件費の高騰が重たくなってきていることもあり、ゴールドマン・サックスは終値は6%、一時はマイナス9%と、大きな下落を見せました。他の金融機関も大きく下落するような局面となり、株価は大きく足を引っ張りました。

株価下落、金利上昇の背景(3)

さらに、日本時間の10時半に発表されたNY連銀の景況感指数の中身です。

予想では25を超えてくると思われたものがマイナス0.7(0を切るとかなり景気が悪いことの示唆となる)でした。

それ以上に6カ月後の仕入れ価格、販売価格についてどう思うかを聞いたところ、今までの統計で一番高い数字を出してきたことが問題です。

つまり、6カ月後もインフレ状態が続いていることをNY連銀景況感指数が示したことで、株価がさらに下げを加速した状況となっています。

このように原油価格高騰、人件費高騰、6カ月後のインフレ予測が続いて金利が大きく上昇して、結果として株価が大きく下がったというのが18日の流れとなります。

続くインフレ懸念

労働市場は加熱、次回雇用統計の平均時給も上昇見込み

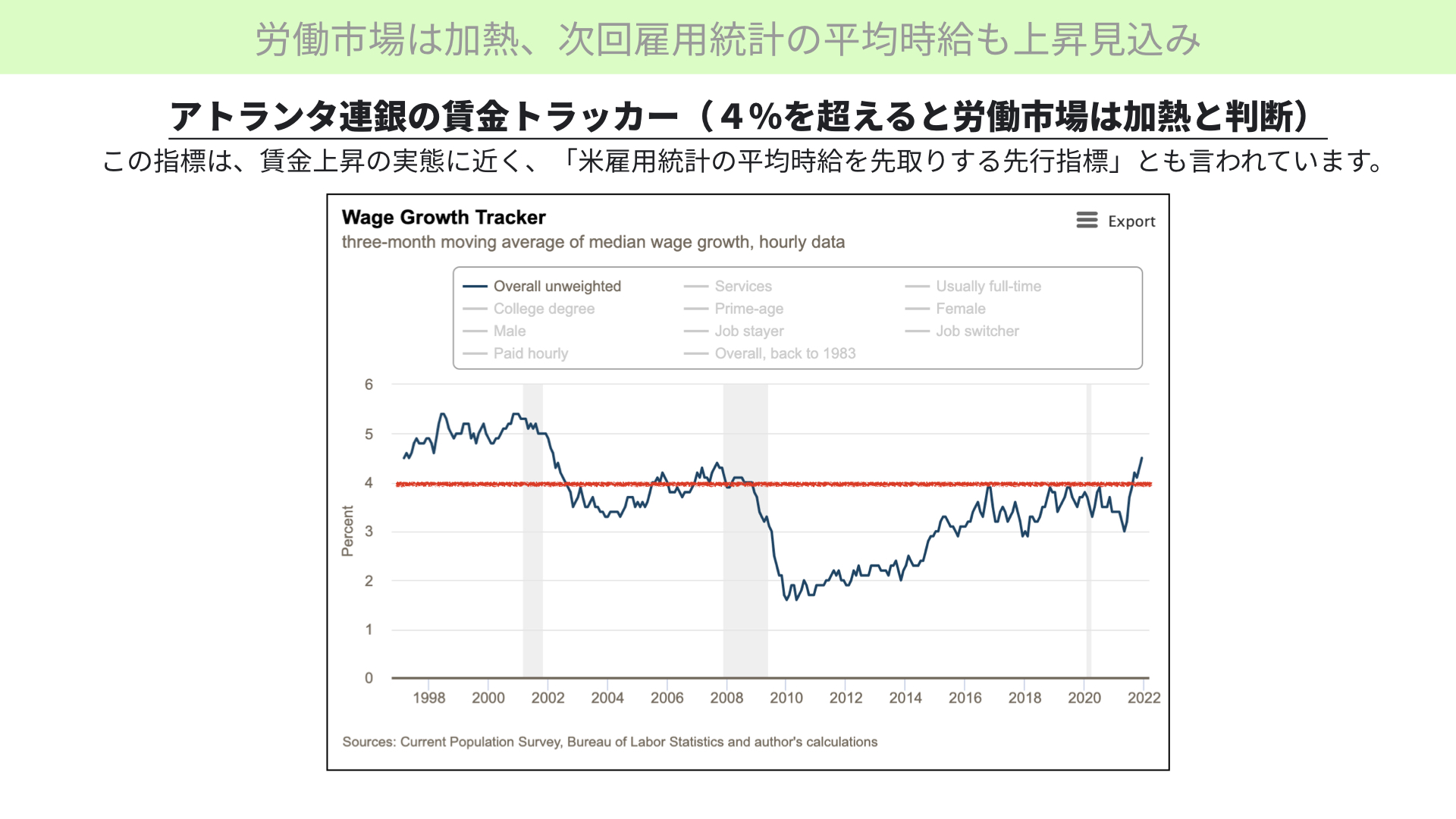

こちらは今日取り上げたい内容の一つ目、アトランタ連銀の賃金トラッカーです。

これはアトランタ連銀が発表している、3カ月平均の実態に非常に近い賃金上昇を示したものです。

昨日時点4.5%ほどと、去年に比べて相当大きく賃金が上昇しています。

これはアメリカの雇用統計の平均時給を先取りする先行指標としても有名です。こういった4%を超える賃金上昇は、かなり過熱感がある状況です。

今後もこの状況が反映されれば、JPモルガン、ゴールドマン・サックスだけではなく、他の企業の企業決算にも大きな影響を与えるとマーケットで強く意識されています。

急激に進む利上げ

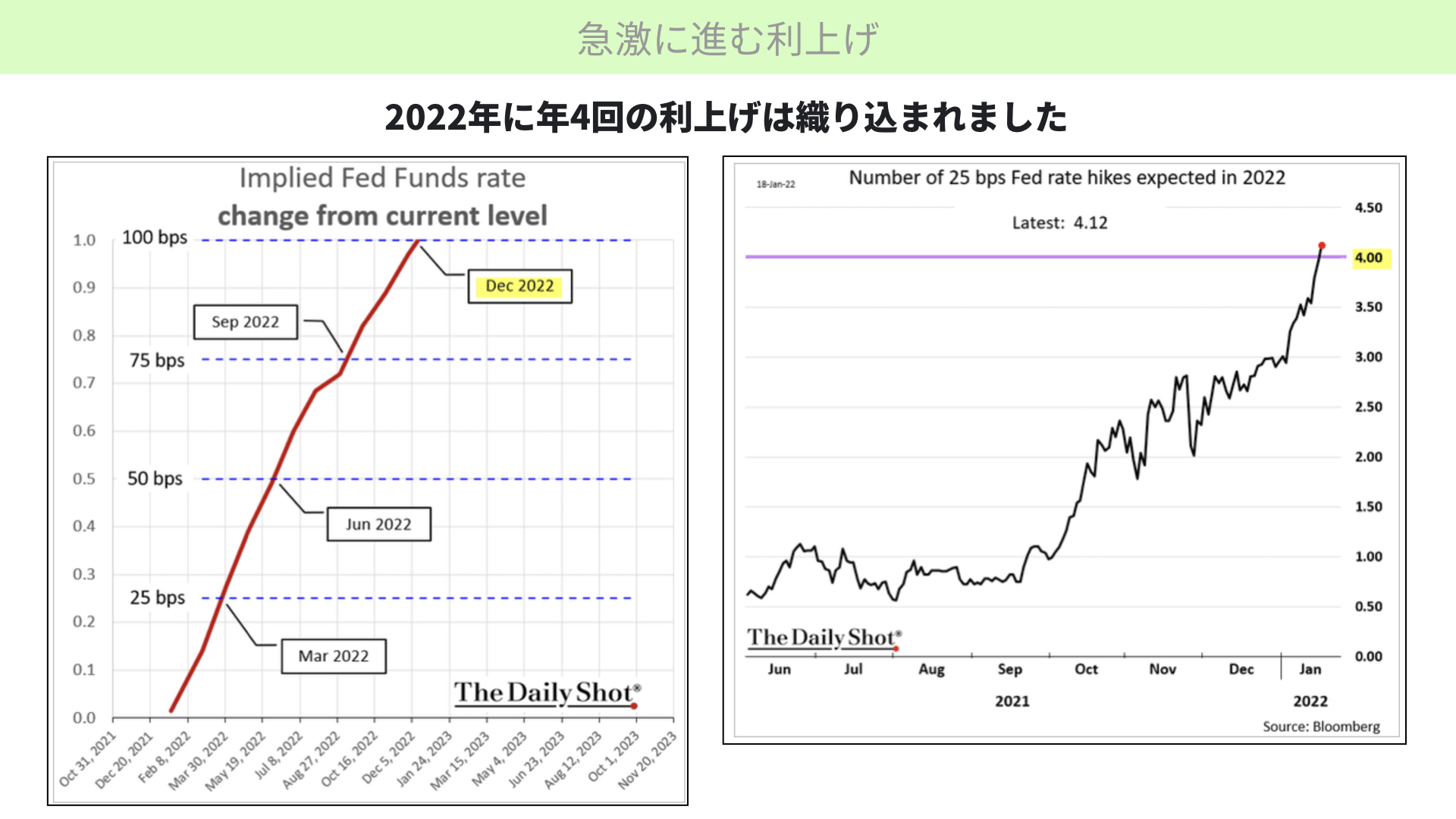

そのこともあり、かなり急速に利上げが進んできています。これが昨日の株価に影響を与えました。

左を見ると、2022年12月末時点での4回の利上げをマーケットは完全に織り込んでいます。逆に言えば、4回の利上げはサプライズではなくなりつつあるとお考えください。

右のチャートは、0.25%の利上げを何回行うかを表したものです。

平均4.12回になっていますので、0.25%の利上げを4回以上行うとマーケットが考え始めていることが分かります。織り込まれているよりもさらに利上げが行われるとの予測が増えているのです。

3月の利上げ予想

次に3月の利上げにおいて0.25%の利上げがあるかどうかを聞いたものです。

108.3%の人がそう思うと答えています。100%を超えていることは、0.25%以上の利上げ、つまり0.5%の利上げを考えている人が増えていることを表します。

このように短期金利が上昇する局面もあり、2年、10年金利も大きく上昇しています。

このようなインフレ指標が続き、政策金利見通しも上がっていることが、マーケットに対してかなりのインパクトを与えています。

今週はブラックアウトに入っていることもあり、要人発言もありません。経済指標もNY連銀はありますが、普段に比べて少ないです。

材料が少ない中でNY連銀の指標がインフレを示し、企業決算からもインフレの傾向が見てとれました。地政学リスクでインフレが加速する兆候が見られました。

数少ない状況でも敏感に反応するほど、今は短期金利が上がりやすくなっていることをまずは覚えておいてください。その結果、2年、10年金利が上がっている状況となっています。

実質金利が急上昇中

結果として実質金利は急上昇し、0.6%のマイナスまで縮小しています。

再三お伝えしているように実質金利が上昇すると株価のPER評価は下がります。

EPSが伸びたとしてもPERが下がり、なかなか株価が上がりにくい状況が続いているというのが、今のマーケットで起こっていることです。

市場はFRBの後追い政策で景気減速を懸念

さらにこちらをご覧ください。非常に大事なポイントです。

これはFOMCがどういう利上げスケジュールを考えているか、3カ月に一度発表しているものを取ったものがグレーのチャートです。マーケットは緑線のような利上げを予想しています。

例えば、2022年をご覧ください。FOMCは3回の利上げを検討していますが、マーケットは1%を超えた部分にプロットしています。これは4回以上の利上げを今年行うと、マーケットが考えていることを表します。

次に2023年をご覧ください。利上げ回数はマーケットとFOMCが大体一致しています。

さらに注目すべきは2024年です。2024年では、マーケットは利上げを織り込んでいません。反面、FOMCは利上げを予想しています。

FOMCは利上げを3回行い、来年以降も3回と緩やかに利上げしながらマーケットをコントロールし、2024年も2回の利上げを行う経済状態を保つことをイメージしているのです。

しかし、マーケットはこう考えています。

かなりのインフレが進んでいるから、短期の金利の急激な引き上げを2022年中に行う。2023年も利上げを引き続き行うものの、短期で利上げを行った結果景気の腰折れが起こる。その結果、2024年は利上げができない状態となっているのではないか。

つまり、2024年は既に景気後退に入っているとマーケットが予測していることが、ここで表されているのです。

これはかなり大きな問題です。これまでは景気がいいことをマーケットは前提に考えていました。

しかし、今は景気減速を改めて意識せざるを得ないと、マーケット関係者が考えるようになっています。株価にとっては今後上値が重たくなる要因となるでしょう。

リセッション懸念

CPIがリセッション入を示唆

次にこちらをご覧ください。

CPIが前年対比7%を超えてきていますが、1960年からのCPIを見ると、5%のCPIを超えた後は必ずリセッションが起こっています。

グレーはリセッションを表しています。過去5%を超えたCPI後はリセッションが起こっていると分かっています。

今の7%を超えたCPIや短期金利上昇という政策ミスによる景気減速によって、近い将来リセッションに入るのではないかとマーケットが意識し始めているとお考えください。

Citiエコノミックサプライズ

こちらはCitiエコノミックサプライズ。経済の予測値に対して実際の数字がポジティブ(上回る)か、ネガティブ(下回る)かを%で表したものです。

これが0%を超えて上に行けば予想値よりもいい数字、経済がすごく良い状態となります。下回ることは予想より悪い状況です。18日のNY連銀や14日の小売売上高のような結果が続くとマイナスの方に推移します。

今はマイナス圏に突入しました。出てくる経済指標が予想を下回ることが多くなり、昨年夏~秋と同じ経緯をたどっている可能性があります。

Citiエコノミックサプライズが下がると、景気減速をイメージします。CPIの5%を超えた後の景気減速と同じように、それを助長するようなCitiエコノミックサプライズの結果が出たことで、マーケットは景気減速をイメージし始めたとお考えください。

マーケットはインフレ上昇が続きそう、景気後退の可能性も高まってきていると考えています。つまり、スタグフレーションが起こるのではないかと懸念し始めているのです。

もしスタグフレーションに突入したら

こちらは昨年の記事でもお伝えしました。重複する内容ではありますが、もしもスタグフレーション(金利が上がり景気が後退する状態)になれば、S&P500のパフォーマンスがどうなるかを表したものです。

これは1960~2020年のS&P500の3カ月間のリターンを表しています。左から通常時、経済減速時、物価上昇時、スタグフレーション時のパフォーマンスです。

通常は3カ月で大体2.5%のリターン、経済減速時はマイナス0.5%、物価上昇時はマイナス0.6%、スタグフレーション時はマイナス2.1%です。

スタグフレーション時の年換算では、マイナス8.4%ものS&P500のマイナスとなります。通常は10%のリターンがあることを考えると、かなり大きくリターンが変わってくるとマーケットが意識し始めていることになります。

さらにボラティリティと書かれた部分をご覧ください。

株価が上昇する通常のモードではボラティリティが低いですが、スタグフレーション時は最もボラティリティが高くなっています。

そうなれば、株式を持っている機関投資家たちは株のポジションを減らす傾向があります。株がなかなか持ちにくくなることが、今懸念されているとお考えください。

本日のまとめ

本日の振り返りです。今置かれている状況は、政策金利を上げていかなくてはならないインフレ指標が引き続き出ている状況です。それによってマーケットは急速な金利上昇による景気減速感が出てくるのではないかと懸念し始めています。

結果としてスタグフレーションになった場合、株価のパフォーマンスが過去あまり良くなかったので、今後は慎重に見ていかなければならないと考えているのです。

この状態を打破するためには何が必要なのでしょうか。

そこまで急がなくても緩やかな政策金利上昇でインフレ率をコントロールしつつ、かつ、経済が成長する経済指標やシナリオをマーケットが感じることが一つ目です。

また、高騰する人件費、住宅価格が落ち着くような指標が出てくることです。例えばCitiエコノミックサプライズがプラスに転じると確認できるまでは、なかなかマーケットは落ち着かない状況が続くでしょう。

来週以降、引き続き慎重に経済指標、インフレ、金利を見ながら、それに加えて企業業績で人件費高騰による今期見通しがあまり良くないとのコメントがないか、かなり目配せをする必要があります。

マーケットはボラティリティが上がっている状態なので、株価によっては大きく下落し得る局面です。慎重にマーケットを見ていただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル