25~26日に開かれるFOMCでどういった決定がなされるか、パウエル議長がどういうコメントをするかに非常に注目が集まっています。

マーケットの下落トレンドがどうなるか判断する材料となるのは何かを、お伝えしたいと思います。

FOMC開催までに踏まえた上でマーケットに望んでいただくため、今回はこのテーマを取り上げました。ぜひ最後までご覧ください。

[ 目次 ]

FOMC後のパウエル議長コメントの注目点

こちらをご覧ください。

今回のFOMCにおいてパウエル議長がどういうコメントをしてくるか、注目が集まります。

今回恐らく利上げ、QTのスタートを決定することはさすがにないと言われています。

ですが、テーパリングの早期終了は予想されています。早期終了とは、QTや利上げの前倒しです。

それ自体はマーケットにネガティブなインパクトを与える可能性があるので、そこも注目点ではあります。

ですが、それ以上に皆さんに注目してほしいのは3つのコメントです。

注目すべきコメント(1)

1つ目はQTの時期についてです。もしかしたら今回、実施時期を匂わせてくる可能性があると思っています。

パウエル議長は1月11日の公聴会において「バランスシート決定まではFOMCで2~4回の会合を開き協議する必要がある」と言っています。

最低2回ということは、今回しっかりと話し合い、3月に最終決定することも可能です。

パウエル議長はマーケットとのコミュニケーションを非常に大事にしている議長です。

3月に決まるかもしれない場合は、1月会合後の記者会見でバランスシートの縮小についてかなり細かく伝えてくる可能性があります。そのことをご認識ください。

逆に言えば、あまり話し合っていなければQTはまだまだ先だとして、マーケットが落ち着きを取り戻す可能性もあります。

注目すべきコメント(2)

2つ目のポイントはQTへの期待です。

1月5日の議事録にて、今回のバランスシートの縮小でイールドカーブのフラット化の制限を目指すと、あるメンバーが述べています。

イールドカーブのフラット化を制限したいとパウエル議長のコメントからも出てくれば、FRBメンバー全体の意向として強く反映されてきていることを示します。

もしもそのコメントがあれば、今後QTを通じて長期金利を上げる可能性があるとお考えください。

イールドカーブについて

イールドカーブのフラット化を回避したい

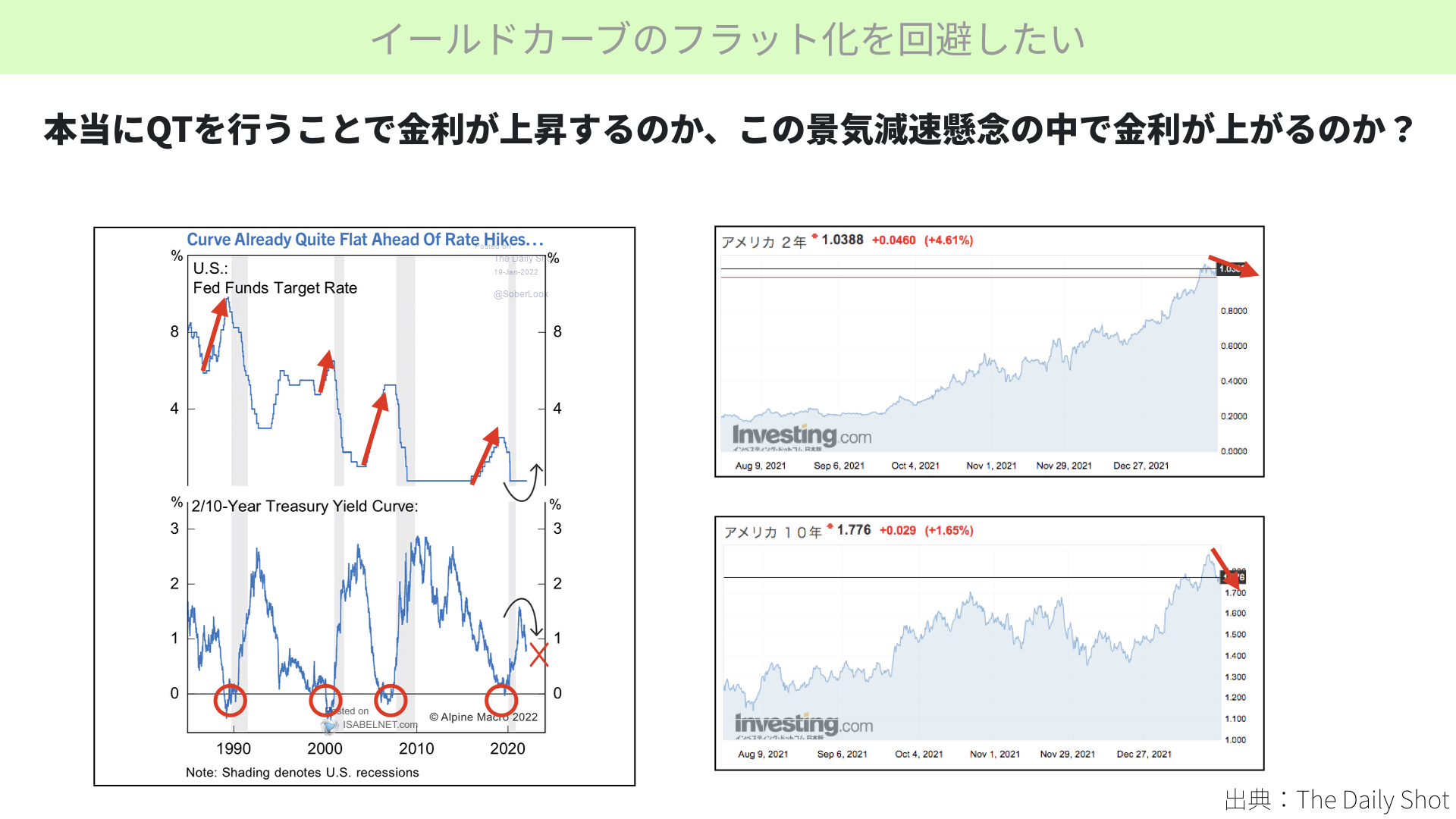

なぜQTにおいて長期金利を上げたいと思っているのか。こちらをご覧ください。

左のチャートをご覧ください。左のチャートの上には、FFレートと言われる政策金利の上げ下げを。下の方には、2年米国債利回り-10年米国債券利回りを出しています。赤丸は2年金利よりも10年金利が低くなっている、逆イールドになった状況です。

FFレートが上がっていくと、政策金利を引き締めて2年金利も上がります。

一方短期金利が上がれば、景気が将来減速、もしくは落ち着いてくるだろうとして、10年金利は上げ幅を収めます。2年と10年の金利が逆転する状態となったのが赤丸、逆イールドの状態です。

ただし、こういった状態になるとグレー網掛けで示したように、景気後退でGDPの成長が止まり、株価も下がります。これは過去4回繰り返されました。

今回も利上げ局面に入るので、短期金利も2年金利も恐らく上がっていくでしょう。

一方、10年金利がきっちりと上がらないと、またすぐに景気後退に入ります。それは避けようとして、しっかりと10年金利が上がっていくようにしたいと考えています。

さらに、金融機関がしっかりと収益を取れるようなイールドカーブが立った状態にすれば、世の中の経済が回ってくる、10年金利を上げたいとQTで考えているはずです。

イールドカーブのフラット化を回避したい

ですが、図中に×印で示したように、既に10年金利は下がり始めています。

右のチャートに書かれているように、2年金利はグングン上がってきていますが、10年金利は少し伸び悩んでいるところがあります。

景気減速を示す指標

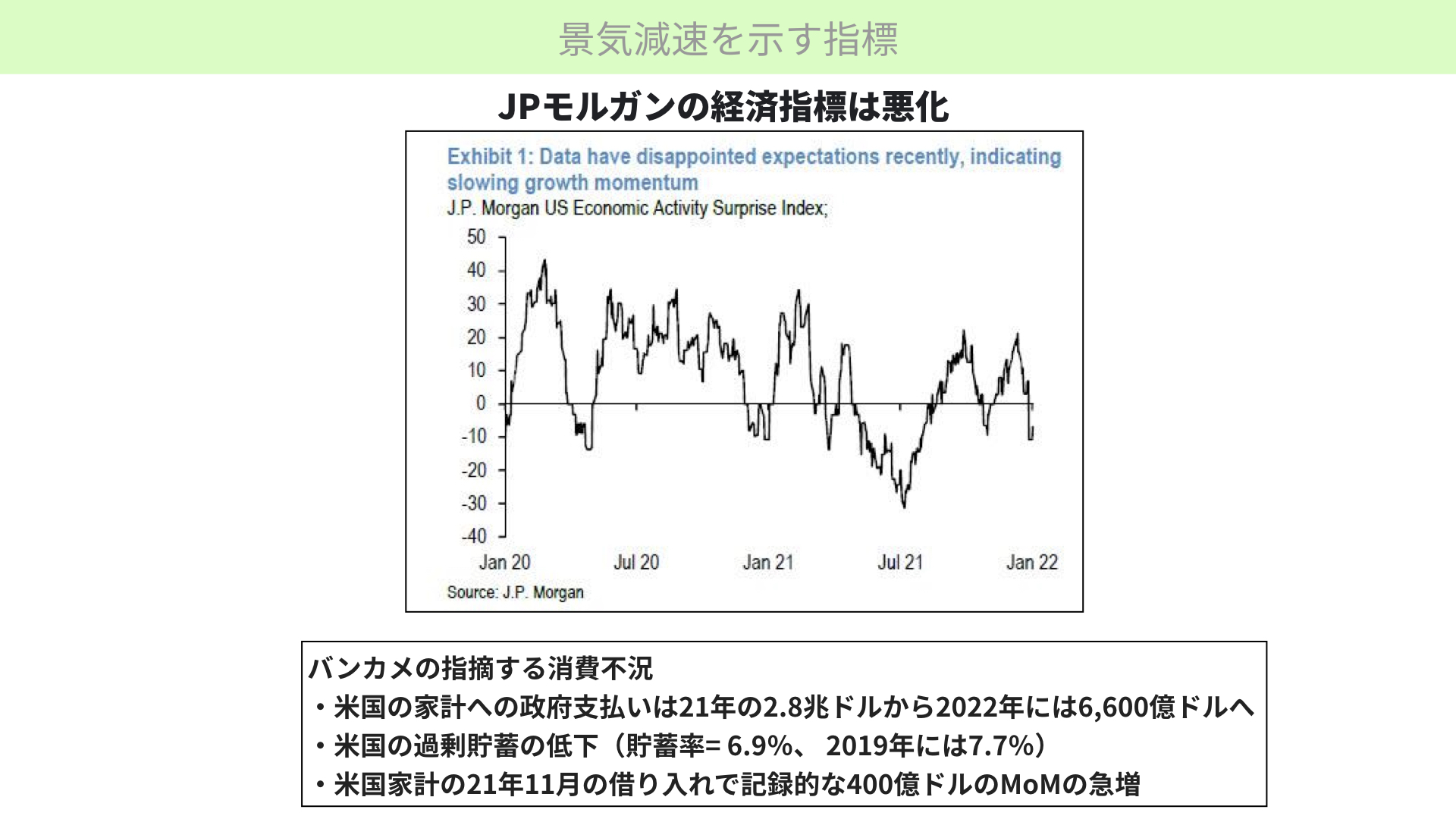

それはなぜかです。こちらをご覧ください。

JPモルガンが出しているエコノミック・アクティビティ・サプライズインデックスというものがあります。これはCitiのエコノミック・サプライズと同じようなものです。経済の指標でマイナスのものばかりが出ていることを表しています。

JPモルガンも、今は少し経済状況が悪化していると示しているのです。

経済指標が悪化し、10年金利が景気減速を見越し下がってきている中、QTで押し上げることが本当にできるのか。マーケットは不安視しています。

金利上昇によるメリット・デメリット

注目すべきコメント(3)

ですから、QTの手法がしっかりと示されなければ、本当に金利が上がっていくのかどうかマーケットは疑念に思っています。

しかも、12月FOMC後のパウエル議長のコメントでは、前回圧縮時の手法は今回のケースに最善でない可能性があるとしました。

前回QTをスタートした後も金利が上がらなかったことを反省し、QTで金利を上げていきたいと改めてきっちり示すことが必要です。それができれば、10年金利と一緒に短期金利も上がっていく、逆イールドになるのはかなり先だから景気減速はそこまでないと、マーケットは安心感を持つことができます。

しかし、具体的な手法を示すことなくQTだけを行えば、また逆イールドになるのではと不安になるでしょう。しっかりとQTがスタートし、金利が上がると確認できる夏ぐらいまで、マーケットはかなりモヤモヤする可能性があります。

1~3月でパウエル議長がどういう手法を採るかをある程度明確に示さないと、マーケットのモヤモヤが続くかもしれません。そのため、パウエル議長のコメントが非常に注目されているとお考えください。

景気減速を示す指標

こちらに戻ります。

今の状況はバンカメが指摘するように、家計を中心とした消費不況が来ると言われています。

例えば、米国の家計への政府支払いは21年2.8兆ドルもありました。しかし、今年に関しては6,600億ドルまで下がります。

また、21年アメリカにおける貯蓄率は10%を超えた時期もありました。しかし、現在は6.9%まで下がっています。

これは2019年の水準7.7%を下回る、家計においてあまりお金がない状態になっています。

それを実際に示すものとして、21年11月、カードによる借り入れは400億ドルも前月に比べて増えています。カードでお金を消費しながら生活をしている経済状況なのです。

QTによる金利上昇で懸念される影響

その中で、実際にQTで金利を上げることを目指します。

QTが本当に実現できるのか疑問視されていますが、QTによって金利が上がってくれば、今度は違う影響が懸念されます。

10年金利が上がれば社債を発行して自社株買いを行い、株価を上げるためのコストが上昇します。そのため、米株の大きな上昇要因である自社株買いがストップするのではないかというのが1つです。

また、信用の低い企業の社債での資金調達コストが増えることで、ハイイールド債券が下がるのではないかとの懸念もあります。

さらに、最近起こった米大手金融機関が駆け込みのように20年社債を発行し、巨額のお金を集めています。これは将来金利が上がることで、資金調達が困難になる前にお金を集めようとした行動だと言われています。

QTによって金利が上がらなければ上がらなかったで、今度は逆イールドになるとリセッションを警戒する向きもあります。

金利が上がったら上がったで、今度は社債の発行や自社株買いの問題が出てきます。

非常にかじ取りが重要な中で、パウエル議長がマーケットを安心させるようなQTのシナリオを提出できるのか、それともできないのか。そこで今後の流れは全く変わってくるとお考えください。

最悪のケースは、QTの明確な指針を示せないまま進み、夏以降にQTを行い金利が上がるかどうかを確認するまでモヤモヤした状態が長く続くことです。

反面、きっちりと方向性を示してマーケットが納得すれば、株価は企業業績、経済状態に合わせた順行速度に戻る可能性もあります。

今回、FOMC後パウエル議長が特にQTについてどのぐらい明確なコメントを出してくるのか。ぜひ皆さんには注目していただければと思います。

日本時間27日朝4時半ごろには出てきます。1時間半残った状態からマーケットはどう反応するのか。27~28日のニューヨーク株式市場はどういうふうに反応するのか。大きな影響が出てきますので、それもセットで今週は見ていただければと思います。

これ以外にも、アメリカの企業決算はAppleを中心に多く発表されます。いろいろな指標もあります。他の指標にも目を向けながら、最も大きなイベントとなるFOMCに、結果だけではなくコメントにも目を移していただければと思います。

本日も最後までご覧いただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル