FOMCについて、日本時間27日朝4時半にパウエル議長が記者会見を開き、今後の見通し、今回話し合った内容、決めた背景を伝える予定です。

QTについて、テーパリングの早期終了があるのか、利上げについてのヒントがあるのかにとても注目が集まっています。引き続き注意してFOMCを見ることが必要です。

ただ、1月から大きく株価が下がった原因はFOMCに対する警戒感だけではありません。他にもいくつかの要因があると考えています。

そこで本日は、FOMC後にも大きく影響を与える、本質的に今回の下落局面を作っている背景を取り上げます。ぜひ最後までご覧ください。

2年金利の動向

FEDウォッチャーが利上げ年7回と発言

今日皆さんに注意していただきたいのは、2年物の金利の動きです。

ジェイミー・ダイモンさんが1月14日ごろ、決算発表後に今年7回ほどの利上げをする必要があると伝え、金利が上がりました。

また、FEDウォッチャーとして有名な人たちも、今年7回ぐらい利上げをしないと追いつかないと言っていることで、かなり警戒ムードが漂っています。

しかし、FOMCの開催直前になると、2年物の金利は1.03%程度で落ち着いています。

通常であれば、もっと2年物金利が上がってもおかしくない状況です。にもかかわらず、2年物金利は落ち着いています。

およそ1%ということは、今日から2年間で2%ほどの金利上昇予測となります。ですから、約0.25%の利上げを8回、もしくは2%近くの利上げを何回かに分けて行うというのが市場の中心となっているのです。

しかし、FEDウォッチャーが今年7回と言っているのですから、もっと利上げムードは高まってきそうなものです。その中でも1%に落ち着いているというのが、今回警戒すべきことになります。

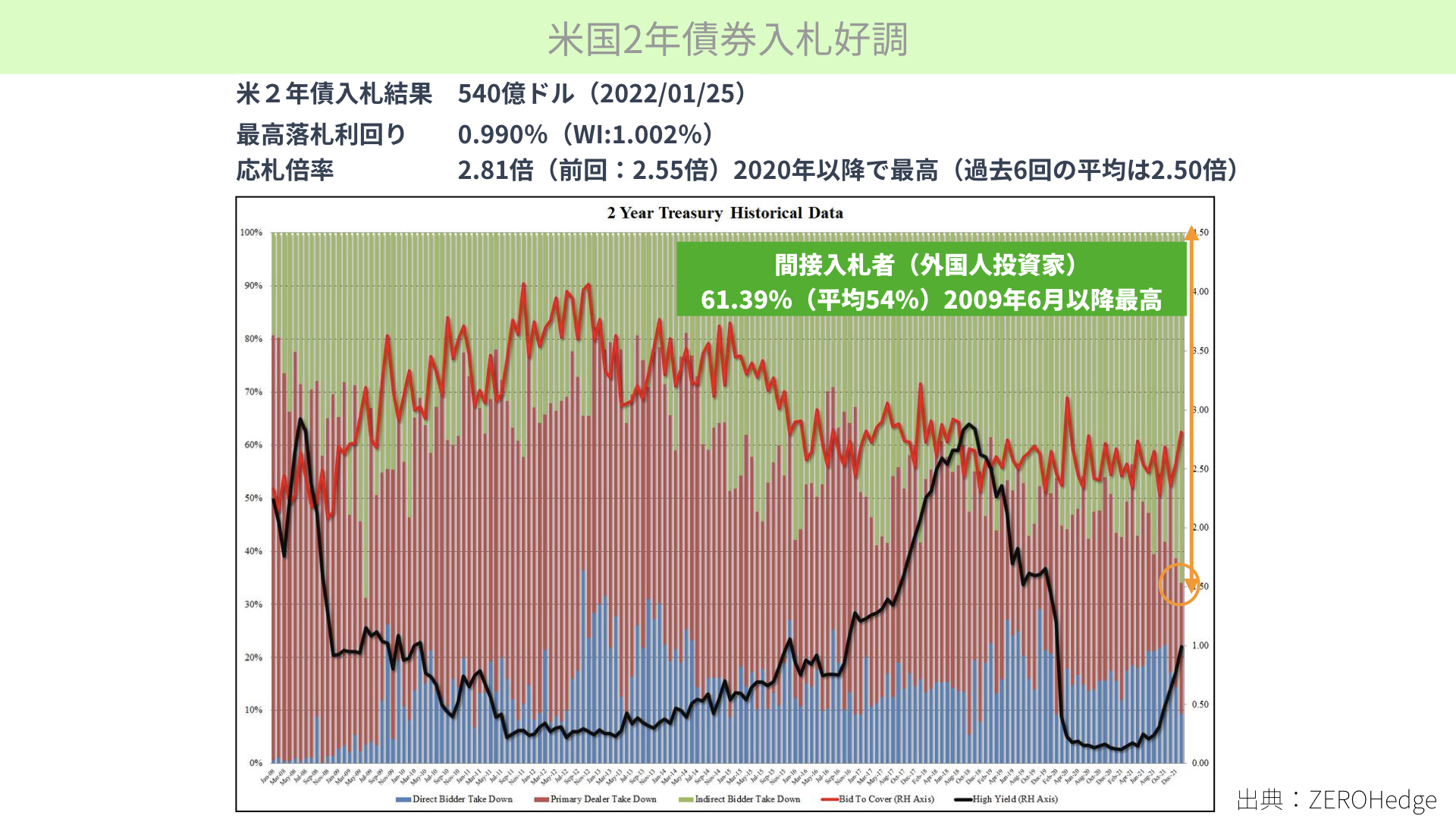

米国2年債券入札好調

今月1月25日、米国2年国債の入札がありました。2年国債の入札には詳しくない方もいらっしゃるかと思いますので、チャートを使って簡単に説明いたします。

まず、2年国債の入札金額は540億ドル(日本円で約5~6兆円程度)でした。

入札された金利は、2年国債を0.99%でした。2年間保有すると1年ごとに0.99%、トータルで2%近くの金利をもらえる国債を入札で買ったということです。

WI(直前に2年国債を今ならどのくらいで買うかを聞いたもの)は1.002%でしたから、国債の人気が事前調査より高かったことを意味しています。

また、応札倍率(買いたいと言った人の倍率)は、過去6回の平均が2.5倍のところ、今回は2.81倍でした。前回の2.55倍よりも高く、2020年のコロナショック以降1番買われたことになります。

アメリカのインフレが留まらずに金利が上がってくると分かっているのであれば、恐らくここまで強い需要はないはずです。

2年間で2%の利上げが精いっぱいで、債券を2年間保有するのであれば年1%ほどで十分ではないかという入札が多かったことが、この数字からは分かります。

もう一つ、緑の部分に書いてある内容です。間接入札者(外国人投資家のこと)は、通常米国債に対して平均54%の人が買いますが、今回は61.39%でした。緑部分が外国人の応札です。2009年6月以降最高の購入となります。

米国内に留まらず、海外からも2年間で1%近辺の金利だったら十分買いだと思われているのです。

ここから、海外投資家も含めて金利に詳しい人たちは、FOMCで利上げがどんどん進んでくるとは考えていないことが分かります。

そのこともあり、2年金利がなかなかFOMC直前になっても上がっていないのです。

景気減速懸念

景気減速を警戒する金利

非常に重要なポイントです。なぜ懸念をしなければならないかです。

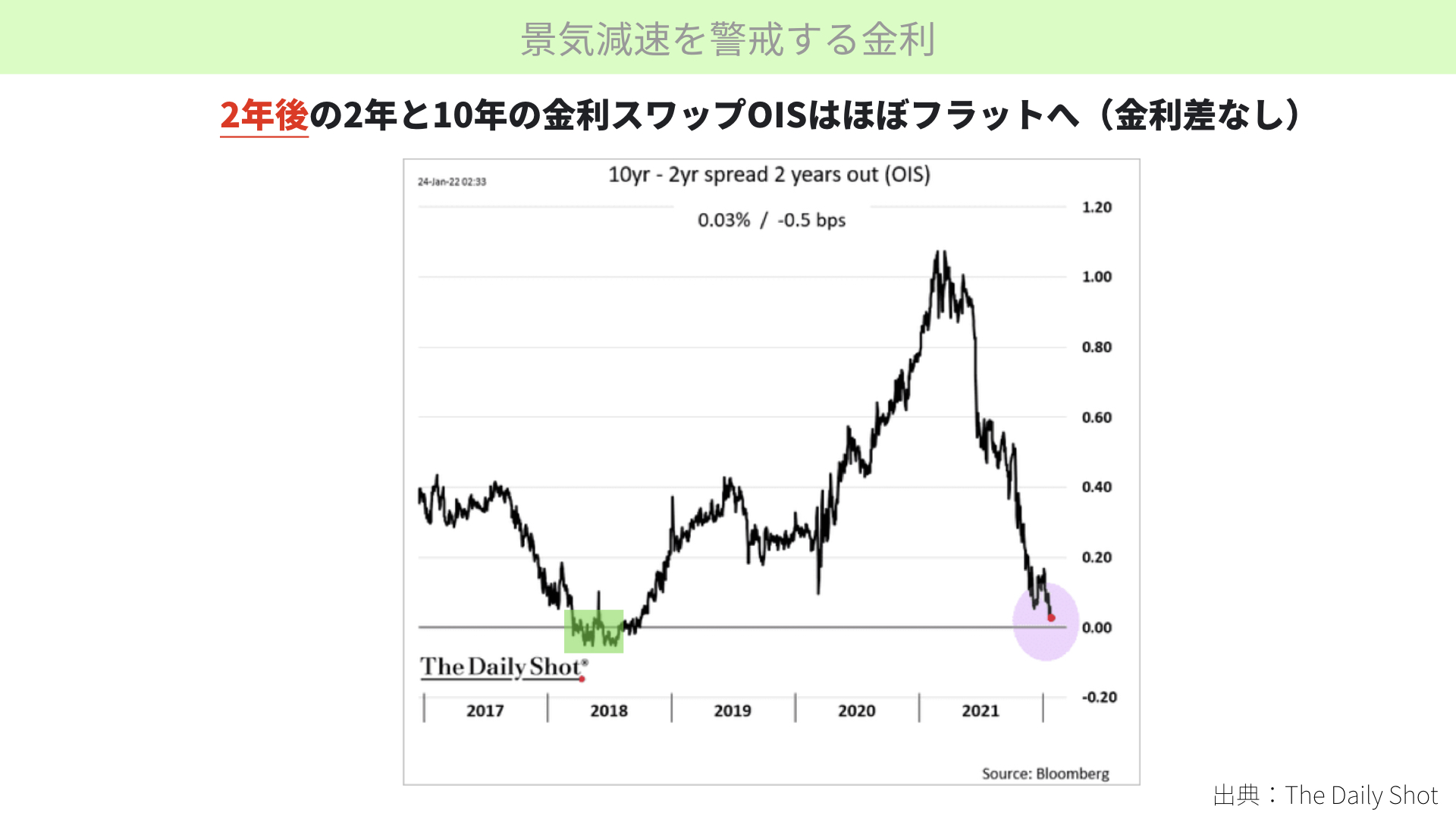

こちらのOISのスワップレートをご覧ください。

これは2年後、2024年1月時点に立って考えたとき、2年間の金利と10年間の金利がほぼフラットになっていることを示しています。

2024年1月には2年と10年の金利がほぼ同じなので、イールドカーブがフラット化している可能性があると、金融マーケットは考えているのです。

記事をいつもご覧いただいている方はお分かりかと思いますが、イールドカーブのフラット化は、景気後退局面に入る逆イールドの直前に起こります。そのため、2024年初頭にはかなり緊張感の高まっている可能性があるのです。

前回2年と10年の金利スワップがフラット化したのは、2018年2月でした。その後、イールドカーブは2019年9月、1年半後に逆イールドに突入しています。

このチャートは2年、10年のイールドカーブの差を表しています。ですから、赤丸部分は2年物より10年金利が低くなる逆イールドです(通常は10年金利が2年金利よりも高くなる)。

赤丸の後のグレー網掛けは不景気になっています。株価、GDPも大きく下がる局面が過去3回ありました。このマイナス部分が今回も起こり得るのです。

前回フラット化した緑掛け部分から1年半後に、リセッションが起こっています。

今はほぼフラットのため、ここから1年半~2年後ぐらいで逆イールドに入るのではないかと、金融関係者、債券関係者は考えています。そのため、株に対して大きくお金を振り分けることができなくなっていると思われます。

2年間で2%の利上げを行うだけでも、景気後退すると金利は考えています。2%を超えて3%、4%の利上げがあるから景気後退するのではありません。織り込んでいるような2年間で2%の利上げでも、景気後退が2年後ぐらいで訪れるのです。

10年金利は最近1.8%を超えたぐらいで重くなり、1.7%まで下がっています。10年金利がなかなか上がらないことから、株価はいいのではないかと思っている方も多いかと思います。

しかし、2年後に10年金利が2%であっても、景気後退が起こる可能性はあります。金利が上がれば株価が下がるという絶対条件ではなく、仮に2%近辺で10年金利が留まっても、景気後退局面が来れば株価は下がります。

私もこれまでお伝えしてきたように、つい最近までは実質金利上昇が株価マイナスの大きな要因だと金利中心に見ていました。

しかし、もしかしたら2%の金利に留まったとしても、それ以外の景気後退要因で株価が下がる可能性があると、マーケットが見始めているというのが非常に大事なポイントです。

この状況は、FOMC後に解消されるわけではありません。経済指標が景気後退に至らないとしっかり示してこない限り、なかなかこの状態は解消されない可能性があります。

FOMC通過後、ハト派発言で株価が上がったとしても、経済指標が良くなっていなければフラットニングがどんどん進む可能性があります。

それは、いずれ株価に対して非常に重くのしかかる可能性があります。ぜひFOMCの中身だけではなく、しっかりと経済指標を見ていただきたいと思います。

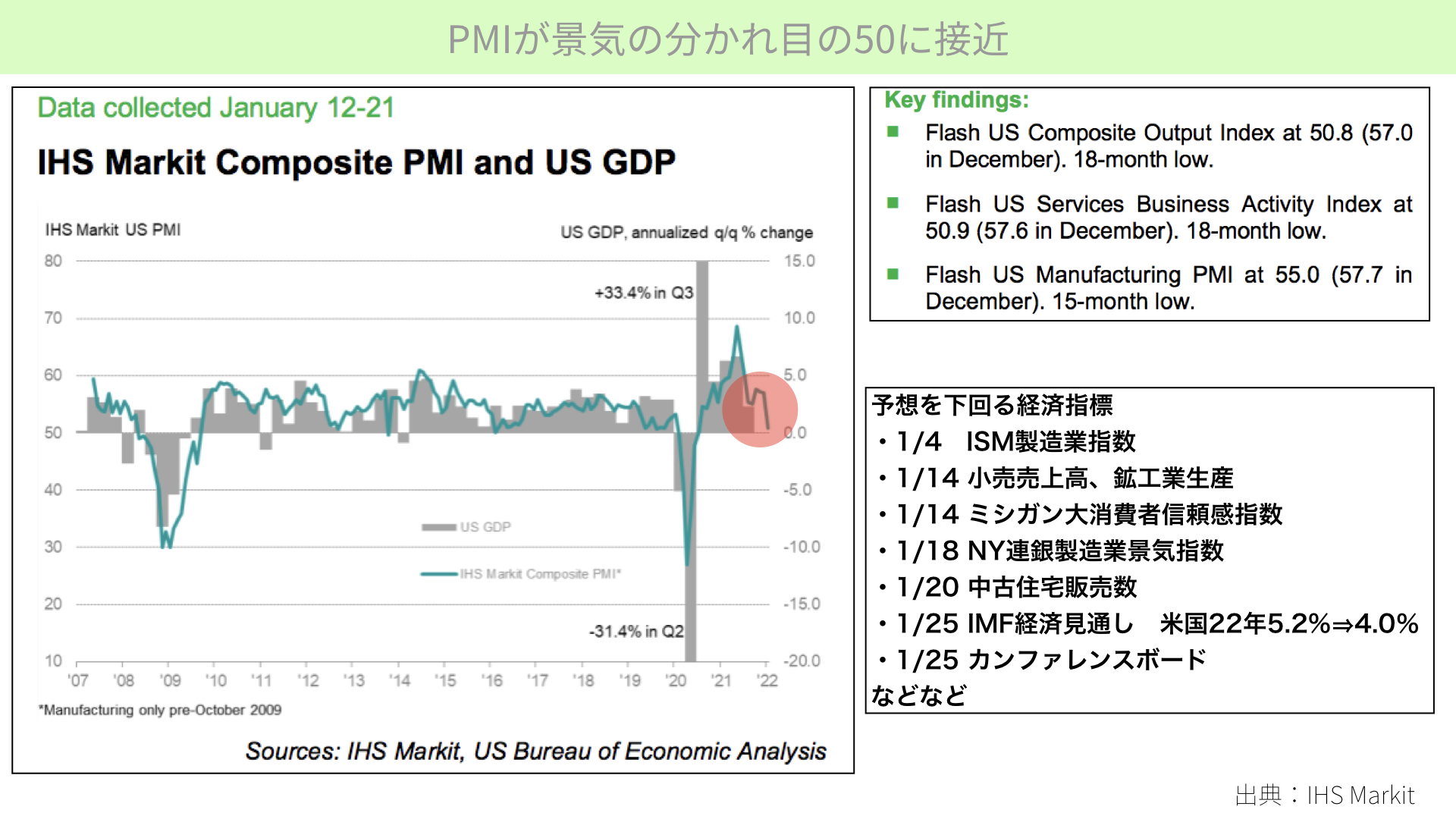

PMIが景気の分かれ目の50に接近

最後にこちらをご覧ください。

そんな中、米国PMIが発表されました。景気の分かれ目の50に近付いています(実際の指数は50.8)。50を割ってくると株価が大きく下落します。

製造業PMIだけではなく、今年に入って大きく予想を下回る経済指標を右下に取り上げました。

1月4日のISM、14日の小売売上、鉱工業生産、ミシガン大学消費者信頼感指数、18日NY連銀、20日中古住宅販売も落ち込みました。

25日のIMF経済見通しでも、米国22年は5.2%から4.0%と、1.2%も下げています。

同日発表されたカンファレンスボードも予想を下回っています。

今年に入って、FOMCに対する懸念感から株価が下がったとよく言われています。金利上昇によって株価が下がったと、私も含めてお伝えしてきました。

これまでのFOMC開催26日まではそういったテーマで移ってきましたが、実は根本部分には経済減速、もしくは後退懸念が根強くあります。

金利を見ると、2年後には2年金利、10年金利の差がほとんどなくなるフラットニングが進んでいます。

フラットニングが進み10年金利が下がれば、逆イールドになります。逆イールドになったときには100%漏れることなく景気後退が直後に訪れます。

マーケットは金利動向をしっかりと見ながら、株価が今後不安定だということを念頭に置いています。

ですから、FOMC通過後にハト派だから良かったと買うのではなく、経済指標が底堅くなってくる、確実に予想を上回ってくるような、国としての経済成長があってこそとお考えください。

企業業績、金利動向も大事ですが、同じぐらい経済動向も今まで以上に注目されることが、FOMC前に確認できています。ぜひ、本日の結果も踏まえて経済動向をミックスして考えていただき、今後の戦略を作っていただければと思います。

本日も最後までご覧いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル