2月1日、今週の重要指標のISM製造業指数の発表がありました。

ISM製造業指数が注目を集めていたのは、先週のGDPで数字は強かったものの、中身があまり強くなかったためです。

製造業の業績まで影響するのではないか。製造業の考えている今後の見通しでネガティブな内容が出てくると株価にとって重たいとして、かなり警戒するムードがありました。

しかし、ふたを開けてみると、予想の57.7とほぼ変わらない数値(57.6)でした。株価については、あまり影響のない状態で昨日のマーケットは終わっています。

ISM製造業指数は無事に通過したのでしょうか? 中身を細かく見ると、いくつか気になる点がありました。

さらに、今年ウォール街で一番S&P500の株価見通しを弱気に見ている1社、モルガン・スタンレーが、ISM製造業指数をベースに株価算定を行っていることが分かりました。そちらを皆さんに共有したいと思います。

彼らは、なぜS&P500の年末予想を4,000ポイントまで下がる(現在から10%近い下落)と考えているのか。その理由が分かりますので、ぜひ最後までご覧ください。

[ 目次 ]

ISM製造業指数

ISM製造業指数の総合指数

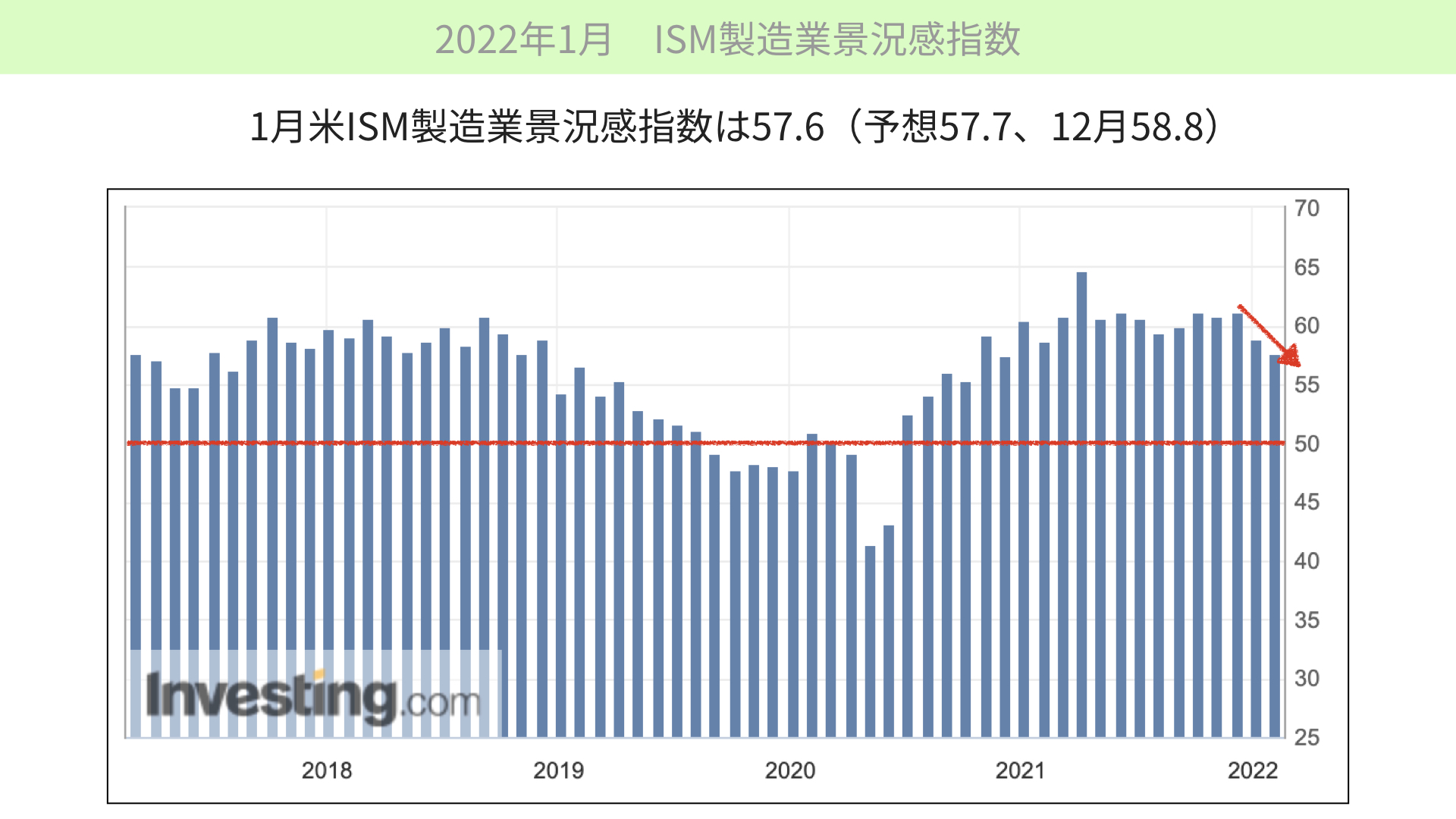

結果は57.6と、予想の57.7とあまり変わりませんでした。とはいえ、12月の58.8から比べると、まだ下落が続いています。

ISM製造業指数とは、アメリカを代表するような製造業において、役員クラスの購買担当者に今後の見通しを聞いたものとなります。採用や仕入れ価格、在庫状態、新規受注について質問し、いい悪いを集め、トータルして表したものがISM製造業指数となります。

こちらはソフトデータと言われる、アンケートをとったものとなります。

※ハードデータ:統計をとったもの

ソフトデータは人間の心理、感情を豊かに表しているため、株価の先行指標になりやすいです。ISM製造業指数は、S&P500を含めた米株価とかなり相関関係が高いことで知られています。

また、先行する指標としても知られていますので、今回も注目を集めているのです。

結果としては57.6ということで、景気不景気の境目である50は上回っている状態です。ISM製造業指数を見る限り、今後大きく株価が下がるとは見てとれません。

このチャートを見ても分かる通り、2020年に入る前から50を割っていました。50を割ると株価が大きく下がると言われています。

その意味では、今回たまたまコロナショックで大きく株が下がりましたが、その前からISM製造業指数は株価下落を予見していたことは特筆すべき点です。

今回50を切っていないということで、株価は堅調に行くと考えることができます。

ISM製造業景況感指数 サブインデックス新規受注

一方で、細かな項目を見るといくつか気になる点があります。こちらをご覧ください。

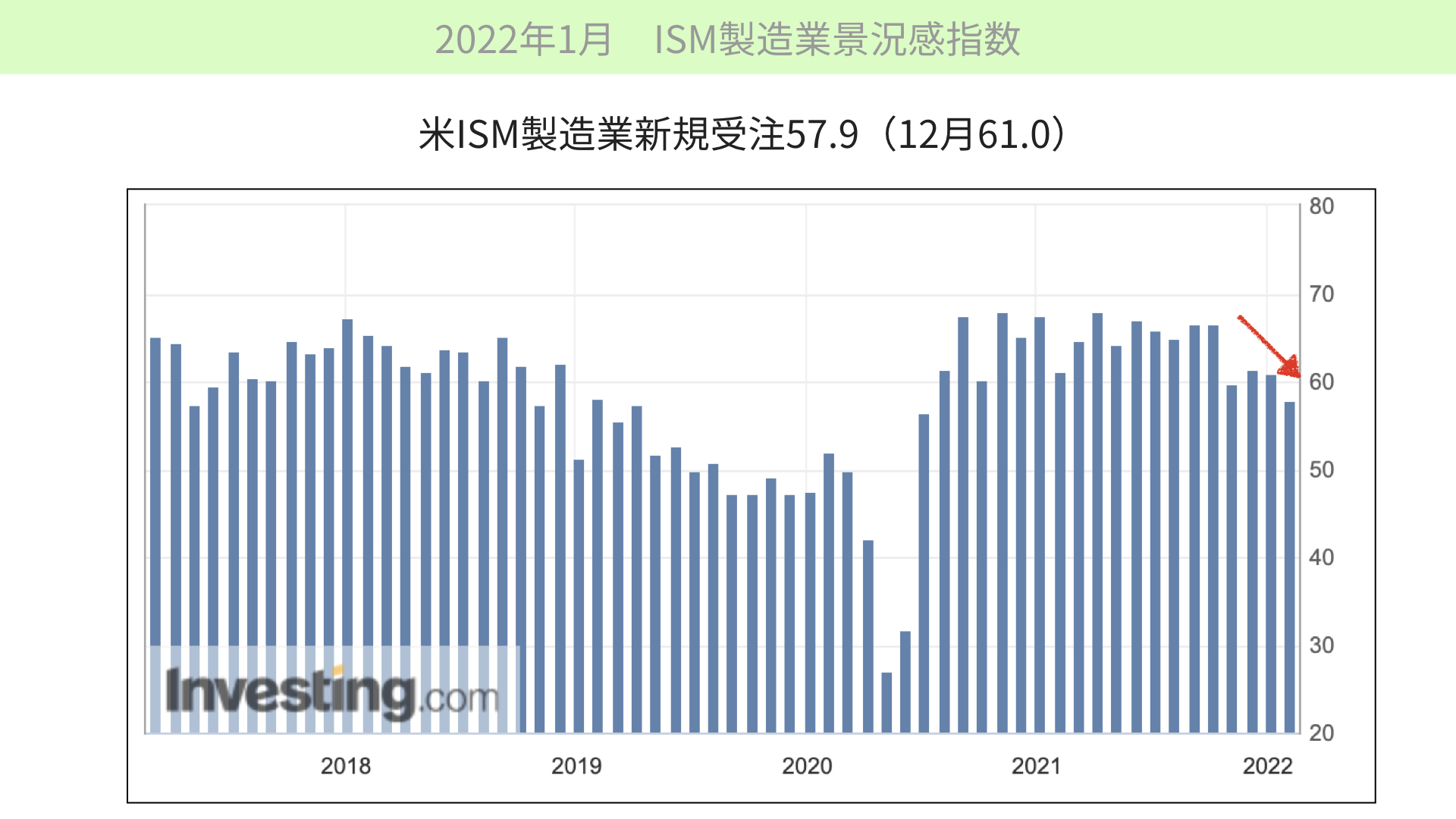

新規受注がどうかとのアンケートです。12月は61に対して、57.9でした。昨年65ぐらいまであった水準から下がってきていることから、新規受注が減っているのではないかと考えられます。

新規受注が減ることは、将来の売上が減ることを意味します。製造業の業績としては、あまりいい材料ではないと言えます。

新規受注が減ってくると、購買担当者、製造担当者は、今後の業績がどうなるのかと不安視します。徐々に60、55と水準が下がってくる可能性があると考えていいでしょう。

新規受注ー在庫はISM製造業指数の先行指標

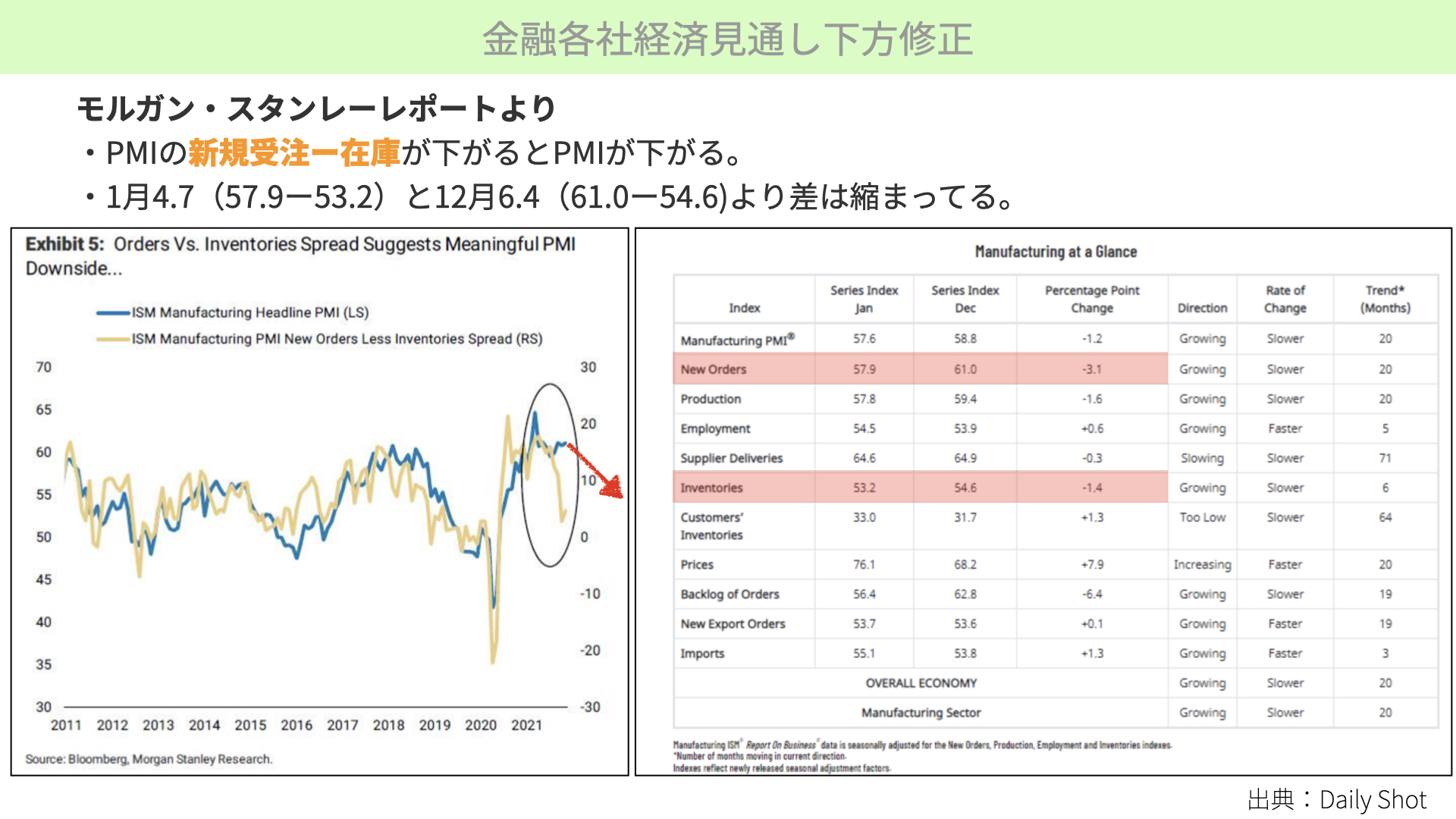

今からお話しするのは、モルガン・スタンレーが出したレポートの中から一部抜粋したものとなります。そういった目線でご覧ください。

モルガン・スタンレーから引っ張った資料は左のチャートです。

青いチャートがISM製造業指数のトータルインデックスです。今回は57.6となりました。

それと非常に相関が高く、かつ、先行するものとして黄色いチャートが載っています。

この黄色いチャートは、右の表にあるISM製造業指数を構成しているいくつかの質問事項のうち、赤線で書いているNew Orders(新規受注がどうか)からInventories(在庫)を引いて算出しました(黄色い線=New Orders- Inventories)。

こちらとトータルインデックスの連動性が、非常に高くなっているのです。

1月は57.9(New Orders)- 53.2( Inventories)=4.7となります。12月は6.4(61.0ー54.6)でしたので、よりPMIの低下可能性を示唆したことになります。

そこから、ISMは大きな下落をしていない(改善している)と言えます。

しかし、左のチャートから見ると、4.7の差とは、本来であればISMが53~55程度まで下がってもおかしくない水準だと読み取れます。

新規受注が伸びず、在庫があまり伸びていない状況で数値全体が下がってくることがあれば、ISM製造業指数はいずれ緩やかに下がることを意味します。

今の57からさらに下がる可能性があると、モルガン・スタンレーのレポートから分かるのです。

ISM製造業指数が下がってくると、株価にどういうレポートがあるのでしょうか。彼らのレポートのおちはここにあります。

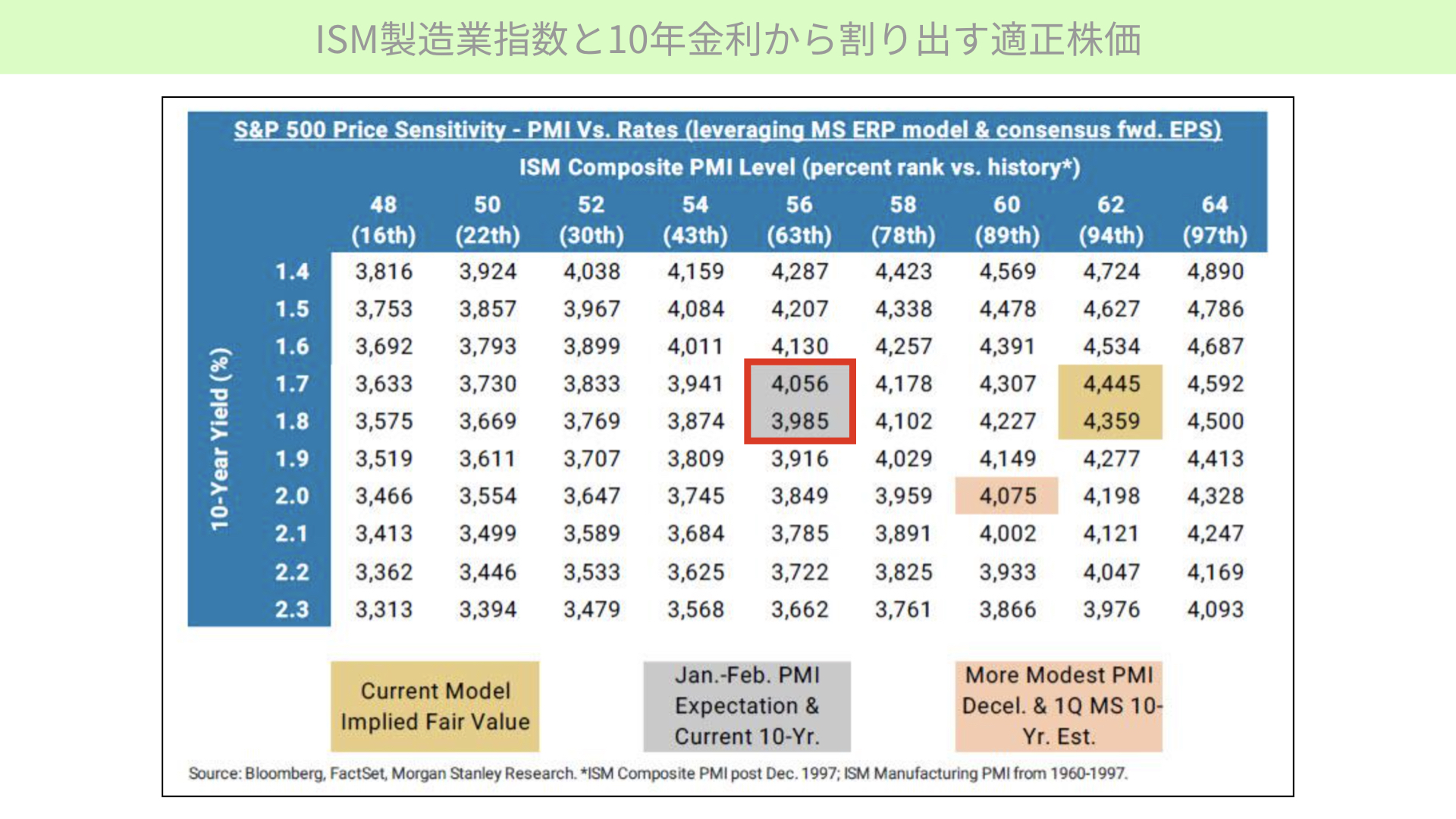

ISM製造業指数と10年金利から割り出す適正PER

モルガン・スタンレーが分析したものがこちらとなります。

適正PER

マトリックスの見方です。縦軸の1.4~2.3は、アメリカの10年金利を表します。今のアメリカ10年金利は、1.7~1.8です。

横軸の48~64は、ISM製造業指数の総合インデックスを表します。今は57.6です。

それが交差するところを見ると、適正なPERが分かるというのが、こちらのマトリックスの見方となります。ですから、現在は17.9、17.6辺りが適正なS&P500のPERだと分かります。

これは1960年以降モルガン・スタンレーが調査してきた結果、金利とISM製造業指数の関係から見て、このPERが適正値だと統計上把握しているものとなります。

結論から申し上げますと、現状のISM製造業指数が57.6、10年金利が1.7~1.8ですから、適正なPERは18倍程度だと言えます。

18倍程度だと考えると、今のS&P500はどのぐらいになるべきなのでしょうか。

適正株価

モルガン・スタンレーによると、こうなります。こちらは、先ほどのPER17倍、18倍を、今年のEPSで予想したものです。

もしもISM製造業指数が56で、10年金利が1.7~1.8だったとすれば、3,985~4,056ポイントのレンジになければなりません。

今の株価水準は黄土色で示したように4,359~4,445ですから、ISM製造業指数は62程度の水準です。株価が少し割高になった状態だと、モルガン・スタンレーのレポートから見てとれます。

彼らは、ISMの状況と金利の状況を考えるとまだまだ割高で、株価が下がるだろうと示したレポートだとお考えください。

ここまでのまとめ

モルガン・スタンレーがなぜ弱気の見通しを立てているかというと、ISMが株価を引っ張るからだというのが理由となります。

昨日のISM製造業指数を見ると、そこまで大きく予想を下回ってはいませんでした。株価の反応はありませんでしたが、過去の統計上から見ると、ISM製造業指数が55~56になると適正PERが18倍ぐらいだそうです。

株価は落ち着きが徐々に出てきているように見えますが、そういった要素もあります。今後もしもISM製造業指数がさらに下がることがあれば、株価により重しになってくることを、ぜひ今回の資料をベースに念頭に置いていただければと思います。

最後に、もう一つISM製造業指数の中から皆さんにお伝えしたいことがあります。

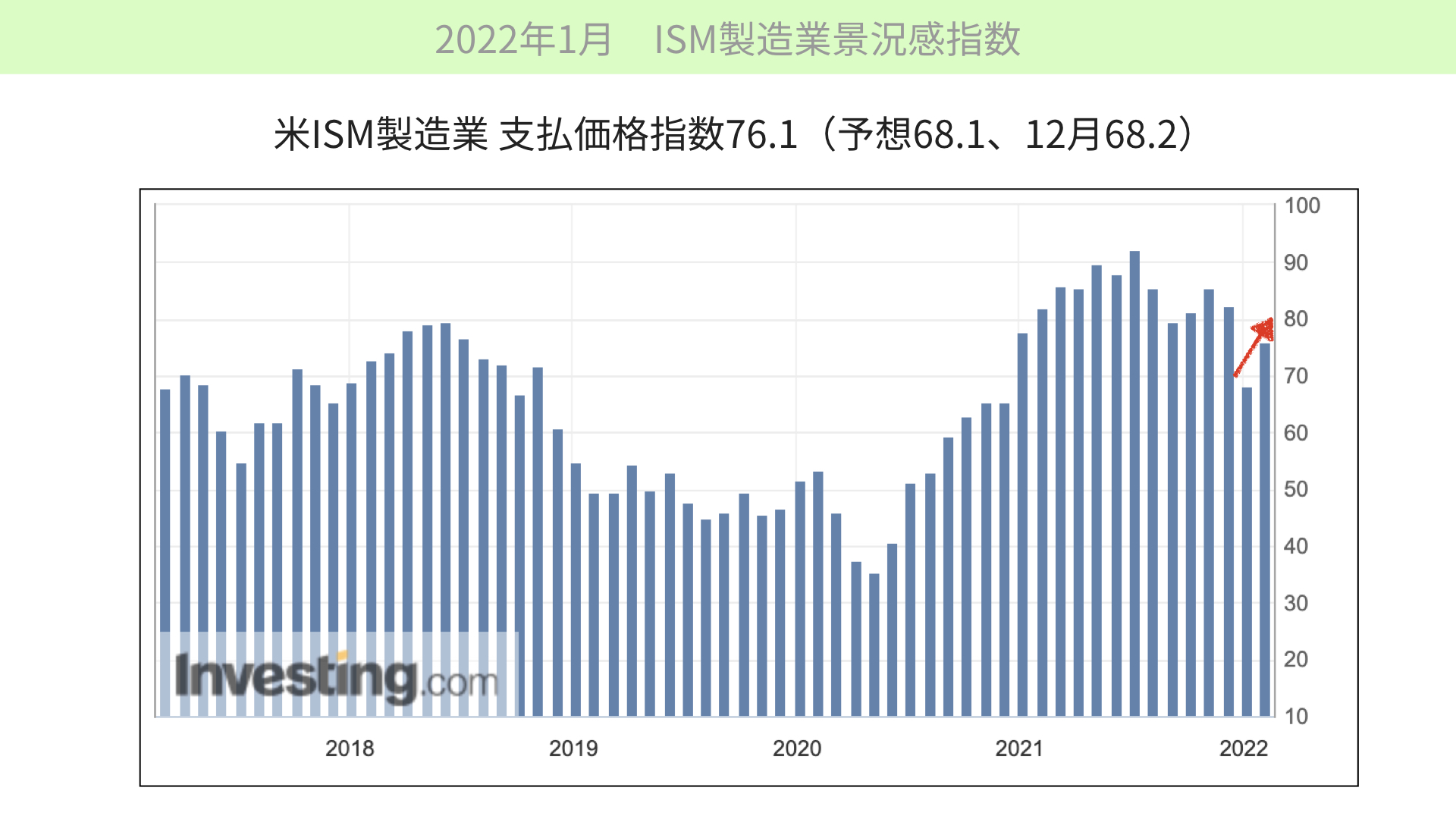

2022年1月 ISM製造業景況感指数

こちらをご覧ください。

ISM製造業指数の中には、支払価格指数というものがあります。今回は76.1と、12月の68.2から大きく上昇しています。

2021年後半は支払指数が90近くまで接近するほど、かなり高いお金を払って仕入れていました。それが徐々に落ち着いてきたこともあり、12月は68.2まで下がっていました。

しかし、今回はそれが大きく跳ね上がったのです。

ここから想像できる今後は何か。まずは、仕入価格がインフレによって上がってきていることです。PPIなどが上昇する可能性があると、含みを持たせたものとなっています。

PPIが上がってくると、それを価格転換するわけですから、CPIも上昇する可能性があります。

そのことがISM製造業指数から分かってきましたので、来週以降に控えるPPI、CPIといった物価に関する情報、もしくは今週末に控えている雇用統計の平均賃金の問題といった、インフレに絡む興味が引き続き高まる状況にあります。

それを考えれば、ここ数日間リバウンドしている株価であっても、インフレの指標が悪化する、もしくは手が付けられないとなってくれば、株価はいくらでも大きく動くような状況にあると言えます。

皆さんにはぜひそのことを知っていただき、今後のリスク管理の役に立てていただければと思います。本日も最後までご覧いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル