3月15~16日のFOMCにおいて、利上げがいよいよスタートすると予測されています。

利上げの確率は100%織り込まれています。

0.25%利上げが行われるのか、もしくは0.5%利上げが行われるのか。また、年何回程度利上げが行われるのか。例えば、3~4回なのか、それとも5~6回なのか。

そういったところについて、マーケットではいろいろな憶測、思惑が飛び交っています。

0.25~0.5%といった利幅は株価にどのような影響を与えるのでしょうか。また、当初の予定3~4回を上回り、年に5~6回の利上げをすることになった場合はどうでしょうか。

本日は、1950年以降の過去の利上げ局面において、株価がどのように反応したか、いろいろな資料を使いながら分析したいと思います。

高インフレにおける利上げでは、どんなパフォーマンスだったのか。

速いスピードで利上げを行った場合、どういったインパクトがあったのか。

そういったインパクトを含め、何が今年の株価に大きな影響を与えそうなのか。

[ 目次 ]

1月雇用統計

米雇用統計詳細

こちらをご覧ください。

今日のテーマを選んだ背景には、金曜日の雇用統計があります。

FRBは、デュアル・マンデートとして雇用と物価を掲げていました。

そのうちの一つ、雇用がかなり強い内容となったのです。雇用に対して、FRBはかなり自信を持ったのではないでしょうか。

今後は、インフレに対して重心を置くことが、マーケットとしては予想されたことになります。

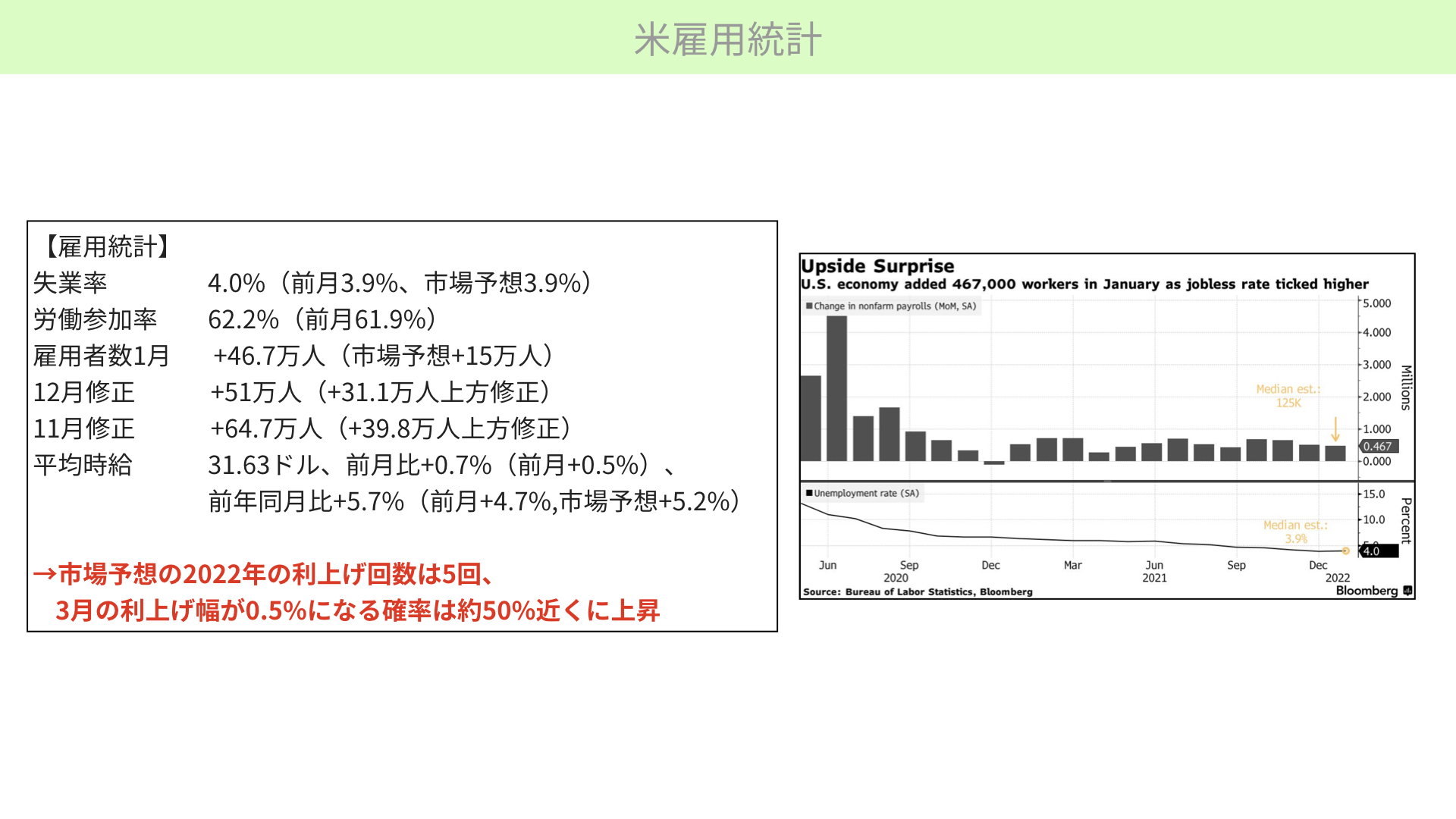

失業率

なぜそれだけ強い内容だったのか。簡単に見ていきましょう。

失業率は4%と、前月の3.9%から0.1%上がっています。しかし、これは労働に参加したい人が増える、分母が増えたことによるものです。ポジティブな内容となっています。

労働参加率も、前月の61.9%から62.2%と増えています。これもプラス要因です。

雇用者数は46.7万人と、市場予想の15万人を大きく上回りました。

さらに注目すべきは、11月、12月の雇用者数も上方修正になったことです。12月の31.1万人が51万人に、11月の39.8万人が64.7万人と、かなり大幅な修正が行われています。

雇用者数から見ても、完全雇用に近い状態だと、雇用統計で意識されています。10年金利を含め、金利上昇が大きかったことになります。

平均時給では31.63ドルと、前月比の+0.7%(前月は+0.5%)でした。前年同月比でも+5.7%と、前月の+4.7%、市場予想の+5.2%を上回っています。

そういったこともあり、市場予想は、2022年内の利上げ回数は年5回程度を織り込み始めました。FRBは3回程度の利上げと言っていましたが、市場はさらなる利上げを予測しているのです。

さらに、3月の利上げ幅は0.5%になる確率が、50%近くまで上がってきています。

市場としては、3月利上げで0.25%と考える人が50%、0.5%と考える人が50%です。

マーケット関係者からは、0.5%はさすがに織り込み過ぎだとも言われています。

今週のCPIでどういった数字が出てくるのか、非常に注目が集まっています。

また、今週のCPIに関して言えば、コアCPIが1982年以来の高さになるのではないかと、事前に言われています。

そういったものを受けて、さらに2年、10年の金利が上がるようであれば、いよいよ3月に0.5%の利上げが入る可能性もあると思われます。

ここから分かるように、今年は3月に0.25%、もしくは0.5%の利上げがスタートすることはほぼ決まっています。

かつ、0.5%という緊急事態的な利上げとなった場合、マーケットがどういう反応をするのか。

年5回の利上げがあった場合、予測の3~4回よりも大きくなるります。そういった局面において、株価がどう反応するのか。過去の動向を見てみましょう。

初回利上げ後の株価パフォーマンス

利上げの環境別パフォーマンス

こちらをご覧ください。UBSさんが出した資料となります。

過去のFRBの利上げ局面を、四つのパターンに区分けしたものです。

一つ目が、ゆっくりとした利上げ。二つ目が、低インフレにおける利上げ。三つ目が、速い引き締めにおける利上げ。そして最後に、高インフレに対する利上げです。

お伝えした順に、利上げの1回目開始後のパフォーマンスが、段々悪くなっています。

この図表の見方です。

横軸の真ん中に書かれている0は、利上げを実際に行った日です。そこを起点にして、1年の営業日が経過するまでの動きを取ったものとなっています。

ゆっくりとしたペースでの利上げでは、パフォーマンスが1年間に15%上がっています。

低インフレにおける利上げは、約8%近く年間でリターンが出ています。

速い引き締めとなると、少しパフォーマンスが低下します。約2%しかプラスになっていません。特に前半部分は、沈みが激しいことが分かってきます。

高インフレであれば、年間を通してのパフォーマンスは、マイナスに沈んでいます。そして、最初の1ヶ月~3カ月近くの間の下落は、大きくなっていることも分かりました。

今回、これを見ながら皆さんに一緒に考えていただきたいのは、今回のようなCPIが7%にもなった状態は、過去に比べ高インフレなのかどうかです。

また、今回の5回の利上げは、過去から見ると速いペースに属するのかどうかです。私たちの感覚で言えば、年3~4回の利上げが5回となると、相当速いと思う方も多いでしょう。

しかし、過去から見ると、本当にこれが速いのかどうかは調べないとなりません。感覚でトレードする可能性があるからです。

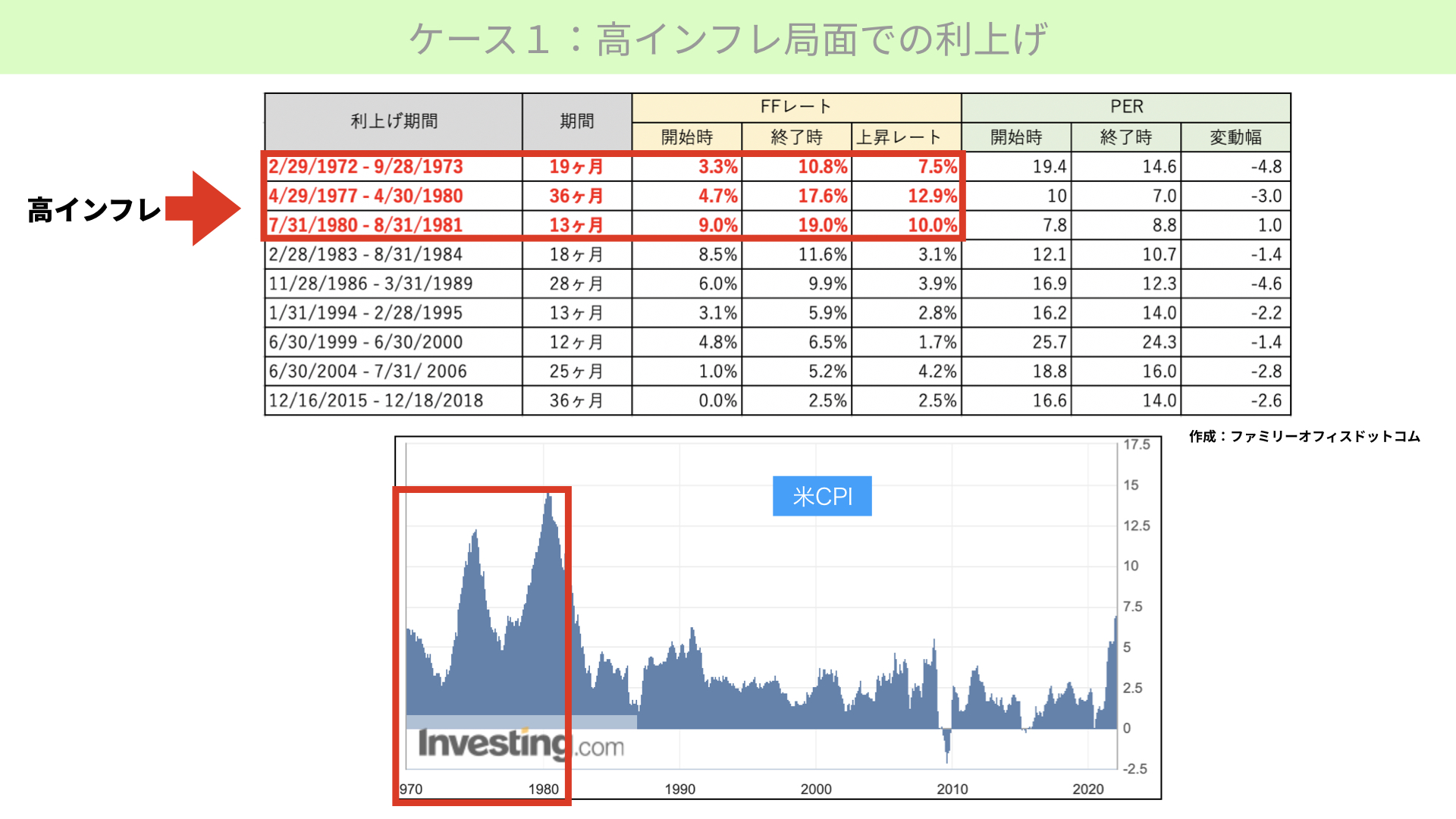

ケース1:高インフレ局面での利上げ

こちらをご覧ください。

上の表は、過去の利上げ局面における調査です。一番左が利上げ期間となります。そして、それを期間別に何カ月と表現したのが、左から2番目です。

その間、FFレートが利上げ開始時から終了時まで、何%の利上げがあったかを示しています。

そして、右の方にはPERを表していますが、こちらは後ほど説明します。

先ほどのチャートで、高インフレにおけるパフォーマンスはマイナスだとお伝えしました。

CPIが10%近くに推移するような、今よりもずっと高い状態が、高インフレにおける株価を分析するには最適だと考えます。

そこで、高インフレの時期として三つを赤字で記載しました。1972年からスタートしたもの、1977年からスタートしたもの、1980年からスタートしたものです。

そういった期間、19カ月、36カ月、13カ月間で、どのぐらい利上げを行ったかのでしょうか。

72年は7.5%を5カ月で上げました。77年は36カ月かかりましたが、12.9%も引き上げました。1980年は、13カ月で10%も利上げを行ったことになっています。

このぐらい強烈な利上げとなると、もちろん株価にはマイナスのパフォーマンスとなります。

しかし、今回は、今年大体4~5回程度、来年は3回ほど行われ、合計1.75%ほど2年間で利上げするのではないかというのが、マーケットのコンセンサスとなっています。

もしもこれを大きく上回る利上げがあった場合。

例えば、インフレが収まらないので2.2%、もしくは2.25%の利上げを行ったとしても、過去一番古い3回の利上げ局面における7%、11%といった利上げ幅には到底及ばない、緩やかな利上げ幅となります。

そういった意味では、過去の高インフレにおける株価の下落は、今回当てはまる可能性が低いと分かってきました。

一般的に、高インフレにおける利上げは、株価が下がると言われます。

ただ、冷静に考えれば、そこまで高いインフレとファイトする状況ではありません。

高インフレにおける利上げがマイナスに作用するとは、考えにくいというのが一つ目のポイントです。

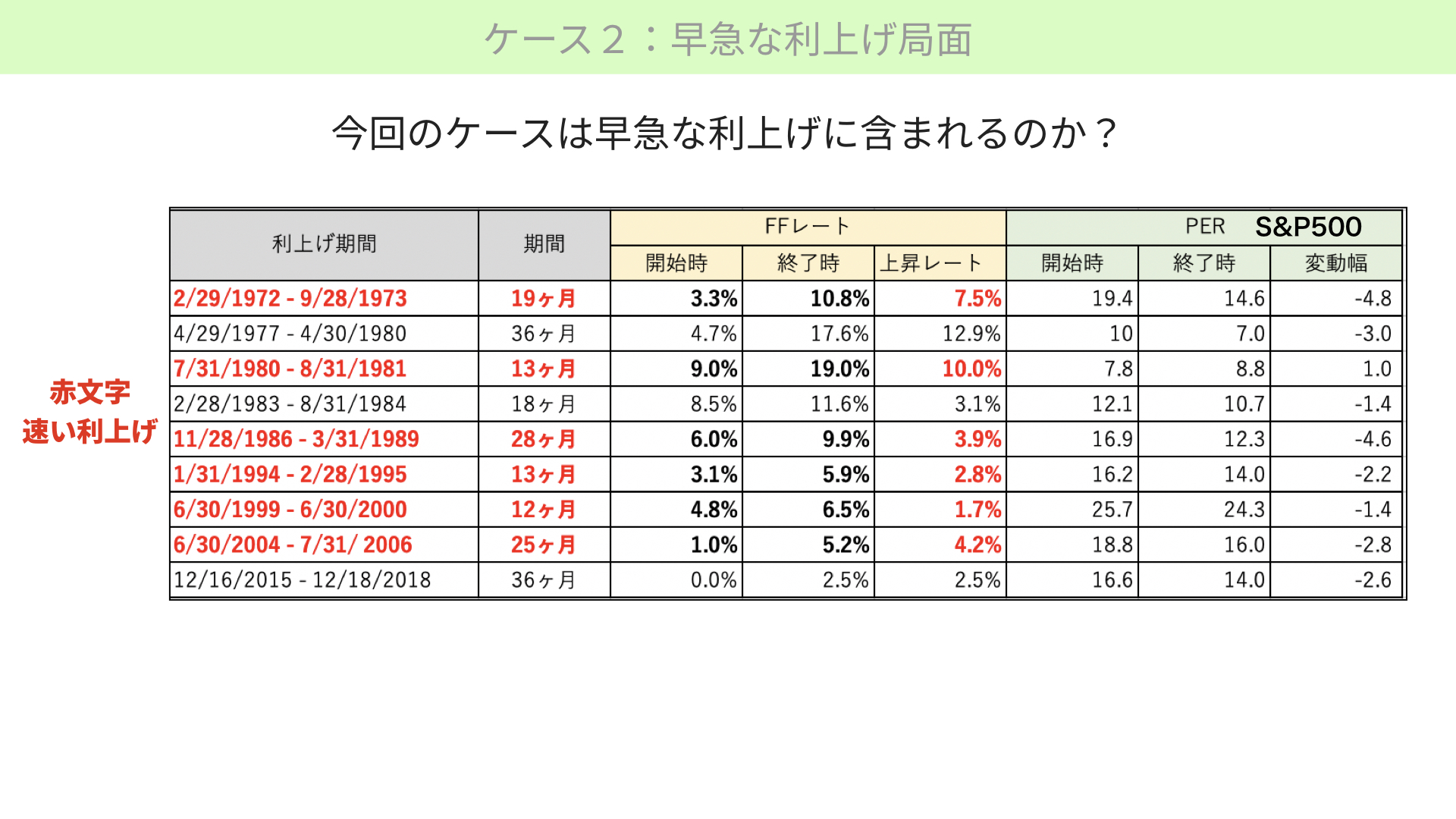

ケース2:早急な利上げ局面

二つ目のポイントとして、速い利上げはどうかを見てみましょう。

速い利上げの定義を確認し、該当したものを赤文字で表しています。それぞれ、利上げ開始は、1972年、1980年、1986年、1994年、1999年、2004年です。

速いというのは、利上げ期間(約1~2年の間)に急激に利上げを行ったことを指します。

もしも今回、これに当てはまることがあれば、株価のパフォーマンスはあまり良くない状態になると言えるでしょう。

この中でも一番参考になるのは、99年6月から12カ月で利上げを行った、1.7%のケースです。このケースが今回と同じようになる可能性があります。

ただ、今回の利上げは、2年間で1.75%が予想されています。それに対して、前回の99年は1年間で1.7%の利上げでした。

他の部分を見ても、2年間で4%、13カ月で2.8%になっています。そのことを考えると、今年5回の利上げがあったとしても、1.25~1.5%程度だと予測されます。

だとすれば、過去のケースから見ても速いと言えるかどうかは、まだ判断できません。

今後CPIが7%台で高止まりし、供給の根詰まりが続き、それによってどんどんインフレが高止まりし、政策金利を引き上げ、今年で2%の利上げを行うようなことになれば、速い利上げに属します。

その場合は、株価に大きなマイナスの影響があることを、意識する必要はあるでしょう。

そのことを踏まえると、今回は非常に高いインフレにおける利上げに、当てはまらない可能性があります。

また、速い利上げかといえば、今後次第ではあるものの、今予定されているペースで言えば速い利上げには属さないことが分かりました。

株価自体は利上げ回数、インフレ化によってマイナスの影響を受けるとは考えづらいです。

ただ、知ってほしいことがあります。

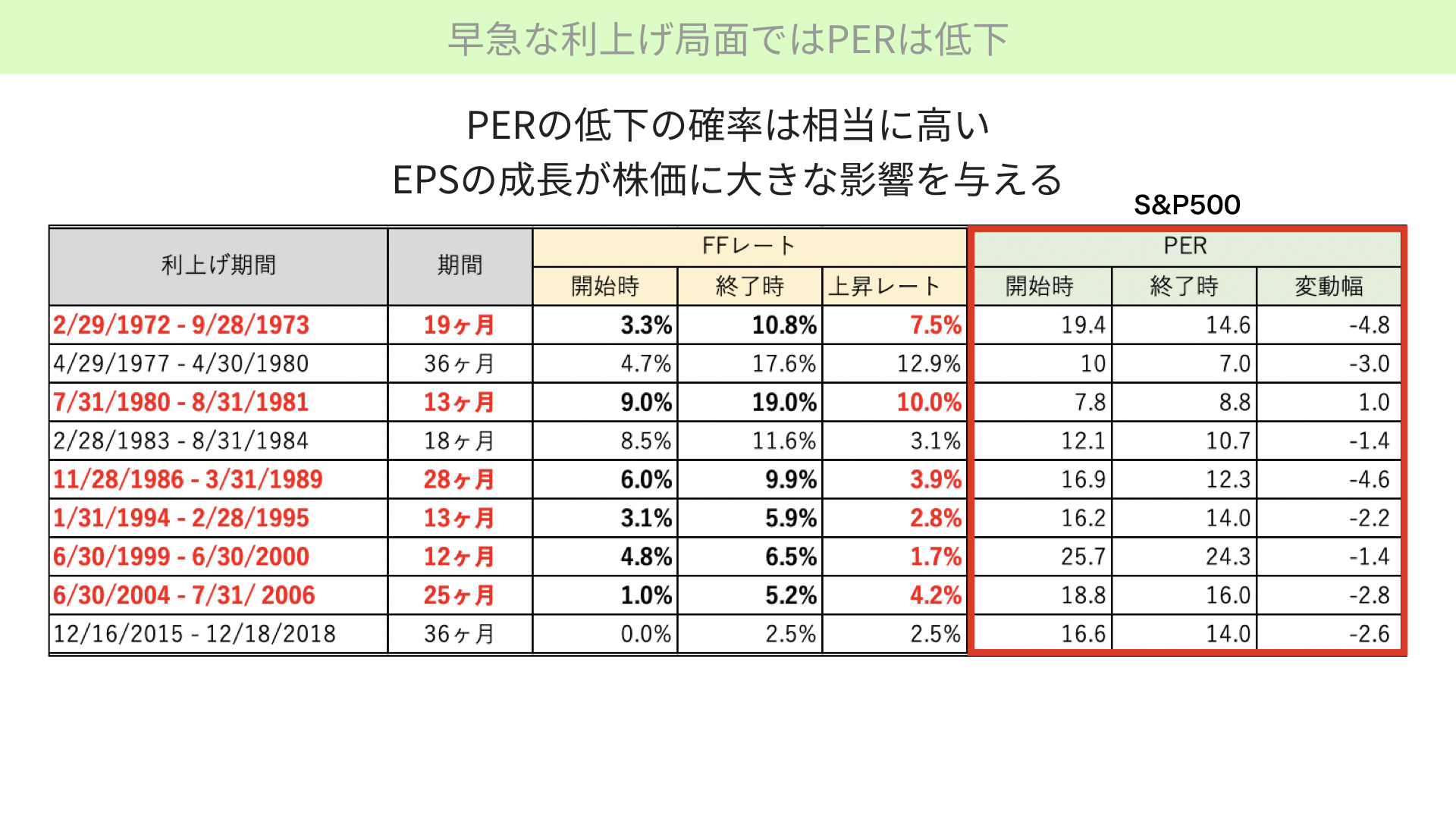

早急な利上げ局面ではPERは低下

こちらは、S&P500のPERを調べた表です。

利上げ開始時のPERから、終了時のPERがどのぐらい動いたかを調べたものが、緑の部分です。

1980年にPERが7.8倍から8.8倍まで上がった以外、全ての回でPERが低下していることが分かってきました。

幅としては、2~3倍ほど下がっているというのが平均値となります。そういったことから考えると、今回もPERの低下自体、利上げにおいて不可欠と考える必要があるでしょう。

さらに、過去の利上げ局面は、25.7倍あった99年ITバブル直前以外、高くありませんでした(現在は21倍)。

そこから考えると、今回も評価が高い状態からスタートするので、PERの下がり方は大きくなる可能性があります。警戒しておくのがいいかと思います。

PERの下落が、今回の利上げにおいても欠かせないとなると、今後、EPSの成長が続くかどうかをしっかりと見る必要があります。

さらに、PERの低下がどのくらいになるかです。

過去は2~3倍で収まっていましたが、今回も2~3倍で収まるか。これは実質金利の影響がかなり大きくなります。

先週末も、10年実質金利がマイナス0.5%を上回り、マイナス0.46まで上がってきています。

これは株価にとって、必ずマイナスの影響が出ます。ゴールドマン・サックスのレポートによると、10年の実質金利が0に近づくようであれば、年末のS&P500は4,000ポイントだとのことです。

PERは下がります。どのぐらい下がるかは、実質金利に影響されます。

その実質金利に影響を与えるのは、金利上昇やインフレ率の低下です。今後以降も、金利に注目する必要があるでしょう。

ぜひ、引き続きマーケットを見ていただきたいと思います。

最後にこちらをご覧ください。

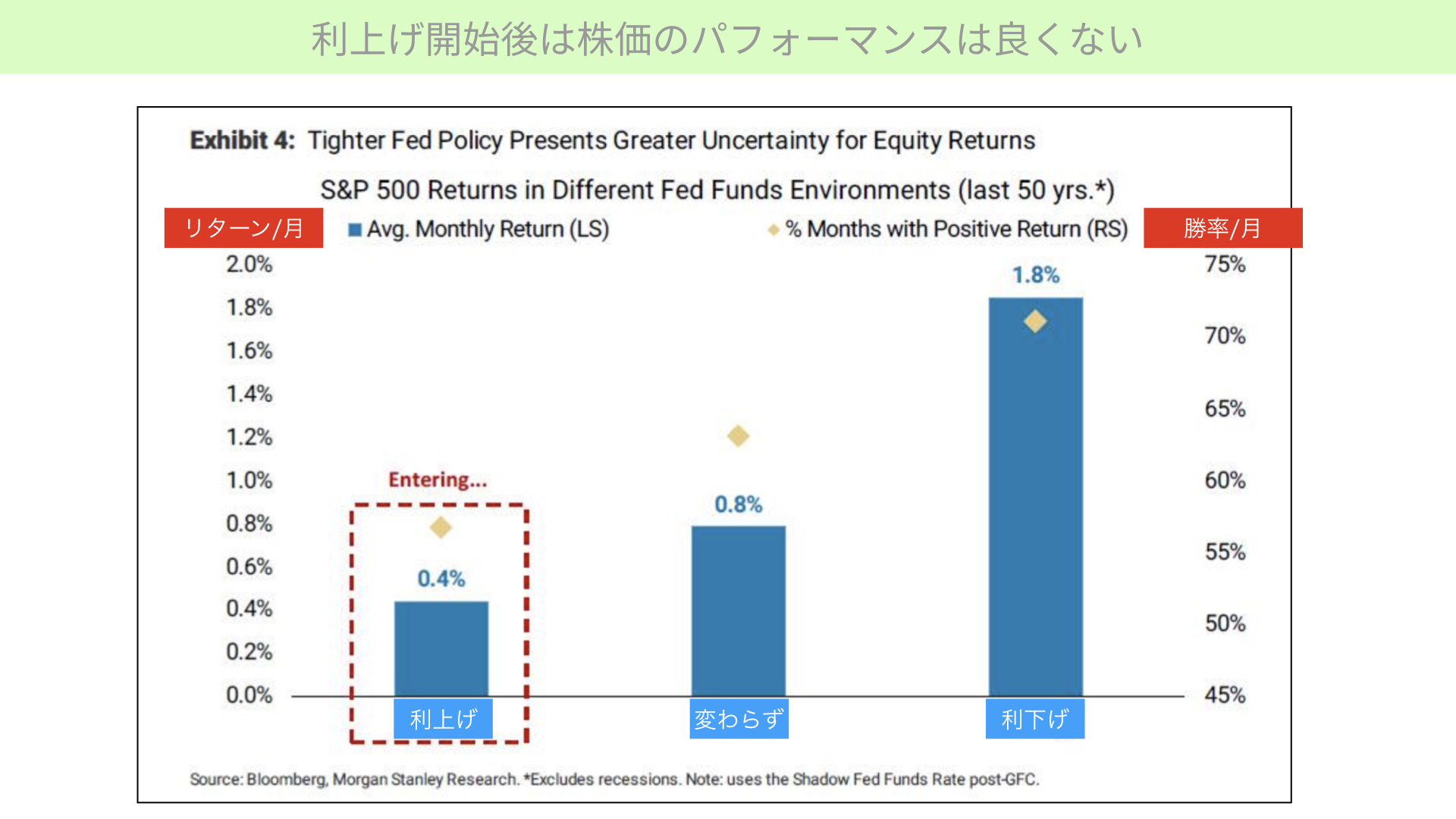

利上げ開始後は株価のパフォーマンスは良くない

皆さんも、今年、下がったところの購入(buy on dip)をしたいと思っていることでしょう。

そこで、利上げ開始の局面において、月々のリターンはどうなっているかを見てみましょう。

こちらは、利上げ局面、利下げ局面、利上げも利下げがないときを比べたものです。

左に書かれているように、利上げ局面は月々のパフォーマンスが0.4%と、利下げ局面の1.8%よりも大きくリターンが下がっています。

次に月々の勝率です。利下げ局面では、73%の月で勝っています。しかし、利上げ局面では52%程度です。勝率も半分になってしまうのです。

値ごろ感から買いたいと思う方もいらっしゃるかと思います。しかし、勝率は下がります。勝ったときの値上がり率も下がります。

こういった状況では、リスクコントロールをしっかり取る必要があります。欲をかくような取引をすると、どうしても失敗する可能性があるからです。

さらに、PERが低下する中でPERを補足するためには、EPSの成長が必要です。

今後も金利動向をしっかりと見る必要があります。それをしながら、株価はなかなか上値が重いとの前提に立って、しっかりとリスクコントロールをする必要があるでしょう。

本日も、最後までご覧いただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル