今週に入り、米株式市場は少し落ち着きを取り戻しています。

VIXの低下もあり、株価はある程度の材料を織り込んだ状態です。例えば、今週のCPIの数字が高く出るだろうということも、ある程度織り込んでいます。また、来週発表されるFOMC議事録において、かなりタカ派的発言が出ることも、金利が上昇することでしっかりと織り込まれています。3月中旬にFOMCについても、利上げを行い、利上げ幅も0.5%になる確率が50%と考えられています。

このような織り込みがなされていることから、決算を通過し、個別に変える銘柄を買おうという向きも見られています。少し落ち着いた雰囲気になってきたと言えるでしょう。

では、この材料が織り込まれた材料はいつまで続くのでしょうか。

それを考える際には、炭鉱のカナリアと言われる、グローバルマクロの大きな資金の流れが、何を示しているかを分析する必要があります。

今日は炭鉱のカナリアの中からいくつか、皆さんに知っておいていただきたいことをお伝えします。ぜひ最後までご覧ください。

株価の先行指数

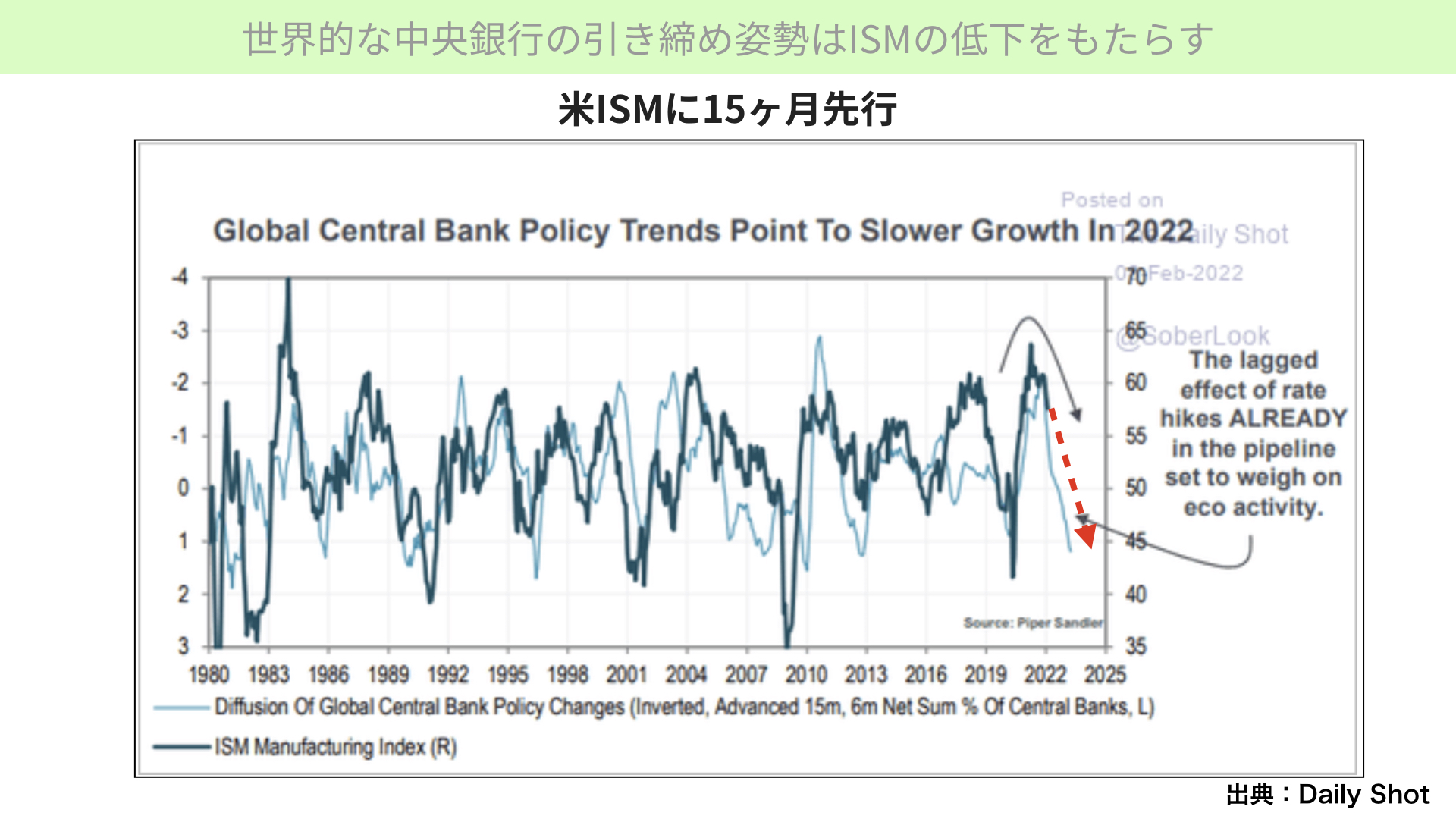

世界的な中央銀行の引き締め姿勢はISMの低下をもたらす

以前もお伝えしている通り、世界的に中央銀行の引き締めが起こっています。

バンク・オブ・イングランドが利上げを開始したり、ECBも年2回程度の利上げを見越していたり、アメリカは3月の利上げ、7月以降のQTが見込まれていたりします。

日本もインフレ率が上がってきていることもあり、いずれ出口戦略に向かうと言われています。

世界中の中央銀行が、引き締めを進めていくだろうとされています。

こちらをご覧ください。

チャートの濃い緑線が米ISM製造業指数。薄い緑線は世界の中央銀行が引き締め態度に移っているかどうかを示したものです。下に向かうほど、引き締めが進んでいることを表します。

前年比で引き締めがかなり起こっていることから、連動性の高いISMは下落していくだろうと言われています。

では、どのぐらい下落するのでしょうか。

世界の中央銀行の引き締めは、15カ月ほど先行するとのことです。今後15カ月たつと、ISMは低下の一途をたどり、そのときの低下水準は、50を割ってくる可能性があることが、チャートからは読み取れます。

ISMが50を切ると、株価はかなり下落する可能性があります。世界の中央銀行の引き締めから見れば、中期的にはIMSが非常に注目すべき状態になってきていることが確認できました。

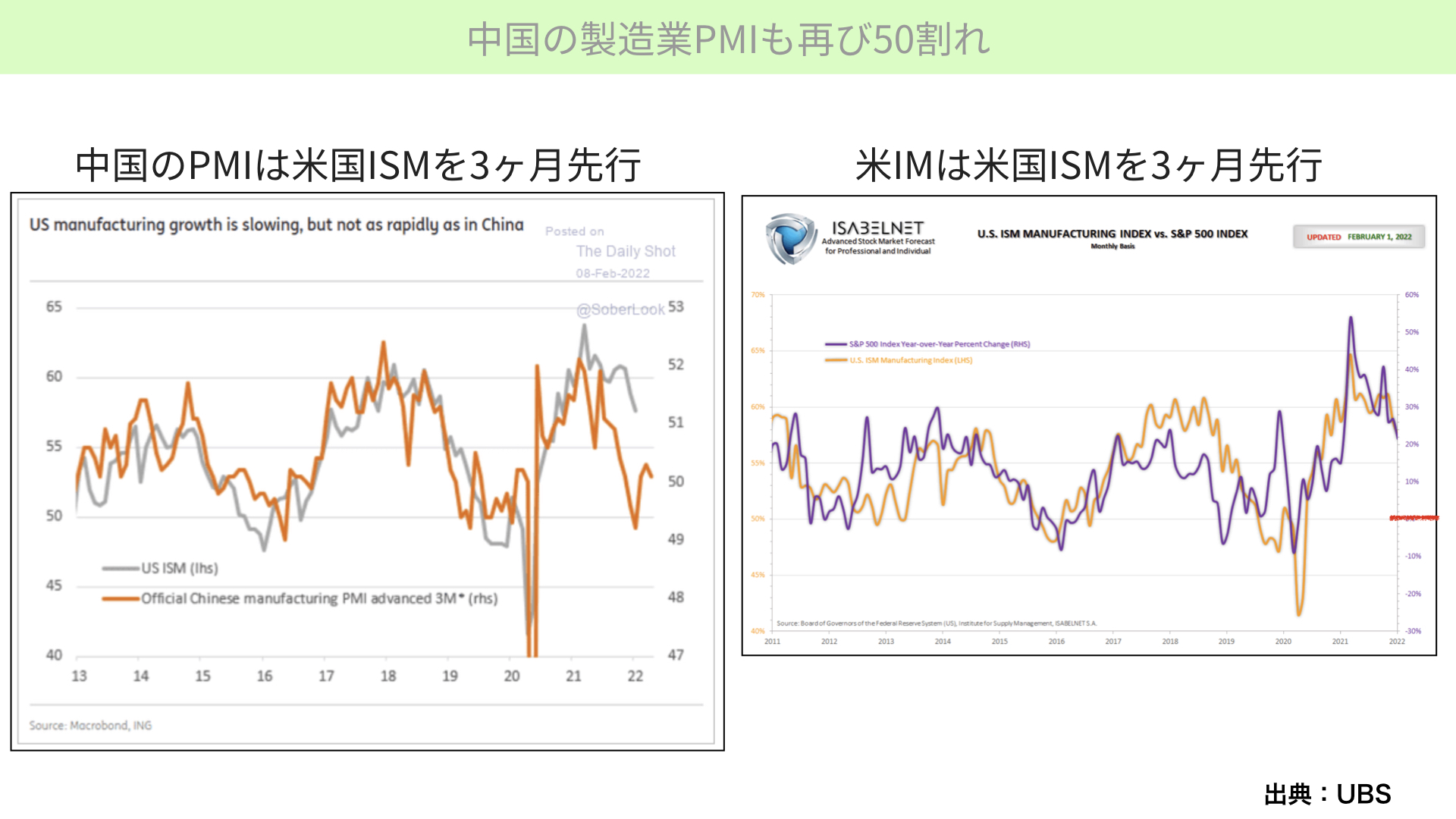

中国の製造業PMIも再び50割れ

中国のPMIが昨日発表されました。

こちらの数字も、製造業PMIが50を再び割っています。

世界の工場と言われる、中国の製造業は米ISMとも連動性が高いです。

左のチャート、黄色線が中国の製造業PMIです。こちらが下がると、3カ月間遅れてアメリカのISMも低下すると言われています。過去の連動性から考えると、3カ月後に米ISMは55を割ってくると考えられています。

そのため、右のチャートからも分かるように、株の上昇率はあまり期待ができないことにも注意が必要でしょう。

世界の中央銀行で引き締めが起こり、中国のPMIは鈍化しています。そのため、米経済に大きく影響を与える製造業が停滞することも、十分に考えられます。金利も既に反応しています。

皆さんがよくご覧になる10年金利、10年インフレ率だけではありません。他の箇所にも、はっきりと影響が出ています。

5年先5年金利が低下

こちらのチャートをご覧ください。

5年先5年金利とは、5年先の5年間(2027~2032年)の金利がどのぐらいになっているか、取ったものです。一時期は2.4%まで高まっていましたが、2%まで下がっています。

5年先5年金利はFRBが非常に注目している、インフレ指標の一つです。

5年後には経済が減速して、インフレが少し収まり、FRBの理想とする2%まで下がってくることを示すと考えられます。インフレ低下がいずれ起こり、景気減速がセットになってやってくると思っているのです。

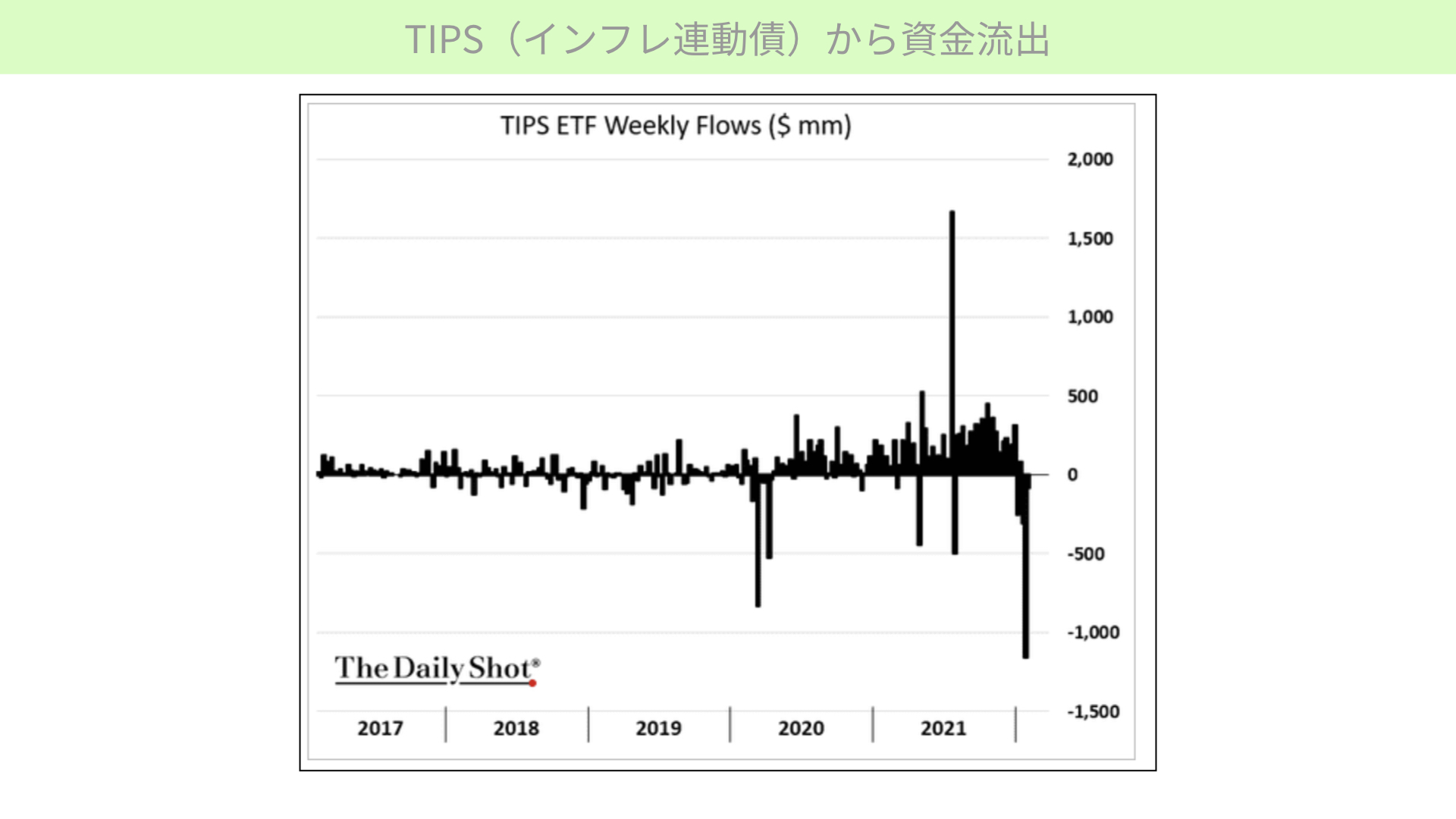

TIPSの動き

TIPS(インフレ連動債)から資金流出

その結果起こったことです。こちらをご覧ください。

TIPSは、インフレに連動します。発行するときに表面の金利が決まっており、その金利を半年に1回もらうこととなります。

※TIPSには5年、10年、30年の3種がある。

5年間、10年間保有した期間に金利が上がった場合、上昇したインフレ率分、満期の償還に加味して支払う仕組みです。つまり、元本が増えるのがTIPSの特徴です。

インフレ率が高く続くときには、TIPSが買われ、価格が上がるとお考えください。

TIPSは、2017年以降一番資金流出が増えています。

将来のインフレ率があまり期待できず、5年後、10年後、30年後は恐らくインフレが低下していると理解し、投資家がTIPSを売っているのです。

TIPS(期待インフレ率)低下で実質金利が上昇

その結果起こっていることです。

TIPSは期待インフレ率で示されます。

10年の名目金利(現在は1.95%)-TIPS(10年の期待インフレ率)=実質金利です。

期待インフレ率が低下すると、実質金利は上昇し、マイナス0.5%を超えてきています。これは以前の記事でもお伝えしたように、株価にとってはマイナスの影響があります。

TIPSからのお金の流出が続いていることから、実質金利が0に向かって上昇ペースを速める可能性があることに、十分な注意が必要です。

TIPS価格の低下はNASDAQ100の下落要因

TIPの価格とQQQ(NASDAQ100)の連動を見ると、2021年以降かなり高い連動性を誇っています。

そのため、TIPSが売られれば、今後のQQQがあまりいい状態でないことが予測されます。実質金利がどうなっていくかを引き続き確認する必要があります。

しかし、期待インフレ率が上がらない限り、名目金利が上がる状況では、実質金利が上がってしまいます。

世界の金融機関の引き締めを行い、中国が景気減速する中では、期待インフレ率が下がらざるを得ません。結果として、実質金利が上がりやすい状況にあることは、ぜひ把握いただければと思います。

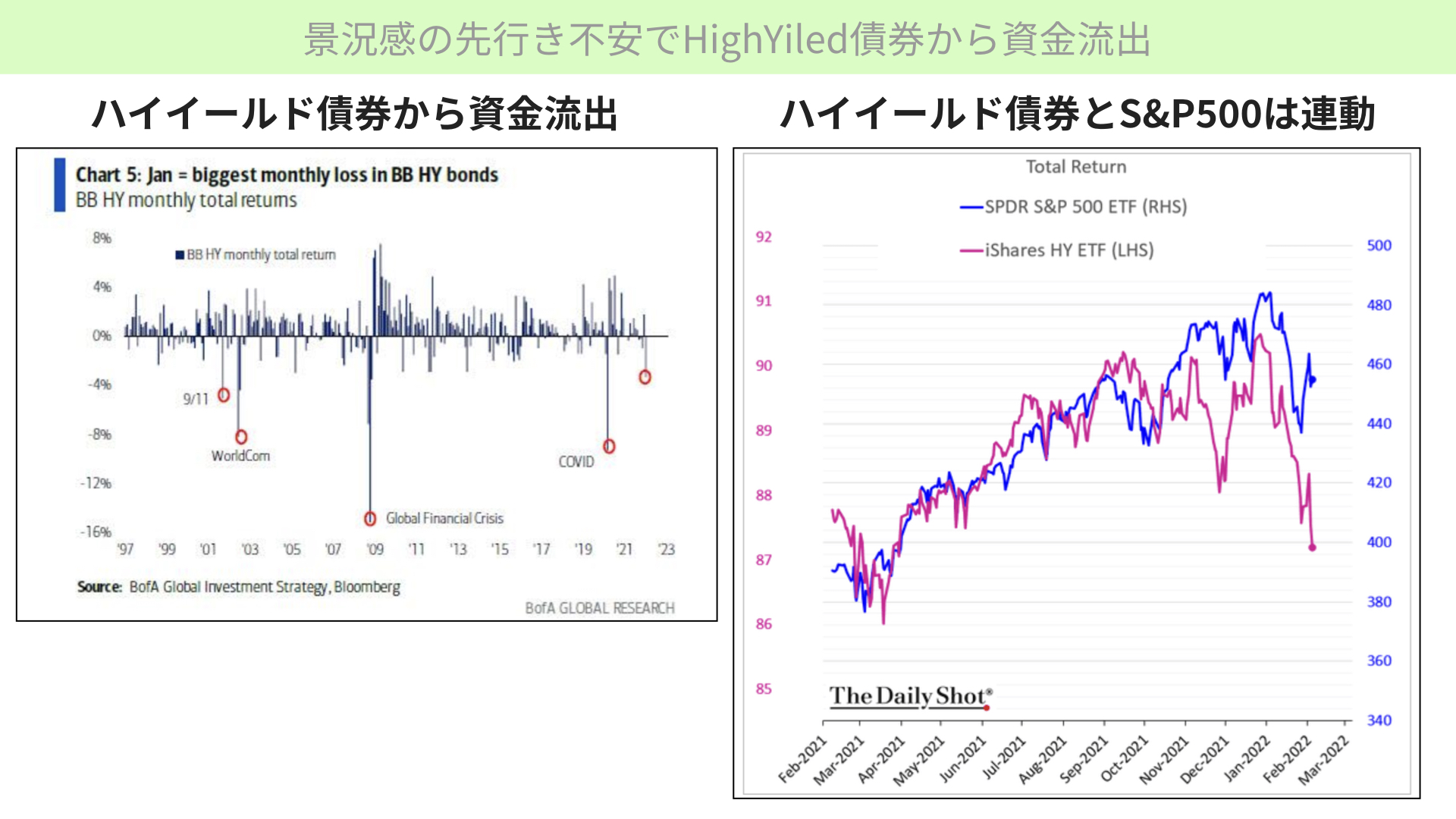

ハイイールド債券

景況感の先行き不安でHighYiled債券から資金流出

次にこちらをご覧ください。

景況感の先行き不安が、ISMを含めて、いろいろな指標で出てきています。

左のチャートを見ると、ハイイールド債券からの資金流出が続いていることが分かります。

低格付けの会社が発行する高金利の社債(ハイイールド債券)を買う投資家は、お金が余ったときに買う傾向があります。今後景気が減速すると、満期の償還が本当にできるのか分からないとして、お金の流出が進むと言われています。

過去に流出したのは、9/11、ワールドコム、リーマンショック、コロナショック時です。

大量のお金が流出し、株価が大きく下落したことが確認できています。今の流出は、かなり注意しておいた方がいいと言われています。

右のチャートをご覧ください。

こちらは、S&P500とハイイールド債券の連動性を見たものです。

青いチャートがS&P500、紫のチャートがハイイールド債券です。先行してハイイールド債券が下がっています。

株価に対して先行性があると言われていますから、その意味ではS&P500とNASDAQのTIPSと同じように、ハイイールド債券に引っ張られるように下がる可能性があります。注意が必要です。

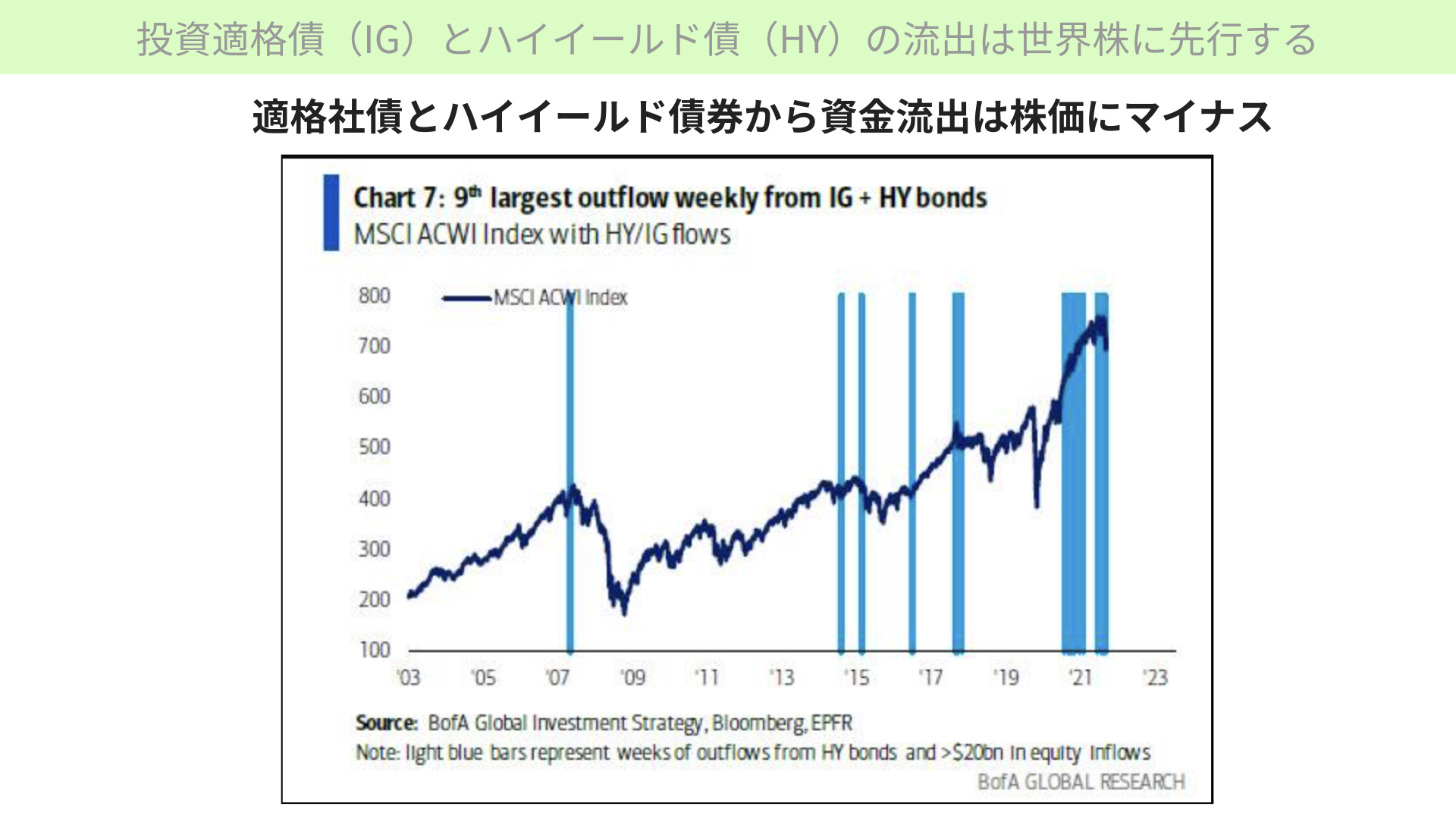

投資適格債(IG)とハイイールド債(HY)の流出は世界株に先行する

さらに、高格付けの社債(投資適格債)とハイイールド債からの資金流出は、世界の株価に対して先行性があることが、バンク・オブ・アメリカのレポートからは分かります。

青線は世界のMSCI ACWIと言われる、世界株の指標です。

こういったものは、青い縦の網掛け部分にあるように、ハイイールド債券、IGからお金が出ていったとき、下がる傾向にあります。

今、この状況が続いているということは、世界的にも株価が下がりやすい状況だと思ってください。

イールドカーブ

イールドカーブのフラットニングはさらに進む

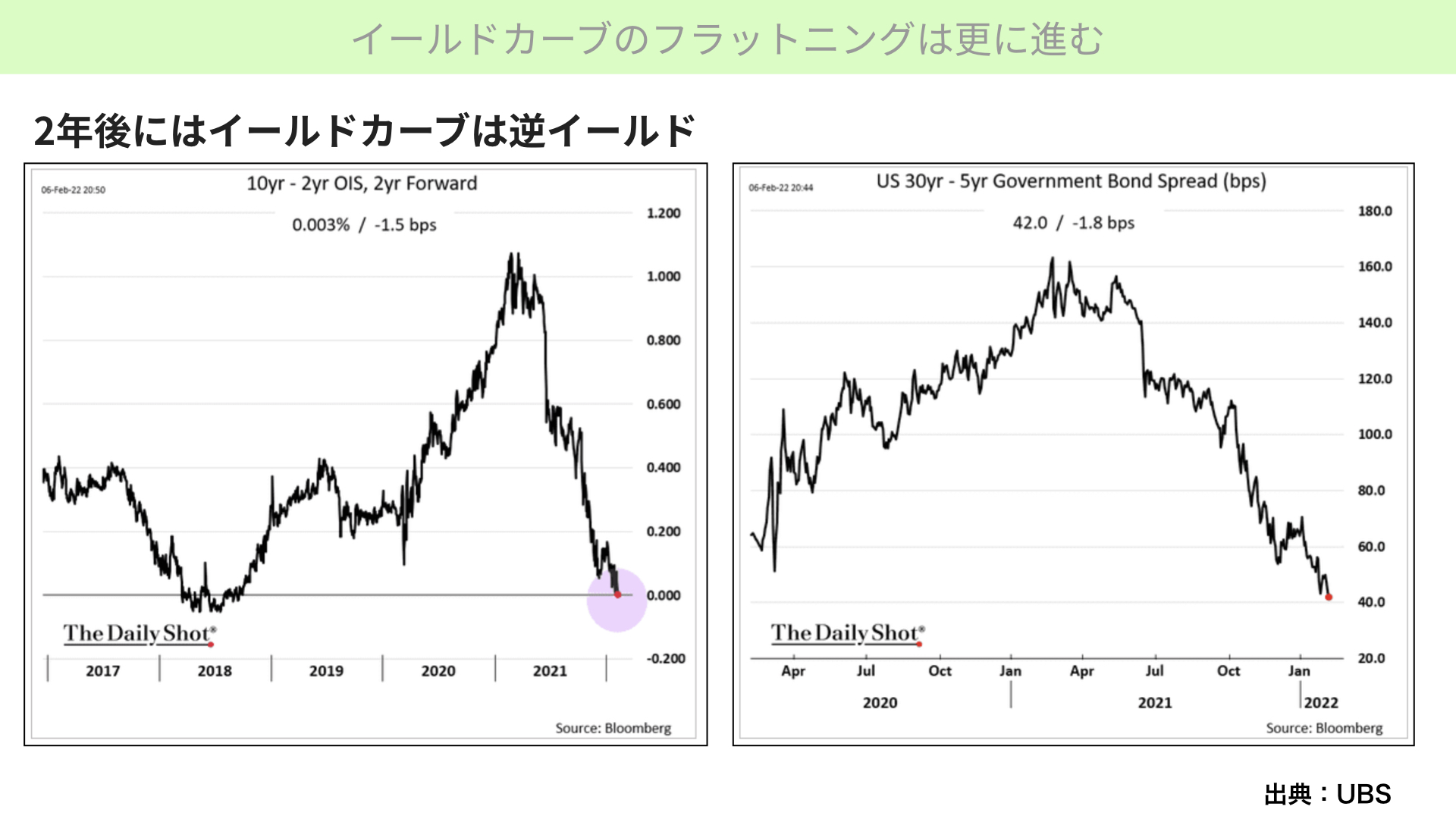

こちらをご覧ください。

今度はイールドカーブです。景気後退を織り込んだ結果、金利は敏感に反応しています。

左のチャートは、2年後(2024年)にイールドカーブがどうなっているかを表したものです。

2~3週間前に同じチャートを確認した際には、0に近づいているとの話でした。今回は0に突入しています。

2年後には、2年、10年のイールドカーブがフラットニング、もしくは逆イールドに突入していることを指します。

2年後は、恐らく株価がかなり下を向いている可能性があると、金利が予見しているとお考えください。

次に右のチャートです。5年、30年の金利差を表しています。差が非常に縮まっています。5年は短期金利を反映し、30年は長期の景気をよく表すものです。

ですから、5年と30年の金利が縮まることは、将来の景気に対する先行き不安感を、マーケットが持っていることを示します。

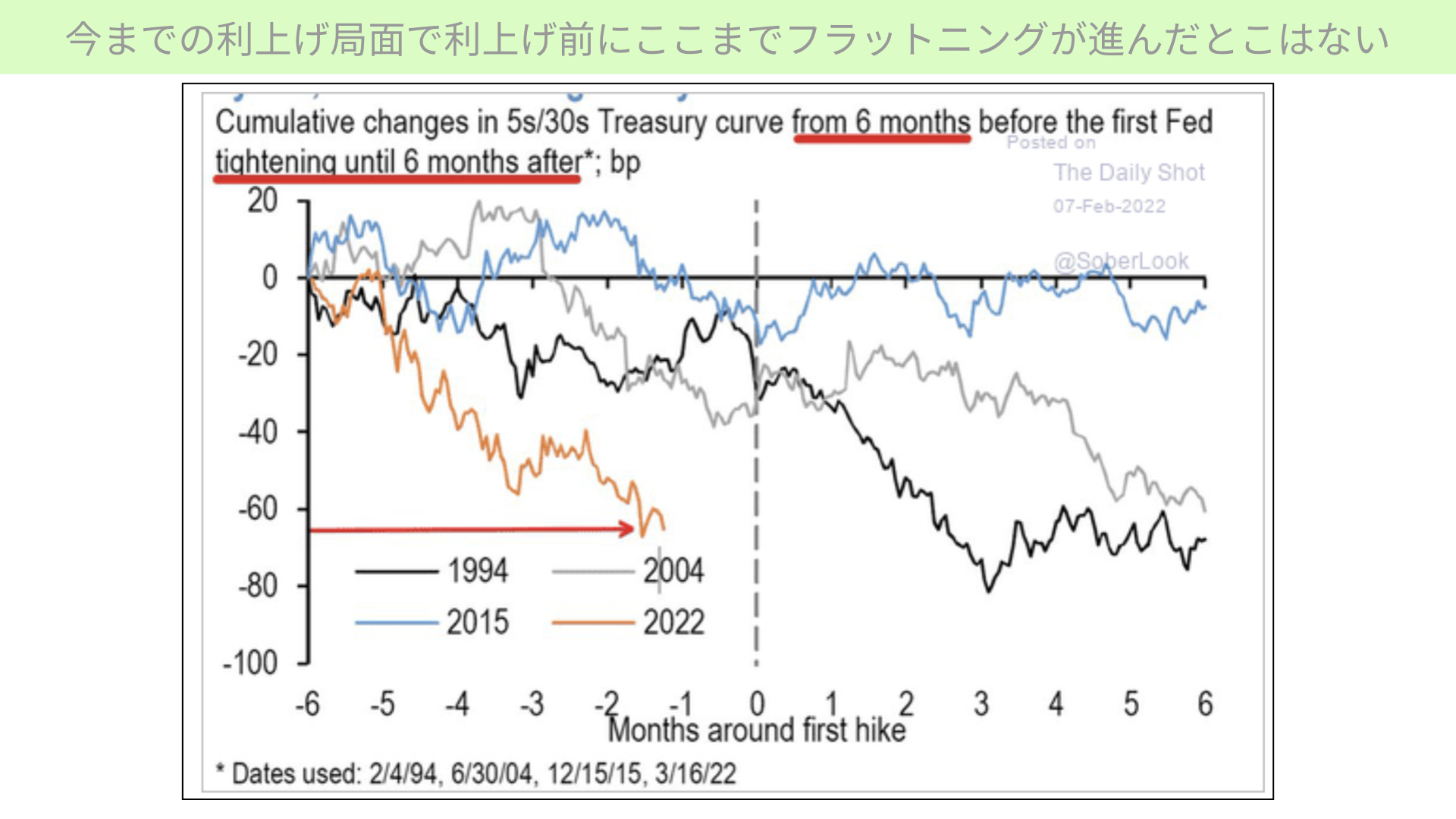

今までの利上げ局面で利上げ前にここまでフラットニングが進んだことはない

こちらをご覧ください。

過去、1回目の利上げ局面前に、イールドカーブがどうなったのかのレポートとなります。

今回は黄色いチャートです。

過去利上げのあった1994年、2004年、2015年の利上げタイミングにおける、イールドカーブの動向を表しています。

0~-6の横軸は、利上げ前の6カ月間。0~6は、利上げ後の6カ月間をそれぞれ示しています。

これを見る限り、過去3回の利上げは、イールドカーブがフラットニング化したことが分かります。

つまり金利を上げることで、少し景気減速を見越して、短期金利の上昇と長期金利の下落で、イールドカーブが寝るような形になっていたということです。

しかし、今回は過去以上に大きくフラットニングが進んでいます。

利上げを実際に開始すれば、どれぐらいフラットニング化が進むのか。

過去から考えると、今回は下駄を履いた状態から利上げがスタートします。かなり速い段階でフラットニングになることに注意が必要です。

2015年(青線)、利上げ前後の12カ月間、イールドカーブの形状にはほとんど変化がありませんでした。そのことが、当時株価が下落しなかった背景にもなったことが分かります。

しかし、今回は、利上げを開始する前からイールドカーブが寝ています。そのことに注意が必要です。

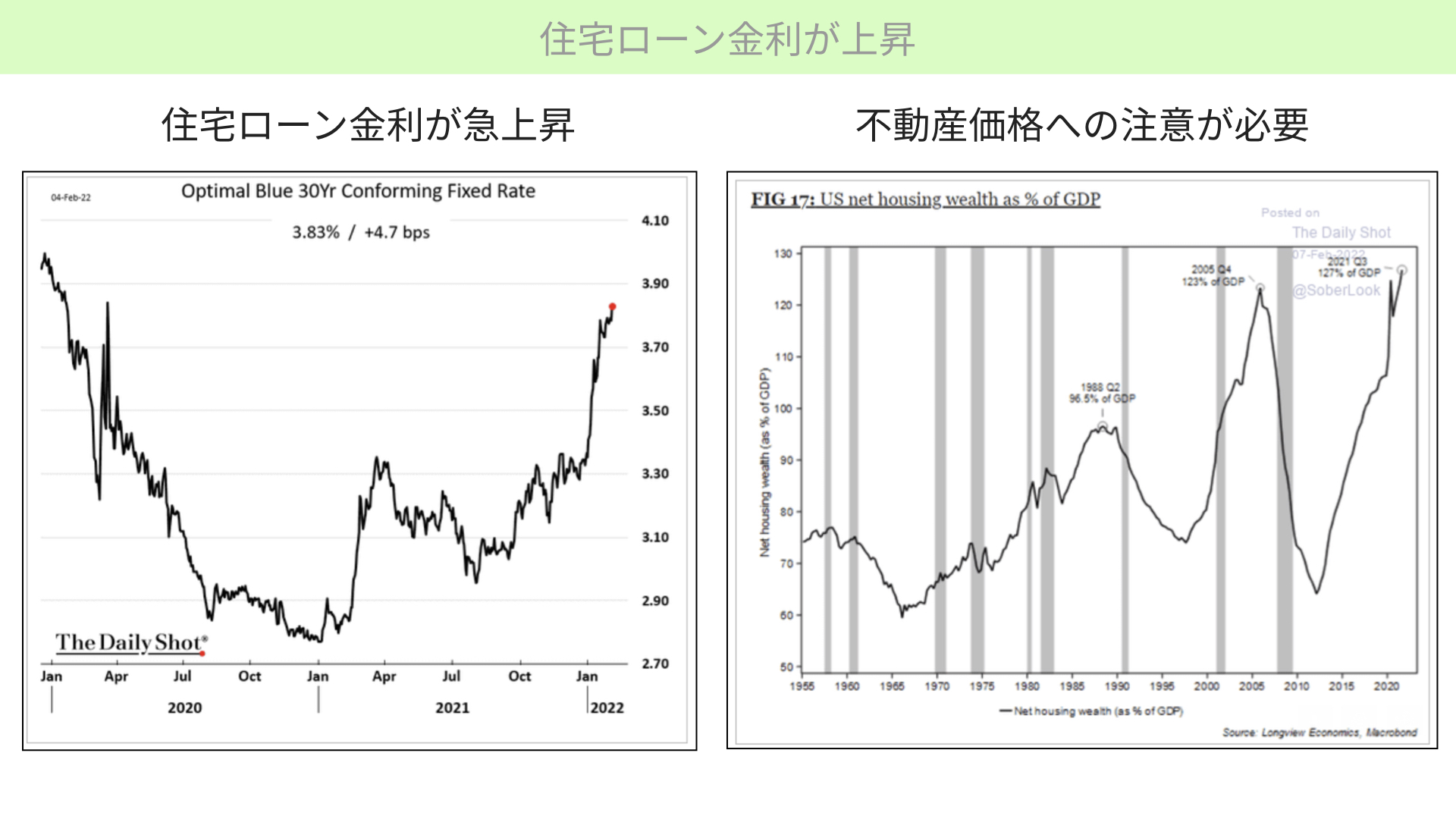

住宅ローン金利が上昇

最後の炭鉱のカナリアです。

左は米30年住宅金利です。以前にお伝えしましたが、現在、かなり金利が上昇しています。

コロナショックで低かった頃は、2.8%まで下がっていた金利は、現在3.8%を超えています。

約1%も30年間金利が違うというのは、かなり大きなインパクトになります。しかも固定金利ですから、最初に固めてしまった金利はずっと払い続けることになります。

2.8%と3.8%の金利ですと、言うまでもなく2.8%の方がいいです。今持っている住宅を売り、新しい住宅に買い替えようとする向きが、少し減ってくるでしょう。住宅価格抑制に歯止めが効くまで、インフレが鎮静化する可能性があります。

注意すべきは、右のチャートです。

皆さんも、バフェット指標をご存じかと思います。アメリカのGDPに対して、株の時価総額が100を超えると、株が割高だと伝えるものです。

それと似た形で、GDPに対して不動産価格がどうなっているかを表したものが、右のチャートとなります。

前回リーマンショック前の水準を超えるほど、GDPに対して不動産価格が大きく上昇していることが、チャートからは分かります。

過去何度も、GDPに対して不動産が大きく上がった後、住宅ローン金利が上がり、不動産価格が大きく下落しています。

住宅ローンの金利上昇が不動産価格抑制になるだけではありません。不動産価格の大きな調整のきっかけになる可能性があることについては、注意が必要です。

ただ、米国の人口が増え、所得も増えています。ですから、大きな調整が起こることは、そこまで懸念はしていません。

とはいえ、高くなりすぎた不動産価格が調整をする可能性は十分あります。

結果として、不動産価格が調整をすると、所得効果(不動産上昇により、消費意欲増)の減退が起こる可能性があります。

その意味では、不動産価格は米GDPに大きな影響を与えると言われています。こういった点も、注目が必要です。

今日はかなり多くの炭鉱のカナリア、株価に先行する指標を確認しました。

いつの時点で、株価に対するマイナスのインパクトを与えるかは、なかなか期限を区切ることが難しいです。

ただ、過去の歴史から見て、中長期的に大きな影響を持つと言われています。

今週に入ってから株価が落ち着いていますが、中期的には不安材料をマーケットが抱えています。

いつでも、ご紹介した内容が注目を集め、材料視され得ることを念頭においていただき、相場に臨んでいただきたいと思います。

本日も最後までご覧いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル