17日、大きく株式市場が下落しました。S&P500は2.12%、ダウは1.78%、NASDAQは2.8%以上の下落でした。

大きな材料は、ウクライナ情勢です。一方で、年間を通じてFOMCがどのように利上げ、QTをどのように行うのかに注目が集まっています。業績見通しについても、一部強弱がまちまちとなり、昨日も株価は上がったものもあり、下がったものもあります。決算内容によっては今回のガイダンスが悪ければ、売られるような状況が続いています。

昨年まで、金融緩和に支えられほとんどの業績が上昇している局面からは、大きく様変わりしています。今後株価動向がどうなるか、皆さん注目されていると思います。

多くの方が、キャッシュを持つポジションで待機しているかと思います。

しかし、10年金利が1.96%まで上がってきている状況でもあります。ポートフォリオを組む場合、債券を持つことも考える方もいらっしゃるでしょう。

反面、債券と株が正相関になり、株と金利が同時に下がるケースも見られています。持っても意味がないと、ブルームバーグ等の記事ではよく見かけます。60:40(株:債券)にしても、あまり効果がないのではないかとの内容を見かけた方も多いでしょう。

今後利上げが行われる状況、今の経済環境において、そういった債券を入れたポートフォリオが本当に無意味なものか。株式を100%運用している方でも、ぜひポートフォリオがこういうものだと知るきっかけにしていただきたいと思います。

債券をいつもポートフォリオに組み入れている方は、今後こういう流れを踏まえ、保有し続けるのもいいと考える参考にしていただければと思います。最後までぜひご覧ください。

ここからは、債券のポートフォリオにおける債券の効果をお話しします。本日は、AGGと呼ばれる米総合型債券ETFを紹介しますが、これはAGGをお勧めするものではありません。

AGGと株式との保有比率で、仮の計算を出しています。しかし、事例として取り上げる割合(%)も、これを推奨するものでは全くありません。あくまで、債券の効果をお伝えするため、代表的なAGGを取り上げたまでです。お伝えした内容を、そのまま採用することのなきよう、お願いいたします。

[ 目次 ]

代表的な債券ETF

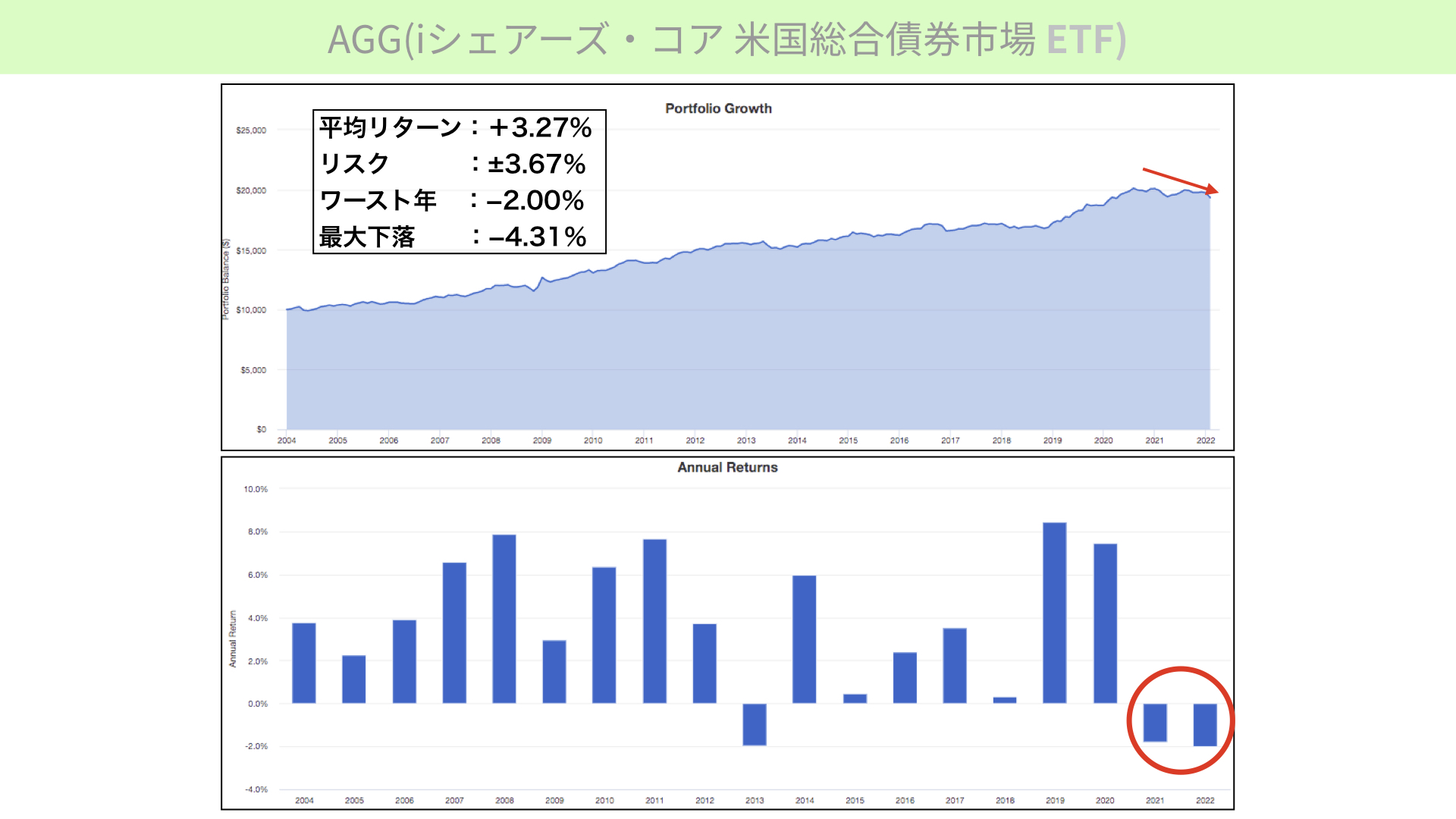

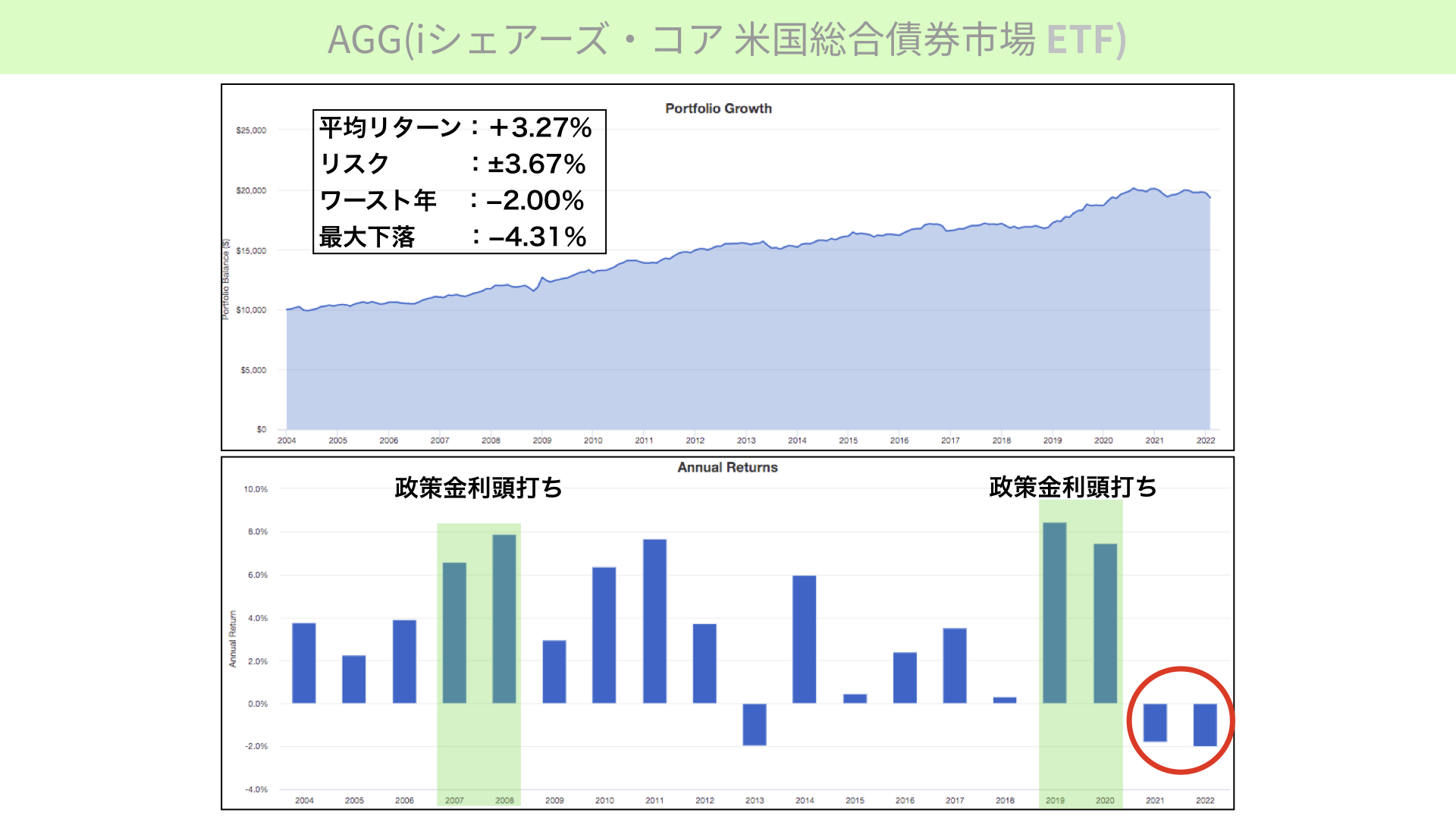

AGG(iシェアーズ・コア米国総合債券市場ETF)

こちらをご覧ください。

こちらは、アメリカのいろいろな債券を集めています。アメリカの発行する国債もそうですし、今話題になっているMBS(不動産担保証券)もそうです。また、企業社債も一部入っていたり、TIPSが入っていたりと、いろいろな総合債券を集めたものとなっています。

なぜ人気があるかです。こちらのチャートにあるように、2004年以降の平均リターンが3.27%。高いリターンを望まない方にとって、非常に安定しているというのが一つ目の理由です。

二つ目の理由は、リスクが3.67%しかないことです。1年間の上下に振れ幅が3.67%程度と、非常にローボラティリティ(値動きが少ないこと)であることが特徴となっています。

1年で最も悪かった年でマイナス2%、最も下落したときでも-4.31%と、かなり安定感があるため、ご存じの方も多いでしょう。

ただ、これほど安定感のある債券ETFでも、今年に入ってからの金利上昇局面においては、AGGが値下がりし続けています。今後も金利が上昇すれば、AGGを株と同じように持っていても、株と一緒に値下がりしてしまうとかもしれない。どうすればいいかと考える方も多いでしょう。

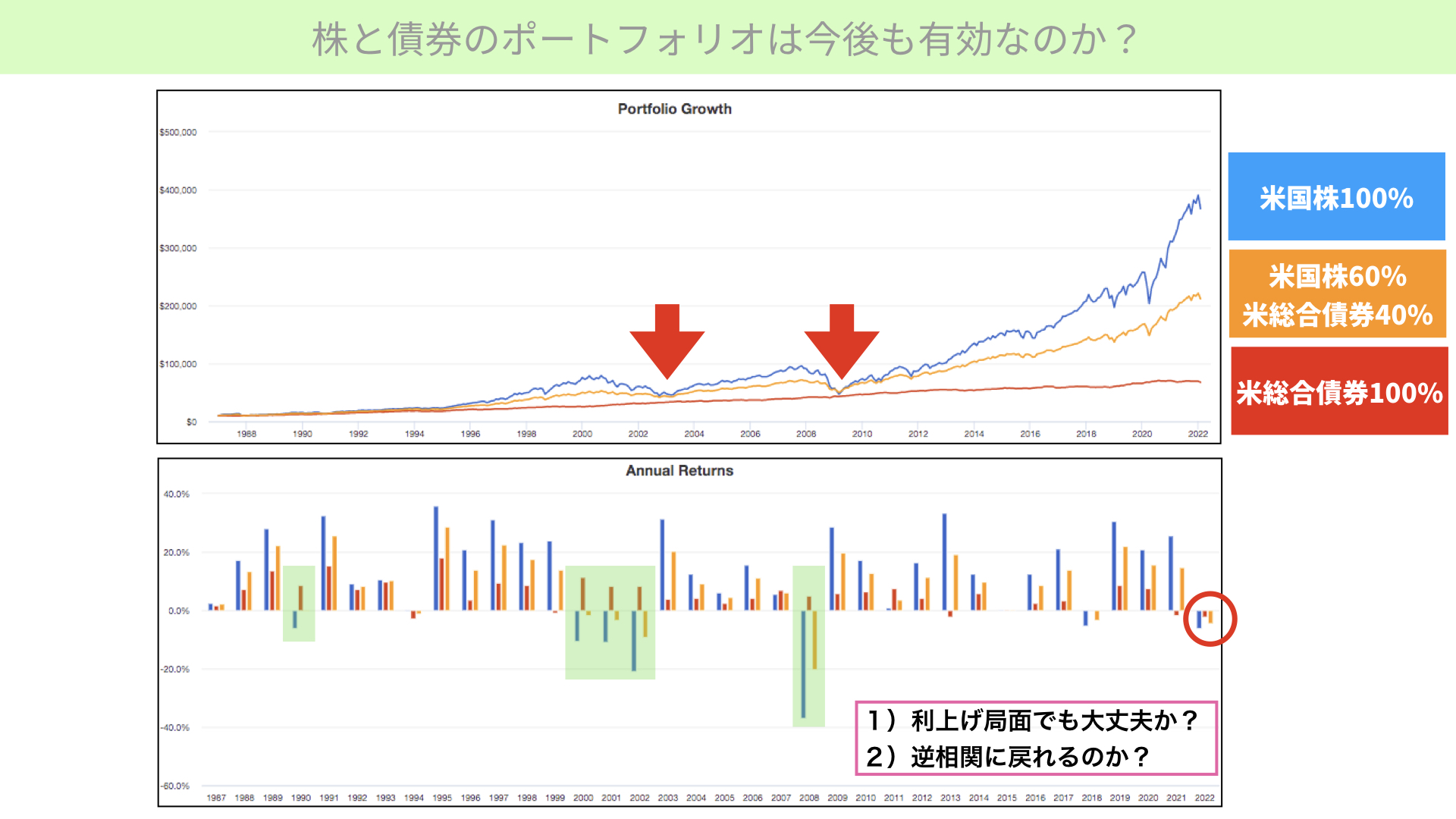

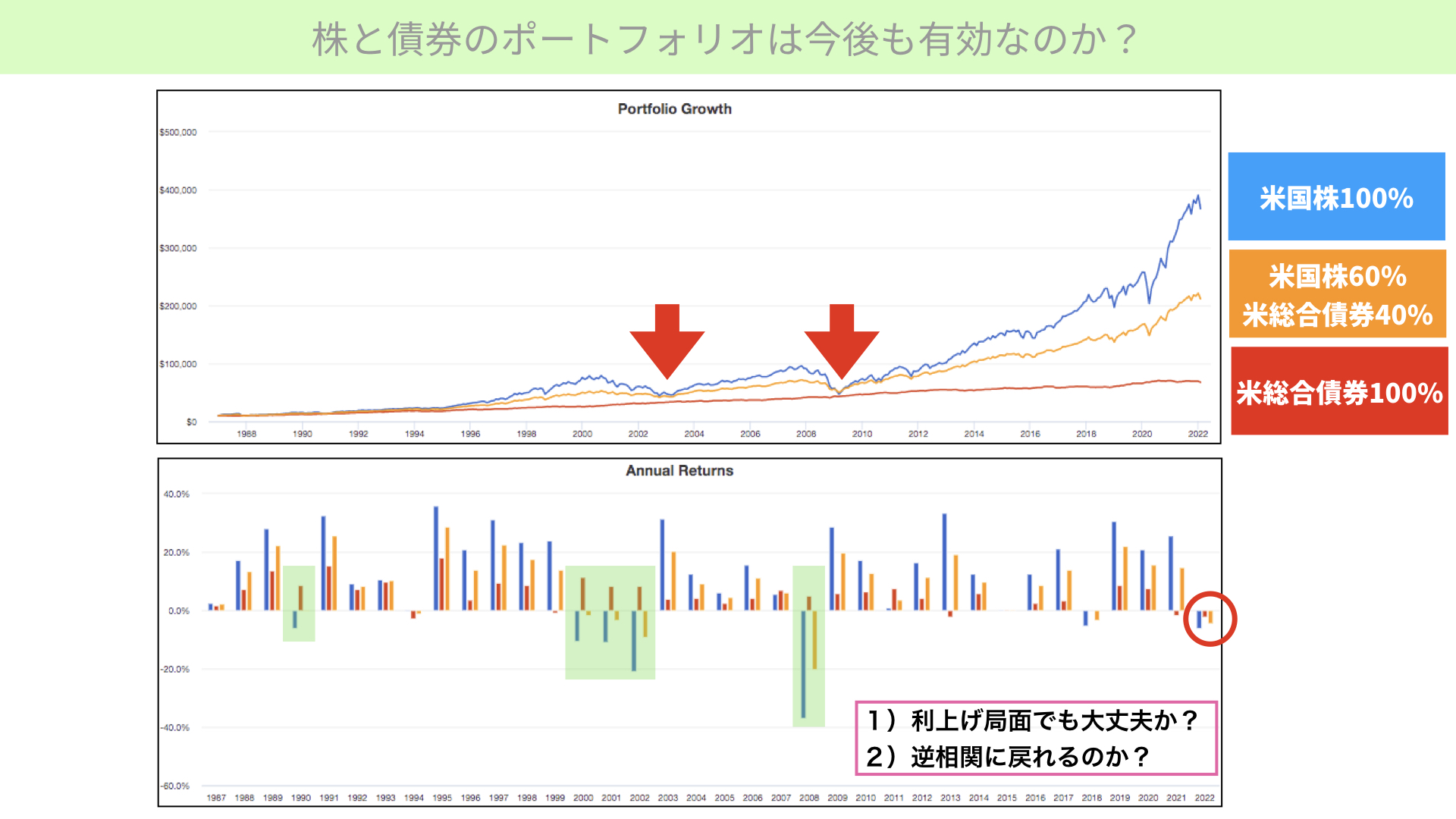

株と債券のポートフォリオは今後も有効なのか?

そこで、もう少し詳しくポートフォリオを見てみましょう。

米株式(アメリカの株式市場全体)100%が青線、米株60%・米国債券40%が黄色線、米総合債券100%が赤線です。これは、1988年から取ってきたものとなります。

米株式100%が非常に強く、資産運用に使われている方が多いことが分かります。

次に、黄色線をご覧ください。トータルパフォーマンスは、青線と比較して下がってはいます。しかし、赤矢印で示したように、ITバブル後、リーマンショック後の局面では、青線が黄色線に追いつかれる、もしくは抜かれていることが確認できます。つまり、大きなショックが起これば、結局はポートフォリオがパフォマンスで追いつくことを意味しています。

今も大きく青線が黄色線を引き離していますが、もしも株式市場が大きく調整すれば、こういったことが再び起こる可能性も、0ではありません。そこで、やはりポートフォリオに組み入れたいと考える方も出てくるでしょう。

しかし、ここで二つの疑問があります。

赤丸部分をご覧ください。米国株は今年に入って確かに下がっています。しかし、米総合債券100%、米国株60%・米総合債券40%にしても、同じように全て下落しています。利上げ局面でも大丈夫なのでしょうか? これが一つ目の疑問です。

次に、緑網掛け部分をご覧ください。以前は、米株が下がったとき、米国債は値上がりをする逆相関にありました。そのため、ポートフォリオを組む意味があったとよく言われているのです。

しかし、2022年は債券も株も同じように値下がりしています。ポートフォリオに組み入れても、意味がないのではないかと思う方も多いでしょう。

そこで、利上げ局面でどうなのか、逆相関の関係は復活するのかを確認してみましょう。

利上げの局面の債券パフォーマンス

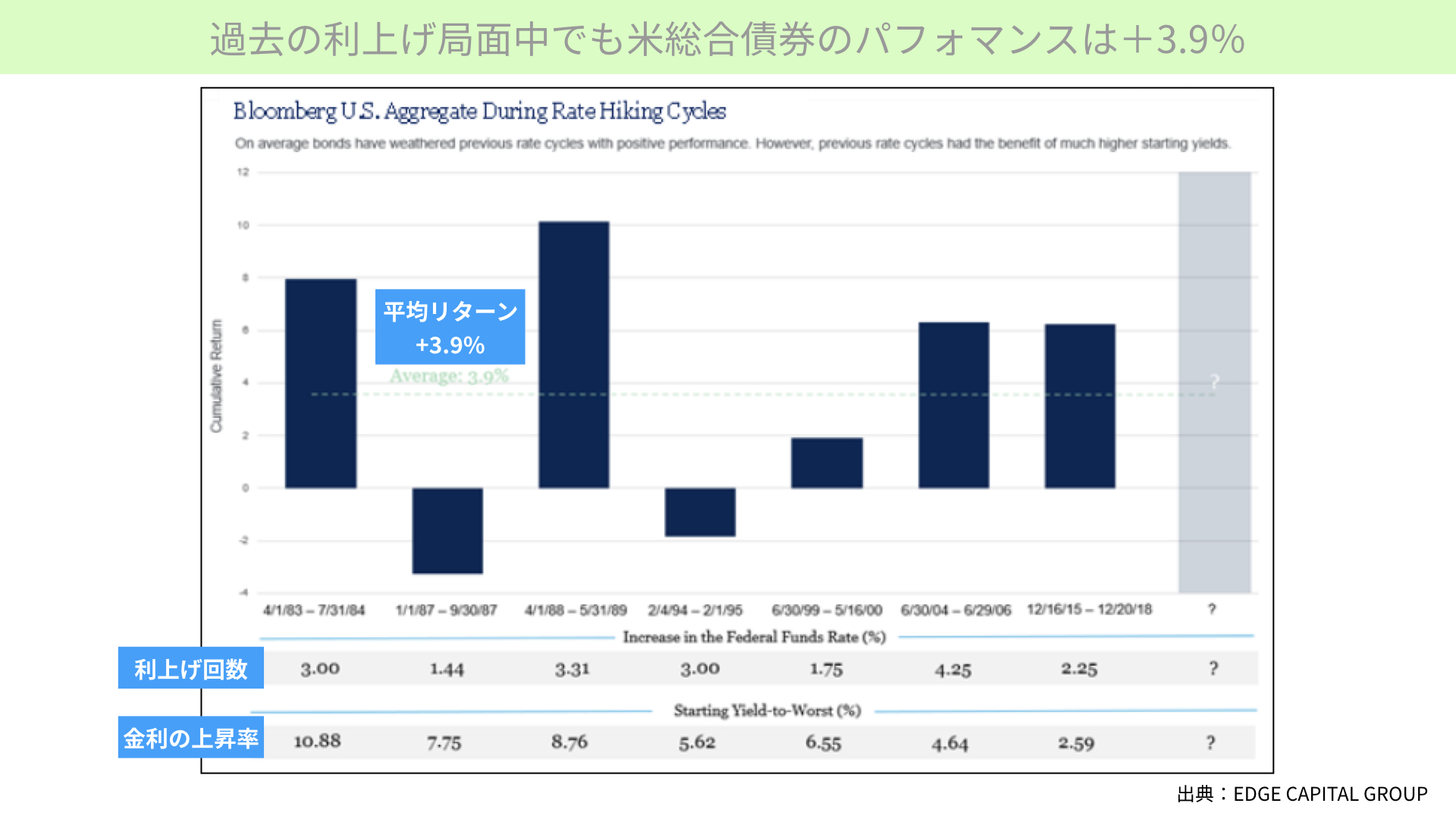

過去の利上げ局面中でも米国債券のパフォーマンスは+3.9%

こちらは、エッジ・キャピタル・グループが出した資料となります。1983年からの、7回にわたる利上げ局面を表したものとなっています。

その期間米総合債券のリターンは平均3.9%でした。利上げ局面においてもプラスで推移しています。

さらに、一番下の行をご覧ください。その間の金利は大きいときに10%、少ないときには2~3%金利が上昇しています。今のような金利上昇局面においても、安定したパフォーマンスが出ている事実があるのです。利上げを極端に怖がる必要はないというのが、一つ目のポイントとなります。

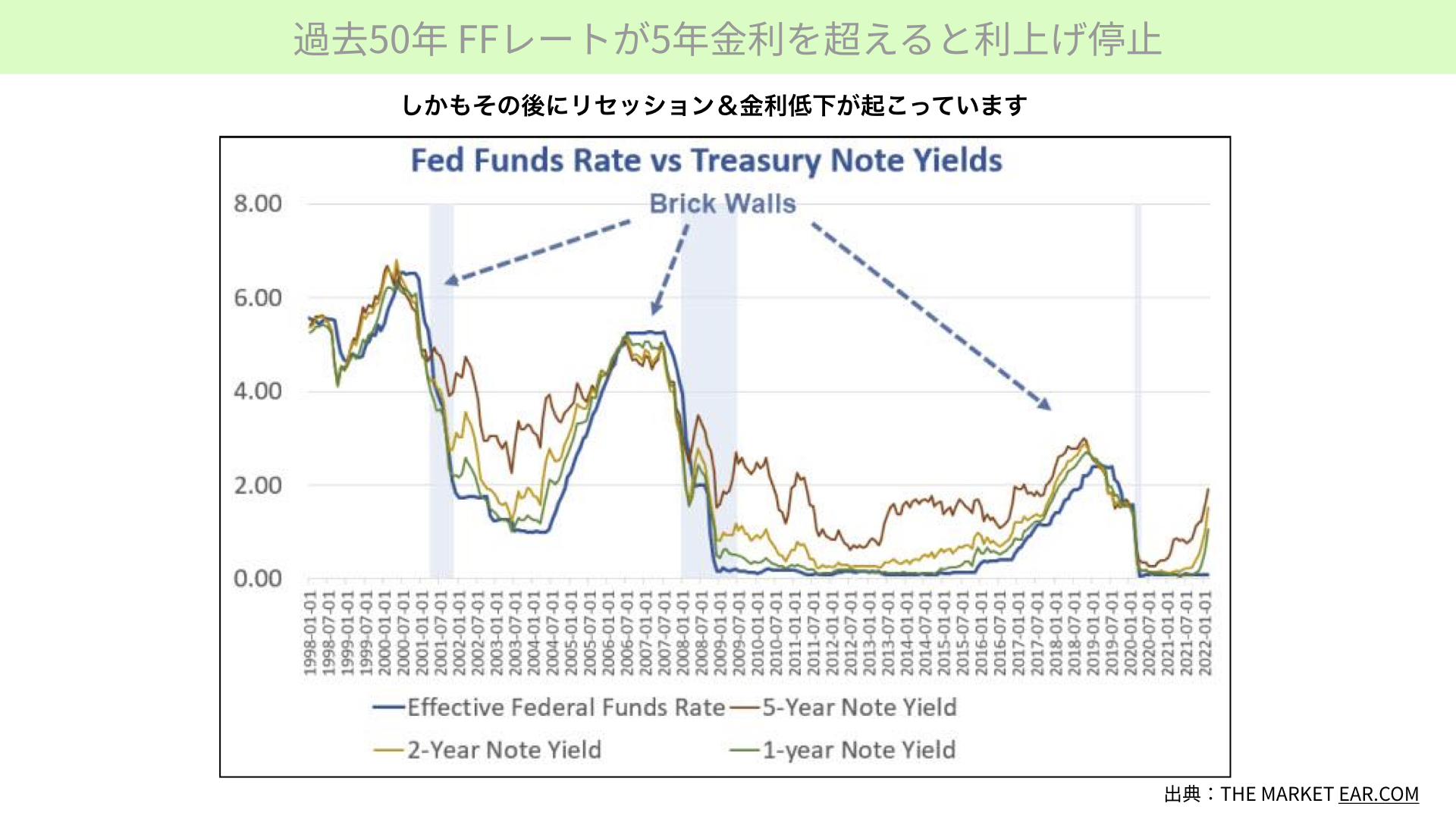

過去50年FFレートが5年金利を超えると利上げ停止

次に、こちらをご覧ください。過去50年間、青線のFFレート(政策金利)が5年金利を超えると利上げが終了しています。利上げ停止後は景気後退を伴い、1~5年金利、政策金利が下がっています。

その後、青網掛けで示したリセッションが来るというのが、過去3回繰り返されていることです。

FFレートが上げ止まれば、今後1~5年金利も、その後は下がると十分に考えられます。今後どこまでFFレートが上がってくるのか、ある程度把握できれば、金利の大幅上昇の懸念に対しても、ある程度の金利動向が見えてくることが分かります。

では、マーケットでは金利動向をどのくらいで見ているのでしょうか?

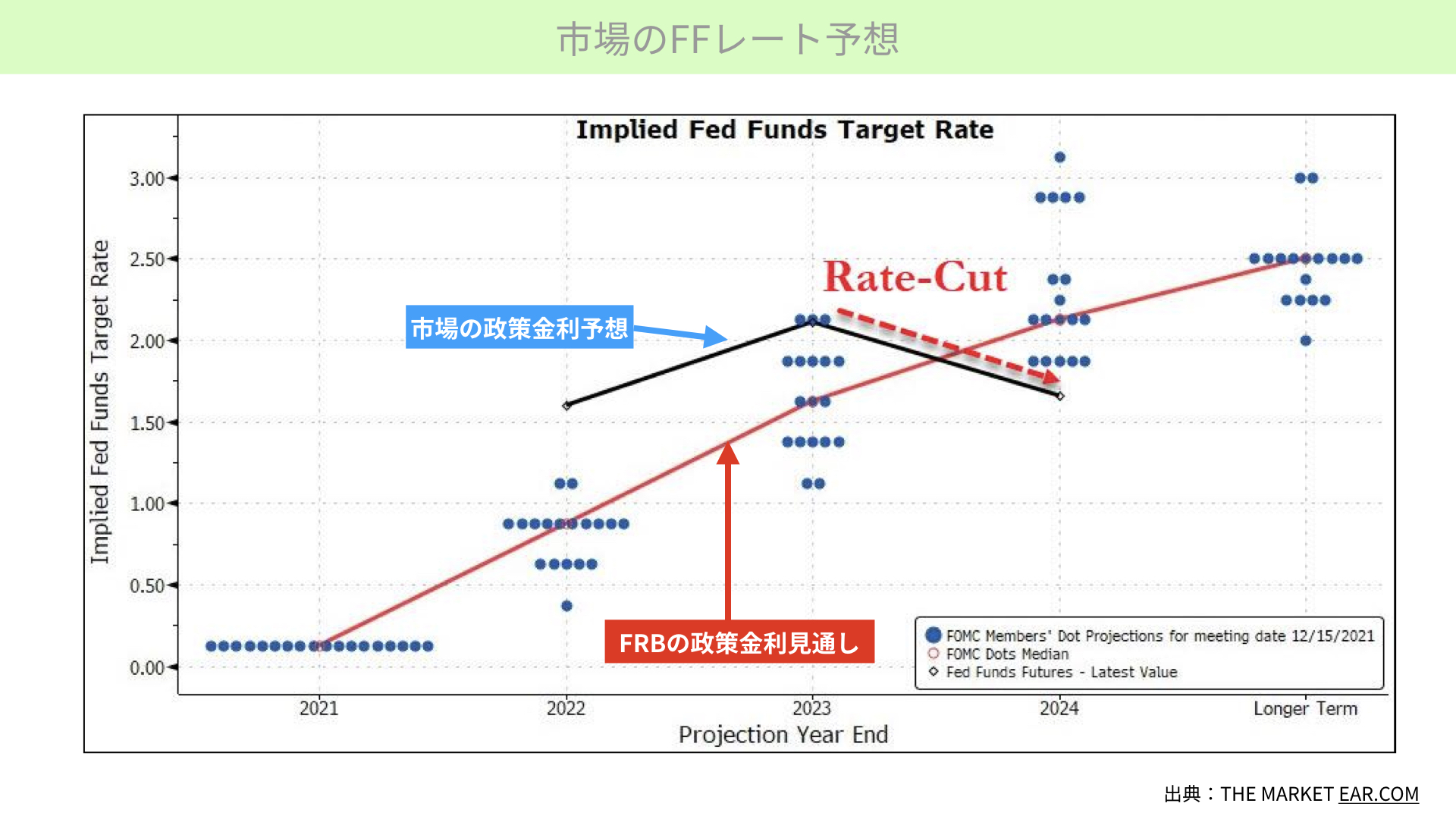

市場のFFレート予想

こちらは何度も見てもらった資料の最新版となります。

赤線で結んだのが、FRBの出しているFOMCで意見を取った中間値となります。2024年まで政策金利を引き上げるとFRBは言っています。しかし、市場見通しとしては、22年度末に1.75%、23年末に2%。24年には利下げを開始し、1.5%に近付くと予測しています。

先ほど見たように、FFレートが引き下がると予測しているということは、1~5年金利も同じように下がることになります。

そして、AGGのデュレーション(平均で持っている期間)は6~7年が中心値となっています。同じように金利が低下してくると、債券のリターンも上がってくることとなります。つまり、正相関と言われるように金利が低下してくると、債券価格が上がるのです。この金利が下がる状況は、過去3回連続で、その後のリセッションを招いています。株価が落ちる可能性があるのです。

Rate-Cutと書いているように利下げが行われた場合は、債券価格が上がりつつ株の下落が起こり得ると、過去の実績から予測できます。

ポートフォリオの効果

AGGの動きの確認

AGGの過去の動きを改めて確認します。

緑網掛けでは、FFレート利上げが停止し、徐々に利下げが行われた局面を表しています。利下げをすると1~5年金利も同じように下がることを意味します。ですから、AGGのパフォーマンスが上がっていくことになります。

ここ1~2年間の金利上昇に伴ったAGGの下落が、将来において出てくる可能性が十分にあり得ると考えると、ポートフォリオに入れても意味があるのではないかと思われます。

株と債券のポートフォリオは今後も有効なのか?

そうなると赤矢印で示したように、株価が大きく下落する局面においては、総合債券と言われる債券価格が値上がりすることで、値下がり率を抑えることができます。

過去7回の統計から皆さんにお伝えしたいのは、利上げ局面において債券を持つことは、3.9%のリターンが平均となったことです。

さらに、FFレートが市場予想で2024年に利下げに転じていると言われています。利下げに転じると、今度は1~5年の債券金利も同じように低下します。結果として債券価格が上昇することが、FFレートの予想からも考えることができるというのが、一つ目のポイントとです。

また、今は債券と株が正相関になっていますが、過去の利下げ局面では逆相関に戻っています。今後も2024年に向けて利下げがスタートすれば、株と債券の逆相関が復活することも、過去の数字からは確認できます。

今の株価が下落するリスクが高まった状況において、現金を持つのか、債券を持つのか考えている方においては、債券も十分に持つ意味が今でもあることを、皆さんにご理解いただきたいと思います。

その上で、ご自身のリスクに合わせた債券割合を取ったり、他の種類、例えば国債を選択したりして、しっかりとポートフォリオを組んでください。そうすれば、資産を守ることができます。ボラタイルなマーケットですから、いろいろなことを模索していただきながら、資産を守っていただければと思います。

本日も最後までご覧いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル