今日は、アメリカで有名なマージンデッドについて、お話ししたいと思います。

マージンデッドとは、日本における信用残高のようなものです。株式投資を行う際、金融機関からお金を借ります。大きくなった投資残高が減少に向かうと、株価にマイナスの影響がある。そんなことを測るような指標となっています。

アメリカのマージンデッドが、この1月、過去10年間で最も大きく金額が減少しました。株式市場からお金が逃げ出していることが、明らかになっています。

こういった過去の傾向が、これからどう株価に影響を与えるのか。どういったケースに当てはまるのか。今後の株価にどういった影響が及ぶのか。95年以降のマージンデッドの動きを見ながら、皆さんにお伝えしたいと思います。最後までご覧ください。

[ 目次 ]

米国マージンデッド(証拠金債務)

現状のマージンデッド

こちらをご覧ください。

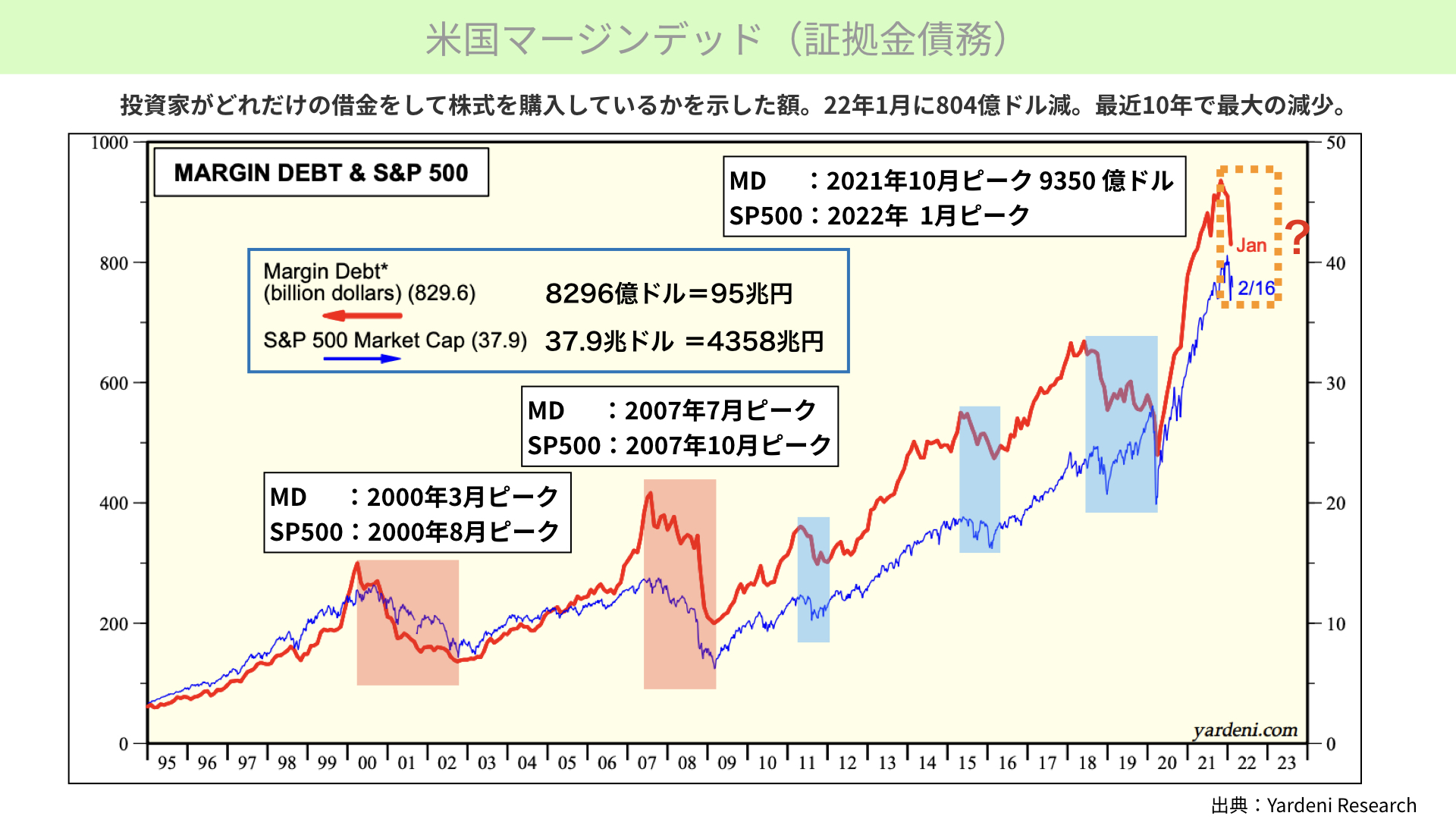

マージンデッドは、証拠金債務とも言われます。投資家がどれだけ借金し、株式を購入しているかを示したものです。

2022年1月に804億ドルの資金が流出。過去10年間で最高の流出額となっています。それが株式にとって、どういったマイナスの影響があるのか注目されているわけです。

まず、チャートの見方です。赤線はマージンデッド。いわゆる借入残高です。これは左軸(単位はBillion Dollar)をご覧ください。現在は8,296億ドルとなっています。約95兆円の借入が行われていることとなります。

一時期は9,300億ドルまで行っていたところが、8,296億ドルまで減少しました。これが、今の赤いチャートの現状です。

一方、青線は右軸をご覧ください。こちらは、S&P500のマーケットキャップです。指標ではありません。時価総額がどうなっているかを表します。現在は37.9兆ドル(4,358兆ドル)と、かなりの巨額です。

青チャートと赤チャートは、かなり連動性が高くなっています。かつ、注目すべきところは、マージンデッドがS&P500に先行する指標として、アメリカでは注目されていることがポイントです。

例えば、2000年をご覧ください。MD=マージンデッドです。2003年3月にマージンデッドがピークを迎えた後、S&P500が5カ月遅れた2000年8月にピークアウトし、そこから約40%以上下落しました。

ITバブル前の2007年7月にも、マージンデッドがピークアウトし、3カ月後にS&P500がピークアウト。そこから50%近く下落しました。

今回も、マージンデッドが2021年10月に9,350億ドルでピークアウト。S&P500も22年1月に高値を付けた後下落が始まるなど、ほとんど類似するようなケースとなっています。

アメリカの中ですごく注目されているのは、赤網掛けのように大きく40~50%下落した局面に当たるのか、それとも、青網掛けのように調整局面と言われる程度に収まっているのかです。

結論から言うと、今回は赤のケースに当てはまる可能性があると注目されています。これが、今回皆さんにお伝えしているところとなります。

ただし、これは株価が下がることを予見するものではありません。

過去、このようにマージンデッドを減らす、借入を減らしながら下がる株価をどんどん売却した場合。つまり、レバレッジをかけて借りたお金で投資をしていたものの、先行きの不透明感が増したので、いったん株を売却し、借入を返そうとする動きが加速した際。株価に対してマイナスの影響がありました。その金額が大きければ大きいほど、過去は大きな下落を招いてきたとのご案内です。

決して、この後がそうなると言いたいわけではないと思ってください。

ただし、こういったものは株式市場において需給と言われ、需給の悪化は株価に対してマイナスの影響を与えることで有名です。この状況は需給にとってマイナスの影響があることを、ぜひ皆さんも念頭においてください。

アメリカは、なぜITバブル、リーマンショックと同じようなケースだと考えているのでしょうか。こちらのチャートで説明されています。

今回のマージンデッドは大きく減少するのか?

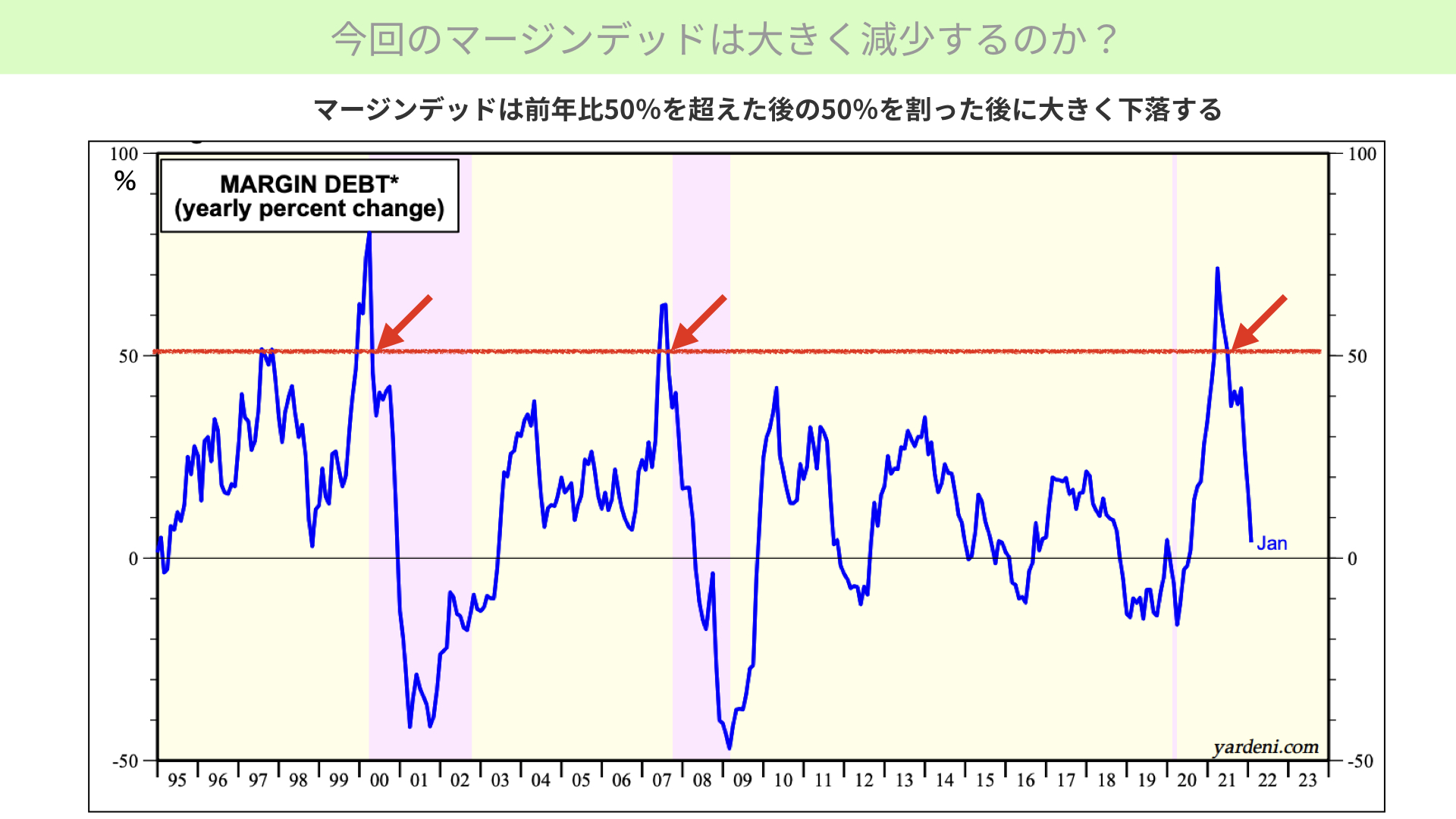

こちらのチャートは、マージンデッドの昨年対比でのパーセンテージがどうなったかを見たものとなります。

例えば、2000年で見ると、昨年対比約80%も増えました。1年間で80%も増えたケースがあります。そして、2007年に関しては、60%前年比で増えたとも出ています。

今回も、昨年対比で70%も借入が増えています。このように急激にお金を借りるのは、株価の見込みが相当高いと考えられた結果となります。

ポイントとなるのは50を超えた後です。マーケットが転換を迎えピークアウトし、借入が減り始めた後で50を割ったケースは、過去2回しかありません。

そういったケースでは、間違いなく株価が大きく下落し、リセッションに巻き込まれた事実があります。

さらに赤矢印、50を割った後は、昨年比マイナス50%までマージンデッドが減っています。つまり大きく巻き戻しが進み、今までの想定を超えるぐらいマイナス幅が大きくなる傾向があるのが、赤矢印の特徴です。

一方、50を超えないようなマージンデッド、緩やかなマーケット並みの上昇の場合は、大きな前年対比でのマイナスはありません。

マージンデッドの下落額

こちらをご覧ください。

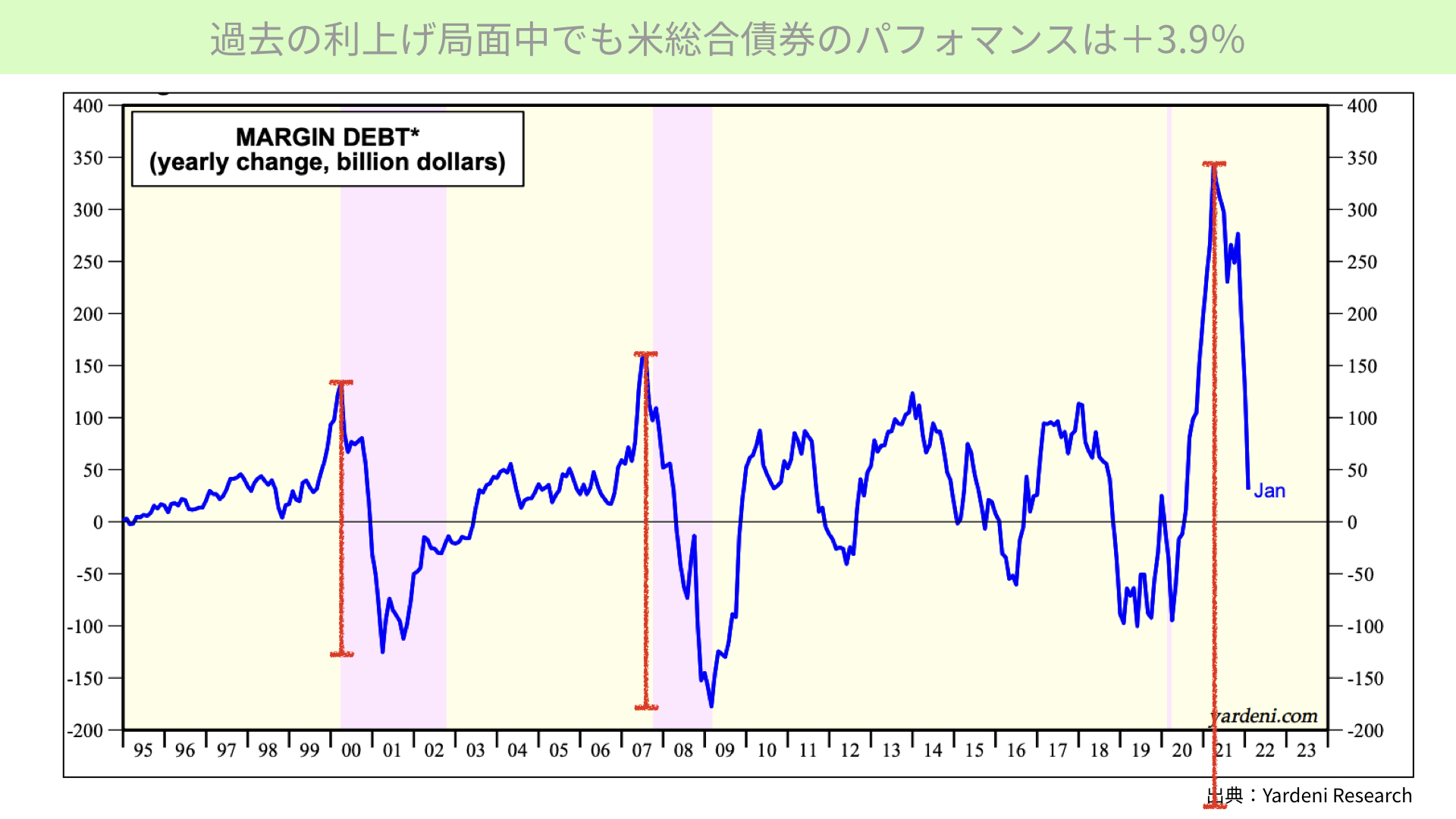

こちらのチャートは、マージンデッドの昨年対比での金額の増え方を見ています。ITバブルの2000年時は、150 Billion Dollar (1,500億ドル)ほど増えた状況から、1,500億ドルほど減っていることが分かります。

同じようにリーマンショック時も、1,500億ドルほど増えた後、同じ以上の金額減っていることが分かりました。

今回驚くことに、3,500億ドルほど増えた後、減少に向かっています。過去の事例から見ると、今回も3,500億ドルほど下落する可能性があると、マーケットでは懸念されています。

増えた分に対して同じ額程度減ることを、過去繰り返しているのです。また、前年比50%を超えた後、50%を切ってくると、下げ足を加速する傾向があります。今回、マージンデッドが、今後どんどん減る可能性があると言われています。

これは、あくまでもマージンデッドだけの話ではありません。

ブルームバーグの記事に出ていた内容となりますが、先週末にマーケットでもニュースとなった過去10年間の統計で見た場合、過去10年間の中で、一番EPSの見通しを下方修正したところが多くなっているとのことです。業績見通しの中でも、少し明るくないところが出てきています。

そういったこともあり、業績見通しが明るくなく、実質金利が上がり、PERが下がる状況です。この状況では株価がなかなか上がらないとして、マージンデッドを減らし、巻き戻しをする人が増えてきている状況が、背景にあると言われています。

米国マージンデッド(証拠金債務)の株価への影響

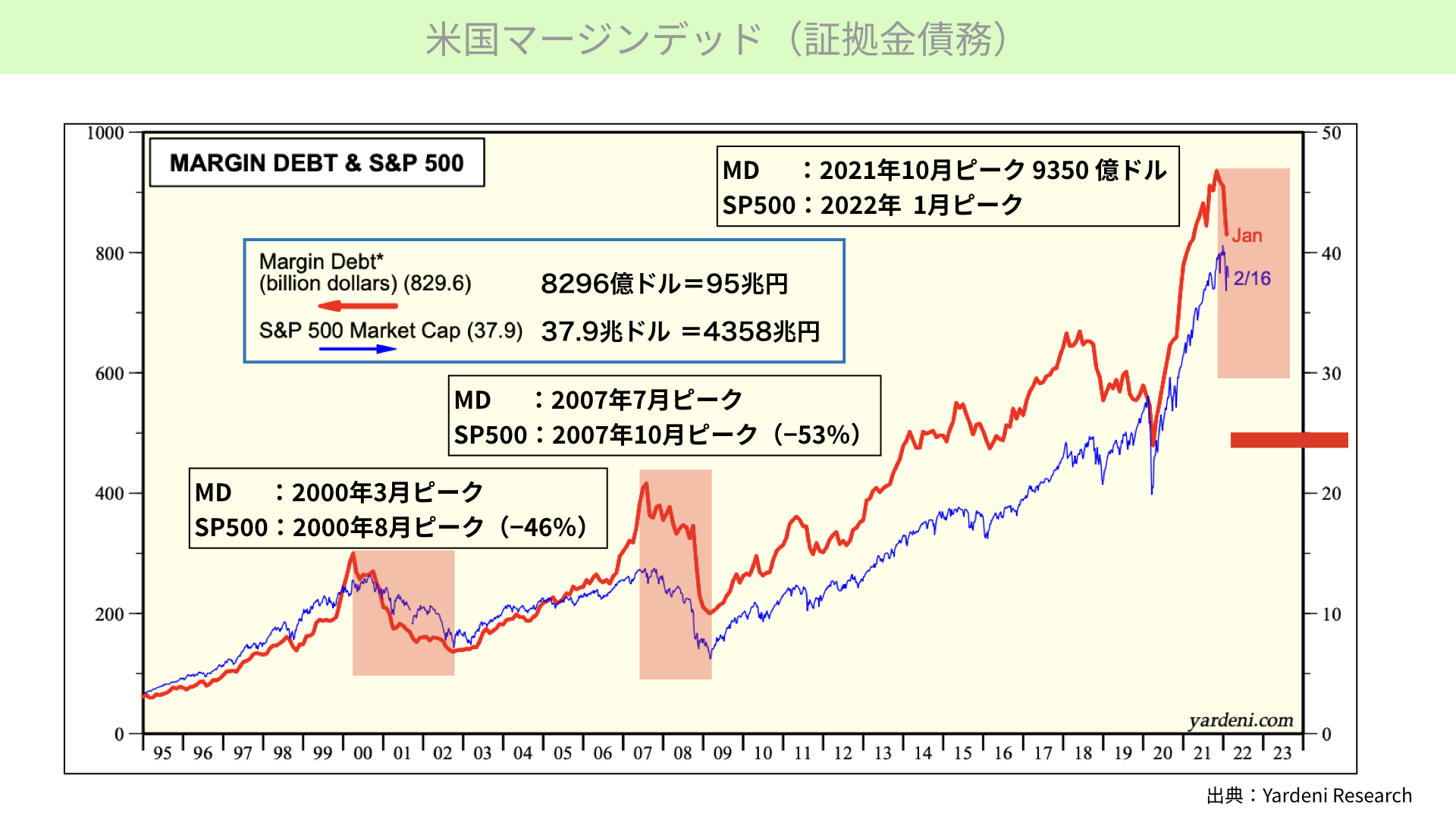

次に、こちらをご覧ください。その結果、マージンデッドがどのぐらいまで下がるのかです。

過去の事例のように、増えた分だけ減ったとすれば、10月に9,350億ドルまで増えたところが、約4,700~5,000億ドルまで減ると、金融各社のレポートは出しています。

同じように連動するS&P500は、どのくらい下がるのか。今から32%水準まで下がると言えます。相当な暴落と言えます。

そういったことも、マージンデッドとの相関から言えば、起こってもおかしくありません。実際にそうだと思うかどうかは別です。しかし、マージンデッドの巻き戻し、投資家がレバレッジを解消し、株を売却する動きが加速した場合。需給環境は、相当に悪化します。思わぬ暴落があり得ることを注意しておく必要があります。

PERやEPSといった掛け算や、イールドスプレッドと言われるものとは違った、需給側面での分析となります。頭の片隅に置いていただければと思います。

繰り返しになりますが、暴落すると予見するものではありません。こういったことをアメリカの機関投資家たちが分析していて、起こり得るワーストケースとして想定しています。今後マージンデッドが減ってくれば、株価に対して需給が悪化しているのでマイナス要因だと判断しています。そのことをご理解いただければと思います。

今、皆さんは、このように思われているのではないでしょうか。S&P500は20~30年で大きく上昇している。借入額が増えても、マーケットに対するインパクトは大して大きくない。S&P500や米株式市場における時価総額に対し、借入額はほんの一部に過ぎないと考える方がいらっしゃるかと思います。

米国マージンデッドのS&P500に占める割合は2000年同等で低くない

そこで、最後にこちらをご紹介します。マージンデッドがS&P500のマーケットキャップに占める割合を示したものです。

現在は、S&P500に対して占める割合が約2.23%となっています。しかし、10月のピーク時に2.5%を占めていました。この2.5%が高いのか低いのかを見ると、まず、2000年のITバブル時には同じく2.5%。リーマンショック時には、それよりは上回ったものの、3.23~3.5%までに収まっています。

今の株式市場の時価総額が大きく増えたとしても、過去ショックが起こったときと同じぐらいマージンデッドの額が増えています。その事実が間違いなくあります。

時価総額が大きくなったからといって、マージンデッドが増えてもいいわけではない。これが、アメリカで言われている内容となります。

今日は、かなりショッキングな内容をお伝えしました。ただ、需給関係によるレバレッジの巻き戻しが、株価に対してかなり大きな影響を与えることは、皆さんもご存じだと思います。

レバレッジが利いているからこそ売却が進むと、株価が大きく下落する要因ともなります。株価のバリエーションを突破し、チャート分析を突破し、売られる、何がなんでも売却しなくてはならないと考えられるからです。

今後1ヶ月に一度発表されるマージンデッド残高がどうなるかは、いろいろな指標でチェックできます。

また、私の方からもお伝えしたいと思います。皆さんも、ぜひ検索でマージンデッドがどうかをお調べください。今後の相場に大きな影響を与えてきますので、参考になるかと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル