バンク・オブ・アメリカが発表する、ファンドマネージャー調査というものがあります。その調査において、ファンドマネージャーは今後の企業業績に改善の期待が見られないとレポートされました。

ファンドマネージャーの意識が高まったことで、今後株式市場、債券市場がどのように動くか。簡単にお伝えしたいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

ファンドマネージャー調査

ファンドマネージャー調査で利益への期待が大幅に低下

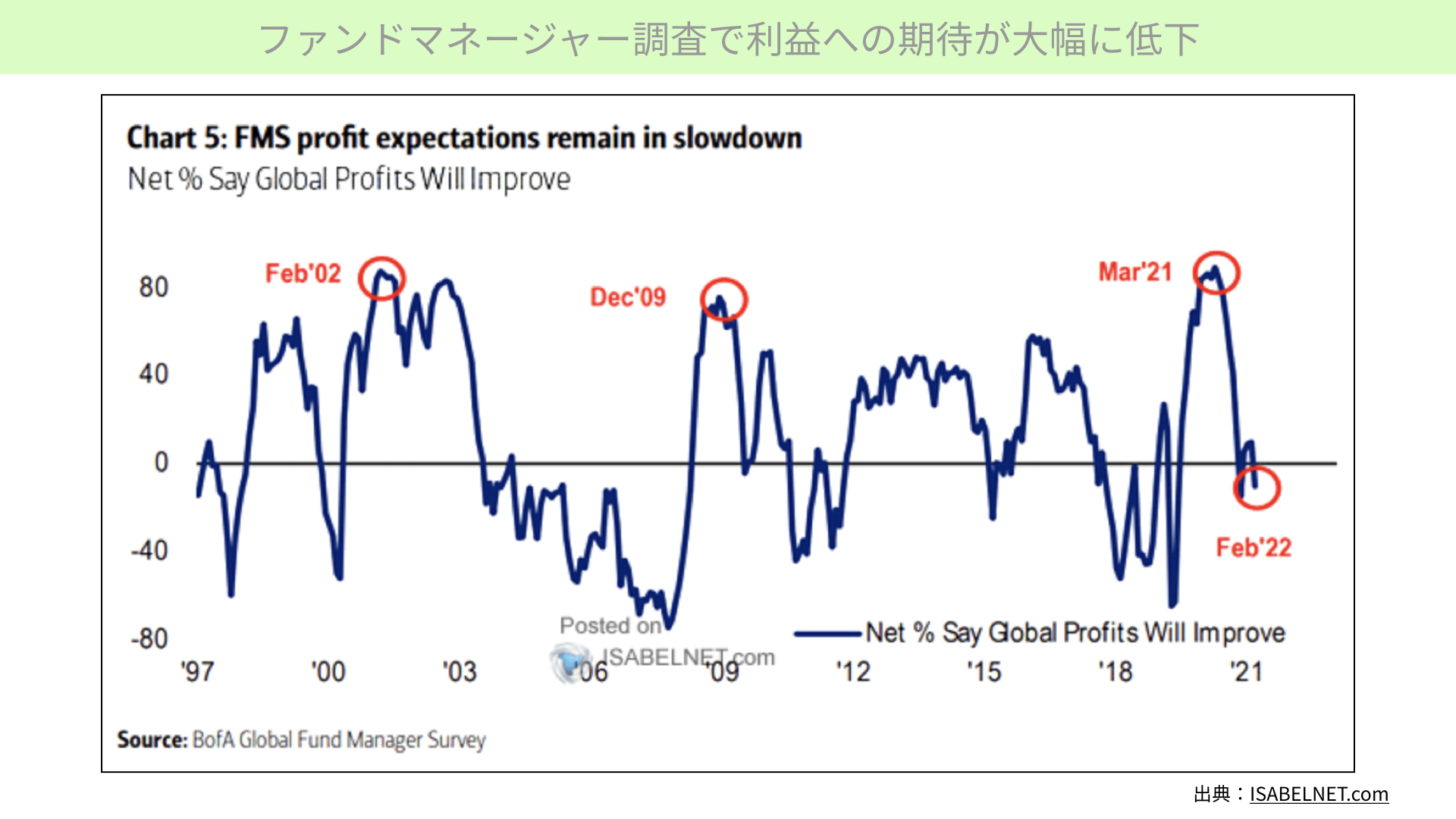

では、こちらをご覧ください。先ほどお伝えしたファンドマネージャー調査における、今後の企業業績が改善するかしないかを表したものです。

2月の現状は、企業の業績は改善するとも、悪化するとも思わないという0の状況となっています。

ただ、コロナショック以降の2年間は、企業業績が改善すると強く言われていました。それを織り込み、株価が上昇してきた背景があります。ですから、この0近辺というのは、株価にとってなかなかお金が流入して来ない状況になるだろうというのが、一つ目のポイントです。

また、赤丸で示したように、ファンドマネージャー調査がピークアウトした後は、業績改善が見込めない方に下がる傾向があります。今は0近辺にある見通しが今後改善するか、それとも改善しないのか。非常に重要なポイントとなってくるかと思います。

ファンドマネージャー調査で利益への期待が大幅に低下

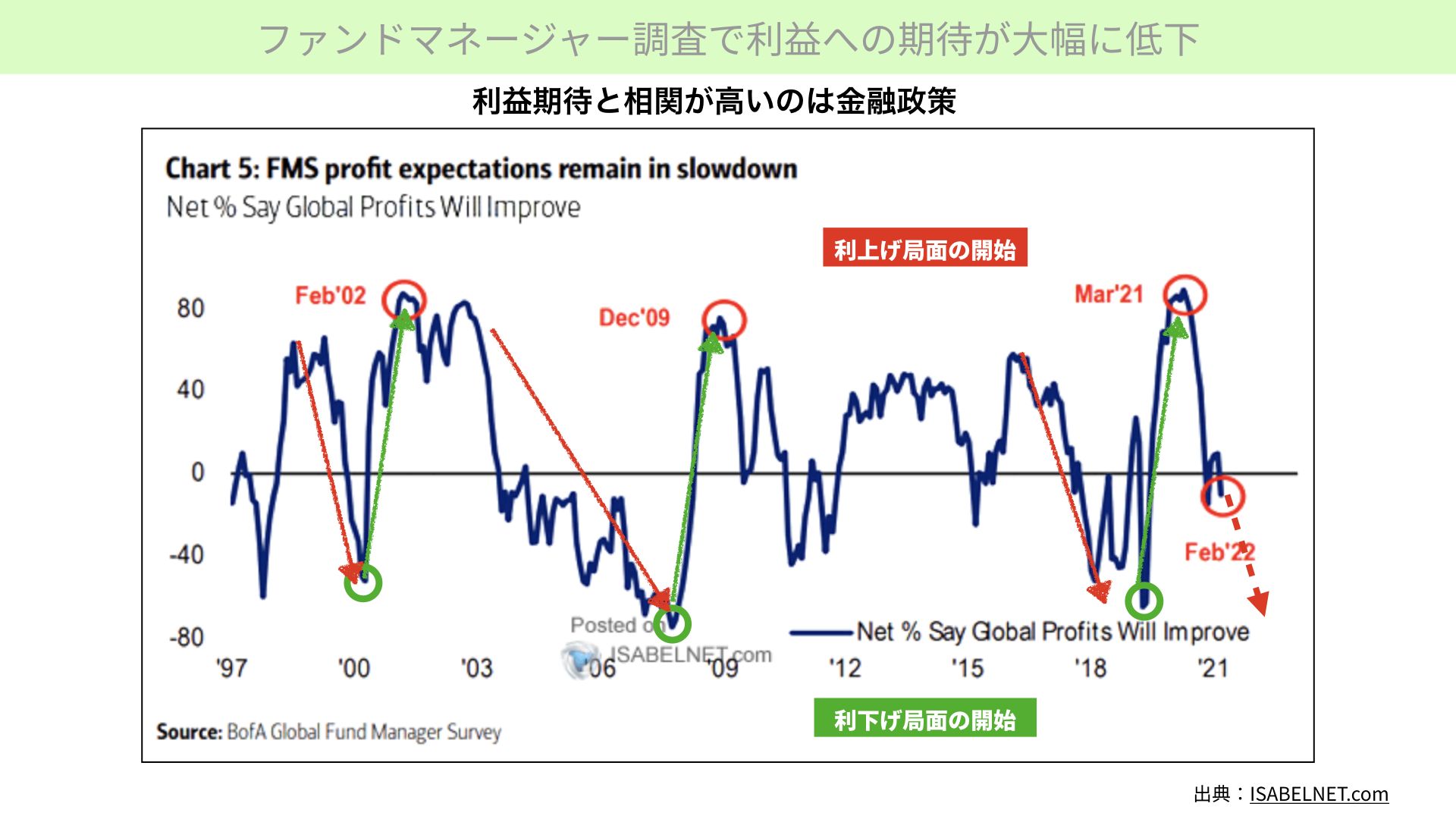

このアンケートをさらに細かく分析してみましょう。新たに加わった緑丸は、業績見通しが底打ちし、反転するポイントとなっています。

反転したきっかけは何か。調べてみると、利下げ開始が分かった時点、もしくは実行されてから業績回復の見通しに変わり、急激に上昇していることが分かります。一方、赤丸のピークアウトは、今後利上げがスタートする局面である傾向があります。

昨年3月にピークアウトした後、現在は0近辺まで下がってきている業績見通しは、過去の事例から言えば、ネガティブな方向へ向かっていく可能性があると言えます。

これが反転するきっかけは、利下げがスタートする局面です。しかし、マーケットの見通しとしては、利下げスタートは2024年以降と見ています。その意味では、この下げトレンドが続く可能性があるというのが、ファンドマネージャー調査からのヒントとなります。

ファンドマネージャーからのお金が、なかなか株式に向かわない状況になっていることが、ここから分かります。

とはいえ、ファンドマネージャーは株式に投資を続けなければなりません。どういうところにお金を振り分けているのでしょうか?

ファンドマネージャーのセクターアロケーション

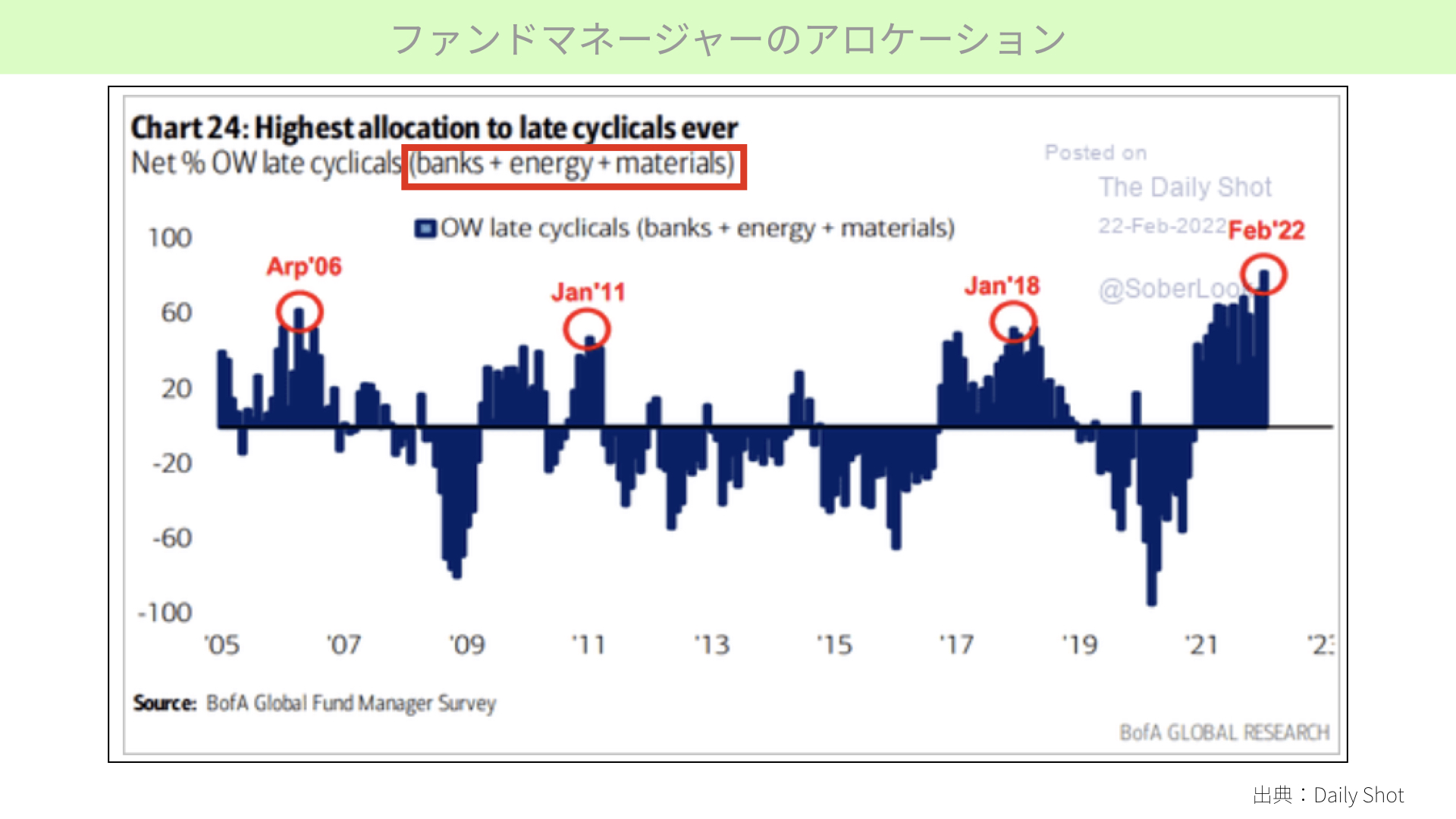

こちらをご覧ください。サイクルの終盤には、資金を銀行、エネルギーセクター、素材セクターに振り分けることがあります。これは、景気の終盤に行われます。

2005年以降では、2月は最も振り分けが大きくなっています。そう考えると、ファンドマネージャーはセクターローテーションの中で行けば、業績の期待はなかなかできない中において、銀行、エネルギーセクター、マテリアルの方へお金を振り分けていることが今回分かりました。

なぜそういった振り分けをしているのか? 景気終盤になっていると、ファンドマネージャーが警戒していることも、もちろん理由ではあります。しかし、最も大きい理由は、エネルギーセクターにおけるEPSの成長が一番期待できるということです。

米企業セクターの動向

2022年のセクター別EPS成長予想

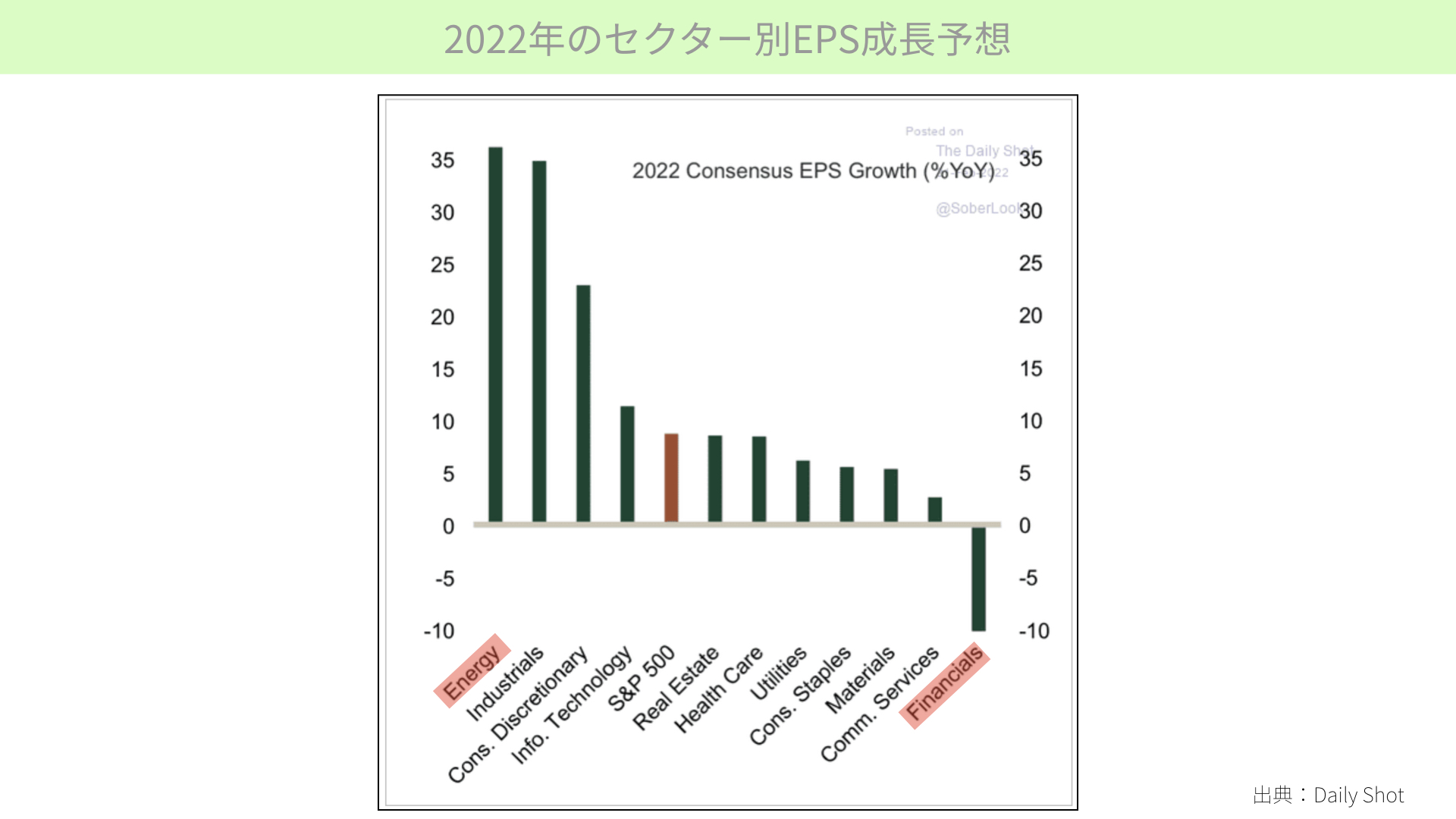

こちらは昨年対比での成長です。

エネルギーセクターは、一時期コロナによって需要が減っていました。そのため、かなり業績見通しが期待されていました。今年はセクターの中において35%を超える業績の成長が期待されており、お金が振り分けられていました。

金融セクターは、EPSの成長が最も期待できていません。とはいえ、21年にかなり業績を伸ばしています。今年金利差がついてくることがあれば、さらに収益を伸ばすのではないかと考えられ、お金を振り分ける対象となっています。

このようにファンドマネージャーから期待されていたエネルギーセクターですが、実は今向かい風になってきています。

石油セクターに向かい風

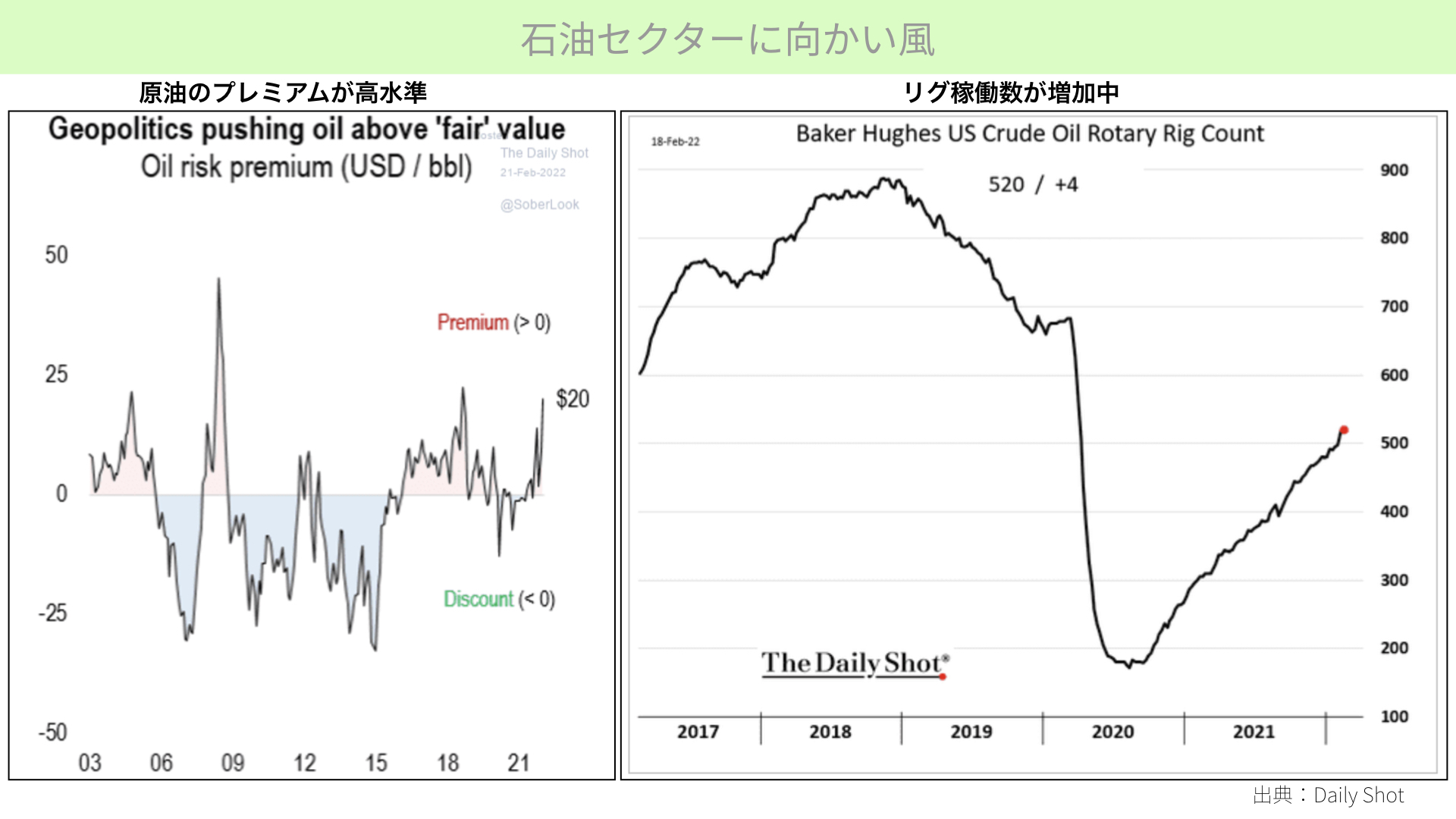

こちらをご覧ください。まずは、エネルギーセクターにおいて、かなり大きな割合を占める原油です。

実はプレミアムというものが乗ってきています。プレミアムとは、本来の価値(フェアバリュー)に対する上乗せを言います。

プレミアムがWTIに対して50近く乗っていたのは、リーマンショック直前です。今はその水準まではないものの、過去の水準から見てもかなり高い、20ドル近くまでプレミアムが乗った状態となっています。

これらに対し、需給の関係で見るとどうでしょうか。需要の方が多く、供給量が少ない状態が解消されれば、プレミアムがはがれ、本来の価値に下がってくるのではないか。そうマーケットでは認識されています。

右側には、リグ稼働率を示しました。これは、アメリカのシェールオイルを稼働させ、原油を生産するために必要なリグの稼働台数を示したものです。台数が非常に増えていることが分かります。

現在は520機動いていて、毎週生産体制が整ってきていることが分かります。アメリカのシェールオイルは、非常に深いところから原油を取り、生成しています。原油価格を高く売れない状況では、なかなか稼働は伴いません。しかし、今のように原油価格が上がってくれば、リグを再稼働させ、どんどん生産しようとの動きが活発になります。

そういったこともあり、リグ稼働率が増えてきています。OPECプラスも徐々に増産体制になっている中、アメリカも増産体制が整ってきたことになります。

供給量が増えてきているということは、プレミアムがはがれてくる可能性があります。そのため、今年期待されていたエネルギーセクターの業績については、少し疑念を持たざるを得なくなってきます。

ファンドマネージャーは、全体的な業績見通しについて、あまり改善を期待していません。その中でも期待が見込まれるとして、銀行、素材セクター、エネルギーセクターにお金を振り分けていました。

しかし、そのエネルギーセクターも、業績があまり良くないと言われています。さらに金利上昇によって利ざやを稼ぐ銀行セクターに期待したものも、金利低下に伴って、なかなか稼げないのではないかと、この1~2週間言われています。

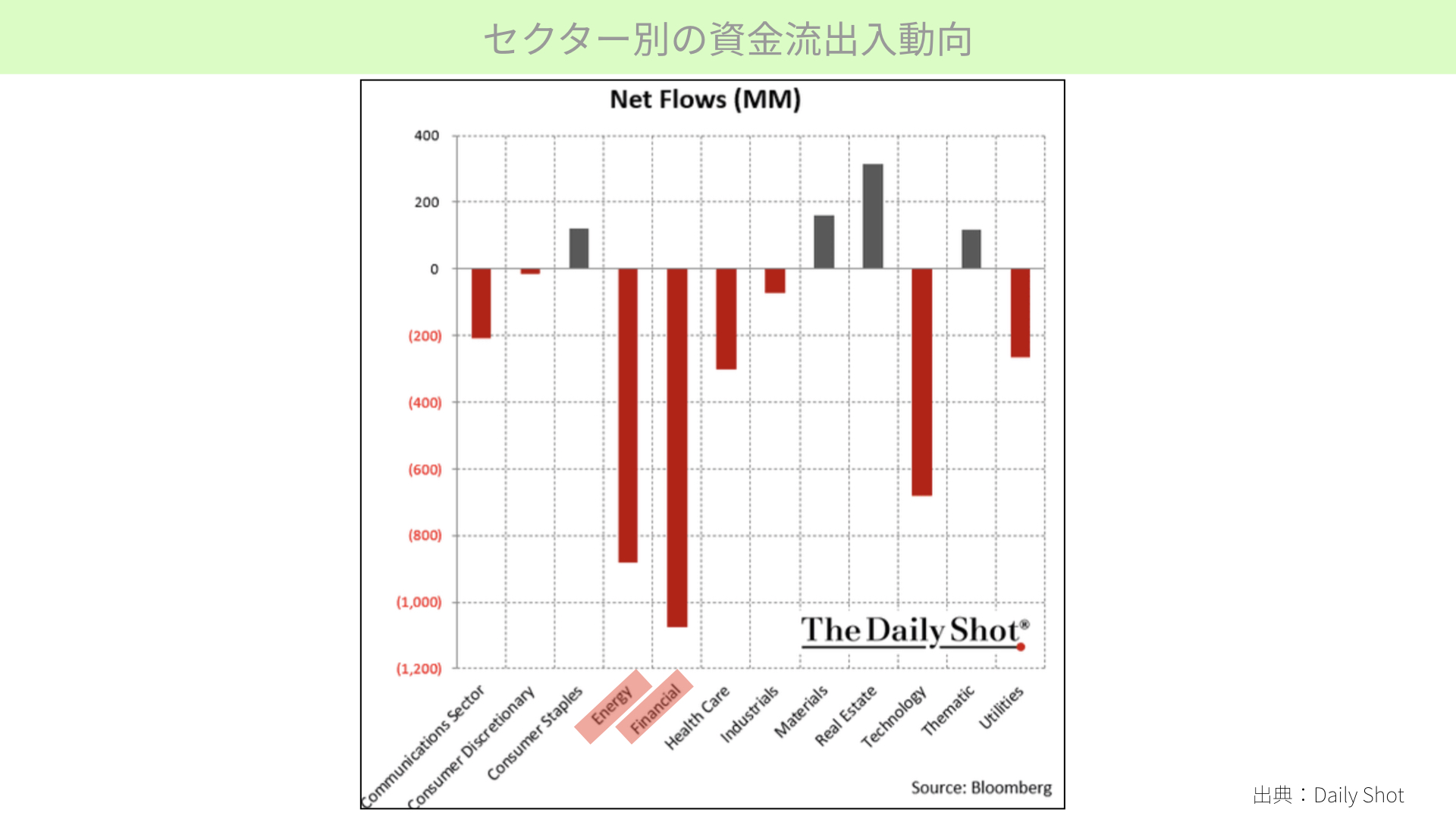

セクター別の資金流出入動向

その結果起こったことです。先週1週間のセクター別資金流出額を見ると、一番大きいのは銀行、フィナンシャルです。次にエネルギーセクター。この二つが、極端に大きくお金が流出している状況です。

ファンドマネージャーが期待し、お金を振り分けていたところからお金が流出しているといるのです。これは、ファンドマネージャーによる資金ローテーションが、なかなか株式においてできていないことを示します。

つまり、株式市場において、なかなかお金を留め置くことができない状況になっているのです。株からお金が出ていく状況に今はなっていることが、分かってきました。

株式からの資金流出

株式へのポジションはまだ減る可能性が十分にあります

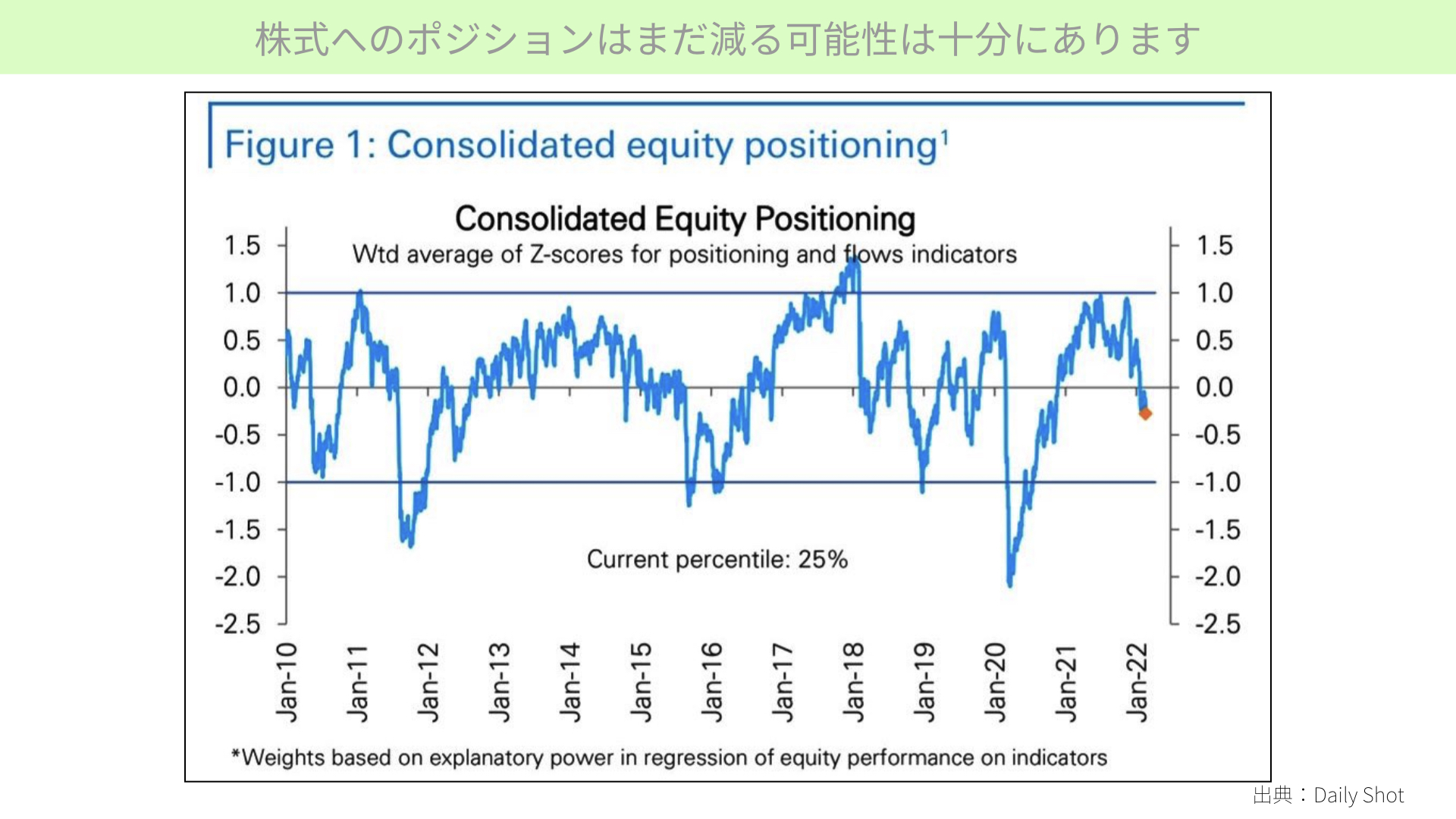

これが本当かどうかを確認するのが、こちらになります。

こちらの資料は、株式へのポジション(エクスポージャー)がどのくらい減るのかを、標準偏差(Zスコア)で分析したものとなります。

現状は0を切って、マイナスに向かっています。今のように株式から流出している状態は、過去の統計においても、まだまだお金が流出してもおかしくないポジションです。

今後株式市場の見通しがよほど改善する、利下げを行うといった、マーケットが元気になる状況がない限り、ファンドマネージャーを含め、株式から資金が出ていく可能性が十分にあります。そのことを、皆さんにもぜひ認識してほしいと思います。

もちろん値ごろ感など、いろいろなもので株式を買いたいということもあります。しかし、大きな資金の流れとしては、株式からまだまだお金が流出する可能性があります。太いお金がなかなか入りにくいということは、下支えも弱いです。かなり革新的な材料がない限り、上に向いていくことは、少し難しい状況だと分かりました。

では、株式はどこに向かっているのでしょうか。これを知れば、今のリスクオフの状態が、どのぐらいリスクオフなのかを測ることができます。分析によく使われるのは、債券のどこにお金が向いているのかです。

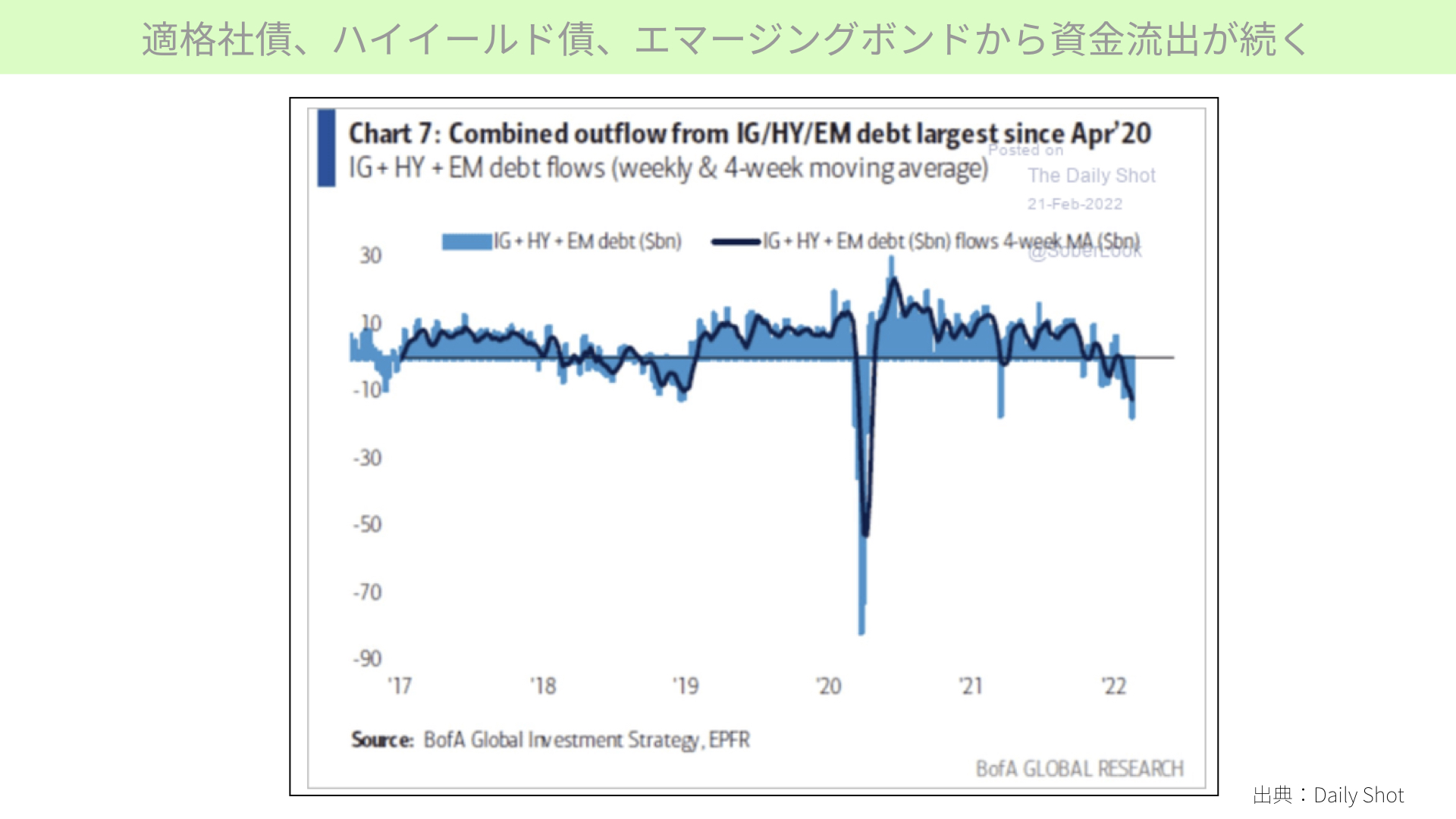

適格社債、ハイイールド債、エマージングボンドから資金流出が続く

こちらをご覧ください。普通、ある程度柔らかなリスクオフであれば、株式のリターンほどは期待できないものの、適格社債、ハイイールド債券、もしくは新興国の債券にお金を振り分け、イールドハンティング(高い金利をもらおうとする)動きを取ります。

しかし、コロナショック水準ほどではありませんが、かなり資金の流出が続いています。こういったところにお金を振り分けても、まだリスクにさらされる可能性があります。適格社債、ハイイールド債券は投資対象ではなく、逆に言うとお金を引き上げる対象になっていることが分かってきました。

態度としては、かなり慎重な姿勢が続いていることが確認できました。

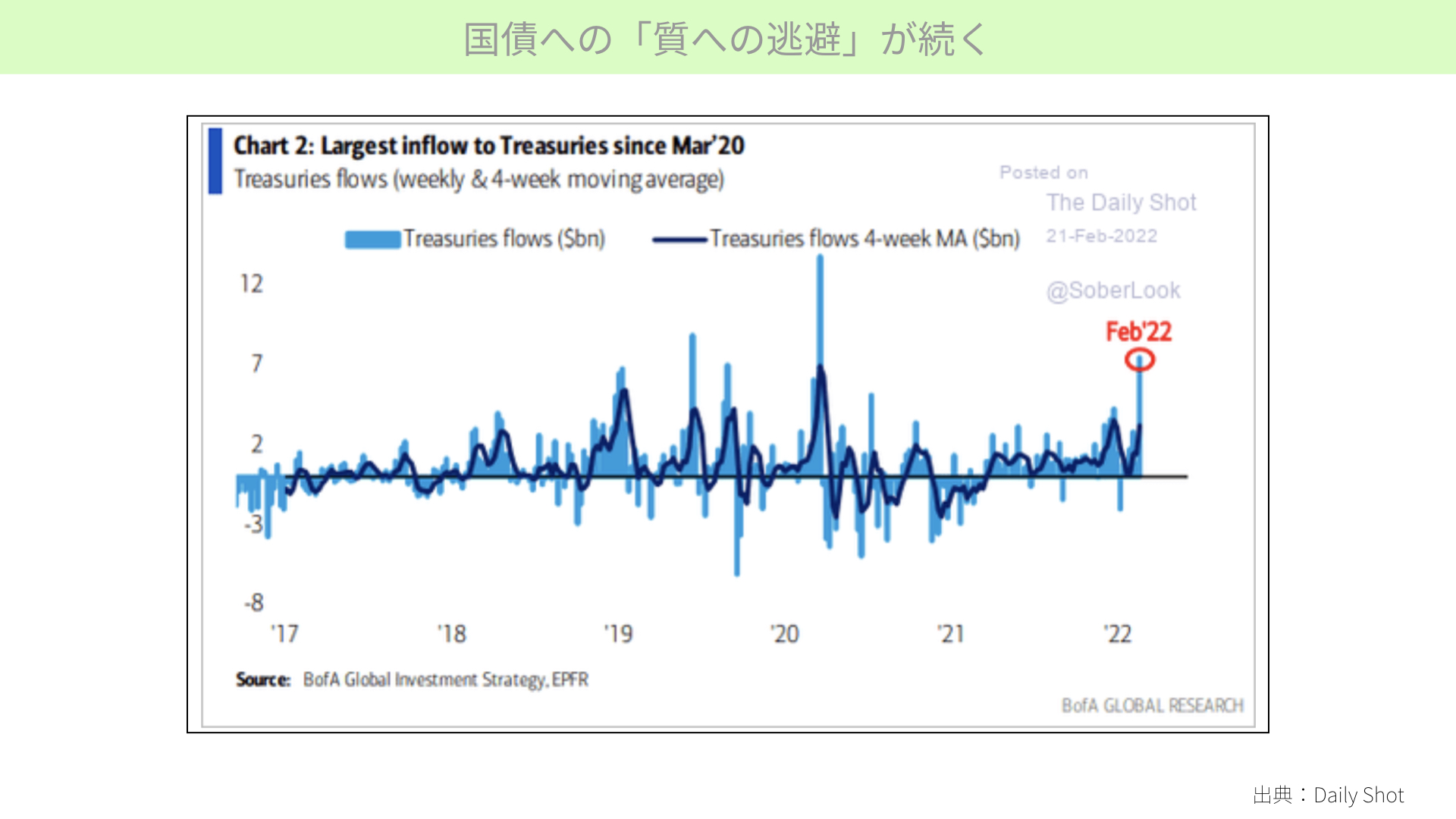

国債への「質への逃避」が続く

それが改めて確認できるのがこちらです。国債への資金流入が非常に増えてきています。コロナ水準までは資金が流入していませんが、質への逃避と言われる株式から国債へのお金の流入が明らかに分かります。

今のマーケットでは、ウクライナ情勢が最も話題になっています。ウクライナ情勢によって混沌とし、株価が下落していますが、今の状況は、いつかは終わります。それが正常化したときに、今のマーケットがどうなっているかを評価し直すことになります。

今の状況は、お金がローテーションする先もなかなか期待できなくなってきています。そして債券に移すにしても、社債やハイイールド債券は期待できず、国債に逃げます。かなり慎重な姿勢をファンドマネージャーたちが取っていると言えます。

ということは、皆さんの投資においても、大きなお金が下支えになりません。簡単に投資をするよりも、しっかりと底を固めた、もしくは上昇トレンドに戻ったことを確認するまで、慎重姿勢でいいことがファンドマネージャー調査から分析として分かってきました。

本日も最後までご覧いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル