24日、ロシアがウクライナに侵攻しました。その結果ヨーロッパ市場、日本市場、アメリカの先物市場で、スタート後に-3%ほどと大きく下落しました。

ただ、市場は徐々にプラスに転じ、最終的にはS&P500、NYダウは少しのプラス。NASDAQについては大幅なプラスとなっています。特にNASDAQの大きな上昇が目立ちました。

この背景は何かを含め、今回のリバウンドが今後も継続するのか。少し分析したいと思いますので、最後までご覧ください。来週以降の相場を見るヒントとしていただければと思います。

[ 目次 ]

リバウンドの背景

株価反転の理由

昨日の株式市場では、戦争がスタートしたことで株式市場が過剰に反応しました。その後、株価が大きく反転しています。

この反転の理由は、いくつか取り上げられています。例えば、ロシア軍がキエフに対して本当に速い侵攻を進めているため、早めに戦争が終わると考えられていることです。他にも、材料は出尽くしたと言っている方もいます。

バイデン大統領は「経済制裁において、国際間の決済システムについては制裁を加えない」と言っています。ロシアの金融機関に対して資金が送られないことによる金融不安リスクがないこともあり、リバウンドしたとも考えられます。

S&P500が1.5%、NYダウ+0.28%に対して、NASDAQは3.34%、NASDAQ100が3.44%と、3指標の中でも大きく水が空いた状態となっています。

NASDAQが大きく上昇した背景は何か。冷静に考えてみると、24日のロシア侵攻を受けて、FRB関係者の要人発言において、配慮したような発言が見られたことがあります。

少しハト派であったり、経済への懸念を示したりするようなコメントが出てくれば、マーケットに対してプラス材料になると事前に予測されていました。

実際、内容にハト派な部分があったことで、株価がプラスに転じました。特に金利に敏感なNASDAQが反応したというのが、正しい解釈ではないかという声が、市場関係者からは聞かれています。

実際の要人発言がどういうものだったのかを見てみましょう。

米金融政策関係者の要人発言

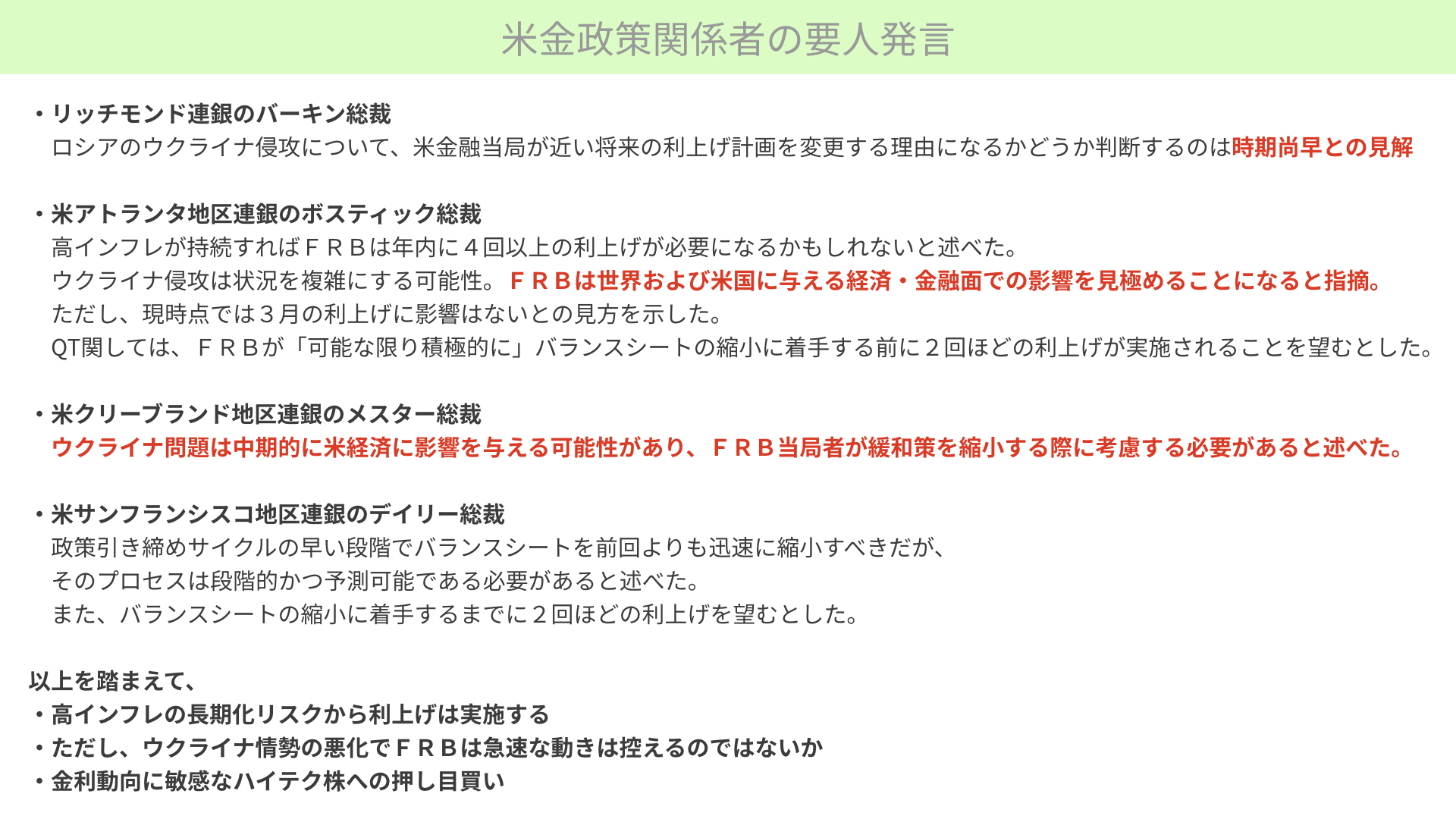

発表順に確認します。まず、リッチモンドのバーキン総裁です。

ロシアのウクライナ侵攻についてコメントしています。「米金融当局が近い将来の利上げ計画を変更する理由になるかどうかの判断は、時期尚早だ」と、状況によっては変更する可能性があるとのニュアンスを伝えています。ハト派として捉えられるかと思います。

次に、アトランタ連銀のボスティック総裁です。「FRBは世界および米国に与える経済・金融面での影響を見極めることになる」としています。ウクライナ侵攻がアメリカ経済に影響を与えることがあれば、政策については多少配慮しなければならないとのニュアンスを伝えています。

ただし、「3月時点での利上げに影響がない」ともしています。利上げに影響がないとしつつも、0.25の利上げか、0.5の利上げかについてはコメントしていません。また、QTについても2回ほど利上げを実施した後に行うと、今までと変わらないとしています。

クリーブランドのメスター総裁です。「ウクライナ問題は中期的に米経済に影響を与える可能性があり、FRB当局者が緩和策を縮小する際に考慮する必要がある」としています。つまり、今後の出口戦略において経済の影響を考慮する必要があると言っているのです。

このようにハト派が続いていました。最後に、ハト派で最も知られるデイリー総裁のコメントです。端的に言えば、今までと変わらないコメントとなっています。

「バランスシートの縮小に着手するまでは2回ほどの利上げを望む」ということで、ウクライナ情勢についてはあまりコメントを出していません。

こういった4人の要人発言を受け、結果としては高インフレの長期化リスクから、利上げを実施することは変わらないことが分かりました。

ただ、ウクライナ情勢が悪化すれば、FRBが急速な動きを控えるのではないかと、マーケットは勝手に織り込んでいます。そして、金利動向に敏感なハイテク株を押し目買いしていいと判断した可能性があるとされています。

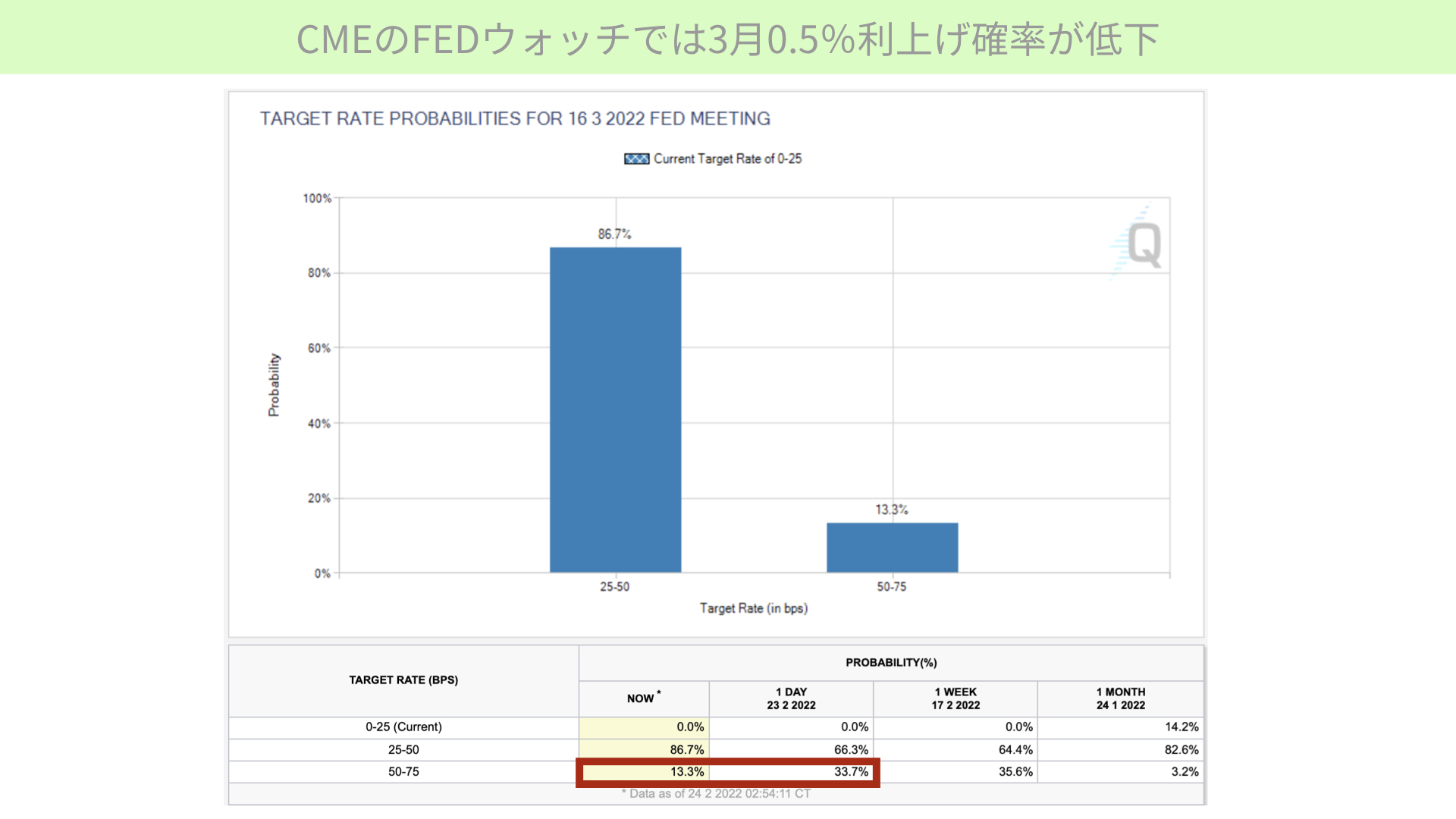

実際、それが数字としてどのように表れたのか。FEDウォッチャーとして、皆さんもいろいろなところでご覧になったことがあるかもしれません。こちらをご覧ください。

CMEのFEDウォッチでは3月0.5%利上げ確率が低下

23日時点では、0.5%利上げすると言っていた人は33.7%いました。しかし、24日時点では0.5%の利上げとした人は13.3%まで減っています。86.7%の人が0.25%の利上げとなり、0.5%の利上げは回避されるとマーケットが織り込み始めています。

今回のウクライナ開戦によりFRBが配慮的行動を取り、急速な利上げは行わない。金利はそこまで上がらず、金利に敏感なNASDAQが上がると考えられ、NASDAQの買いが最も大きくなったことがポイントです。

では、こういった状況がいつまで続くのでしょうか。いつも通り、実質金利と株価の関係を見たいと思います。

実質金利動向

米国10年実質金利とS&P500(年初来)

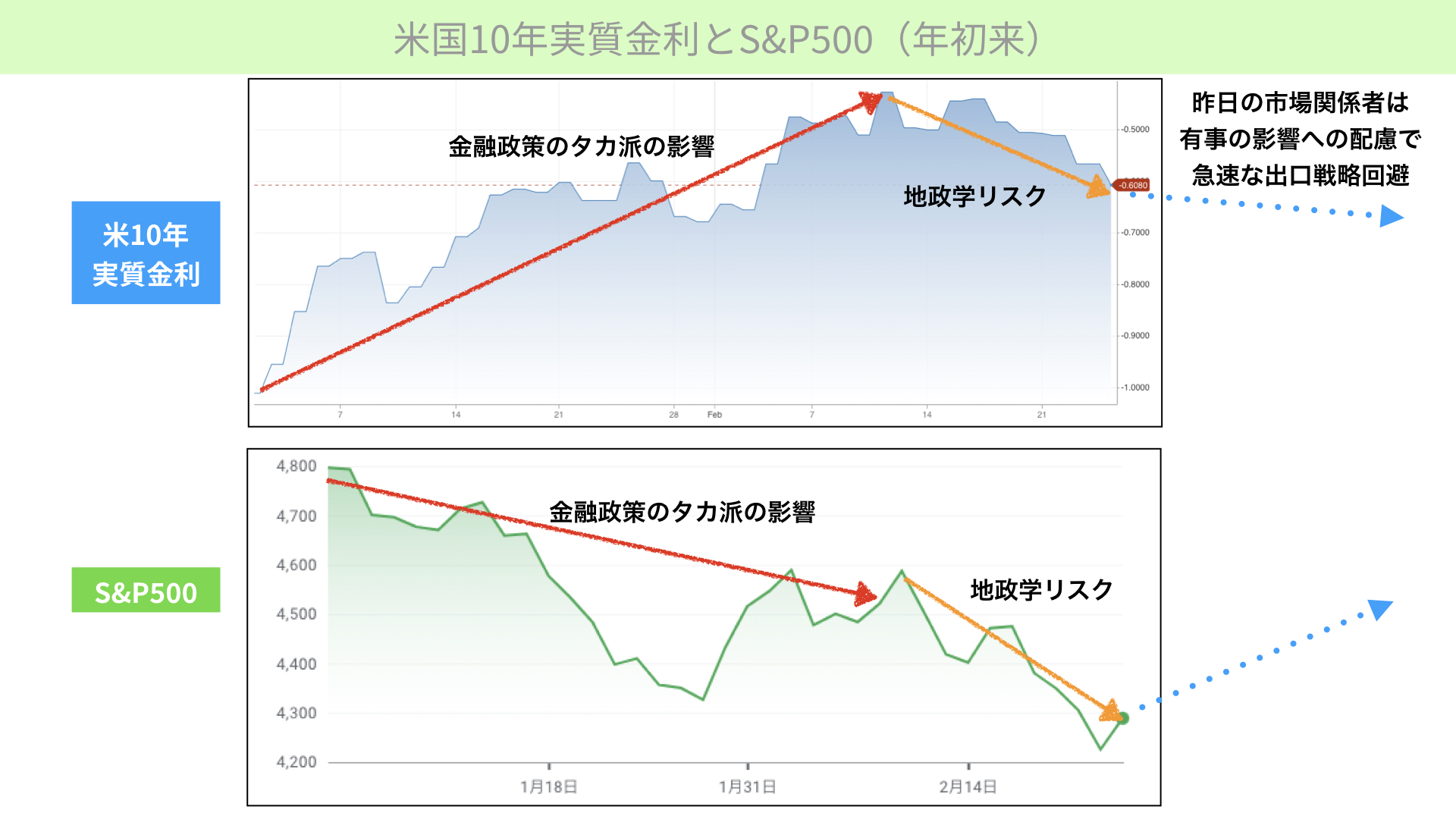

上が米10年実質金利、下がS&P500です。

上を見ると、今年に入って実質金利は大きく上昇しています。背景には、年初から年7回(1.75%)の利上げがあると言われ、10年名目金利が上昇したこと、景気鈍化に伴うインフレ率低下がありました。

実質金利の上昇は、株価にとってマイナス要因と言われています。2月10日まで実質金利が上昇したことでS&P500も下がっていることが、赤矢印部分からは確認できます。

2月10日以降からは地政学リスクが高まります。米10年金利は質への逃避によって、株から債券にお金が流入します。金利低下とロシア情勢の悪化によって資源価格は高騰し、さらにインフレ率は上昇しました。結果として、実質金利は低下します。

通常、実質金利が低下すればS&P500は上がります。しかし、地政学リスクによる実質金利の低下は、株価にマイナスの影響を与えます。そのため、実質金利と正相関で株価が下がったことを示すのが黄色矢印となります。

繰り返しになりますが、有事になったことでFRBは利上げを急ぐ、QTを速いスピードで行ったりはしないのではないかと市場関係者は考えています。そのため一部関係者は、青点線で示したように、実質金利はあまり上昇しないイメージを持っています。

結果、地政学リスクがある程度解消し、実質金利が低下するのであれば、株価は上昇すると考えられたのです。これが24日に起こった内容となります。

今週以降、本当に実質金利が低下するのでしょうか? FRB関係者は、本当に経済動向を見極め、緩やかなハト派的転換をするのでしょうか? ここについては、そんなに簡単にいかないと思われます。

その理由はこちらです。

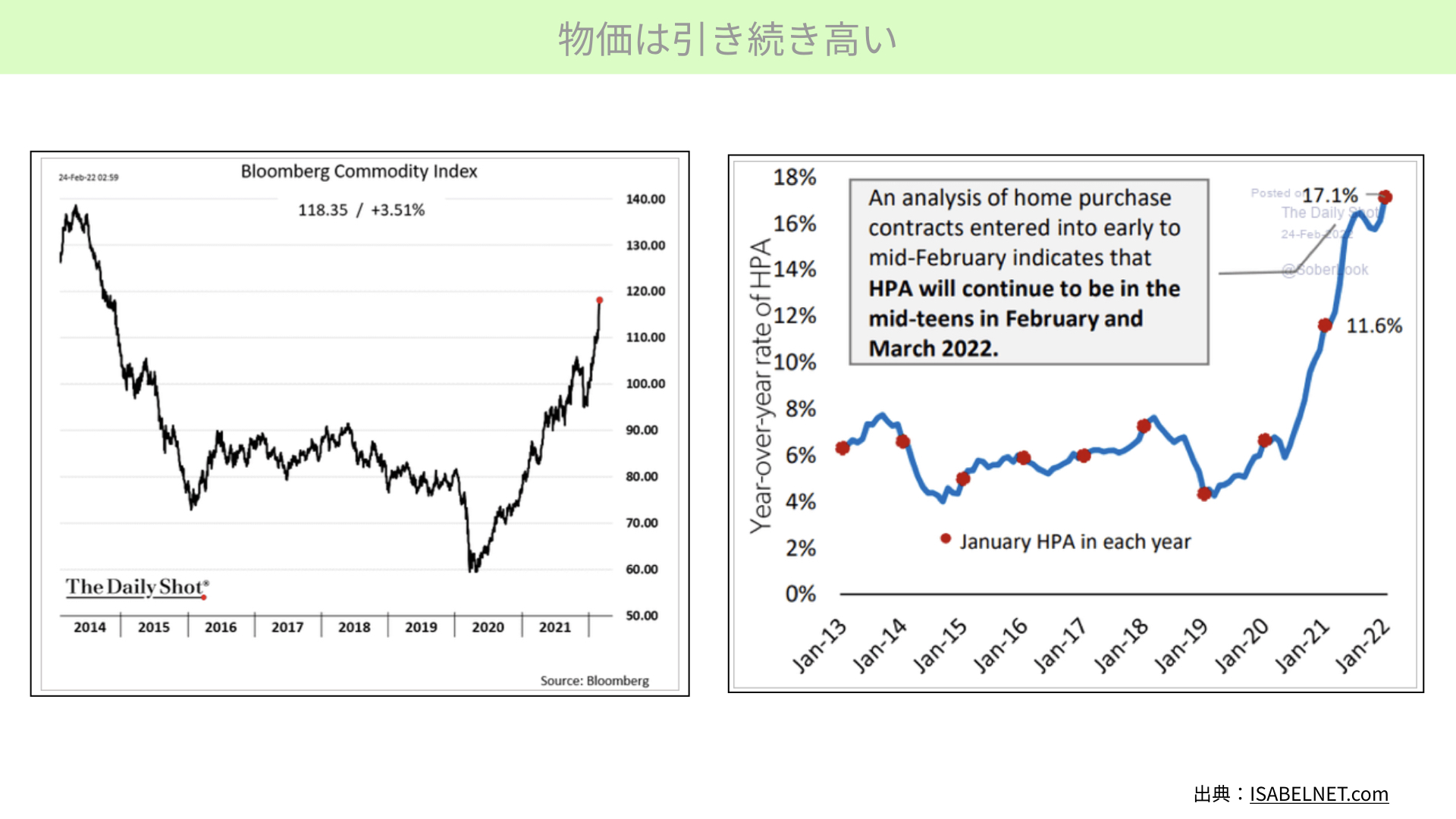

物価水準は引き続き高い

物価は引き続き高くなっています。左には、ブルームバーグのCommodity Indexを示しました。Commodity価格は、まだ引き続き高い状況が続いています。価格に転換されると考えると、物価は上がりやすい状況が続いていると言えます。

右のチャートは米住宅価格です。ケースシラーも含め、住宅価格は上がってきています。住宅価格が上がっていること、賃金が上がっていることを踏まえると、米CPIはそう簡単に下りてこないことが分かります。

戦時における影響を配慮し、政策金利をあまり上げないとも考えることはできます。しかし、バイデン大統領は今回の中間選挙に向けて、インフレをどうにかコントロールしたいと考えるでしょう。ここに来てインフレコントロールを放棄することには疑念があると言われています。

その意味では来週以降、実質金利が市場予想の通り低下するのか、上がっていくかの見極めが必要になるでしょう。

来週以降、金利の見極めがなぜ必要になるかです。

25日には、FRBが最も注目するPCEコアデフレータが発表されます。来週は、ISM非製造業指数によって人件費、物価が確認できるようになってきています。金曜日には、雇用統計も発表があります。

3月16~17日のFOMCに向け、3月5日からはブラックアウトに入ります。以降はコメントができなくなりますので、来週1週間は要人発言がかなり多く出てきます。

先日の要人発言がハト派的内容だったため、株価が上がったとすればどうなるでしょうか。今後、物価の方が重要だとして、インフレに対するハト派政策をコメントすることも考えられます。そうなれば、株価に対してはマイナスのインパクトとなります。本当に一言、二言で変わり得る状況です。

インフレが鎮静化する。金融政策が経済に与える影響が限定的だと確認できるまでは、まだまだ不安定な相場が続くと間違えるでしょう。

そのため、昨日のリバウンドが本物だったかどうかは、確信を持てていないマーケット関係者も多いです。そのことをぜひ念頭においていただきながら、来週のインフレ、金融政策に関するコメントをしっかりと見ていただければと思います。

本日も、最後までご覧いただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル