先週末、アメリカを中心とした西側諸国が、ロシアに対する経済制裁としてSWIFTからの締め出しを決定しました。その影響は、今週以降大きく出てくるのではないかと言われています。

影響が及んだとき一番懸念すべきものは、FOMCの政策に対する影響だと言われています。その中で今週出てくる要人発言をどのように考えるべきか。今週以降どこに注目すべきかをお伝えしたいと思います。ぜひ最後までご覧いただければと思います。

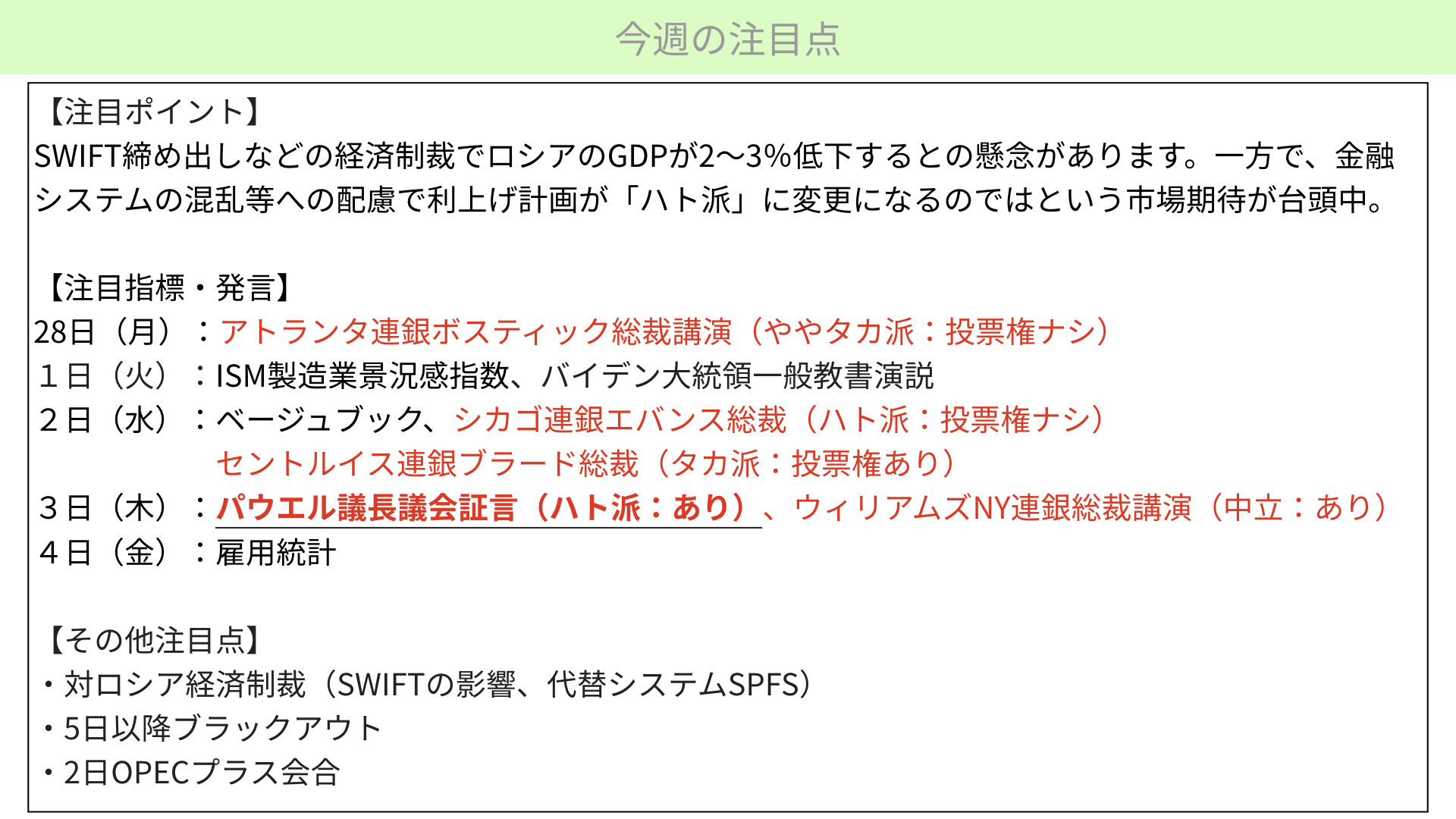

今週のイベント及び注目点

今週の注目点(1)

まずは今週のスケジュールを確認しましょう。初めに、要人発言に注目している理由です。

SWIFTからのロシア締め出しが決まりました。その影響として、ロシアのGDPは2~3%低下することが、マーケットでは懸念されています。

ロシアの輸出の多くは天然ガス、石油といったエネルギーが占めています。SWIFTからの締め出しによって、その決済が滞り、GDPが2~3%低下することが懸念されています。

ただし、先週金曜日の動きも含めて考えられていることがあります。こういった懸念がFOMCの政策決定において影響を与え、結果として利上げスピードを緩める、利上げ幅を縮小するのではないかと期待されているのです。

そのこともあり、ハイテク株を中心に株価は大きく上昇しています。本当にそういった計画が進んでいくのでしょうか? そこを今週確認していくことになるでしょう。

今週は、ISM製造業指数、雇用統計といった重要指標が並んでいます。その中でも注目を集めているのが、赤文字で書かれた要人発言です。

要人発言

1日、アトランタ連銀ボスティック総裁の講演があります。タカ派として認知されている彼は、投票権がありません。注目はされますが、参考程度になるかと思います。

2日には、シカゴ連銀のエバンズ総裁が発言をします。ハト派ですが、こちらも投票権はありません。参考程度に留まるでしょう。

同日、タカ派で知られるブラード総裁が発言します。彼は今年、投票権を持っています。

今回のロシア制裁や軍事侵攻の影響を受け、あまりタカ派的な内容でなかった場合。再来週に控えているFOMCの内容がハト派になるのではないかと期待され、株価が上がる可能性もあります。一方、タカ派的スタンスを貫いた場合は、マーケットが気迷う可能性もあります。ここは注意が必要です。

3日、パウエル議長議会証言があります。こちらが一番の注目となります。ハト派で投票権がある方です。今回の軍事侵攻を受け、どういうコメントを出してくるのか。また、経済政策についてどう配慮しているのか。見ていく必要があるかと思います。

同日、ウィリアムズNY連銀総裁によるコメントがあります。こちらも注目です。

4日には、雇用統計が発表されます。失業率低下、賃金上昇が確認できれば、インフレ懸念台頭が注目されるでしょう。ですから、そこがポイントとなるでしょう。

これを見ていく上で、今のインフレ状況がどうなっているか知っておく必要があります。インフレに関しては、情報がまちまちです。例えば、供給サイドの根詰まりが少し和らいできていることもあります。一方、強い需要がまだあるので、インフレが続くのではないかとの考えもあります。

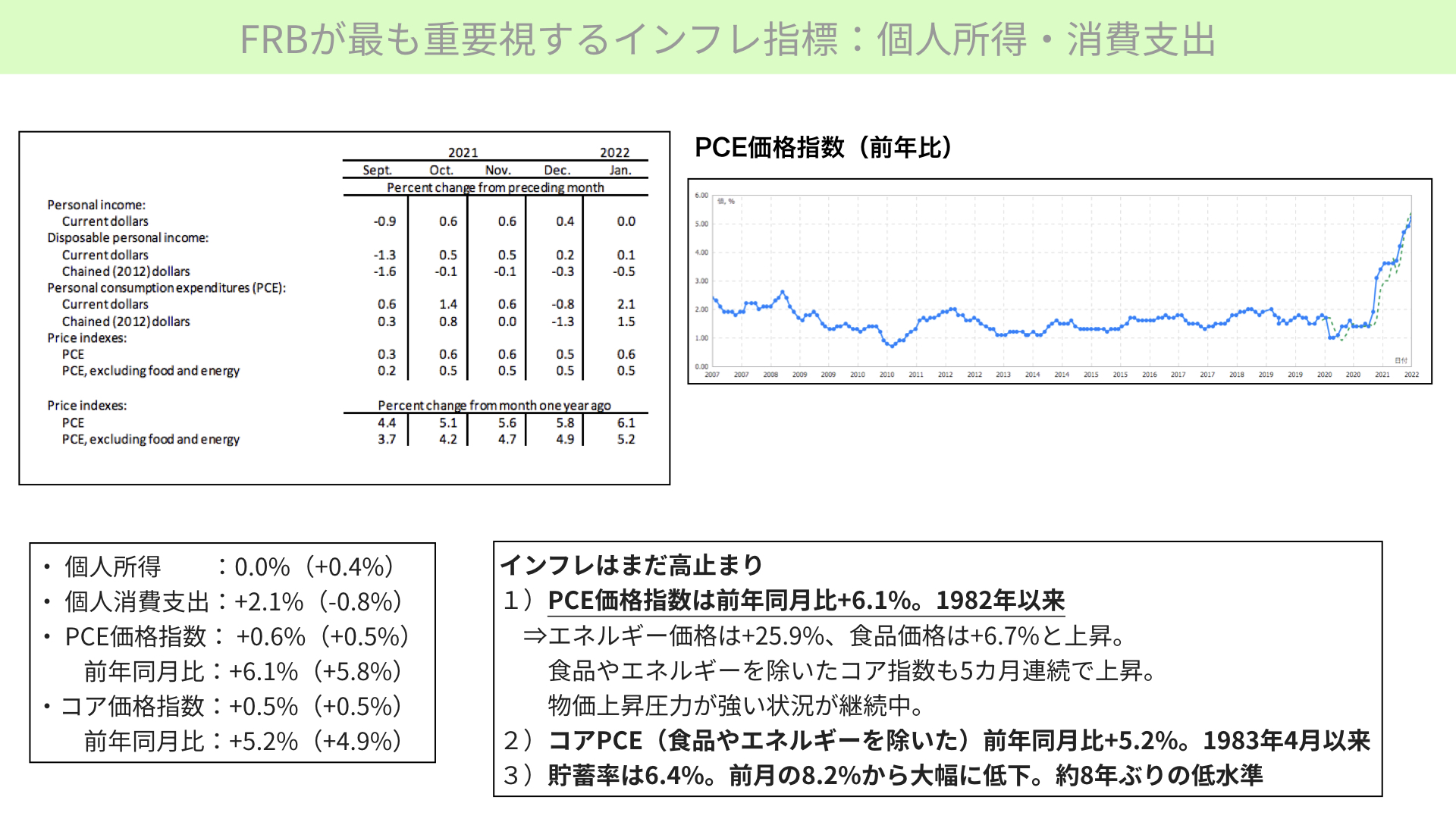

2月25日、FOMCで最も重要視されるPCEコアデフレーターが発表されています。こちらをご覧ください。

注意すべき理由

FRBが最も重要視するインフレ指標:個人所得・消費支出

まず、右のチャートをご覧ください。前年対比でのPCE価格指数です。大きく上昇していることが分かります。

PCE価格指数は、消費者が支出をするものです。前年同月比で+6.1%になったのは、1982年以来の高水準です。特にエネルギー価格が+25.9%、食品価格も+6.7%です。ここを考えると、引き続きPCE価格指数は高く留まると考えられます。

FRBとしては、これが2%に収まることを想定しています。まだまだ高い水準が続いているので、インフレ懸念が続いていると言えるでしょう。

また、食品、エネルギーを除いたコアPCEに関しても、前年同月比+5.2%です。1983年4月以来の高水準となっています。

インフレに関するFRBの判断は、まだ続いています。タカ派的政策に動いてくるのではないかと、マーケットでは認識されています。

ただ、金曜日にこれが発表されたときには、あまり材料視されていませんでした。要人発言次第では、改めてフォーカスが当たる可能性もあります。注目しておく必要があるでしょう。

注意点は、貯蓄率が6.4%になっていることです。前月8.2%からは大幅に低下しています。これは8年ぶりの低水準です。今まで政府によって個人に対する支援がかなりありましたが、それを全て使い切った状態に向かってきています。今後の消費動向に影響を与え得るため、注目が必要です。

インフレ指標に関してはまちまちです。ただし、FRBが最も重要視するPCEコアデフレーターが上がっていることから、金融の引き締めムードは変わらず続くでしょう。

とはいえ、経済制裁を含め、世界の秩序が乱れてきています。配慮した金融政策を取って先行した期待が実現されるのか、それともタカ派的になるのか。非常に注目されていますから、今週は株価が動きやすくなる可能性もあります。注意が必要です。

経済制裁は金価格にも影響

金価格は大きく下落しています。SWIFTから締め出されることで、決済に影響が出てくるのではないかと考えらえました。ロシアは世界で3番目に金を保有する国のため、金を売却して資金決済に充当したり、お金を潤沢に整えておいたりするのではないかと言われています。そこで金を売って、金価格が下がったのです。

元々、インフレ・有事であることを受け、金価格が上昇すると思われていました。その中での金価格下落です。戦時下における混沌とした状況では、何が起こるか分からないと言えます。

金価格は通常であればインフレ・有事に強いものです。上がっていくべきものが下がっていますから、想像がつかないことが起こり得る状況は今週以降も続く可能性があります。

・今週の注目点(2)

最後に、他の注目点を確認します。

対ロシア経済制裁として、SWIFTから締め出すと言われています。ロシアと中国は大体システムとしてSPFSを作っています。ドルから離れ、自分たちで決済できるようにとかなり準備を進めていると言われています。冷静に経済状況を見る必要があるでしょう。

2日は、OPECプラスの会合が開かれます。原油供給を増やすかどうか。動向次第では原油価格が影響を受けやすくなります。インフレにも影響を与え得る内容ですので、こちらも注目していただければと思います。

今週は、再来週のFOMCに向けて、かなりの要人発言が続きます。要人発言が恐らく軍事侵攻による影響を受けると、マーケットは織り込んでいます。

それでも変わらずタカ派的スタンスが多く出てきた場合。特にパウエル議長が、議会証言においてタカ派的コメントをしてくることがあった場合。マーケットは急激に金利を上昇させるような織り込みをする可能性があります。2月25~26日とは異なる反応が出てくる可能性もあるのです。

一方、かなり配慮したハト派的発言が出てくるようなことがあれば、株式市場によっては金融相場継続と考えられ、株価が上昇する(リバウンド局面が継続)する可能性があります。

予測するのはなかなか難しい状況ではあります。その中でも1個1個要人発言を確認しながら、マーケットに臨んでいただければと思います。

本日も、最後までご覧いただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル