1日も株式市場が大きく下落しています。さらに原油価格が105ドルを突破するなど、かなり資源高が進んでいる状況です。

金利見通しについても、政策金利の利上げスピードが上がらないと考え、金利低下が続いています。今後マーケットがどうなるのかは、資源価格、金利、株価の状態を見る必要があります。

今週に入り、金利と株価にずれが生じていることが確認できます。この状況はあまりいい状況ではありません。そうなった理由も含め、皆さんにお伝えしたいと思います。最後までご覧ください。

[ 目次 ]

コモディティ価格高騰

ロシアの原油供給低下などで原油価格が高騰

1日、原油価格が105ドルを突破しました。ゴールドマン・サックスを含め、金融機関は120~130ドルも十分にあり得るとしています。原油の先高観が強まってきています。

その背景には、SWIFTからの締め出されたロシアからの石油供給減少があると言われています。ロシアはアメリカに対して7%の石油を輸出しています。ロシアとアメリカの関係は薄いと言われていますが、供給が滞ればWTIも上がりやすくなるでしょう。

OPECプラスの会合も開かれます。日40万バレルの増産が予定されていますが、供給不足を補うための増産は予定されていないことも、拍車をかけている内容の一つです。

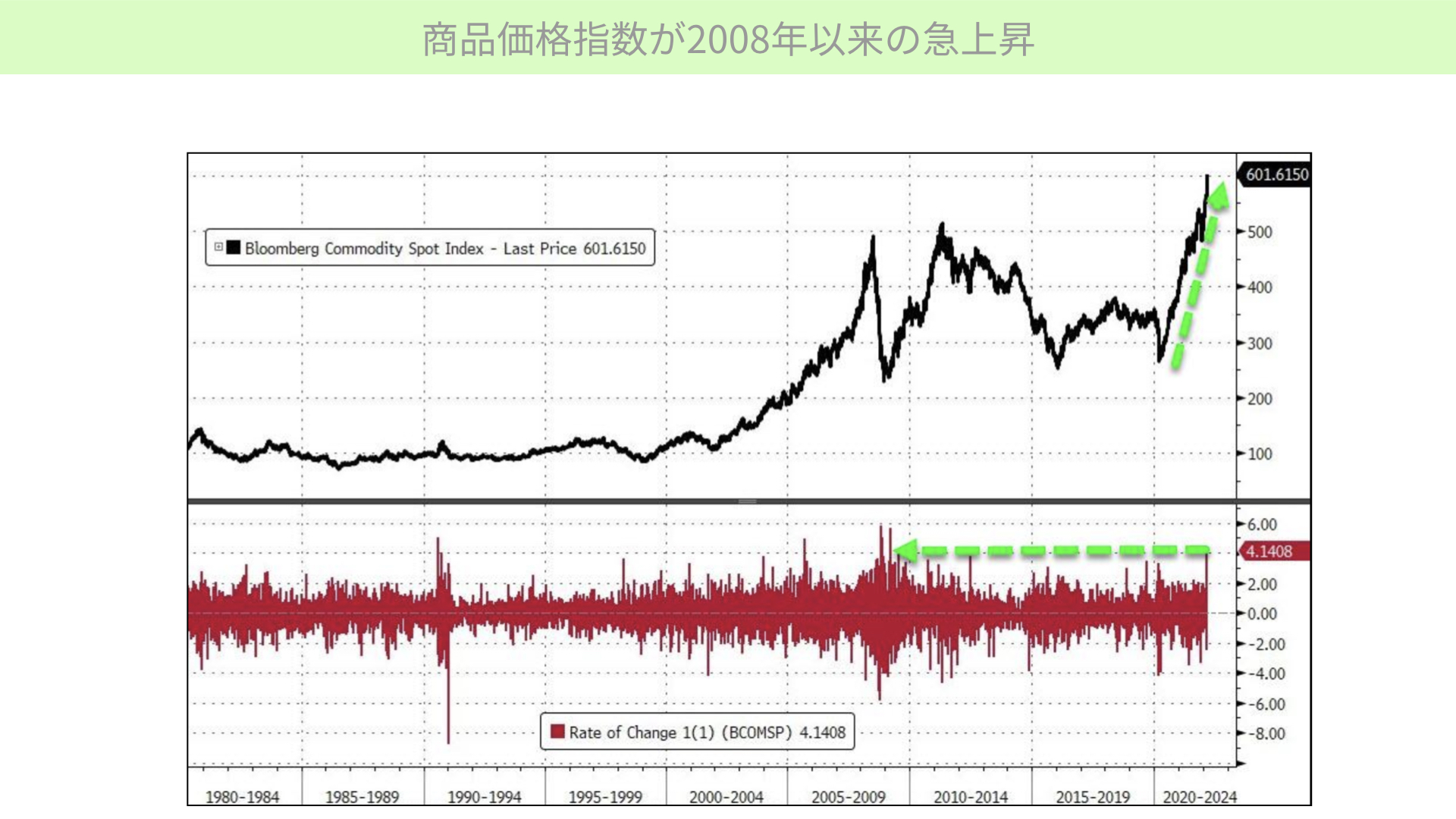

商品価格指数が2008年以来の急上昇

さらにこちらをご覧ください。ブルームバーグの商品価格指数というものがあります。下のチャートを見ると、1日あたりの数値が、2008年ぶりに大きく上昇しています。

次に上のチャートをご覧ください。商品価格指数全体としても、2008年、2010年の価格を大きく超えています。商品価格がかなり上昇していると確認できます。

1日、ISM製造業指数が発表されました。数字自体はあまりサプライズもなく良かったですが、支払価格指数は予想を少し下回っています。供給に対する根詰まりが原因のインフレは、少し和らいできた印象があります。

一方、エネルギーや商品価格が上昇していることから、インフレがまだまだ強いことが確認できます。今後もインフレ動向が続くのではないかと、マーケットは身構えている状況です。インフレに対し、今後もFRBが強い政策を取るのではないかと考えたのです。

その中で、こちらをご覧ください。

金融政策の見通し

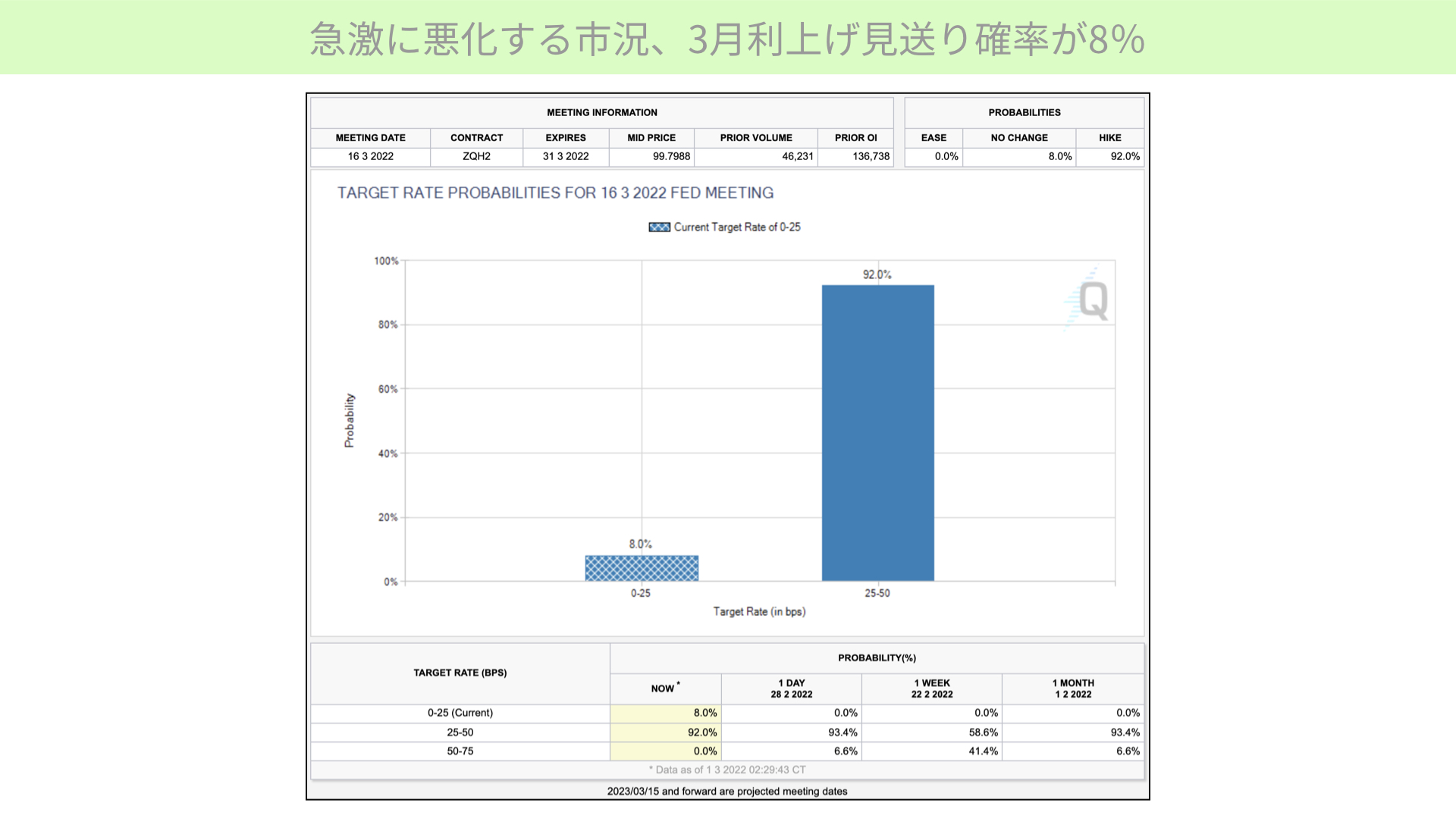

急激に悪化する市況、3月利上げ見送り確率が8%

FRBの金利引き上げが、見送りを含め、スローダウンするのではないかと言われています。

3月FOMCにおいて、利上げを見送る確率が8%、0.25%の利上げ確率は92%となっています。1週間前までは0.25%の利上げが58%、0.5%の利上げが41%でした。利上げのスローダウン、見送りとの見方が強まってきていると言えます。

通常であれば、インフレファイトをする局面です。利上げを進める状況ではあります。しかし、ロシアによるウクライナ侵攻による景気減速感、石油の不安定さがあり、景気減速に配慮して利上げがスローダウンするだろうと、マーケットが反応しています。

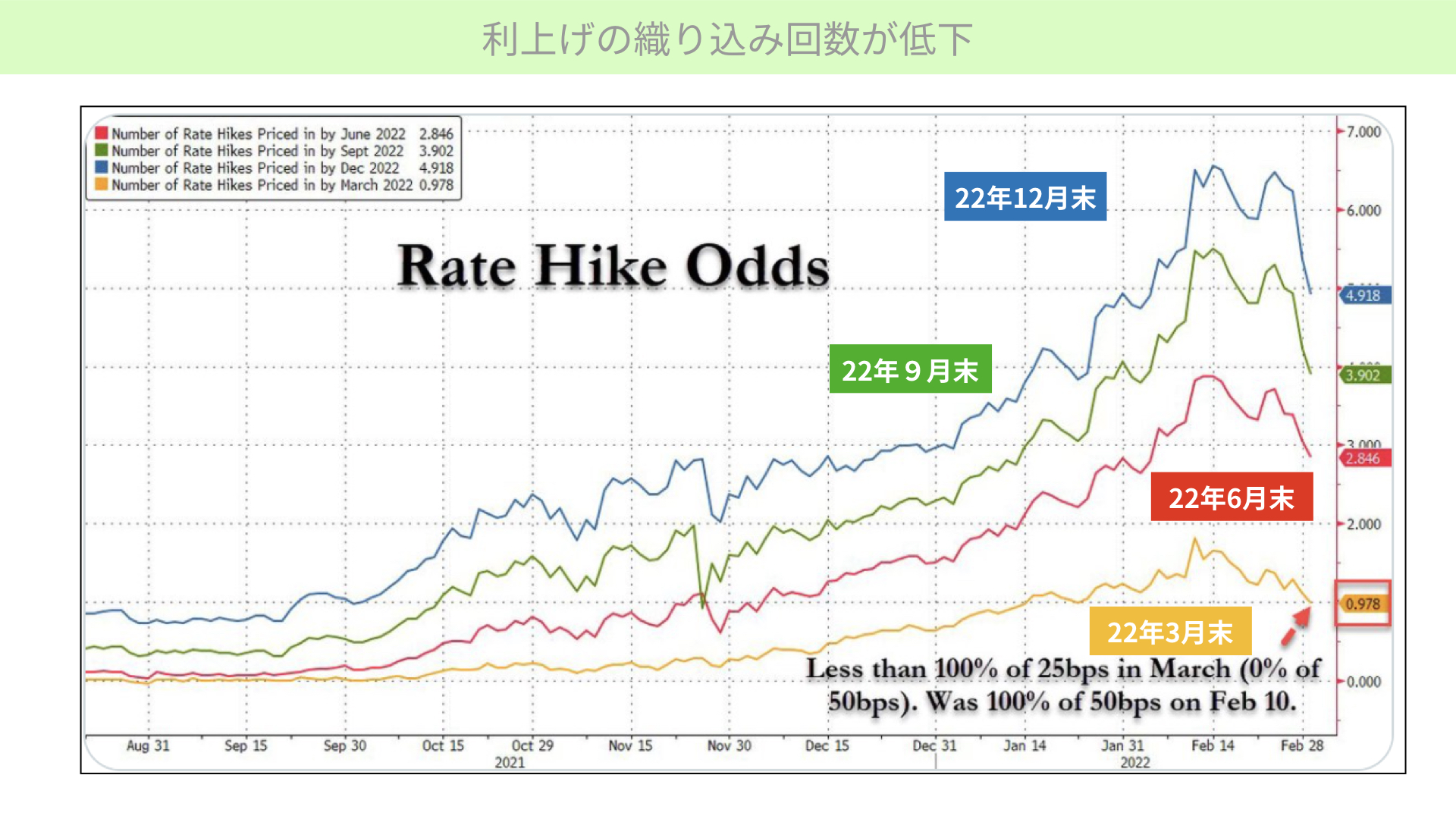

利上げの織り込み回数が低下

では、どのぐらいスローダウンすると考えられているのでしょうか。

青線が今年12月末、緑線が9月末、赤線が6月末、黄色線が3月末です。

青線は今、4.918となっています。これは年末までに4.918回利上げを行うことを示しています。2月14日には、6.5回ほど利上げがあるとされていました。わずか2週間で、1.5回分利上げ回数が減ったことになります。

他を見ても、総じて利上げ回数が減っていることが分かります。特に3月末では、0.978回です。利上げを行わないと言っている人が増えているのです。

インフレが強い中でも、景気に配慮するとなかなか利上げができないだろうと、今のマーケットは織り込んでいます。

これが正しいかどうかは別です。2日、3日に講演するパウエル議長はどう言及するのかが、非常に大事なポイントとなります。ですが、今はこう考えられていることをご理解ください。

その結果、金利、インフレ率がどう反応しているかです。

期待インフレ率と10年金利

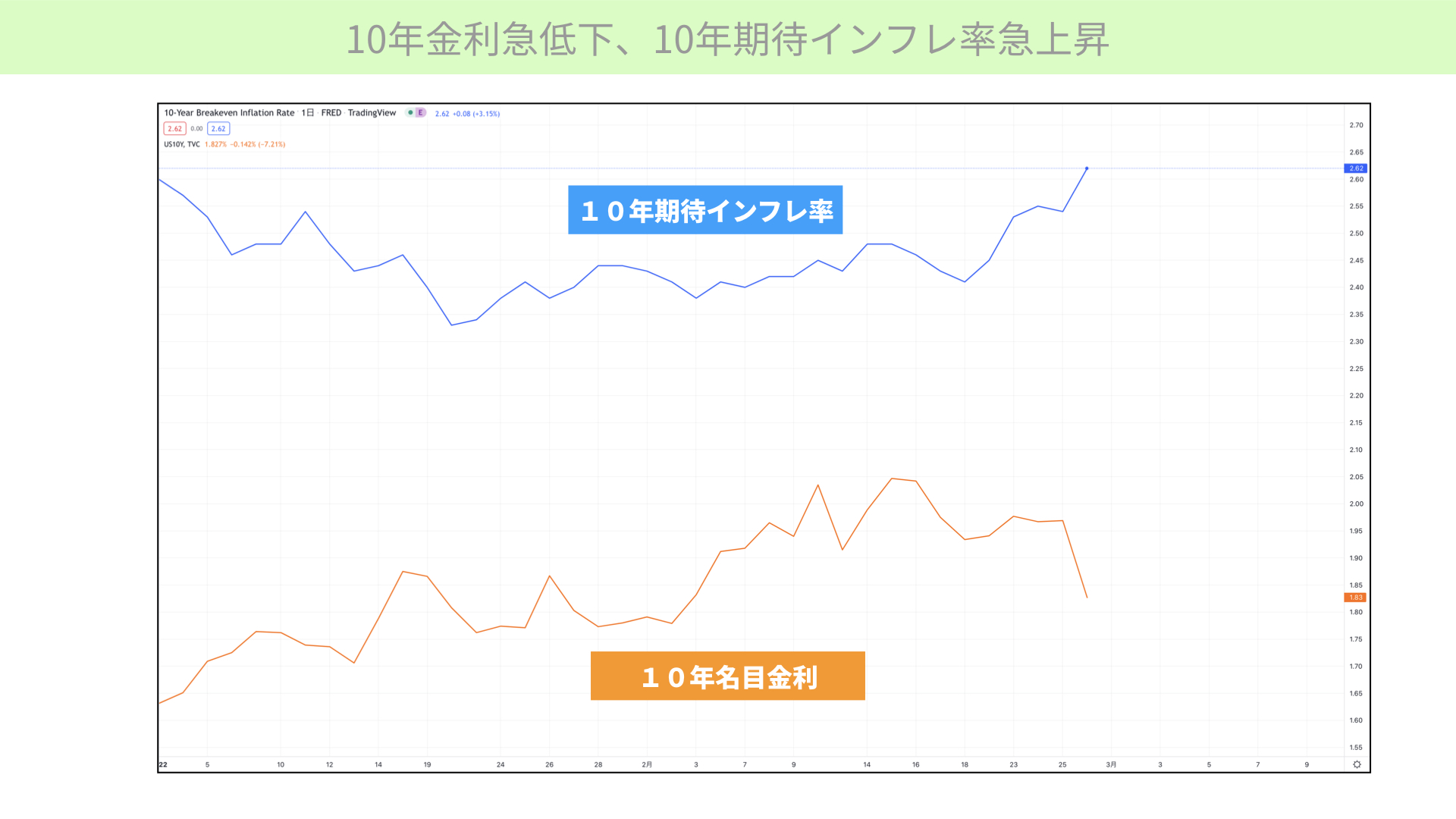

10年金利急低下、10年期待インフレ率急上昇

青線、10年期待インフレ率は急上昇しています。原油、コモディティ価格が間違いなく上昇すると考えられ、10年後のインフレも上がっていることが分かります。

オレンジ線、10年名目金利は急激に低下しています。政策金利の引き上げスピードが緩くなることが一つ目の要因です。

二つ目の要因は、将来景気減速によって金利が下がってくるのだから、今は調達する必要がないと思われたためです。リスク回避の買いもあり、債券を買う動きが強まり、株からお金が流れた結果金利が低下しています。そうした状況が、名目金利低下につながっています。

10年金利急低下、10年期待インフレ率急上昇

結果として起こったことです。

10年実質金利が大きく下落しています。2週間前までは-0.47%まで実質金利は上昇していましたが、昨日は-0.97%と、年初来の水準まで大きく実質金利が下がっています。

実質金利が下がると、株式に対する期待値は上がりやすくなります。特にNASDAQを中心に、株価にとってはプラス要因だと言われています。

逆に実質金利が上がるようであれば、NASDAQには大きくマイナス要因となります。結果として2月中旬までは大きく売られてきました。

しかし、本来であれば、現在のように実質金利が下がる状況は、NASADAQを中心に大きく反発してもいい局面です。

実際のNASDAQの動きを確認してみましょう。

実質金利が下落してもNASDAQの反応は鈍い

緑がRUSSEL2000、オレンジがNASDAQ100、青がS&P500です。

実質金利が低下し始めた24~25日を、丸印で示しました。以降、RUSSEL2000とNASDAQ100といった、実質金利低下がプラスに作用する株は、S&P500を引き離す形で強く上昇しています。

実質金利が低下したことで、株が買いではないかとマーケットでは一時期話題になっていました。しかし、今週に入ってからは実質金利低下が続いているにもかかわらず、実は株価が売られています。

実質金利の低下が進めば、本来であればRUSSEL2000、NASDAQ100がS&P500を引き離し下落幅が少なくなる、もしくは上昇してもいいところです。しかし、同じような率で下がっています。

この状態は2020年2~3月、コロナショック初期と同じです。このときも大きく株価が下落しました。普通、実質金利がマイナスになれば株価にはプラスとなります。実質金利がマイナスになっても株から債券にお金が逃げ、より実質金利がマイナスになる循環に入っている可能性が、2月28日~3月1日で確認できています。

2日以降も実質金利が低下しているにもかかわらず、株が下がっていくようなことがあれば、マーケットのコンディションとしてはあまり良くない状態が続いていると言えます。ぜひリスク管理に活かしていただければと思います。

一方、株価の将来の期待が高いとして、株に押し目が入ってくることがあれば、マーケットはそこまでパニックに陥っていないことになります。その意味では、実質金利の株の関係を見ていただきたいと思います。

さらに、2日以降続くパウエル議長の議会証言の中身が、金融政策にもしも言及した場合です。言及したとおりに素直に反応するのか、異なった反応をするのかを見れば、金融政策とは別の大きなお金の流れができているかどうかを判断できます。

慎重にマーケットの情報を拾いながら、株と金利の反応を見ていただくことが大事になるかと思います。

本日も最後までご覧いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル