3日、パウエル議長が議会証言を行いました。その場において、3月FOMCは0.25%の利上げを行うと明言しています。

0.25%の利上げで抑えたこともあり、マーケットでは不確実性がなくなったことも含め、一定の好感を示しました。インフレ動向に応じて0.5%の利上げにすることは、今後以降は十分あり得るとも示していますから、含みを持たせた回答だったとも言えます。

0.25%の金融政策で本当にインフレが鎮静化できるのでしょうか? マーケットはインフレが進み、景気が減速するスタグフレーションに陥るのではないかとの疑問を持ち、株価がなかなか上がりきらない状況となっています。

今のインフレ状況がどうなのか。マーケットはインフレに対して、どのように考えているのか。数字を見ながら分析し、来週以降の皆さんの投資判断にお使いいただけるようにお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

コモディティ価格の上昇

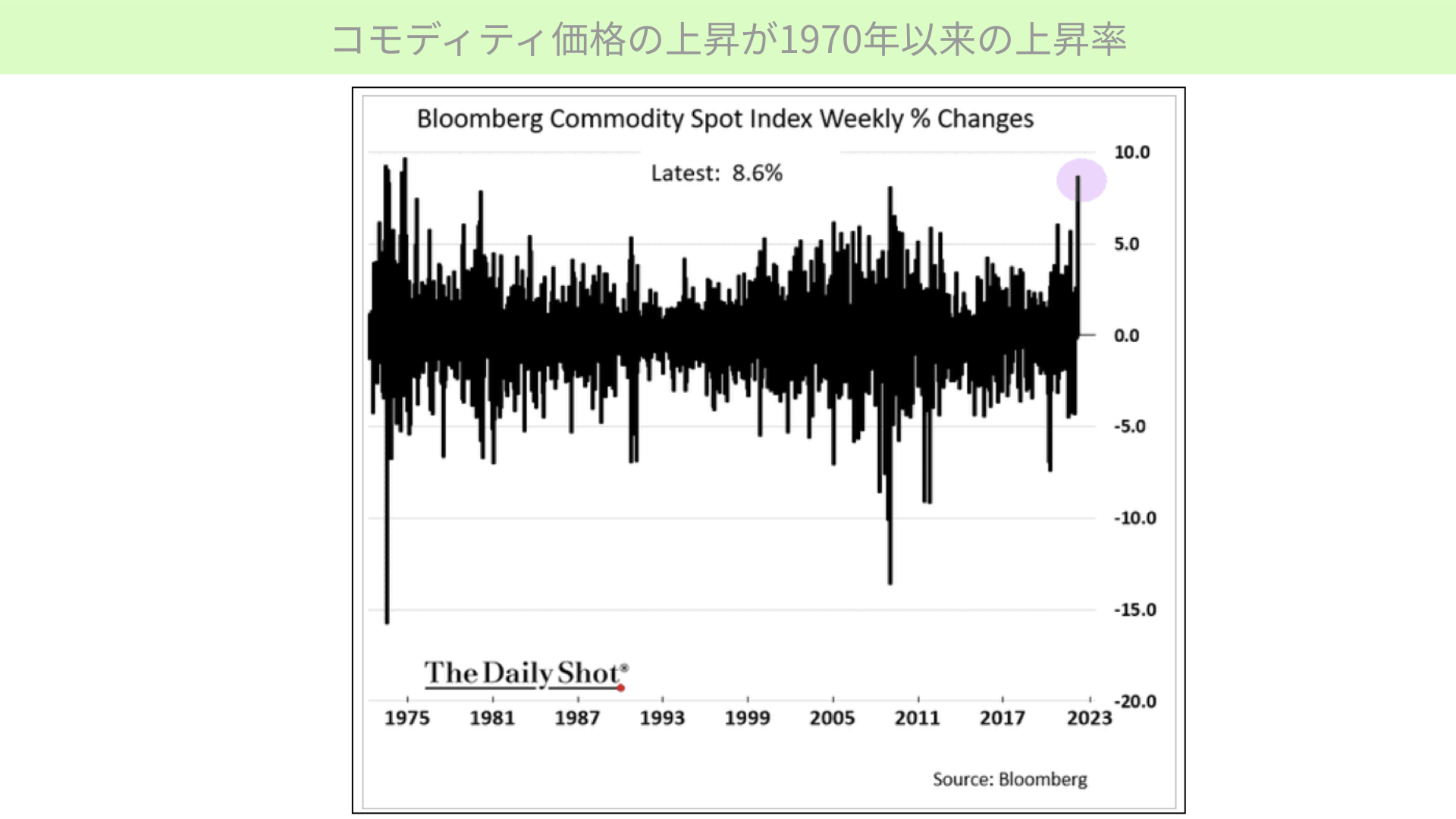

コモディティ価格の上昇は1970年以来の上昇率

コモディティ価格がどんどん上昇しています。こちらのチャートは、1週間でどれだけコモディティ価格が上がったかを示したものです。

今週1週間、8.6%も上昇しています。これは1970年以来の上昇率です。

コモディティ在庫が数十年ぶりの低水準

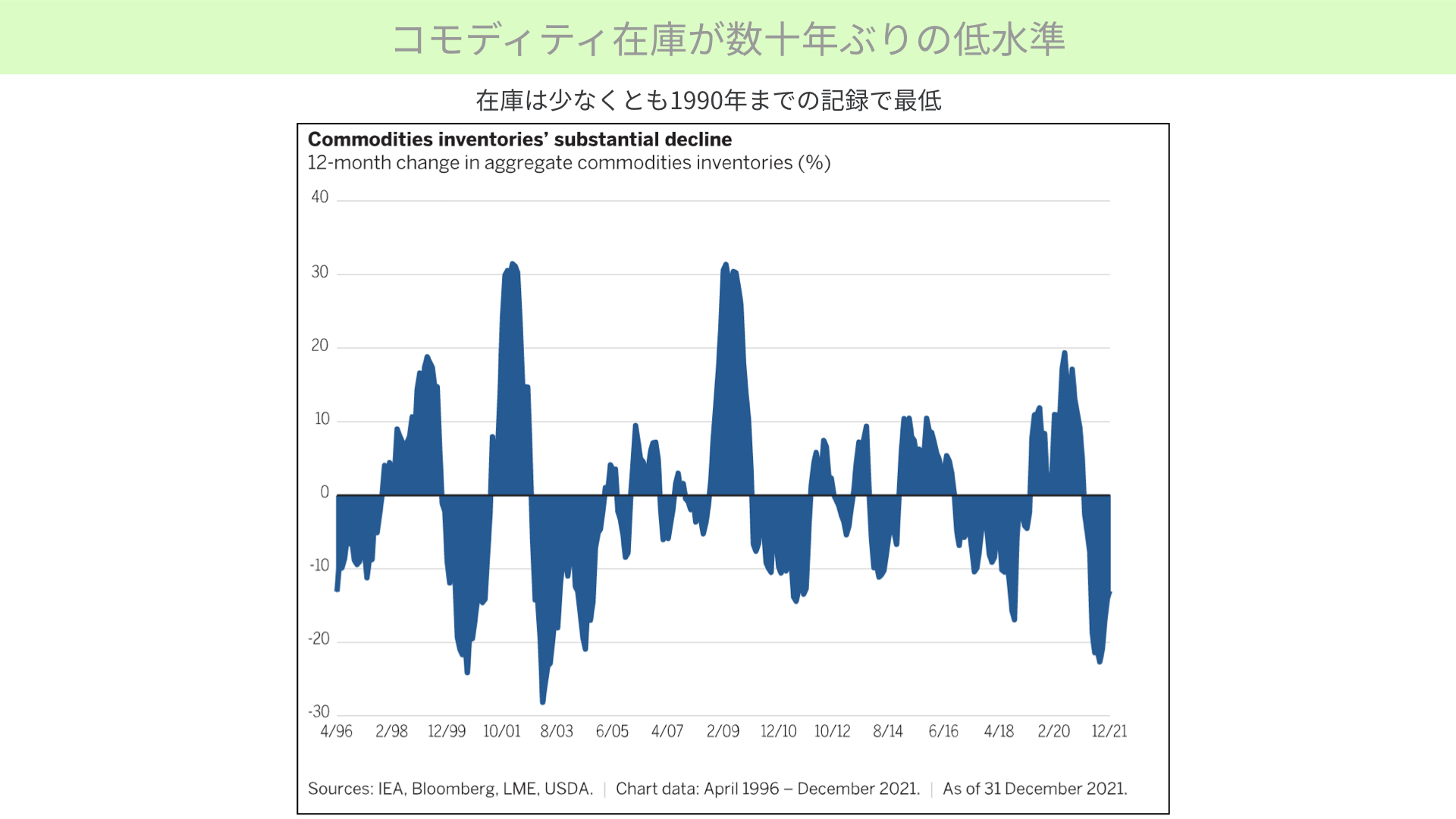

コモディティは一過性だ、戦時下だからだ、と言う方がいます。しかし、こちらの資料をご覧ください。コモディティの在庫が、前年比でどのぐらい減っているかを示したものとなっています。

下に行くと在庫不足、上に行くと在庫超過です。去年に比べても20%以上在庫が減っています。在庫数では、1990年までの記録でも最低水準です。前年比でも大きく下がっていますが、在庫数としては相当大きなマイナスと言えます。

ウクライナ情勢によってコモディティ価格が上昇しているわけではなく、去年から在庫が本当に足りない状況が続いていることが確認できます。一過性ではなく、持続性のインフレなのではないかというのがマーケットの見通しとなります。

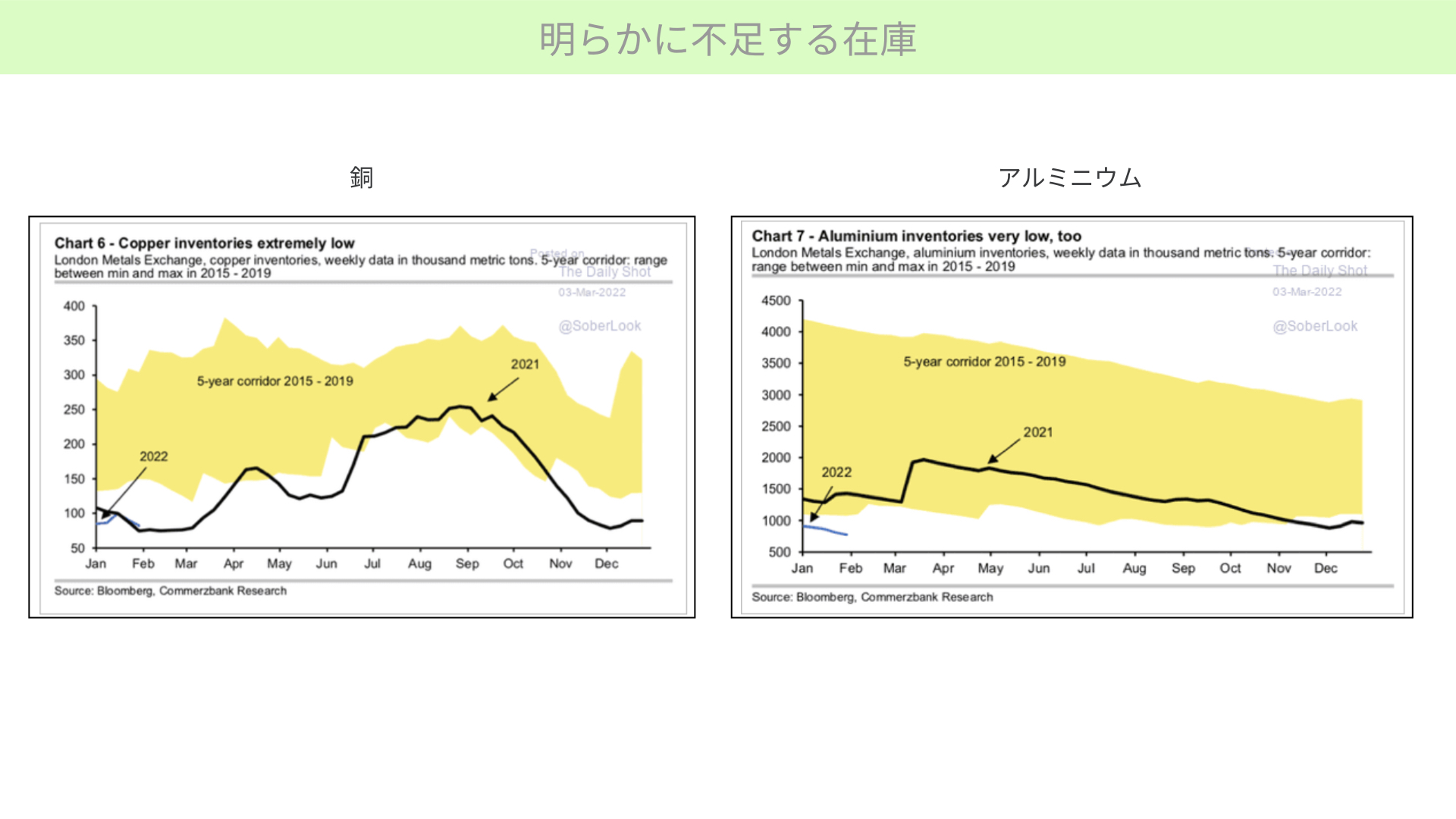

明らかに不足する在庫

さらにこちらをご覧ください。左に銅、右にアルミニウムのチャートを出しました。黄色の帯はバンドと呼ばれ、過去の在庫量が季節要因を含めて、この範疇に収まっていることを表しています。

実際の数字がバンドの中に収まっていれば、通常通りの在庫となってきます。黒いチャートは2021年在庫を示します。年間を通してずっと在庫が少ない状態でしたが、後半の12月にかけて大きく在庫が不足しています。

青いチャートは2022年です。1月段階から大きくマイナスを示しています。銅においては、2021年以降不足が続いていることが分かります。

アルミニウムに関しては、2021年は過去の歴史のバンドの中に収まっていました。しかし、12月ごろから不足し、22年には大きく不足しています。

在庫不足が慢性的に起こっている状況のため、インフレが起こりやすいと言えます。これについて、FRBメンバーはどう感じているのでしょうか。

今週水曜日に発表されたベージュブックというものがあります。このベージュブックは、2月18日までの12の地域連銀が行った調査を持ち寄って、FOMCで議題として話し合い、金融政策を行うための経済資料となります。

その中において、インフレという言葉が多く使われています。

市場の考えるインフレ率

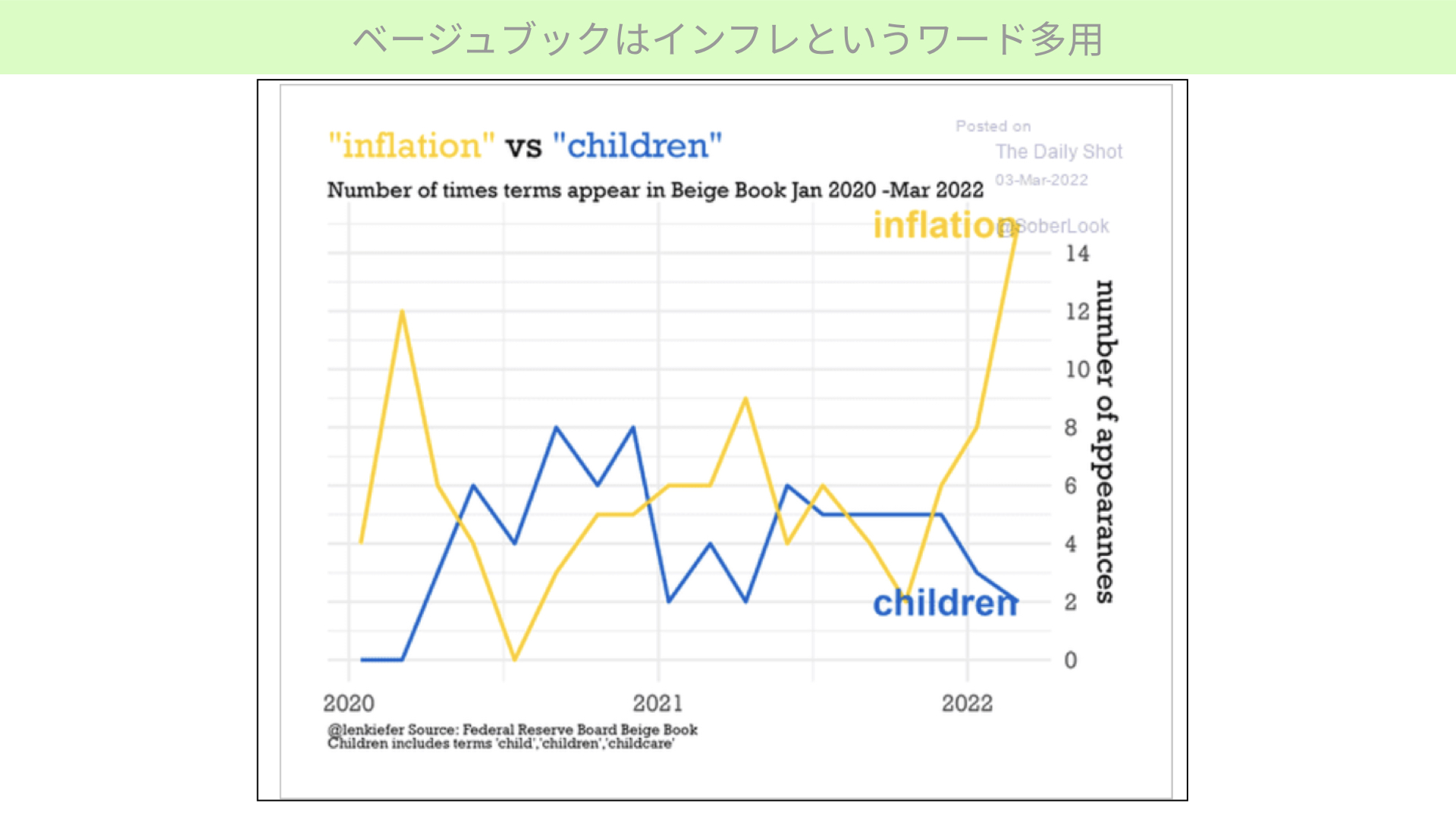

ベージュブックはインフレというワード多用

こちらをご覧ください。22年に入ってから、ベージュブックにおいて使われる「インフレ」というワードの数がとにかく増えています。経済見通しの中でも、かなりインフレーションが懸念されている状況です。

ベージュブックはインフレ継続を示唆

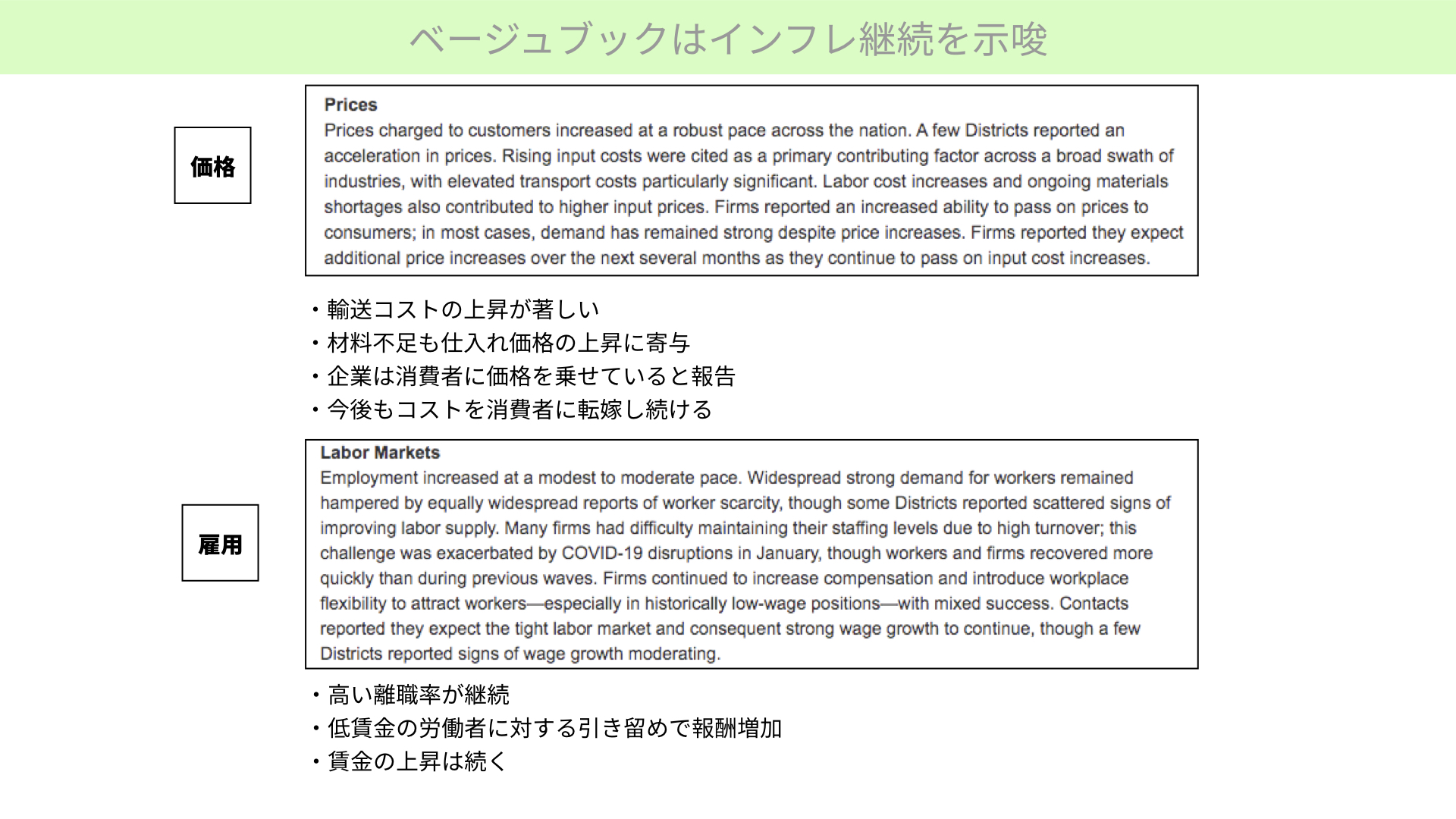

さらに細かく見ると、こういう文章がありました。ベージュブックの中で、プライスと雇用について書かれた部分があります。

英語の原文と、私が日本語でまとめたものをお示ししています。価格については、輸送コストの上昇が著しく、材料不足も仕入れ価格の上昇に寄与しているとのことです。企業が消費者に価格を上乗せしていることは確実に把握しており、今後もコストを消費者に転嫁し続けることが分かっているとのことです。

これは2月18日までのレポートです。ロシア、ウクライナの情勢が悪化し、コモディティ価格は急激に上がる前の段階です。そのときでも輸送コスト上昇が著しいと言っていました。原油価格が上昇したことで、より価格に対する輸送コスト転嫁が行われ、ますますインフレが加速する可能性があると、ベージュブックからは読み取れます。

さらに雇用についてです。高い離職率が継続しています。いい給与の会社に移りたいとの思いがあるためです。

低賃金で雇えていた労働者に対し、引き留め工作が非常に多くなっています。報酬を増加させて離職が続く状況で、これから賃金が上がっていくことも間違いないと言われています。

このように地域連銀がまとめたベージュブックにおいても、賃金上昇、物価上昇が確認できています。在庫状態においても、かなりのものが在庫不足となっていることが分かりました。その結果として、コモディティ価格が1970年以来の急上昇を見せているのです。

では、この状況をマーケットはどのように織り込んでいるのでしょうか? 期待インフレ率にヒントがありますので、そちらを解説します。

5年期待インフレ率急上昇

5年後の期待インフレ率についてです。去年11月にいったんのピークを見せ、その後は低下していましたが、今回はその水準を上回る上昇を見せています。

背景には地政学リスクの台頭による原油価格上昇、他コモディティ価格の上昇、小麦価格の上昇があります。

11月は、パウエル議長がタカ派転換した瞬間でした。今後利上げを行うとのニュアンスを伝え、インフレ率が低下していたのですが、今回また高値を取ったことになります。

5年間の期待インフレ率上昇は、今のコモディティ価格の上昇から考えると致し方ないところがあります。しかし、気になるのはこちらです。

5年先5年の期待インフレ率も上昇

こちらは5年先5年の期待インフレ率です。今からで言えば、5年後~10年後のインフレ率がどうなるのかを示したものとなります。

これから利上げを行うことで、5年後はインフレが相当落ち着いているだろうと、5年先5年の期待インフレ率は大きく下落をしていました。しかし、これがじわじわと上昇しています。

これが意味するのは、5年後はインフレが沈静化しているだろうとの期待が、失われつつあることです。

5年後とは言わず、10年後ぐらいまでインフレ率が上がってくる、長い間インフレに襲われる可能性があることをマーケットは懸念をし始めているのです。

10年期待インフレ率も上昇間違いなし

さらにこちらをご覧ください。10年間の期待インフレ率です。パウエル議長がタカ派に転換した11月の水準を上抜けるような状況となっています。

去年11月、インフレ上昇を受け、パウエル議長が利上げ、QTを行うと明言し、インフレ期待は下がってきていました。その水準を再度上回る状況となっているのです。

にもかかわらず本当に緩やかな利上げでいいのかどうかは、来週以降必ずテーマとなってきます。CPIも強い数字が出た場合、本当に0.25%でいいのか、QTを先送りしてもいいのかが改めて話題になってくる可能性があります。

今までは期待インフレ率が上がり名目金利が下がると、実質金利が下がって株価にはプラスだと言われていました。しかし、前回記事でもお伝えしたように、実質金利が低下しても株価下落が止まりません。

今の期待インフレ率の上昇は、悪いインフレと言える可能性があります。CPIの発表、物価に関する発表が来週以降続きます。石油価格高騰が続くかもしれません。

そういったとき、期待インフレ率が10年も5年もどのように推移していくのかが大切です。10年までもが去年11月水準を上回ることがあれば、恐らく悪いインフレがかなり浸透していることとなります。

それを抑えるためにも金融政策を変更し、利上げを急ぐこととなると、遅れて金利を上げること(ビハインド・ザ・カーブ)によって、スタグフレーションに陥る可能性も十分あり得ます。

非常に難しい局面にありますので、インフレ率がどうなるのか、政策金利がどういうふうに影響を受けてくるのかは来週以降も注目されます。

FOMCの中身がほぼ決まっただろうと安心している方も多いと聞きますが、実際にはそういったところにも影響がある、インフレとしては十分に影響が与えられると考え、マーケットに慎重姿勢で臨んでいただければと思います。

本日も、最後までご視聴いただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル