8日のアメリカ株式市場は、前半がプラスで推移しました。後半は下落し、最終的には3指標共に下落しています。

前半、なぜプラスになったのでしょうか? アメリカがロシアに対しSWIFT、原油輸入禁止と最大級の制裁を加え、今後は経済制裁の大きな材料は出ないだろうと考えられました。ある程度材料が出尽くした感じがあるとして、株が買われたと報道されています。

その後、石油価格が高止まっていること、10日に控えるCPI発表に対する警戒感もあり、後半は下落しました。

ただ、前半部分だけを見ると、ある程度の材料出尽くし感もあり、今後株価が底打ちするのではないかとの意見も一部聞かれています。一方で、まだまだ悲観的な意見も聞かれます。

皆さんも、今の局面でどうすべきかと思われていることでしょう。こういったときは、炭鉱のカナリアが今後の株式市場をどう考えているかを、しっかりと見る必要があります。

本日は改めて炭鉱のカナリアに関係する指標を取り上げ、今後の見通しをお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

注目のCPI

CPIの構成

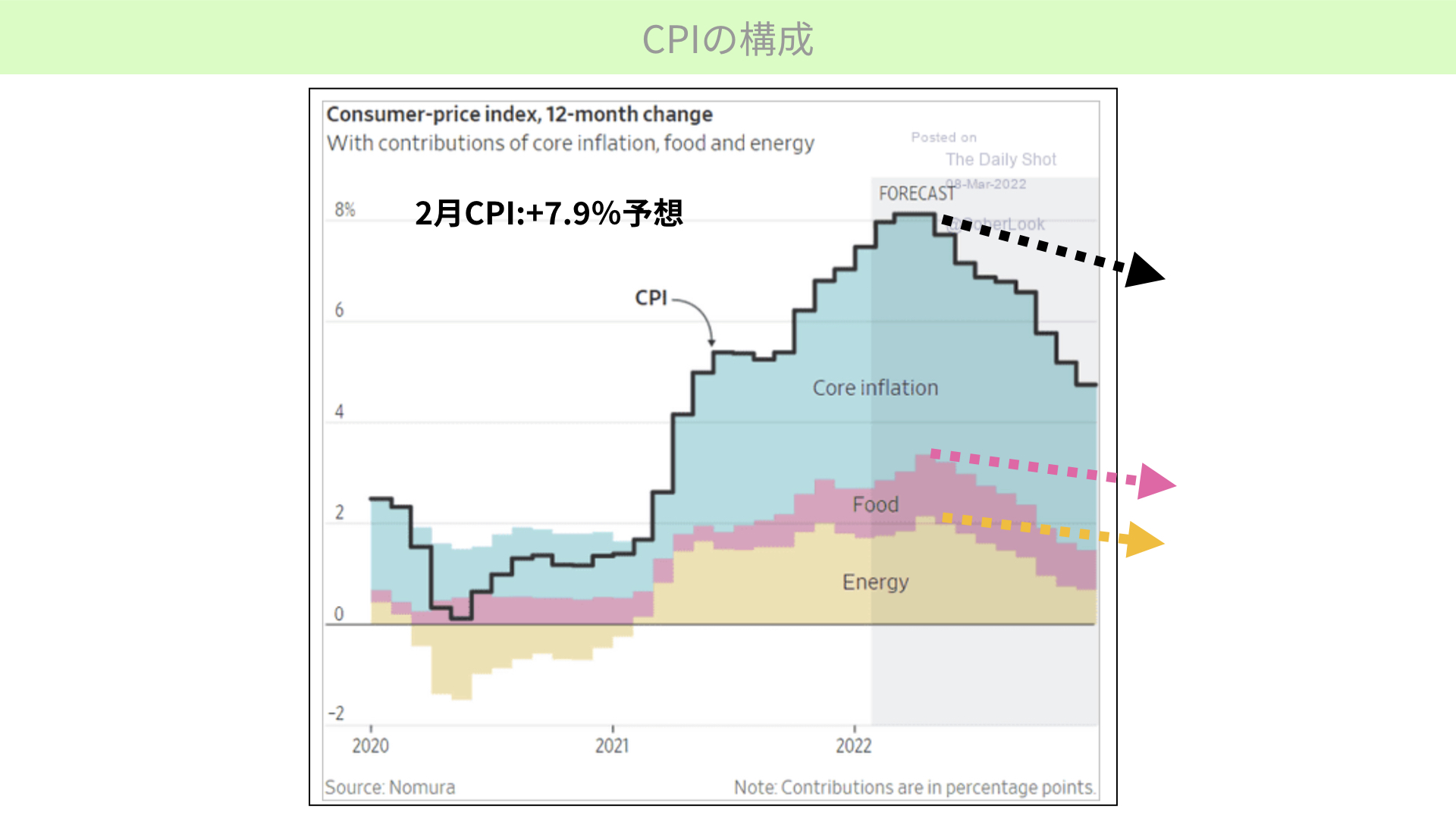

10日、日本時間の夜にCPIが発表されます。前年対比7.9%が予想されていますが、かなり強い数字が出るのではないかと警戒されています。

こちらのCPIの構成をご覧ください。元々2022年の前半に8%近くのCPIを付けた後は、緩やかに黒線のCPIが下がっていました。そのため、年末にかけて4.5~5%程度まで低下するとの予想が中心になっていました。EnergyとFoodが時間と共に下がり、CPI全体としても下がるだろうと言われていたのです。

しかし、ロシアがウクライナに侵攻したことでエネルギー地帯、食糧地帯で紛争が起こっています。インフレが高止まりするのではないかと考えられ、結果としてCPIが横ばい近くなる可能性を考えておくべきではないかと、マーケットでは懸念され始めています。

CPIの2月数字自体、非常に注目を集めていますが、その後のCPIの高止まりもマーケットではかなり懸念されています。

CPIが市場予想を超えたら

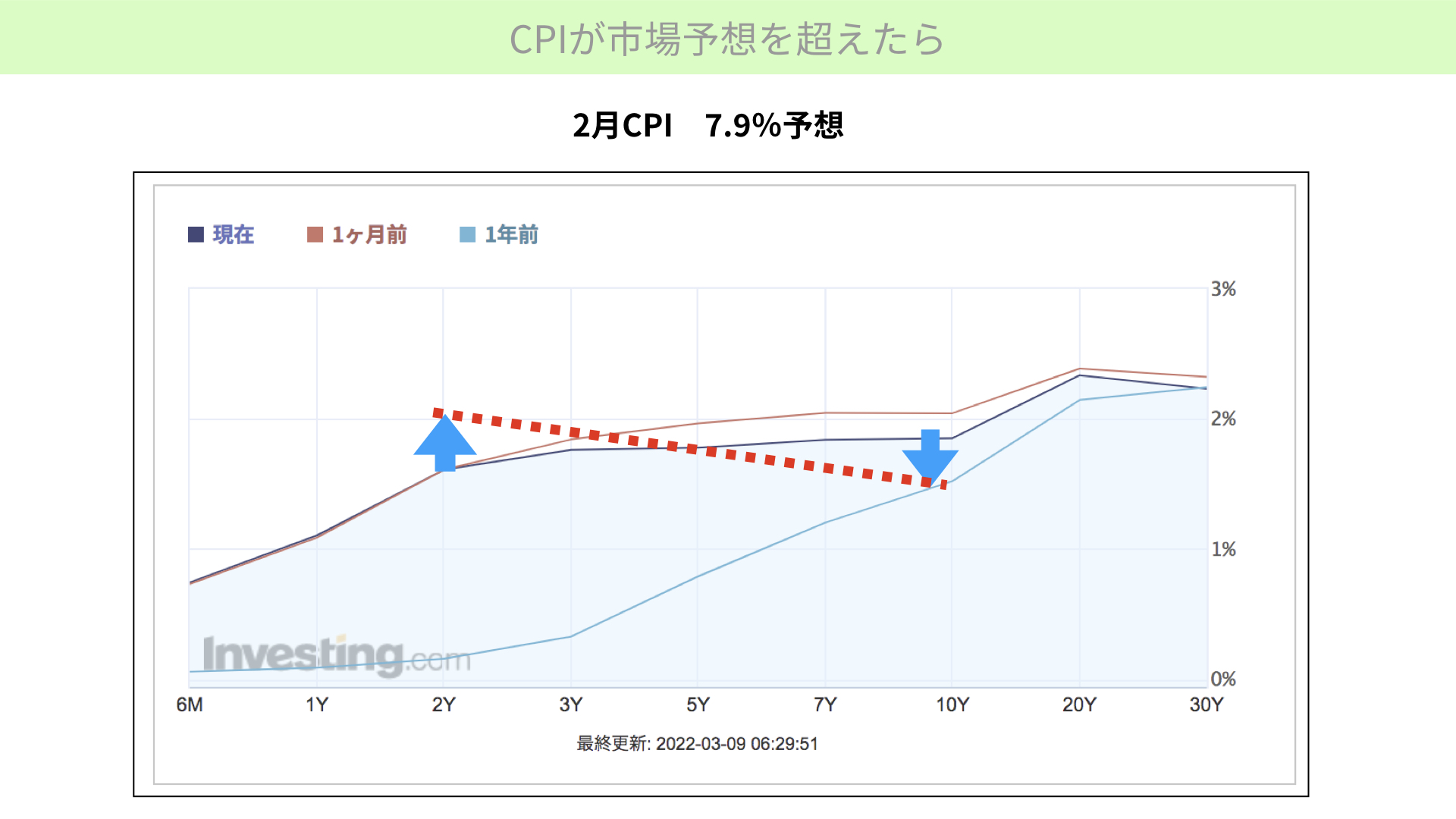

こちらをご覧ください。イールドカーブが寝てきています。

アメリカの2年、10年の金利差が、かなり少なくなってきています。今回のCPIの数字で強い数字が出るとどうなるのでしょうか? 今回0.25%だったとしても、インフレ退治を行うために、5月以降さらに利上げを加速する必要があると考えられる可能性があります。

そうなれば、政策金利の影響を最も受けやすい2年金利が、青矢印のように上昇します。上昇速度が上がることでインフレを撃退できたとしても、景気自体は減速するだろうと考えられます。そうなれば、10年金利が下がります。結果として2年金利が10年金利よりも高くなる、逆イールドの発生が懸念されているのです。

米国イールドカーブ

急激に縮小する2年-10年金利差

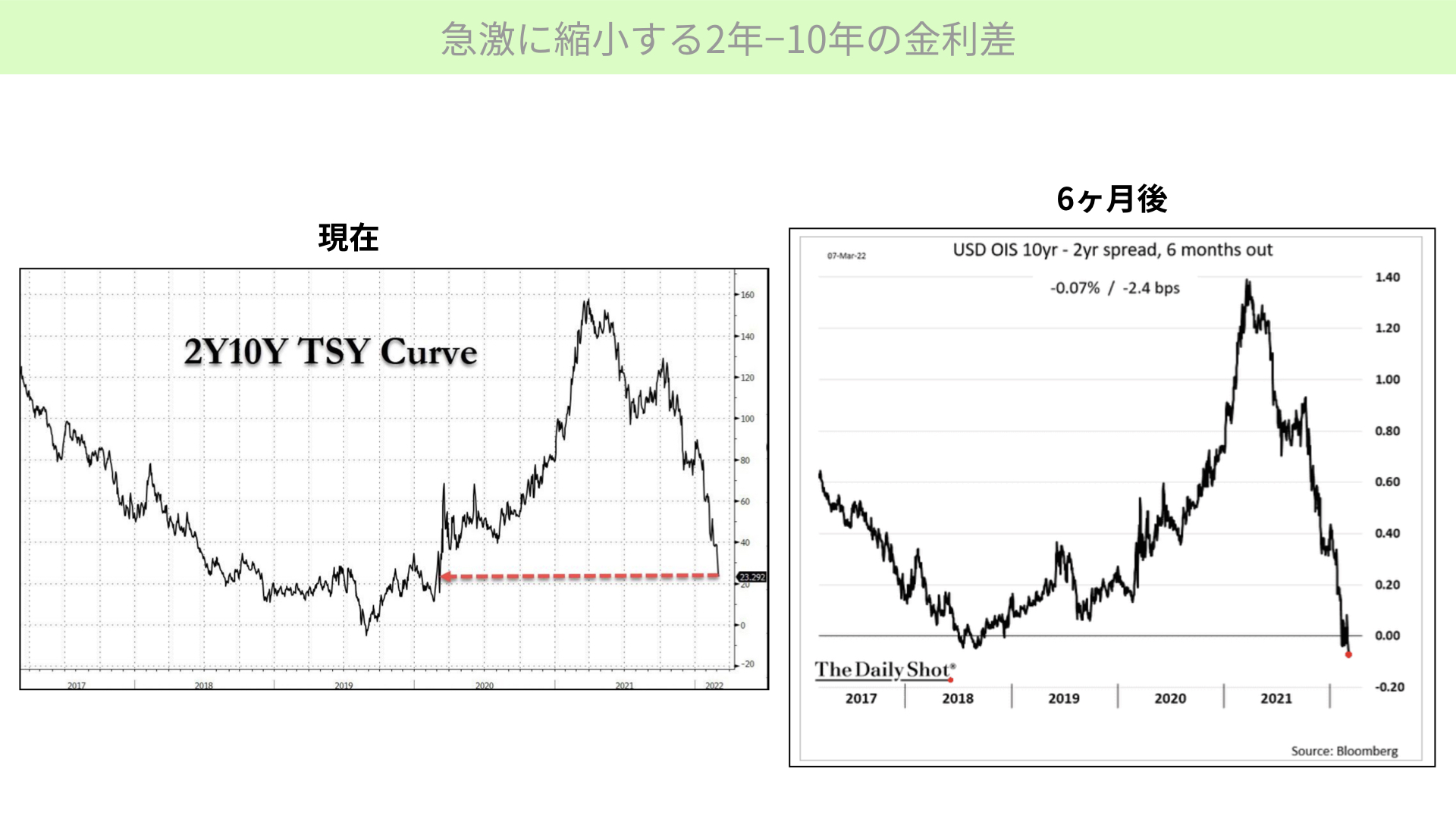

左は現在の2-10年の金利差を表したものです。0.2%まで差が縮まってきています。

右側は6カ月後の市場予想です。9月の末には2-10年の金利差がマイナスに推移しているだろうと、マーケットでは予想されています。

今年の秋口にはイールドカーブがマイナスに入っている、逆転するような形になるのではないかと予想されているのです。

逆イールドに警戒

こちらをご覧ください。過去の歴史において、2-10年の金利差がなくなる逆イールドになった箇所を赤矢印で示しました。その後はグレー網掛けのように景気後退が必ず起こっています。

もしも9月に逆イールドが発生した場合、景気後退、リセッションが約1年で起こることも十分考えられると、マーケットはかなりの懸念を示しています。

財政出動を伴い、景気を立て直すこともできると考えている方もいるかと思います。実際、財政状況はどうなっているのでしょうか。

米国の現状

景気減速懸念も財政は緊縮傾向

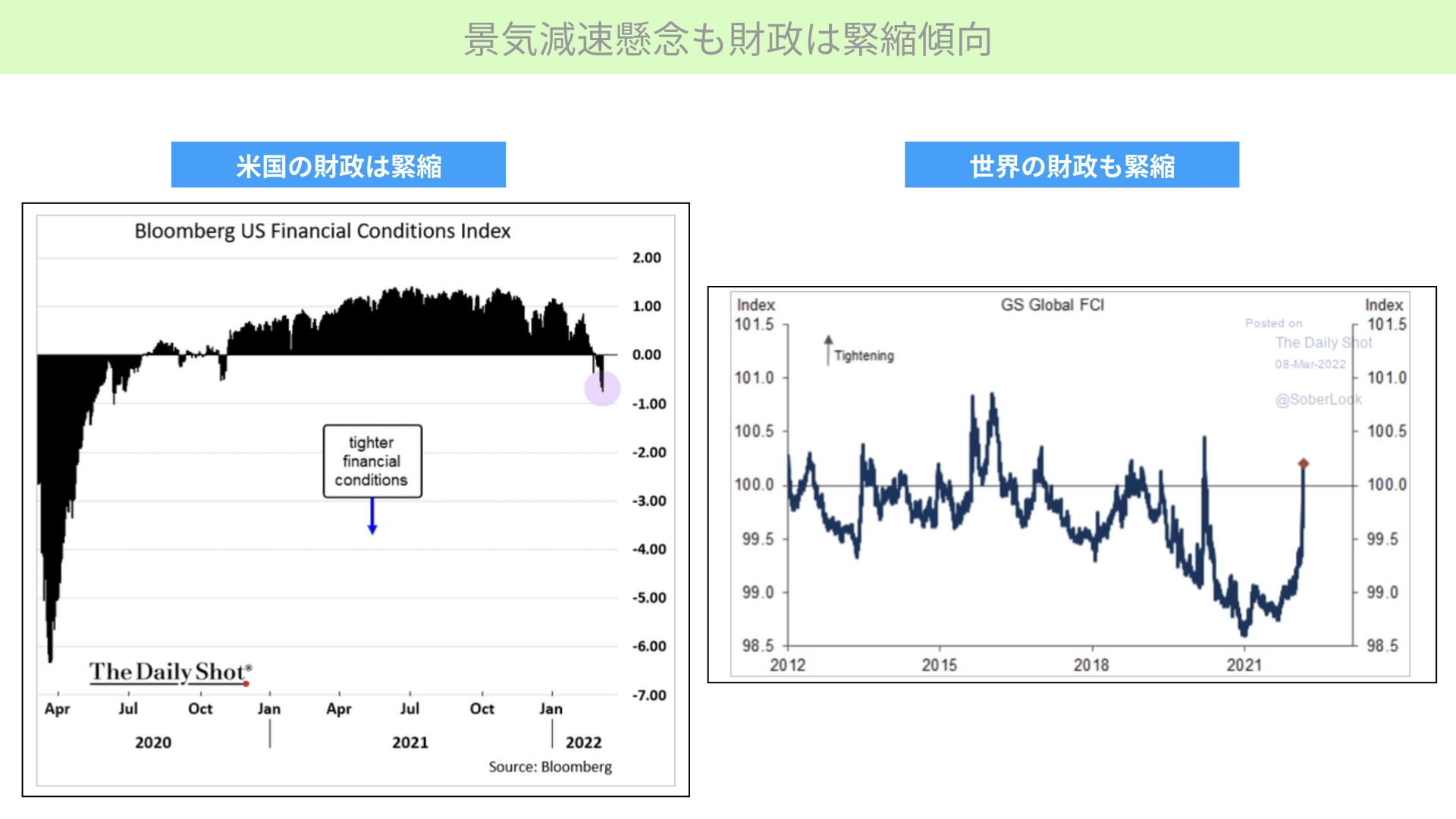

アメリカの財政は緊縮財政に入っていることを、左のチャートが表しています。

このチャートが上に出ているときには、前年対比で政府がどんどんお金をばらまいている状態です。今は前年対比に対して、財政出動は縮小している状態です。縮小は株価にとっては当然マイナスになります。いい状況にはなかなか戻ってこないでしょう。

右のチャートをご覧ください。こちらのチャートでは、上にいけば緊縮財政となっています。世界の財政も緊縮財政に突入していることが分かります。

つまり、景気減速に伴う10年金利が低下することを、財政などでどうにか浮揚させようとしても、なかなか財政は加速できる状況にないことが、一つ目の大きな懸念となっています。

では、炭鉱のカナリアはどういった反応を示しているのでしょうか。

ハイイールド債券、レバレッジドローン、適格社債からも資金が流出

まずは債券から分析を行います。

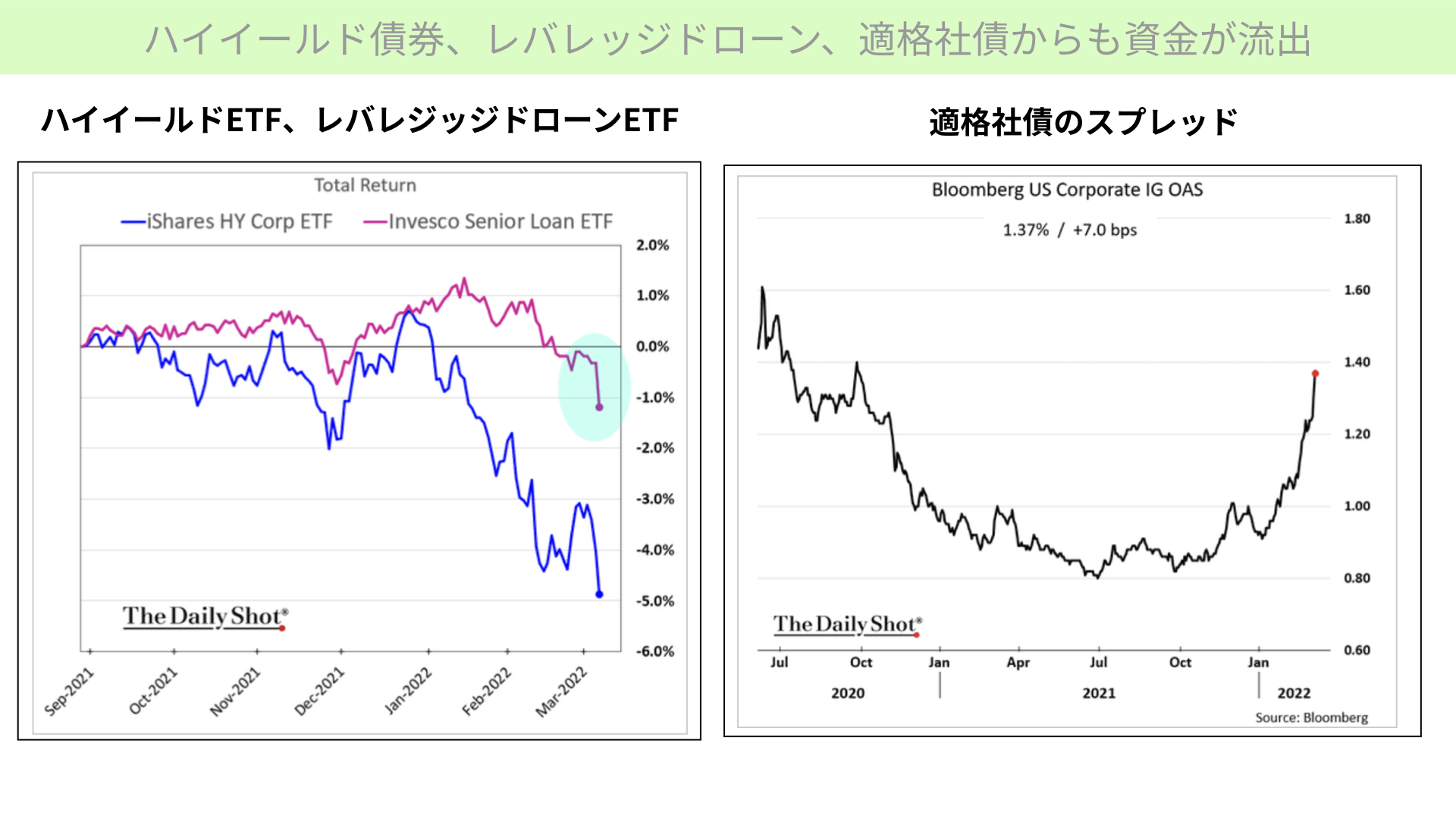

債券には米国債、ハイイールド債券、格付けの低い企業に対して銀行が貸したローンをまとめたレバレッジドローンのETF、格付けの高い会社が発行する適格社債があります。それら全てがあまり良くありません。

左のチャート、青線がハイイールド債券です。今年に入って、景気減速を見越してハイイールド債券からお金が流出しています。

これまではピンク線で示した格付けの低い企業に対する融資は、金利が高いこともあり、なかなか値崩れをしていませんでした。しかし、今月に入ってからは急激に価格を下げています。企業の倒産リスクが高まっているのではないか、経済減速が続きそうだとレバレッジドローンのETFが示しています。

次に、適格社債のスプレッドです。

これは、米国債から適格社債の金利差がどうなっているかを表したものです。上に行けば行くほど、適格社債は国債よりもリスクが高いため、金利差が低いと適格社債を買いたくないとマーケットが考えていることを示します。つまり、適格社債でさえお金が流出していることを意味します。

ここから分かる通り、国債以外のハイイールド債券、レバレッジドローン、適格社債の全てでお金が流出しています。

9日の株価で材料出尽くし感が見られましたが、社債はお金が流出している、リスクを感じている状態であることが確認できます。

バリュエーションでは判断できない相場になりつつある

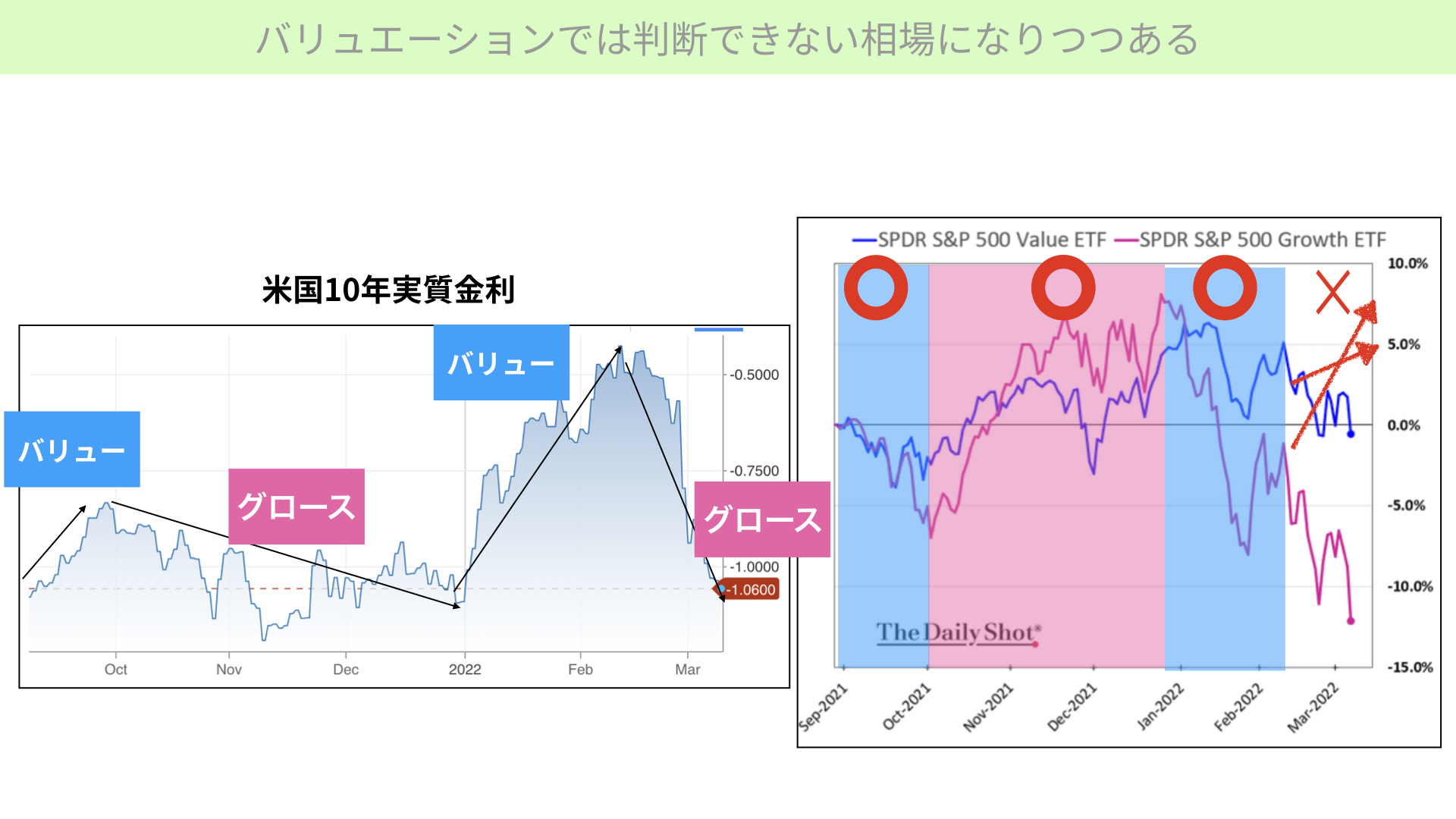

米10年実質金利が上昇すると株価にとっては向かい風、実質金利が低下すると株価にとっては追い風となると言われています。

また、10年実質金利が上がるときには、バリュー株の方がグロース株よりも優位になります。そして実質金利が下がるときにはより収益を求め、グロース株にお金が流れるというのが、ここ2年間の流れでした。

それを表したものが左となります。6ヶ月間の実質金利の流れを見ると、9~10月までは実質金利が上昇しましたが、2021年10月~2022年頭までは実質金利が低下しています。バリューが上がりやすい環境が去年9~10月、10~今年頭まではグロースが上がりやすい状況となりました。

今年に入って実質金利が急激に上昇したこともあり、バリュー株の方が優位だと言われていました。しかし、2月からは地政学リスクの台頭により、今度は実質金利が急激に下がります。本来であればグロース株が買われるべき環境にあります。

右側は、S&P500のバリュー株のETFと、S&P500のグロースETFを表したものとなっています。去年9~10月は想定通りバリューの値下がりが少ないです。ピンクの部分、実質金利が低下しているところは、グロースのピンク線の上昇が明らかにバリューを上回っています。シナリオ通りの動きをしていることが分かります。

今年に入ってからも実質金利が大きく上昇したこともあり、その間はバリュー株の方がグロース株よりも値下がりが少ないとして根持ちが良かったです。しかし、その後は有事が発生し、今度は実質金利が低下します。本来であればバリュー株、グロース株も株価が上がるべきところが、株価が下がっています。

下がるばかりではありません。グロースの方が大きく下落し、バリューの値下がりが少ない、今までの実質金利と異なる動きをしていることが分かりました。

昨日の株式市場においては材料出尽くし感が出て、株価が若干前半強かったです。しかし、債券の動き、実質金利に対する株の動きを見ると、まだまだバリュエーションや過去のシナリオには適応できない動きが出ています。まだマーケットからお金が逃げている状況です。

9日、前半に見られた上昇はあくまでもショートポジションの買戻しが中心となります。本格的なリバウンド局面ではないことが、炭鉱のカナリアと言われる資産の動きからは確認できています。

まだ安心することなく、地政学リスクが今後どうなっていくのか、CPIが発表された後、実際にマーケットがどう反応するかを踏まえていただきたいと思います。

底固めができるまでは、なかなか投資には厳しい状況だと炭鉱のカナリアは示しています。注意をしながらリスク管理をしていただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル