11日、今週最も注目を集めていた米国CPIが発表されました。予想と同じ数値(前年対比7.9%)だったことで、サプライズにはなりませんでした。しかし、マーケットの反応はややネガティブに捉えた印象があります。

今回ロシアがウクライナに侵攻したことで、WTIを含めエネルギー価格の高騰が続いています。今回の2月の数字には含まれていませんので、3~4月の数字を見ないことにはインフレ動向は判断できないと、マーケットが考えたと推測されます。

今後発表される3~4月の数字を見るにあたって、今のインフレがどうなっているか非常に注目が集まります。今回はインフレ動向がどうなっているかをお伝えします。

さらに、インフレ下において堅調に推移する高配当の株があります。この高配当の株の動向から、今後の株価に対する影響を見ることができます。そちらについても、皆さんにお伝えしていきたいと思います。ぜひ最後までご覧ください。

高止まりするインフレ

CPIは予想通りも高止まり

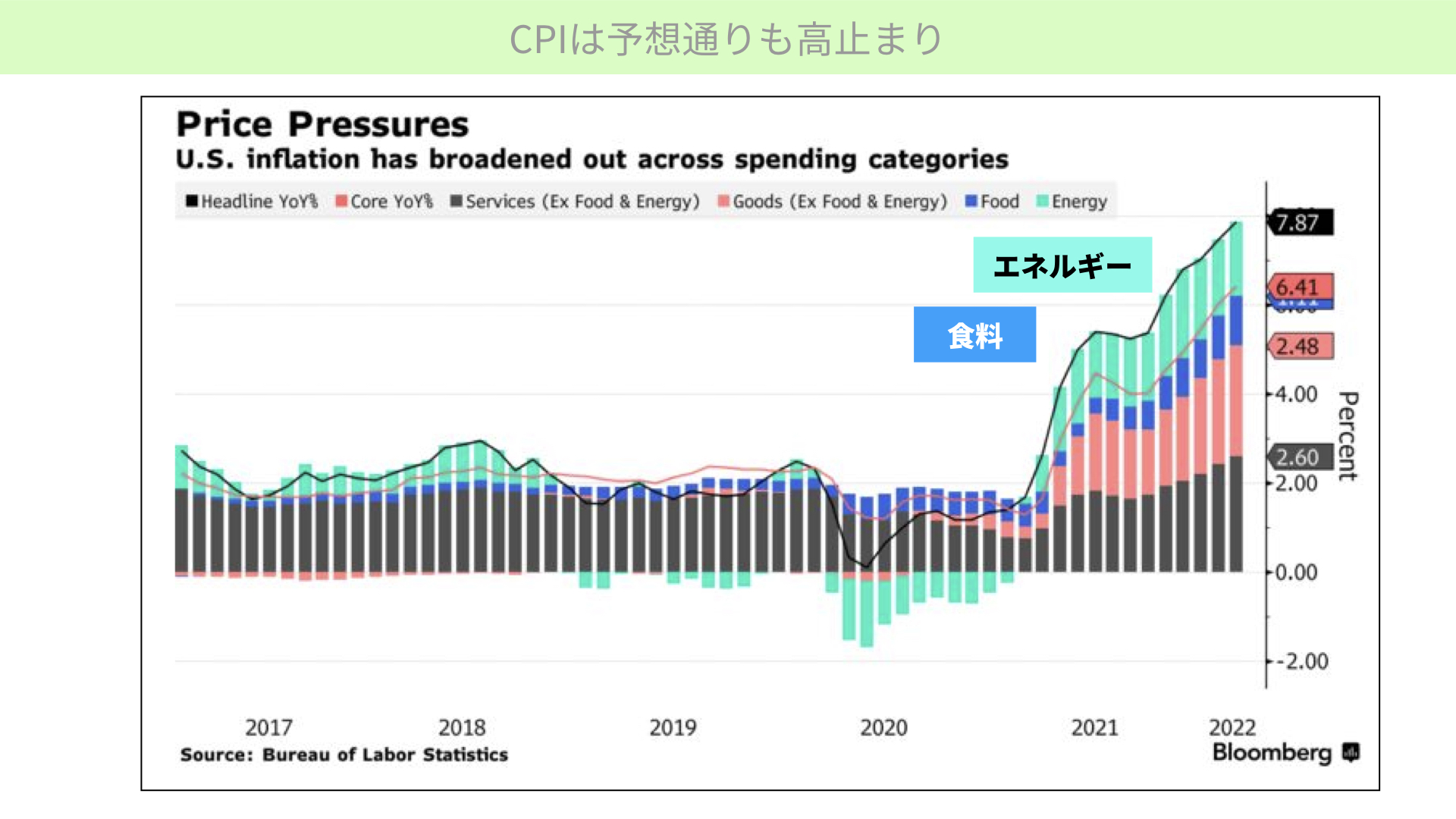

こちらをご覧ください。昨日発表されたCPIです。7.9%前年対比で上昇しています。かなり急激に物価が上昇していることが確認できます。

その中でも、緑のエネルギー、青の食料価格が上昇の中心となっています。その意味では、エネルギー、食べ物がどうなるのか、注目が集まっています。

エネルギー価格は、特にロシアがウクライナに侵攻して以降、かなり値段が高くなってきています。しかし、実はもう一つの要因で原油価格が上がっています。

ガソリンの在庫が少ないので、まだまだ原油は高止まりする可能性があります

こちらをご覧ください。アメリカにおける在庫を表しています。

青線は2009年から2020年までの平均在庫を表しています。平均在庫から比べると、茶色の2022年では明らかに在庫不足が見てとれます。

今後在庫を埋めるために、世界からかなりの輸入をする必要がある、もしくはシェールオイルで増産をしなければならなくなります。在庫不足を補う流れが続き、原油価格が高止まりする可能性があると言えます。

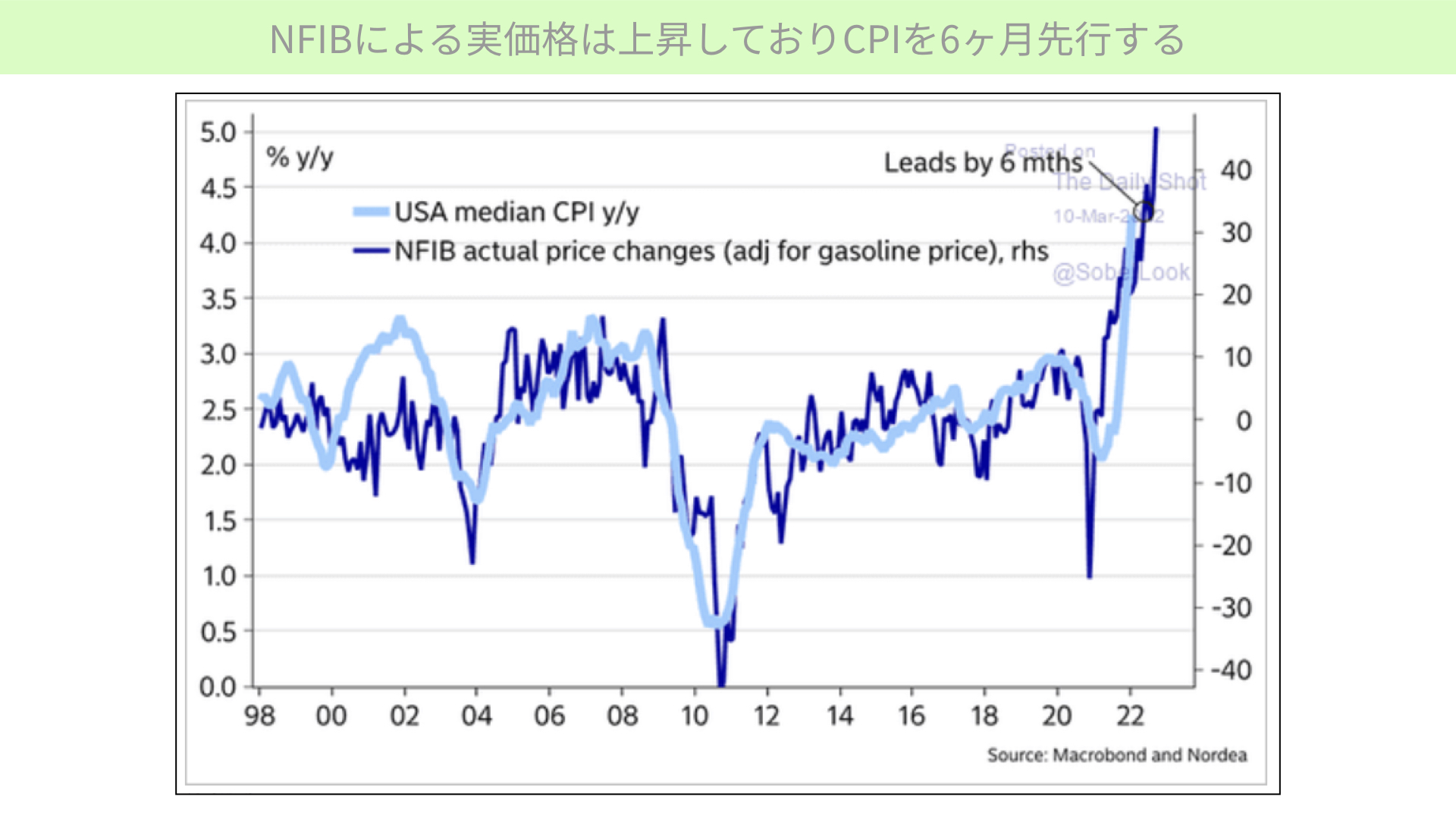

NFIBによる実価格は上昇しておりCPIを6ヶ月先行する

こちらは中小企業、中型企業の統計を取ったレポートです。企業が出している商品価格も上がっていることを、濃い青線が示しています。

アメリカのCPIに6ヶ月間先行することが、98年からは見てとれます。現在価格が非常に上昇していますから、今後6ヶ月CPIの上昇が続くことが分かります。

中古車価格はピークアウトもその他要因がCPIを押上げ

さらに、こちらをご覧ください。

CPIにおいて、石油価格が上がったままなかなか下がらないのではないか。在庫不足を補うのではないかとの話をしました。中小企業が出している価格も含め、上昇傾向があります。なかなかCPIは下がらないと言われています。

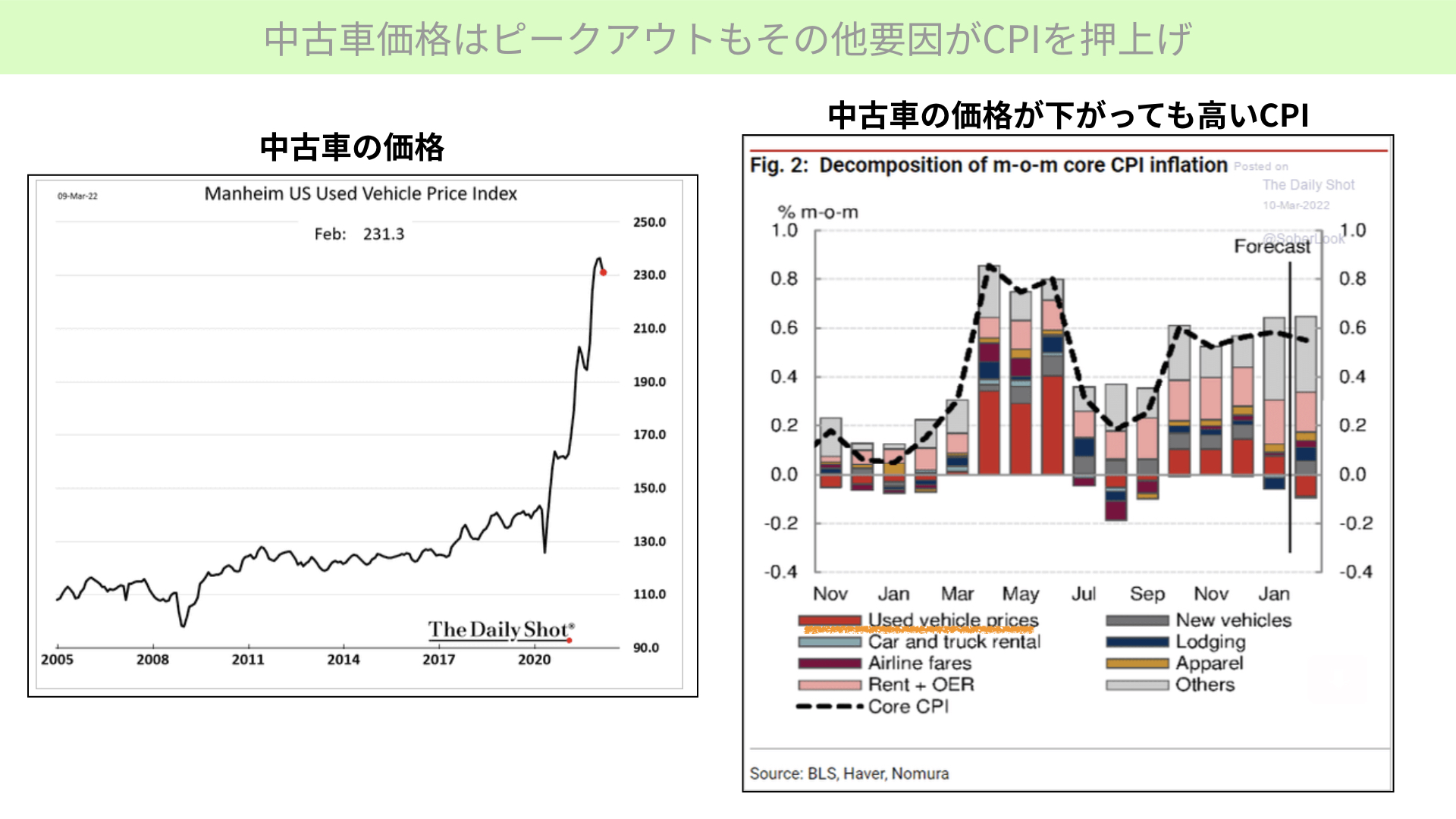

そんなCPIの中でも、中古車の価格が非常に注目されています。左のチャートを見ても分かる通り、いったんピークアウトと言っていいのでしょうか。中古車の価格は、高いところから少し下がってきています。

一時期不足していた中古車の価格が落ち着いてくるのではないかと考え、CPIが下がってくると考える方もいるかもしれません。

ただ、右の方をご確認ください。CPIの構成比として、直近では赤い箇所の中古車価格はマイナスに寄与しています。CPIを下げる効果がある一方で、他が非常に上がってきています。中古車価格だけでは、CPIが下がらないことが分かってきました。

供給サイドのインフレも一時の落ち着きから再び上昇へ

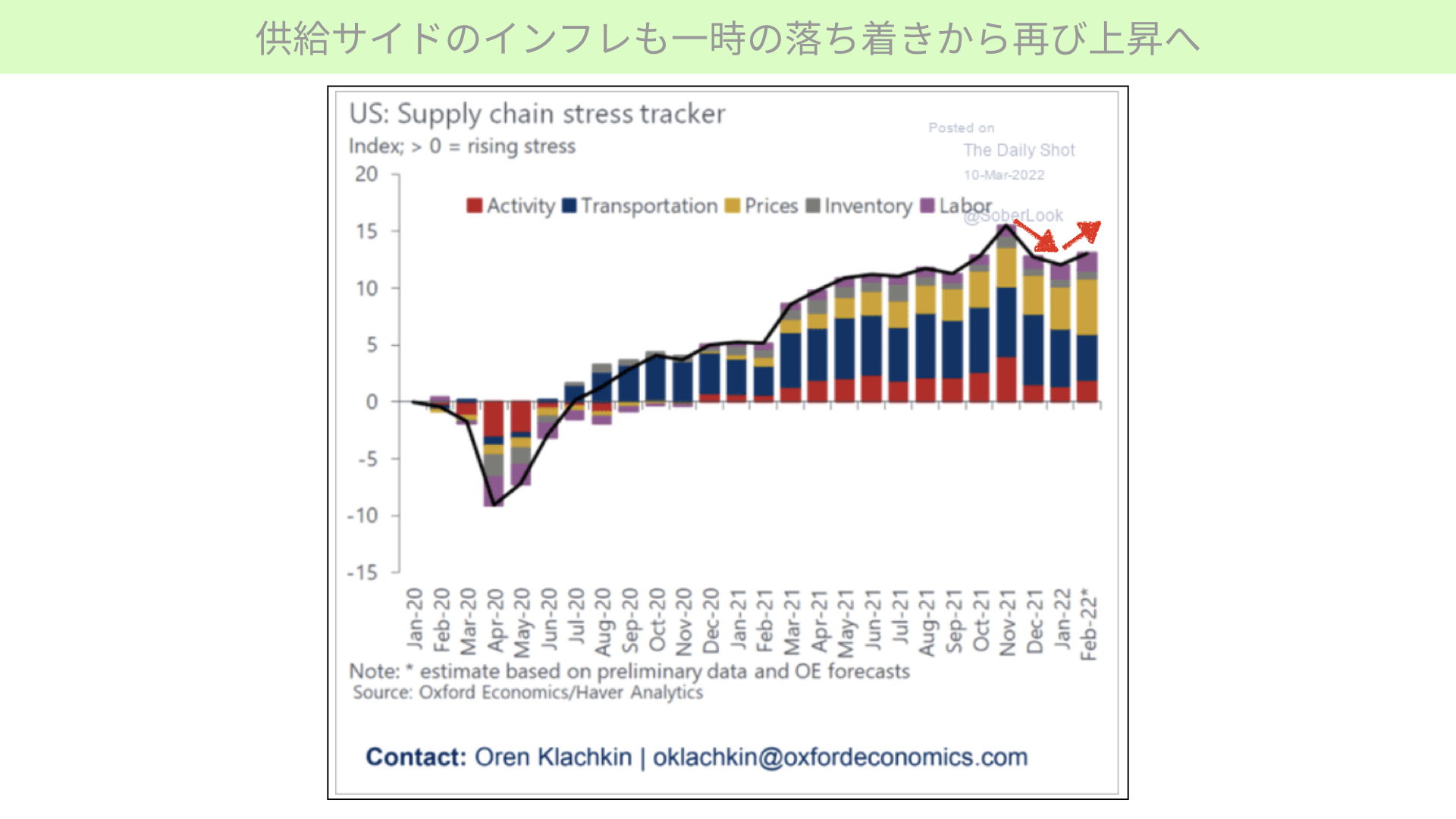

さらにこちらをご覧ください。供給サイドの話に移ります。今まではコロナ感染者が増え、単価が足りないことも踏まえ、ものを作って供給する側のインフレがすごく進んでいます。

ただし、昨年後半にかけて供給サイドのインフレは少し落ち着いてきています。いずれインフレは落ち着くとの話が出てきています。しかし、直近の調べを見ると、落ち着いていたインフレも徐々に上昇してきています。

例えば輸送に関わるもの(Transportation)、価格(Price)、在庫、人件費です。ここから、供給サイドのインフレもまだ収まっていないことが確認できています。

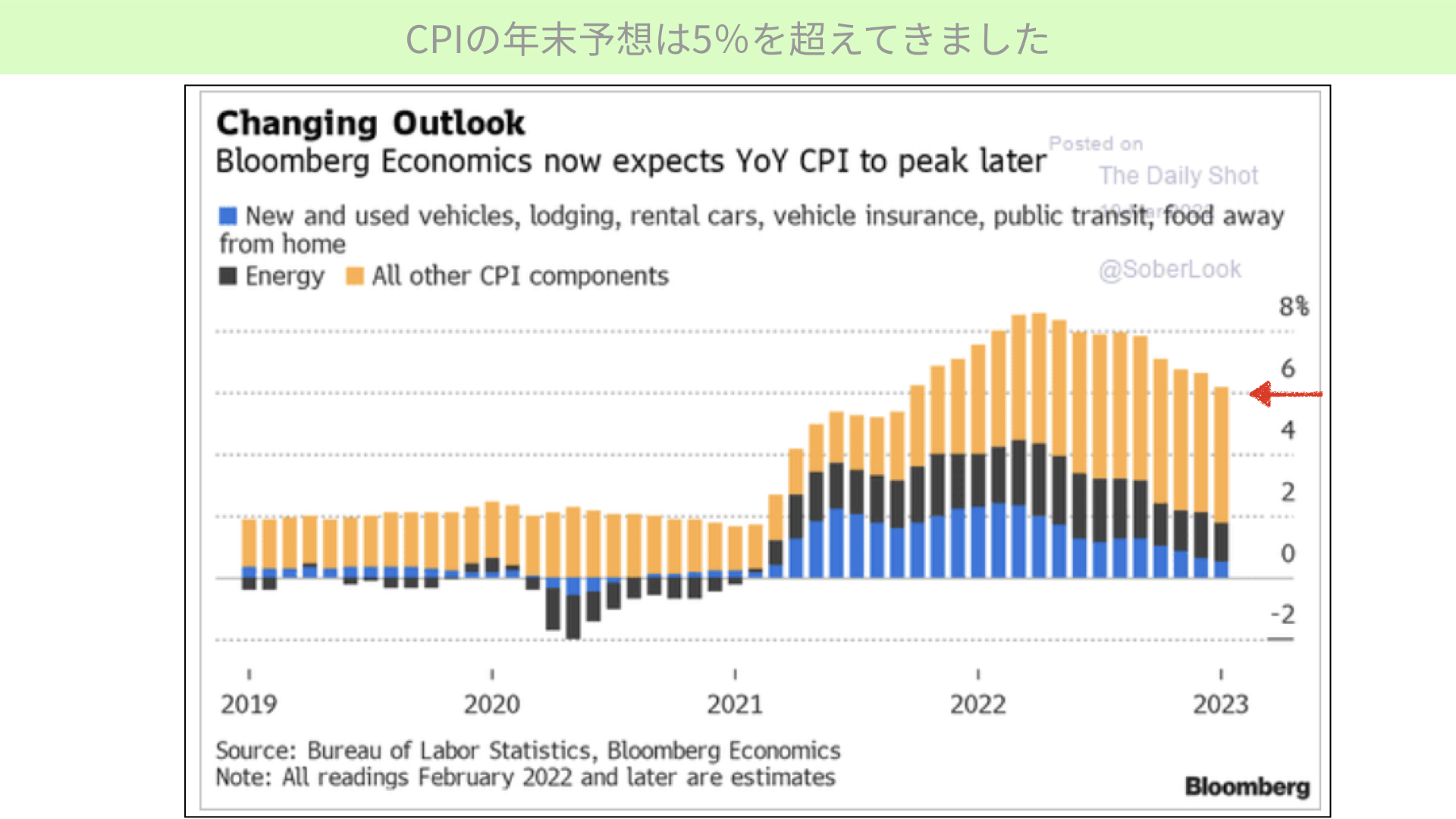

このようなことがあり、CPIの予想は高くなってきています。ブルームバーグが出した調査から、こちらをご覧ください。

CPIの年末予想は5%を超えてきました

年末のCPIについてです。FRBメンバーの3%台、もしくは3%を切って来るとの予想に対し、マーケットは5%を超えてきています。

CPIが上がってくるということは、まだインフレが続くということです。金融政策引き締めが、マーケットとしては懸念材料となっています。

利上げ予想については、一時下がっていましたが、現在は年7回の利上げ予想が60%まで回復しています。かなりインフレが進んでいると改めて認識されていると言えます。

ウクライナ情勢に目を取られがちです。しかし、実際にはインフレが着々と進んでいます。金融政策引き締め待ったなしの状況になっていることが、マーケットの今の重しになっていることは間違いないでしょう。

インフレが与える影響が鮮明化

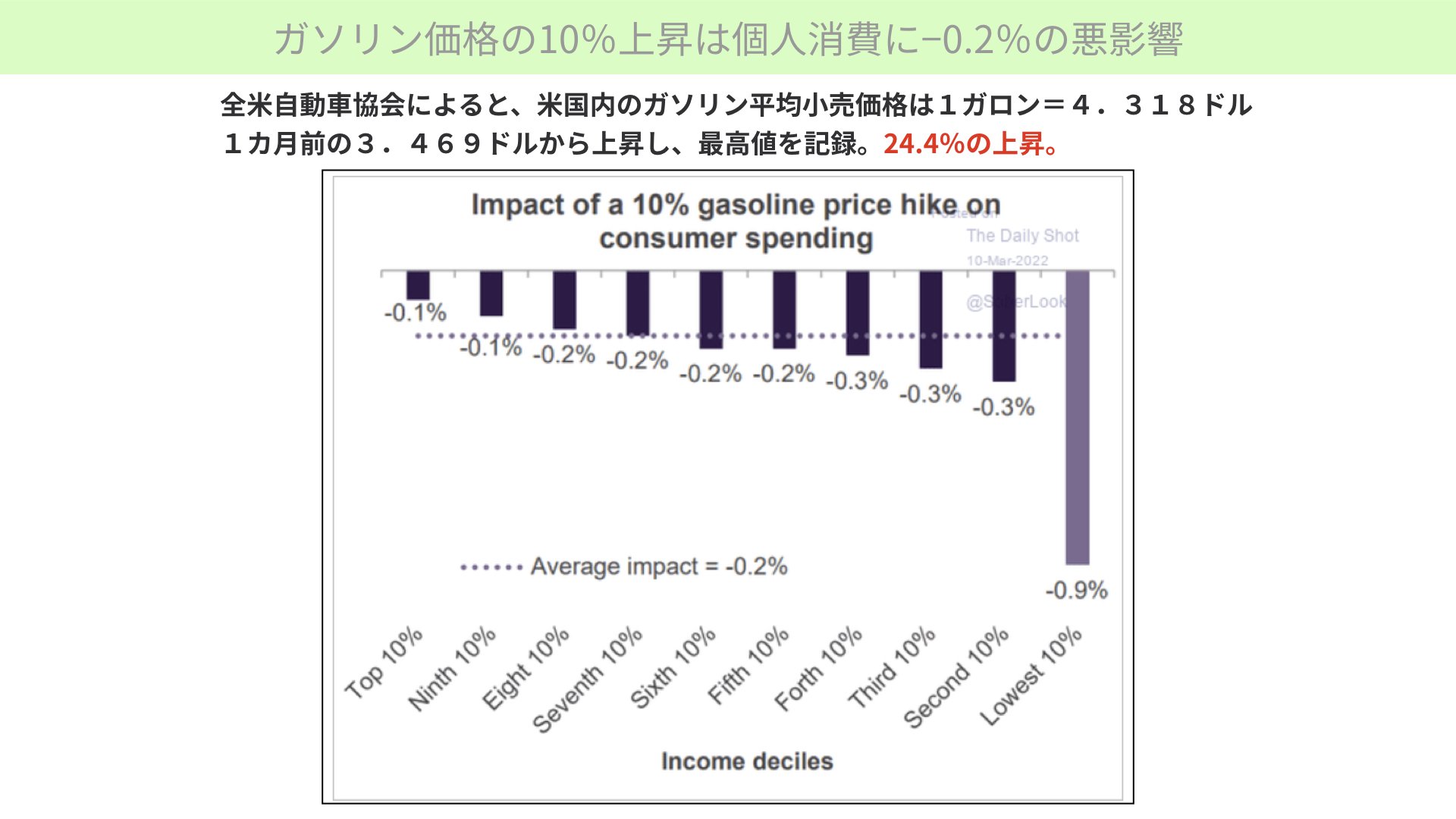

ガソリン価格の10%上昇は個人消費に-0.2%の悪影響

さらにこちらをご覧ください。ガソリン価格が上昇していることは、皆さんもご存じの通りです。

こちらのチャートは、ガソリン価格が10%に対する影響を表したものとなっています。上位10%と、下の10%の方々の影響度合いも含め、平均がどのくらいかを各所得層に合わせたものとなります。

平均すると10%ガソリン価格が上がると、0.2%商品が落ちるとされています。実は米国のガソリン価格は、1カ月前から24.4%も上がっています。個人消費に対し、-0.5%の影響があることになります。

今後個人消費やGDPに対してもマイナスの影響が出てくることが、ガソリン価格からも懸念すべき材料となっていると思っています。

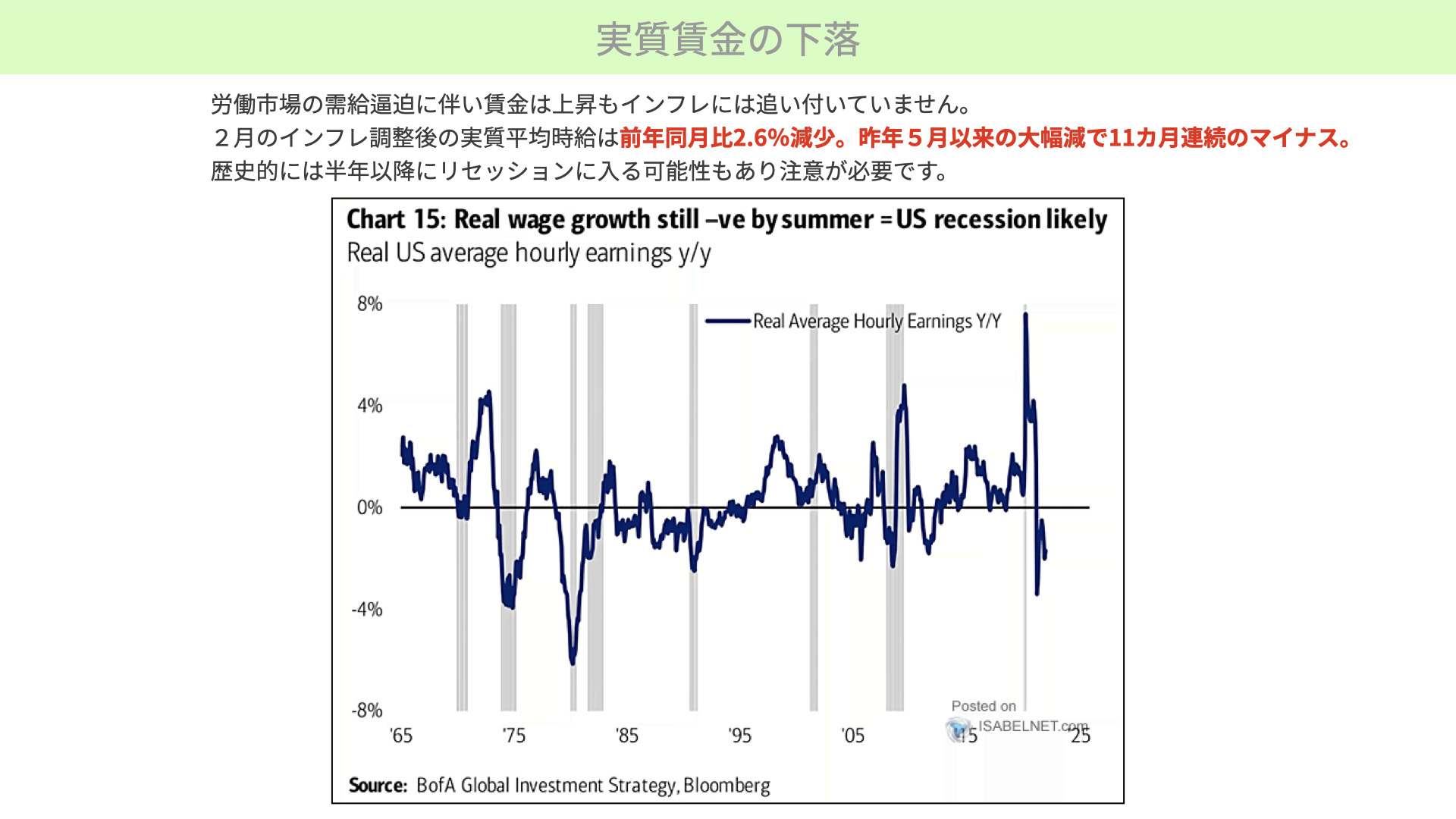

実質賃金の下落

さらにこちらをご覧ください。

今回非常に気にしているのは、昨日のCPIの発表と共に出た労働市場における実質賃金です。実質賃金とは、例えば賃金が3%上昇したものの、インフレが5%も上昇すると、手元に残っているのはマイナス2%になります。

インフレが続くようであれば、給料が伸びているように見えても実際の生活は苦しくなることを表したものとなります。

実質賃金はアメリカにおいて-0.26%と、前月からさらに手取りの感覚が減ってきています。昨年5月以来ずっと続いていて、11カ月連続のマイナスになっています。その意味では、給料が伸びているものの、手取りが減っている状態が約1年続いていると言われています。

さらに注目すべき点は、そういった傾向が続くと半年後に景気後退に陥っていることです。つまり、実質賃金のマイナスが続くようであれば、半年後ぐらいにリセッションが起きます。今はリセッション確率が低いとのレポートもありますが、実質賃金の簡単から見ると、景気後退に陥る可能性があることが分かっています。

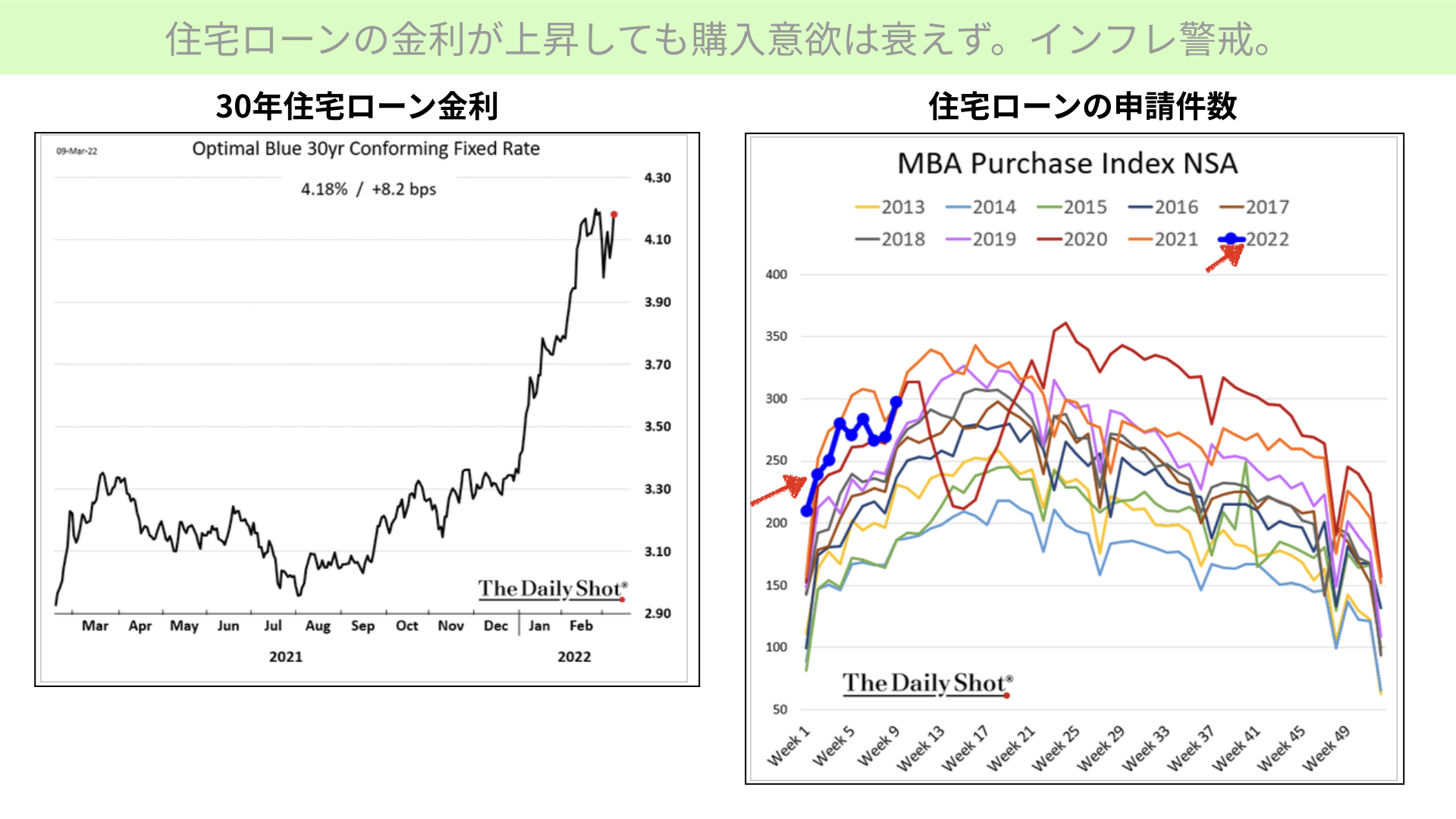

住宅ローンの金利が上昇しても購入意欲は衰えず。インフレ警戒。

インフレの影響があり、住宅価格が非常に上昇しています。その結果、今起こっていることは30年住宅ローン金利の上昇です。

左をご覧ください。米国住宅30年固定ローンですが4%を超えています。今後もどんどんインフレが進むだろうとして、30年住宅ローン金利が上がってくると先読みされています。

その結果、米国住宅ローンの申請件数をご覧ください。濃い青線で示したように、2013年以降と比べても上位に位置するほど、申請件数が多くなっています。

通常住宅ローンの金利が上がってくると、家を買おうと考える人は減ってきます。にもかかわらず、これからさらに上がるのであれば早めに買っておこうと、住宅ローンの申請件数が増えているのです。

おのずと住宅価格は上がってくると思われるため、引き続きインフレが続くと懸念されています。

ここまでのまとめ

昨日発表されたCPIは7.9%と予想通りでした。ただし、これからのことを考えると、原油価格が大きく上昇し、米国におけるガソリン価格が25%も上昇。その結果として個人消費は-0.5%ほどの影響があると言われています。

また、このインフレが続きそうだということで住宅ローンを借りる、住宅ローンの申請をするということで、どんどん住宅価格も上がってきています。まだまだ住宅価格も上がり、CPIも上昇するのではないかと言えています。

さらに、インフレが進んだことで賃金は伸びていますが、手取りが減るような実質賃金が下がっている状況です。これも生活が苦しく、半年後にはリセッションが起こる可能性があります。

そういったことを踏まえ、マーケットでは10日、なかなか株価が上がらなかったことをご理解いただければと思います。

これからのマーケットは、まだまだインフレが懸念材料だと思ってください。

インフレ下おける高配当株へのローテーション

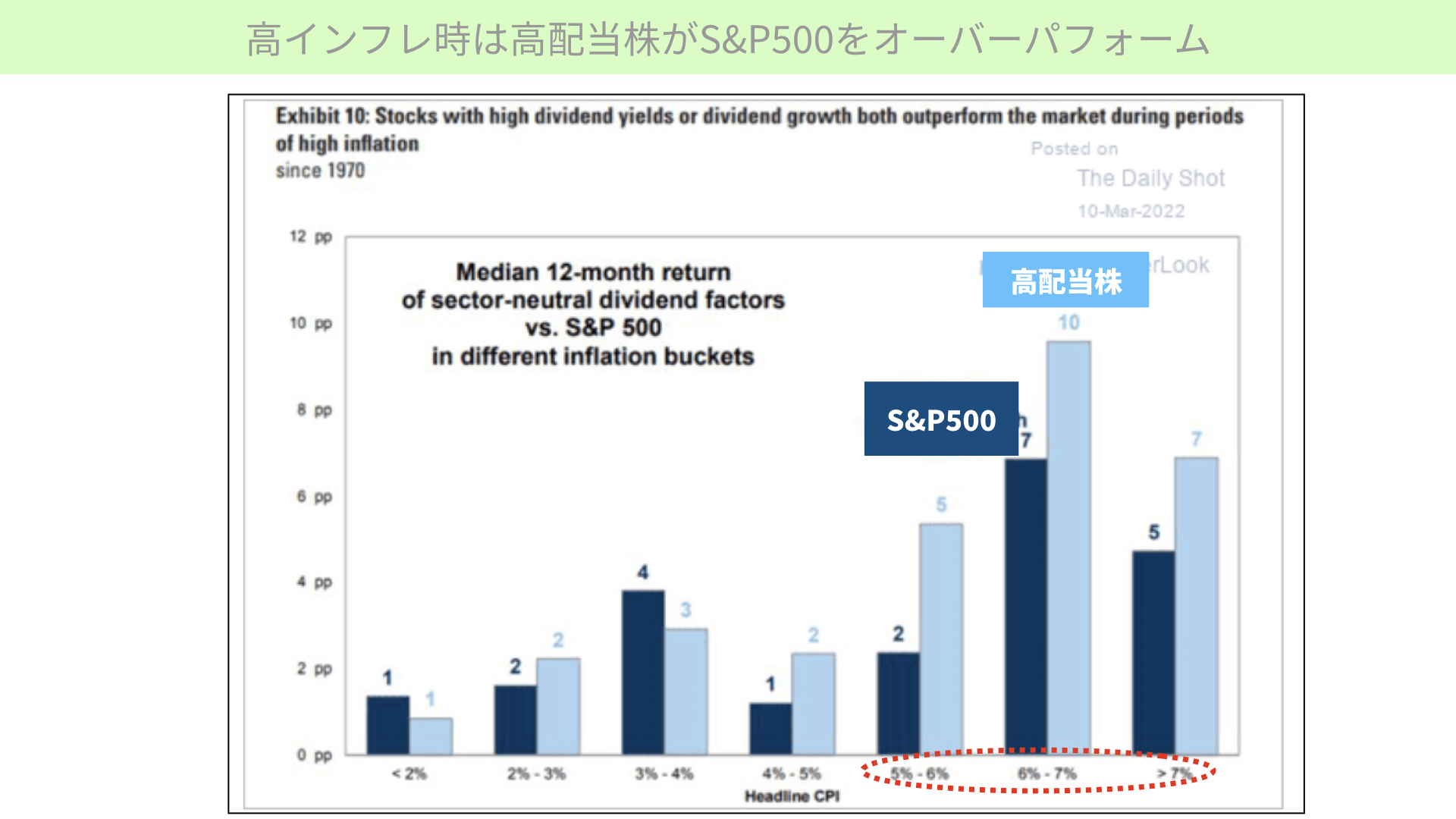

高インフレ時は高配当株がS&P500をオーバーパフォーム

そんな中、インフレに対してどのように考えるかです。こちらをご覧ください。

このレポートは12ヶ月間のリターンを比べた場合、インフレの環境下におけるS&P500と高配当の株のどちらがいいか調べたものです。薄い水色が高配当の株で、濃い青がS&P500となります。

赤丸部分は、CPIが5-6%、6-7%、7%以上となっている箇所です。かなりインフレ率が高くなったときには、高配当株、水色のリターンが高くなっています。さらに、S&P500を上回っています。

今のようにCPIが8%を超えてくるような状況では、高配当株にお金が流れがちだと分かっています。では、実際にどうだったのかを見てみましょう。

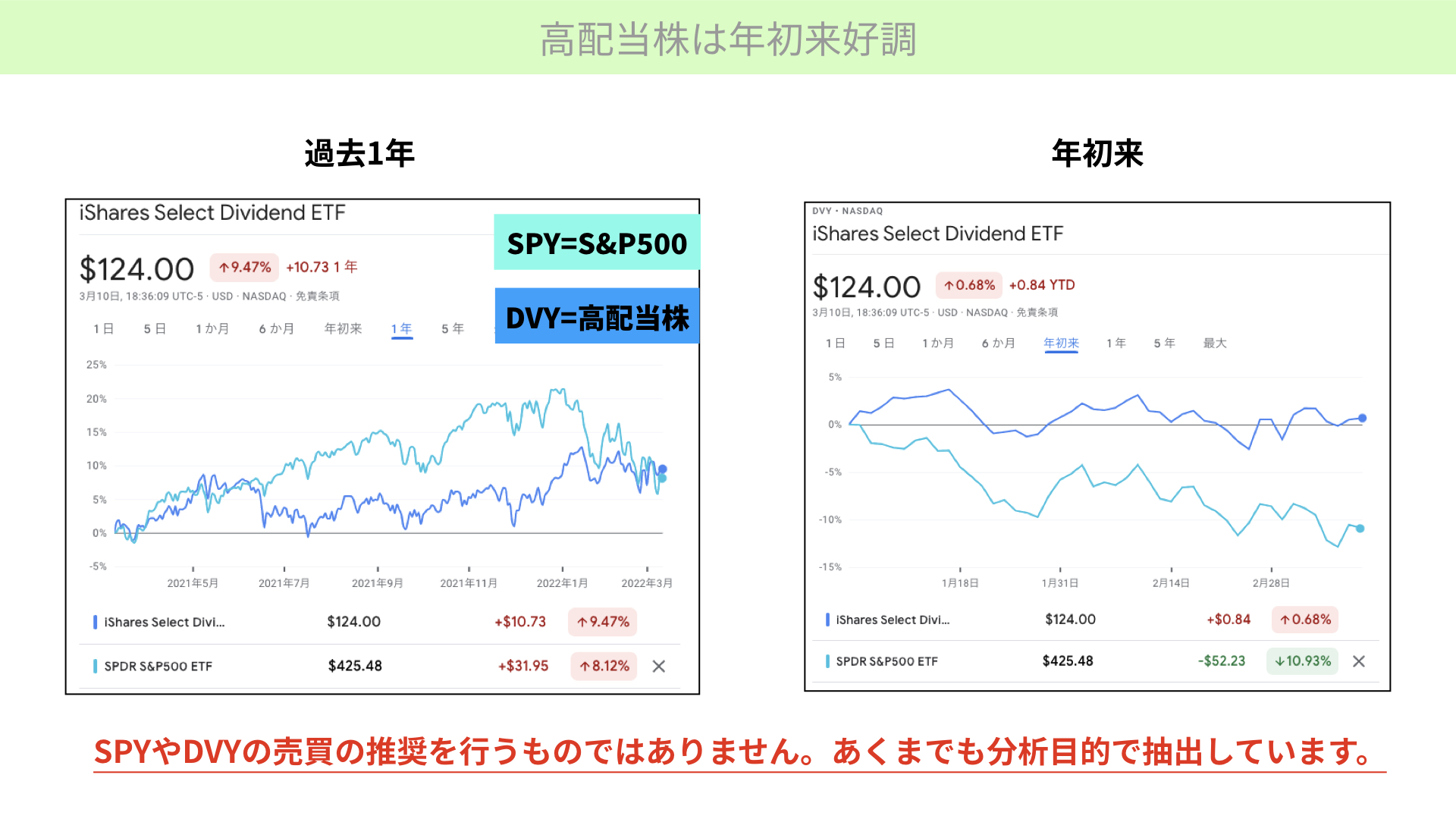

高配当株は年初来好調

左のチャート、SPY(S&P500のETF)、DVY(高配当株のETF)の過去1年間を見てみましょう。

株価が好調だった前半は、S&P500が上回っている状況でした。しかし、ここ最近になるとほぼ1年間のパフォーマンスは変わらなくなっています。

右の方に目を移します。今年に入ってから、DVYのパフォーマンスはほぼ変わらず、少しのプラスとなっています。一方、S&P500はマイナス10%です。

繰り返しになりますが、高インフレにおいては高配当株が買われやすくなります。しかし、実は高配当株の購入には注意が必要です。

今後、高配当株から資金が流出すれば相場はさらに下落する

こちらをご覧ください。インフレ率が高くなって高配当株に流れることは、株式におけるローテーションが上手く回っている証拠ではあります。

ただ、チャートを見ても分かるように、2004年以降S&P500と高配当株は基本的にかなり相関が高くなっています。

2020年のコロナショック以降、大量のお金が供給されています。結果として、SPYが前半部分としては非常に上昇しました。しかし、ここ最近はS&P500の方が売られ、高配当株の方が買われる動きを取っています。

今は高配当株にお金が流れるローテーションが起こっています。しかし、今後気を付けるべきポイントは、高配当株が下がり始めると要注意だということです。

普通はハイテク株が良くない、S&P500が良くないと、インフレに強い高配当株にお金を移そうと考えられて、お金がローテーションします。

しかし、そのローテーションした先の高配当株からもお金が逃げるようになってくると、相場全体からお金が本当に逃げている証拠となります。

今後株価全体が下がる中、DVYも連れて下がることがあれば、相場としてはさらに下を目指す可能性があります。DVYを判断材料の一つとして加えていただきたいと思います。

ですから、インフレに強いから投資をしようとすぐには考えず、今のように静観を決めましょう。マーケットをちゃんと見ていく場合、SPY、NASDAQだけでなくRussell 2000も見ているかと思います。

同じように高配当株の動きを見ていただければ、マーケット全体が底割れをしているのか、そうではないかの判断に使えます。

来週以降、FOMCを控えてかなり繊細なマーケットになってきていますが、高配当株の動きが今後のマーケットの動きを示している可能性があります。注目いただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル