1~3月で一番のビッグイベントと言えるFOMCの決定内容が、日本時間の3時半に発表されます。

以前はタカ派的内容になるのではと、かなり警戒感が高まっていました。しかし、最新のウクライナ情勢を踏まえ、ハト派的内容に変わってくるのではないかとの声も上がってきています。マーケットはどうなるのか、非常に注目が集まっています。

0.25%の利上げや、QTについてコメントすることは既に織り込み済みです。しかし、さらにハト派的な内容となった場合には、株価は一時的に好感する可能性があります。

その持続性はどこまであるのか。過去の利上げ局面におけるインフレや失業率といった観点から見ると、今回ハト派的な内容だったとしても安心できない可能性があります。ぜひ最後までご覧いただければと思います。

FOMCの見通し

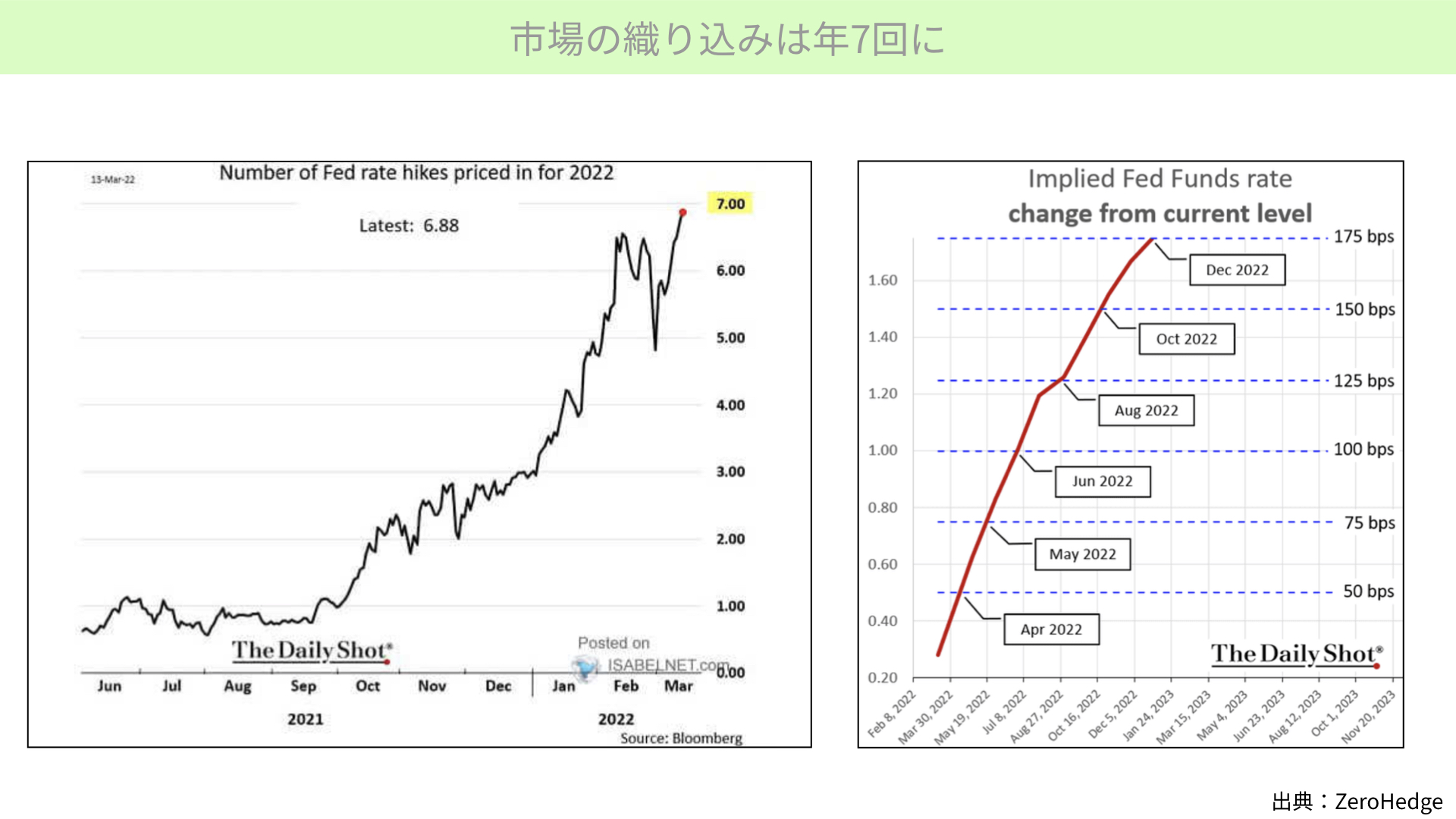

市場の織り込みは年7回に

FOMCでは、SEPと呼ばれる経済見通し、ドットポイント(ドットチャート)に注目が集まります。

※ドットポイント・ドットチャート:参加者が投票した年間利上げ回数を示したもの

市場予想では、昨年12月には2022年利上げ回数を3回とされていました。しかし、今回は2022年における利上げ回数が4回、2023年は3回となっています。計7回の利上げが、マーケットのコンセンサスになっています。

一方、左のチャートからは、2022年における利上げ回数が6.88回だと、マーケットが考えていることが分かります。

右のチャートを見ると、7回の利上げおよび、1.75%の利上げをマーケットは織り込んでいます。マーケットは7回の利上げと1.75%までの利上げを織り込んでいるわけですから、FRBが今年4回ほどの利上げになると言えば、ハト派的内容だとしてマーケットが好感する可能性があるかもしれません。

もしも好感しても、それは安心できるものなのでしょうか? 実は過去の利上げ局面でのインフレ率・失業率を見ると、7回で終わるかすら疑問に思えるような内容になっています。そちらを見ていただきたいと思います。

今回異例の状態で金融正常化へ突入①

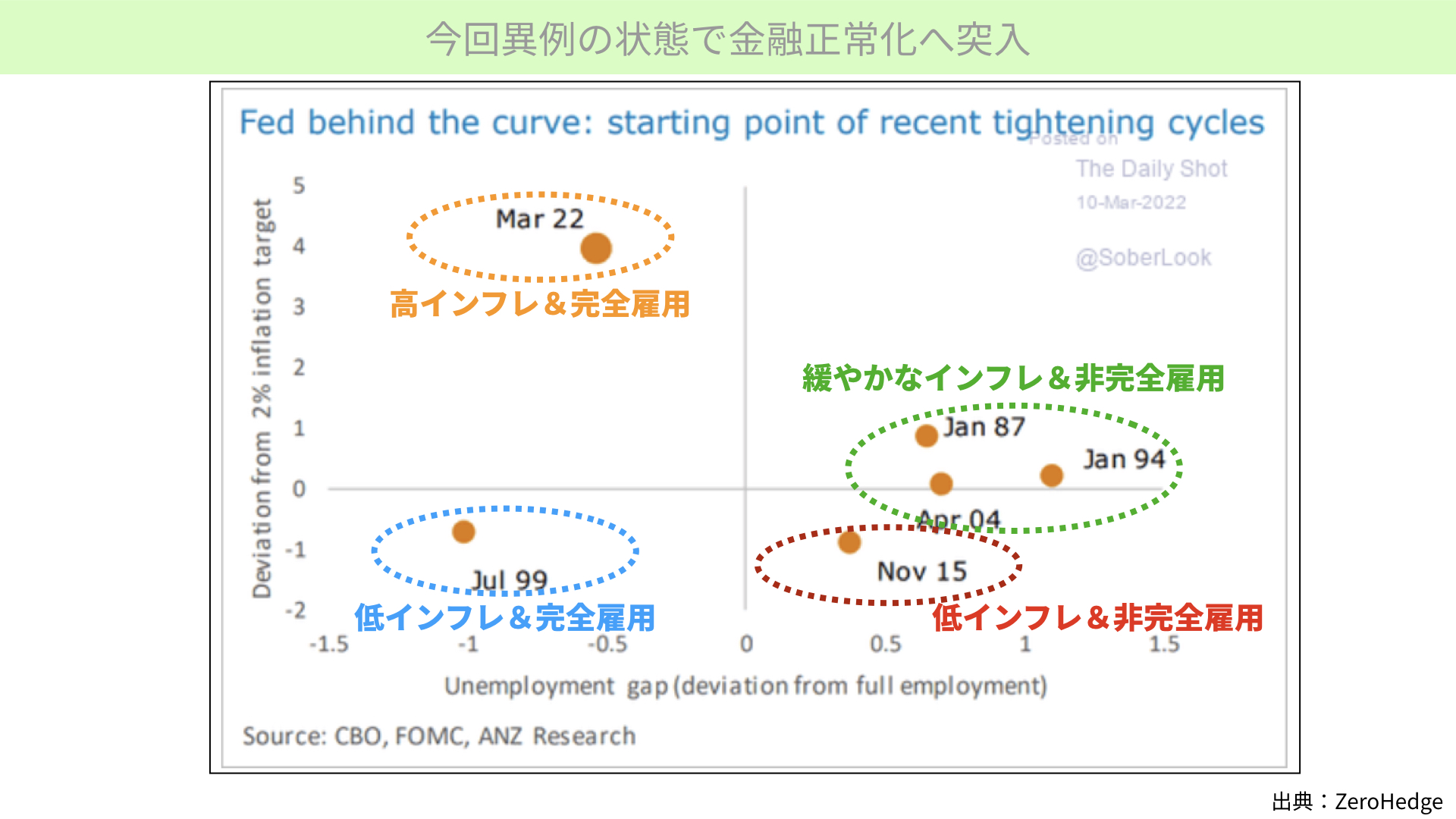

こちらをご覧ください。こちらのチャートは、現在懸念されているビハインド・ザ・カーブについてです。

※ビハインド・ザ・カーブ:高インフレ、完全雇用が起こっているにもかかわらず利上げを遅らせた結果として、景気に悪影響を及ぼすこと。

過去5回の利上げでインフレがあったか、そうでなかったか。完全雇用だったか、完全雇用でなかったかをマトリックスにしています。

こちらの図で、現状は黄色の箇所となります。

縦軸は、FRBが掲げるインフレ目標2%を、どれだけ上回っているかを表しています。2022年3月時点で、基準の2%のインフレを4%上回っていることを示しています。過去の利上げでは、緩やかなインフレだった緑以外、全て2%を下回っていました。

横軸は完全雇用との差を表しています。アメリカでは4%、もしくは4.5%が完全雇用と定義されています。この数値を下回っていれば完全雇用、上回っていれば雇用が追いついていないことを示します。

※完全雇用が4%か4.5%かは、状況によって変動します。

今回(黄色箇所)は、目標の4%を雇用が下回っています。完全雇用と言えます。過去完全雇用だったのは、99年ITバブル直前でした。このときは利上げが遅れています。

2015年12月(赤箇所)ではインフレ率が2%を下回っていて、雇用も埋まっていない状態でした。このときは前もった対応ができたため、景気が大きくは崩れていません。しかし、今回は赤箇所とは真逆にあるような高インフレ、完全雇用状態での利上げです。

そもそも、なぜ完全雇用が問題になるのでしょうか? 雇用が進んでいる状態では、賃金のインフレが起こります。利上げが遅れれば遅れるほど物価が上がりやすくなります。ですから、完全雇用が満たされる前に見切り発車で利上げを行うことが、インフレ抑制にはいいと言われているのです。

今のような高インフレ、完全雇用が進んだ後の利上げは、ビハインド・ザ・カーブとなります。過去5回とは比べられないほどの、異例の状況下での利上げと言えます。これまでと同じ経緯をたどるかは、比較すること自体難しい状況にあります。

今回異例の状態で金融正常化へ突入②

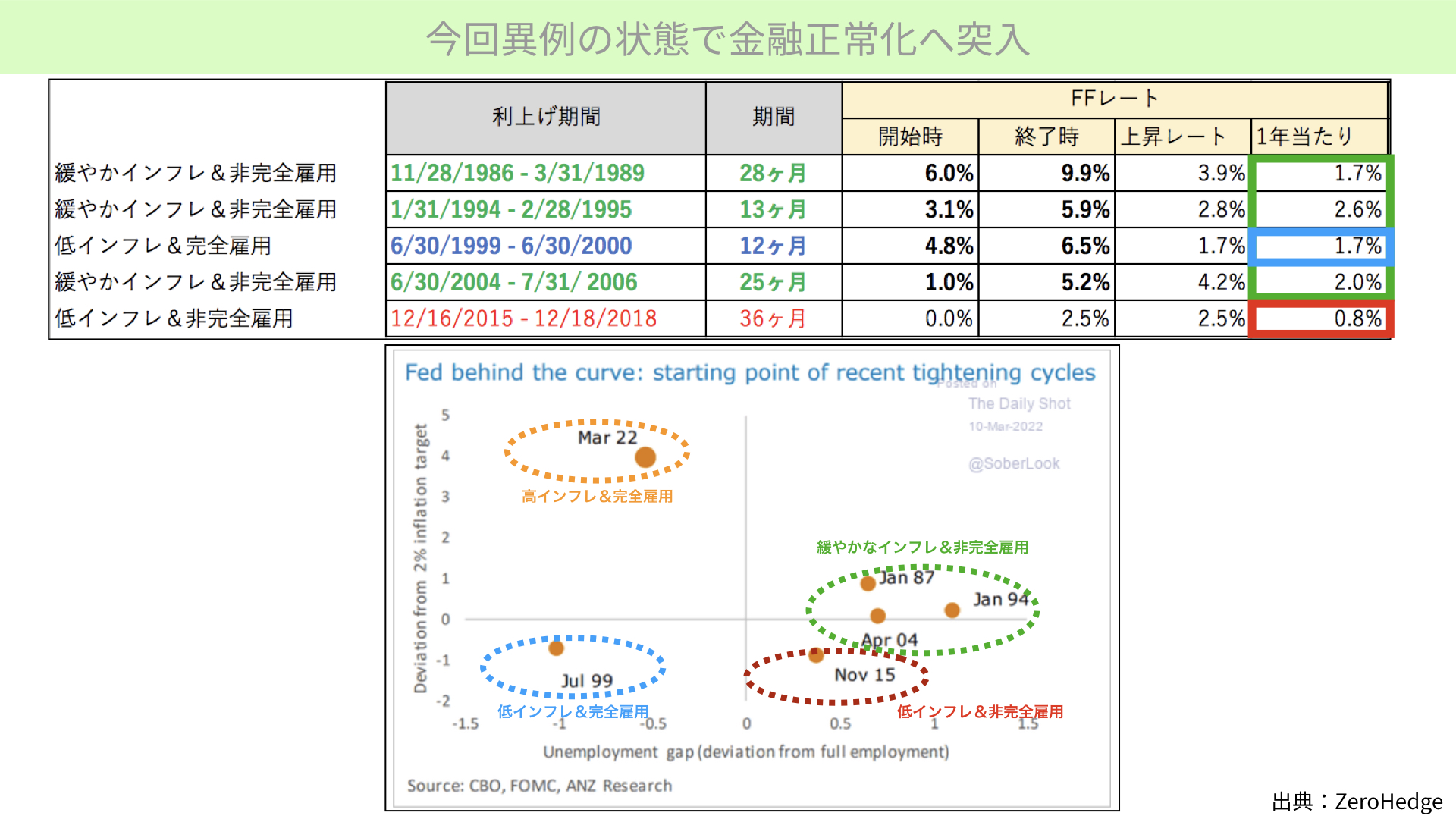

次にこちらをご覧ください。こちらは過去5回の利上げ局面を分析したものです。緑で示したのは、緩やかなインフレです。CPIが2%を上回っていて、完全に雇用が進んでいない状態です。

青は低インフレ、雇用が進み過ぎた状態です。今後インフレ兆候が出てきそうな状況です。赤は低インフレ、非完全雇用。早めの利上げを示しています。

今回は高インフレ、完全雇用です。その中でマーケットは7回の利上げを予想しています。もしもFRBが今回「4回利上げで大丈夫だ」と言ったとします。本当に大丈夫なのでしょうか?

過去の利上げでは、緩やかなインフレで非完全雇用(緑色)であっても、1年間あたりの利上げは1986年で1.7%、94年は2.6%、2006年は2%です。

現在予想されている、1年間に7回(1.75%)の利上げと同じ、もしくは上回っていることが分かります。緩やかなインフレ、非完全雇用でも7回以上の利上げが行われているのです。

一方、低インフレ・完全雇用(青)時の利上げです。雇用が進み、今後インフレが起こるとされる際には、1.7%の利上げを行っています。

低インフレ・非完全雇用(赤)では、1年間に0.8%です。今回はこれと真逆の状況ですから、市場が読んでいるような7回(1.75%)の利上げは、かなり低い織り込みだと言えるでしょう。

FRBが今年4回、来年3回の利上げと発表し、一時的にマーケットが好感したとしても。過去のインフレ、失業率の統計から見ると、今年7回の利上げでも少ないと、マーケットが考える可能性があります。

結果として、ウクライナ情勢に配慮して0.25%の利上げとしていても、5月・6月のFOMCに跳ね返ってくるのではないかと、マーケットが懸念する可能性があります。

今置かれている状況は前例のない状況です。7回利上げしてもおかしくない状況にあります。一喜一憂することなく、インフレが下がってきたとしっかりと確認できるまでは、今後の金融政策は引き締めスピードを上げてくる可能性があるとの感覚をお持ちください。そうしてマーケットに臨んでいただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル