21日、パウエル議長が講演会にて、逆イールドについてコメントをしました。2年金利-10年金利の金利差がなくなり、10年金利が下回るとの懸念感が高まっていることに対し、くぎを刺すようなものでした。

これまでの記事でも、2-10年の逆イールドが発生すると、株価やリセッションに大きな影響を与えることをお伝えしていました。

今回パウエル議長が伝えたのは、2年-10年だけではなく、さらに短期間のイールドカーブにFRBは注目しているというものでした。具体的には、3ヶ月金利-18ヶ月後3ヶ月金利のスプレッドがなくなったとき、景気後退を警戒してほしいと言っています。

市場は2-10年に着目し、近いうちに逆イールドが発生するとしています。しかし、そこばかりを見るのではなくさらに短期を見てほしい。その部分はまだリセッションを示していないので、安心してほしいとのメッセージでした。

マーケットはプラス材料と受け取り、今週も株価が強く推移しました。ショートカバーに加えて株価が上がったことになっています。

今日のテーマは、こういった内容を本当に信用していいのかどうかです。2-10年の金利差、3ヶ月-18ヶ月後3ヶ月金利の関係がどうなっているのか。また、どういったときにその差が縮まってくるのかを分析し、いつぐらいに起こるのかまで確認します。最後までご覧いただければと思います。

[ 目次 ]

パウエル議長が重視するもの

21日のパウエル議長発言

こちらはブルームバーグの記事からです。パウエル議長はこのようにコメントしています。世の中の投資家は2年-10年の金利差に注目し、景気後退が来るのではないかと言われています。

しかし、FRBとしてはイールドカーブでの危険信号は見てとれないと考えているようです。異なるものを見ているので、まだリセッションは考えていないと言っています。

では、何を見ているのでしょうか。先ほどお伝えしたように、3ヶ月金利-18ヶ月後3ヶ月金利を比較して差がある以上、あまり警戒をしていないということです。

パウエル議長は2年-10年の金利差より3ヶ月-18ヶ月先3ヶ月金利を重視

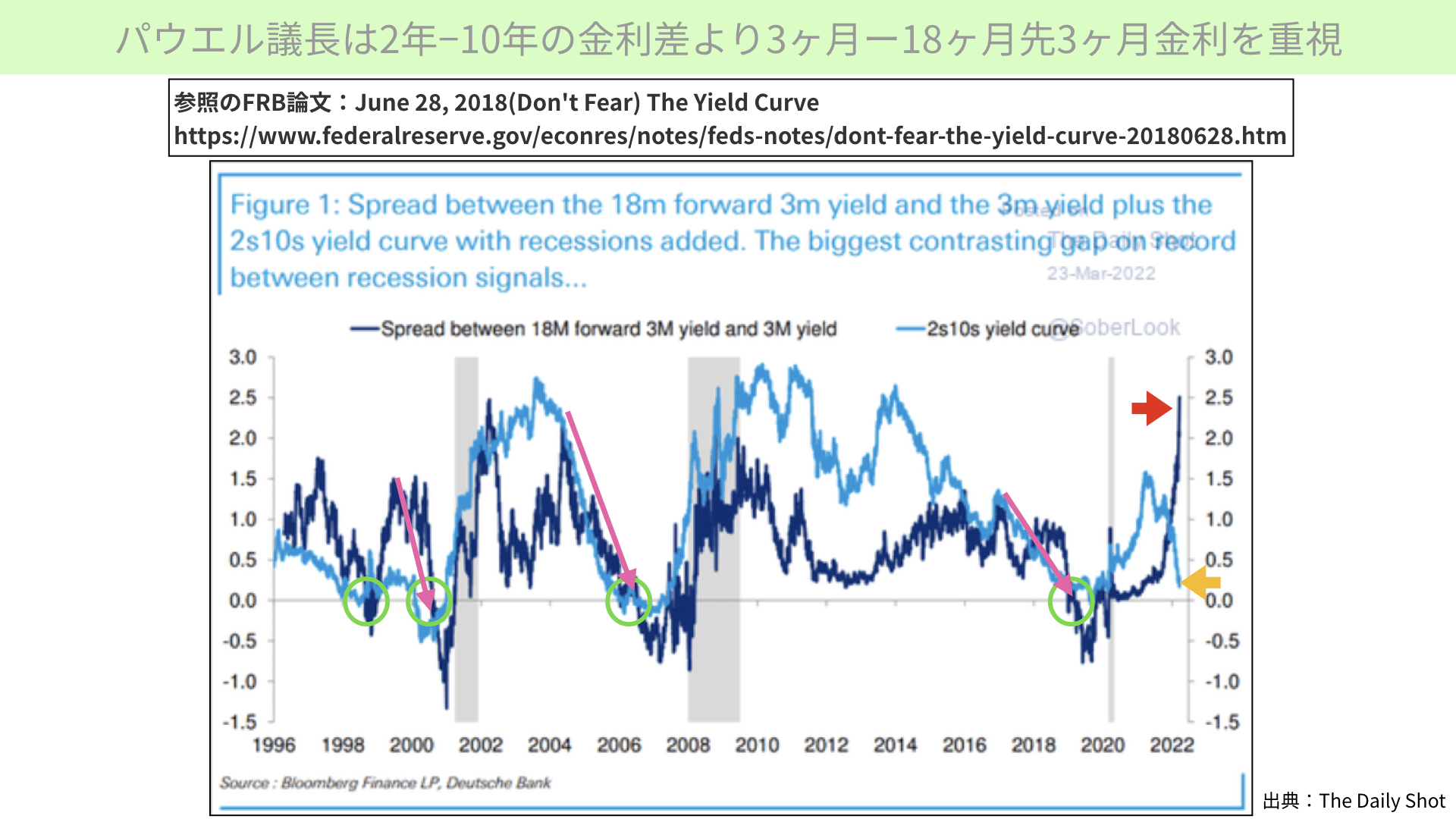

こちらの図表をご覧ください。濃い青線が3ヶ月金利-18ヶ月先3ヶ月金利の差を表したものです。赤矢印で示したように、2.5%まで広がっていることが分かります。

一方で水色の線は2年-10年のイールドスプレッドです。黄色矢印で示したように、0.2%まで差が縮まっている状態です。このまま2年金利が上がり10年金利が下がる、もしくは変わらない状況となれば、数ヶ月以内に0を切る、逆イールドになると言われています。

見ていただければ分かるように、水色の線が逆イールドとなってくると、グレーの網掛けのようにリセッションが起きることは間違いありません。しかし、FRBはそれがリセッションの原因ではなく、青線がマイナスになったときに初めてリセッションを警戒すべきだと述べています。今は2.5%まで広がっているので、安心してくださいとしているのです。

これについて詳しくご覧になりたい方は、上部に記載したFRBの論文をご覧ください。2018年にFRBメンバーが作った『Don’t Fear The Yield Curve(イールドカーブを恐れるな)』という論文です。英語ではありますが、もしもお時間のある方はご参考に読んでみてください。

https://www.federalreserve.gov/econres/notes/feds-notes/dont-fear-the-yield-curve-20180628.htm

その中身を簡単に解説します。2年-10年の逆イールドは景気後退に対してインパクトはある。しかし、それ以上に大事な材料は、3ヶ月金利-18ヶ月後3ヶ月金利の差がなくなることだというものです。

ただ、このチャートを見れば分かる通り、2年-10年のイールドカーブが逆イールドになると、その後を追随するかのように3ヶ月-18ヶ月先3ヶ月金利がマイナスに推移します。

今は2.5%離れているからと言って、当面リセッションが起こらないとは考えにくいです。今の状態は、すぐにはリセッションが来ないものの、近い将来に来ることを警戒すべきだと言えます。

では、今2.5%まで広がっている3ヶ月-18ヶ月先3ヶ月金利差が0に近付く要因は何でしょうか。

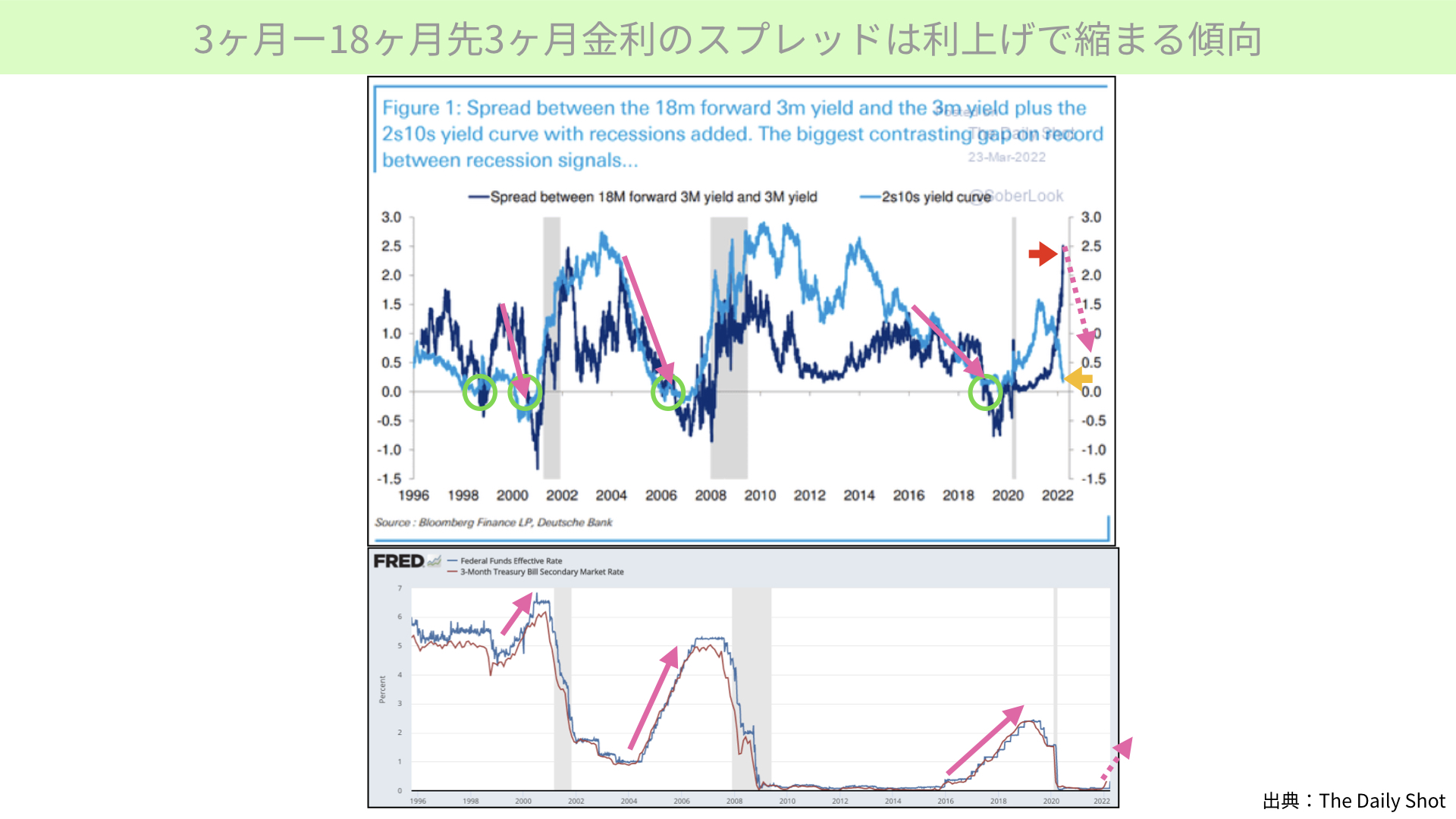

3ヶ月-18ヶ月先3ヶ月金利のスプレッドは利上げで縮まる傾向

下の方にチャートを加えました。青はFFレート(政策金利)、赤は今回話題になっている3ヶ月金利です。FFレートと3ヶ月金利はほぼ連動しているので、政策金利が上がれば3ヶ月金利も上がると理解できるかと思います。

まずは上のチャートからご覧ください。ピンクの矢印が下に向いている箇所は、3ヶ月-18ヶ月後3ヶ月金利がマイナスに推移したことを表しています。一番の要因は下のチャートにあるように、政策金利が引き上がった、ピンクの右上がりの矢印の状態のときに起こっています。

今後政策金利を引き上げていくとなれば、3ヶ月金利はグングン上昇していきます。3ヶ月金利が上昇すれば、政策金利がある程度止まります。18ヶ月後の3ヶ月金利の上昇が止まり、差がなくなると想定されています。

今の金利上昇がいつまで続けば差が0になるのかを検討すれば、このようなことが言えます。

コメントを受けて市場の反応

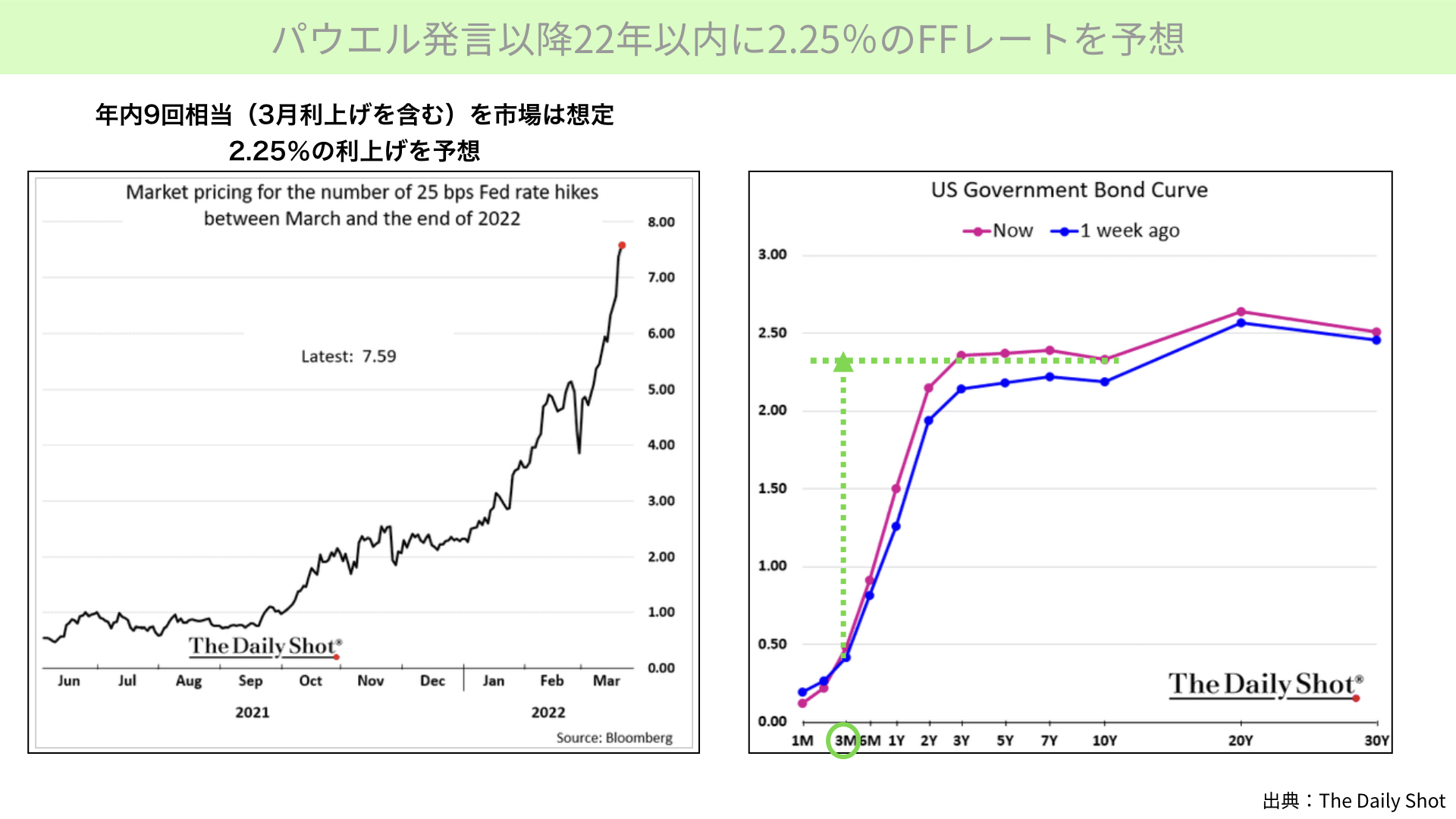

パウエル発言以降22年以内に2.25%のFFレートを予想

こちらのチャートをご覧ください。まずは左を確認します。今週に入って、マーケット関係者は今年2.25%の利上げを予想しています。

前回FOMCにおいて、2022年年間利上げを1.75%と考えたところから比べると、0.5%近く利上げ予想を上方修正して織り込んでいます。パウエル議長が、次回以降0.5%の利上げも十分にあり得るとコメントしたことも関係しました。

左のチャートは、前回3月利上げも含め、今年9回相当の利上げがあるとしています。FOMCの会合は今年残り6回となりますので、0.5%の利上げを2回ほど行うと予想するものとなります。

その結果どうなったのでしょうか。右のチャートをご覧ください。こちらはイールドカーブです。2年-10年が2.4%近くでフラットになっています。このまま2年金利が上がっていけば、10年金利を上回り逆イールドとなります。

FRBが言うような3ヶ月金利は、緑丸で囲んだように0.5%と非常に低くなっています。これがいつ逆転するのでしょうか。左のチャートでお伝えしたように、今年2.25%の利上げがあるということは、今後緑矢印で示したように金利は上がっていきます。

年末時点では緑の横の点線のように、恐らく2年-10年の金利が縮まる、ほぼ差がない状態となることが想定されます。この年末においては、恐らく3ヶ月金利と18ヶ月後の3ヶ月金利がほぼ0になる可能性が十分あると考えられます。

現時点で今年2.25%の利上げがあると織り込んだ状態で、さらに2年-10年の金利が2.4%です。かなりフラットになる確率が高いのではないかと、マーケットは見通しています。

年末にかけて3ヶ月-18ヶ月後3ヶ月金利の差が縮まってくると考えた場合、ほぼ同じくして2年-10年の逆イールドも発生します。ですから、株価にどう影響するかを確認するためには、やはり2年-10年が逆イールドになった場合を見る必要があります。

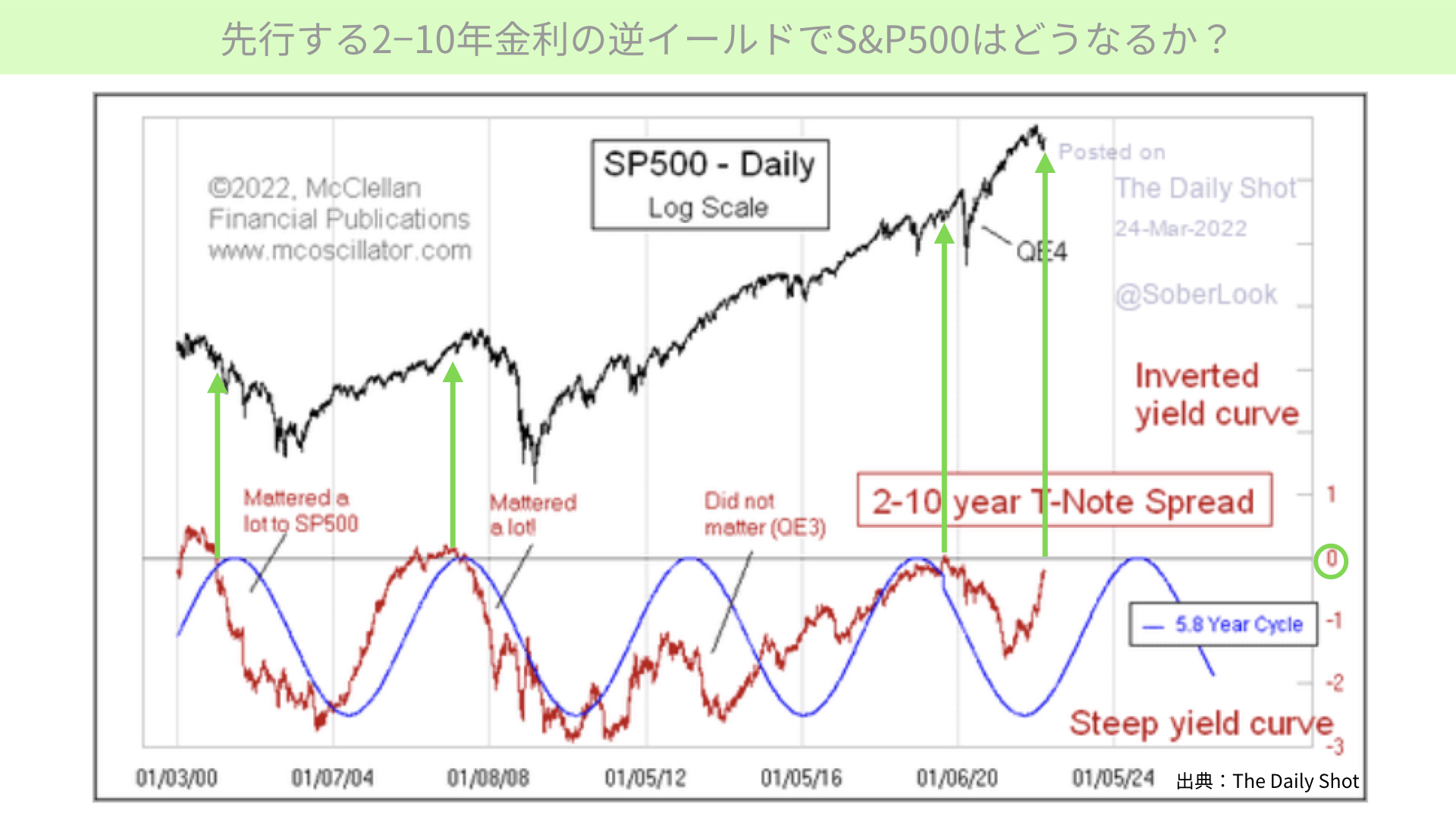

先行する2-10年金利の逆イールドでS&P500はどうなるか?

こちらをご覧ください。

下の赤チャートが上に行くと、イールドスプレッドが0に近付きます。0を超えると逆イールドが発生した状態となります。このようにイールドが縮まるような周期が、レポートによると5.8年に1回あるそうです。これは金利の周期によるものです。そういったことがあり、今回も逆イールドに向かっていることが表されています。

上の黒線はS&P500です。逆イールドが発生したところを緑矢印で示しました。2000年も逆イールドが発生した後は株価が大きく下落しています。また、2007年に逆イールドが発生したときも、その後大きく株価が下落しています。2019年もその後大きく株価が下落しています。ですから、今回も2年-10年の逆イールドが発生した場合、株価は大きく下落すると懸念されています。

ただ、パウエル議長としては、これが景気後退、株価下落につながるわけではなく、さらに精度の高い3ヶ月-18ヶ月先3ヶ月金利を見ているとコメントしたわけです。現在は2.5%の差があります。

しかし、今のマーケット状況を踏襲すれば、恐らく年末近くにはスプレッドが0になると考えられます。その後のリセッション、株価の調整が起こると考えれば、マーケットとしては中期的に厳しい展開が続くのではないかと考えてくる可能性があります。

24日までショートカバー、需給の関係で株価が戻る局面が続いていますが、長期ファンダメンタルズで見れば、イールドの形状、リセッションを警戒する投資家も多くいます。そのことをぜひ念頭においていただきながら、来週以降の相場のヒントとして使っていただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル