先週1週間、米株式市場は堅調に推移しています。年初来から見ると、まだマイナス圏ではあります。しかし、3月上旬からの上昇を見ると、かなり強烈に上昇している状況です。

主な原因は、ショートカバーと言われる買戻しです。長期機関投資家、年金基金のお金はあまり動いていません。

それでも、今後この上昇が続くのかどうか興味をお持ちかと思います。今の状況は株の益利回り、金利状況から見ると、少し割高感が出ています。今週以降要注意だとお伝えしたいと思います。

[ 目次 ]

S&P500益利回りと米国10年利回りのスプレッドが縮小

イールドスプレッドが縮小

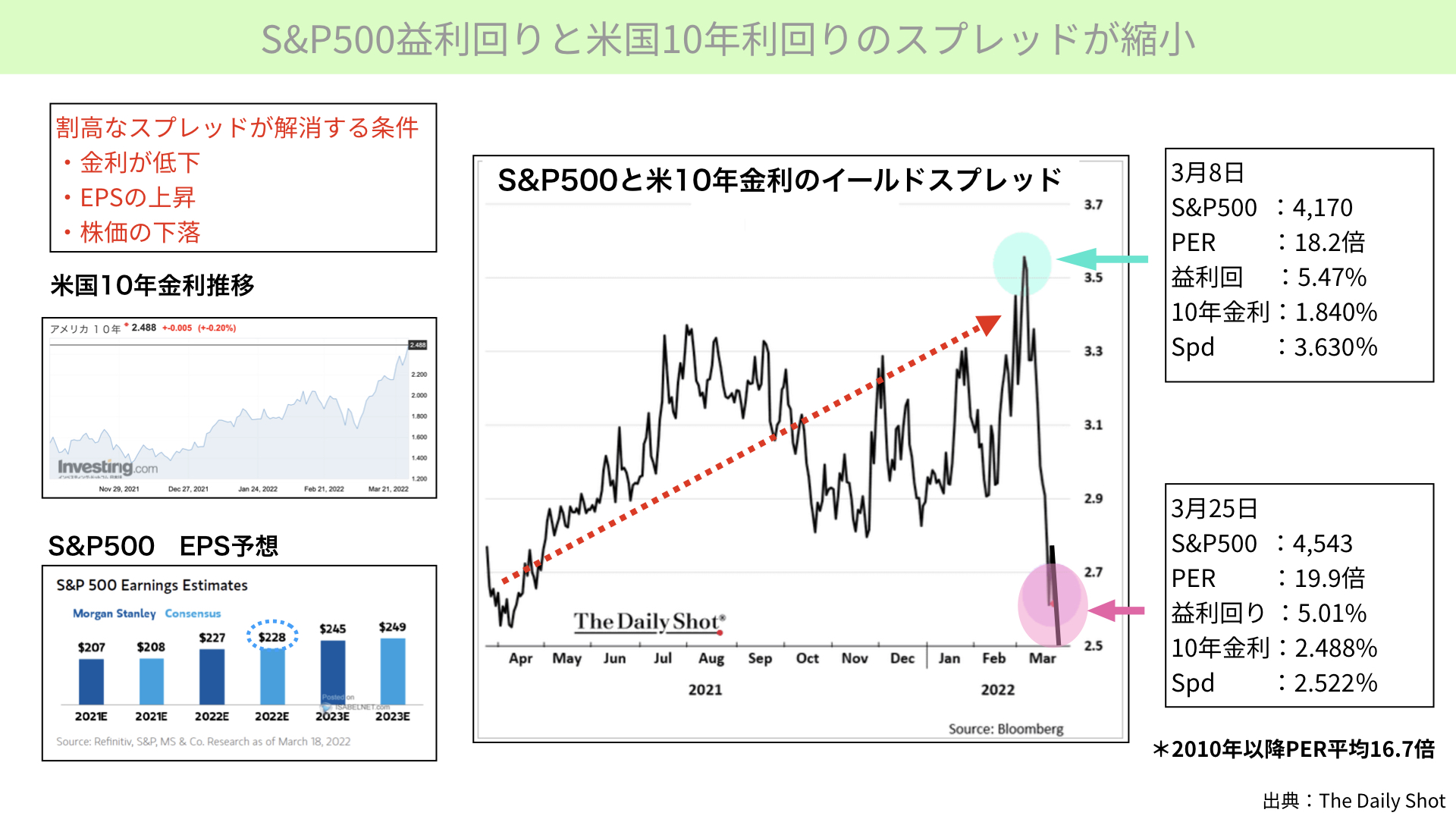

こちらをご覧ください。真ん中のチャートから確認します。これはS&P500の益利回り、米10年金利のイールドスプレッド(金利差)です。

緑の網掛けは、益利回りから米10年金利を引いたものとなっています。益利回りはS&P500のPERが20倍だった場合、1÷20=0.5%となります。

※益利回り:今の株価に対して、毎年のEPS(利益)が何%に相当するかを表したもの。

この益利回りと10年の金利差が縮まってくると、金利に対して株価が大きく変わり過ぎていて割高だ。金利差が広がってくると、金利に対して株が売られ過ぎているので割安だとなります。

この真ん中のチャート、緑の部分は売られ過ぎた状態にあります。ピンクの部分は債券に対してイールドが縮まった状態のため、株が買われ過ぎていることを表します。

スプレッド2.522%は2021年4月以来の水準

具体的に見ると、3月8日はスプレッドが3.63%まで広がった状態でした。

S&P500が4,170ポイント、PERが18.2倍でした。そのため、益利回りでは5.47%となります。このときの10年金利は1.84%ですので、スプレッドは3.6%。アメリカの10年金利に比べるとS&P500は少し売られ過ぎだったと、今になってみれば分かります。

今回はどういう状況でしょうか。3月25日金曜日の段階でS&P500が4,543ポイント、PERが19倍なので、益利回りは5.01%となります。10年金利は大きく上昇し2.488%。スプレッドは2.522%まで縮まっている状態となっています。

つまり、金利に対して株がすごく買われている状況です。21年4月以降の出口戦略に向かっていく過程においては、これだけ縮まった状況はかなり珍しいと言われています。

スプレッド縮小に必要な三つの条件

スプレッドの縮小を今後解消するためには、何が必要なのでしょうか。三つの条件があると言われています。まずは金利が低下すること。そして、株価が下落すること。EPSが上昇することです。

金利低下の可能性はあるのか?

では、割高な状況は解消するのでしょうか? 最初に金利が低下するのかを考えます。左下10年金利のチャートを見れば分かるように、強烈に10年金利が上昇しています。

先週急激に金利が上昇した背景には、アメリカ金融大手が利上げ見通しをかなり強気に見始めたことがあります。

バンク・オブ・アメリカは6~7月に0.5%の利上げ見通しと、大幅に上方修正しました。さらに、年0.5%の大幅利上げを複数回行う可能性があるとしています。6~7月の0.5%の利上げは、5~6月に前倒しになる可能性も十分あるとも伝えています。

次にシティ・グループです。5~9月に0.5%の利上げ、10~12月には0.25%の利上げを行うとしています。今後インフレの急激な上昇が伴えば、0.75%の利上げも十分にあるとのことです。こちらも金利見通しを大幅に上方修正しています。

ゴールドマン・サックスも同じように言っています。22年には最大7回、23年には最大5回の利上げとして、かなり強烈な利上げを考えています。5~6月の0.5%の利上げは当然とのニュアンスで伝えています。

ウォール街で一番信頼されているJ.P. MorganのダイモンCEOは、今回の利上げサイクルで合計12~15回の利上げを予想しています。前回までの12回にさらにプラスしての予想となっています。

ですから、スプレッドが縮小する、金利が低下するとは少し考えづらいでしょう。

EPSの上昇可能性について

では、EPSの上昇はどうでしょうか。

左下に書いたように、2022年末に228ドルとなっています。しかし、4月中旬から出る決算発表では、ウクライナ情勢により下方修正を出す企業が多いとも、一部で言われています。EPSが下がることがあれば、さらにスプレッド解消が難しくなるでしょう。

株価の下落について

そうすると、スプレッドを解消するのは株価の下落だけとなります。今後、株価下落が十分に起こり得ることに注意が必要でしょう。

今回、赤矢印で示したように、昨年4月にマーケットで出口戦略が意識されて以降イールドスプレッドは広がっています。金利が上昇するものの、それ以上に株価のPERが下がっています。株価に対する高すぎる期待値が、徐々に修正されてきた局面でした。

それがここ1ヶ月で急激に元に戻っています。その背景は何でしょうか? 3月上旬まで、原油価格は急激に上昇していました。しかし、かなり投機的なお金が入っていたことで、100ドルを割るほどの急激な原油安が急激に起こります。今後も原油が上がるだろうとショートポジションを作っていた人たちが、ポジションの巻き戻しに株を買ったと言われています。

冒頭で言ったように、長期の投資家の買いは非常に消極的です。ただ、今週は3ヶ月の末でもありますので、リバランスによって株式に振り分けるお金が十分に入って来るとも考えられます。そのため、今週1週間はまだ株にショートカバー、リバランスのお金が入ってくる可能性はあります。

ただし4月に入ると、リバランスのお金がある程度落ち着いてくることもあります。4月7日のFOMC議事要旨でQTの話が出てきて、金利が上がることへの警戒感も出てくるでしょう。4月中旬から始まる企業業績EPSが下方修正になることへの警戒感も高まるでしょう。

ショートカバーが落ち着いてくる時期も重なることを考えれば、かなり消極的になっても仕方がないと、マーケットは予想しています。

今回イールドスプレッドが縮まったことで株価が上昇しましたが、この割高感の修正は近い将来起こるのではないでしょうか。

そして、長期的に見るとイールドスプレッドはかなり縮まった状態です。歴史的に見ても株が買われ過ぎている水準だと確認されています。長期投資家から見ても、なかなか手出しできない状況です。慎重にイールドスプレッドを確認いただければと思います。

明日明後日の見通しを決めるものではありませんが、長期的には趨勢は収斂する可能性があります。その意味で、しっかりと分析しながら、今後のマーケット見通しに生かしていただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル