3月FOMC以降、株価が堅調に推移してきました。

しかし、4月には6日のFOMC議事要旨、12日のCPI発表、1日の雇用統計、ISM製造業指数と、かなり重要な経済指標が並んでいます。こういった指標は今後の株価の流れを変え得るのに十分な内容だとも考えられますので、マーケットは警戒をしています。

どういったことを警戒しているのかを本日はお伝えします。今後のマーケットのリスク管理にお使いいただければと思いますので、最後までご覧ください。

[ 目次 ]

米国の住宅ローン金利と株価

住宅ローン金利は急上昇、住宅価格も高止まり

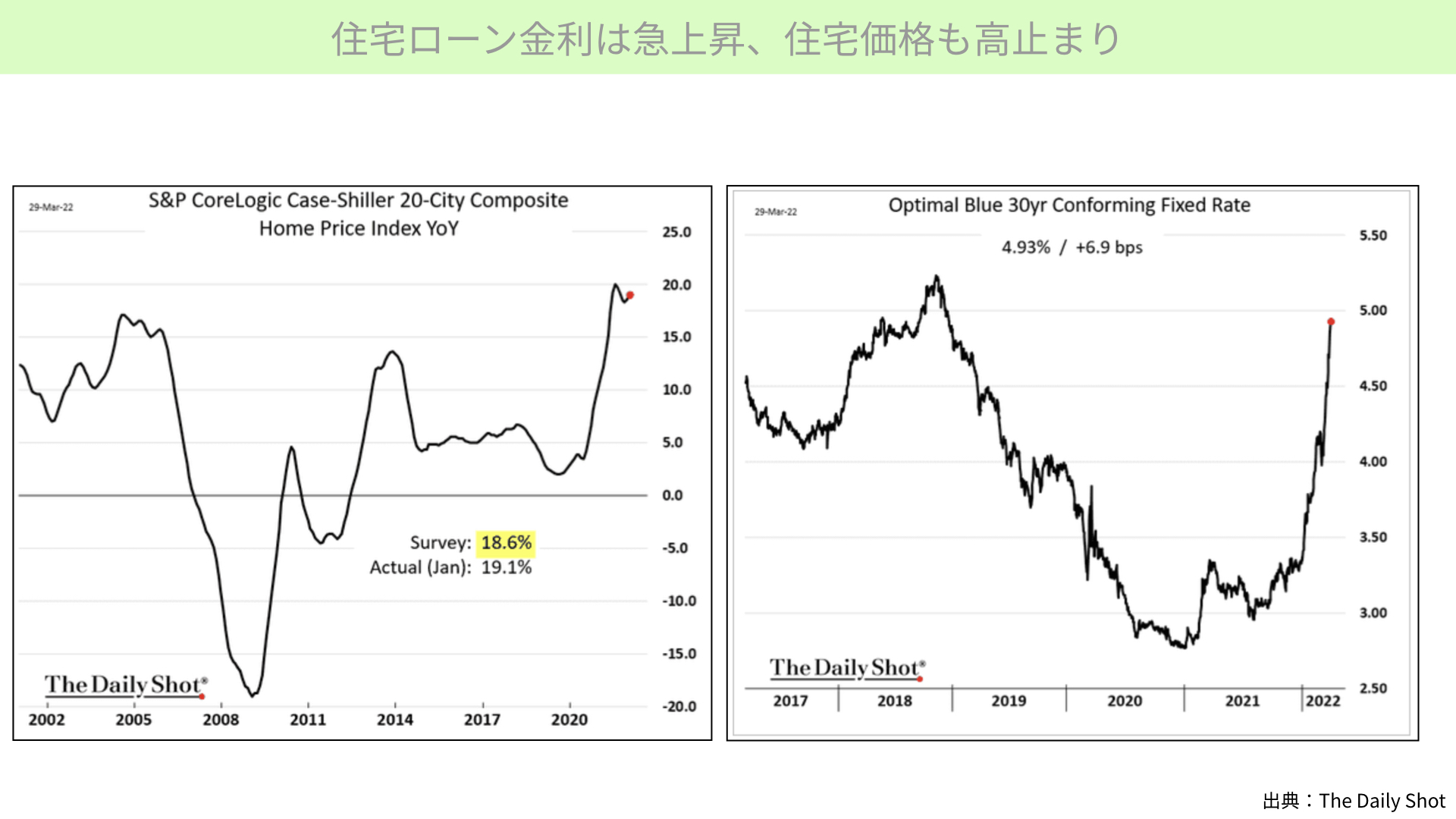

まずは住宅価格です。今週ケースシラーと言われる、アメリカ住宅関連指標が発表されました。これは前年比でどれだけ住宅価格が上がったかを示したものとなります。事前予想では昨年対比18.6%の上昇と言われていましたが、結果としては19.1%と引き続きアメリカ住宅価格が上昇していると分かってきました。

そんな中、そういったものの引き締めをFRBが考えていることもあり、マーケットでは住宅ローン金利が敏感に反応しています。4.93%まで上昇しており、2018年水準まで近づいています。いずれ5%を超えてくるでしょう。

住宅ローン金利の上昇は、住宅価格を鎮静化する効果があります。今後住宅価格はどうなってくるのかに注目が集まっています。住宅価格が落ち着けばいいのではないかと思われる方も多いと思いますが、実はアメリカは住宅価格が個人消費に与える影響が非常に大きいです。住宅価格が落ちることがあれば、景気の先折れ懸念が高まることがあります。ですから、住宅価格は非常に重要なポイントとなります。

ということで、金利上昇を受けて住宅関連株価がどうなっているかを見ていきたいと思います。

住宅関連の株価は上昇せず

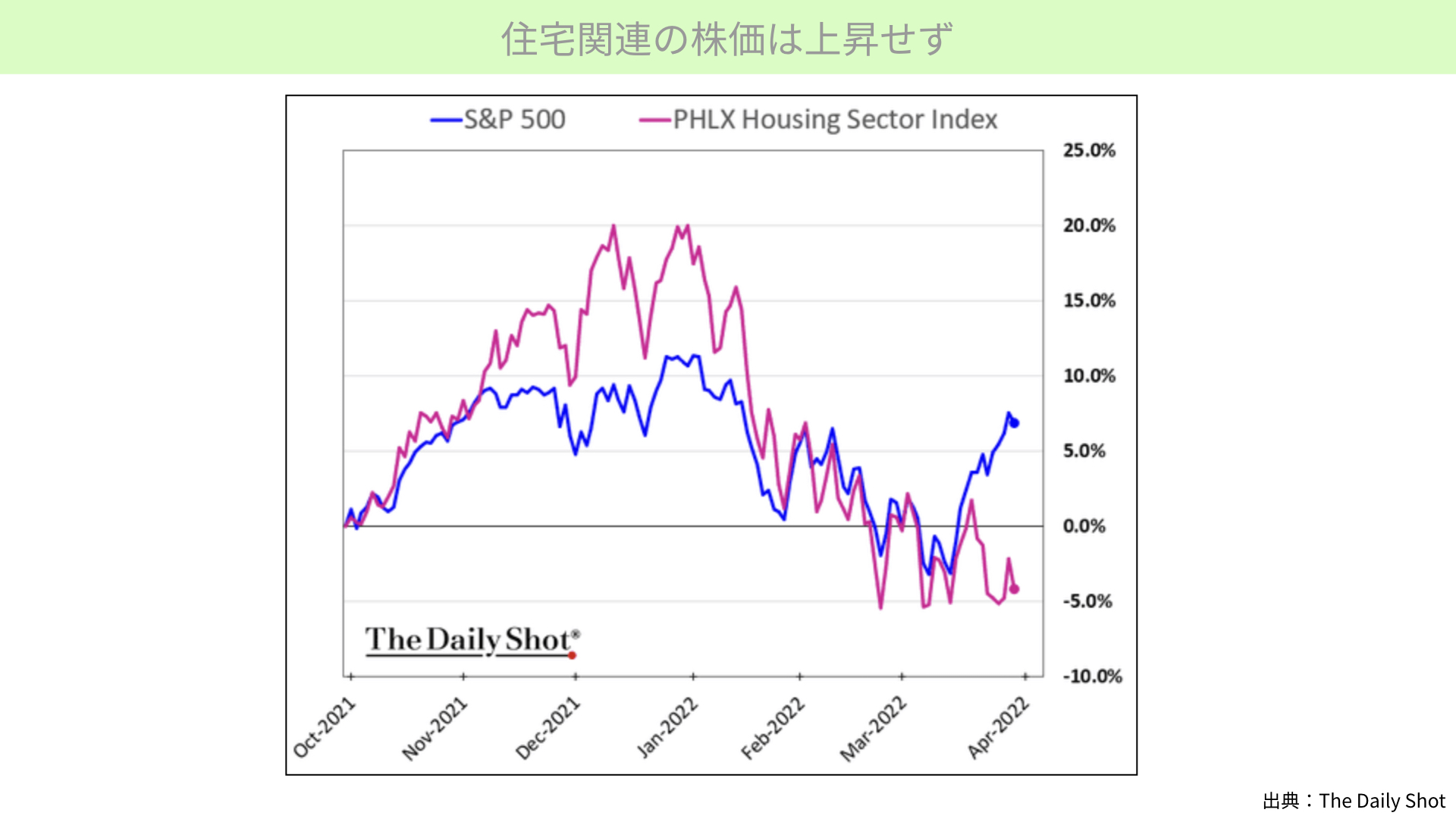

アメリカ住宅関連株価がパッとしない状況が続いています。青チャートがS&P500、ピンクが住宅関連株価の指標です。FOMC以降S&P500は上昇していますが、住宅関連株価はその上昇についていけていません。これは金利上昇の影響もありますし、今後住宅に関する需要が伸びないのではとの懸念が出てきているとも言われています。

住宅金利の上昇は住宅関連株と連動性が高い

では、こういった状況は今後のマーケットにどのような影響があるのでしょうか。こちらをご覧ください。

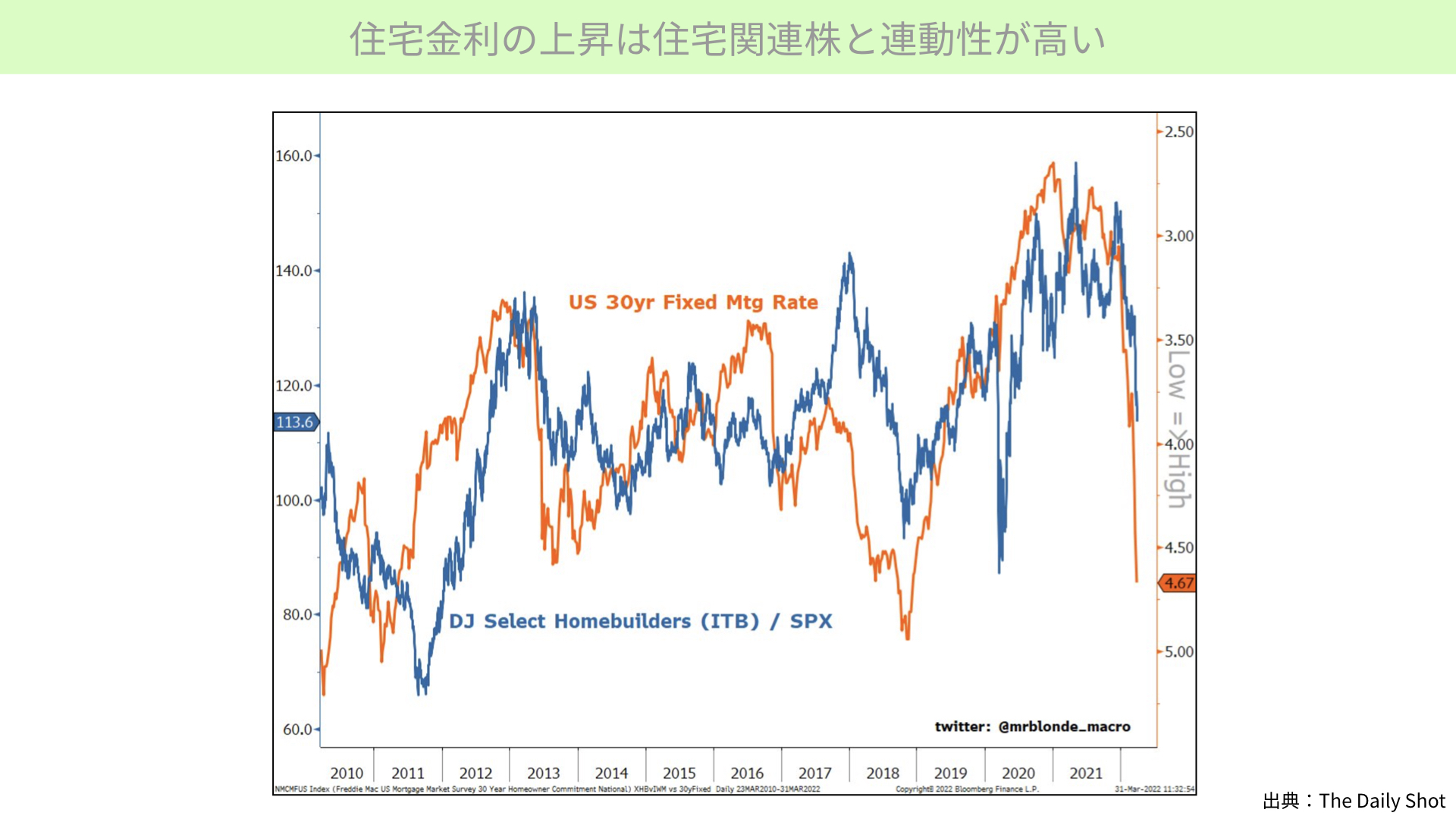

オレンジのチャートはアメリカ30年住宅ローン金利となります。青チャートはS&P500に対して先ほど見たような、住宅関連指標がどのようになっているかを表したものです。

オレンジの住宅ローン金利は、下の方に向かえば向かうほど上昇している逆メモリとなっています。青チャートが下に向かうのは、S&P500よりも住宅関連株価が大きく下落しているときです。

こちらから見ても分かる通り、オレンジの住宅ローン金利が下に行くと、住宅関連株価が大きく下落していることが分かります。今後も住宅ローン金利が上がるような政策が進めば、アメリカ住宅関連株価はS&P500に対して下がっていくと、このチャートからは読み取れます。

S&P500を先行する住宅関連株の動向に注目

ITB(住宅建設ETF)がS&P500にアンダーパフォームする場合には要警戒

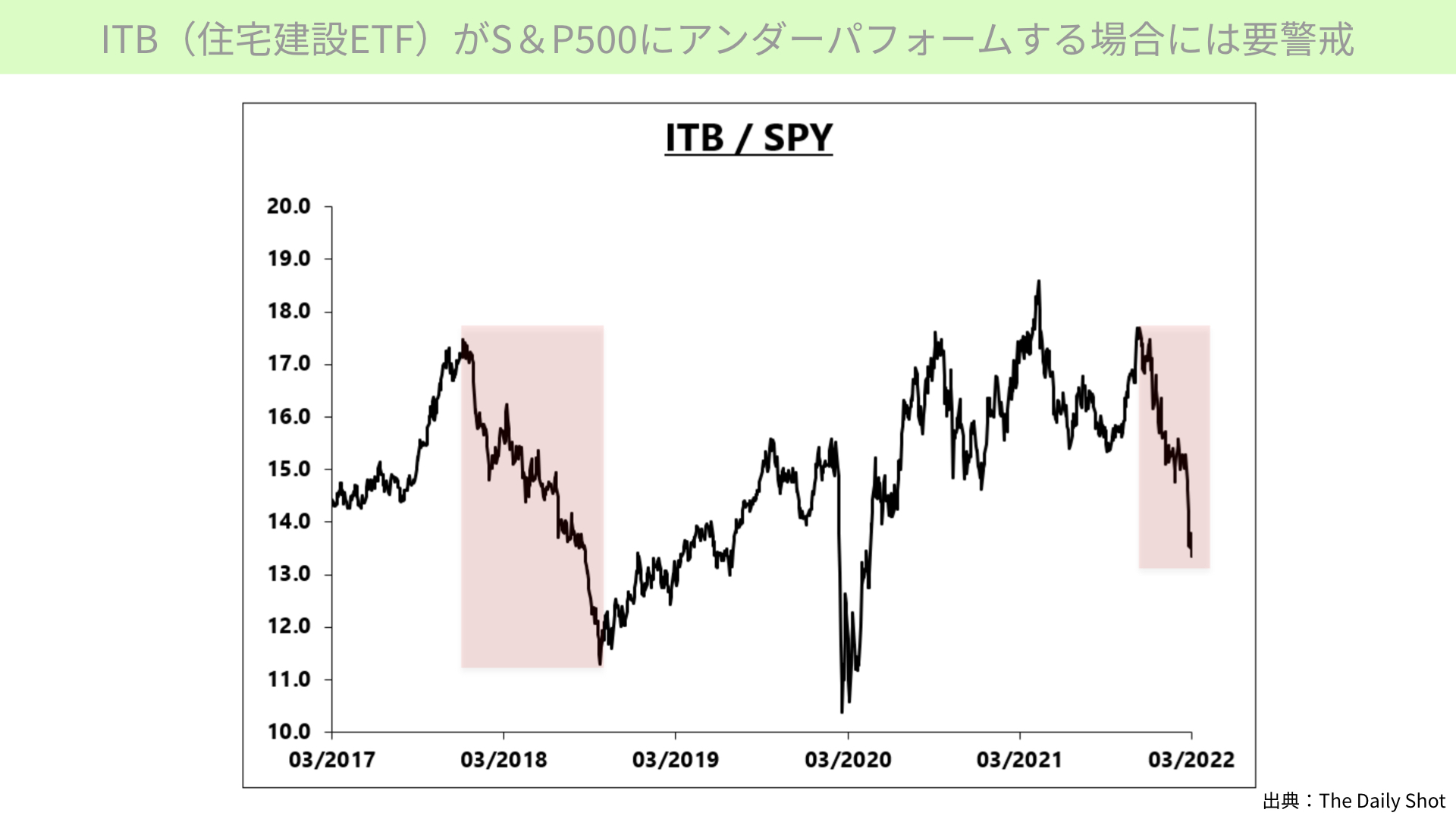

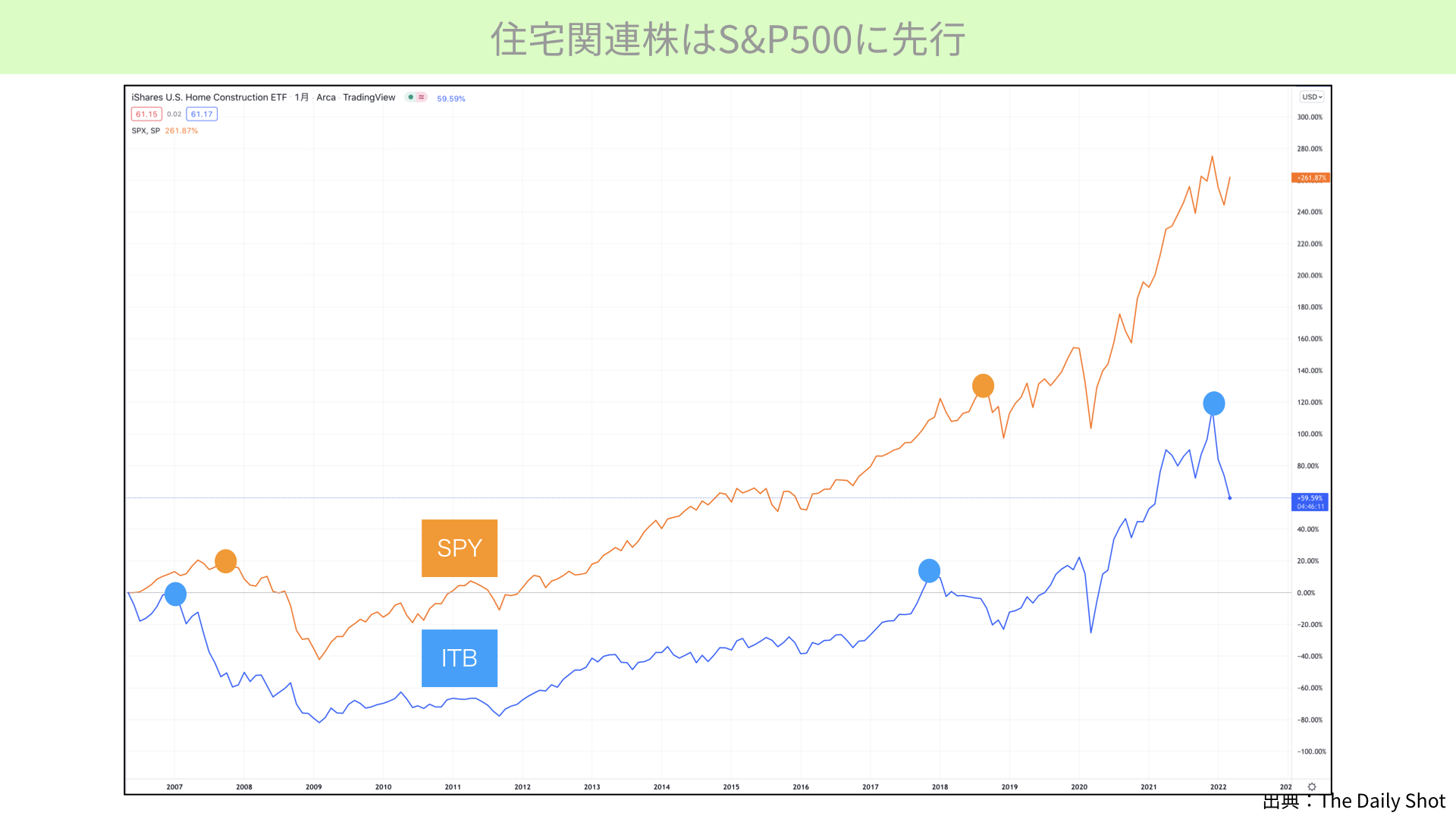

そういった動きがどういったマーケットに影響があるかを確認するため、次にこちらをご覧ください。住宅関連ETFにITBを、S&P500のSPYと比較しどういうふうになっているかを見てみます。

2018年の下げ相場だったころ、住宅価格が下がっていることが網掛け箇所からは読み取れます。現在も住宅金利上昇もあり、SPYよりもITBの下落率が大きくなっています。

このように住宅関連株価の方が、S&P500よりも大きく下落している局面は、今後のマーケットにどういうことを示唆しているのでしょうか。

住宅関連株はS&P500に先行

繰り返しになりますが、アメリカにおける住宅価格は経済に大きなインパクトを与えます。青いチャートは住宅関連ETF、オレンジがS&P500です。こちらからも分かるように、住宅関連の株価が下落を始めると、それに少し遅れてS&P500が下落していることがオレンジ箇所から分かるかと思います。

現在は青丸でピークを付けた後、下落に入っています。S&P500は上昇していますが、恐らく住宅価格に収れんしてくると過去の経験則からは分かります。S&P500に下押しの可能性が出てくると懸念されているのです。

では次に、今後FOMC議事要旨でどういった影響を受けるのかを見ていきたいと思います。

FOMCの議事要旨でMBSの売却はどうなるのか?

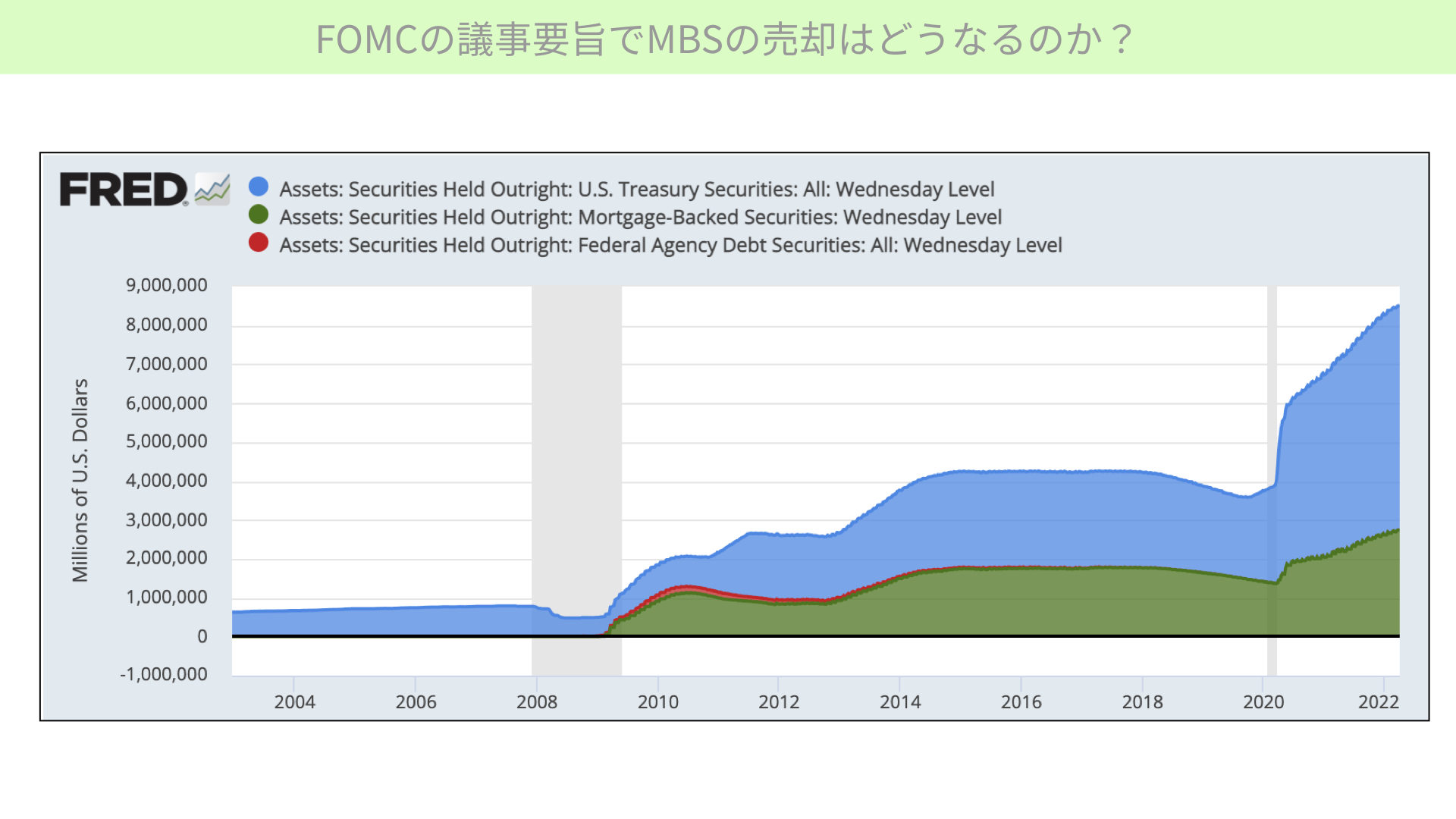

こちらはFRBが保有している資産残高です。青が米国債、緑がMBSと言われる米住宅関連債券となります。

今回のFOMC議事要旨では、徐々に売却して資産を圧縮するQTについて発表されると言われています。パウエル議長は「FOMCの後にQTについて話し合いをしました。次回の議事要旨で中身をしっかり確認してください」との含みを持ったコメントをしていることもあり、MBSをどのように売ってくるかを含め、マーケットはかなり注目しています。

住宅価格の鎮静化のため、MBSを優先的、もしくは大きく売却してくることがあればどうなるのでしょうか? 先ほど確認した通り、住宅株の下落はS&P500に先行します。いずれS&P500が下がってくるのではないかと、マーケットは来週以降反応する可能性がありますので、その意味ではこちらをしっかりと見る必要があります。

住宅関連がどうなるか、金利がどうなるかは非常に重要な判断となります。4月以降、3月の上昇が続くかどうかに大きな影響を与えますので、注目いただければと思います。

このようにFOMC議事要旨において、住宅関連のMBS売却、QTをどのように行うかがマーケットに対して非常にインパクトを与える可能性があると思っています。

また、12日には発表CPIが発表されます。先日もPCEコアデフレーターが発表され、1980年代以来の大きな上昇を見せるなど、まだまだインフレが収まる兆候はありません。

その中で、CPIがさらに高い数字になるようなことがあればどうでしょうか。住宅価格を抑えるために住宅金利を上げるだけではなく、債権全体の売却を含めて金利を上げる可能性も十分考えられます。そういったものをマーケットは本当に織り込めているのか。そういったものに耐えられないのかを、マーケットは今後反応してくる可能性があります。

その意味では、4月に入ってFOMC議事要旨を控え、マーケットでは警戒感が高まっています。今晩以降マーケットが少し軟調になってくる可能性があることに、注意が必要かと思います。ぜひ来週以降もマーケットを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル