6日、FOMCの議事要旨が発表されました。月間950億ドルの資産売却を、5月から徐々に行うことを含めた発表となりました。

また、3月の利上げは025%でしたが、0.5%の利上げも戦争が起こっていなければ十分にあり得たとのことです。今後も0.5%の利上げがあり得るということで、中身としてはある程度タカ派的内容でした。

下落が続いていますが、マーケットがある程度織り込んでいたこともあり、7日にブラウドさんがよりタカ派的な発言をしても、株価は少し戻りました。ある程度利上げ幅、QTの額がマーケットに刷り込まれている状態なのかと思っています。

今後は実際にQT、利上げを行ったときに、マーケットがどういう反応をしていくかをしっかりと確認しながら、随時対応することになってきます。

ただ、根本的に忘れてはならないのが、QT、利上げが行われることです。これ自体は株式市場にとって引き締めに相当しますので、引き続き注意が必要かということが絶対条件になります。

ただ、そういったこと、来週のCPIを含めて、今の置かれている経済環境、投資環境がどうなのかを違った観点で皆さんに分析をお伝えします。中期的、短期的な需給についても少しお話したいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

中期的な注目ポイント

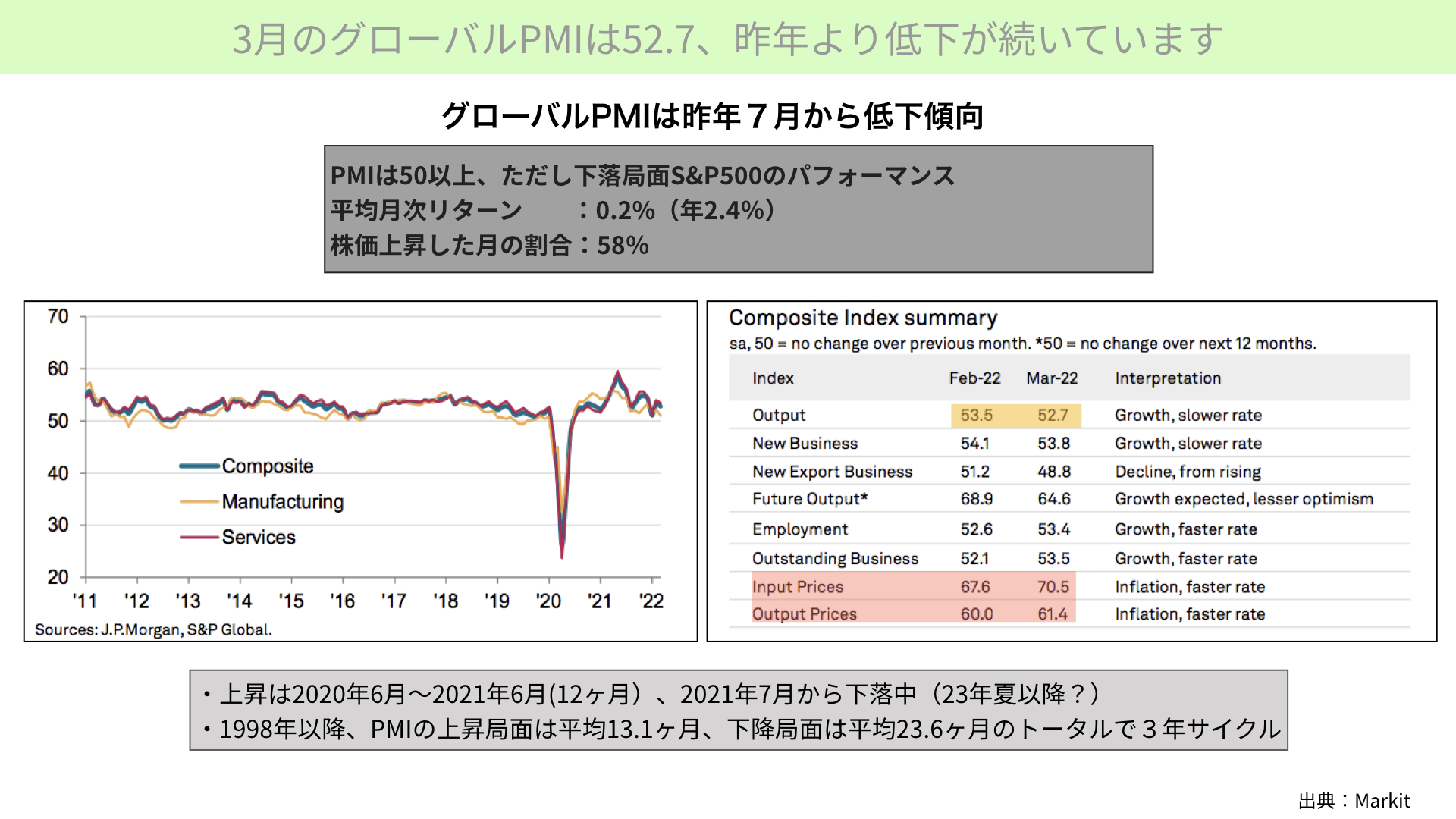

3月のグローバルPMIは52.7、昨年より低下継続

こちらをご覧ください。J.P.モルガンがマークイットを通じて発表する、グローバルPMIです。

購買者担当者が、今後の製造業の景気をどう考えているかを示したものです。世界の製造者に確認した結果、今後の景況感はどうなのかが見通せる先行指標として有名です。

昨年7月から下落傾向が続いていましたが、今月も残念ながら52.7と、前月53.5から下落という結果になりました。

左のチャートをご覧ください。昨年7月に60をつけて以降下落しています。これが50を割ってくると、景気減速・後退となります。今は52.7ですから、景気後退局面の少し手前まで来ているということが分かります。

右の表は、中身を細かく分けたものです。黄色い網掛けは2月の53.5から、3月に52.5に下がったことを示しています。

その他の指標で最も注目すべきは、赤網掛け部分です。インプットのプライス、アウトプットのプライスが、共に2月の数字よりも大きく上昇しています。

例えば、仕入れ(インプット)の価格は67.6から70.5、販売価格(アウトプット)価格は60.0から61.4となっています。仕入れ、売る価格も両方とも上がっているということで、引き続き高インフレ傾向にあることが分かります。

皆さんに知っていただきたいのは、グローバルPMIが低下したときのJ.P.モルガンの分析です。過去50は超えているものの、下落局面に入っているときは、月次リターンで0.2%、年間2.4%しか株価が上がらない状態になりがちだったとのことです。

ピークアウトした後は、株価のパフォーマンスはマイナスではないものの、あまり良くないと言われています。今はあまり伸びない状況になってきていると言われています。

また、周期で見ると、上昇局面は平均13.1ヶ月に対して、下降局面は23.6ヶ月(約2年間)平均で下がっていくサイクルになっています。

昨年の7月から下落を始めたものは、23年の夏頃まで下落が続く、もしくはマイナスに突入する可能性があると、今回のグローバルPMIから分かってきました。

では、昨年の7月から下落が続いているS&P500はどうなったのでしょうか。

2021年7月から2%程度の上昇に留まる

こちらをご覧ください。昨年の7月末時点で、S&P500は4,395ポイントでした。昨日の4,500ポイントから見ると2.38%の上昇なので、月割りでは0.29%の上昇となっています。

先ほど見てもらったように、グローバルがピークアウトした後50を切ってくるまでの下落局面は、月0.2%程度の上昇に収まると言われています。今回も、過去に漏れず同じような低調なパフォーマンスに収まっています。

今はプラスなのでまだいいですが、これが50を割ってくることがあれば、株価は大きく下落する傾向があります。この状態が続くのか、50を割ってくるのかにマーケットは注目しています。

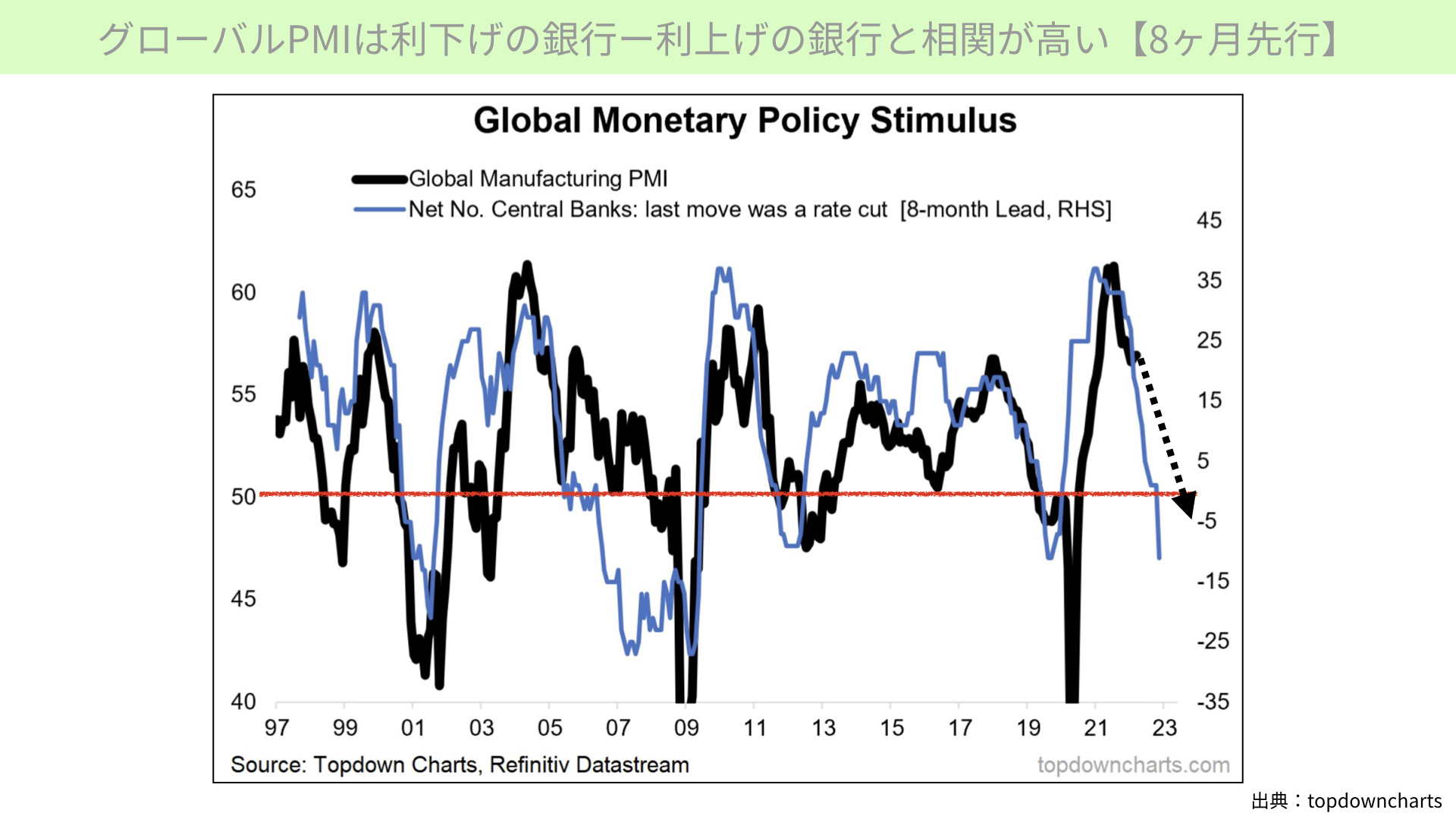

グローバルPMIは利下げの銀行-利上げの銀行と相関が高い【8ヶ月先行】

こちらの方の分析をご覧ください。

黒い線がグローバルPMIです。徐々に今後落ちてくると言われています。その理由は、青いチャートです。こちらは、各世界の中央銀行で利下げを行った銀行から、利上げを行った銀行の数を引き算したものです。

つまり、青チャートが下に行くことは、利上げを行った銀行が多いことを示します。世界的に引き締めを行っていることが分かります。アメリカもヨーロッパもそうですが、利上げに転じる、引き締めに向かっていく状況になってくれば、グローバルPMIは50に向かって割ってくる可能性があると言われています。

中央銀行の引き締め姿勢から、グローバルPMIがこれからも下落トレンドが続きそうだと分かってきました。一方、50を割ってくる可能性が十分にあることも今回分かってきています。8ヶ月ほど先行する可能性があると言われる青線が、今後1年以内にグローバルPMIが50を割ってきてもおかしくないことを示唆しているというのが、一つ目の皆さんに注意してほしい、中期的な見通しになるかと思います。

短期的な注目ポイント

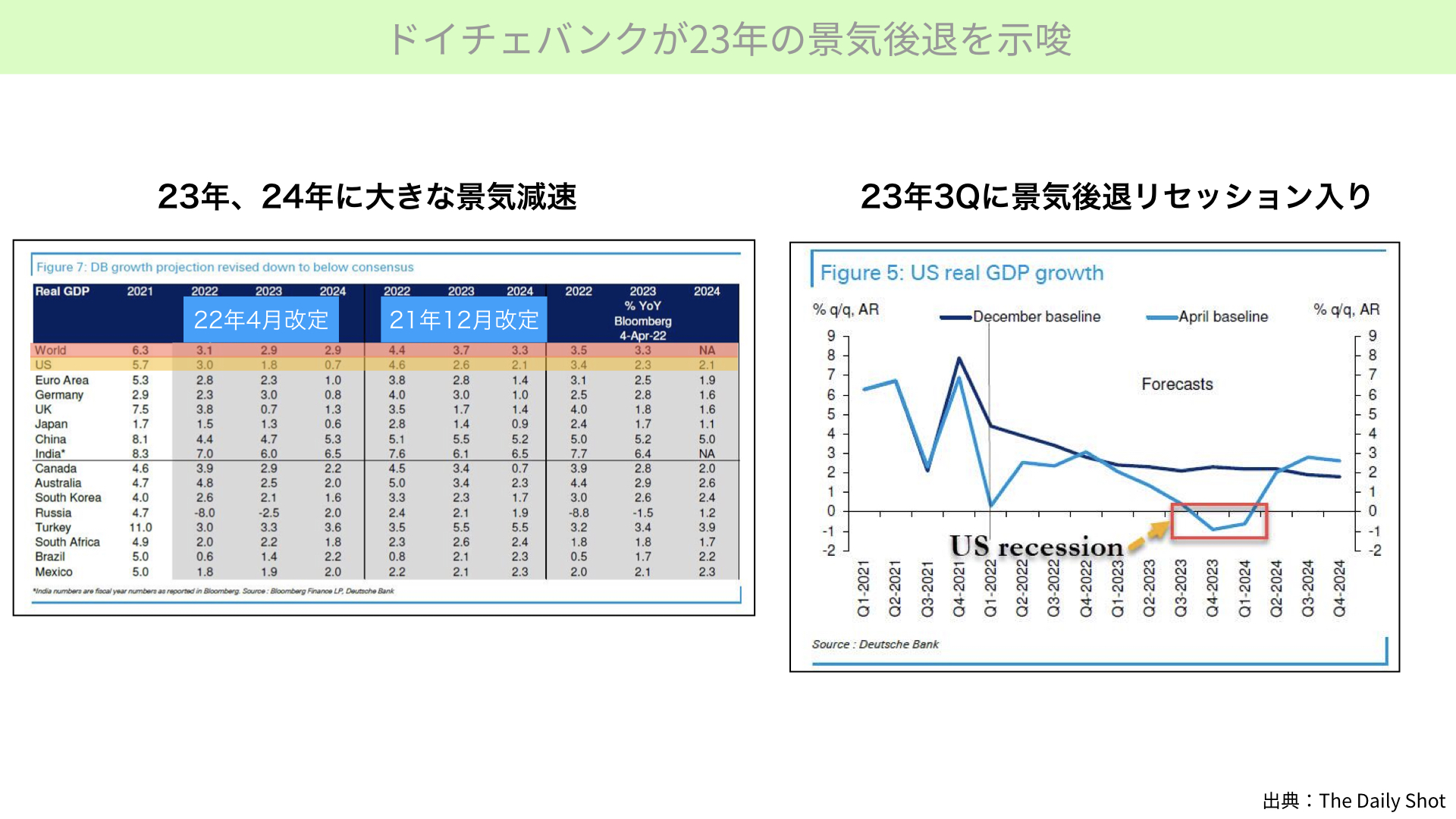

ドイチェバンクが23年の景気後退を示唆

さらに、こちらをご覧ください。

少し話は変わりますが、6日にドイチェバンクが23年のリセッション(景気後退)を示唆しました。昨日は、ゴールドマンサックスが23年にリセッションに入るのではないかというレポートを出しました。金融大手がリセッションのレポートを出してくると、いろいろなところが出してくる可能性があります。今後リセッションだとの記事が増えてくるのではないかと思っています。

ここでは、6日にドイチェが出したリセッションの記事をご覧ください。

左はアメリカのGDPです。少し細かいですが、一番左に書いてあるのが、4月にアップデートしたもの、真ん中が昨年12月末に表したもの、右がブルームバーグが出したものです。

まずは黄色網掛け部分をご覧ください。昨年12月までアメリカのGDPは22年が2.6%、23年は2.6%、24年は2.1%と、2%以上の成長を見ていました。

しかし、4月にアップデートしたものでは、22年が3.0%、23年は1.8%、24年は0.7%と、かなりの下落を見ています。

世界の経済に関しても同様です。今回7月にアップデートしたものでは、23年が2.9%、24年が2.9%と、12月に出された3.7%、3.3%よりも大きく下落をしている状況になっています。

右のチャートで、さらに細かく見てみましょう。アメリカのGDPが、23年第3~4クオーター(夏以降)、景気が2期連続で下落すると出ています。

今回こちらを確認いただいた背景には、GDPの流れ、グローバルPMIが非常にリンクしていることがあります。

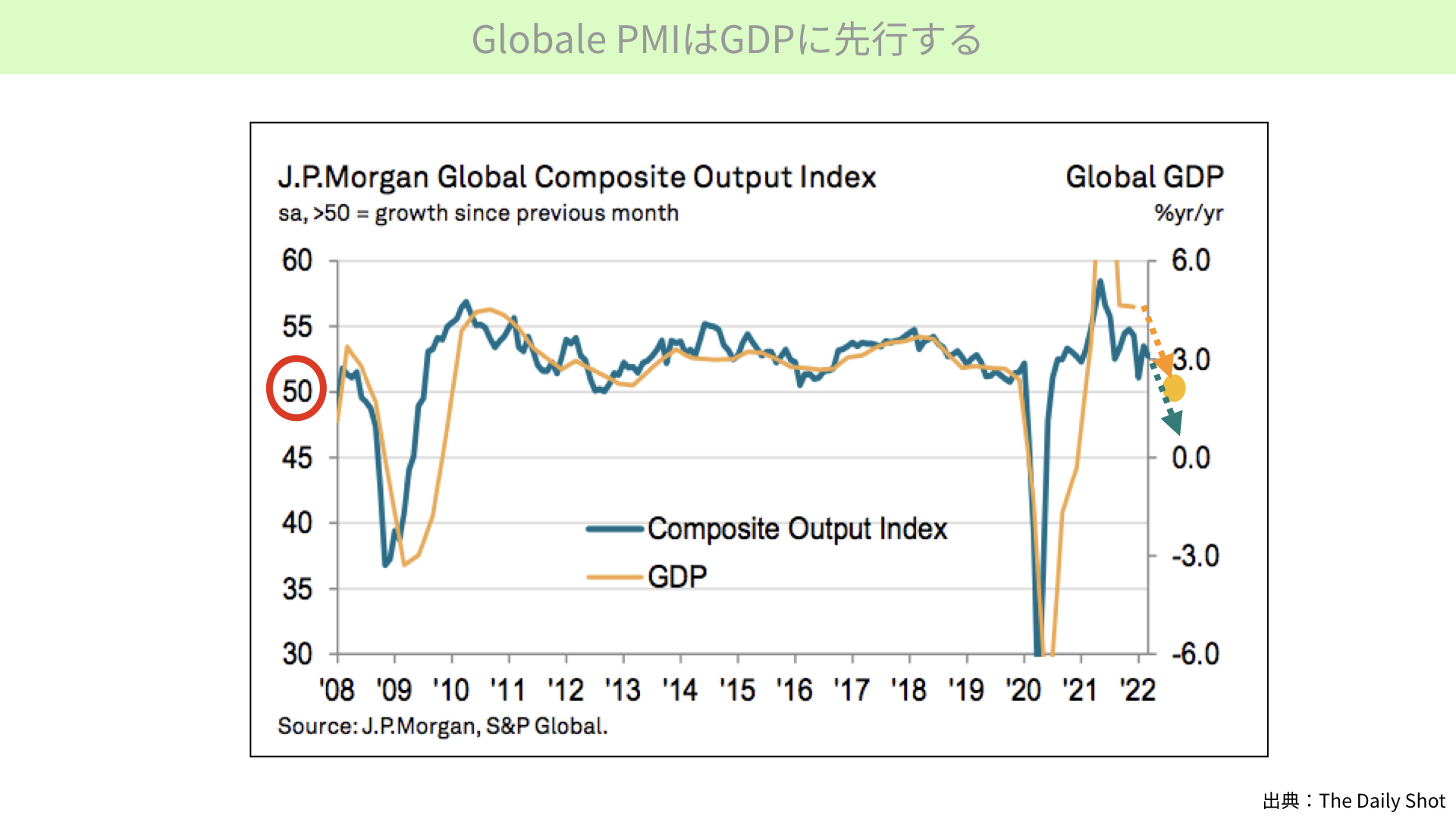

グローバルPMIはGDPに先行する

グローバルPMIは、GDPに先行します。来年夏に、グローバルGDPが3.0%を割って2.7%下がるのであれば、グローバルPMIは、先行して50を割ってくる可能性があります。

今年の年末から来年にかけては、かなりの確率でグローバルPMIが50を割ってくる可能性があることが、GDPの予想からも見えてきました。

この時点で皆さんに知っていただきたいのは、グローバルPMIが50を切ってくると、株化が大きく調整に入ると言われていることです。

利上げを考える銀行数、利下げを考える銀行数の差から見ても、GDPの見通しからも、年後半にはPMIが50を割ってくる可能性があります。年末にかけてPMIが株価見通しの悪化を示す可能性があるという中期的見通しがあることを、皆さんには念頭に置いていただきたいと思います。

では、逆に言うと、年末までは株価は大きく上がるのでしょうか。そちらを考えるために、マージンデッドがどうなっているのか、実質金利との連動がどうなっているかをご説明したいと思います。

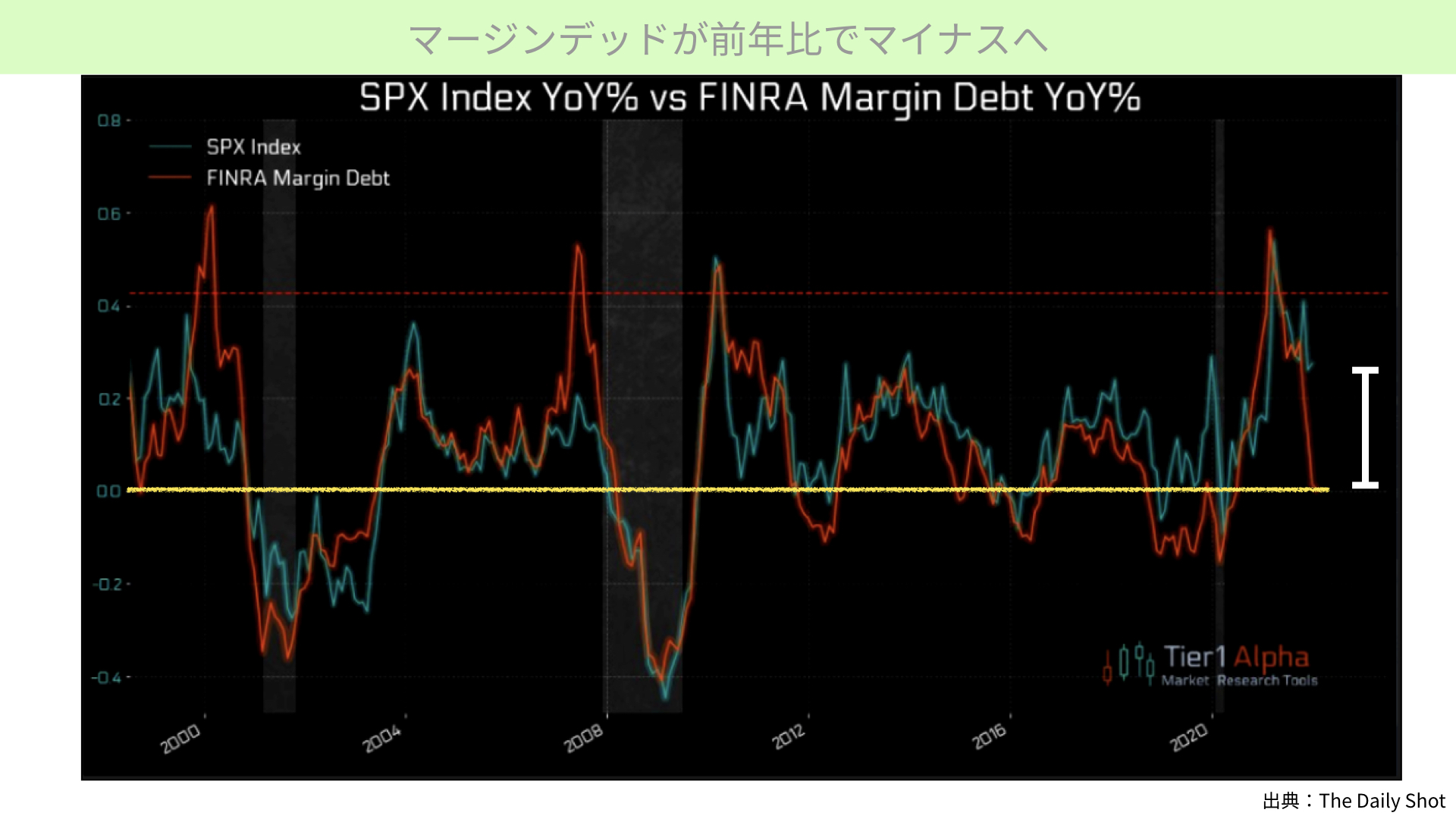

こちらをご覧ください。以前からご紹介しているマージンデッドです。投資を行うために銀行から借入を行い、レバレッジを利かせて交渉していることで、株価の上伸を支えています。

赤いチャートは、マージンデッドの昨年対比での伸びを表します。グラフが上に行く、昨年よりも借入を伸ばしていることは、それだけ株に流入することを示します。結果として、緑線のSPXが大きく上昇しています。このように、マージンデッドと株は高い連動性を持っています。

今回、3月においてマージンデッドが昨年対比でマイナスに突入しました。チャートを見ると、黄色を割っていることが確認できるかと思います。

現在はS&P500とのギャップが生じていますが、連動性が高いS&P500はいずれキャッチアップしてくるだろうと、マーケット関係者は意識しています。マージンデッドを解消しながら株価を売ってくる向きが出てくるので、短期的な受給では悪い材料が入ってくるということに、まず注意が必要かと思っています。

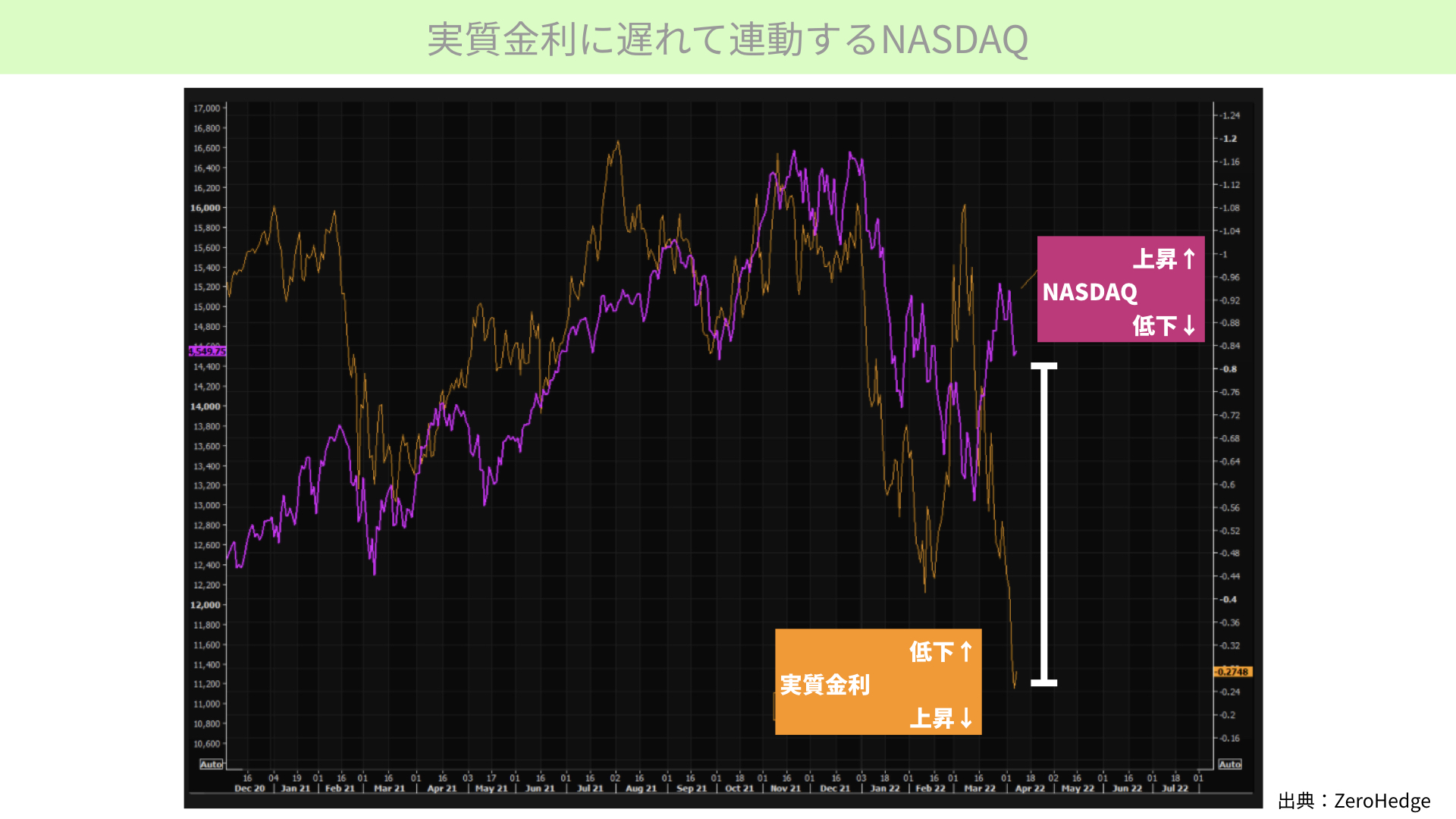

実質金利に遅れて連動するNASDAQ

最後にこちらをご覧ください。この記事で常にお伝えしている実質金利です。名目金利-インフレ率を表した10年実質金利と、株価の連動性は高くなっています。最近相関が崩れているように見えてきていますが、このように取っていくと、実は少し遅行していることが分かります。株価が実質金利の上下に対し、少し遅れてきているような状態にありますが、まだまだ相関は高い状態が続いています。

紫線はNASDAQを表しています。上が上昇、下が低下です。黄色線は実質金利です。こちらは、上に行けば低下、下が上昇となります。実質金利が上昇するとNASDAQが低下し、実質金利が低下するとNASDAQが上昇することになっています。

今年に入ってから、昨年と比べて、明らかに実質金利がマイナス0.2%までマイナス幅を縮めている状況です。近いうち、今の金利状況から行くとゼロ、もしくはプラスに転じることも十分にあるのではないかという状況です。

一方、ここ数日間は調整しているとはいえ、NASDAQは無視するかのように今は上昇しています。しかし、今後は実質金利に対して収れんしてくると、マーケットでは言われています。少し遅れて連動することを考えると、今後実質金利に注目したNASDAQ、S&P500に対する売り圧力が短期的に起こってくる状況があると、ぜひ皆さん念頭に置いていただければと思っています。

FOMC議事要旨が終わって、次のCPI発表までは一息を入れたいと、7日のマーケットはあまり動きがありませんでした。しかし、FOMC議事要旨と同日に発表されたグローバルPMIの内容としては、年末には50を割ってくる可能性を示唆する中身となっています。株価にとっては、長期的に少し売り圧力が入ってくる可能性があります。

一方、短期的な需給の関係では、マージンデッドが昨年対比でマイナスに推移しています。株に対する売り圧力、買う力が弱くなっていることが分かってきました。

さらに、実質金利に関しても今年に入ってからだけではなく、昨年から見てもマイナス0.2という水準は、かなりマイナス幅を縮めている状態です。そういった意味では、株価のPERが低下しやすい状況です。

PERが低下しやすい状況というのは、PERが高いNASDAQ、ハイパーグロース株が売られやすい環境と言えます。PERの下落は実質金利上昇に少し遅れてついてくることから、今後そういった反応があるかもしれないと、マーケットは懸念しています。

来週はCPIに非常に注目が集まり、決算発表にも注目が集まっています。ベースとなっている投資環境としては、こういった状況だと踏まえた上で、投資戦略を構築していただければと思っています。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル