JPモルガンの決算発表が始まり、いよいよ本格化する決算内容について取り上げたいと思います。

その前に、注目材料の一つだった12日発表のCPIについて、簡単にお話したいと思います。

CPIが40年ぶりに高い数字になったこともありましたが、事前に数値としては織り込まれていました。コアCPIが前月比で予想を下回ったこともあって、ピークを迎えたのではないかというのが一つ目です。

そして、ブレイナード次期FRB副議長がFOMC議事要旨前日に述べたコメントよりも、若干ハト派的内容になっていました。0.5%の利上げを何回行うかについては濁した形を取り、金利全体が下がりました。

ただ、金利が下がったにもかかわらず、株価3指標はマイナスでひける状態でした。そういった意味ではマーケットは気迷っている状態です。CPIが高くなって株価が大きく下落するというシナリオをいったんクリアし、今晩からの企業業績についての注目が集まっている状況かと思っています。

今日取り上げたい内容は企業業績です。一般的にはEPSがどうだ、PERがどうだとかなり注目されていますが、売上高利上げ率がチャートを取っていくと株価に影響を与えることを、お話ししていきたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

2022年決算シーズンスタート

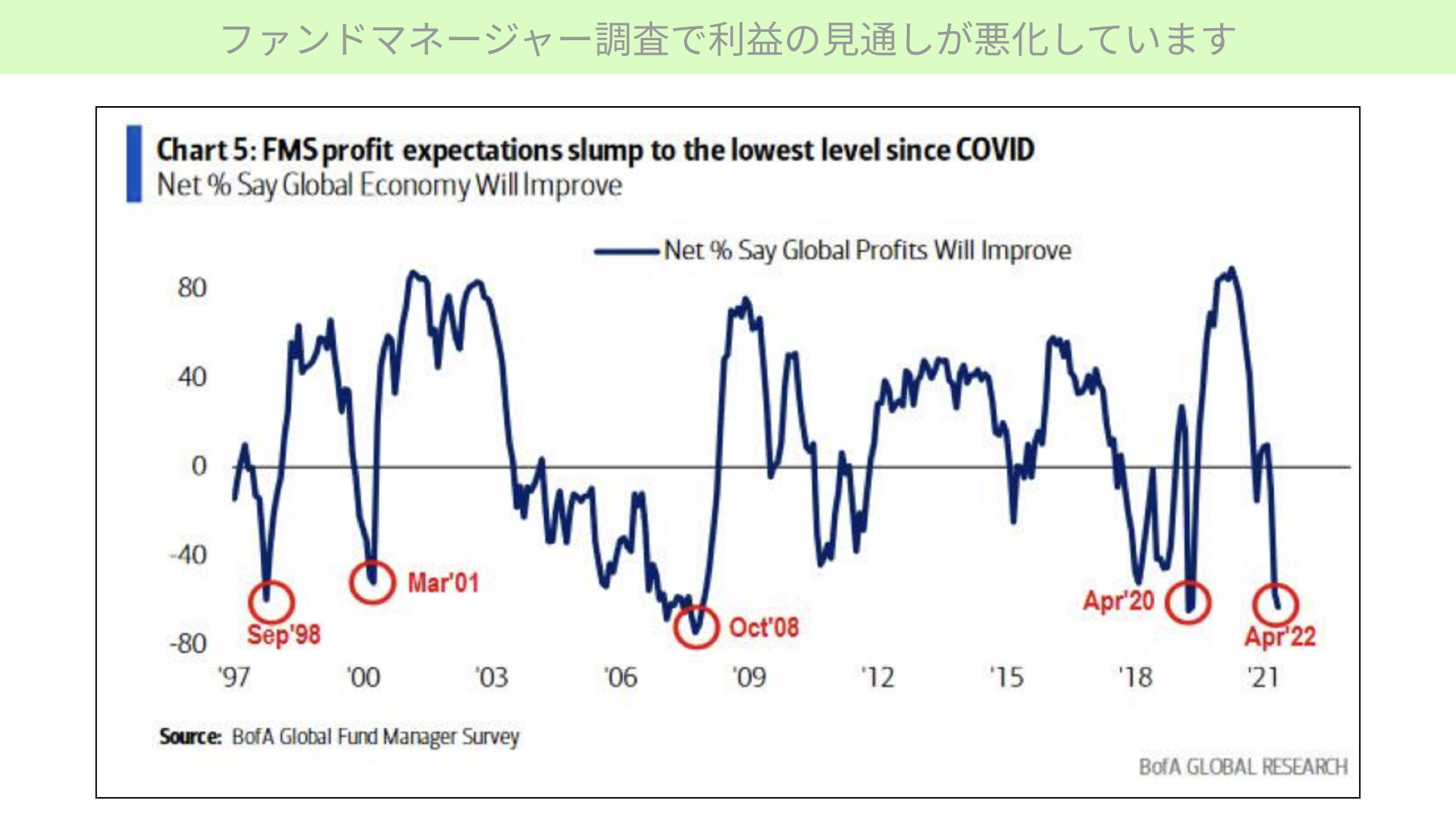

ファンドマネージャー調査で利益の見通しが悪化しています

こちらをご覧ください。バンク・オブ・アメリカの有名なファンドマネージャーの調査で、全世界の企業のプロフィットはどうかを聞いたものとなっています。

現在、かなり低い水準まで期待値が下がってきています。20年のコロナショック、2008年のリーマンショック、2001年のITバブルと同じような水準まで下がっています。世界的に企業が利益を上げる状況にはないとファンドマネージャーが思っている、かなりネガティブな内容となっています。

では、アメリカの実際はどうなのでしょうか。

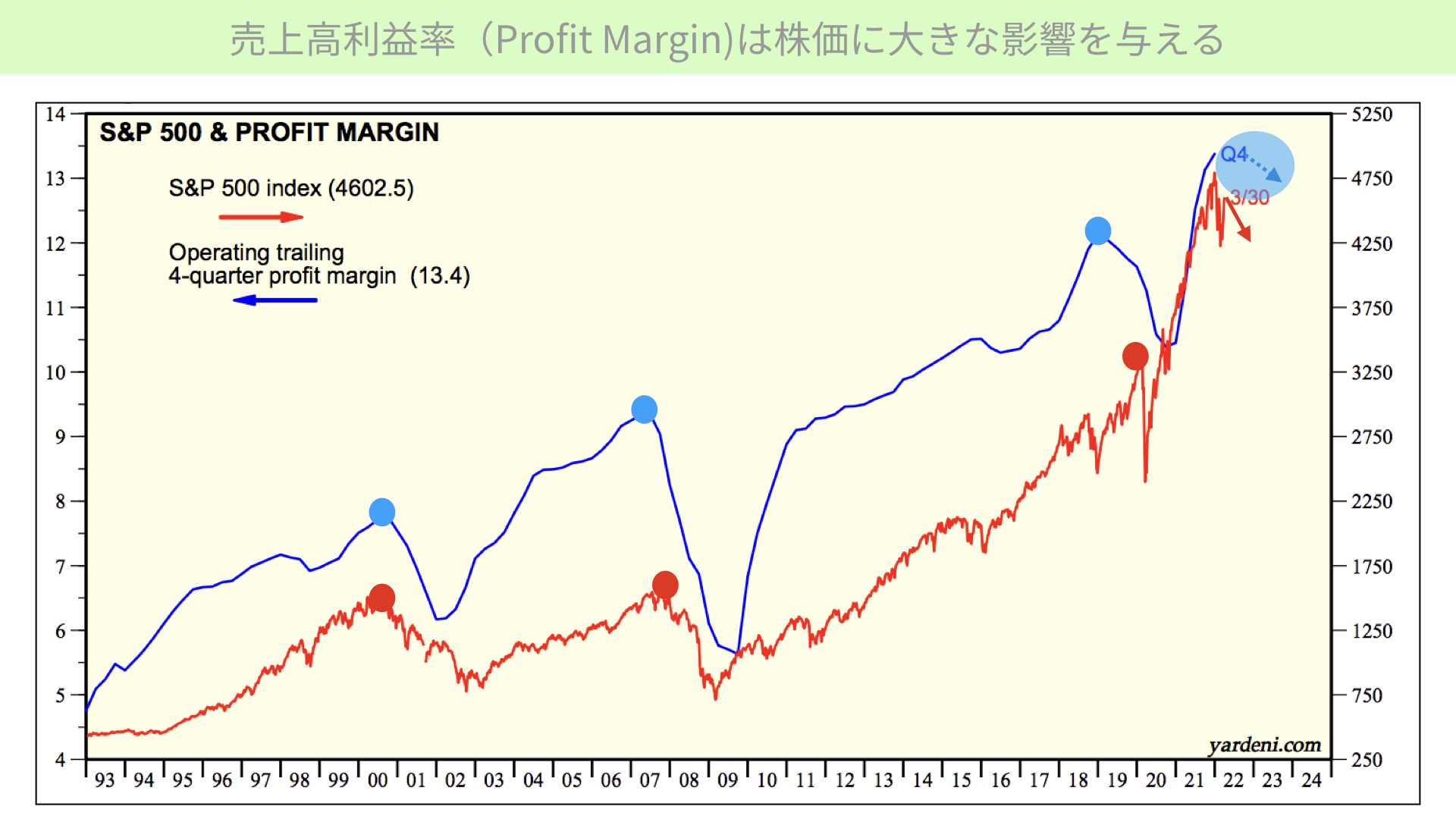

売上高利益率は株価に大きな影響を与える

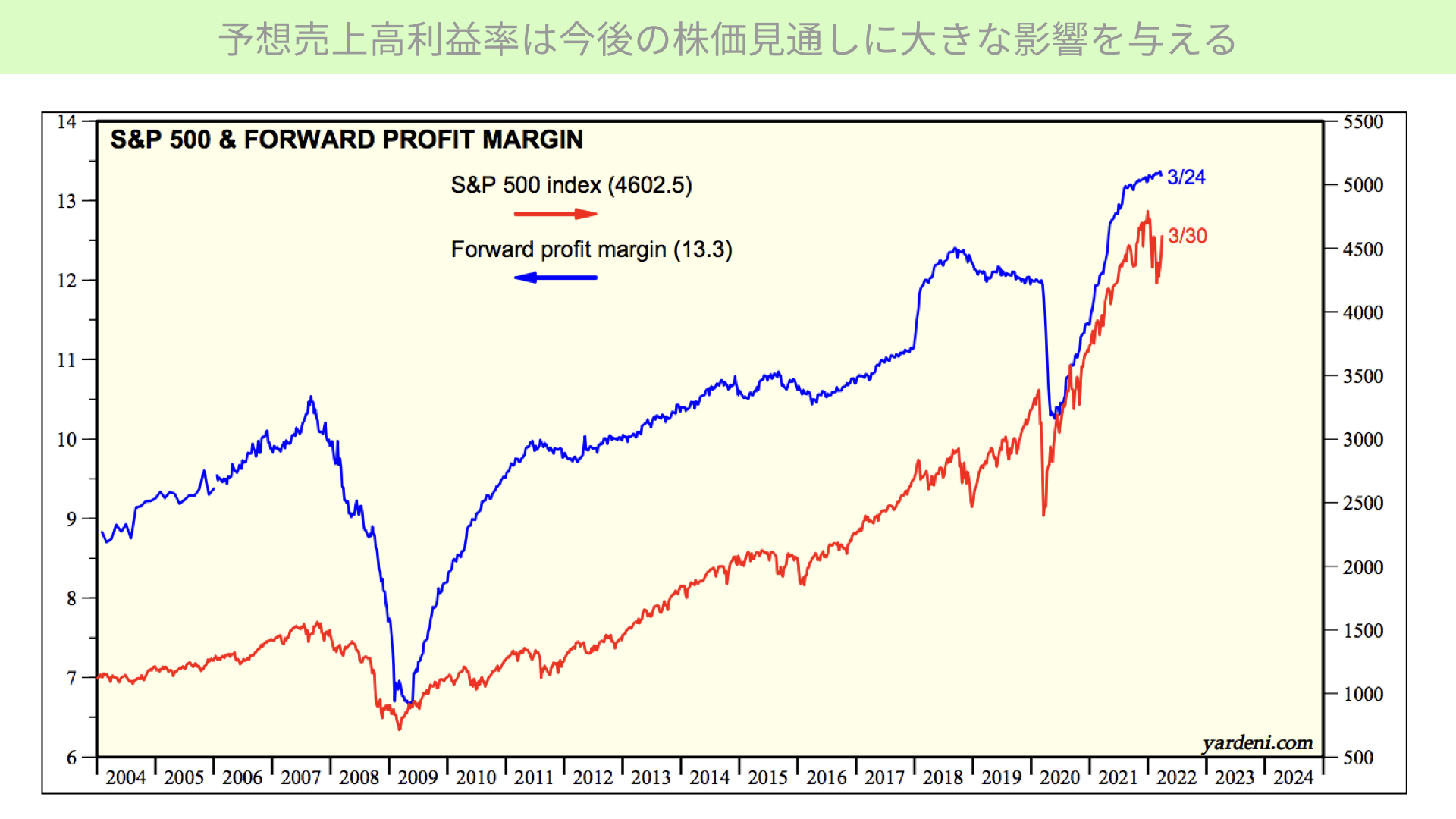

こちらをご覧ください。

青いチャートが売上高利益率を表しています。左メモリは%ですから、現在は13.4%です。売上高に対して、13.4%の利益が出ている状態と言えます。

この売上高に対する利益率の成長があるところは、株価がかなり堅調に推移します。

一方、青丸で示しているように売上高の利益率が低下すると、若干遅れて赤い丸のように、赤いチャートのS&P500が下落します。

当然ながら青いチャート、売上高利益率が上がっていても若干の調整はあります。ですが、調整だけで終わっていて暴落には繋がっていないことが確認できています。今の注目は、売上高利益率が今後も上昇し続けていくのか、し続けないのかです。

青網掛けを見ると分かりますが、この第1クオーターは、青矢印で書いたように売上高利益率低下するのではないか、もしくは低下すると言われています。ですから、赤のS&P500も下げ基調にあると言われています。

ですから、このように売上高利益率が低下するかどうかは、今回非常に注目を集めているのです。

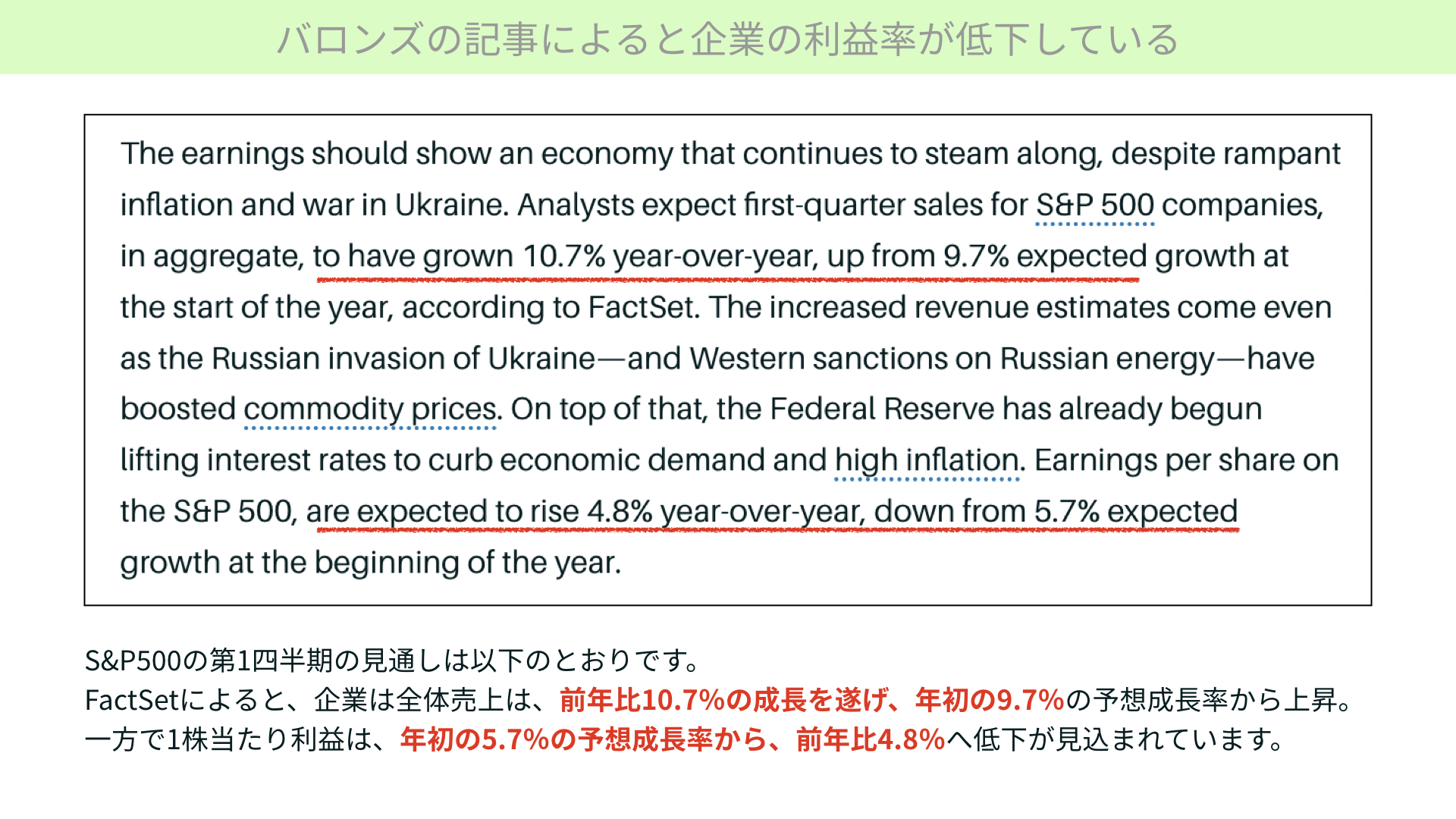

こちらは、バロンズのアメリカ金融記事に書いていたものを抜粋したものです。上が原文、下が翻訳です。

S&P500の第1四半期の見通しは以下の通りです。全体売上の予想は前年比10.7%と、年初の9.7%から上昇しています。約1%売上が伸びた予想となっています。

一方、売上高利益率は前年比5.7%の予想から、4.8%の予想まで0.9%低下しています。売上が伸びて利益率が下がっているということは、売上高に占める利益率が低下していることを意味します。

先ほどのチャートを見ていただいて分かるように、売上高利益率の低下は株価の押し下げ要因になったことが分かってきています。

次に、今晩から発表される第1クオーターの利益率ではなく、今後の利益率に注目してほしい旨をお話しします。

Profit Margin

予想売上高利益率は今後の株価見通しに影響

こちらをご覧ください。今後の利益率に注目したい理由からご説明します。

青色は売上高利益率の予想、赤色がS&P500です。将来の売上高利益率予想が上がっていくことがあれば、S&P500は上がっていくと考えられます。

先ほど言ったように、第1クオーターに関しては、売上高利益率予想が下がることがある程度既定路線となってきています。ですから、第2四半期以降はどうなるのかがポイントになってくるのです。

金融大手2社がどのような見通しを立てているかを確認してみましょう。

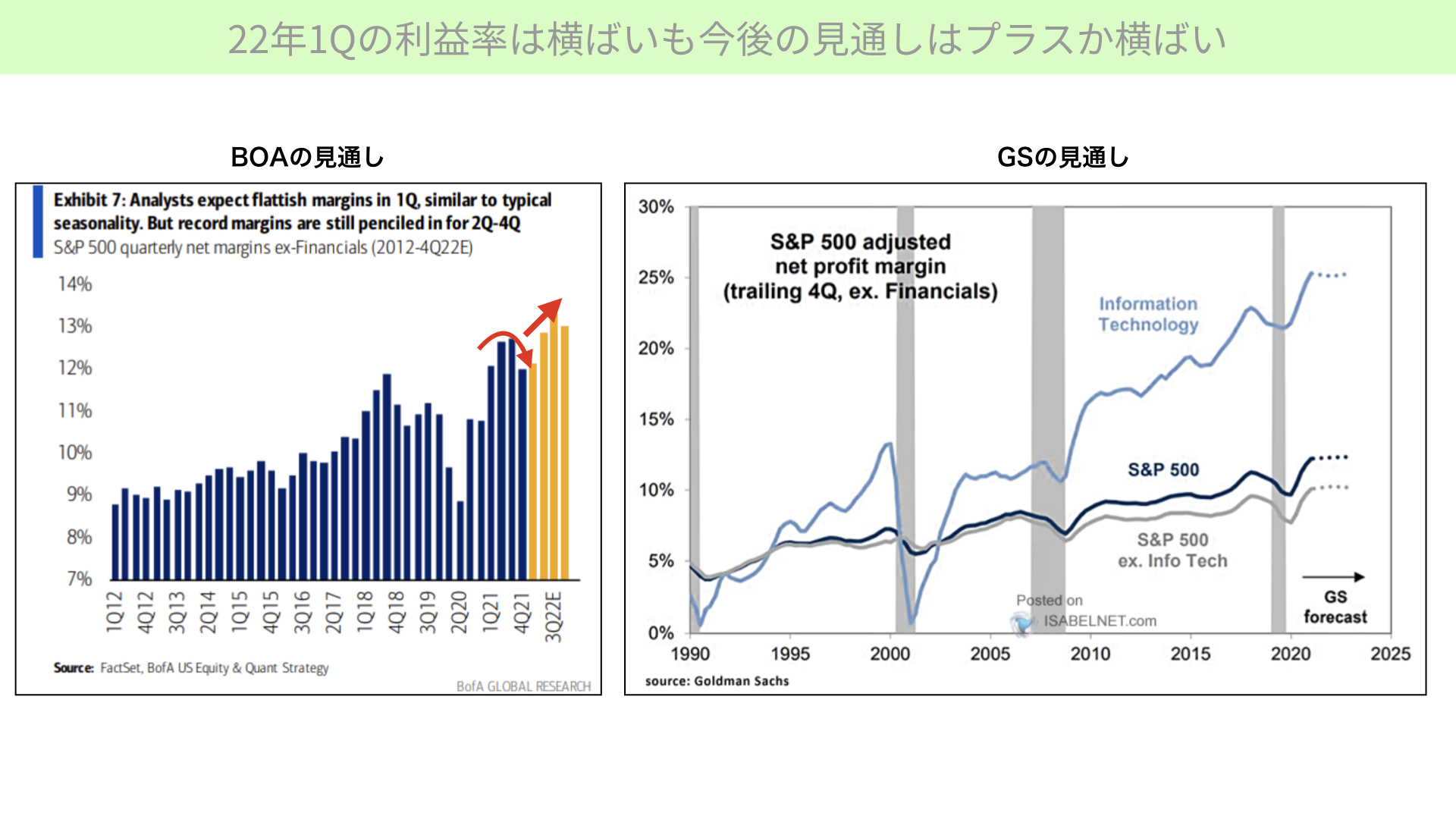

22年第1クオーターの利益率は横ばいも今後の見通しはプラスか横ばい

左はバンク・オブ・アメリカ作成のチャートです。青が21年末までの売上高利益率です。この赤矢印で書いてあるように、昨年の第4四半期は低下していました。今回の第1四半期も低下までは行きませんが、横ばいぐらいに推移するだろうと予想されています。

一方、第2クオーター以降はさらにプラスに転じるだろうと、バンク・オブ・アメリカは言っています。こういったことがあるので、株価はもしかしたら上がっていく可能性があると示唆している可能性があります。

右のゴールドマン・サックス作成の見通しは、若干異なっています。

こちらは薄い青線がIT企業、濃い青線がS&P500、グレーがS&P500のIT企業を抜いたものとなります。

今後の利益の成長率は横ばいを予想しています。このように、大手2社でも見通しが若干分かれています。

今晩以降は、この第2クオーター以降、4月以降の売上に対する利益率がどうだというコメントやガイダンスを見て、マーケットが判断をしていくことになってきます。

自分の個別銘柄を持っている方は、決算内容は売上、利益だけではなく、売上に対する利益率がどうかを見てください。

そして、全体のインデックスを持っている方であればファクトセットが出ているようなところで、利益率がどうなっているのかを見ていくことで、今後の株価動向が見えてくるかと思っています。

今晩のJ.Pモルガンの決算発表で特に注目してほしいのが、前回の決算発表時に人件費の高騰が9%の利益率圧縮に繋がると予想していたことです。今回、そこについて実際どうなったかを発表してくると思います。さらに人件費の高騰が利益率を圧迫してくるようであれば、全体の影響として人件費の高騰が利益率低下を招くとの連想になり、株価が下がるでしょう。

一方、J.Pモルガンなどで人件費高騰があるものの、利益率の改善が見込めるとなってくると、全体的に株価がフワッと上がってくる可能性があります。

結果をしっかりと見ながら判断していく状況かと思いますので、今晩以降の売上高に対する利益率を注目していただければと思います。

本日も最後までご視聴いただきましてありがとうございました

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル