先週から米10年長期金利が大きく上昇してきています。19日は2.9%を超え、ゴールドマン・サックスの年末予想2.7%の水準も大きく上回るような金利上昇が続いています。

この米10年金利が上昇してくると、ハイテク株のような高PER株に対するマイナスの影響があります。さらに債券を保有している方から見ると、金利が上昇すると債券ETF価格が下落します。

そういったマイナスの影響があるということで、今後どこまで金利が上昇していくのか注目されている方が、すごく多いと思っています。

また、最近話題の129円に突入したドル円に関しても、アメリカの長期金利の上昇が一つドル高を演出しているという背景もあります。今後どのように長期金利を見ていくべきなのか、上限目途はどの程度なのかを、今日は過去のCPI、政策金利を含めて分析していきたいと思います。

米国長期金利が上昇中

米国の長期金利上昇が話題になっています

こちらをご覧ください。まずは米10年金利です。1970年以降を取ったものなので、かなり長い期間となります。

赤線が10年金利の下落トレンドと言われてきたものです。この下落トレンドを今回オレンジ丸のようにブレイクしたことで、今後金利上昇トレンドに入っていくのではないかと、今の市場では話題になってきています。

次に左側、緑丸部分となります。トレンドラインがブレイクをしたことに加え、金利上昇が連想させるということで、今後長期金利がこの水準で留まるのか、それとも大きく上昇していくのかにすごく注目が集まっています。

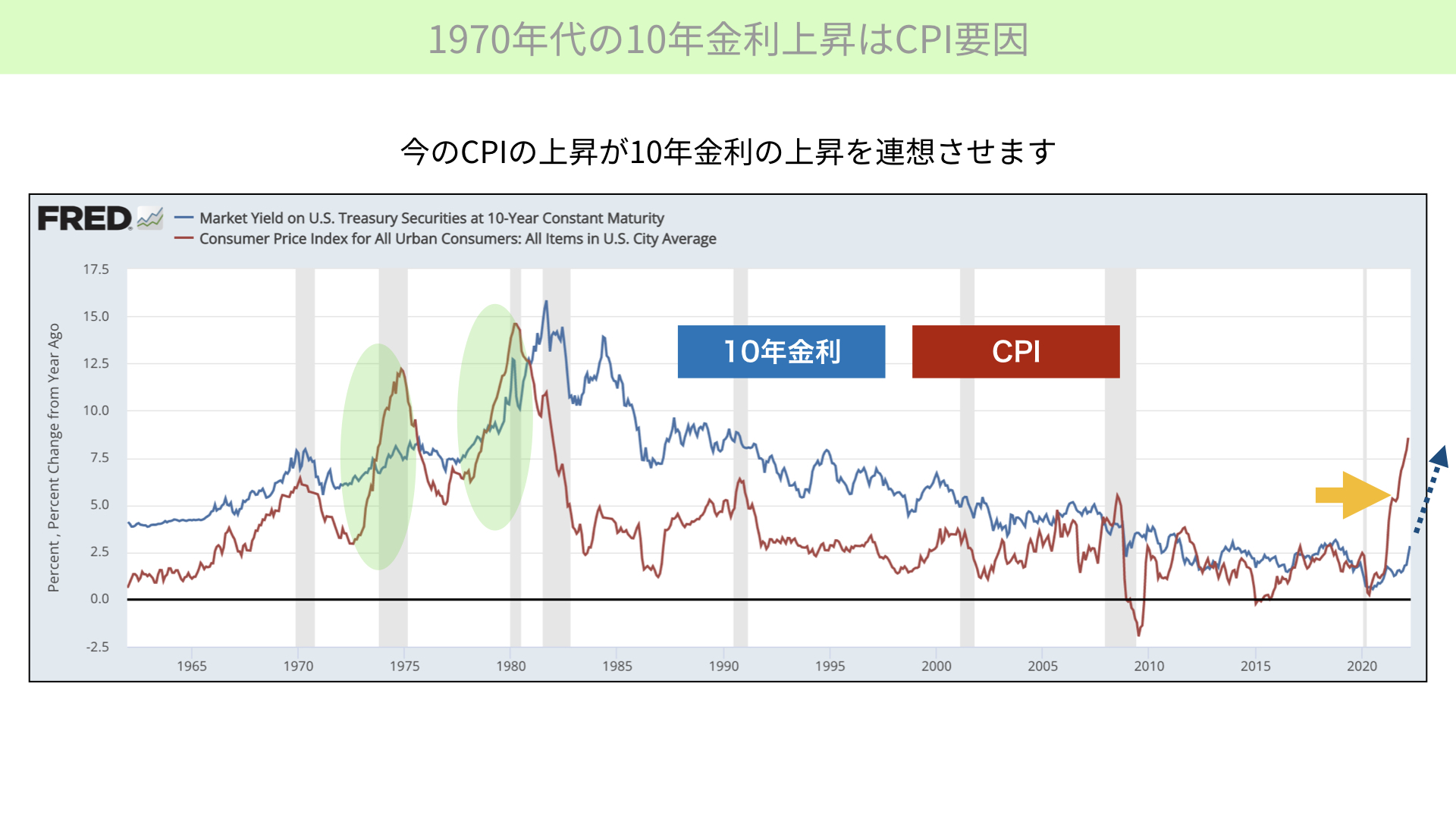

1970年代の10年金利上昇はCPI要因

次にこちらをご覧ください。さらに過去、1960年以降のチャートです。青線は10年金利、赤線がCPIを表したものです。

1970年代は、米10年金利が非常に大きく上昇してきました。消費者物価指数が大きく上昇したことによって、物価を沈静化させようと米10年金利が追いかけるように上昇し、景気がある程度減速し、CPIが下がったことが読み取れます(緑丸部分)。

右に目を移すと黄色矢印で表した箇所、今回も前年対比で8%を超えるようなCPI上昇を見せ、10年金利が今後追いかけるように上昇するのではないかと懸念されています。

金利動向分析

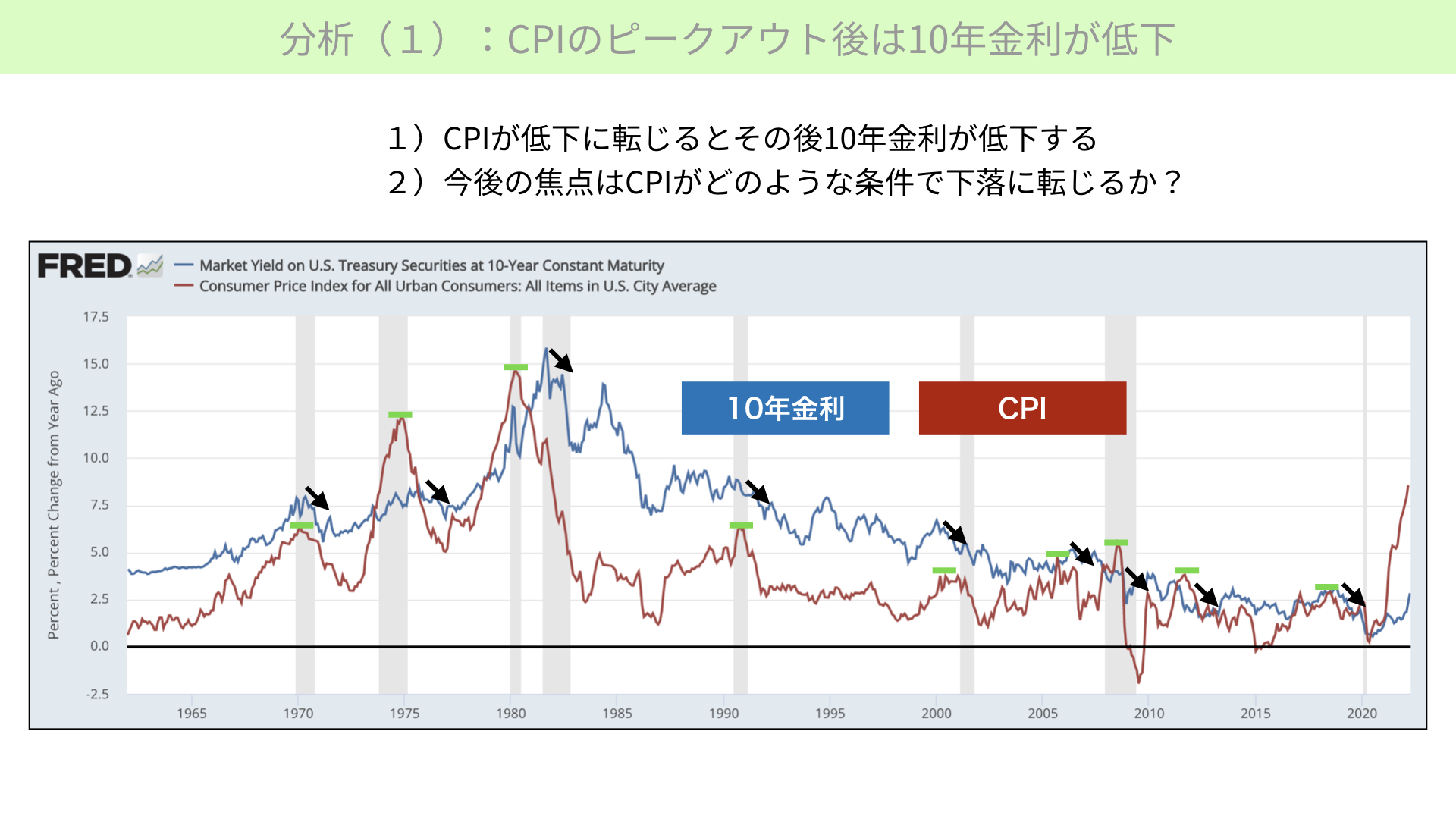

分析(1):CPIのピークアウト後は10年金利が低下

では、今後10年の金利はどうなるのでしょうか。

分析一つ目です。10年金利の動向を見ていると、分かったことがあります。青線10年金利と赤線CPIを比較すると、CPIが下落に転じるときは、その後10年金利も下落していることが分かります。

CPIの各ピークには緑の線を入れています。ピークを迎えた後は全ての箇所で、少し遅れて米10年金利が下落しています(黒矢印)。今後CPIがいつ天井を付けるのかが、今後の10年金利の行方を見通す上ではとても大事だと分かってきました。

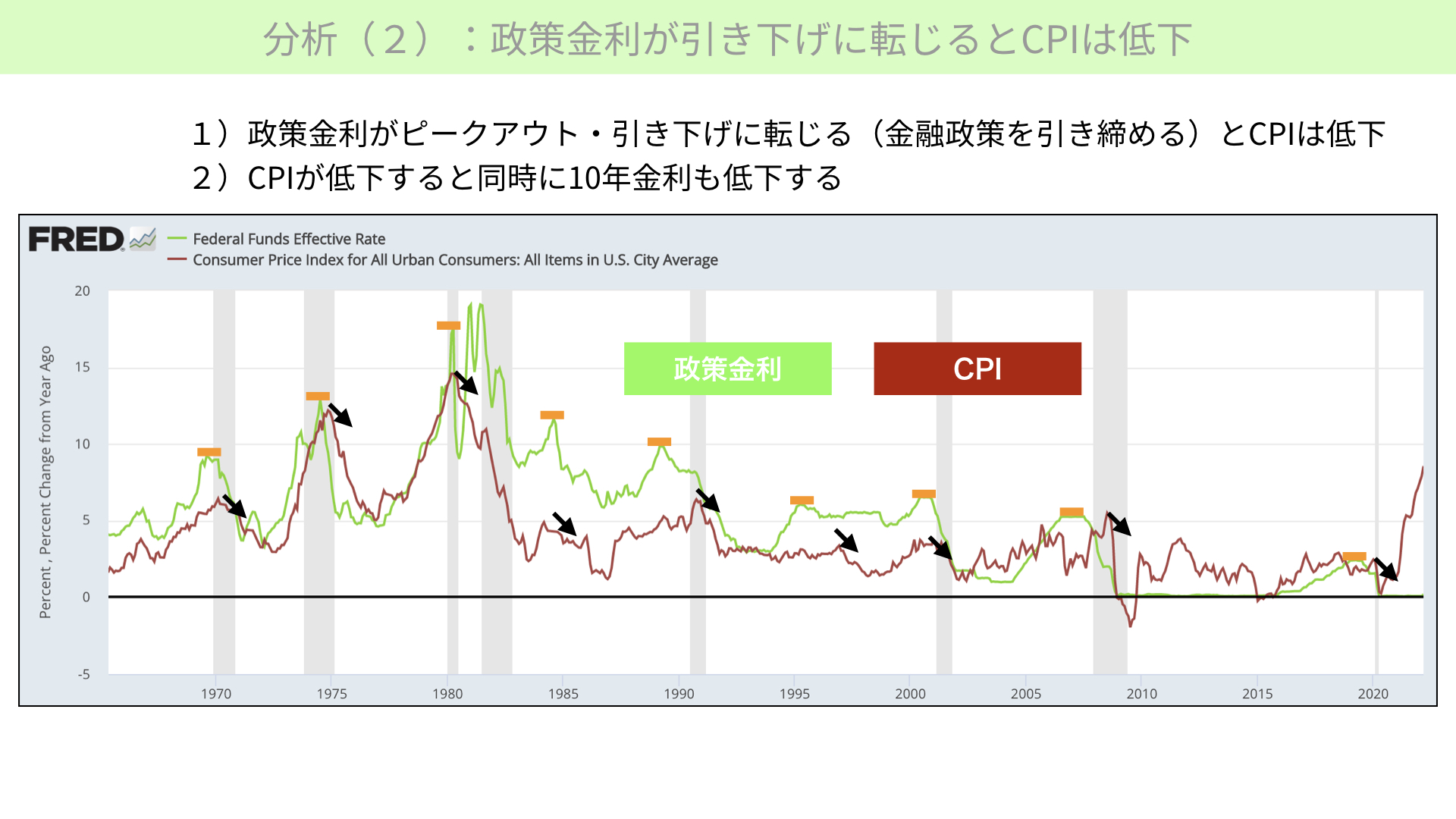

分析(2):政策金利が引き下げに転じるとCPIは低下

次にこちらをご覧ください。

CPIを引き下げるものとしては、どういうことが考えられるのかです。このチャートでは、政策金利を緑、CPIを赤いチャートで表しています。

実は緑の政策金利がピークアウトから引き下げに転じた後、赤いチャートとであるCPIが黒い矢印のように下落していることが分かりました。

政策金利がいつの時点で一番高いところを付け、それから利下げに転じるかを見ると、CPIと非常に連動していることが分かります。CPIが下がるということは、10年の金利も下がると言えます。

そうなってくると、政策金利が10年金利の動向を決めているのではないかということが、この時点で分かってきたわけです。

ということで、今後どうなるのかを分析するにあたって、今から五つの観点で見ていきたいと思います。

今後の長期金利見通し

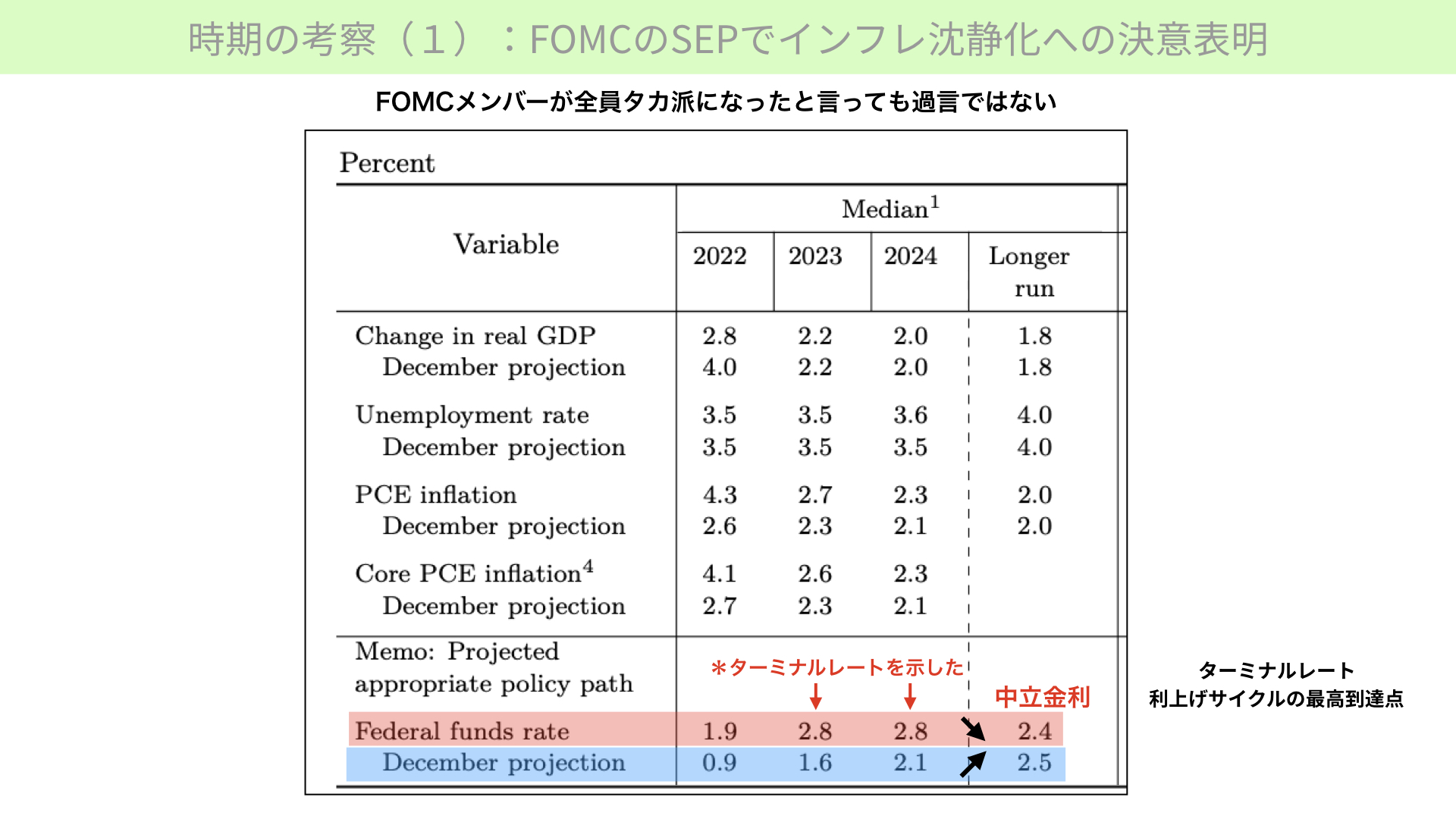

時期の考察(1):FOMCのSEPでインフレ鎮静化への決意表明

一つ目、いつ政策金利がピークを迎えるのかです。

こちらは、3月11日に行われたFOMCの議事要旨に出ていたものとなります。FOMCの経済見通しの中で、今回の政策金利のピークがいつで、それから利下げに転じるのがいつかのヒントが隠されていました。

見ていただきたいのが、赤いところと青いところです。青いところは、昨年の12月末に発表したもの、赤いものが今回3月に発表したものです。昨年12月時点においては、2022年末の政策金利は0.9%、23年末は1.6%、24年は2.1%と、金利が少し上がっていく状況です。そして、Longer runと書かれている最終的な中立金利は、2.5%を示しています。

22~24年、25~26年にかけて緩やかに金利を上げていくことにより、CPIをコントロールしようと昨年の12月までは言っていました。しかし、今回の3月で内容はがらりと変わります。

22年末は1.9%、23年には2.8%、24年には2.8%。長期中立派2.5%から2.4%にしています。これはインフレと戦うため、23年、24年に急激に利上げを行うことで景気が沈静化され、長期的には中立の金利が2.4%まで利下げすることを示しています。

23年、24年に向かって急激に利上げすることで、CPIが下がってくるきっかけは23年、24年にFRBがターゲットを絞っていると言えます。

10年金利のピークは23年、24年の早い段階で迎えるのではないかというのが、一つ時期的には予想されます。

ちなみに、この1週間でエバンスさん、ブレイナードさんといったタカ派の人たちがコメントしています。例えばブレイナードさんは、ターミナルレートを2.8%では足りず、3.5%にしましょうとコメントしています。

※ターミナルレート:利上げサイクルの期間中、一番高い利上げレート

これは、決して最終的に長期中立金利を2.4%から上げようということではありません。CPIを下げるためには、2.8%ではなく、3.5%と言っていることがポイントです。

こういったタカ派発言が続くほど、CPIが鎮静化することを意味します。最終的には10年金利も落ち着くことを意味しますので、その意味ではタカ派発言はいずれ10年金利にも影響を与えることが、一つ目のポイントとなります。

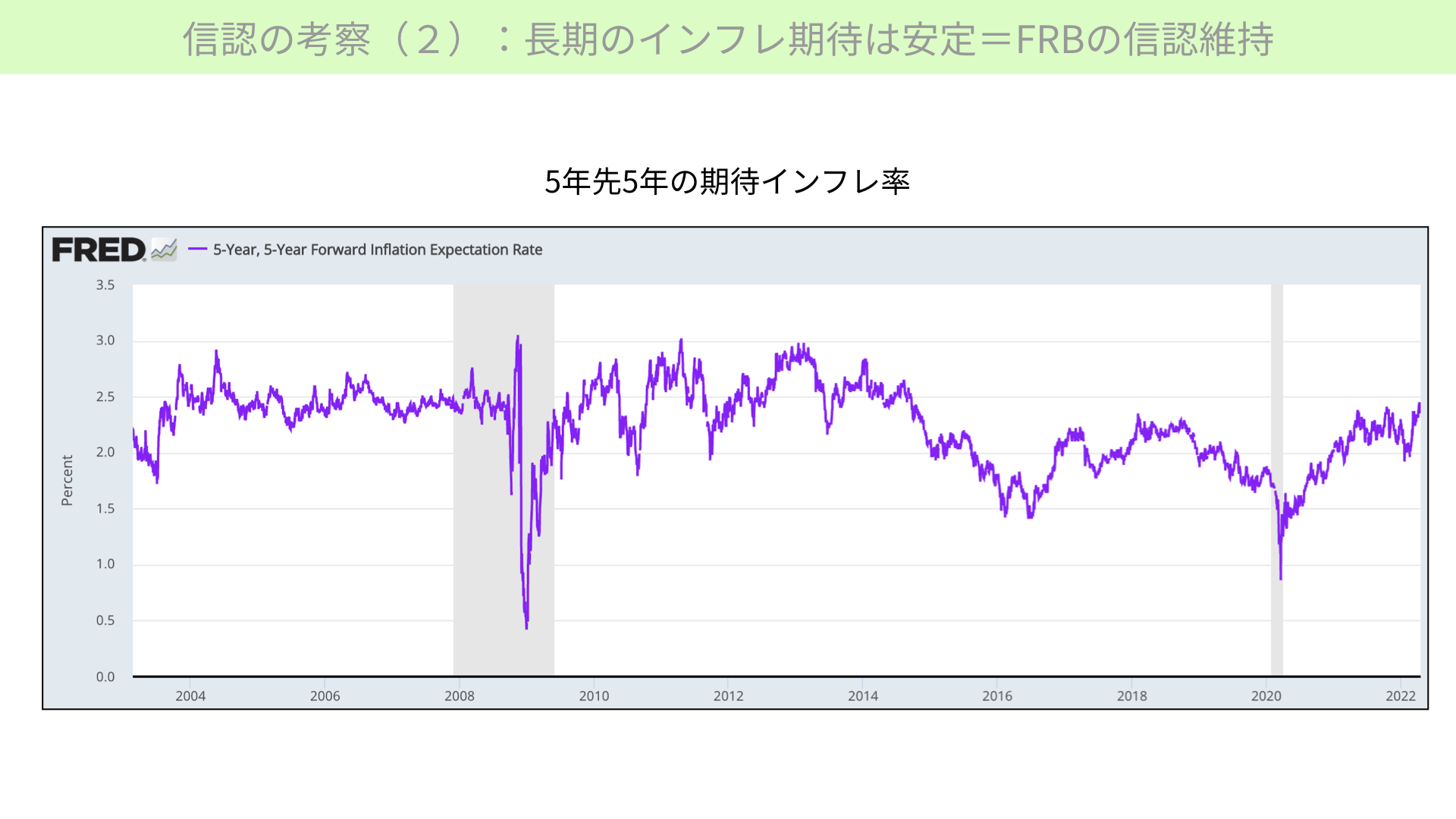

信認の考察(2):長期のインフレ期待は安定=FRBの信認維持

二つ目のポイントです。

今度は、そういったFRBの政策に対する信認がどうなっているか、マーケットがどう考えているかです。

これはいつも見ていただいている、5年先5年の期待インフレ率がどうなっているかです。2004年以降の推移を見ても分かるように、5年後~5年10年にかけてのインフレ率は2.5%近辺で落ち着くとされています。実は過去のインフレでない状態と同じぐらい、5年後にはインフレが落ち着いていると予想しています。

そういったFRBの政策がCPI、インフレを沈静化させるとの信任はマーケットが持っていると、こういったものから分かってきました。

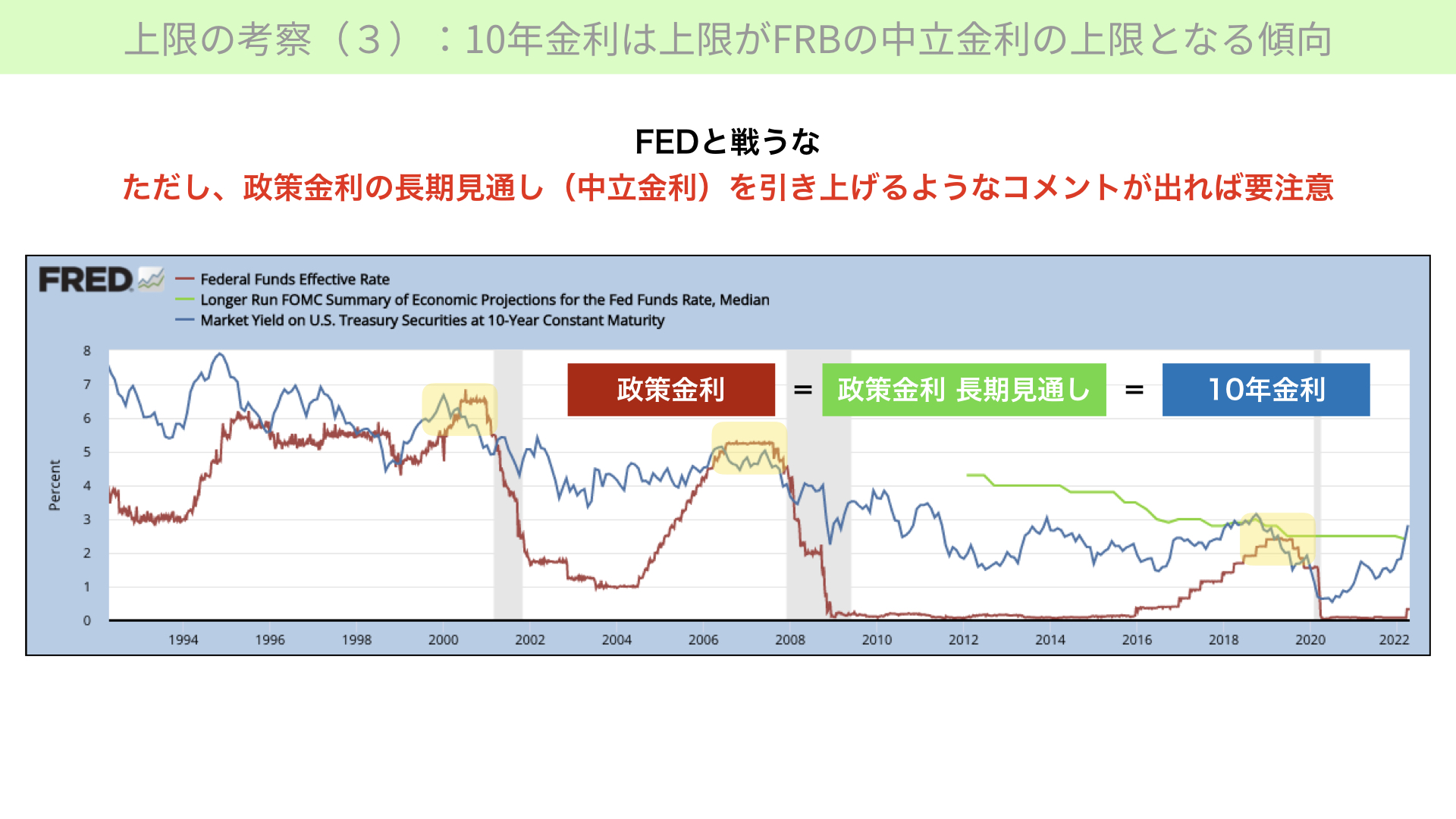

上限の考察(3):10年金利は上限がFRBの中立金利の上限となる傾向

三つ目です。今度は上限金利がどの程度になってくるのかです。

今回取り上げたチャートは、政策金利が赤いチャート、青いチャートが米10年金利、今回加えたのが緑の政策金利長期見通しです。政策金利長期見通しとは、先ほど確認したLonger runと言われる、FRBが中立と思ったものを示したものとなります。

マーケット関係者の中では、今は2.375%を示すLonger runの近辺で、10年金利、30年金利が収れんすると言われています。

長期見通しの2.375に対して2.9%も上がっていますので、上回ってきている状態ではあります。しかし、やはりFRBがしっかりと、将来いろんなことを分析した結果2.375%近辺が政策金利の目標だと言っていることを考えると、10年金利がこれ以上グングン上がるとはあまり考えていません。これがFRBの中立金利から分かったこととなります。

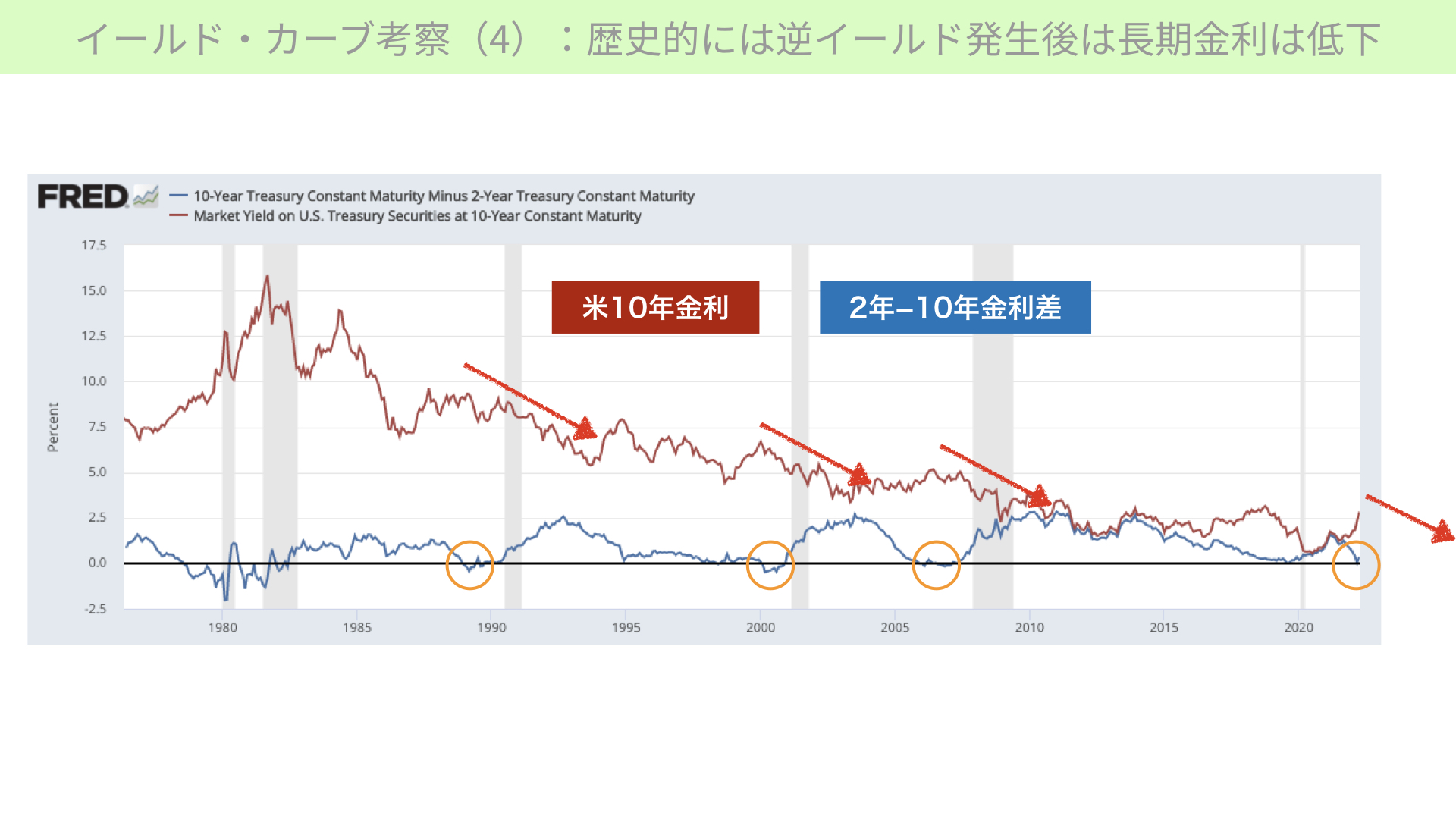

イールド・カーブ考察(4):歴史的には逆イールド発生後は長期金利は低下

次に四つ目です。今置かれている状況として、イールド・カーブが逆イールドになったという話があります。そこで、過去の米2年-10年の逆イールドが発生したものを確認してみます。

2年-10年の金利差が逆イールドになったところを、オレンジの丸でくくっています。これが発生した後は、赤線の米10年金利が間違いなく下がっていると確認できます。

2年-10年の逆イールドが発生すると、将来に対する景気後退懸念から10年金利に対する需要が減ります。そのことで10年金利が下がってくると言われています。

2週間前に逆イールドが発生して以降、2年、10年の金利差は0.4%まで広がっています。今は逆イールドが発生していませんが、ブレイナードさんやシカゴ連銀のエバンスさんはかなりタカ派的発言をしています。

今後2年金利が上昇し、10年金利が落ち着いてくると、再び逆イールドが発生する可能性もあります。逆イールドが発生してくるようであれば、10年金利は低下に向かっていくとマーケットでは認識されています。

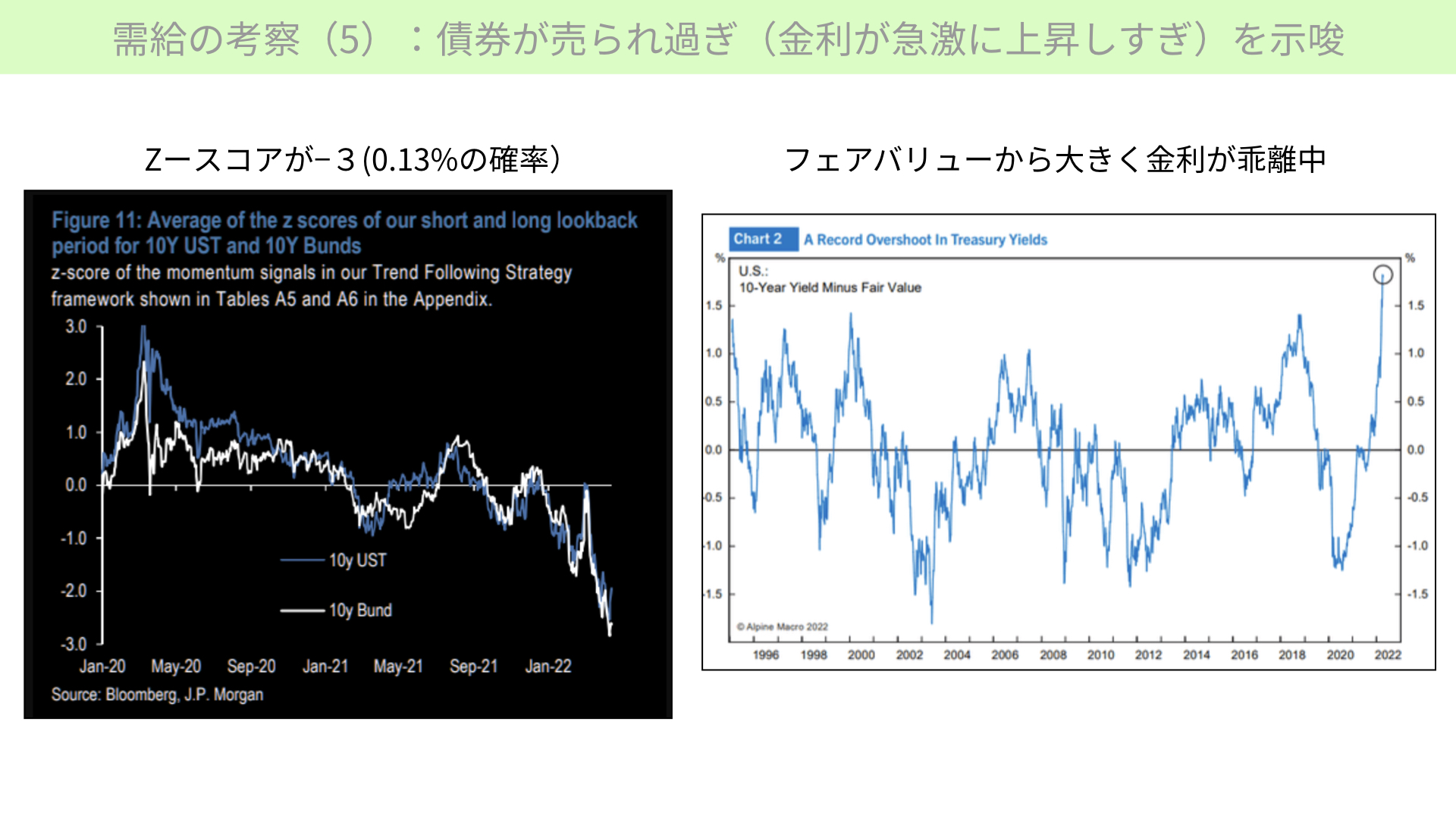

需給の考察(5):債券が売られ過ぎ(金利が急激に上昇しすぎ)を示唆

五つ目の考え方は、需給がどうかです。

金利は債券取引を中心に需給が決まります。今回見ていただきたいのは、左のチャートです。急激な上昇が標準偏差では、かなりの確率で起っていないことが分かりました。Z-スコアは-3となっています。

白線は米10年金利です。-3になるほど急激に債券価格が下落、金利が上昇したのは、統計上0.13%の確率となります。そういった極端なことが起こった後は、元の状態に戻りやすいと言われています。

例えば2020年初頭のコロナショック時には、極端に債券が買われ過ぎた、Z-スコア-3というごくまれなことが起こり、その後金利が戻っていったこともありました。

今回は金利上昇が極端に減っているということで、その後金利の低下が十分に需給からはあるのではないかと、左のチャートには示されています。

次に右のチャートです。長期トレンドから見る債券のフェアバリューから大きく乖離していることを表しています。丸でくくったように、過去から見ても中心値から1.5%を超えるような乖離が出ています。

これは1995年以降から見ても、一番大きくフェアバリューから乖離している状態です。こういったところも修正が入るのではないかと言われています。

終わりに

ここまで債券の需要、金利の見通しをお伝えしました。

今後の10年金利の動向を決めるにあたり、CPIが非常に大きなキーワードとなります。CPIを抑えるためには、政策金利を引き上げることでCPIが低下してきますが、CPIが低下するきっかけとなるのは、政策金利のピークアウトです。ピークアウト後、利下げに転じる状況では、CPIも同じように下がる傾向があります。それに伴って10年金利も下がってくることが分かりました。

FOMCが出しているSEPという指標からも分かる通り、23年、24年にピークを迎えることを2.8%と示していますので、そういった政策がより強くなると、早い段階でCPIが低下していくと確認できます。そして10年金利も下がってくるのではないかと、まずは分かってきました。

さらに逆イールドが発生すると10年金利が下がります。需給の関係では、極端に金利が上昇、債券が売られた状況が確認できています。歴史的に見ても、稀に見るような売られ方を債券でされています。

こういった需給の面から考えても、今の状況はFRBの長期的な政策金利目標から大きく上回っている状態です。そこが収れんするという過去の流れから見ていくと、今の状態がある程度上限に近づいているのではないかと考えながら、ぜひ皆さんの株式運用、債券運用の参考にしていただければと思っています。

ただ、これは金利がそこで止まるということではありません。過去の統計からこういったことが分かるということをぜひ皆さんに知っていただきながら、これから高金利の見通しを立てるにあたっての参考にということでお伝えしています。

ぜひそういった活用していただければと思っています。本日も最後までご一読いただきありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル