この1週間、株価があまり堅調ではありません。

3月の年初来安値を目指すようなトレンドになっているのではないかと、株式に関する方はかなり不安材料として持っているところがあるかと思っています。

特に昨日はNASDAQが寄り前には1%+で推移して、実際に売ってみても1%をちょっと超えた展開でした。

しかし、終わってみると-2%を超えた展開でした。それから考えると日中の高安の幅は3%を超える下落となっています。かなり投資家としては、痛手を被った方もいるのではないかと思っています。

また、先程言ったように3月の年初来安値を下回ってくるような展開も十分にあるようなトレンドに見えます。そういった中で今何が起こっていて、今後どういう目線で見ていく必要があるのか。株式に対するレビューをしてみましたので、ぜひ最後までご覧いただければと思っています。

[ 目次 ]

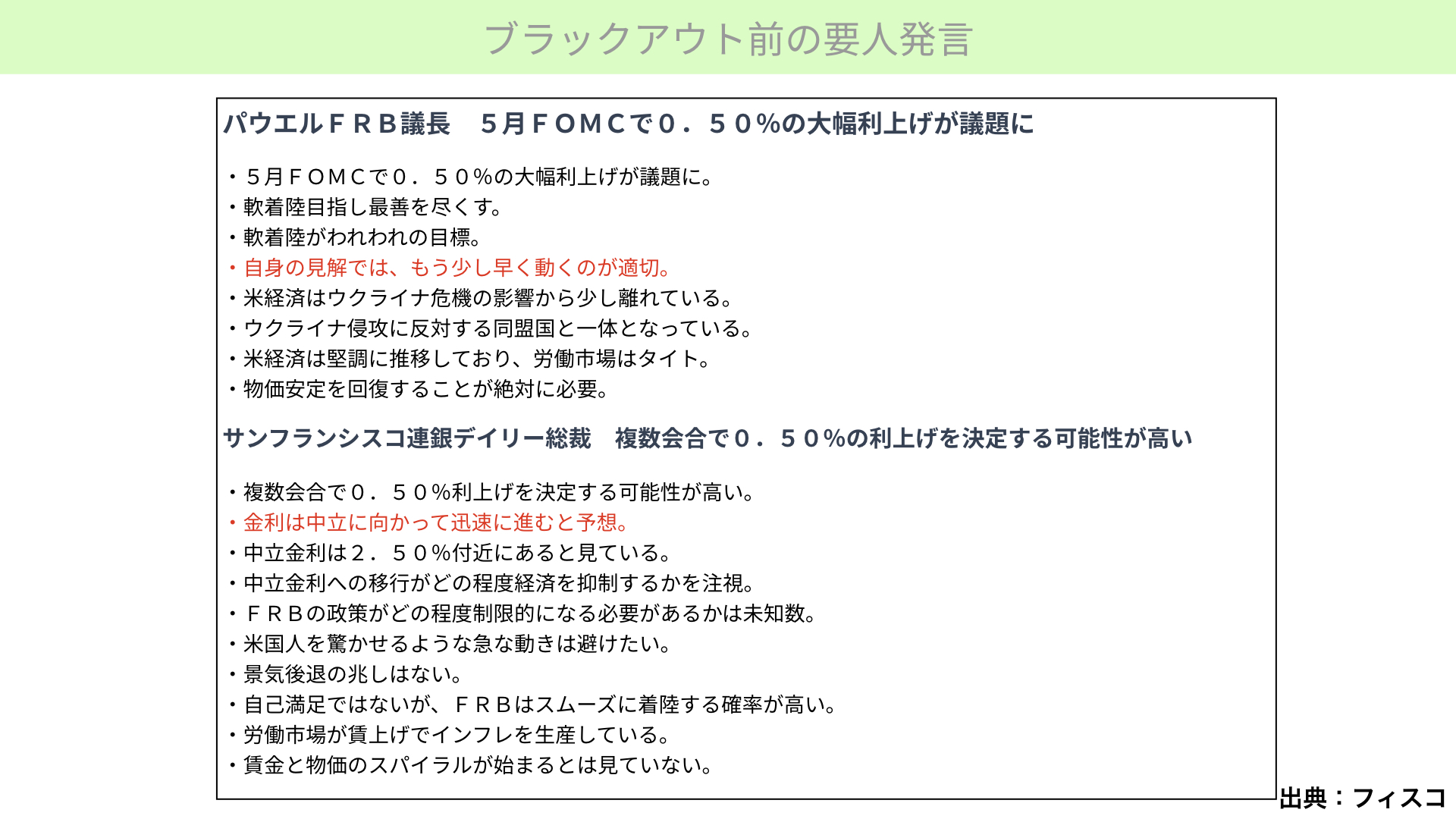

ブラックアウト前の要人発言

では早速こちらをご覧ください。

FOMCが5月の3~4日から開催されますから、その前の土曜日から発言してはいけないブラックアウトに入り、FRB関係者は発言ができなくなります。

その直前で、しかも最後の発言機会ということで、パウエル議長とハト派として有名なサンフランシスコ連銀のデイリー総裁の要人発言が注目されていたわけです。

中身としてはかなり似通ったものになっています。それを受けて金利が動いたということで、株価が影響を与えたことになります。

パウエルFRB議長

まずは発言から見ていきます。上の方にパウエル議長のコメントを掲載しています。5月のFOMCでは0.5%の利上げを行うと新聞等々でも報道されていますが、実はこれ自体目新しいものではありません。この発言を受けて何か大きく変わったわけでは、実はないと私は考えています。

0.5%の利上げがあること自体は元々言われていましたし、6月も0.5%というぐらいマーケットをかなり織り込んでいました。この発言がきっかけでというわけではないでしょう。

赤い文字で書いてあるようにパウエル議長いわく「もう少し早く動くのが適切だ」と言っています。利上げの幅ではなく、速いスピードで利上げを行うと示したことが大事なポイントになっています。

中立金利だと言われている2.375%を少し上回る水準まででしょうが、年末よりも前倒して利上げを行うことを意味しているのです。そういった意味では、影響を受けやすい2年金利がぐっと上がり、20日の株価に大きく影響したと言えるかと思っています。

サンフランシスコ連銀デイリー総裁

パウエル議長と同じく、ハト派として有名なサンフランシスコ連銀のデイリーさんも実は同じように言っています。0.5%の利上げを行うことは彼女も認めているわけです。

ただし、金利が中立に向かって迅速に進むと予想しています。状況を見ながら緩やかに利上げしていくとのトーンが強かったデイリーさんが「迅速に行う」と言ったことで、パウエル議長と同じようにクイックに利上げを行っていくことになります。0.5%が続きそうだとして、2年金利に影響があったと言われています。

ただ、サンフランシスコ連銀のデイリーさんは「自己満足ではないが、FRBはスムーズにソフトランディングできる確率が高い」「経済については心配していない」と、経済の見通しについては強気な発言をしています。

そういった意味では株価は維持されそうなところでしたが、実際には下がりました。そこから、金利に影響があったのだというのが普通の考え方なのかと思います。

株価に影響を与える金利動向

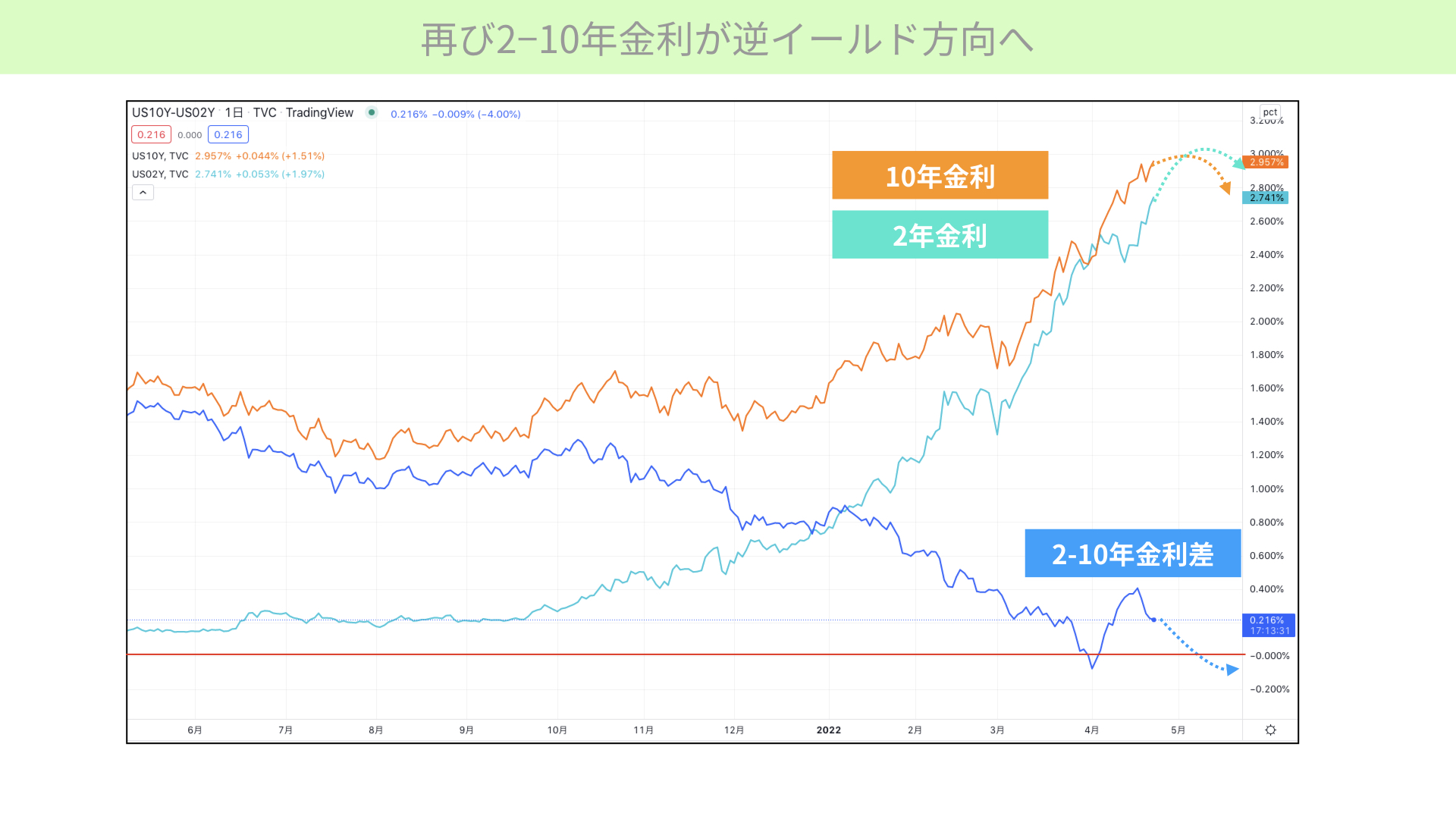

再び2-10年金利が逆イールド方向へ

次にこちらをご覧ください。

二つのポイントに分けてみたいと思っています。まずは先ほど言ったように2年金利が上がったことで、改めて2年-10年の逆イールドが発生しそうな状況に向かっていると、簡単に確認してほしいと思います。

青線が2年-10年の金利差を表し、赤線をくぐってくると逆イールドになります。

昨日の要人発言を受けて、マーケットはどのように考えたのでしょうか。2年金利(緑)が迅速に利上げし、恐らく2年金利の方が速くなるだろう。その結果、今度は景気減速等を織り込んだ10年金利の上昇が鈍化すると考え、10年金利(オレンジ)が2年金利を超えると意識しました。将来は点線で表したような金利の動きを将来してくるのではないかとして、株価が軟調になったと言えるでしょう。

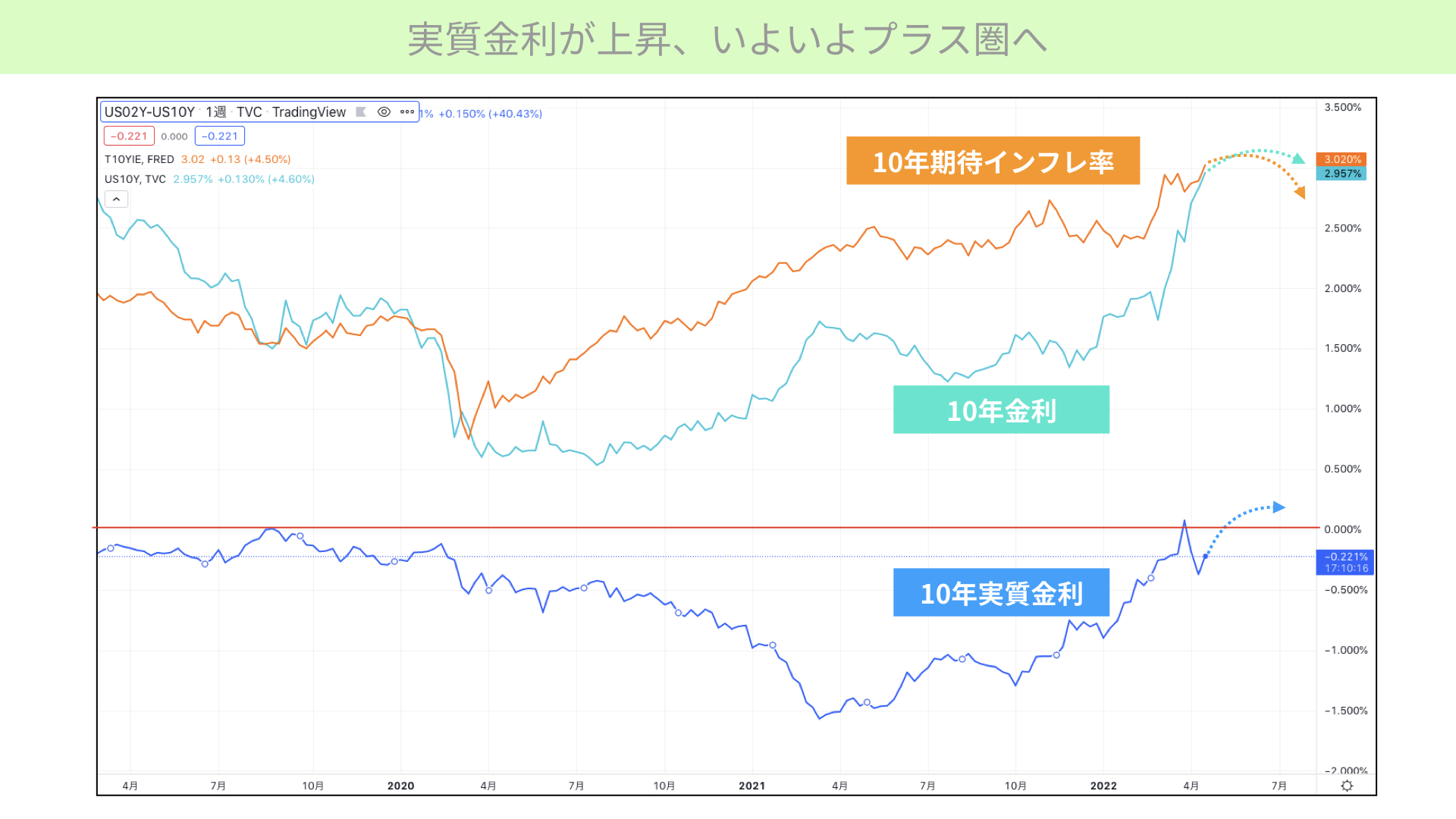

実質金利が上昇、いよいよプラス圏へ

二つ目のポイントは実質金利です。

これまで、こちらの記事では実質金利がプラスに転じることで株価に大きな影響があるとお伝えしてきました。

昨日の動きは、そういったものをさらに助長するような動きになっています。青線が10年の実質金利で、これは名目金利-期待インフレ率です。上のチャートで言うと、緑の10年実質金利からオレンジの10年期待インフレ率を引いたものが、下の10年の実質金利になってきます。

実質金利が上の方に行くことは、株価にとってマイナスの影響があります。10年金利が2年金利と同じく緩やかに上がっていく上に、ハト派の要人発言からインフレファイトをするために2年、10年金利が上がっていくとの発言もありました。

期待インフレ率は下がってくるのではないかとして、オレンジの10年期待インフレ率を、10年の名目金利が上回る、実質金利がいよいよプラス圏に突入すると今回想像されました。今後実質金利がプラスになると株価がどうなるのかとマーケットが考えたことが、昨日の株価の大きな下落につながったと思っています。

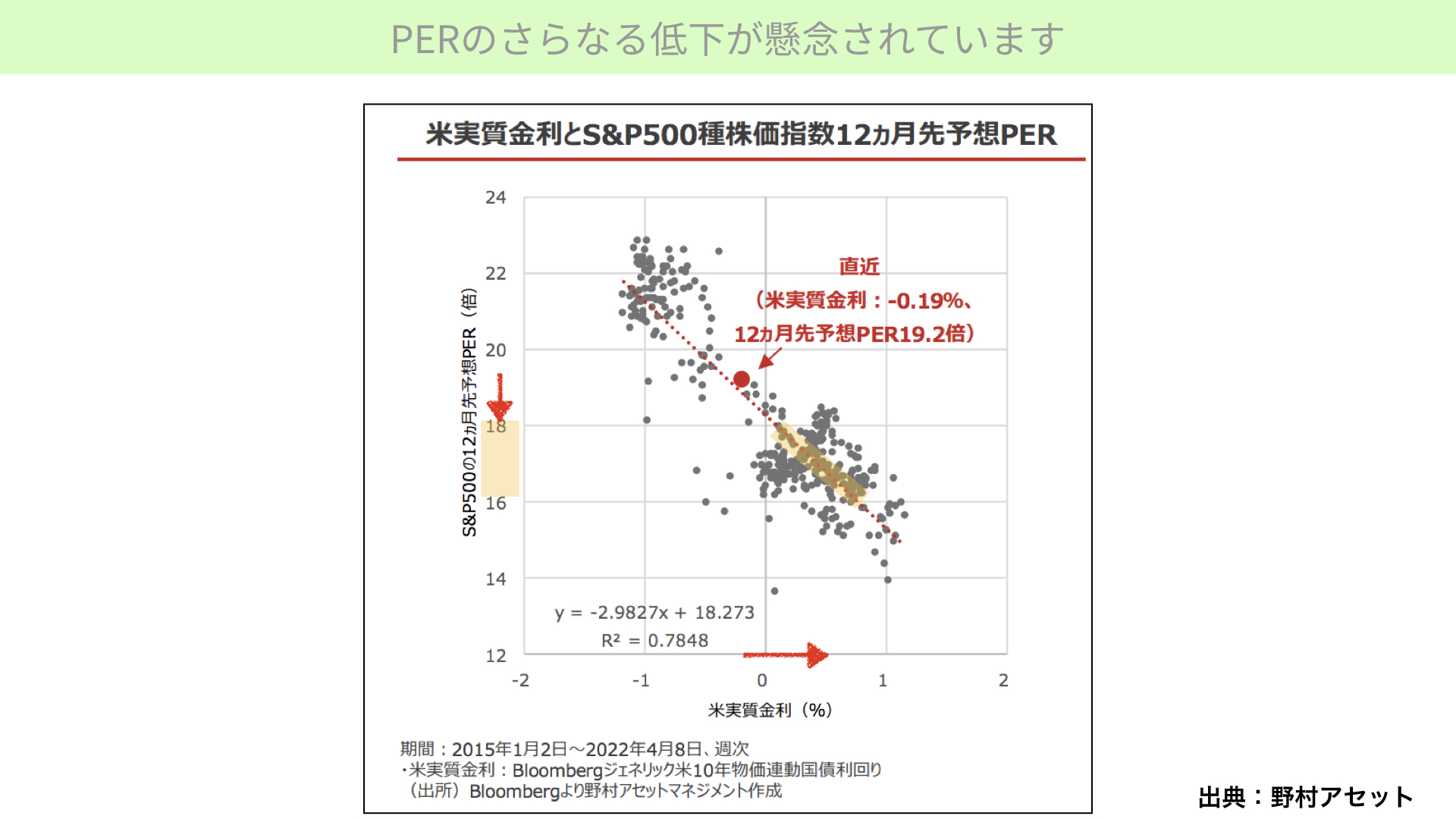

実質金利上昇でPERのさらなる低下が懸念されています。

こちらは野村アセットさんが出している資料から頂いたものとなります。

こちらは実質金利と株価、PERの相関を表したものとなっています。下の横軸がアメリカ10年の実質金利、縦軸がS&P500の12ヶ月後のEPS予想を基に、PERが何倍かを出したものとなります。

この相関で行くと0.78%なので、それなりに高い相関を示しています。実質金利がプラスに転じていくと(右に動くと)、赤い点線を結んだ上をプロットしているように、今後PERが16~18倍まで下がって、実質金利が0~0.5%まで推移すると言われています。

このチャートを野村アセットさんが作られたときには、実質金利は-0.19%、12ヶ月の予想PERは19.2倍だとしていました。それが今後0%から0.5%のプラス程度となってくると、16~18倍のレンジに下がってくるだろうと、昨日の要人発言を受けた2年-10年の金利予想、期待インフレ率の移動から想像されたというのが、マーケットの反応です。

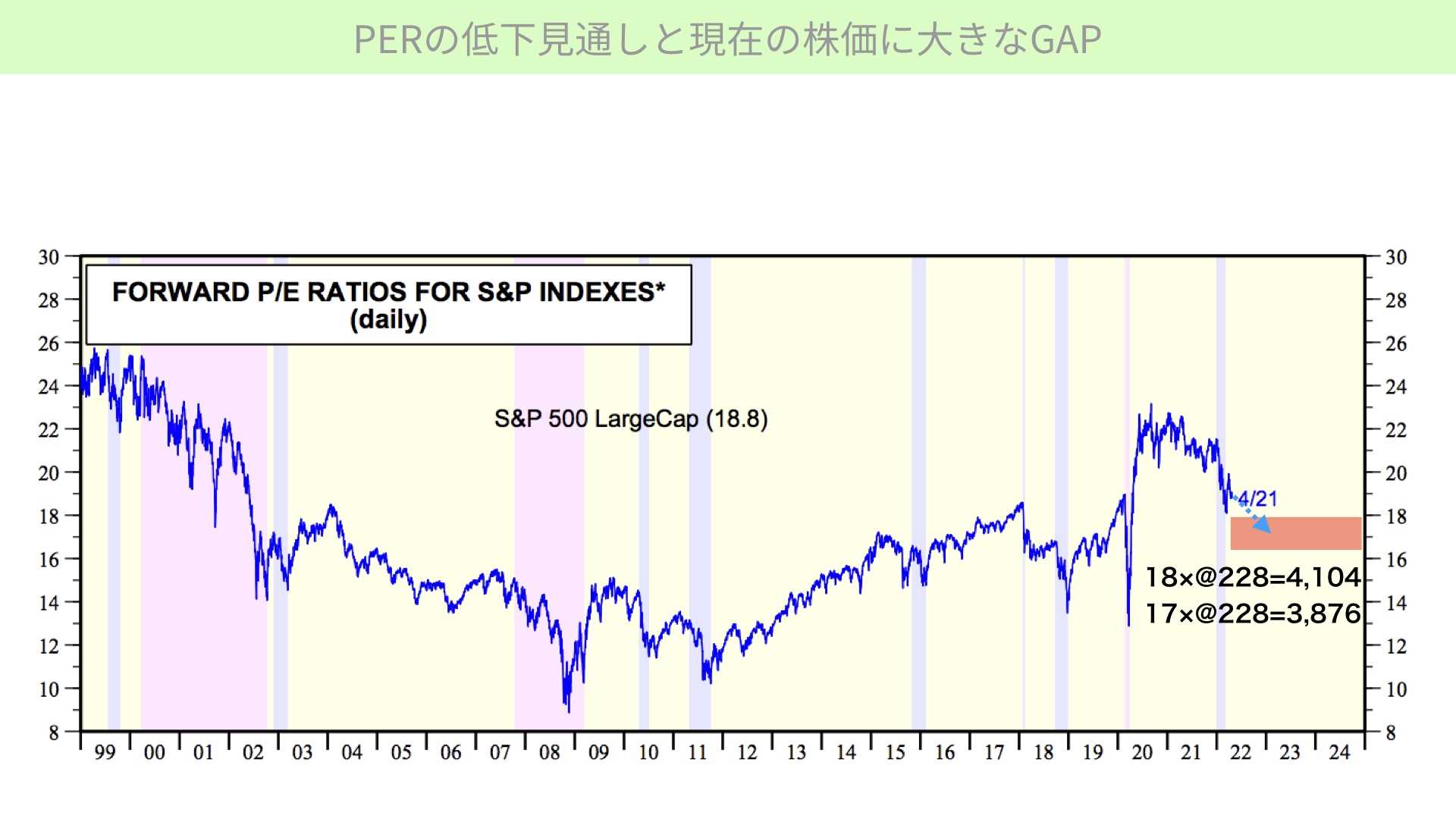

PERの低下見通しと現在の株価に大きなギャップ

それを踏まえ、過去99年からのPER推移をベースに算出してみます。今の市場コンセンサスになっているEPS予想は、S&P500で約228ドルになっています。もしも先ほど見たように17~18倍に収まると、228ドル×18倍=4,104ポイントとなります。

17倍の場合は3,876ポイントとして、今の水準から-6.6%、もしくは-12%まで下がると想定されます。年初来の安値更新が視野に入ってきたこともあり、昨日は株価が下がった一つ目の要因ではないかと思っています。

今見たように、PERがこれから下がってくるだろうとして、株価自体は嫌気されています。もう一つ株価の大きな構成要素として、EPS、企業利益が良くなるかどうかに注目が集まっています。

今のところ企業決算の発表が続いていますが、1~3月期に関しては、かなりいい数字が出ていると予想されています。事前ではもっと悪い数字が出るのではと言われていたので、そういった意味では株価が意外と底堅い展開があって、フワッと上昇する局面も1~2回ありました。

ただ、今後の業績見通しに関しては、ちらほらコメントで聞かれるのが人件費の高騰、仕入価格の高騰が、今後の企業業績の見通しにあまりプラスではないと言われています。先ほど言ったように、EPSの成長がどうなるのかについて、疑問符がついた状態で株価がなかなか伸び悩んでいます。

そんな中、ISM製造業指数と言われるものが来月頭に発表されます。その先行指標として有名なフィラデルフィア連銀の製造業景況関数が発表されました。

その中身を見ていくと、少しネガティブな内容になってきています。恐らくこれが企業業績にも波及すると考えてみると、先行き業績が少し怪しいという部分も若干出てきています。フィラデルフィア連銀の製造業指数を少し見ていただきたいと思っています。

経済指標から業績見通しに暗雲

業績見通しに懸念

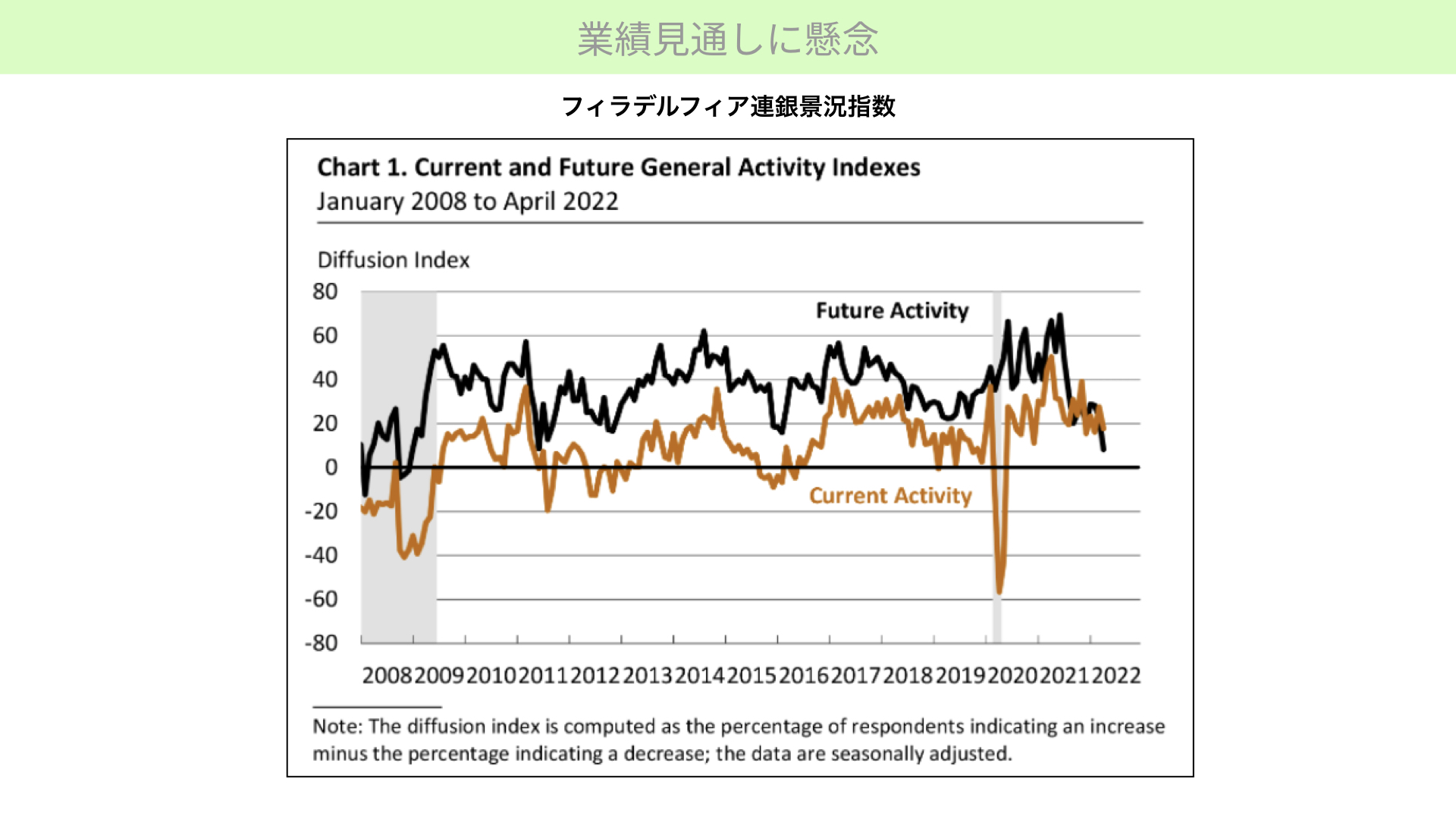

こちらをご覧ください。こちらはフィラデルフィア連銀景況指数のFuture Activity(将来の指数)とCurrent Activity(現況指数)を表したものです。黒線が将来、オレンジ線が現在です。

両方とも下げるトレンドになってきています。0を割っていないので本当の不景気ではなく、やや良さが失われてきている感じではあります。ただ、かなり気を付けて見なくてはならないのは、将来と現在を比較すると、将来の見通しの方が下回っていることです。

そういったケースはかなりまれです。先行きとしては、ニューヨークを含めた地域の景気見通しとしては、製造業は良くないと言われています。恐らく来月、再来月と出てくるISMも下げてくる可能性が高いです。ISMはS&P500や株価と非常に連動性が高いですから、マーケットとしては懸念すべき材料だと思っているのが、一つ目だと思います。

Prices Paid Index

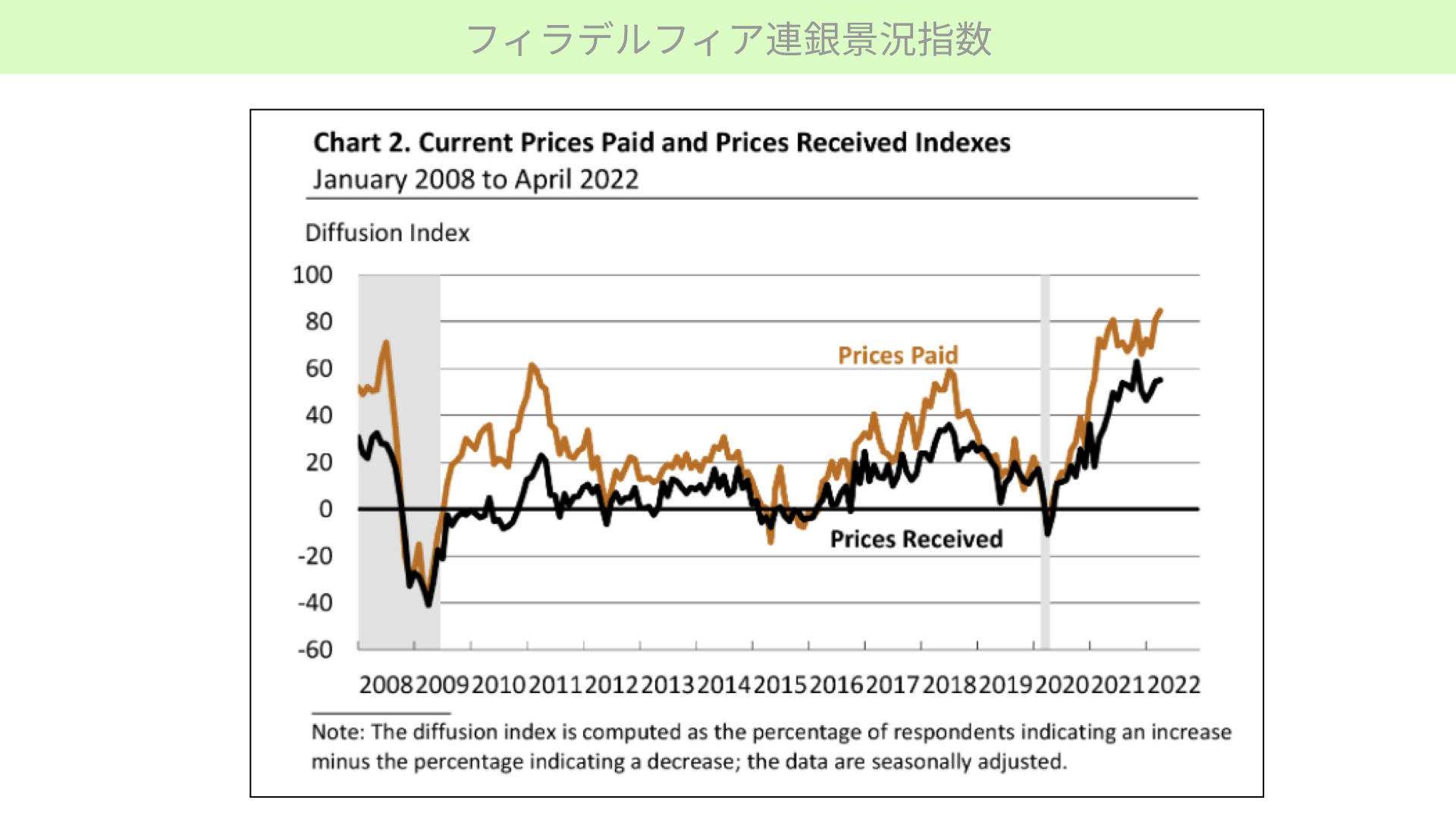

二つ目です。Prices Paid Indexesと言われるものと、Prices Received Indexesです。

Prices Paidは仕入れするときに支払った価格で、Prices Receivedは販売して受け取った価格です。このオレンジが大きく上昇し、黒いチャートが追いかけています。支払った金額が多くなっている一方、受け取っている金額が追い付いていない状況です。仕入れコストが非常に上がっている状態で、企業業績が圧迫された状況が続いていると、仕入れ販売から見ても分かります。

これも業績に対する粗利率低下になります。業績の見通しが少し問題ではないかと、フィラデルフィア連銀の数字からは分かります。

特別質問にヒントあり

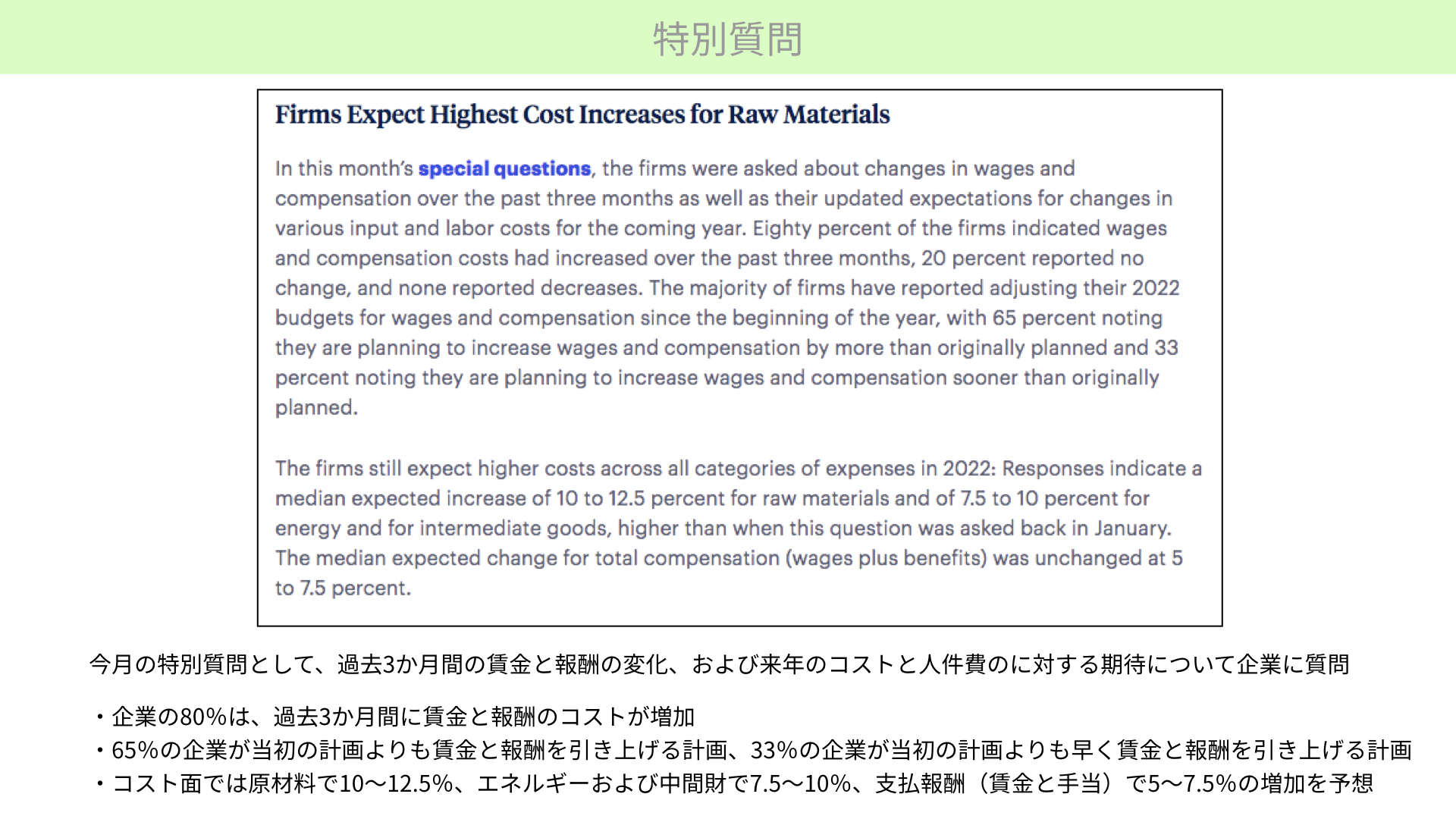

今回は特別質問があったと、報告書に出ていました。皆さんにご紹介したいと思います。

英語の原本しかないので、要約を下の方に書いています。今回の特別質問としては、過去3ヶ月間賃金報酬、コストがどういうふうになったか、今のマーケットで非常に問題視されているので確認してみたということです。

そうしたところ、調査をした企業の80%は過去3ヶ月間に賃金と報酬のコストが増加したことが間違いないとのことです。そういった企業のうち、65%の企業が、元々賃金を引き上げるとしていた元々の計画よりも、さらに引き上げると言っています。

さらに、当初の実施計画より早く賃金を上げないと人の流出も含めて問題があるので、前倒しで賃金を上げるとしたのは33%にもなることが分かりました。

コスト面では、原材料が10~12%以上上がっています。エネルギー、中間材も7~10%上がっています。人件費に対する支払報酬は前回と同じらしいですが、5~7.5%の増加と、総コストが上がってきている状態です。

支払価格が非常に上がっている状態で、販売価格が伸びていない。その中でコストも上がっていることになってくると、企業業績が伸びるとは想像しづらいと分かってきました。

5つの州の連銀でも新規受注が大幅減速

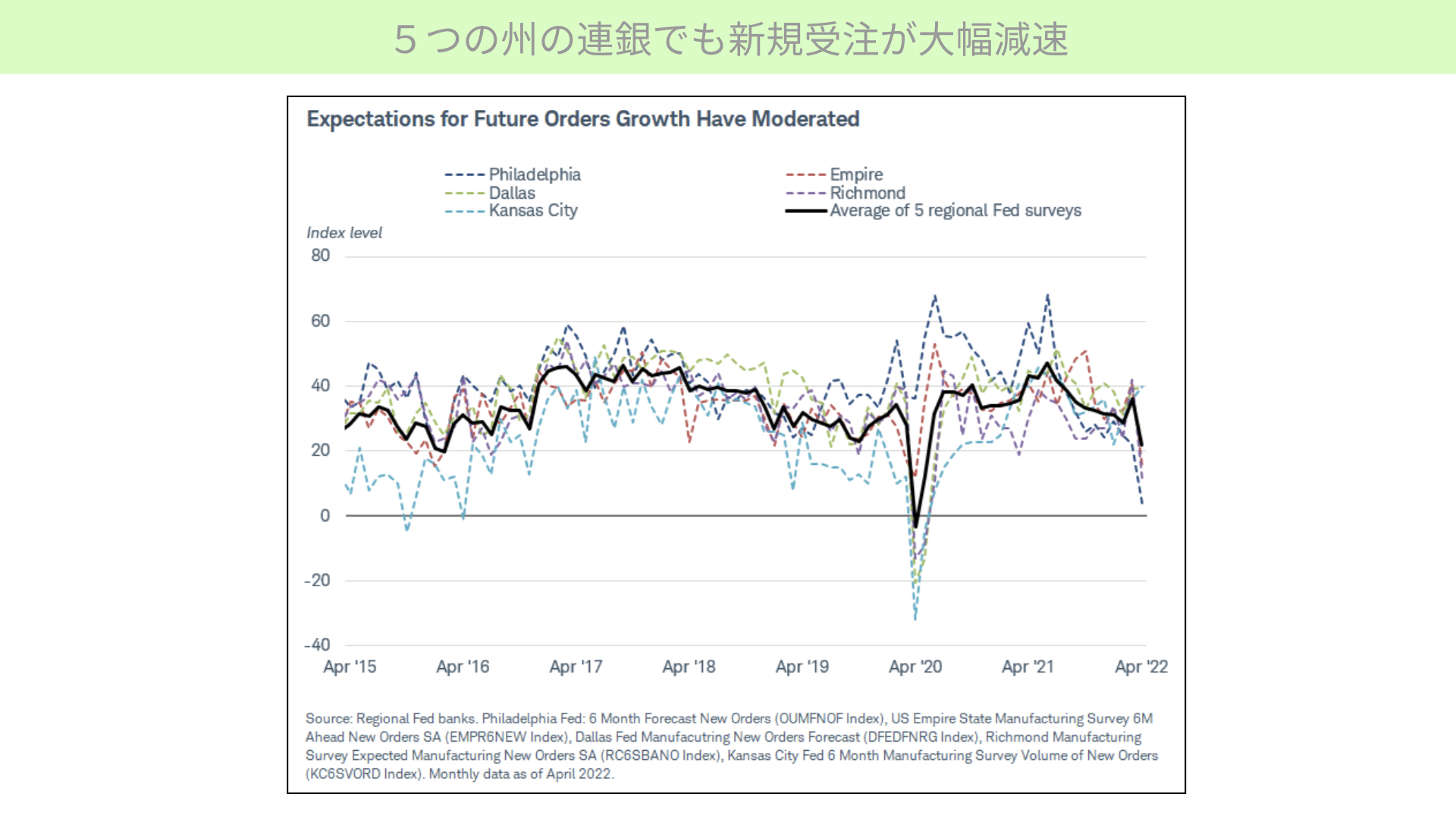

最後にこちらをご覧ください。

フィラデルフィアだけではなく、ダラスやカンザスシティ、ニューヨーク、リッチモンドといった州の新規受注はどうか、連銀が取ったものです。平均が黒い太線になります。

コロナショックまでは下がっていないものの、2015年以降、コロナを除くと一番低い新規受注状態です。2015年の中国と軋轢が合った状態と同じぐらい、受注が減ってきている状態だと連銀の調査で分かりました。

今後業績に関する良い材料は、全体の連銀調査によってみるとなかなか見出せません。来週以降の企業の決算報告においても、1-3月の数字が良いとしても、今後の見通しは少しネガティブに出てくる可能性が十分にあるとして、EPSの鈍化が予想されています。

さらに前半にお伝えしたように、PERの低下が実質金利上昇、2年-10年の金利動向を踏まえると、PERの低下も考えられます。PERとEPS共に、今後少し厳しい局面になってくるでしょう。昨日の株価で前場の寄りが強かったものの、終わりにかけて下がっていったということが象徴的ではないかと思っています。

来週以降PERが上がる、実質金利が下がるような話があったり、業績で非常にプラス面が出てきたりすれば、この流れは変わります。

ですが、恐らくこの流れが続きそうだとマーケットが考えている以上は、来週以降も少し上値が重い展開をこなしながら、FOMCに突入し、5月までは軟調な展開が続くのではないかというのがマーケットのコンセンサスになりつつあります。

そのことを踏まえ、皆さん個人の投資戦略に参考にしていただければと思っています。本日も最後までありがとうございました

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル