4月26日、NASDAQが4%近く大きく下落をしています。そして年初来安値を更新しています。3月に付けた安値を突き抜け、S&P500、NYダウよりも大きく下落をしていることで、今後の先行きに注目が集まっています。

また、今週はGAFAMと言われているようなメガテック企業の決算発表がはじまりました。今晩、明日と残り大手3社発表がありますが、発表後に株価がどうなっていくのか注目されています。

今日はNASDAQの先行き、そして株価全体がどうなっていくかという点をメガテックの株価の動向から底値がどの辺にあるのか、反転のきっかけはどこなのかを見ていきたいと思います。

[ 目次 ]

21年11月以降のNASDAQ

実質金利の上昇が開始した11月以降、NASDAQは劣勢

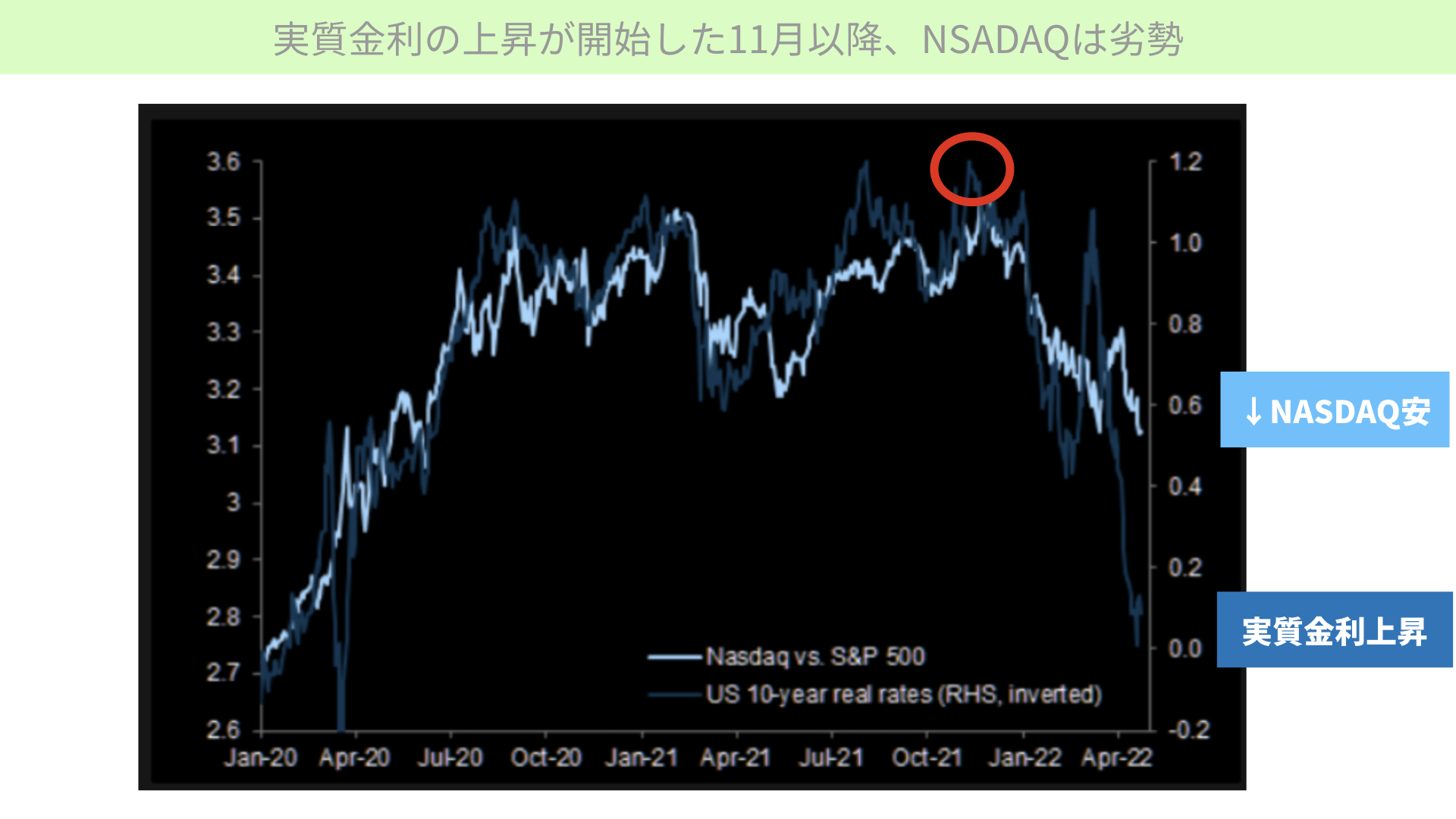

では、早速こちらをご覧ください。いつもご覧いただいています、実質金利と株価の関係を表わしたものです。

実質金利が濃い青い線で、水色の線がNASDAQとS&P500のどちらの方が下落しているかという対比を表したチャートになっています。チャートの薄い水色の線が下に行くとNASDAQがS&P500に比べて下落率が大きいという状況を表しています。

そして、濃い青線の実質金利は下の方に行くほど、実質金利の上昇になります。何度かお伝えしていますが、実質金利が上昇すると株価にとってはマイナスです。

このチャートからも、実質金利への感応度はNASDAQの方が大きいことがわかります。

赤丸は、昨年の11月利上げムードが高まった時で、それ以降、実質金利が-1.2%から、今約0%まで上がってきた過程においては、NASDAQの方が大きく下落してきました。26日に年初来安値をS&P500が付けてないにもかかわらず、NASDAQが付けたというのは、こういったことが背景にあります。

今後のマーケットの地合いとしては、実質金利がプラスに転じようとしている中においては、NASDAQの方が下がりやすいことは間違いないかと思っています。

今後もそういったところには注意を払いつつになります。では、そこまで大きく売られてきたNASDAQが今後どうなるのかを見ていきましょう。

FANG+が下げ相場のリード役

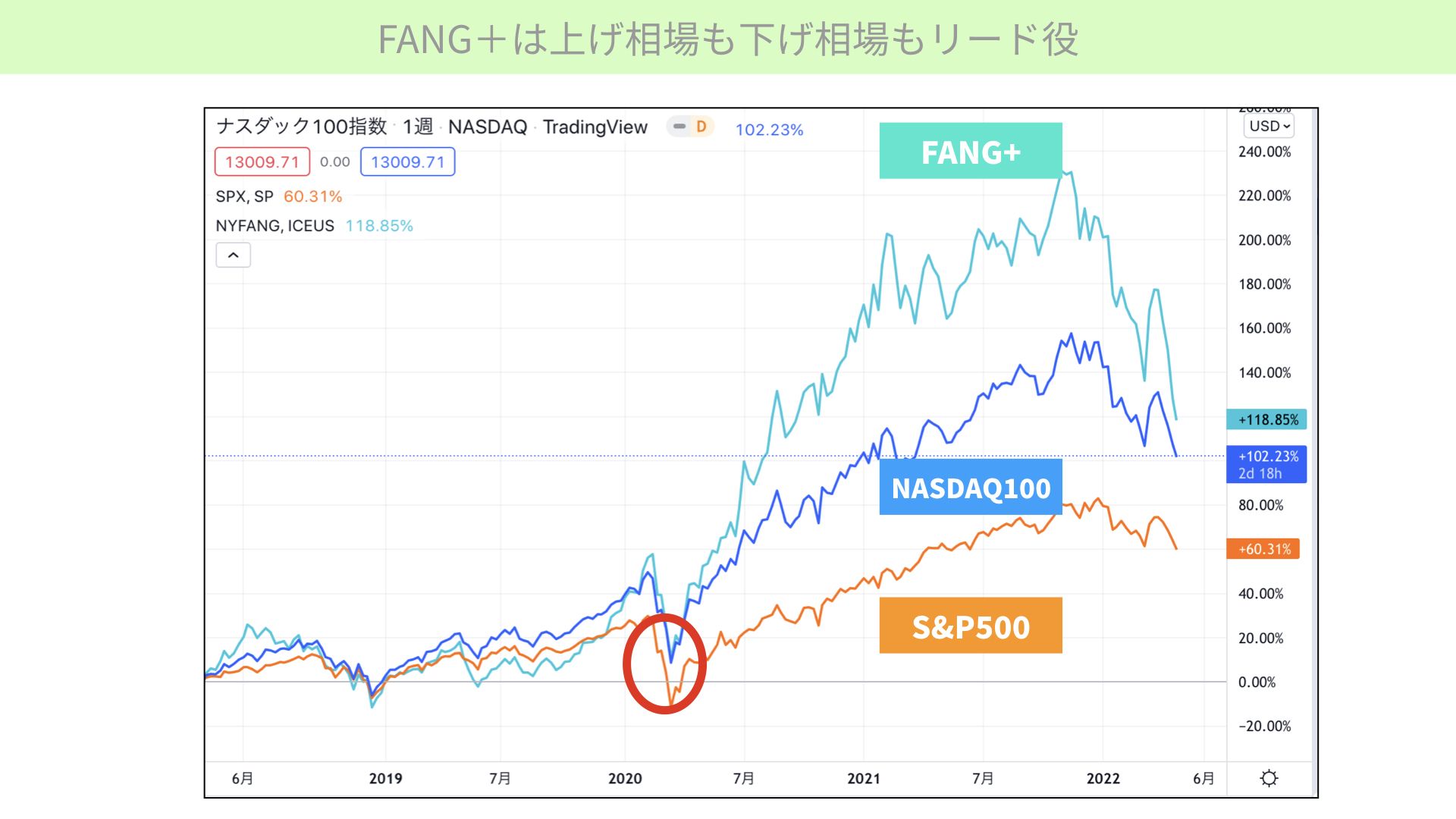

こちらをご覧ください。このチャートは黄色い線がS&P500。青線がNASDAQ100、水色の線がFANG+と言われるGAFAMを中心としたハイテク企業を集めたインデックスです。

先ほど見てもらいましたが、実質金利が大きく上昇に転じた昨年の11月以降、NASDAQはS&P500に比べて大きく売られています。しかし、それ以上にメガテック企業が大きく下落していることが分かります。

実は今の下げ相場のけん引役は、実はGAFAMを中心としたメガテックが中心になっていることが分かるかと思います。

では、なぜそんなメガテックが売られるのかです。こちらはメルマガで何度かお伝えしているところではありますが、例えば機関投資家が運用しています。その機関投資家はS&P500といったインデックスに対して、少しでもいい成績を残したいと考えています。相場が大きく上がっているときには、個別にGAFAMを中心とした株を少し多めに持つことで、上に行ったように利益を上げやすいよう、積極的にポジションを取る傾向があります。

一方で今みたいな下落局面においては、S&P500やNASDAQ100の下落を下回るようなパフォーマンスになってくると、ファンドマネジャーとしての地位がすごく厳しくなります。持っているGAFAM等値下がりの大きいものを先に売却することで、下落局面においては大手のハイテク株が今は売られやすい状況が続いています。そこで、FANG+が大きく下落していると分かってきました。

FANG+は上げ相場でもリード役

次にこちらをご覧ください。これは2020年のコロナショックを丸で囲っています。その後一番大きく上昇したのは皆さんの感覚でもお分かりの通り、GAFAMを中心としたFAN+です。

このように上げ相場になってくると、S&P500やNASDAQのインデックスを上回るために、積極的にGAFAMを取り入れていくということで株価全体が上がってきたことが分かります。

今後、株価が反転するきっかけとなるのは、マーケットが少し反転基調になり、かつそれをオーバーパフォームしたいという機関投資家が増え、GAFAM等を中心に買い上がることで、全体相場が上がってくることが大きな要因になるのではないかと思います。

では、そういったGAFAMを中心とした大手のメガテック銘柄が、今どういった状況にあるのかを見ていきたいと思います。こちらをご覧ください。

メガテック企業の現状

収益のミスに対して脆弱な状態、ただし極端な割高は徐々に解消中

少し細かいですが、四つのチャートを載せています。

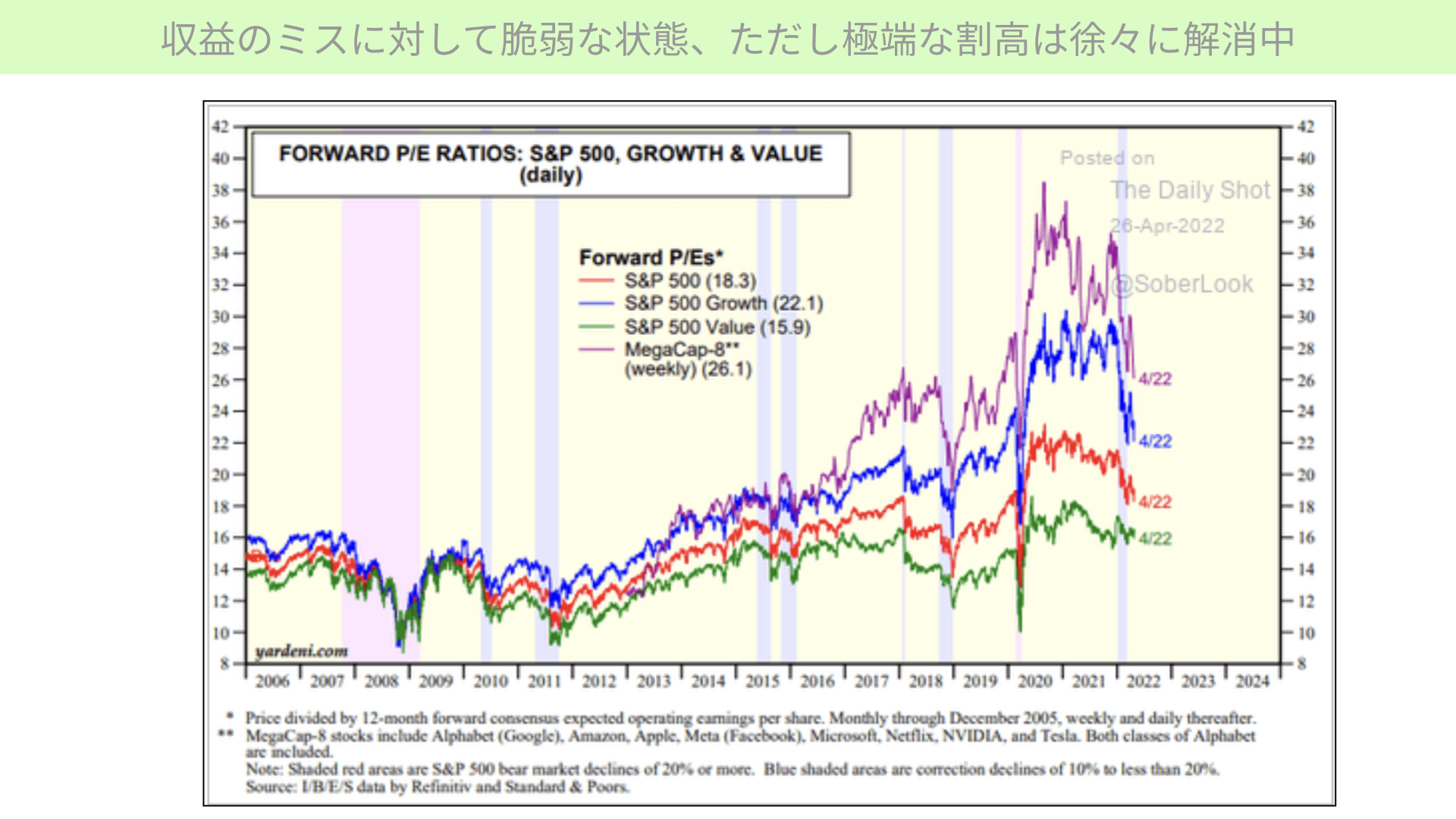

Mega Cap-8と言われるようなメガテック企業8社を集めたものが紫線。S&P500のバリューを表したのが緑線。青線がS&P500のグロース株、赤線がS&P500の平均です。

Mega Cap-8には、Alphabet (Google)、Amazon、Apple、Meta、Microsoft、Netflix、NVIDIA、Teslaが入っています。このチャートはPERを表したものです。Mega Cap-8はこれまで大きく下落してきましたが、現在でもPERは26倍もあります。S&P500が18.3倍であることを考えると、まだかなり評価が高いことが分かります。

また、昨年末で行くと36倍近くMega Capはあったので、かなり大きく、10倍近く下がっているとはいえまだ高い状態にあります。そういった観点で今後もPERが低下してくる可能性があるのではないかというのが、今後懸念されていることです。

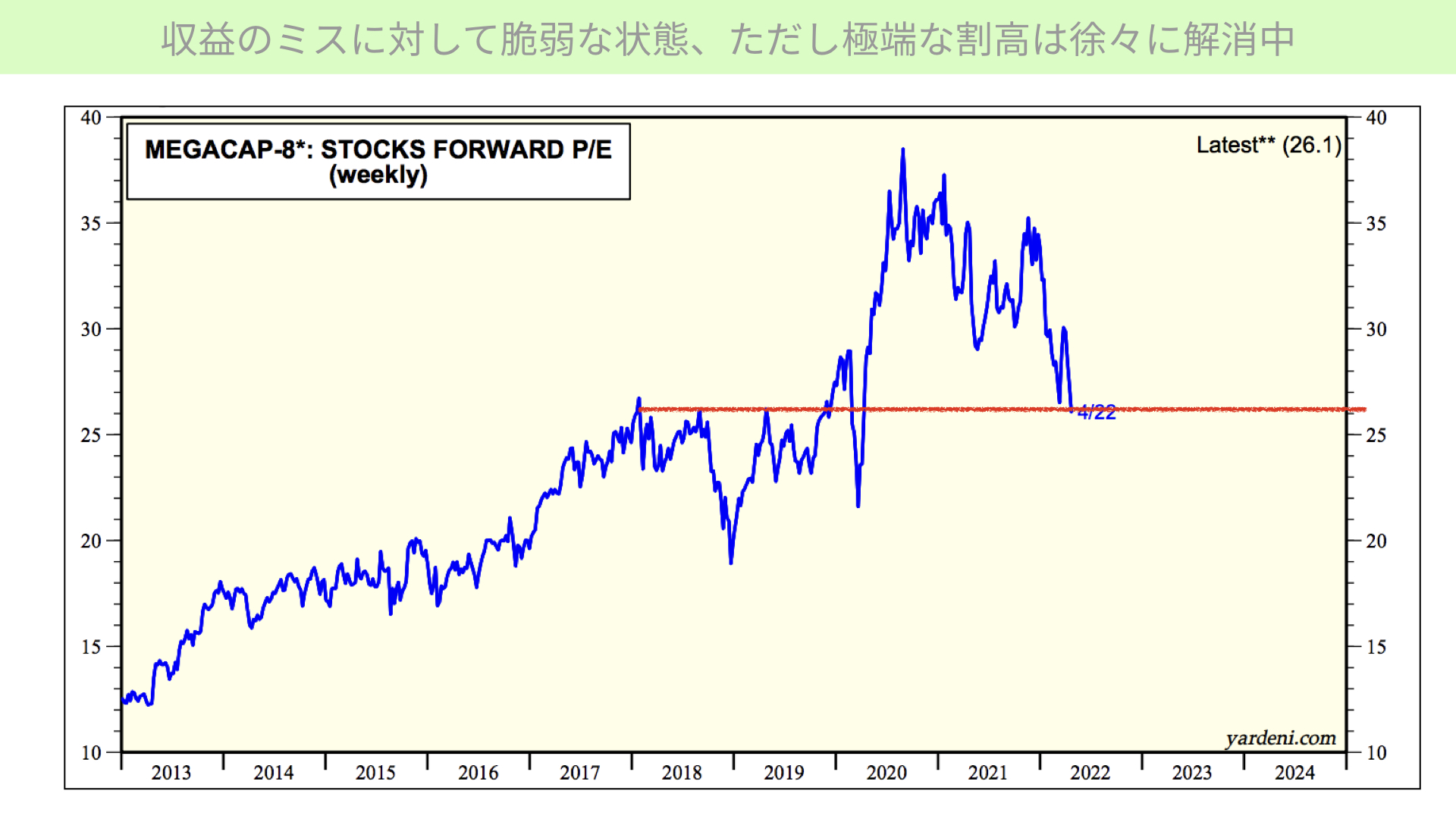

ただ、こちらのチャートをご覧ください。

これはメガテック8社のPERを表したもので26倍になっていますが、実は2017以降から見ると、過去の5~6年の平均はちょうどいいところに来ているとも言えます。

2018年、コロナショック時に20倍を割る局面もありましたが、このときはかなり大きく売り込まれたということもあります。そういった意味ではある程度下限に、徐々にPER的には近付きつつあると考えられます。

PERを理由にした下げ幅というのは、ある程度限定的になっているのではないかとPERから分かってきました。そういった意味では、株価はPER×EPSなので、決算発表で企業業績が伸びてくれば株価が反転するのではないかと、マーケットの感覚としては徐々に芽生えているように感じます。

マーケットは大きく下落していますが、一部そういったところが見えてきているというのが、一つのヒントになるかと思っています。

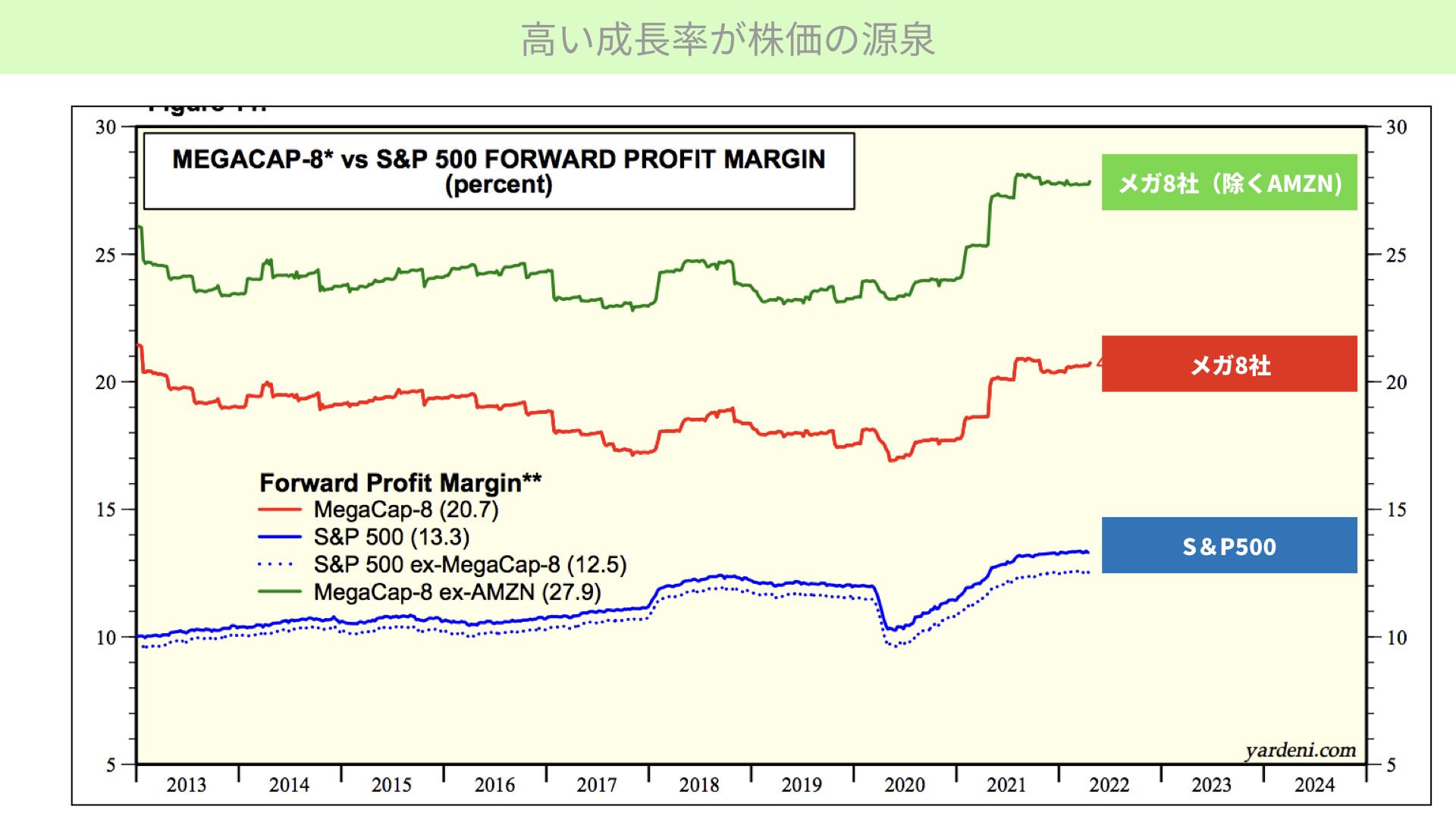

高い成長率が株価の源泉

では、実際に企業業績どうなのでしょうか。こちらをご覧ください。以前にも紹介したPROFIT MARGINと言われる企業の利益率が上昇している限り、株価は大きく下落せず、調節の範囲内で収まります。青のチャート、S&P500のPROFIT MARGINは約13.3%になっています。

一方、メガ8社はAmazonを除くと、利益率は27.9%もあり、Amazonを入れたメガ8社も20.7%です。メガ8社はかなり利益率が高いことが分かっています。

S&P500に比べても、利益率は1.55倍ほど高く、S&P500のPERが16倍だと考えると、24~25倍のPERが付いても、成長率から考えると全然おかしくないと言えます。

先ほど見たようにNASDAQのメガ8社のPERが26倍というのは、すごく割高という水準では徐々になくなってきているというのが一つの理由になってきています。

ただ、成長率が鈍化してくると話しは別になります。鈍化してくるようであれば株価は下がります。では、今回どのような決算内容だったのでしょうか。

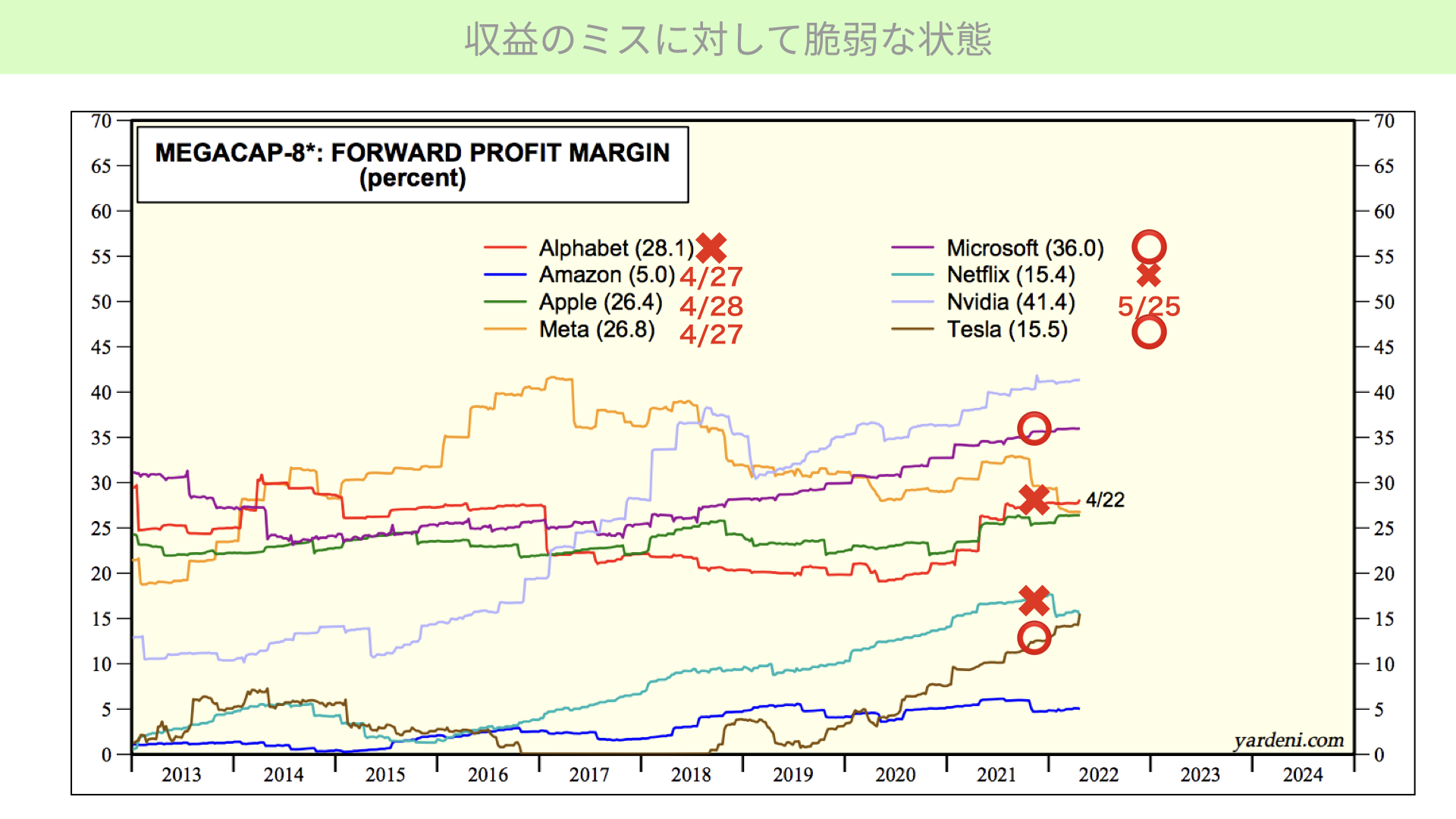

収益のミスに対して脆弱な状態

こちらをご覧ください。こちらは各社のPROFIT MARGINの伸びから、企業に対する株価の期待値を表したものです。手作りのため汚いですが、見ていただければと思います。

26日まで発表されたものに○×を付け、発表を控えているものは日付を入れています。昨日発表があったAlphabet、あとはNetflixの株は実は決算内容があまり良くなく×となっています。一方、昨日決算発表があったMicrosoftは○、Teslaも決算は良かったため○になっています。

下の方のPROFIT MARGINの推移を見ると、Microsoftはずっと上がってきています。36%も利益があったものが今後伸びそうだとして、マーケットの期待通りになったと言えます。

一方、非常に伸びてきたAlphabet、28.1%ほどが期待されていたものは、今回こけました。今回伸びてくるとは思っていなかったものの、今まで大きく成長を維持してきたAlphabetが少し鈍化したことで、これはマイナス要因かと思っています。

その下、緑のチャートのNetflixです。前回も失敗したこともあり、今回はさほど期待されていませんでした。そのため、×が付いているもののさほど全体には影響がないと思っています。

最後にTeslaです。ぐんぐんと利益率を上げ、15.5%まで来ています。昨日Twitterを買収するにあたってイーロン・マスク氏がTesla株を担保に入れたことで、もしも担保不足になったとき売却するのではないかとのうわさもあり、大きく下落しています。しかし、PROFIT MARGINとしては大きく伸びていることが分かりました。

今まで4社が発表になった中で、マーケットの期待を裏切ったものとしてはAlphabetで、あとは市場の予想通り成長する、もしくは鈍化を体現したような形になってきています。

残り4社、5月にNVIDIAが控えていますので、今日明日のAmazon、Apple、Metaが市場の期待を果たせるかどうかによっては、元々S&P500に比べて1.55倍ほどPROFIT MARGINの成長率がある会社なので、しっかりとこれからの利益を積み上げることが必要です。

そして、S&P500企業の一部では、今後の成長率に少し鈍化が出てきています。S&P500に比べ、NASDAQのPROFIT MARGIN、利益率、EPSがしっかり伸びていると残り3社で確認できるようになってくると、オーバーパフォームしなくてはならない、インデックスに勝たなくてはいけないと、機関投資家のお金が入ってき得ると思っています。

PERもある程度落ち着いてきた水準ですし、そういった意味ではEPSの成長が見込めるのであればお金が入ってくることになってきます。

今置かれている状況というのは、機関投資家がまだNASDAQにお金を入れてない状況ですが、PERの水準、EPSの伸びを確認できれば、そういったお金が入ってくるような地合いに徐々に近付いてきています。

まだ下落トレンドが続く可能性がありますが、一方的に下がっていくというよりも、しっかりとPROFIT MARGINが稼げている会社はしっかりとお金が入ってくるような状況にも徐々になってきています。

そういった意味では冷静にマーケットを見ていただきながら、今晩以降を望んでいただければ、来週以降FOMCを控えていますが、ヒントになるかと思っています。本日も最後までお読み頂きありがとうございました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル