先週1週間で、メガテック企業と呼ばれる大手ハイテク企業の決算発表が出揃いました。ご存知の通りまちまちではありましたが、株式市場としては大きく下落をしています。

特に金曜日はNASDAQが4%を超える下落を見せ、機関投資家がベンチマークとするS&P500も3.6%の下落ということで、かなり大幅な下落となっています。

木曜日に若干リバウンドしたこともあり、週間ではそれほど大きな下落ではありませんでしたが、かなり悪い流れが今週以降も続きそうだと、マーケットの懸念材料となっています。

また、今週はFOMCが開催されます。そこでタカ派的な内容が出てくることはある程度織り込まれてはいますが、実際にどういう結果になるのかは蓋を開けてみないと分かりません。

かなり警戒感が高まってきている中で、ここは冷静に先週までに出てきた企業決算が今後どう影響を与えるか、まずはしっかりと分析していくことが必要かと思います。

そこで先週のメガテックの決算発表が今後どう影響するか、簡単に見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

NASDAQが下げ相場を牽引中

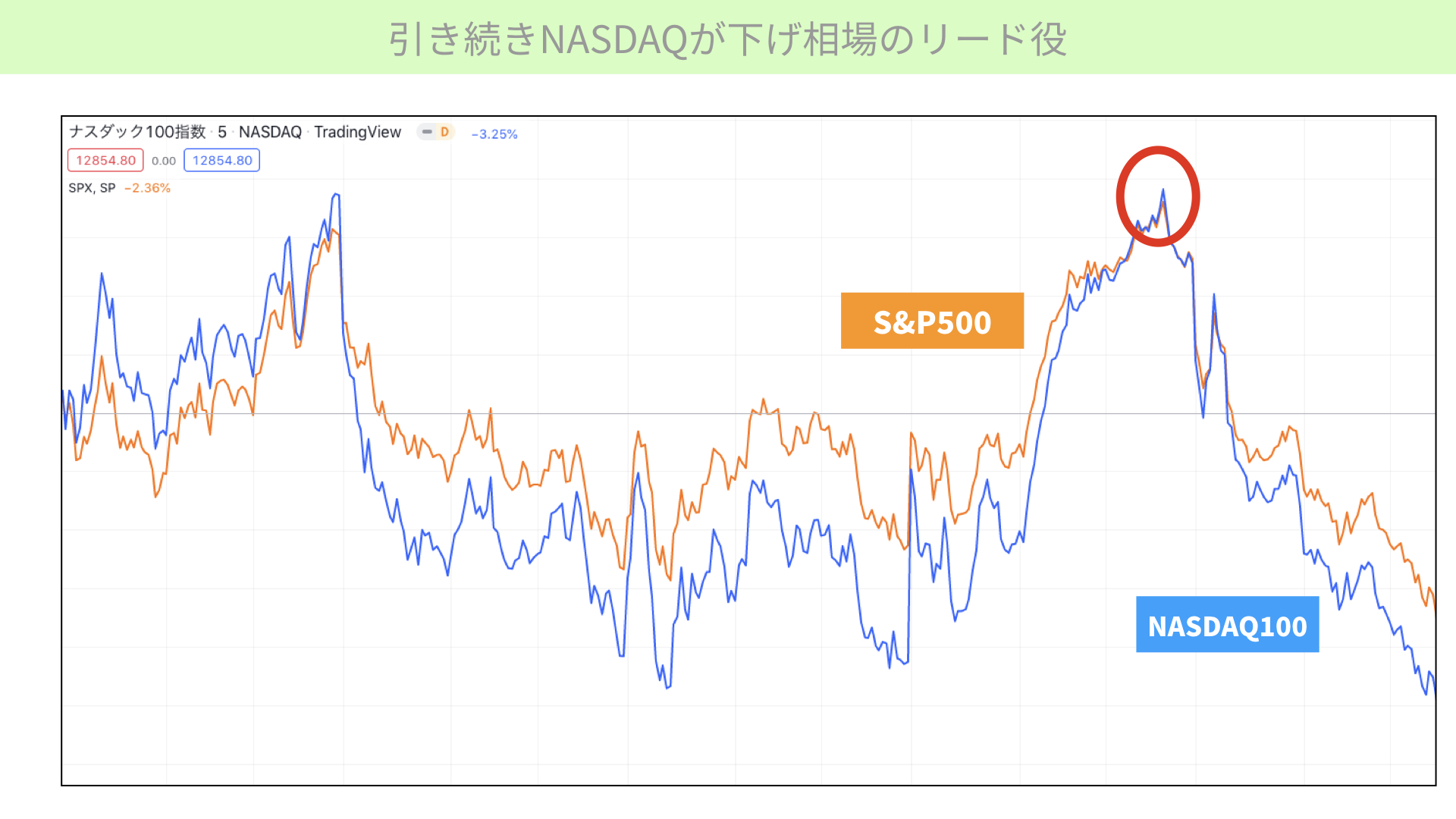

引き続きNASDAQが下げ相場のリード役

では早速こちらをご覧ください。これは先週のチャートで、S&P500とNASDAQ100になっています。

S&P500がオレンジ、NASDAQ100が青色のチャートとなっています。金曜日に入ってから同じぐらいの上昇率に戻ってきたところで、大きくNASDAQが下げるような展開になりました。

木曜日の引け後、Apple、Intel、Amazonの決算発表がありましたが、内容がかなり悪かったです。Appleでは今後のサプライチェーンの問題、Amazonはかなり大きく利益減、Intelは半導体需要が落ちてきたことで、今後株を買うにはかなり勇気がある状況まで落ちてきています。

ただ、このように個別の企業を見ることも大事ですが、全体の相場観においてハイテク企業はどういう状況に置かれているかを俯瞰的に見たいと思います。そのため、全体観を確認してみましょう。

売上成長鈍化:前年比の売上からCPIを引くと2003年以降初めてのマイナス

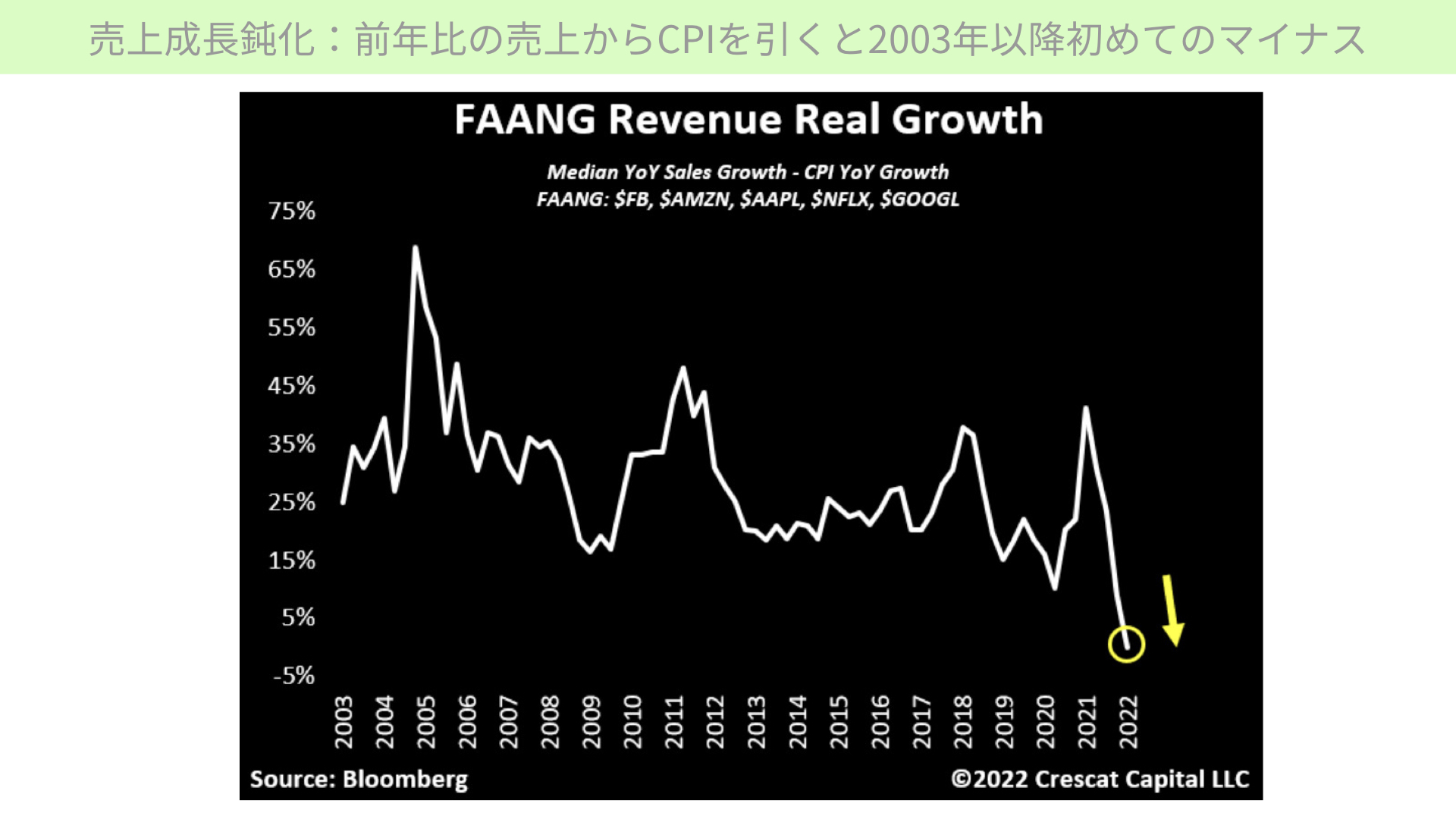

まずFAANGと言われているような企業のチャートがありましたので、そちらから説明します。

FAANGとはFacebook、Amazon、Apple、Netflix、Googleを指します。こちらの売上成長率が鈍化していることを表しています。

こちらはセールスグロース、前年比に対する売上成長率から昨年対比でのCPIを引いたもの、インフレに対してどのぐらい売上が伸びているかを表したものです。こちらをご覧になっても分かる通り、実はマイナス圏に突入しました。

2003年以降、インフレを大きく上回る成長を実現していましたが、今回はいよいよ物価上昇率を下回っています。

通常物価が上がれば売上が伸びるものですが、下がってきていることはそもそもの売上成長が下がっていることを意味します。売上の成長不安が今後も続くのではないかと、マーケットからは少し逃げ出しています。

では、売上ではなく利益はどうなっているのでしょうか。

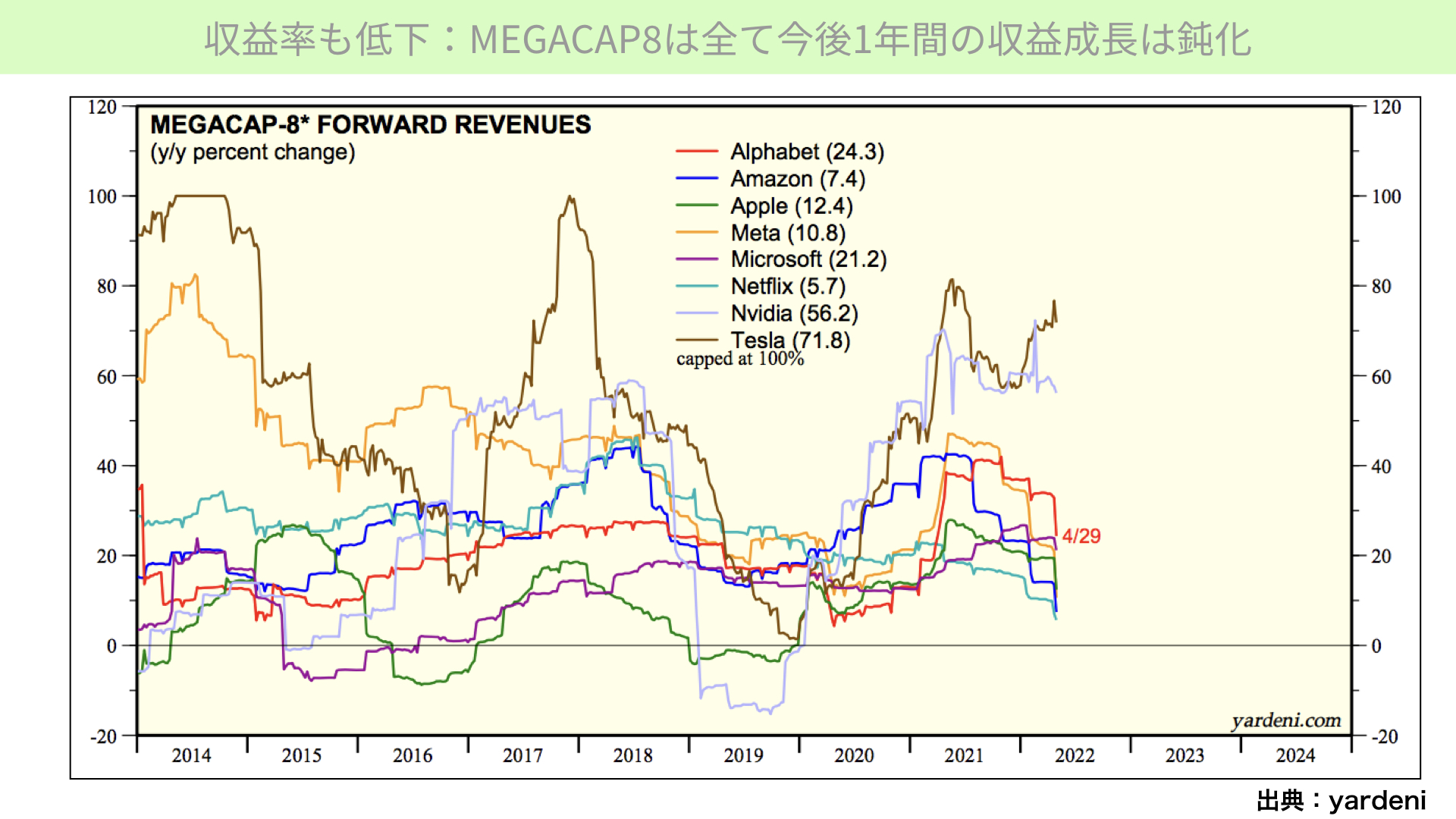

収益率も低下:MEGACAP8は全て今後1年間の収益成長は鈍化

こちらをご覧ください。MEGACAP8と呼ばれる、Alphabet、Amazon、Apple、Meta、Microsoft、Netflix、Nvidia、Teslaの8つをまとめたものになります。

こちらは収益となります。昨年対比で収益率がどうなっているかを見ていただきたいと思います。縦軸は%となります。このチャートの題名はFORWARD REVENUESですから、1年間の収益が前年対比でどのように成長するかを表したものとなります。

唯一この中で気を吐いているのがTeslaとなります。そして2番目に気を吐いているNvidiaは半導体需要が減っているとのことで、大幅減速も十分検討される状況となっています。

その他はかなり大きく収益が下がってきている状況です。特に目を見張るのは、Amazon、Alphabet、Googleの収益がすごく落ちてきていることです。売上も伸びていないし、収益もあまり上がっていません。利益率の低下も含めかなり問題になっているのではないかというのが、今の懸念材料となっています。

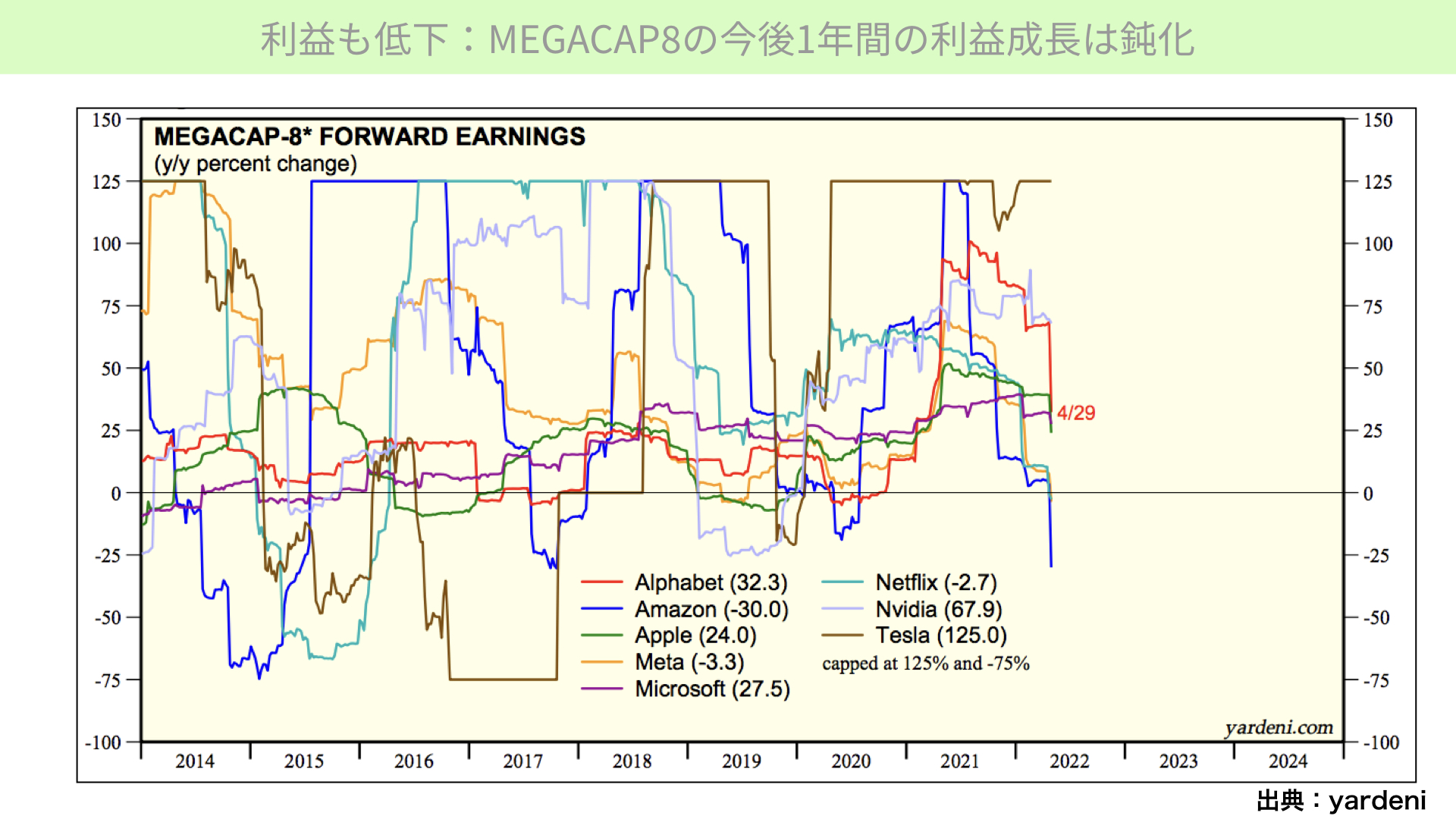

利益も低下:MEGACAP8の今後1年間の利益成長は鈍化

さらにこちらをご覧ください。利益率が前年対比でどうなったか、今後1年間の利益見通しを表したものとなります。簡単に言えば、先ほどのREVENUESは収益です。その収益からいろいろなコストを引いたものが利益です。最終的に株価の評価となるEPSのEは、利益を表します。

利益率が前年比で伸びてくると株価は上昇しやすくなりますが、見て分かる通り全て右に垂れてきている状況です。特にAmazonは前年対比でマイナスに突入している状況です。今後1年間はかなり厳しいと考え、あれだけ大きな株価下落になりました。

Alphabetも大きく下落していますし、それ以外の株もTesla以外は全部マイナスになっています。こういった売上が落ち、収益、利益が落ちてきている状況となると、今後どうなるのでしょうか。

決算内容はまちまち

この1週間でメガテックは売上高収益率が0.3%低下

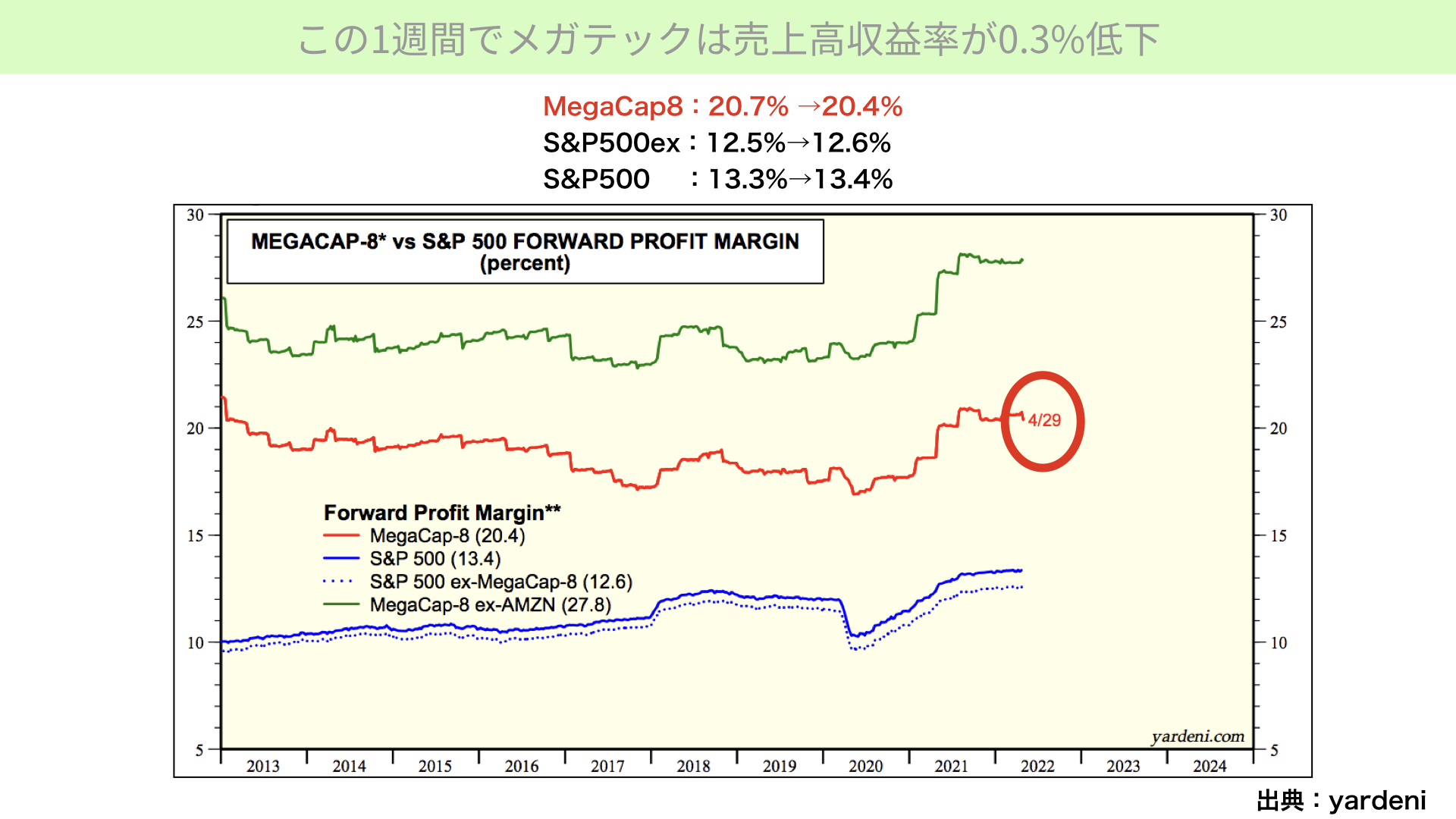

こちらをご覧ください。メガテックの売上高に対する収益率が低下することがポイントです。赤で示したように、MEGACAP9の収益率が低下していることが分かります。

実は先週まで20.7%だったものが20.4%と、0.3%収益が下がっている状況です。売上が落ちているだけでなく、それを上回る収益低下が示されているのです。売上が落ちて収益はもっと落ちている状況なので、株が売られても仕方ない状況になっています。

ずっとこの記事では、決算発表後の売上の収益率がどうなったか、マーケットがどう捉えるかで今後の流れが分かるということをお伝えしてきました。そこから言うと売上高収益率が下がり、それ以上に株価が売られていることから、今後もかなり厳しい展開を注意する必要があります。

S&P500のメガテックを除いたもの、S&P500だけの利益率は、12.5から12.6、13.3から13.34と先週よりは上昇しています。そこから、S&P500が少し堅調になるのではないか、利益率が上がっているからいいのではないかと予測する向きもあります。

しかし、S&P500も3.6%と大きく下げている理由があります。

S&P500の決算の結果

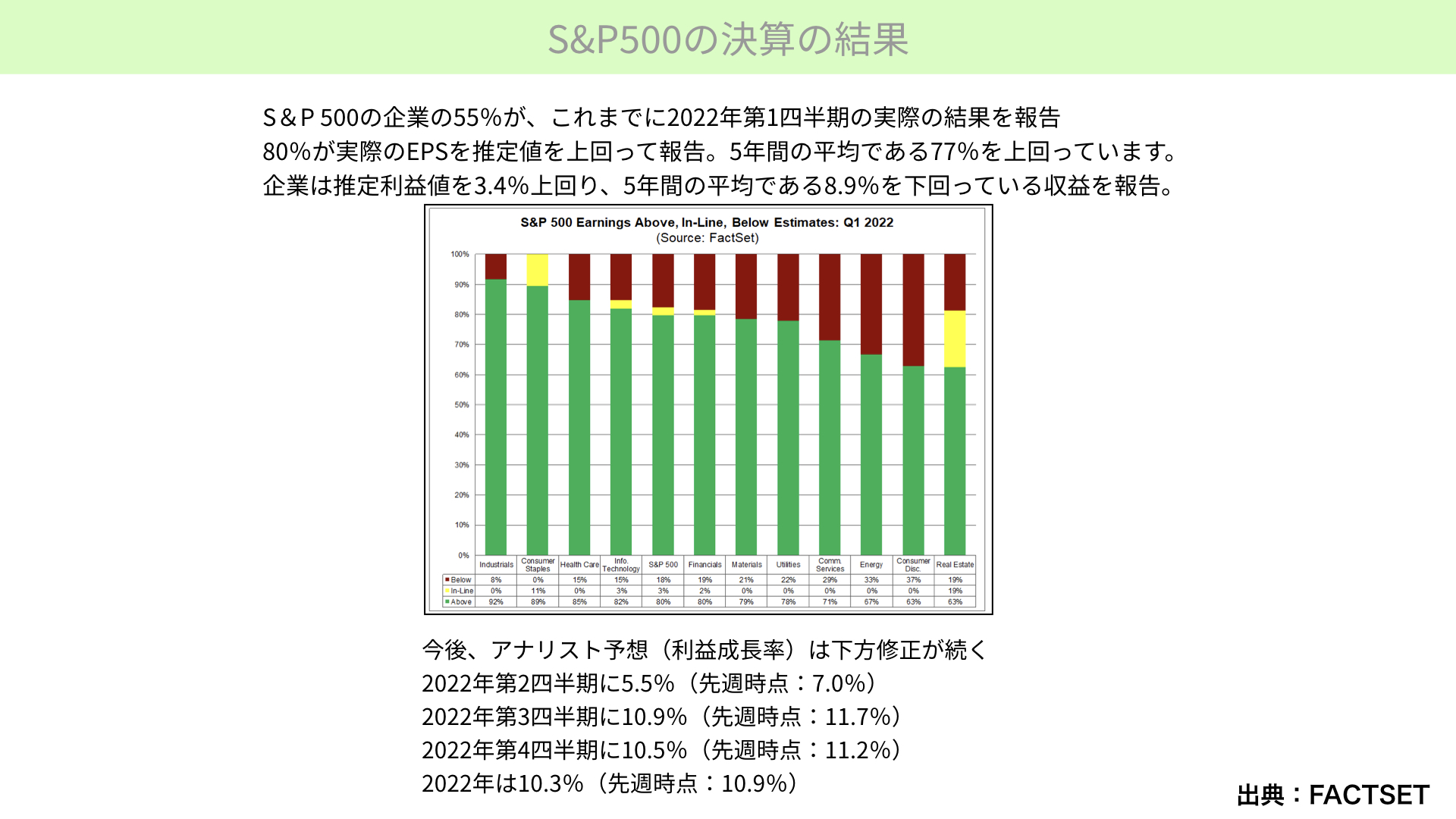

こちらをご覧ください。皆さんが目にかけるニュース等では、S&P500の決算発表が結構いいと見掛けることがあるかと思います。例えば上の方に書いていますが、S&P500企業のうち、55%が今週まで決算発表をしました。

その結果、80%が実際のEPSの推定値、マーケットを予想していたものを上回って報告しています。5社に4社は予想を上回ったEPSを発表しているのです。

かなりいいニュースのように聞こえます。そして、5年間の平均では77%が推定値を上回る傾向です。3%近く上マル率も増えています。かなり多くの企業がプラス要因を発表しているなど、かなり明るい材料に見えます。

起業推定利益は3.4%。予想よりも3.4%上回っているなど、これもいいように見えます。ただ、5年間平均では8.9%ほどが推定値を上回る傾向があることから比べると、上回り率が低い状態となっています。予想を大きく上回るような状態ではなく、S&P500の上昇には繋がらない背景にあるのではないでしょうか。

S&P500の決算発表がいいとのヘッドラインが出ても、現実を見ると鈍化が見え隠れしている状況だとお考えください。

さらに下の方です。少し心配な材料です。先週から今週にかけてのS&P500の決算発表を受け、ファクトセットがまとめたレポートです。

下の方に書いてあるように、アナリストの利益成長率で下方修正が実は続いています。今年の第2四半期は5.5%成長すると言っています。第3四半期も10.9%、第4四半期も10.5%となっています。特に22年は10.3%の成長と、これだけ見れば大きな成長に見えます。

しかし、先週時点では第2四半期を7%、第3四半期を11.7%、第4四半期を11.2%、22年の通年では10.9%との予想でした。ここから比べると、全て下方修正となっているのです。

プラス圏で推移しているものの、実際にはあまり大きく上昇していません。その意味では、かなり注目が必要ではないかと思っています。

今週FOMCが出てきますが、企業業績はあまり良くない展開が続いています。これまでマーケットを牽引していたGAFAMの利益率がすごく落ち、売上も落ちています。

そういう状況にある中、これを突破するためにはFOMCの材料を全てこなしながら、適正な価格に落ちてきたところで機関投資家が買いに入ってくるところまで、多少引きずられる可能性があります。このことに注意して、今週以降もマーケットを見ていただければと思います。

本日も最後までご視聴いただきましてありがとうございました

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル