4日にFOMCが開催されました。その後のパウエル議長の記者会見において0.75%の利上げは考えておらず、0.5%ずつ利上げを行っていくとの内容でした。

マーケットの初動は、ハト派になったのではないかと判断。株価が大きく上昇しましたが、一転翌日には株価が大きく下落しました。上昇分を大きく上回る下落率、行って来いの状態になりました。

こういった背景が何なのかということについてまずお話します。また、今後どういう展開が予想されるかをお話ししていきたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

FOMC後の金利動向

FOMC後は金利低下

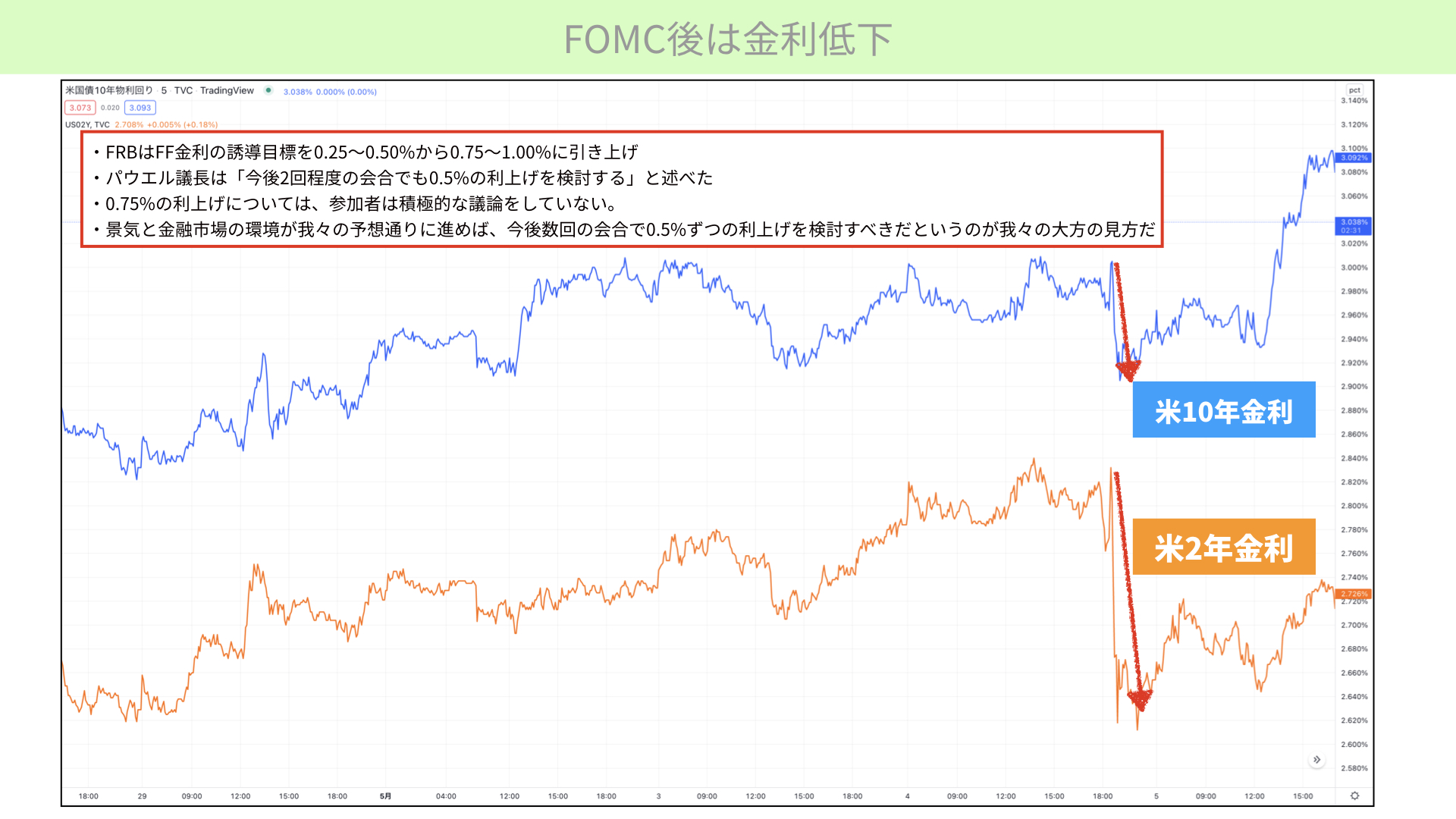

では、早速こちらをご覧ください。FOMC後の記者会見において、パウエル議長は「FRBはFF金利の誘導目標を0.25~0.50%から0.75~1%に引き上げた」、つまり0.5%引き上げた状況です。

パウエル議長は、今後2回程度の会合でも0.5%の利上げを検討するとしていますので、ここから2回で約2%まで金利を上げる目途を見せてきました。

こういったことで不透明感がなくなったことがプラス材料となりました。さらに「0.75%の利上げについて参加者は積極的な議論をしていない」ということで、タカ派と言われる人たちも0.5%で落ち着いたと、マーケットに安心感を与えました。

パウエル議長いわく、「景気と金融市場の環境が我々の予想通りに進めば、今後数回の会合で0.5%ずつの利上げを検討すべきというのが我々の大方の見方だ」ということなので、急激な利上げはあまり考えていないとの内容でした。

事前に0.75%の利上げが今後何回か起こるのではと警戒していた市場が安心感を持ち、株価は大きく上昇しました。

金利は非常に分かりやすい展開をしています。青線が米10年金利、オレンジが米2年金利です。この発表を受けて5日時点で大きく金利が下落しています。

翌日には米国長期金利の上昇。その理由は?

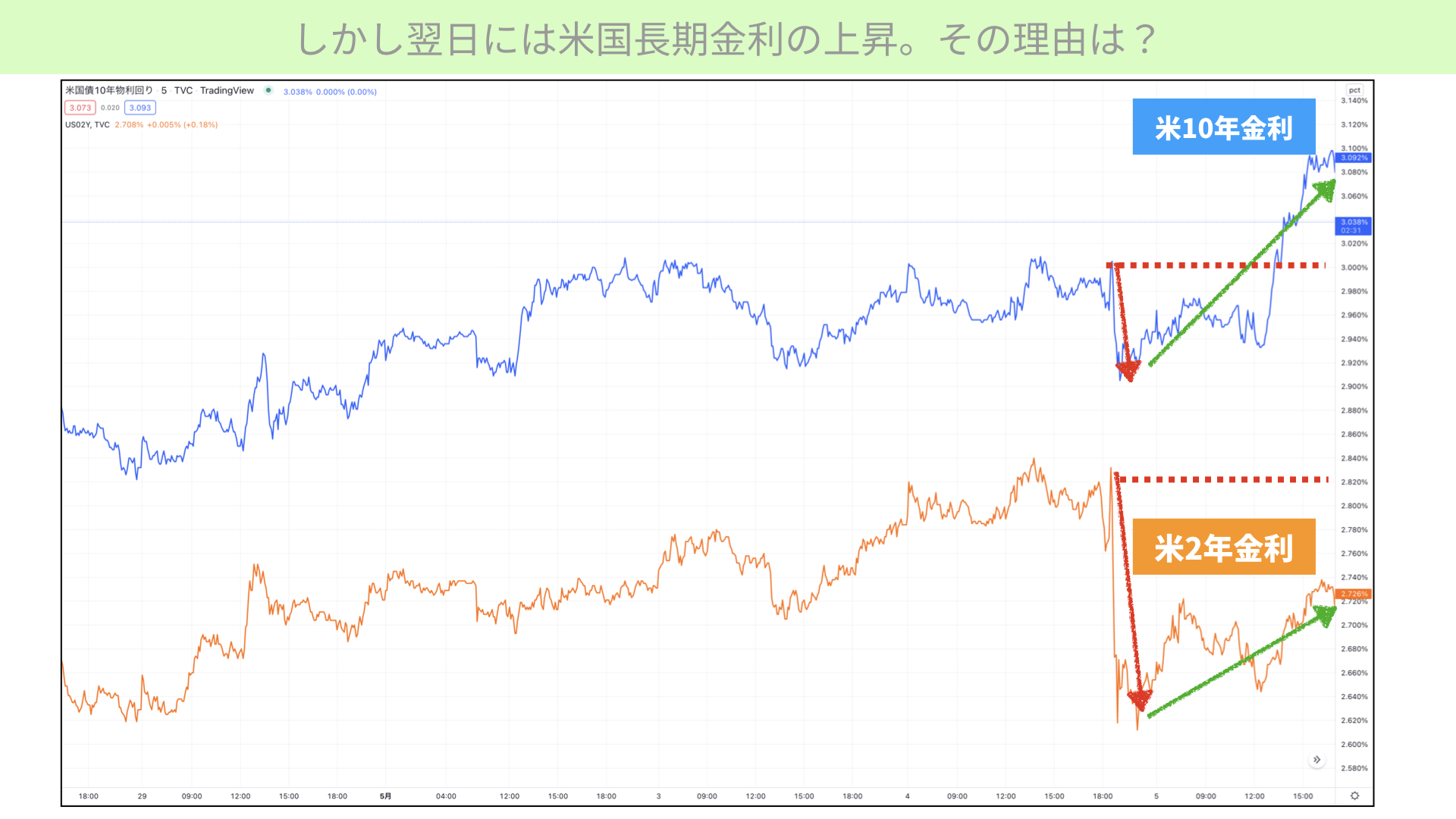

では、6日はどうなったのでしょうか。こちらをご覧ください。昨日は青線、10年金利がFOMCの発表直後の下落水準を大きく上回るところまで金利が上昇しました。

一方、2年金利は0.5%の利上げをこれから2回程度続けるということで、0.75%まで織り込んでいた金利水準から考えると、発表後の金利水準は上回っていないものの上昇に転じています。

ただし、10年金利の方が明らかに上昇しています。つまり、長期金利の方が大きく上昇しているのです。

ここが5日のNASDAQ100が5%、S&P500も3.5%近くといった、大きな下落を見せた背景となっています。10年金利の方が大きく上昇しているところに、まずは注目していただきたいと思います。

では、10年金利が大きく上昇した背景は何でしょうか? 実はFOMCの中身に原因があります。

私はこれまで何度かお伝えしてきましたが、機関投資家はFOMCの議事要旨、結果発表後の記者会見で、そういったものを咀嚼するため1~2日経ってから動きます。発表を受けて初動で動くことはかなり少ないです。言い換えれば、初動で動くのはショートカバー、ポジションを閉じる動きが中心となります。本格的な流れを示すものではありません。

ですから、恐らく金曜日の動きの方が正しい動きを示す可能性があります。

FOMC後のパウエル議長の記者会見

注目すべきFOMC後のパウエル議長コメント

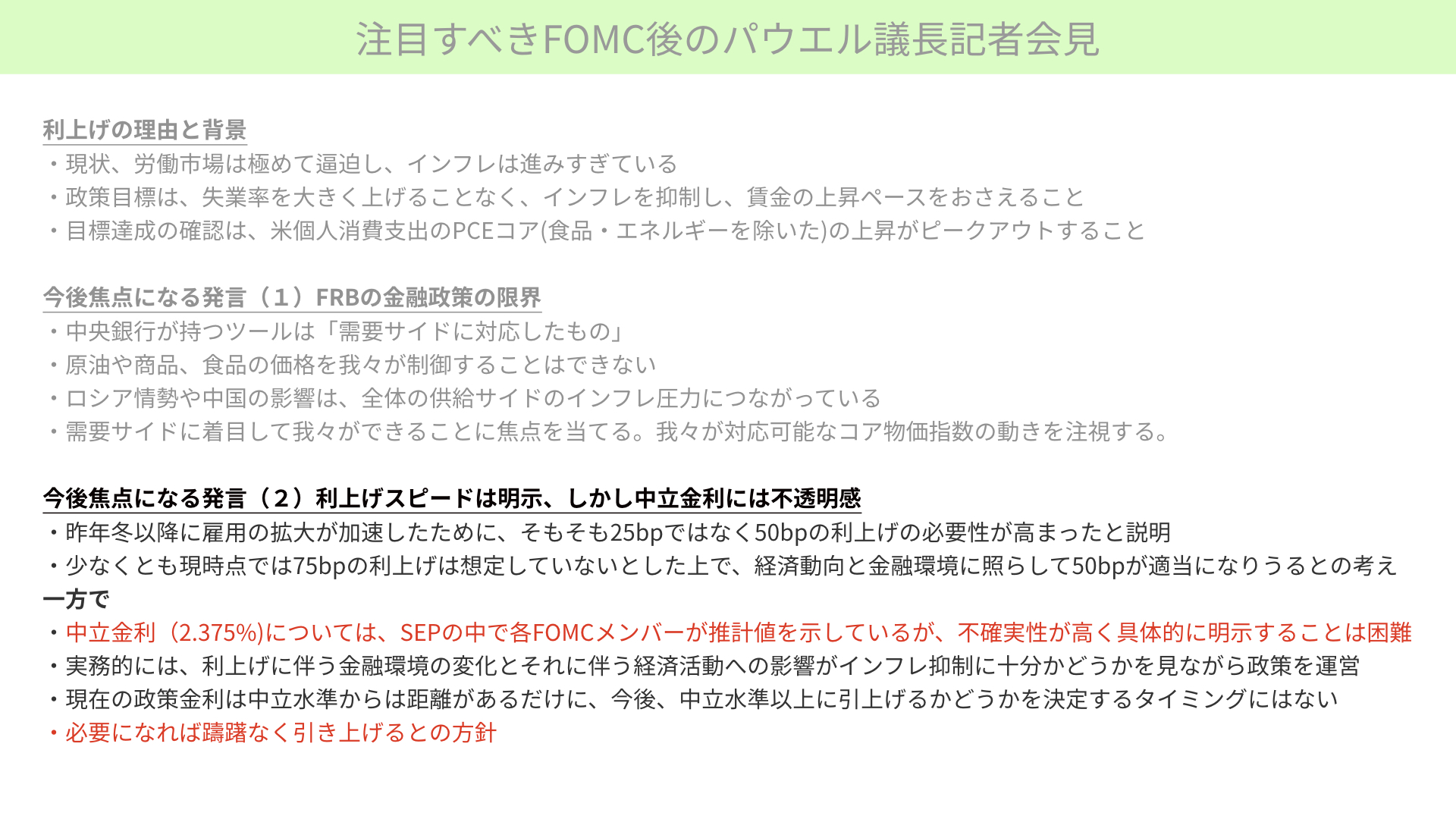

では、なぜ上がったのかを見ていきたいと思います。まず簡単に利上げの理由、背景です。

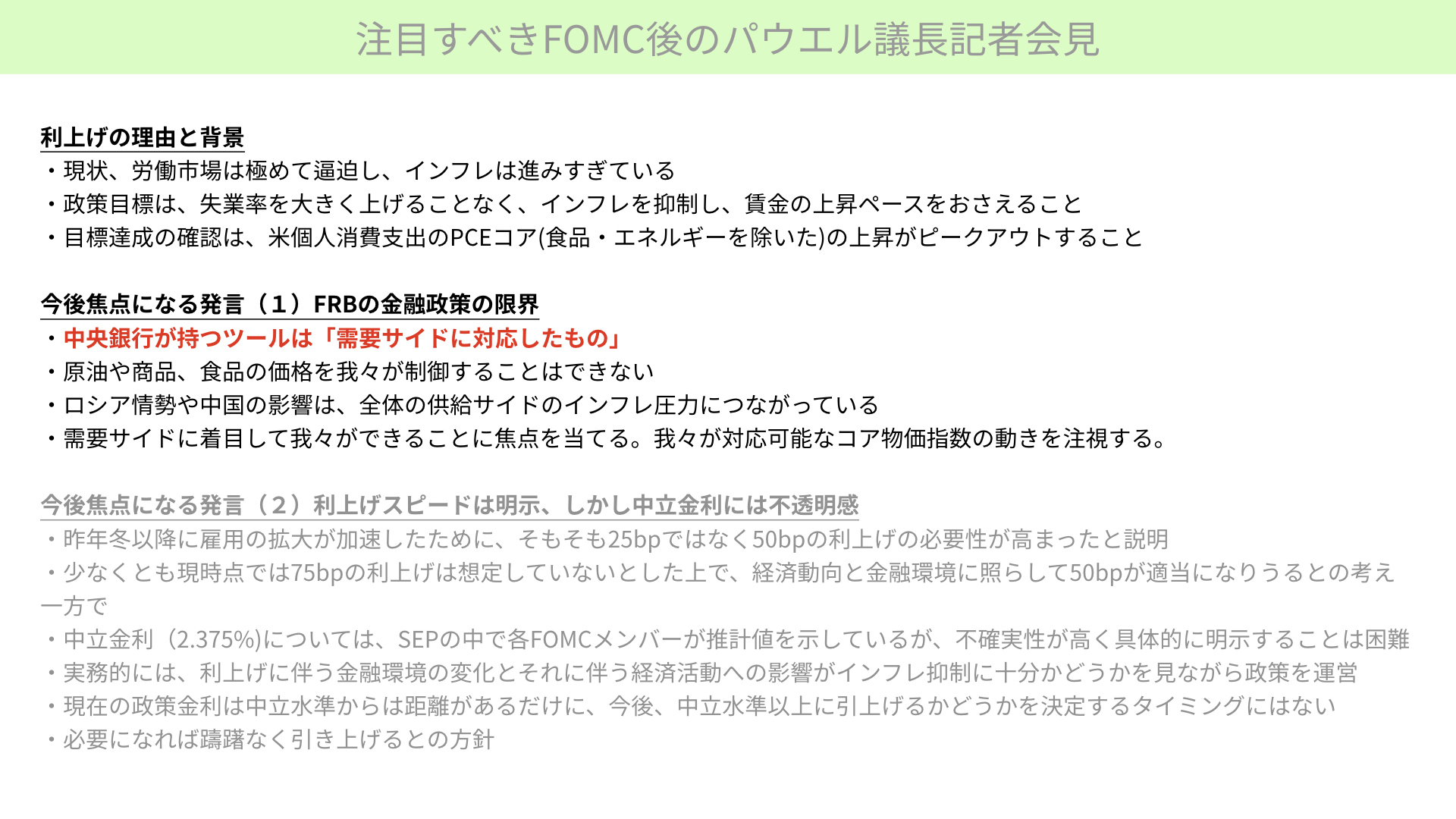

パウエル議長いわく、「労働市場は極めてひっ迫し、インフレは進み過ぎている」としています。「政策目標は失業率を大きく上げることなく、インフレを抑制し、賃金の上昇ペースを抑えること」とし、「目標達成の確認は、PCEコア(食品・エネルギーを除いた)の上昇がピークアウトすること」を見ていくとしたことが、ポイントになります。

食品とエネルギーではない箇所に重点を置きたいという、以前から言っていた通りのことを言っています。

そこに対し今回注意すべきところがあります。マーケットが一番気になったのは、ここだと思います。

まず今後焦点になる発言(1)をご覧ください。FRBの金融政策の限界をマーケットが今回のコメントから感じた可能性があります。

パウエル議長のコメントの中に、中央銀行が持つツールはあくまでも需要サイドに対応したもので、買いたい、消費したい人たちに対応することはできるものの、供給サイドについて原油や商品、食品価格は制御できないとしています。つまり、供給サイドを制限することはできないということです。

特にロシア情勢、中国の影響など、全体の供給サイドのインフレ圧力に繋がっているようなことについては我々のコントロール外だと、我々は需要サイドに着目してできることだけに焦点を当ててやっていくとしました。

そこで、食品やエネルギーを除いたPCEコアについて動きを注視していくと言ったのです。つまり、FRBができることは需要サイドの取り組みで、住宅価格を抑えることは、金融政策で可能だと。ただし、ロシア情勢や中国のロックダウンによる供給サイドのインフレはコントロールできないし、もしそういう状況が出てくれば、今後政策を変えざるを得ないことを暗に意味しているとマーケットは捉えました。

商品価格の上昇は止まらない

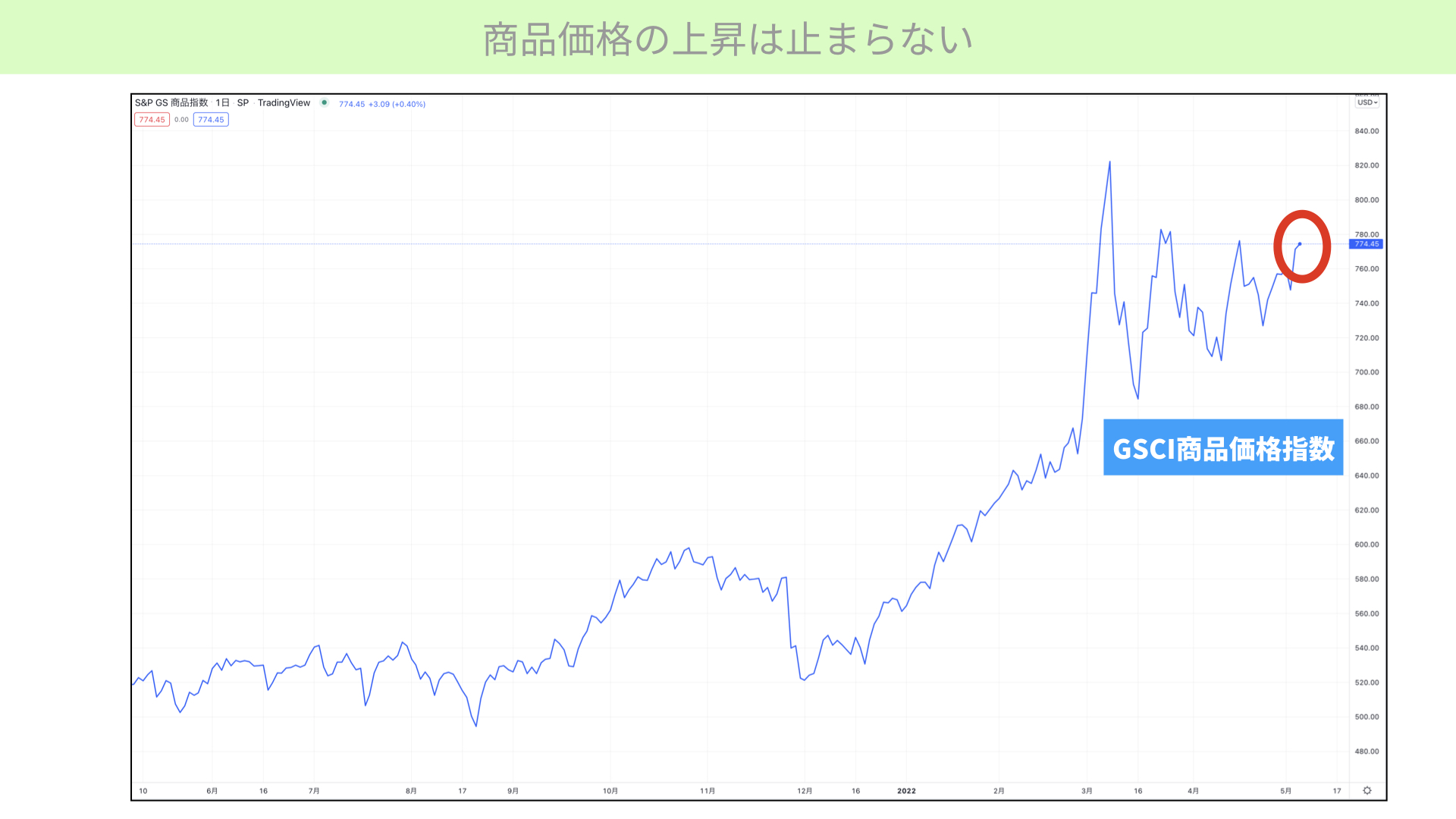

その中で昨日、どうなったかです。GSCIと言われるゴールドマン・サックスが出しているコモディティインデックス、商品価格指数があります。これを見ると、5、6日と物価が大きく上昇している状況です。

FRBは今回インフレについてコントロールできるとの自信を示した一方、商品価格の上昇は止まっていないのです。そこでマーケットは、やはり0.5%の利上げではコントロールできないぐらいに状況が追い込まれているのではないか、インフレが止まらないのではと、10年金利が6日大きく上昇しました。

2年金利が上昇していない背景には、政策金利が0.5%だとコメントしたことがありますが、長期インフレと連動しやすい10年金利は上がっている状況です。

注目すべきパウエル議長のコメント

今回利上げのスピードに関しては明示をしてきたわけですが、中立金利については不透明感を残した内容になっています。

二つ目の懸念材料はこちらです。今後焦点になる発言(2)をご覧ください。

ここがほとんど取り上げられていないところではありますが、例えば、昨年冬に雇用が拡大したため、そもそも25ベースではなく、50ベースでの利上げの必要性が高まったと説明しています。つまり、雇用が拡大したので50ベースの利上げが必要だと言ったのです。

少なくとも現時点では75ベースの利上げは想定していないとのことで、今の経済動向、金融環境に照らし合わせると50ベースポイントが適当だとしています。

今後も0.5%の利上げを2回ほど続けるということで、スピードの提示はあったので、マーケットは不透明感がなくなりました。しかし、中立金利に関しては不透明感を増すようなコメントを残しています。

例えば中立金利は今2.375%になっています。FOMCでは、3ヶ月に一度SEPと呼ばれる経済見通しが発表されます(次回は6月中旬のFOMCで発表)。今出している推定値は、FOMCメンバーが中立金利2.375%ではないかと言っていますが、不確実性が高く、具体的に今後その金利がどうなるかは、今示すことができないとしています。つまり、中立金利について引き上げる可能性があると、ここで暗に匂わせているのです。

実務的には今回利上げを行ったのだけれども、今後利上げを行うにあたって金融の環境の変化、それに伴う経済活動の影響がインフレ抑制にどうかを見極めながら政策を運営していくということは、実際に0.25%上げてみて、効果がなければ運営を変えていくとのコメントと言えます。

現時点2.375%に対して0.75~1.0%の政策金利というのは、非常に距離がある状態です。今後中立水準を引き上げるどうかは決定するタイミングではない、先延ばしをするとしています。しかし、状況を踏まえてあげることもある、必要があれば躊躇なく引き上げるとの方針を示しているのです。

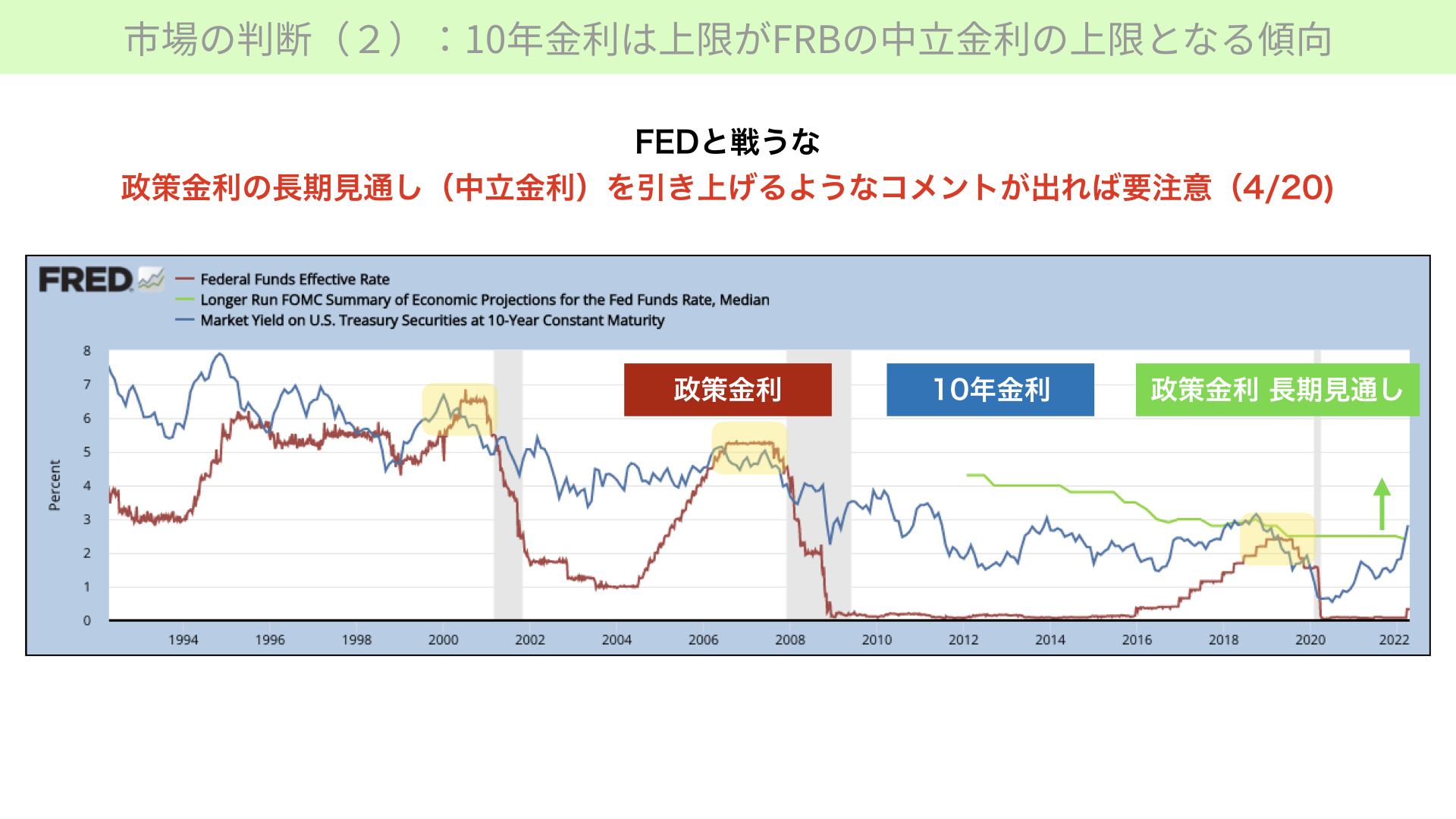

ここはすごく大事なポイントです。アメリカのFRBが出している中立金利は10年金利が大きく上回ることがないと、以前の記事でもお伝えしました。

その観点で、状況によって中立金利を引き上げる可能性があると言ったことが、10年金利の上昇に大きく繋がっているのです。

パウエル議長のコメントを受けた市場反応

市場の判断(1):ターミナルレートと中立金利への不確実性

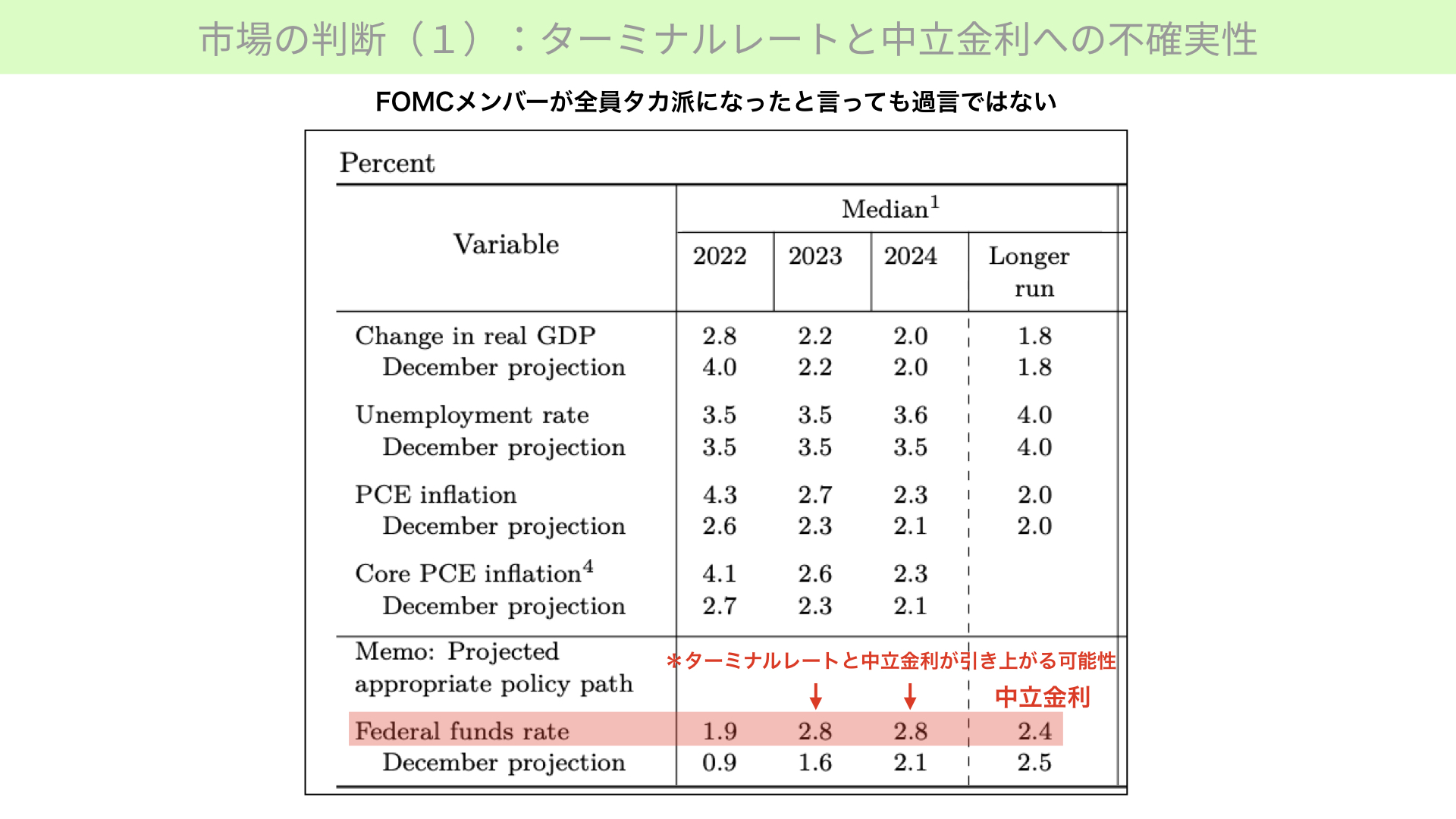

こちらをご覧ください。これは3月のSEPに出ていたものです。中間のターミナルレートと中立金利2.375%について、今後引き上がってくる可能性があるということです。表中赤線部分、2.8%が3.2%になったり、中立金利の2.4%が2.5~2.7%に上がってきたりすれば、10年金利が引き上がることを意味します。

※ターミナルレート:利上げ途中で最高の利上げの部分

今回、この赤い網掛け箇所の見直しが状況によっては起こり、上方修正がかかる可能性もあります。

市場の判断(2):10年金利は上限がFRBの中立金利の上限となる傾向

次にこちらをご覧ください。FEDと戦うなとあります。この緑の線は政策金利長期見通しを指します。こちらを引き上げるかもしれないとのニュアンスを若干残したことで、緑の線が上にシフトします。

そうなれば、それを上限として切り返してきた政策金利、10年長期金利も自然と引き上げられる形になり、昨年の10年金利は大きく上昇しました。コメントの中で、中立金利などについて修正を行う可能性があると言及したことが、5日の10年金利上昇に繋がりました。

引き続きNASDAQが下げ相場のリード役

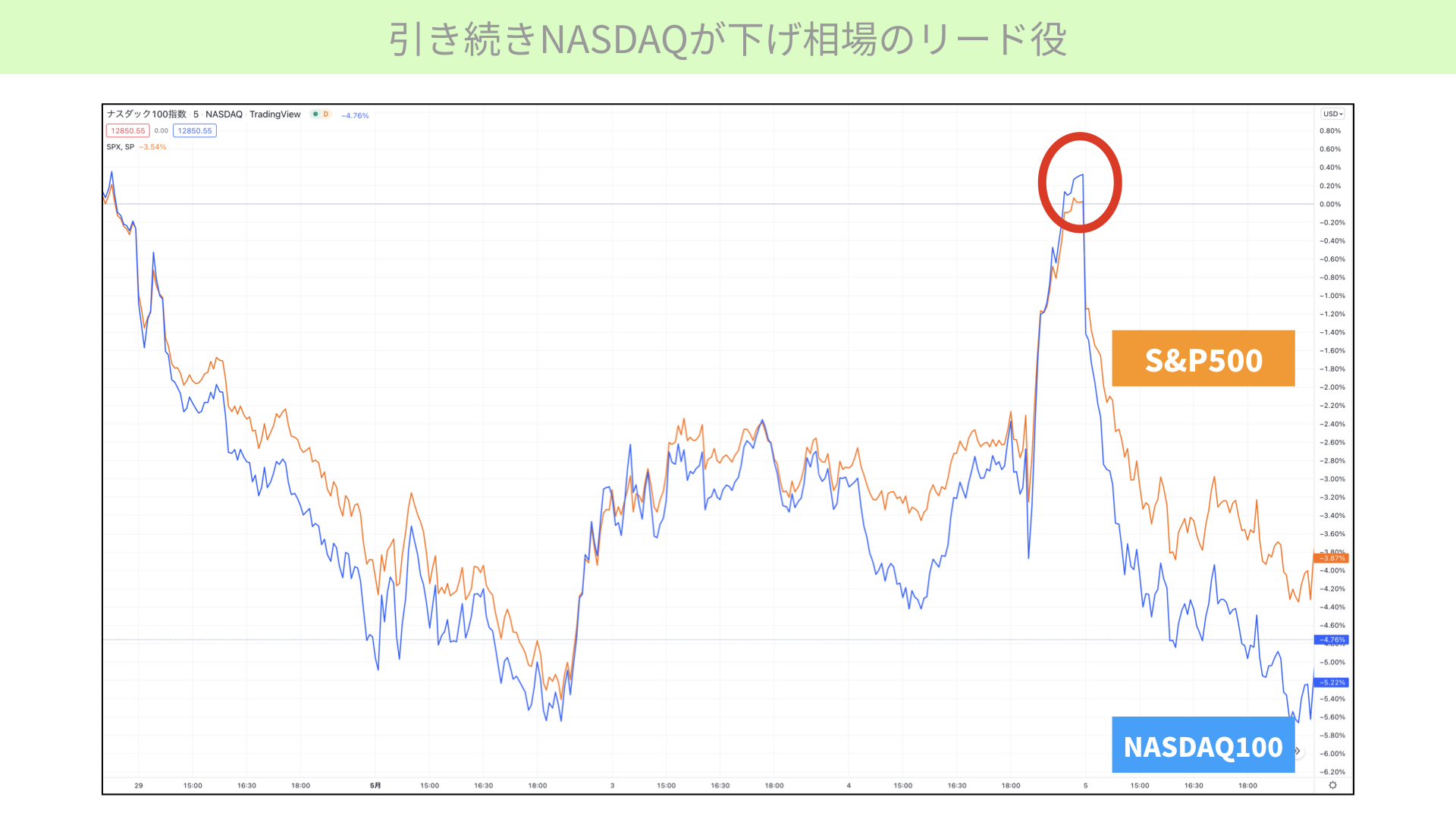

それを受け、5日の株価はこうなりました。赤丸箇所は5日に金利が大きく上昇に転じてからのNASDAQ100、S&P500の下落を示しています。

NASDAQ100がこれだけ大きく下落した背景には、GAFAMと呼ばれる企業の企業決算ガイダンスがあまり良くなかったことに加え、さらに金利上昇があったからです。これはガイダンスによるEPSの低下、およびPERの低下を意味します。

金利が上がることは、金利に対する株式の益利回りが上がっていかなくてはならず、おのずとPERの低下を招きます。PERの低下、EPSの低下は株価にとってのダブルパンチとなっているのです。

今後もし6月中旬までの中立金利の引き上げ、コモディティ価格の上昇、供給サイドの問題が続くような懸念、利上げが行われるのではないかとの懸念が再燃してくれば、これらの意味で株価にとってかなり厳しい状況が続くと思っていただいた方が、良いかと思います。

今回のFOMCを受け、ハト派になったというコメントは明らかに間違いだと思ってください。基本的には状況に応じて変えていくということで、昨年までは3回しか利上げをやらなかったとのコメントをしていたFRBが4ヶ月で様変わりしたように、今後3ヶ月で思いっきり0.5%を改めて見直すということを言ってきてもおかしくありません。

そう考えると、中立についてのコメントがあったことを、非常にマーケットは懸念しているのではないかと思います。来週以降も、ぜひ慎重にマーケットを見ていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル