今月に入っての最注目材料といっても過言ではない、アメリカのCPI、消費者物価指数の発表が日本時間の夜9時半に発表があります。

この発表を受け、1時間後に米株式市場がオープンします。このCPIは事前予想では先月まで非常に強かったものの、上昇が少し鈍化してきています。インフレに対する減速の兆候が見られることをマーケットは期待して、織り込んでいるような状態になっています。

このインフレが鈍化してくる、落ち着いてくるとなってきますと、FRBのタカ派政策が少し軟化し、ハト派とまでは言いませんが、早急な利上げという状況ではなくなるかもしれない。アメリカの10年金利があまり上昇せず、株価が上昇していくのではないかと期待する方もいます。

そういった意味では、CPIにかなり注目が集まってきている状況です。ただ、そういった事前予想と違いCPIが仮に鈍化しても、名目金利、いわゆる10年金利が下がらないようであれば、株価がさらに下がることも十分に予想されます。

名目金利が留まってインフレ率が低下することは、実質金利の上昇を意味します。実質金利の上昇は、実は株価にとってマイナス要因です。インフレが下がっても名目金利が下がらなければ、株価にとってはマイナスということもあったりします。

実際の結果を受け、その後の反応を見ながらマーケットが一番何を気にしているのかを探りながら、今後の見通しを立てていくというのが戦略的に重要ではないかと思います。

どういった反応であったとしても、今S&P500の置かれている米株価の状況がどういった状況なのか。適正価格なのか、割安なのかに非常に注目が集まっているのではないかと思っています。

S&P500のPER17倍という今の状況は、実は過去5年間の平均PERとほぼ同じ水準です。これだけ成長している米企業が過去のPERと同じということは、そろそろ買ってもいいのではないかというレポートや意見をかなり聞くようになってきました。

確かに過去の状況であったということと、量的緩和でまだまだお金が回収されていると言いながらも、まだお金が余っている状態です。そういった意味では、PER17倍は安いのではないかと言っている理由もすごくよく分かります。

ただ冷静に実際に過去の流れから見て、本当に割安なのかどうか。今後どういったシナリオが考えられるのかを今日は見ていきたいと思います。ぜひ最後までご覧頂ければと思います。

[ 目次 ]

米国株の現状のPER

S&P500の平均PER16~17倍に接近

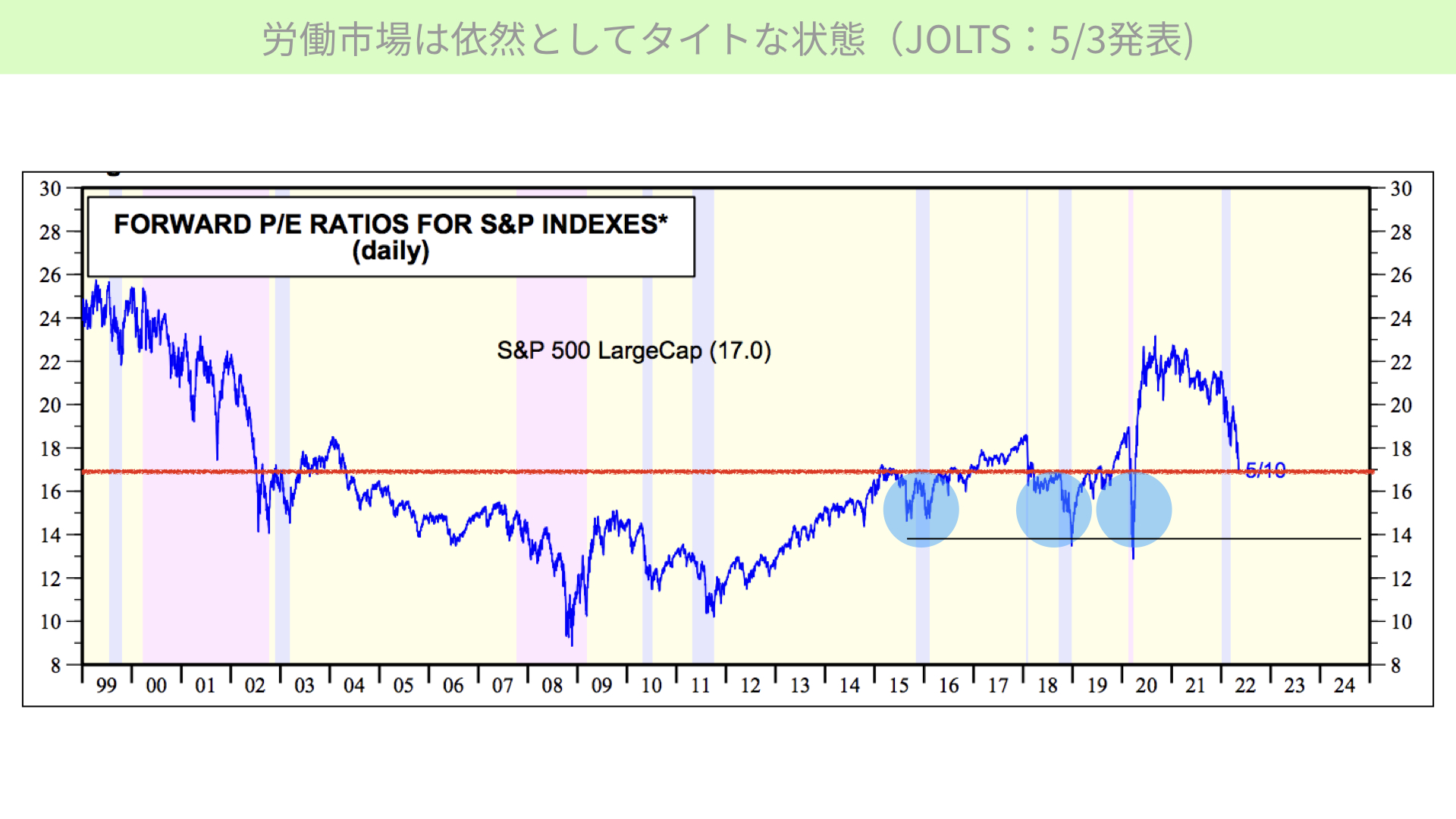

早速こちらをご覧ください。先ほど言いましたPERが、17倍近くまで下がってきていることを表したチャートとなります。

青いチャートが過去5年間のPERの動きです。右軸を見ていただければ分かる通り、今は17倍近くまで下がってきています。黒線はS&P500で左軸です。今は大体4000ポイントまでS&P500が下がってきていて、PERが17倍まで下がってきている状況です。

過去の水準から見ての平均なので、かなり安くなってきたというのが今回の皆さんのテーマになってきていると思います。

一方で、2016年、2019年、2022年には14倍近くを割り込む程度まで下がる局面もかなりありました。17倍が適正なのか、まだ下がるのかというのが皆さんの判断としてはかなり難しいところではないかと思っています。

2023年末の予想EPSから考えると割安圏に近付く

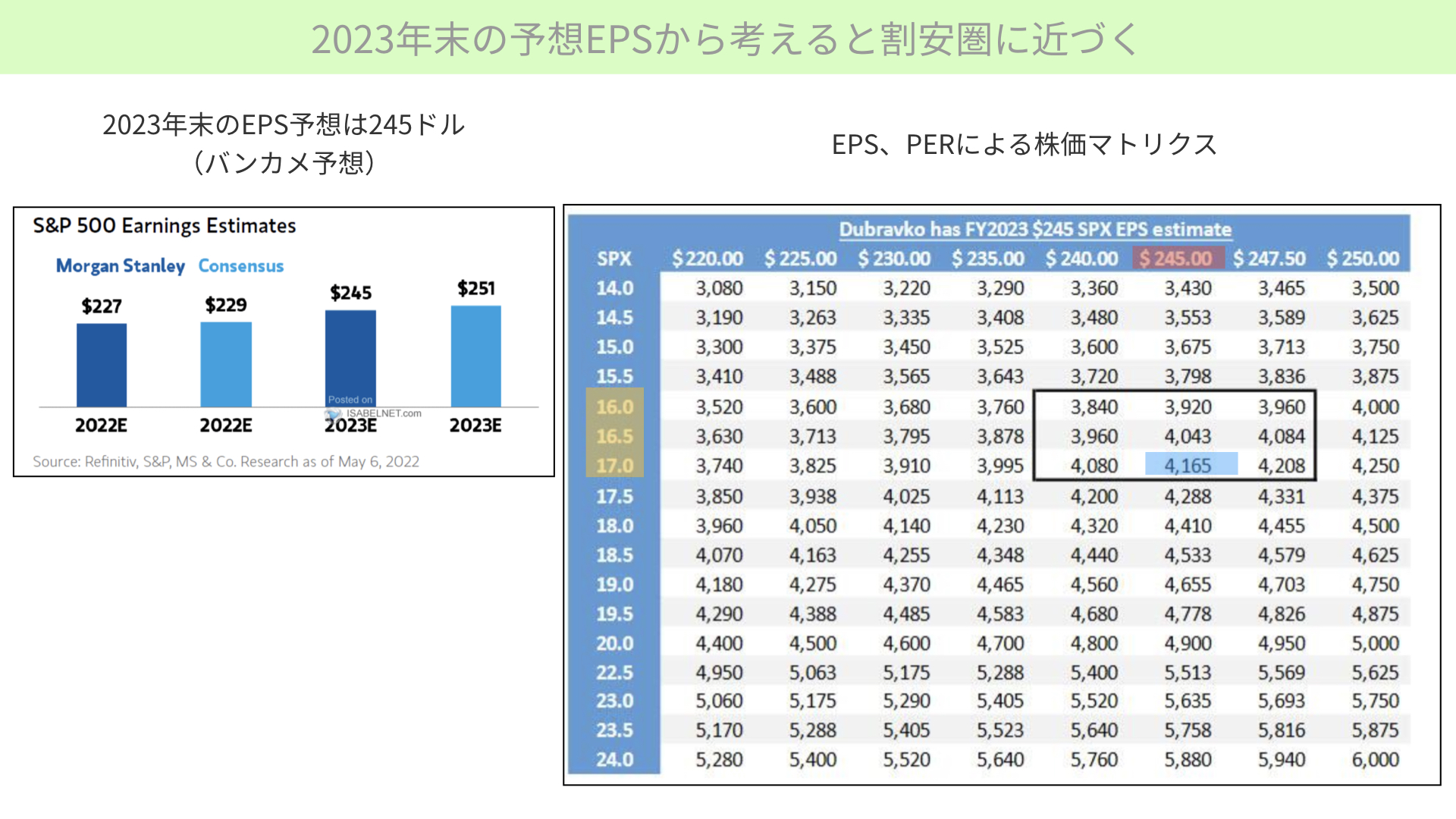

次の箇所をご覧頂ければと思います。二つの図表を表しています。

まず左の方です。こちらはバンク・オブ・アメリカのS&P500の年末予想EPSを書いています。これは何度か皆さんにお伝えしているものなので重複するのですが、バンク・オブ・アメリカによりますと2022年、今年末の1株あたりS&P500のEPSは227ドルと予想をしています。

さらに2023年末には245ドルとなっていますので、今年の末から来年末にかけて227~245ドルと、1株あたりの利益が成長していると確認できるわけです。

EPSが成長しているということは、株価の大暴落がなかなか起こりにくい状況だということは以前にもお伝えしました。そういった状況が、改めて今確認できる状況となってきています。

ただ、実際に適正かどうかを踏まえて考えてみます。右の方に目を移すと、横軸にEPSの数値、縦軸にPERを表しています。黒い枠線で書いているのが、バンク・オブ・アメリカが今はこういう状況だと表したものです。

S&P500の2023年末EPSを赤くくくっています。245ドルに行った場合、今のPER、17倍だと4166ポイントです。

青いところをご覧ください。今のS&P500の4000ポイントから見ても、165ドル程度高い水準にあります。EPSは1年後を予想したものです。年末においてPERが17倍だとすると、今の株価は安いということになってきます。そろそろ株を買いたいとの思いが出てきている方も多いのではないかと思います。

今後の見通しとして、EPSが上がってくるのか下がってくるのか。PERが下がってくるのか上がっていくのか。そういったところを見ていく必要があるかと思っています。

米国の雇用環境

労働市場は依然としてタイトな状態(JOLTS:5/3発表)

次はこちらをご覧ください。まずはPERから見ていきたいと思います。これは1998年からS&P500のPERの推移を取ったものとなります。赤線が17倍です。確かにここ5~10年の間は17倍を中心として展開しています。

今回S&P500のPERが17倍になったということは、これから割安水準に突入するということは、事実として間違いないと思っています。

ただ冒頭でもお伝えしたように、過去15年や2018年、2019年、2020年には14倍近くまで行ったことがあると考えれば、まだPERが3倍程度下がるとも十分に考えられます。

この青丸の17倍を大きく割ったところがどういった状況だったのかを確認しておけば、今後その状況が当てはまるのか、当てはまらないのかが分かります。PERの17倍が割安なのか、それともまだまだなのかが判断できるのではないかと思います。

コーポレートセンチメントとEPS(YoY)はマイナスへ

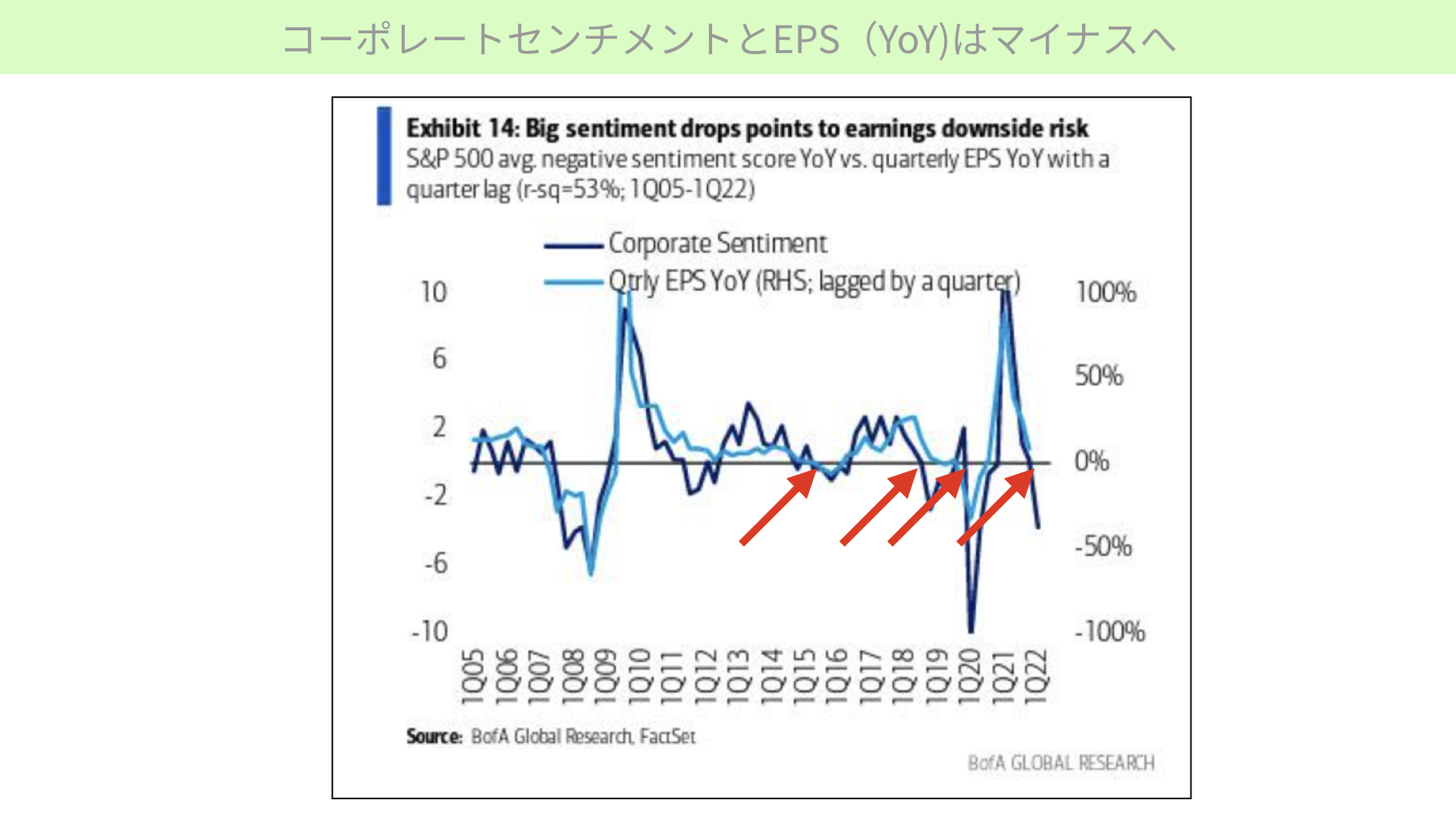

ということでこちらをご覧ください。こちらもバンク・オブ・アメリカの資料です。濃い青線が企業のセンチメント、企業業績の流れを表したものです。薄水色線が昨年対比での4半期ごとEPSがどうなったかです。0%を割ってくるとマイナス成長を表しています。

今回赤矢印で表した箇所は、先ほどPERが14~15倍まで大きく下がった箇所です。バンク・オブ・アメリカが企業業績の増益率、下方修正率といったものを集めたセンチメント指数が0を割ったところは、残念ながら過去、PERが17倍に留まらずに大きく下がっている箇所を赤矢印で表しています。

今の状態は、一番右の赤矢印のようにセンチメントが0を切ってきています。アメリカの今後の企業業績、EPSの成長や予想は下方修正になる可能性が出てきていると、ここから分かってきています。

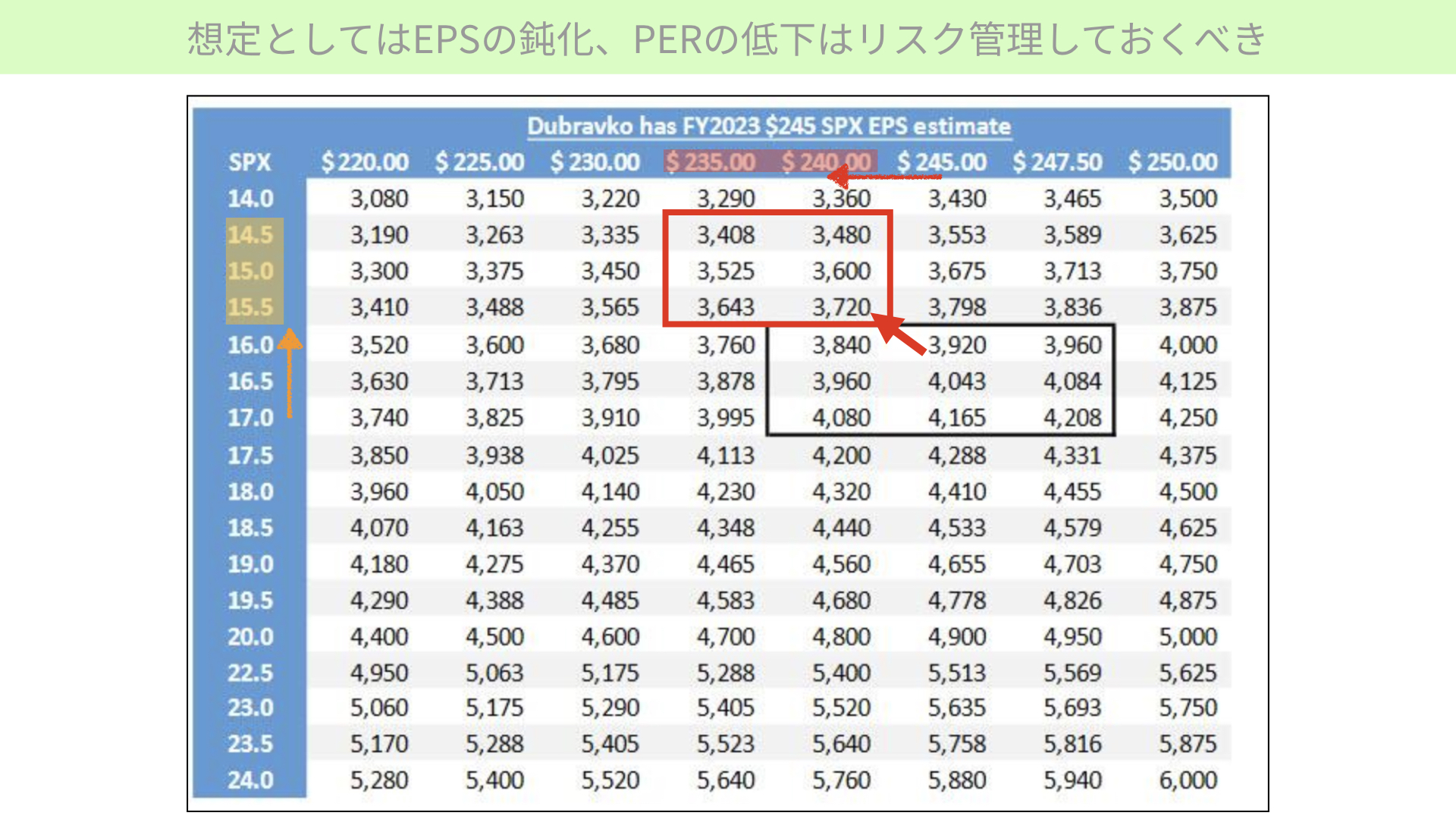

想定としてはEPSの鈍化、PERの低下はリスク管理しておくべき

ということでこちらをご覧ください。

先ほどの図表でいくと、245ドルとの予想水準を持っています。今の企業センチメントから考えると、2023年末EPSというのが245ドルから下がり、240ドル、235ドルというところまで十分に下がる可能性があることを赤い枠で表しています。

先ほど見てもらったように企業のセンチメントが悪い時というのは、過去3回程度ありました。そういった局面では14~16倍の間に下がってきていました。黒枠が赤枠に移動する可能性があると、リスクの下限として認識してほしいと思い、今回ご紹介しています。

これは下落することを前提としてお伝えしているわけではありません。あくまでもPERが過去の事例から言うと17倍で留まることのなかったケースに当てはまる可能性があり、245ドルという来年のEPSはもしかすると下がってくる可能性があるということです。

下は3400~3700ポイントとなってきますと、今のS&P500は4000ポイントです。10日のCPIの発表で株価がどういう風に動いたかも踏まえ、まだ下に行く可能性がリスクとして残っていることを、頭の片隅においていただければリスク管理が使えるのではないかと思います。

今晩CPIが低下して金利が上昇すると注意。米10年実質金利は上昇

最後にこちらをご覧ください。

過去そういった下落局面においては、実質金利の上昇が出てきました。

見ていただきたいのは、2016~2018年にかけて実質金利が緩やかに上昇した局面と、今回の実質金利が上昇した局面というのは、株価にマイナスになりやすいです。そして、PERが押し下げる効果が確認されています。

本日のCPI発表があり、もしも市場予想通りCPIの上昇が鈍化する、ある程度落ち着いて年末にかけてCPIが下がってくるような動きが見えてくると、通常FRBの政策のハト派期待となってきます。結果として10年金利も含めて全体の金利が下がってくることが前提になっています。

ただ、CPIが下がっても他の人件費のインフレ、その他供給サイドの問題で10年金利が高止まりし、実質金利がさらに上昇することになってくれば株価のPERは下がりやすいと言われています。

今の17倍が15~16倍の水準まで下がっていくと、実質金利によっても下がることがあります。そういった意味では、本日のCPI発表後に10年期待インフレ率がどの程度上がってくるのか。そして10年名目金利が上がるのか、下がるのか。結果として実質金利が昨日のように0.35%から上の方に行くのか、下に行くのかがPERが17倍に留まるのかどうかの重要な判断材料となっていきます。

CPIの数字だけではなく、金利の動きを含めて見ていただければと思います。さらにEPSが低下する可能性と過去のモメンタムから見ると、PERが17倍で留まらない可能性もあります。そういった場合の下限水準を念頭に置きながら、しっかりとマーケットに取り組んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル