13日、インフレの懸念が少し後退したということもあり、若干の金利低下と大きく株高になりました。特にNASDAQが1日で3.8%と大幅な上昇を見せました。

とはいえ1週間で見るとマイナス2.8%と、下げトレンドは継続しています。かなり売り込まれてきたので、このリバウンドが今週も続くのかどうかに注目が集まっているかと思っています。

ただ、先週までCPIやPPIといったインフレに関する指標、FOMCなど金融政策に関するものがありました。かなりのビッグイベントを消化したとして、少し材料が薄くなっています。今週以降どういう方向感が出るのか、なかなか難しいと思っている方も多いのではないでしょうか。

実は今週、よく指標を見ていくと重要な指標が結構並んでいます。特に経済のこれからの動向に関する指標と、インフレに関する指標。特にインフレに関しては、供給サイドに関する指標と需要制度に関する指標が並んでいます。

先週の金曜日に大きくリバウンドした背景にあるインフレの鈍化、もしくは鈍化期待に対して今週も維持できるかを、どういった指標で見ていくべきなのか。

また、マーケットではインフレと次の大きなテーマとして、スタグフレーション、景気後退にすごく注目しています。それをどこで見ていけばいいのかをお伝えしていきたいと思います。ぜひ最後までご覧いただければと思います。

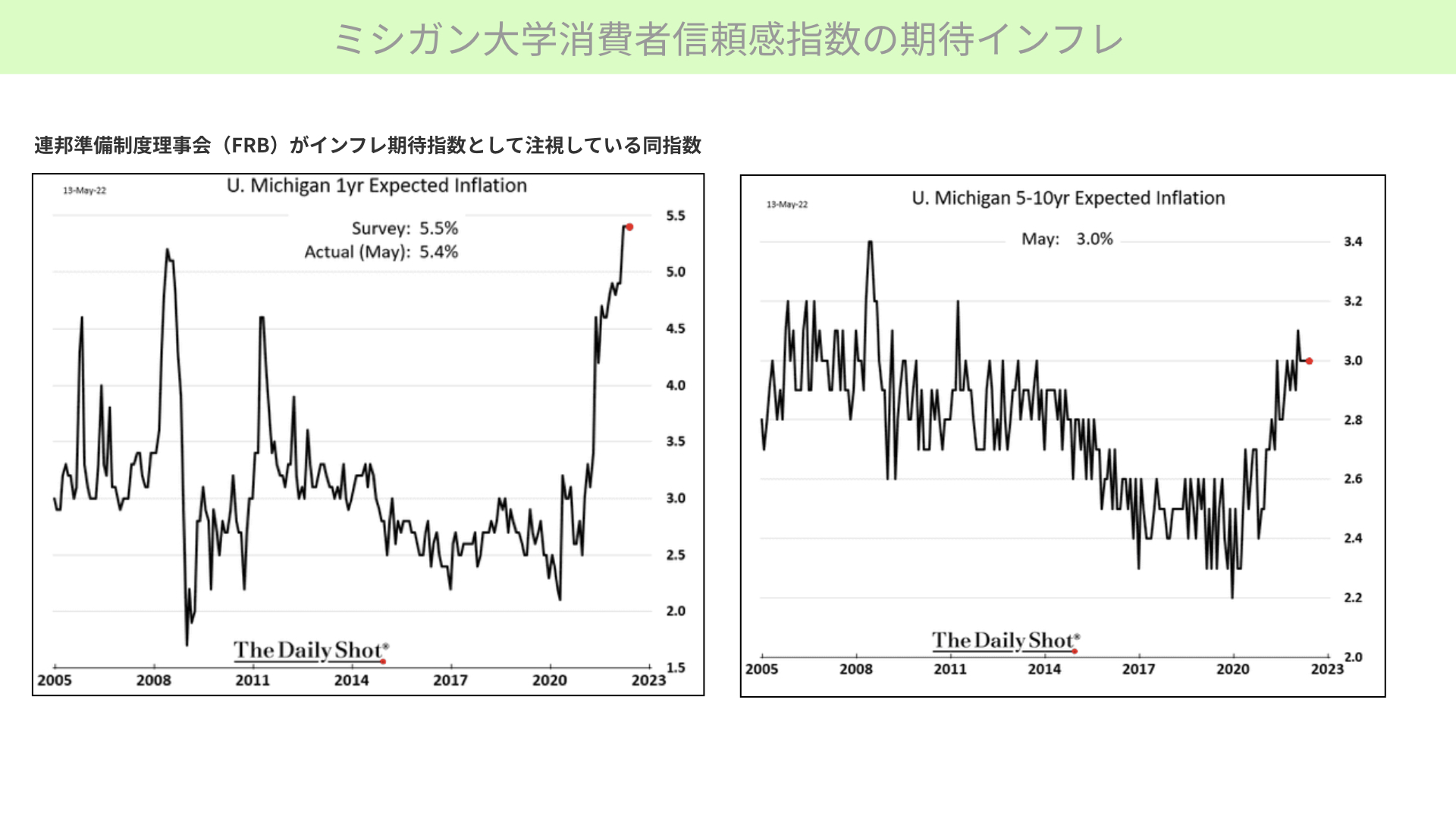

ミシガン大学消費者信頼感指数の期待インフレ

では早速こちらをご覧ください。こちら金曜日に発表がありました、ミシガン大学の消費者信頼関数です。以前ミシガン大学消費者信頼感指数に注目しているとお伝えしていました。

そのミシガン大学の消費者信頼関数の中に、インフレの期待指数というものがあります。1年後の期待、5~15年の期待です。左のチャートの方が1年後の期待インフレ率で、右の方が5~10年の期待インフレ率です。

左の1年の期待インフレ率が予想では5.5%だったものが、実際は5.4%と予想を0.1%下回りました。インフレが少し落ち着いてきているのではないかと、マーケットでは捉えられました。

また5年-10年に関しては前月同様に3%でした。消費者マインドとしても期待インフレが上がっている状態ではないとして、マーケットが好感しました。

FRBがインフレの期待指数として信頼しているところもありますので、そういった意味ではタカ派にならないというのが一つの材料になったのかと思われます。

これが今週も続くのでしょうか? 経済指標をどう見るべきかを見ていきたいと思います。

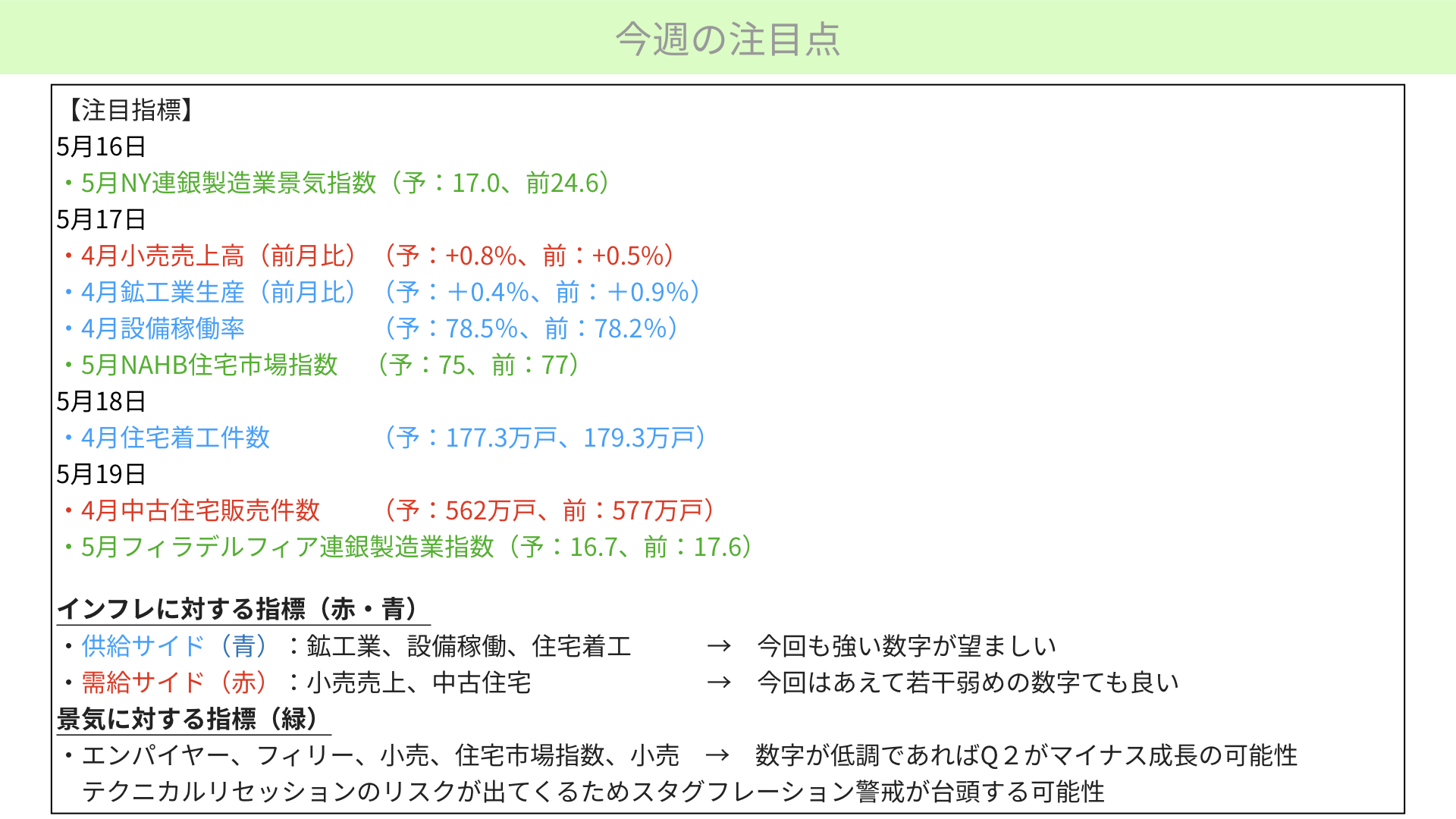

今週の注目点

インフレに関する指標

今回は三つの色分けをしています。赤と青と緑を使ってみました。まずインフレがどうなるのかです。先週に引き続き非常に重要だと思っています。金曜日に大きく下落した局面から上昇に転じた背景には、インフレの鎮静化があります。その意味ではインフレが今後どうなるのか、今週も注目です。

実は今週発表される指標の中で、インフレに関する供給サイドの問題と需給サイドの問題があると見てください。パウエル議長もこのようにおっしゃっています。「需給サイド、インフレを受けるようなサイドというのは、FRBの政策によってコントロールできる。だけれども、物を供給する供給サイドのインフレはFRBの管轄外です」。

今回供給サイドのインフレが鎮静化しているのであれば、需要はコントロールできるとのことです。FRBの政策がソフトランディングに持っていけるとの確信に繋がり、リバウンドが続く可能性があることがポイントです。

では、供給サイドとは何でしょうか? 青で示した箇所が供給サイドです。5月17日の鉱工業生産、4月設備稼働率、18日の住宅着工件数が供給サイドです。

工業がどのように活動しているのか。設備稼働がどのようにしているか。そして、住宅をどのように作ったかの三つは供給するサイドの指標となります。こちらは普通経済指標となるので、強い数字が出れば経済が強いこととなります。

今回もインフレに関して言えば、こういった供給サイドがすごく伸びています。強い数字が出れば供給サイドがすごく順調だとして、供給制度のインフレが収まるのではないかと期待されています。

逆にこれが数字を下回ってくるようであれば、供給制度のインフレが続くということで株価が少し下落する、今後に影響がある可能性があります。注意が必要かと思います。

需給サイドは赤文字で示しました。こちらは皆さんが買う側の話です。4月の小売売上高が17日。中古住宅の販売件数が19日です。

需要が強すぎると、今度は金融政策を引き上げなければならないとの連想になってきます。通常経済の観点でいくと小売売上高が強い、中古の住宅販売が強いことはとても嬉しいことです。ですが、今回に関してはこの数字があまり強くない方が、もしかしたらインフレの鎮静の方に繋がることもあり好感される可能性があります。

小売売上高、中古住宅販売はほどほどぐらいがいいのではないかというのが、マーケットの今週の期待になっているとぜひ覚えておいてください。

景気に関する指標

次に見ていただきたいのは、景気に関する指標です。こちらは緑で表しています。景気に関する指標としては、ニューヨーク連銀の製造業指数と住宅市場の指数、あとはフィラデルフィア連銀の製造業指数があります。こういった指標が強く出ることで、今度は景気がいいと確信するわけです。

これをなぜ皆さんにご案内しているかというと、マーケットとしてはインフレに対する懸念もある一方で、景気後退に関するコメントが結構出てきているからです。

例えば、週末にゴールドマン・サックスの幹部の人間は、景気後退の確率が非常に高まっているとしています。つい1ヶ月ほど前までは景気後退に疑問を持つ方が多かったのですが、景気後退、もしくは景気減速に関して強い懸念を持つようなコメントが増えてきています。今、景気後退に関する指標に非常に注目が集まっていますので、緑の指標については注目が必要かと思います。

この緑の指標だけではなく、小売売上高が非常に注目されています。この小売売上高はインフレに関して言うと若干弱めでも、それはそれでインフレに関してプラスだと先ほど言いました。

ただ、小売売上はGDPの7割を占める大事なものです。アメリカのGDPの70%は個人消費です。その中心をなす小売売上高が減速している、あまり伸びていないとなってくると、インフレに対してプラス要因だったとしても経済に対してはマイナス要因となります。経済のマイナス要因として株価が下がる可能性があることが、注目ポイントとなります。

もし小売売上高が不振であれば、第1クオーターのGDPに続き、第2クオーターもマイナスになるのではないかと考えられます。6ヶ月の連続のマイナスとなれば、リセッション入りとなります。その意味ではすごく注目をしていただく必要があるかと思っています。

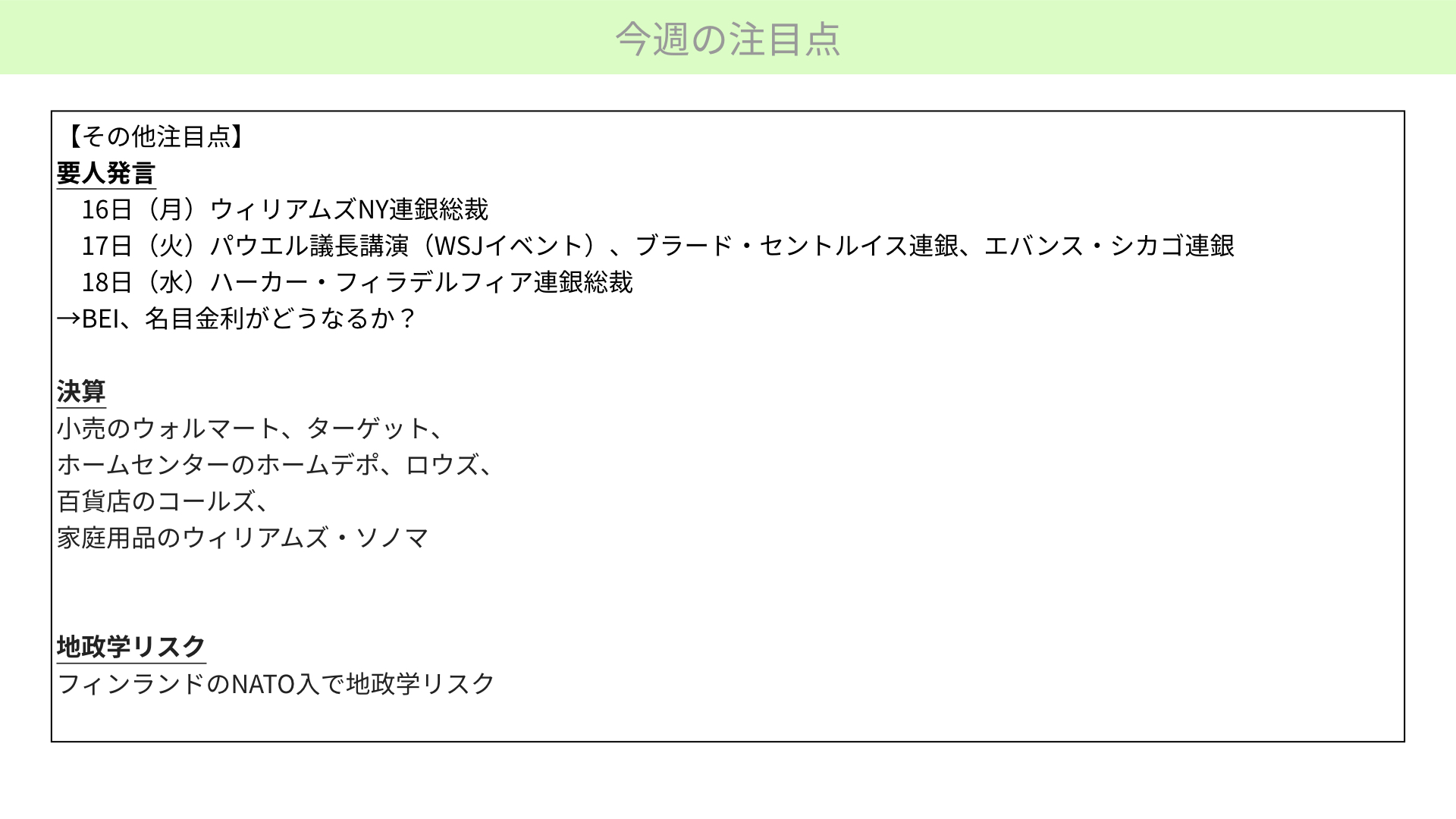

要人発言

さらにこちらをご覧ください。それ以外にも今週の注目点として、要人発言があります。

16日にウィリアムズNY連銀総裁、17日にはパウエル議長のイベントがあります。パウエル議長のイベントはインタビューに答える形ですが、ここでハト派的内容かタカ派的内容かというのは非常に大きな材料となります。その他色々な連銀総裁もコメントをするわけですが、ここに非常に注目が集まっています。

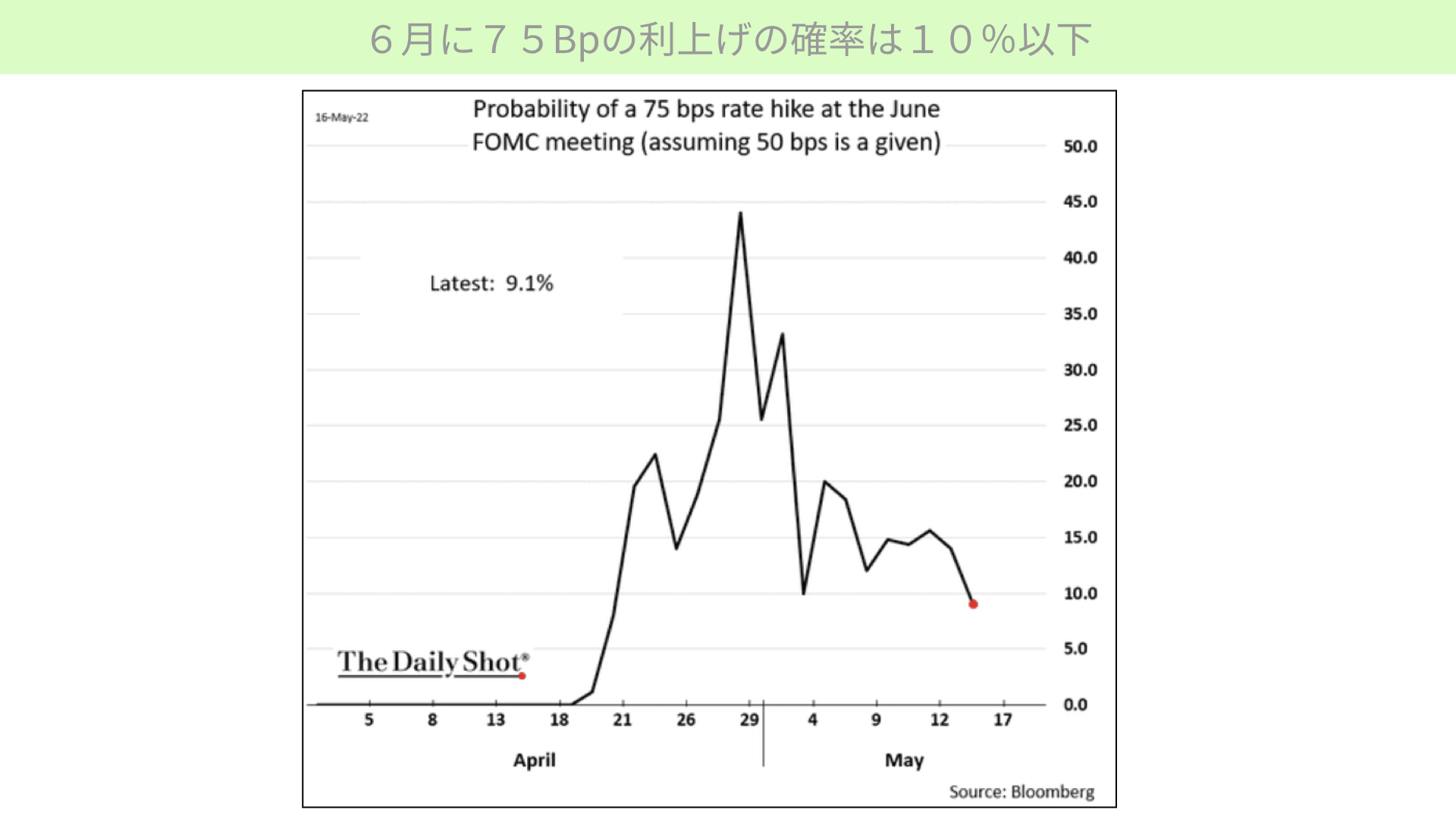

6月に75Bpの利上げの確率は10%以下

6月FOMCにおいて、75Bpの利上げはそもそもないとパウエル議長が言ったこともあり、一時期0.75の利上げと言われていたものが、今は10%まで予想が下がってきています。

これが一定の株価下落スピード、今ぐらいのスピードまで留まっている背景です。もしも利上げ確率75ベースが上がってくると、大きく株価が下落する可能性があります。こういった確率が要人発言によって上昇するようであれば、今は0.75の利上げはないと身構えています。そういった意味では、すごく反応が起こりやすい状況だと思っていただければと思います。

NASDAQを中心とした大手の決算が終了したこともあって、決算はほとんど終わったと思っている方も多いと思います。ですが、今週は景気に関する大きな関係性を持つような、小売、デパートといったところの決算発表が揃っています。例えば小売のウォルマートやターゲット、ホームセンターのホームデポやロウズ、百貨店のコールズ、家庭用品のソノマといったところです。

今回の第1クオーターの業績もさることながら、今後の見通しで人件費が高い、仕入価格が上がっていることが分かれば、さらに景気後退の懸念が出てきます。こういったところに注意が必要です。

不測の事態としては、フィンランドのNATO入りです。地政学リスクの台頭も十分にあり得るかと思いますので、そういったところには注意する必要があるでしょう。

先週1週間大きなイベントをクリアしたことで、特に13日、インフレが少し落ち着くのではないかとして株価が大きく上昇しました。今週以降、インフレもさることながら景気減速感がどうなるのかにも注目が集まっています。

その両方に関する経済指標も出てきますし、企業決算も出てきます。また要人発言も出てきます。結構重要な週になってきますので、次のFOMCまでなかなか大きなイベントがない中においては、こういった積み重ねによってトレンドができてくることもあります。そういった意味では、今週の経済指標を見ていきながらになってくるかと思います。

先週までのようなボラティリティの高さはないと思います。買い戻しを中心としたリバウンドが起こりやすい状況ではありますが、こういった経済性が目先のリバウンドでどういう影響を与えてくるのかだけではなく、中期的な動きにも大きく影響を与えてきます。

ぜひこういったものを参考に、今週のマーケットを見ていただければと思っています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル