17日、米株式市場が上昇しました。17日は小売売上高、鉱工業生産、パウエル議長のコメントと、かなり注目度の高い1日でした。

結果としては株が大幅に上昇し、かつ金利が上昇しています。株高、金利高が両方揃った状況です。通常であれば、金利が上昇すれば株価が下がるような局面です。しかし、結論から言えば少し心配されていた景気が好感され、金利と株が上昇しました。

そういった状況を踏まえ、今後マーケットは何を材料にしていくかです。今週、インフレや経済に関する重要指標が並んでいましたが、ここまでの反応を見ていると、どうやらインフレよりも経済の減速、景気後退をマーケットがすごく懸念していると分かってきました。

今後マーケットがどういうところに注目をしているのかをお伝えして、将来の見通しのお役に立てるような話をしていきたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

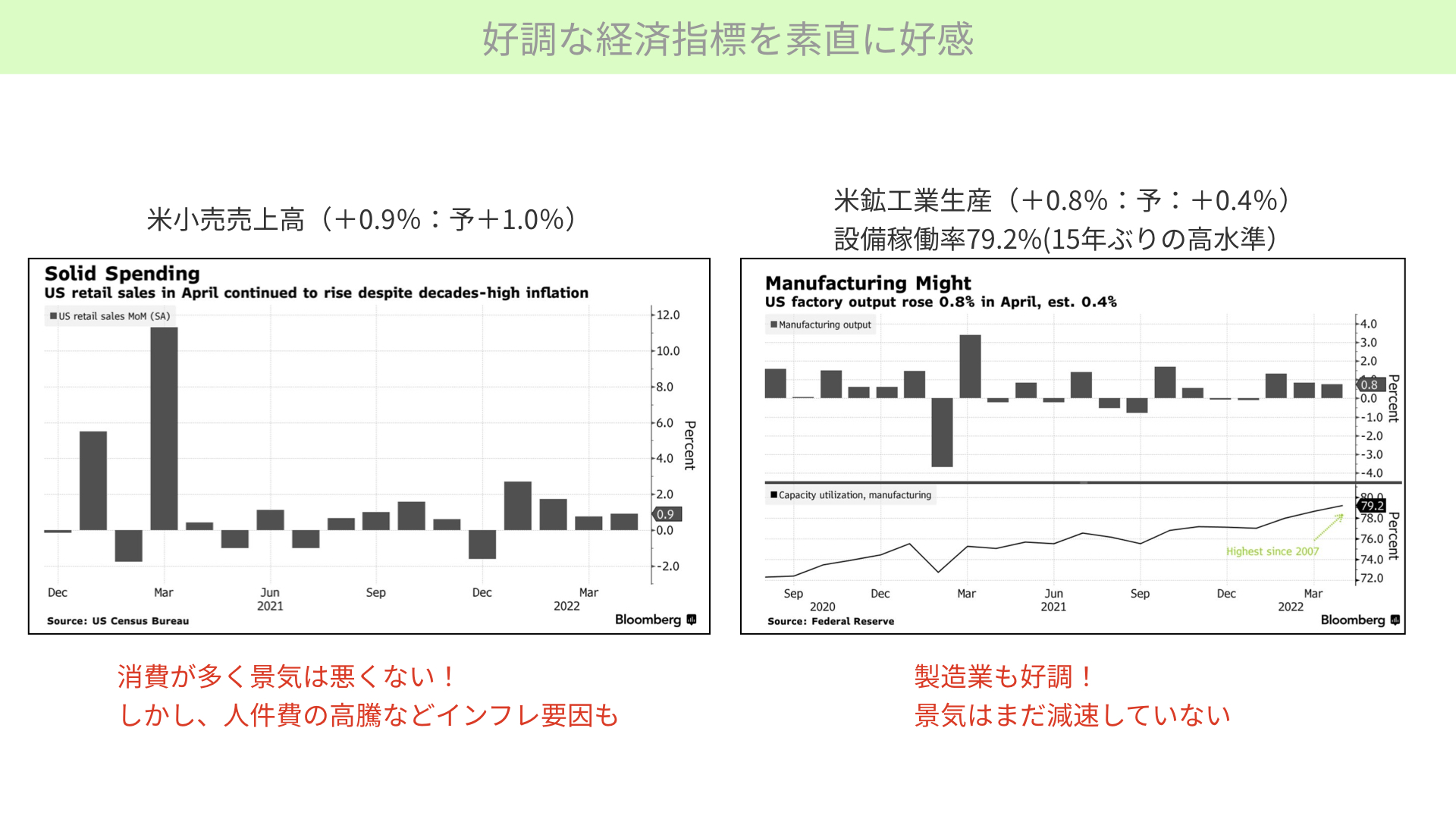

好調な経済指標を素直に好感

小売売上高と鉱工業生産

では、早速こちらご覧ください。

左がアメリカの小売売上高です。こちらは前月比のチャートです。予想では前月比プラス1%でしたが、結果は0.9%のプラスです。堅調な消費が進んでいるとして、アメリカのGDPの70%を占める小売が順調でした。経済の見通しは悲観的になるまでではないとして、好感されたというのが背景かと思います。

ただ、中身として注意しておく点があります。大規模な小売店も伸びていますし、デパートに限っては1.1%も増えています。かなり小売も伸びていますが、それに加えてレストラン、パブなどのサービス業がプラスの貢献をしています。

人を必要とするビジネスがプラスになっているということは、今後人件費の高騰が引き続き収まらない可能性があります。景気がいいとして安心材料になりますが、インフレが非常に懸念されるような内容だったことが、注意すべきところかと思います。

その後、鉱工業生産と設備稼働率が発表されました。こちらの稼働率が上がっていくようであれば、今後供給サイドの根詰まりが少なくなっていくとして、強い数字を期待していたわけです。

前月比+0.8(予想前月比+0.4)と、かなりいい受注をもらって生産していると分かりました。また、設備稼働率が79.2%と15年ぶりの高水準です。供給サイドはかなり好調になっているとのことでした。

供給サイドから起こるインフレは少し回避できそうだという期待感と、経済がいいという期待感があって、マーケットとしてはプラスに推移したわけです。

S&P500好調な経済を素直に好感

具体的にチャートを見ていただきます。

こちらはS&P500です。この赤い矢印のところが、ご紹介した二つの指標が発表されたところです。大きく株価が上昇しています。

インフレが若干小売の中で懸念されるものの、好調な経済を好感しました。まさにS&P500を含めたアメリカの株は、経済が好調とのニュースを待っていたことが分かりました。

米10年利回り

一方で、これは米10年金利です。

こちらの金利も上昇しています。経済が良くなるということで、躊躇なく引き締めができるだろうということもあります。

また、小売におけるサービス業が売上の多くを占めていました。そういった中で人件費の高騰が続きそうだというところで、10年金利が上がったわけです。

金利上昇を押しのけて株価が上がったということは、そういった情報をよほど待っていたからではないかと思っています。

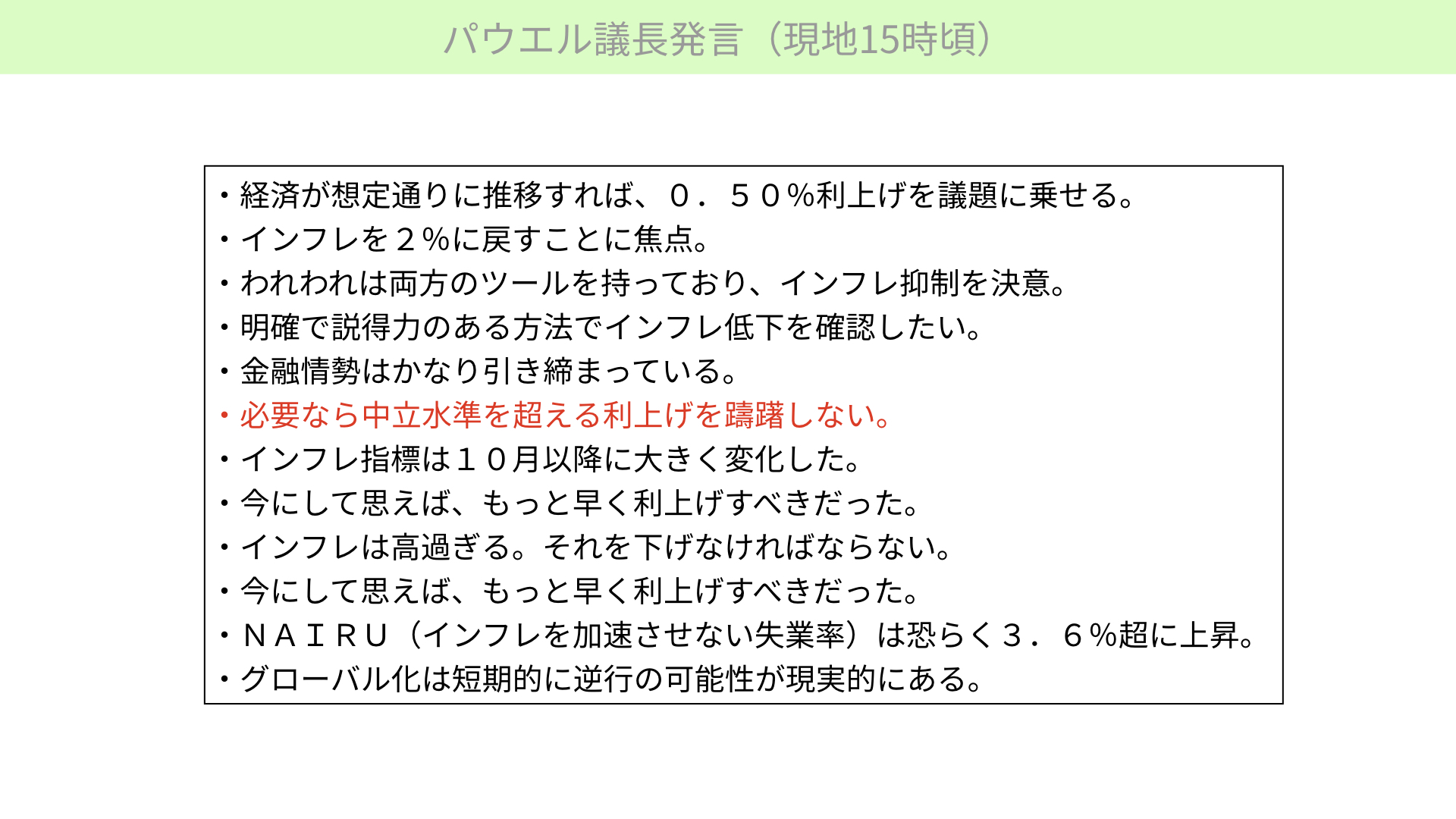

そんな中、パウエル議長の今回のウォールストリートジャーナルのイベントでのコメントにすごく注目が集まっています。こういった中でタカ派的発言が出れば、より金利上昇があって株価が下落するのではないかとタカ派が警戒されたイベントでした。

要人発言

パウエル議長発言(現地15時頃)

そこで語られたコメントは、ざっくりとこのようなものです。

今回のポイントは、0.75%という話が出てこなかったことです。しつこく0.5%を実施するということでしたので、内容としては全体的にはいつもと変わりません。

ですが、赤文字で示したように中立水準を超える利上げを躊躇しないということです。状況によれば、インフレの鎮静化を最優先するということになります。通常であれば、タカ派的と捉えられてもいいような内容が続いています。目新しいものではありませんが、まだまだタカ派だとマーケットは認識したとお考えください。

こういったことがあれば、株価が前場で経済指標が良かったものの、午後は下げることになりがちです。しかし、実際の株価はこのようになりました。

パウエル発言後の株価

発表後、少しタカ派っぽいとして株価を下げましたが、終わりにかけて上昇しています。今回のようなインフレとファイトし、株価を気にすることなく上げていくというニュアンスであっても、株価が上がっているのです。ということは、ある程度消化できてきているのかというのが一つ目です。

米10年利回り

さらにこちら、10年金利をご覧ください。金利は素直に反応していて、ある程度利上げが進んでくるのだろうと感じています。10年金利が上がったのに株価も上がっているということは、17日の金利上昇は良い金利上昇だったと言えます。そこで株価が上がったとお考えください。

ここまで17日の流れを見てきましたが、お伝えしたいことは、今のアメリカのマーケットが一番期待していることです。これまで株価に最も大きなインパクトを与えてきたのは、インフレ、金融政策、景気動向でした。今はスタグフレーションを最も懸念している状況です。インフレにおける景気後退を一番懸念していることが、今回の流れで分かってきました。

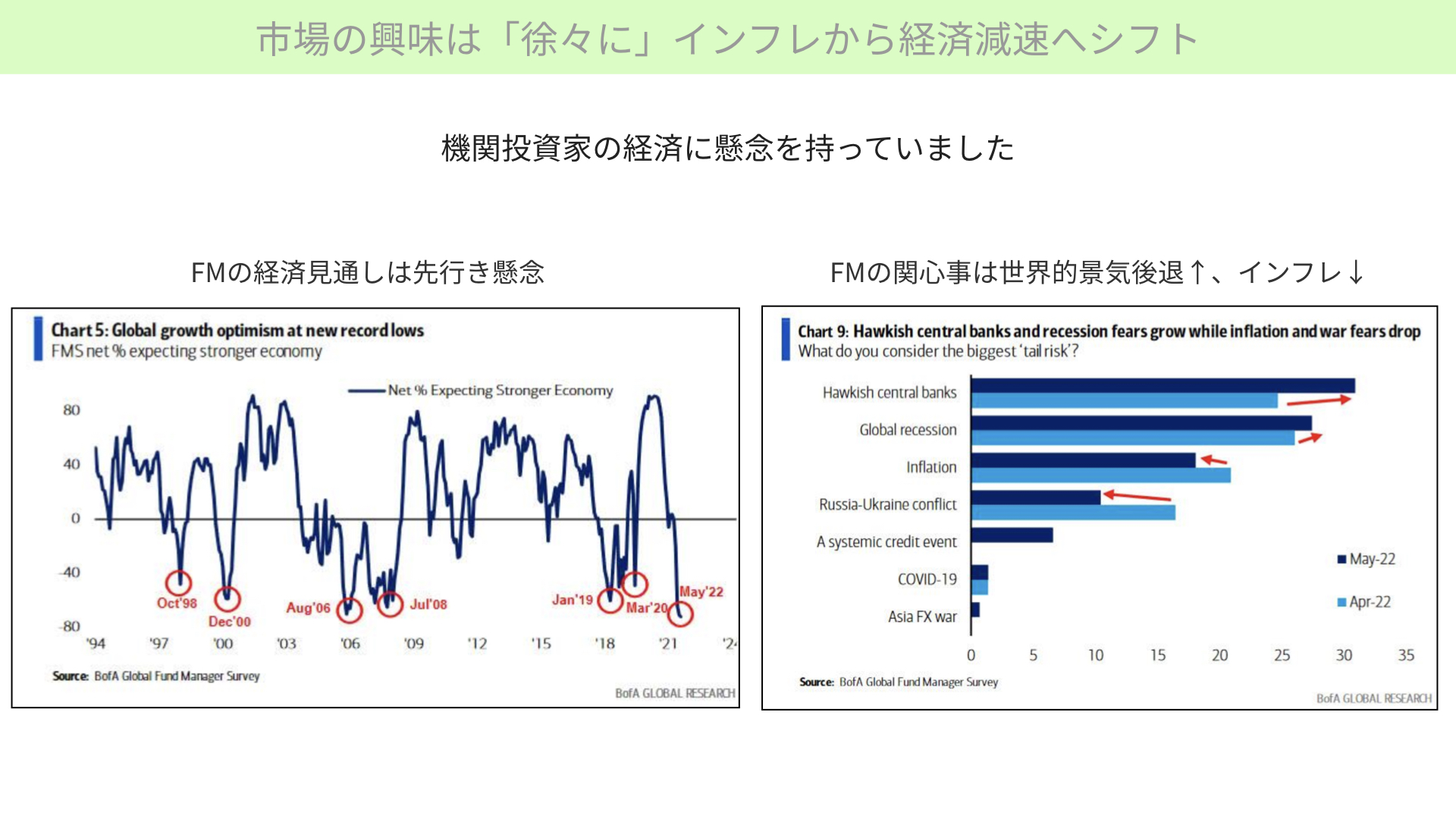

市場の興味は「徐々に」インフレから経済減速へシフト

機関投資家の興味

その答えは、バンク・オブ・アメリカが出しているファンドマネージャー・サーベイから読み取れます。左はファンドマネージャーの経済見通しです。先行きが、2008年以降で最も懸念されています。ファンドマネージャーは経済見通しが悪いと考えていて、底値圏にあるような状態となっています。

次に右のチャートをご覧ください。タカ派になる中央銀行への関心が、先月よりも増えていることが見てとれます。次にグローバル・リセッションも増えています。それ以外のインフレ、ロシア・ウクライナ問題は先月より低下しています。ファンドマネージャーの関心事が経済にあったと、この調査からも分かります。

※グローバル・リセッション:世界的な景気後退

また、17日の小売売上高、鉱工業生産がいい方がプラスになるのは、経済のいいニュースを待っていた証拠だと言えます。

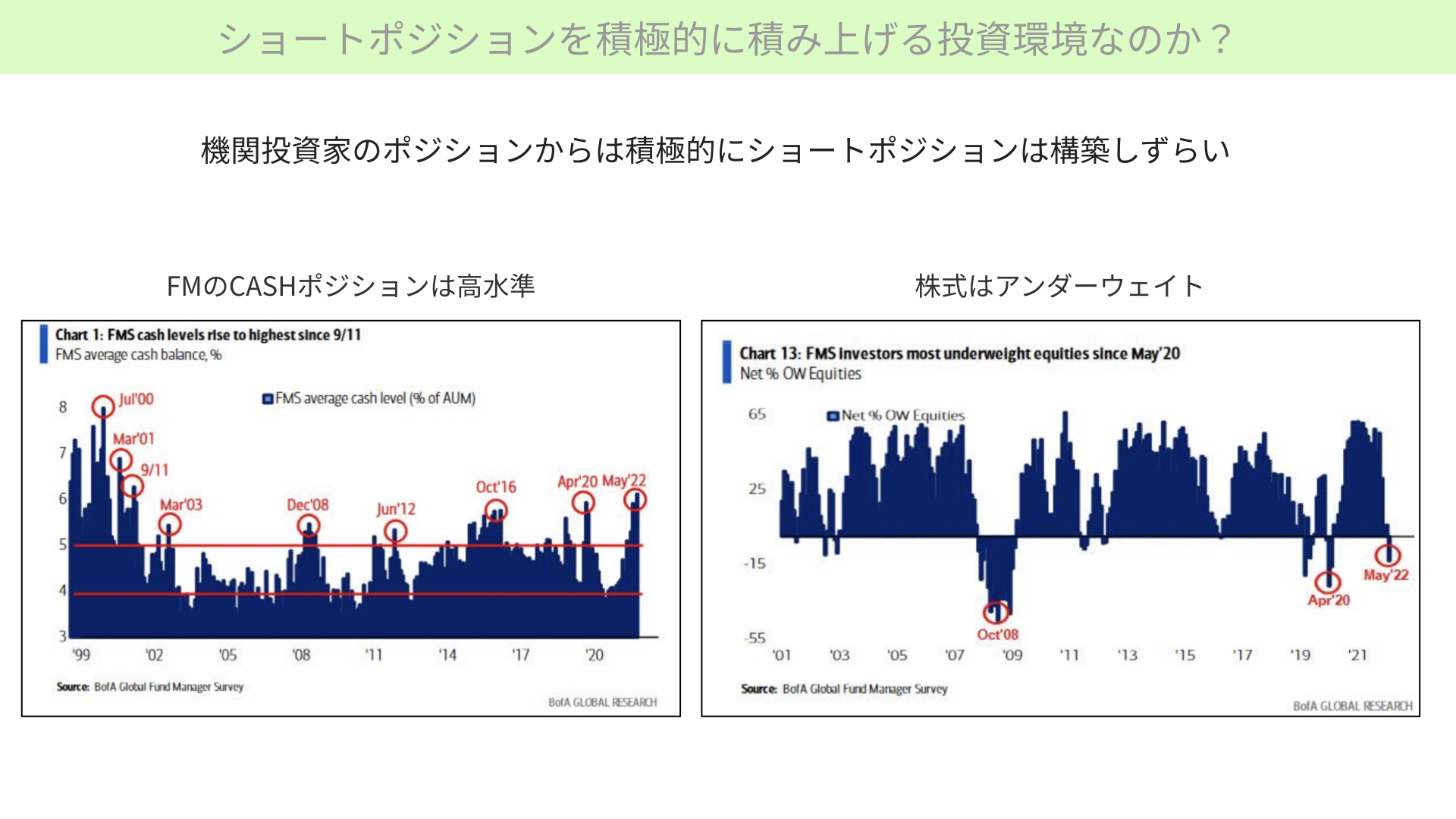

今後株価が下がっていくと考え多く売り込んでいた人たちが、なぜ買戻しを要求したのでしょうか? 実はこういう背景があります。

ショートポジションを積極的に積み上げる投資環境なのか?

今、ファンドマネージャーのキャッシュポジションが非常に高水準にあると、左のチャートに表わしています。過去から比べても、90年代以降からいくと一番高い水準までキャッシュを積み上げていると、左の方から分かります。

つまり、株価が安くなったり、株価を買いたくなったらいつでも大量のお金が動いたりする条件が、過去に比べても揃っていると読み取れます。

さらに右の方をご覧ください。株式に対するポジションがアンダーウェイトになっています。いつもよりも株を持つ金額を少なくしているのです。

コロナショック、リーマンブラザーズのときと比べれば、そこまでのアンダーウェイトではありません。しかし、過去の歴史から見るとかなりの水準でアンダーウェイトしている状態です。これも左のキャッシュと同じようにいつでも買い戻せる状況です。

機関投資家のポジションから見ると、積極的にショートすることは難しいです。今の需給環境から考え経済指標がプラスに出てくるようであれば、これ以上売り込むのは難しいと考えられリバウンドしました。

キャッシュを積み上げ、株もアンダーウェイトにしているファンドマネージャーの関心毎は経済の見通しにあります。その中で小売売上高、鉱工業生産が良かったとして素直に好感して上がりました。そうなれば、売っている人間はこれ以上抵抗すると厳しいだろうと考え、ショートカバーが入ったのです。

では、このショートカバーがいつまで続くのでしょうか。ファンドマネージャーも含めた機関投資家、世の中の投資家は、これから経済がどうなっていくのかという過去の統計ではなく、これからの経済に非常に興味を持っています。

これから経済が悪くなってくるとなれば、空売りはしないにしても、徐々に持っている株式のポジションを減らしてくる可能性があると考えています。

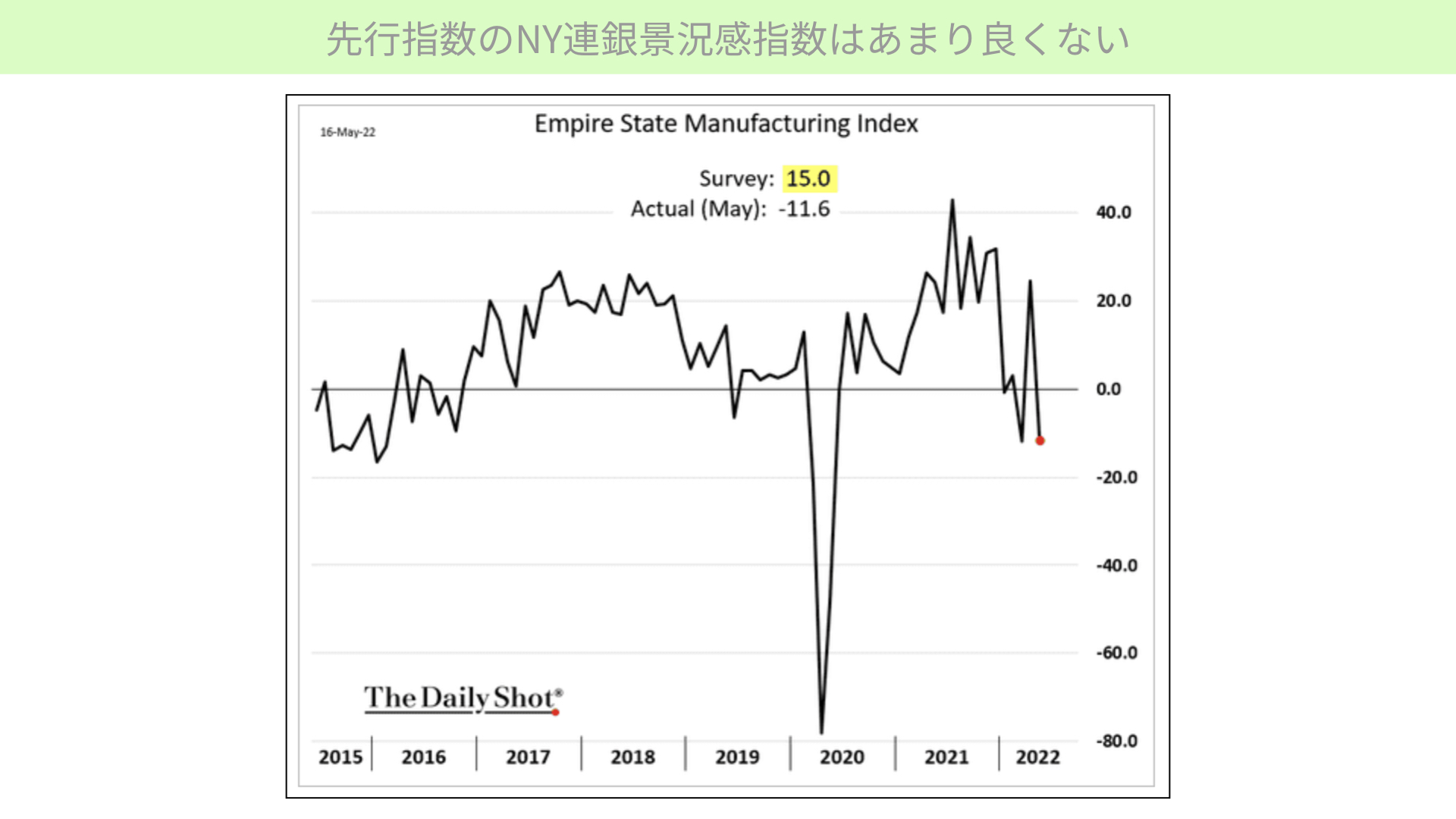

では、将来の経済見通しはどうなるのか。16日に発表があったニューヨーク連銀の製造業景況感指数を見ておく必要があるでしょう。

経済の先行指標として有名なのが、ニューヨーク連銀の製造業景況感指数です。予想が+15に対し、-11.6と大幅なマイナスです。

受注の数が減っている、製造業に対する注文が非常に減っている状態です。しかも価格も下がってきているなど、景況感としては低下していると改めて認識されたことがポイントです。

マーケット関係者はニューヨーク連銀の製造業景況感指数を見て、このように考えました。

先行指数のニューヨーク連銀景況感指数はあまり良くない

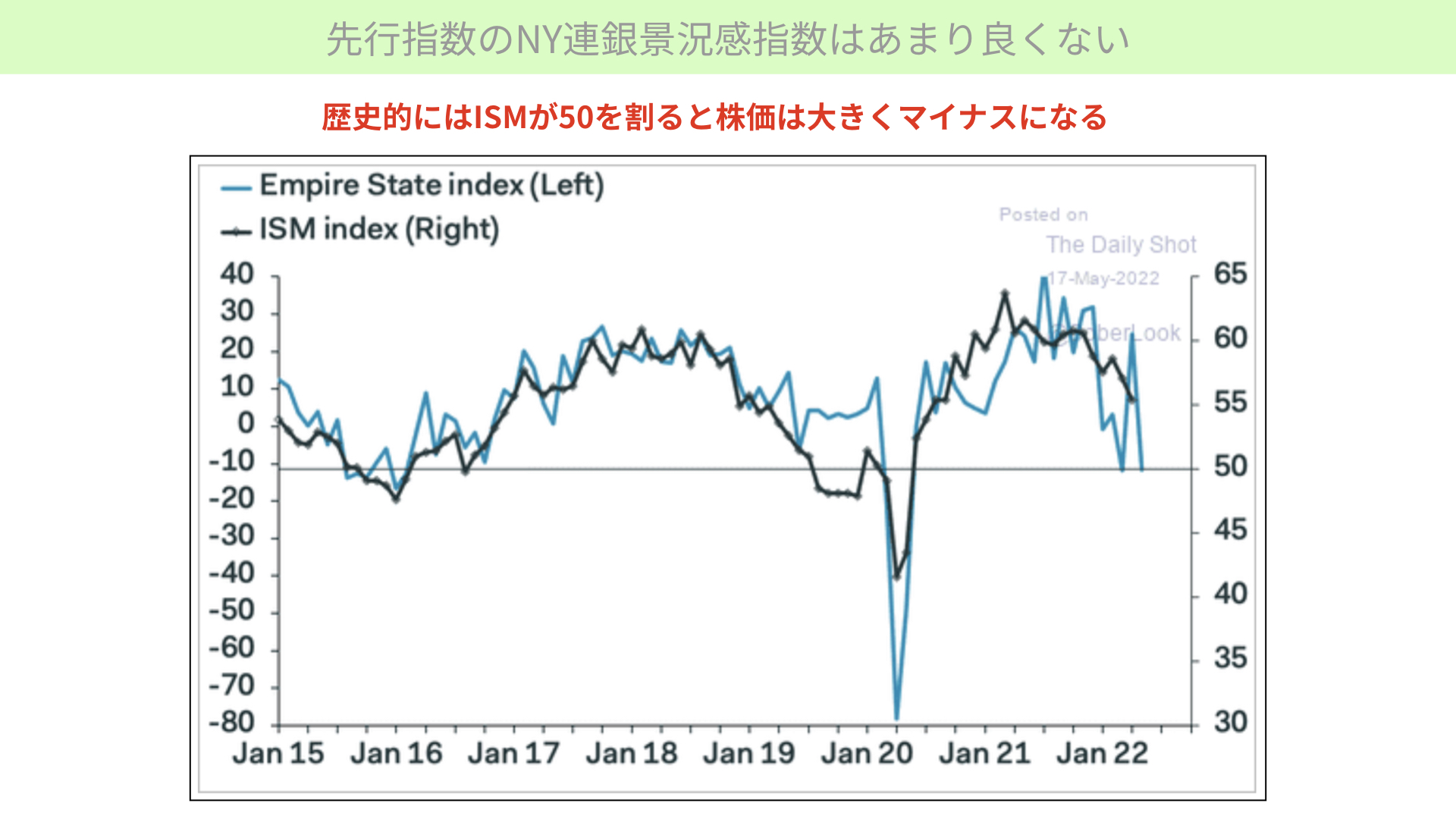

こちらはISM製造業指数とニューヨーク連銀の景況感指数です。この二つは非常に相関が高くなっています。青線のニューヨーク連銀が下がってくると、それに引きずられるように6月1日に発表されるISM製造業指数も50を割ってくるのではないかとの懸念が高まっています。

先行指標から見ると、経済が鈍化する流れが続いていることは変わっていません。17日の上昇はあくまでも景況感に対するいい材料が出て、ショートカバーを取ったために起こりました。

しかし、マーケットの一番の関心事であるこれからの経済は、ニューヨーク連銀の製造業指数が示すように、あまり良くない数字です。来月のISMもあまり良くないだろうと、マーケットは渋ってくる可能性があります。

フィラデルフィア連銀の製造業指数も今週発表されます。そこでも悪い数字が出てくれば、いよいよ景気が悪くなると考えられます。ショートによる急激な下落が需給関係で難しいとしても、じわじわと現物のポジションを処分する流れが起こり得る経済環境です。

目線としては、引き続き株価にとっては難しい状況、上値が重たい状況が続くのではないかというのが、昨日の動きからは分かってきました。

これはあくまで経済を予測するものではありませんが、マーケットは経済にすごく懸念を持って見ていることから、今後出てくる経済指標があまり良くなければ、株価が落ちやすくなるでしょう。

ぜひ引き続き経済指標をしっかりと見ながら、マーケットに臨んでいただくような状況かと思います。参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル