19日も米株式市場は3指標そろって下落しました。前日の5%ほどではありませんでしたが、下落トレンドが続くという見方が大勢を占めているかと思います。

その背景として、景気後退というキーワードが最近聞かれるようになっています。高いインフレで景気が減速するスタグフレーションが起こるのではないかとの懸念もあり、株価がこれからも軟調に推移しそうだと言われています。

株式から一部を債券に振り分けることを推奨するような金融機関も出始めています。金利水準がある程度見えてくれば、機関投資家が債券にお金を振り分けるとも十分に考えられるとして、株から債券にお金を移す人も一部います。

一方、株で収益を得るため、高配当株が安定的に配当が入ってくるのでいいんではないかと、成長セクターからお金をシフトして、リセッションの可能性がある状況を乗り越えようという話があります。

それは本当に効果があるのかどうかを本日は検証しています。高配当株を含め、米株式市場全体を見渡すために必要となるEPSや配当率の話もします。ぜひ最後までご覧ください。

[ 目次 ]

好調な高配当株

米国株トータルリターン:株価下落局面でも強い高配当株

最近高配当株を持った方が、今後の景気減速においていいのではないかとの話が聞かれます。その背景はこちらにあります。

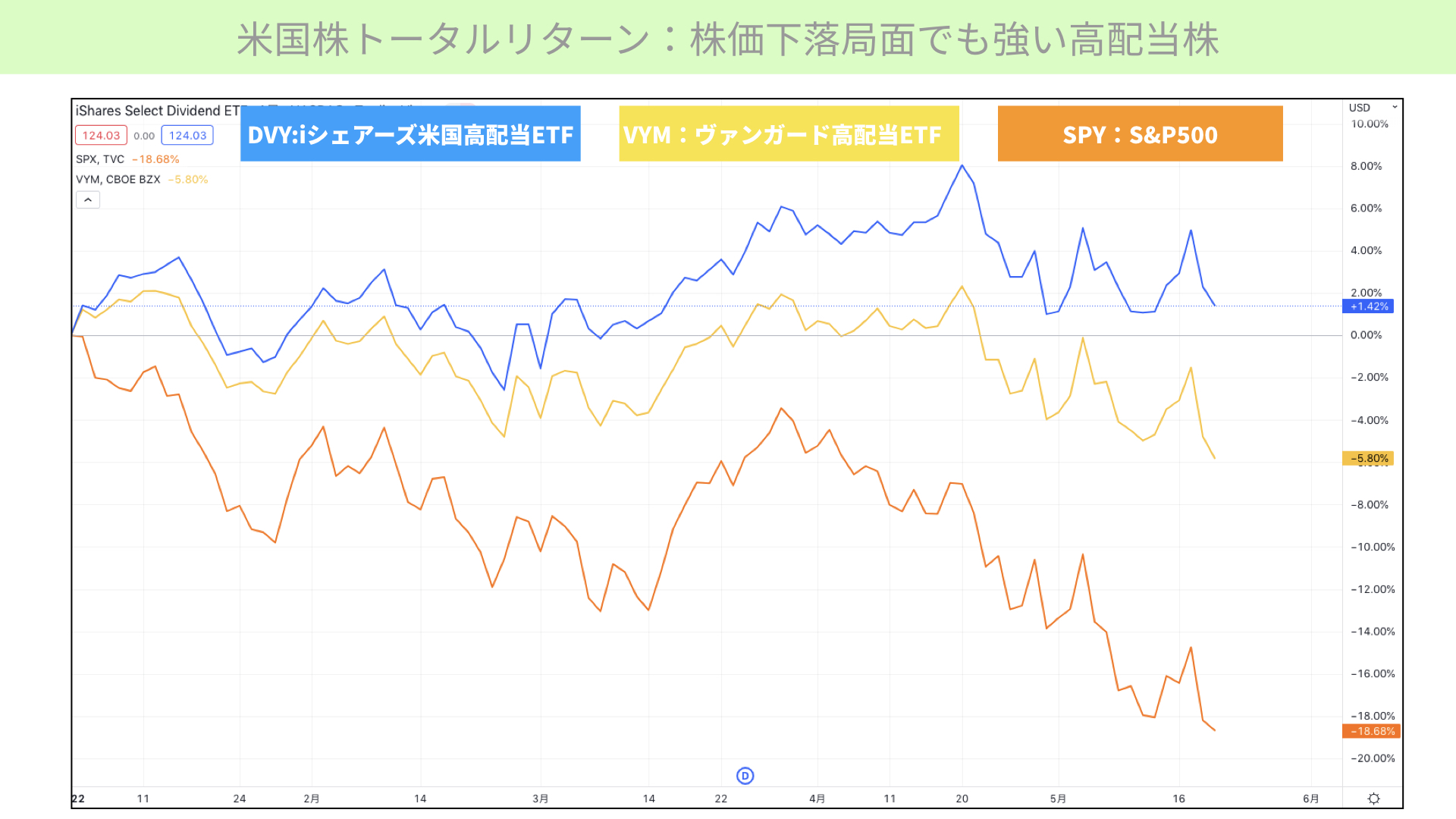

青がDVY(iシェアーズ高配当ETF)、黄色がVYM(一番資産規模の大きいヴァンガード高配当ETF)、オレンジがSPY(S&P500)です。こちらは昨年11月からの下落局面を表したチャートとなります。

ご覧になっても分かる通り、S&P500が19%近く下落する中、iシェアーズはプラス圏で推移しています。ヴァンガードはマイナス圏であるものの下落率は4分の1程度に収まっていることから、高配当株は下落局面に強いと注目されています。

株価が不安定な局面でも強い高配当株

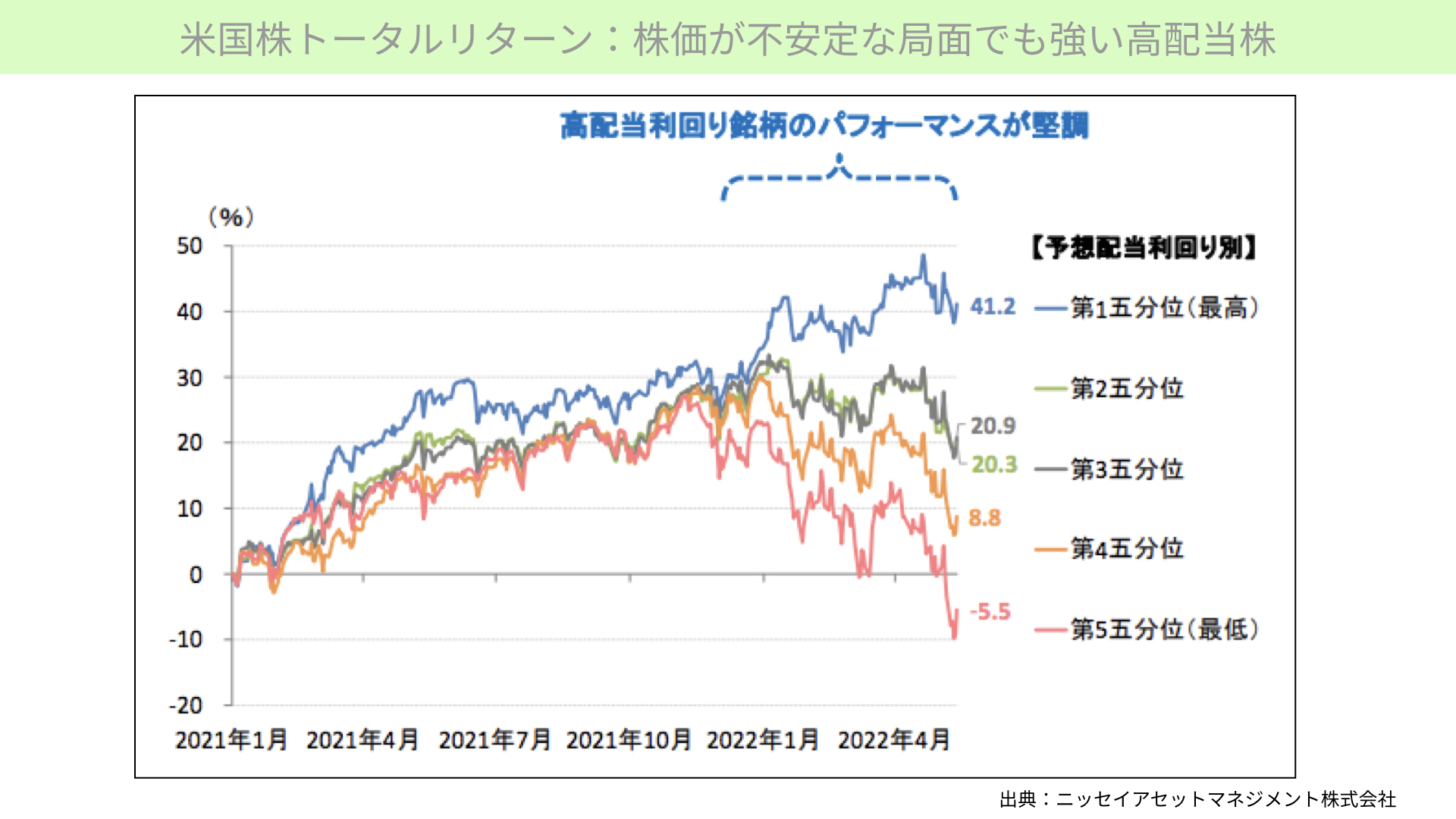

次にこちらをご覧ください。ニッセイアセットマネジメンさんから頂いた、米国株のトータルリターンで見た資料です。

S&P500の企業を五つに分類しています。上位20%を第1分類とし、そこから20%ずつ分類しています。配当が高くなる第1分類はリターンが非常に大きいと示したのが青のチャートです。一方、低配当のピンクは下落が激しくなっています。

2021年11月からのこれらのチャートを見ると、不安定な株式の状況においては、高配当の株の方が選ばれやすいと分かります。

過去の下落局面での高配当株

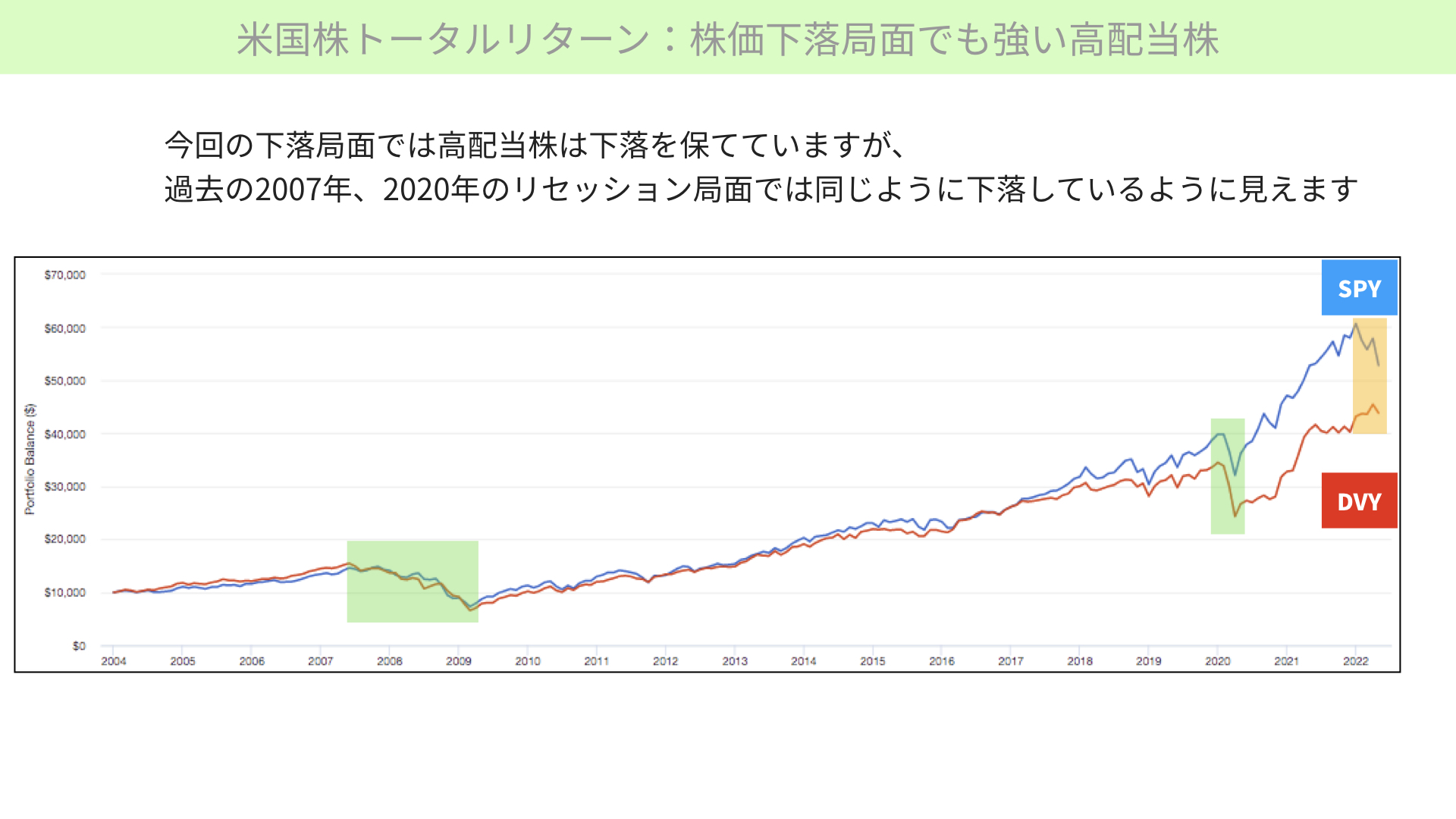

次に、もう少し長い期間で見ていきたいと思います。S&P500を青、高配当株のDVYが赤のチャートです。

ここ最近の下落局面、黄色網掛け部分をご覧いただければと思います。S&P500が下落する中において、DVYは少し切り上げているように見えます。やはり下落局面では強いように見えます。

一方、緑網掛けを見てください。2008年のグローバル・ファイナンシャル・クライシス(リーマンショック)、2020年のコロナショックにおいては、DVYもS&P500と変わらない程度下落しているように見えます。

現時点においてはたまたま高い水準を保っているものの、不景気になった2008年、2020年の局面では下落していることに注目すべきだと思っています。

リセッション時の高配当株

リセッション時には高配当株の方がトータルリターンの下落率が高い

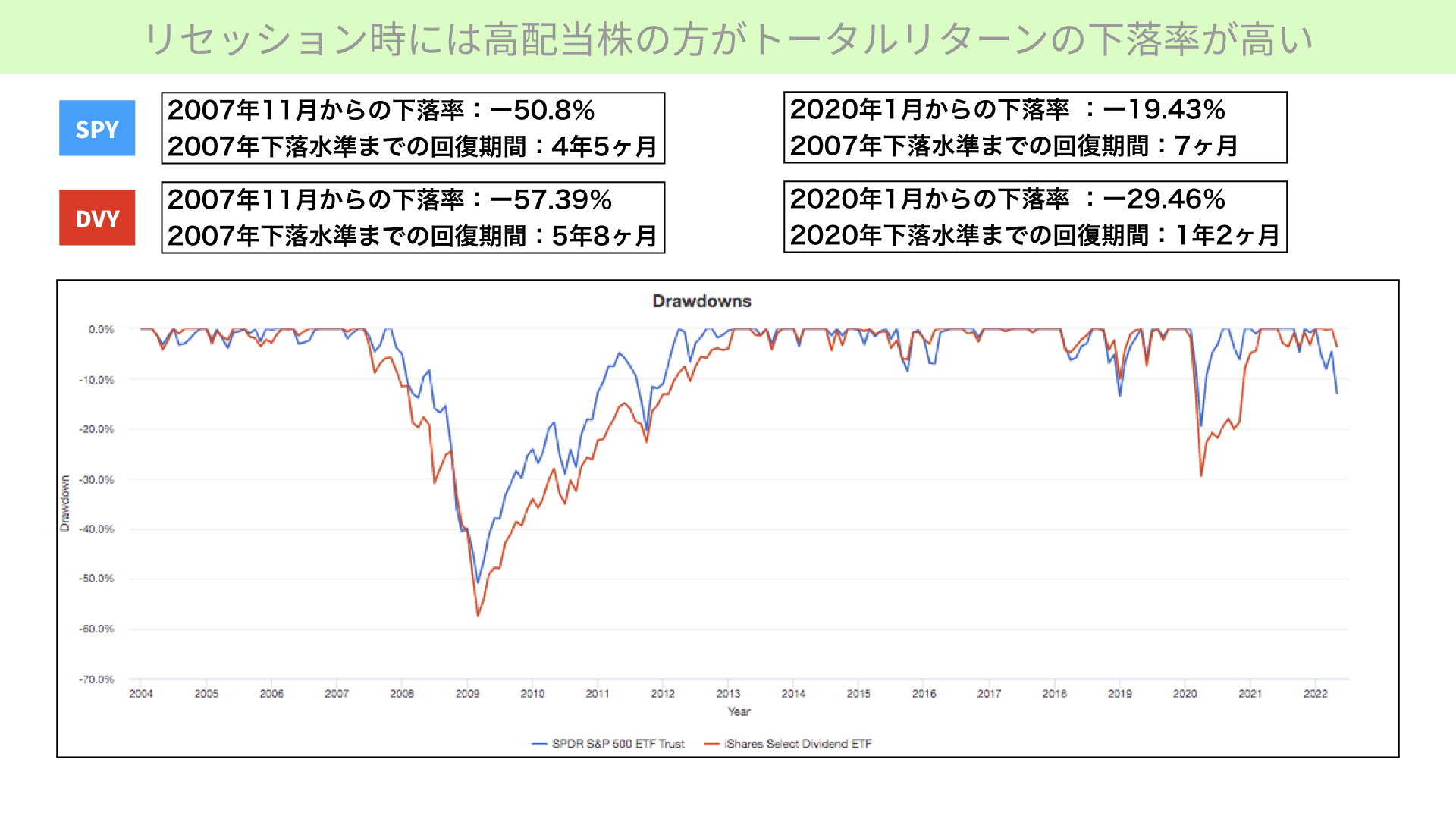

さらにこちらをご覧ください。大きく株価が下落した2007年11月、2020年1月の、SPYとDVYのドローダウン(下落率)を表したものです。

先程までのチャートでは同じように下がっているように見えましたが、細かく見るとどのようなことが分かるのでしょうか。

SPYの2007年11月からの下落率は50.8%でしたが、下落した水準までの回復期間は4年5ヶ月でした。一方、高配当のDVYは57.39%とS&P500より7%も下落率が上回っている上に、回復期間はS&P500よりも1年3ヶ月長い5年8ヶ月かかっています。下落率が大きく、景気回復局面では高配当株にお金が戻りにくい流れが確認できたのです。

次に2020年コロナショック時です。1月からのS&P500の下落は19.43%で、回復まで7ヶ月でした。DVYは29.46%のマイナスとS&P500を下落率が10%近く上回り、回復まで1年2ヶ月と倍近く時間がかかったと確認できています。

リーマンショック、コロナショックといったショックが起こるほどの不景気時においては、高配当株の下落率が大きく、かつ回復まで時間がかかっています。機関投資家や投資家も含め下落が大きいことを予想して株式を持たないようにしたり、もしくは下がった後の回復率が遅かったりするので、早めに手放そうという動きが出てくる可能性があります。ぜひ注意をしてください。

最近の下落局面においては値を保っていますが、このまま下落が続きS&P500がリセッションを受けて下がっていくことがあれば、同じように下がっていくと考えるのが歴史的背景から見ても正しいのではないかと思っています。

なぜ高配当の株は配当が多く出るにもかかわらず、株が下がるのでしょうか。実はここにポイントがあることが分かりました。

米高配当株:2023年に配当成長率が前年比5%程度減少する可能性

リセッションに入るときに起こるのは、高配当株の配当減です。これが非常に大きな影響を持っています。

S&P500の配当が、2023年に2022年比で5%近く減少すると示唆されています。過去64年間、S&P500の配当は不況以外では減少していません。言い換えれば、不景気になると配当が減少すると言われています。期待配当も下がってくるということで、株価が売り込まれる状況になっているのです。

2023年に5%近く配当が減少するということは、マーケットとしてはリセッション入りを考え始めています。リセッション入りするということは、高配当株に対して機関投資家を中心にお金が向かう状況にはないということです。

個人投資家からの人気を集めているかもしれませんが、今後は大きなお金が入りにくくなる可能性があることを、このチャートからご覧頂ければと思います。

そこで、これから本当にリセッション入りするのかどうかが、マーケットの関心事になってくるかと思います。高配当に限らずS&P500もリセッション入りすれば株は下がります。まずは昨日も株価が下がった背景は何なのか、今のマーケットを確認してみましょう。

現在の景況感

フィラデルフィア連銀製造業景況感指数

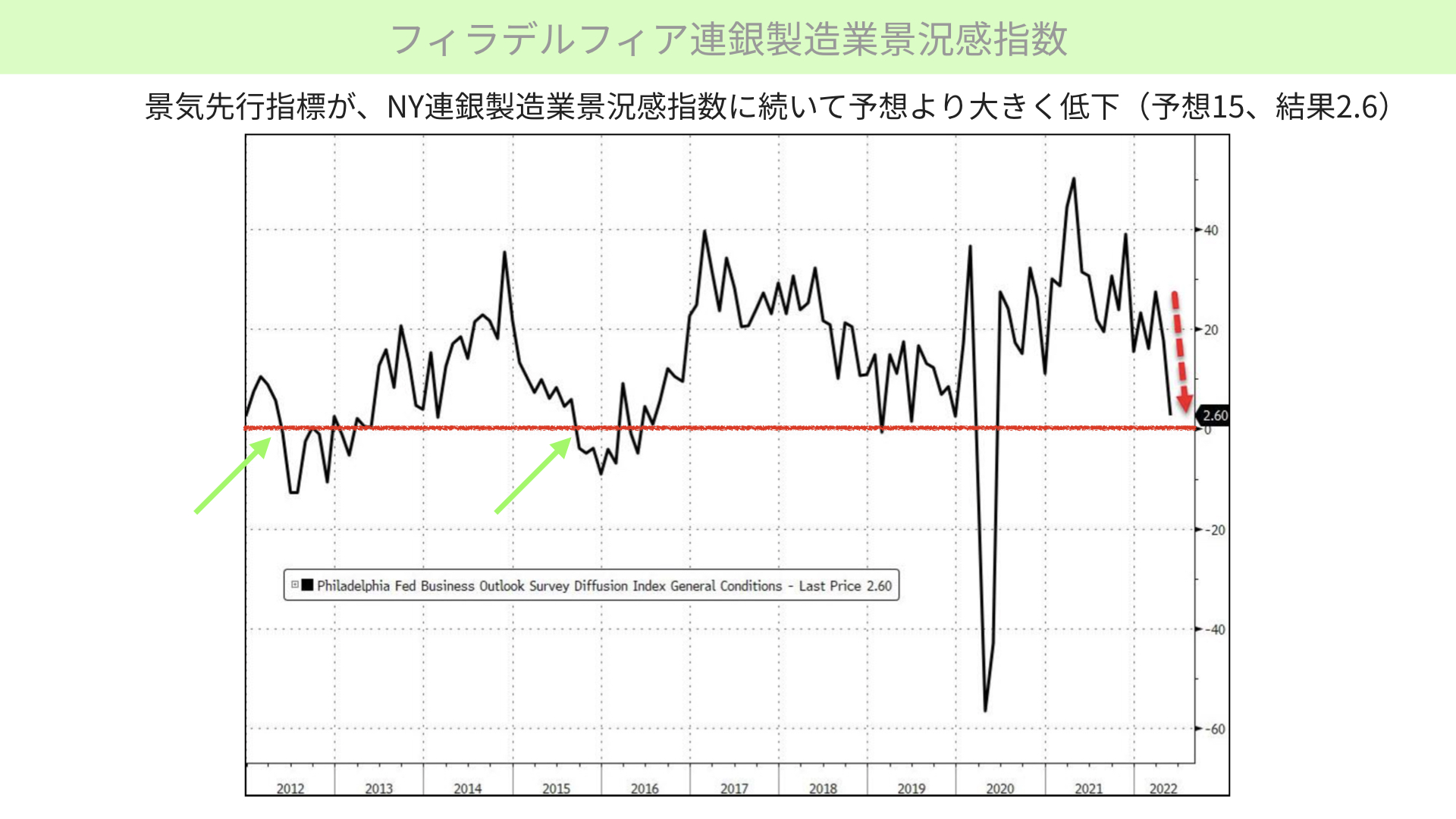

昨日のフィラデルフィア連銀の製造業指数です。

結果は2.6と予想の15を大きく下回りました。NY連銀の製造業景況感指数と同じく大きく予想を下回る結果になりました。フィラデルフィア連銀とNY連銀の製造業景況関数は、ISM製造業指数の先行指標になっています。ISM製造業指数が50を割ってくると、景気後退の可能性が高まります。かなり製造業を中心に厳しい状況になっているのではないかと考えられます。

0を割っていないのでまだ確定ではありません。緑矢印で示したように2012年、2015年に0を下回った際も、リセッションに入ったわけではありませんでした。0を割ってもリセッションになるわけではないとの意見も聞かれるわけですが、景気の先行指標とされる製造業指数がマイナス圏に向かっていく状況は、決していい状況ではありません。

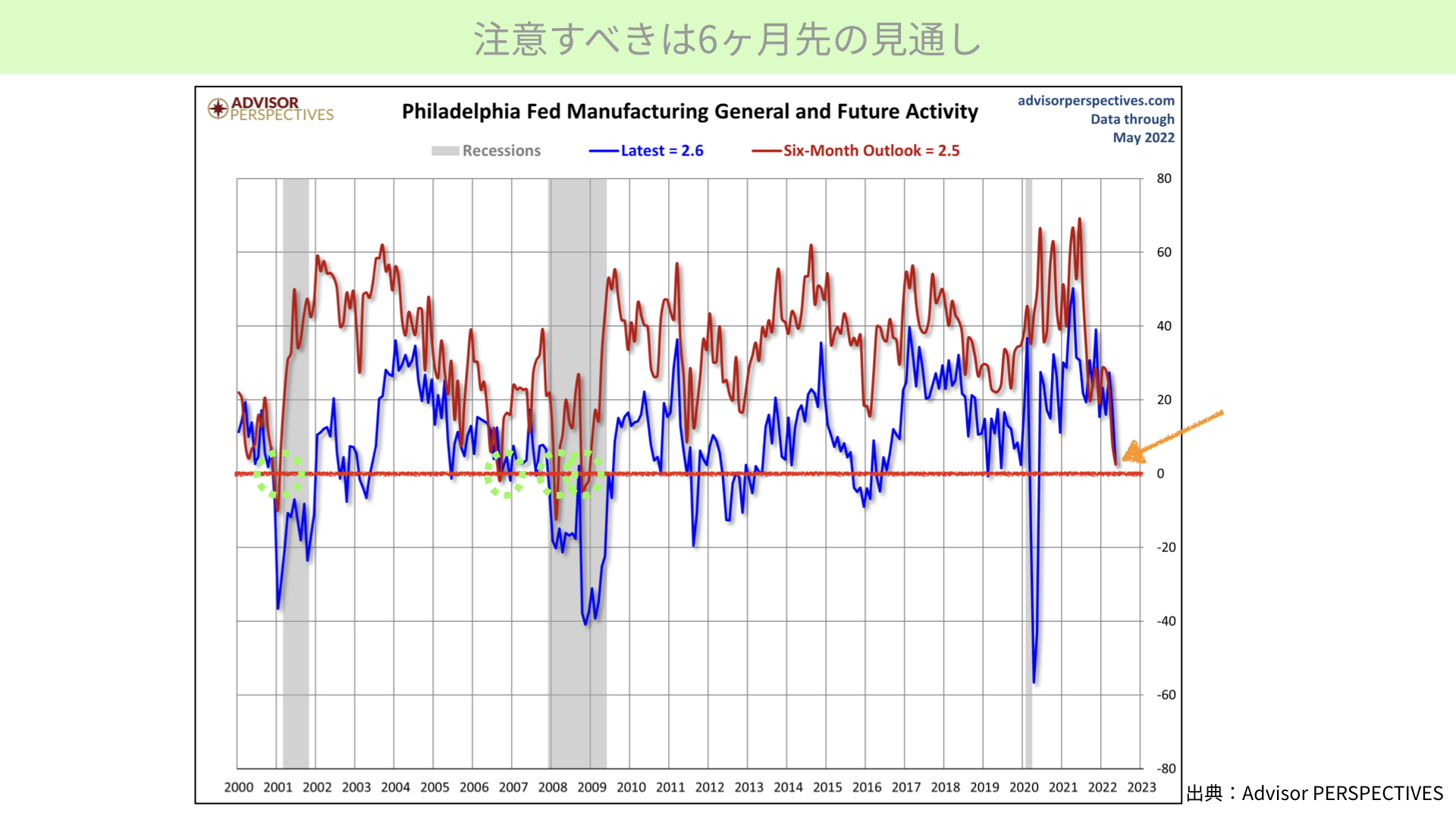

現況を表わす景況感だけではありません。フィラデルフィア連銀製造業指数の中において、6ヶ月後はどうかアンケートを取っています。ここが非常に重要なポイントです。

注意すべきは6ヶ月先の見通し

青線は現況です。こちらが0を下回ったケースはちらほら見られます。これが下回ったからといって、必ずリセッションに入るわけではないということは先ほどご説明した通りです。

一方、赤のチャートはフィラデルフィア連銀にいて、6ヶ月後はどうなっていると思うかを聞いたものです。こちらが0を割ったときは、ほぼ漏れなくリセッションになっていることが分かります。

今は赤のチャートが2.5まで下落しています。来月以降、下手をすれば0を割ってくるのではないかと言われています。そうなればいよいよリセッションだと警戒される状況と、ぜひ念頭に置いていただければと思います。

リセッション時におけるEPSの下方修正

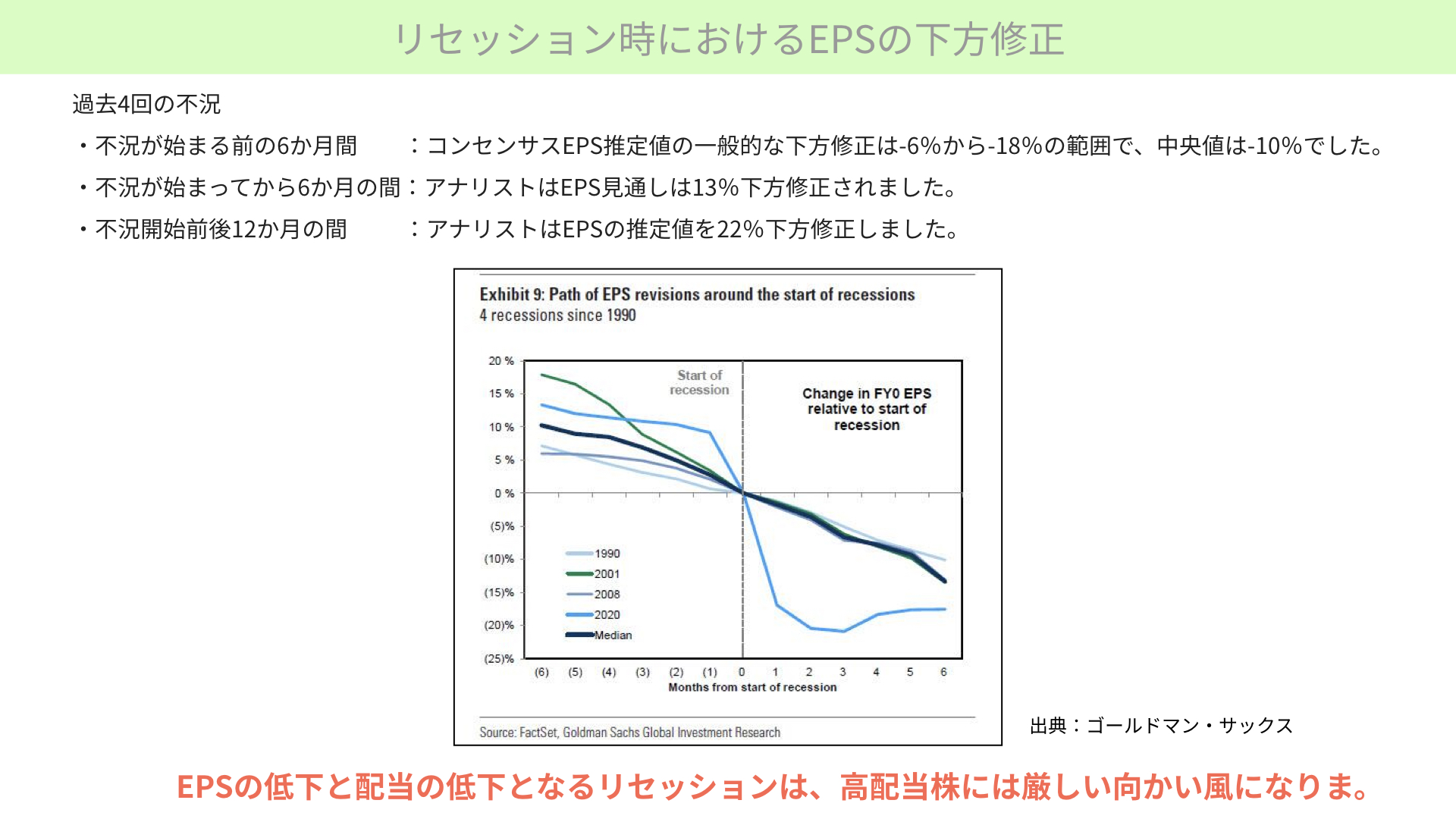

最後に見ていただきたい資料はこちらです。不景気になる可能性が高まる中、EPSの見通しがどのように変化してきたか、ゴールドマン・サックス証券が出したレポートとなっています。皆さんに知っておいていただいた方が、今後の戦略に非常に重要となるかと思いましたので、ご案内させていただきます。

これはリセッション時におけるEPSの下方修正です。リセッション時に配当が落ちるとの話を先ほどしましたが、こちらはリセッション時のEPSの低下となります。

直近4回の不景気において、どのようにEPSが修正されてきたかです。リセッション入りが宣言される前(不況が始まる6ヶ月前)は、EPS予想で-6~-18%、中央値が-10%の下方修正となっています。

不景気が始まってから6ヶ月間は、アナリストがEPSをさらに13%下方修正しています。最後に、不景気を挟んだ前後12ヶ月はEPS予想が22%下がることも分かります。

今後リセッションに入るのであれば、EPSの予想は低下してきます。さらに、配当率は昨年よりも下がります。高配当はEPSも下がり配当も下がることになりますので、普通の株式よりも売られやすくなることを覚えておいていただければと思います。

今後のマーケット状況によっては、今は堅調な高配当株も下がる可能性が十分にあります。これはポートフォリオの戦略にも活かせますので、今保有されている方、今後保有しようと思われている方は、歴史的な動きを踏まえて検討いただく方がいいかと思っています。

リセッションに入るか入らないかについては、いろいろな議論があります。まだまだ先だと言われていますが、ゴールドマン・サックスの幹部やレポート、各種金融機関からリセッション入りの可能性が高まっていると示すものが出てきています。

警戒ムードが高まっていますので、シートベルトを締めたような株式に対する向かい方が正しいスタンスではないかと思っています

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル