今週1週間、経済指標で非常に悪いものが続いています。住宅関連、企業業績に関係するような製造業に関する指標も悪かったこともあり、本来であれば株価が大きく下がっても良いような状態です。しかし、実際には株価が上がってきています。

このように経済指標、景気減速を示すような数字が出ても株価が上がるのは、不景気の株高という言葉もあるように起こり得ることではあります。ただ、今回の株価上昇の背景をしっかり把握しておかないと、来週以降もこの株価上昇が本格化するのか、それとも一時的なのかの判断を見誤ってしまうのではないかと思います。

そこで、本日はそのテーマを掘り下げていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

予想を下回る米経済指標

芳しくないここ数日の米国経済指標

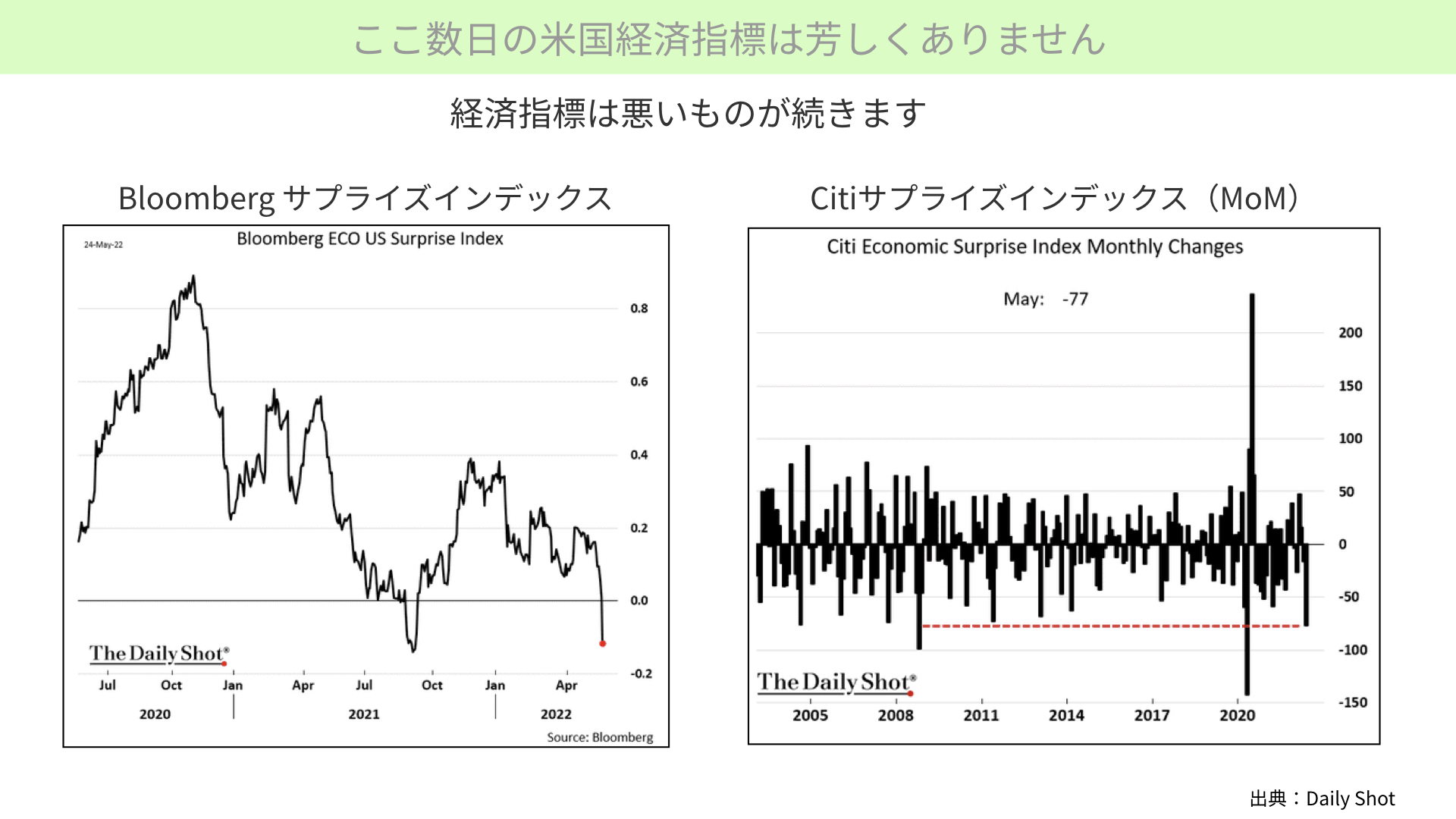

こちらは以前にも見てもらいました、サプライズインデックスです。経済指標が悪くなった、良くなったということで、事前予想よりも悪いものが増えてくるとチャートが下がってくることを左に取り上げています。

2021年10月ごろに景気が一時期怪しいと言われた時期があった水準まで、サプライズインデックスは下落していることが分かります。つまり、経済として予想はこのぐらいという数字を下回る数の方が、圧倒的に多くなったというのがここ最近の特徴なのです。改めて景気減速懸念が高まっていることが読み取れます。

さらに右のチャートはCitiのサプライズインデックスです。MOMと言われる、前月に比べどれだけ大きく下落したかを表したものとなります。2008年のリーマンショック時、2020年前半のコロナショックと同じぐらい急激に経済が悪化していると出てきています。

私も2008年、2020年の相場に関わっていましたが、その時に比べると今回の方が緩やかに景気が悪化しているイメージがあります。しかし、サプライズインデックスとしてはかなり悪いものだと、こういった数字を見ると改めて確認できました。

こういった経済指標が悪化すれば、普通は株価が下がってきます。企業業績も悪いし消費も落ちていくだろうと考えられるからです。

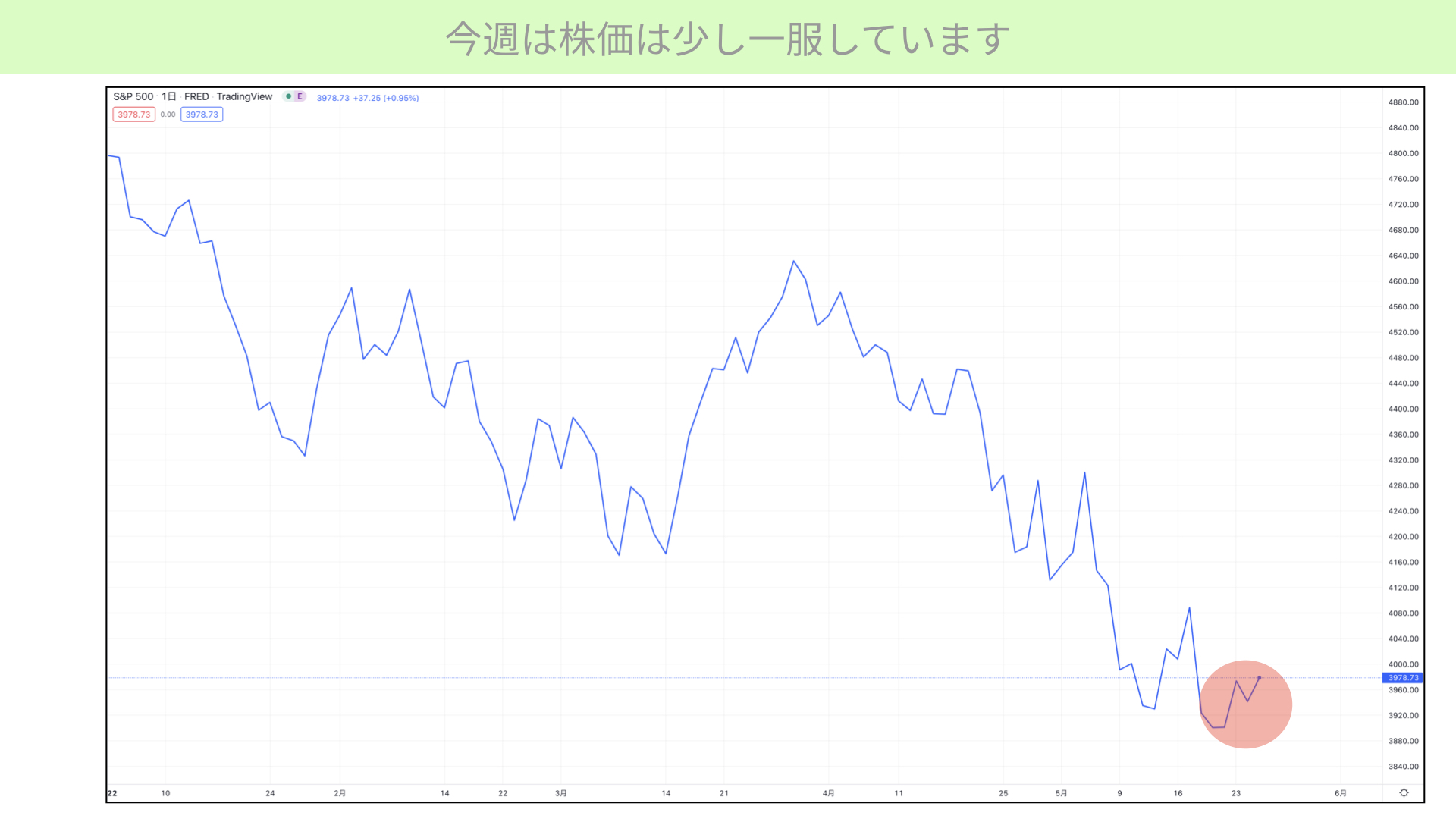

今週は株価は少し一服

しかし、今の株価は少し上昇している展開になっています。赤丸部分を見て分かる通り、一瞬チャートだけを見ていると底を打ったのかと思いがちですが、今回の少し反発している状況がなぜ起こっているのかを把握しておく必要があります。この後資料を見ながら背景を解説したいと思います。

住宅関連指標も低下でCPI低下へ

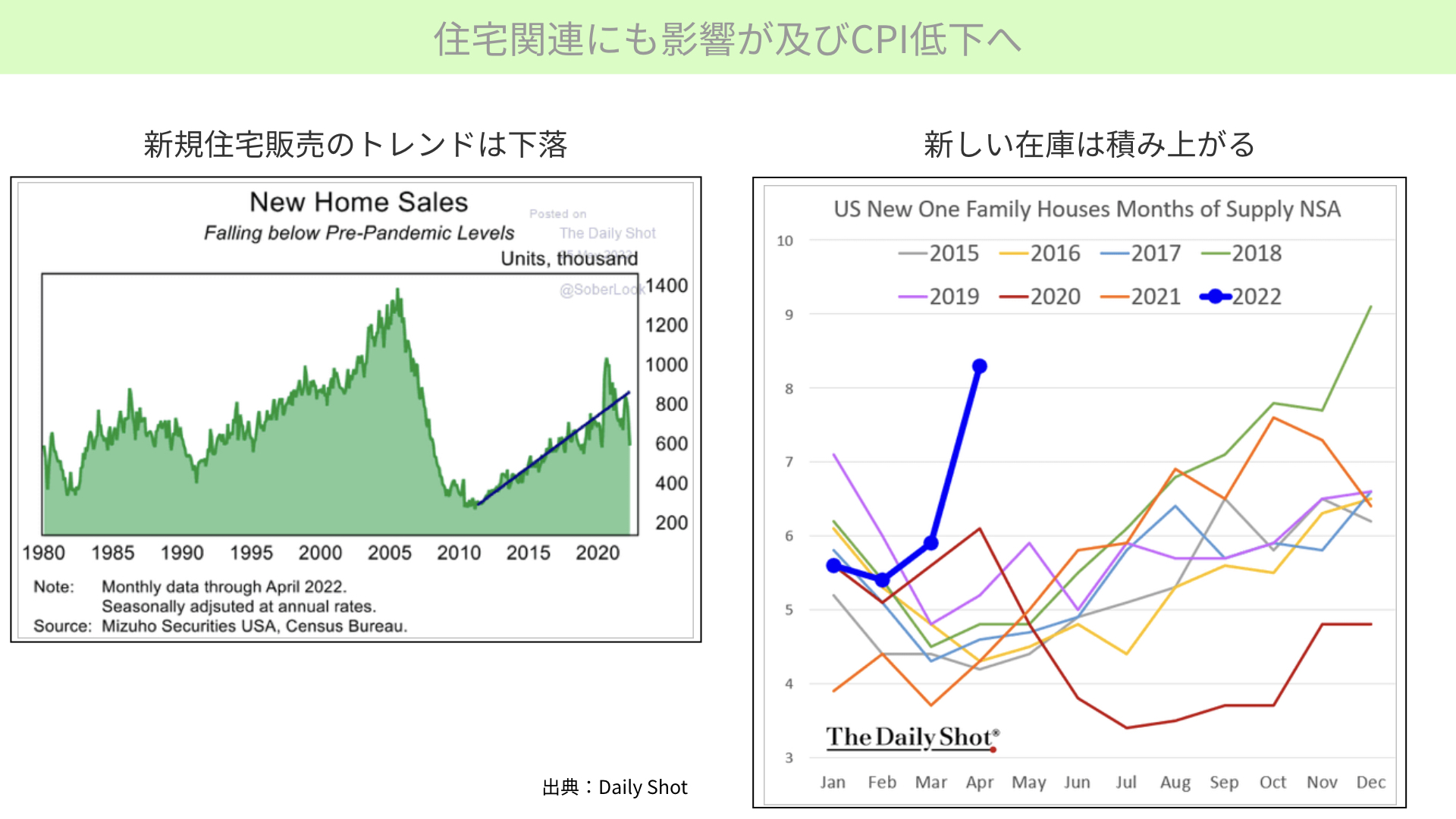

まずはこちらをご覧ください。今週発表された新規住宅販売件数です。こちらはアメリカのものです。左のチャートをご覧ください。新規住宅販売はアメリカにおける中古住宅販売に比べると、数が少ないことでインパクトが少ないと言われています。しかし、住宅価格のトレンドや住宅の今後の流れを見るには非常に重要な指標です。

新規住宅販売は長期の上昇トレンドを大きく割り込む形になってきています。2010年のリーマンショック後、住宅価格販売価格はすごく伸びてきました。それが今回大きく割り込んでいることが、左のチャートから分かります。

そして、右のチャートをご覧ください。2022年は濃い青線で表していますが、こちらは新規住宅の積み上がりを示しています。過去2015年以降から見ても分かる通り、かなり突出して在庫が積み上がっている状態です。住宅の売れ行きが伸びてないことが、改めて確認できます。

ただ、こちらから注意してほしいのは、経済にとってはマイナスの影響があるものの、住宅関連は帰属家賃が下がっていくことにも影響してくることから、CPIの低下要因になってくることも関係しています。住宅関連において株価は下がる傾向があるものの、一方でCPIが下がることも下がる期待値が同時に醸成されるような、そういったものだと思っていただければと思います。

企業業績には厳しい影響を与えそう

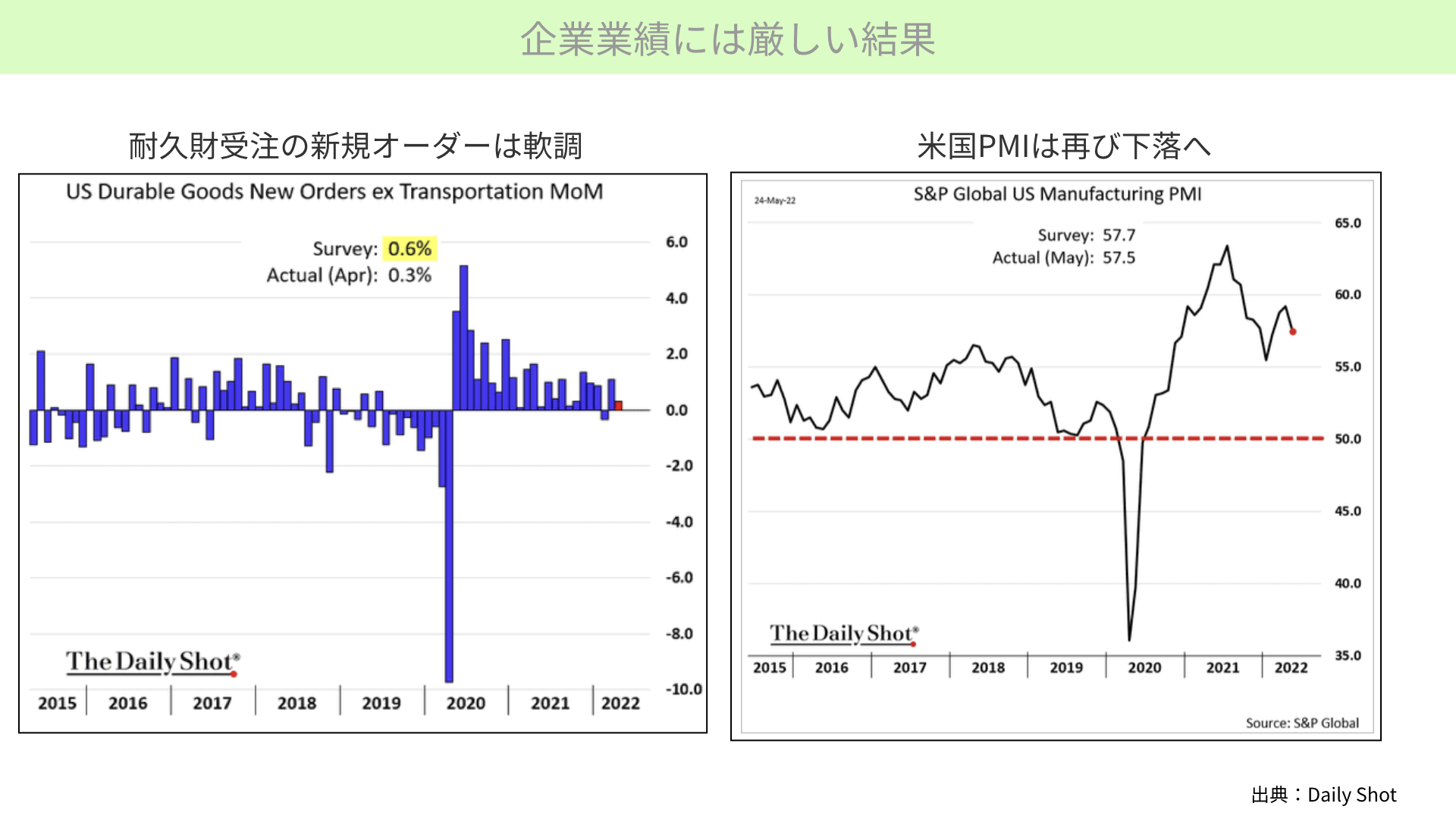

次にこちらをご覧ください。こちらは企業業績に関するものです。左の方が今週発表された耐久財受注です。これも予想の0.6%に比べ、前月比で0.3%に留まっています。新規オーダーが伸びていないと、改めて分かってきたことになります。

次に右のチャートです。こちらはPMIとなります。以前から取り上げていたように、PMIが下落し始めると株価は非常に軟調になります。ピークを付けた後の下落トレンドは、株価の上昇が急激に鈍ります。

この二つから見ても分かるように、企業の新規オーダーが増えておらず、企業関係者に聞いたPMIが良くないことは、今後の見通しも明るくないことを意味します。そういった意味では、普通は株価が大きく下がり得る要因です。しかし、それにもかかわらず株価が上がっているのです。この時点でも少し違和感を持つかと思っています。

ISM製造業指数の減速が示すその先は?

ISM製造業指数の見通しは悪化するばかり

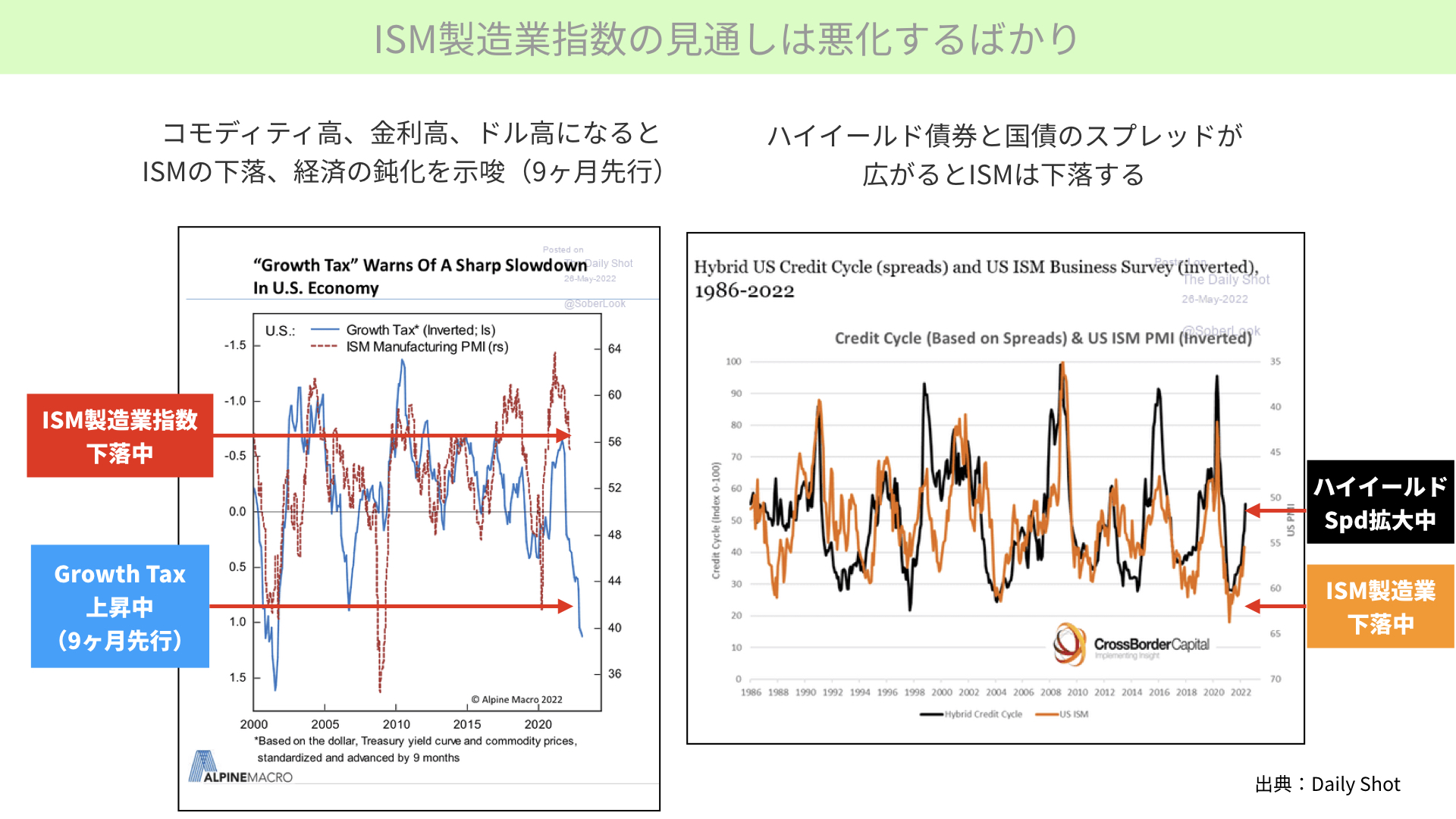

ということでこちらをご覧ください。今見てもらったように製造業も厳しいということで、通常であれば株価は下がります。いくつかの指標でも、来月上旬に発表されるISM製造業指数見通しの悪化を改めて示すレポートが出てきています。

左をご覧ください。赤いチャートがISM製造業指数です。ISM製造業指数は50を割ってくると株価は大きく下落しますが、50に向かって下がってきている状況です。

青で示したのは、そういった下げを9ヶ月先に先行して引っ張っていくGrowth Taxと言われるものです。下に行けば行くほど、高まっていることを表します。これは成長に関するTax、いわゆる税金のようなもので足かせになるものとして使われています。

その三つの構成はコモディティ高、金利高、ドル高です。9ヶ月後のISM製造業指数を下げに転じさせる、リードすることが左のチャートからは分かっています。

今まで続いてきたコモディティ高、金利高、そしてドル高。金利高とドル高は少し調整が入ってきていますが、そういった高い状態がずっと高まっていることが、チャートからは読み取れます。そのことでISM製造業指数が低下に向かっているのです。

来月以降もさらにISMは下がっていく可能性があります。普通であれば株価が下がりやすい状況が、ここからもまだまだ確認できます。

次に右の方をご覧ください。これもISMが下がることを指示しています。今回示したのは、ハイイールド債券と国債のスプレッドです。イールドスプレッドが広がると、黒いチャートは上に向かいます。そして、黄色いチャートが上に向かうと、ISMの下落を示します。左のチャートとは逆になりますので、見間違えないようにお気を付けください。

つまり、ハイイールド債券と国債のスプレッドが広がる状況、企業の信用が落ちてくる状況はISM製造業指数が下落しやすいと、こちらからも分かっています。今はハイイールド債券のスプレッドが広がりやすい状況なので、ここからもISMが下がりそうだと分かってきました。

ISM製造業指数とS&P500の連動性は高い

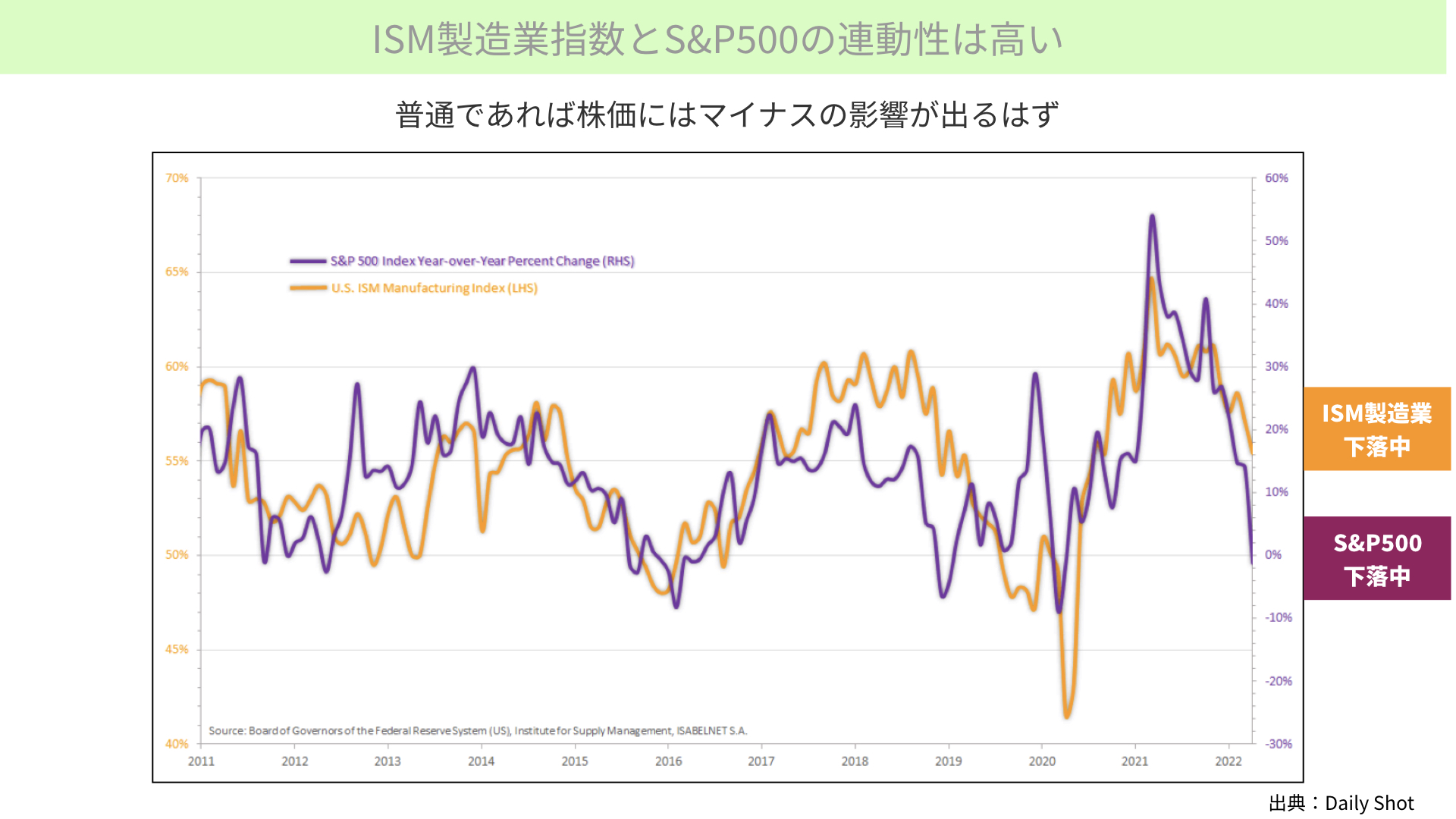

黄色いチャートを見ていただければと思います。この黄色いチャートが低下すると、S&P500は前年対比でマイナスに向かっていく傾向があります。今年は既にマイナスですが、さらに株価にとってマイナスの影響が起こりやすくなっています。

製造業も良くなかったことから考えると、普通は株価が今週も大きく下げてもいいところでした。なぜ下がらなかったのでしょうか。一番大きな原因ではないかと考えられます。

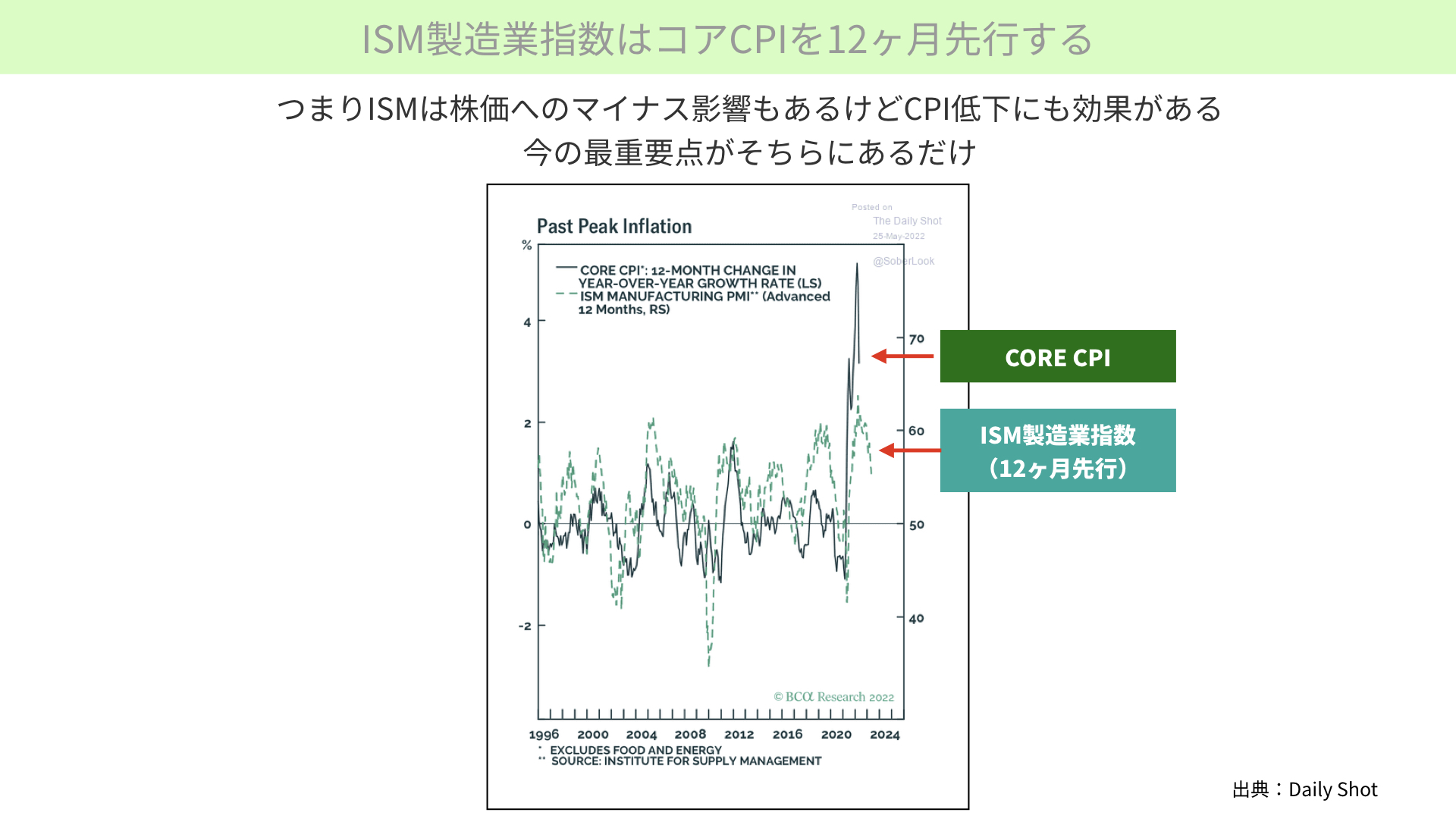

ISM製造業指数はコアCPIを12ヶ月先行する

ISMの低下は、コアCPIを下げる効果があると出したレポートがあります。今回お示しする資料は、薄い緑の点線がISM製造業指数です。ハイイールド債券と国債のイールドスプレッド、もしくはGrowth Taxと言われているコモディティ高、金利高、ドル高というものがISMを引き下げてきます。

薄い緑の点線、ISM製造業指数は実はコアCPIと非常に連動性が高いです。12ヶ月先行するISM製造業指数が下に向かってくるということは、これから徐々にコアCPIが下がってくることを示します。

ISM製造業指数が下がっていくことは、株価に対して本来であればマイナスの影響があります。しかし、マーケット関係者は、今は最も重点的に見るべきものはCPIの低下だと考えています。物価さえ落ち着いてくれば、何とでもなるだろうとの感覚を持っています。

景気よりもCPIの低下を考えた場合、今回の製造業の不振、もしくは住宅に関する指標がマイナスになるということは、需要サイドのCPIの低下となってきます。これは喜ばしいとして株価が上がっている可能性が、すごく高いと考えられます。

そう考えている背景には、もう一つ大事な理由があります。

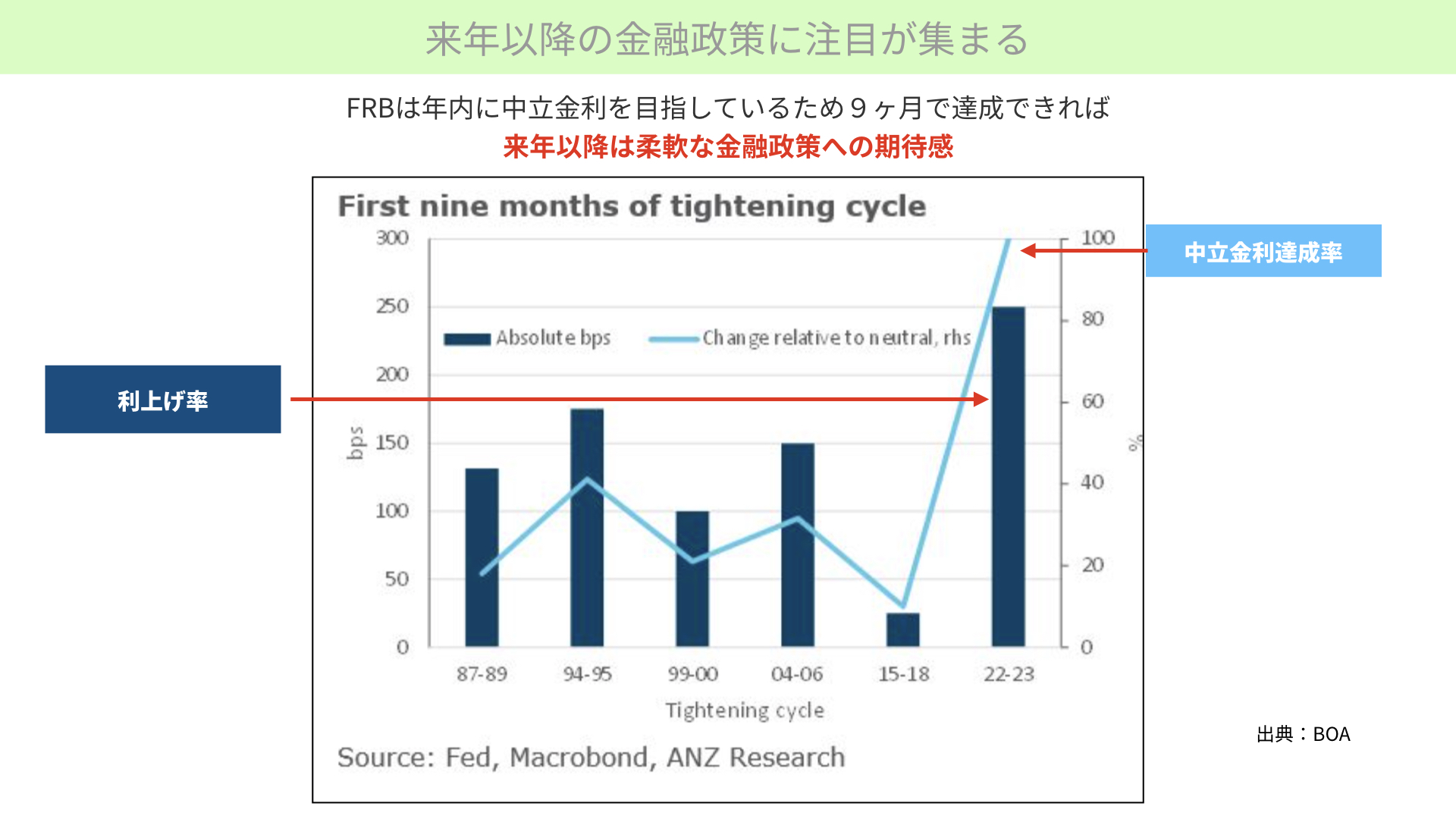

今週の上昇は来年以降の金融政策への期待値

少し分かりにくいと思いますが、丁寧にご説明します。これは過去の利上げタイミングにおいて、9ヶ月間でどういうことが起こったかを表しています。例えば87年、94年、99年、04年、15年、今回の22年から利上げサイクルに入ってきています。そのときにどれだけ利上げを行ったかを、まずは見ていきます。

左の表、今回は9ヶ月で予定では250ベースポイント、2.5%の利上げが起こるだろうと表したものが青い棒グラフです。過去は見ても分かる通り9ヶ月間で一番上がったものとしても、175ベースの94年が最高です。今回のように9ヶ月で2.5%も上げたケースは、本当に過去ないぐらいにスピード感のある利上げだと棒グラフからは分かります。

次にチャートをご覧ください。これは中立金利と言って、FRBのメンバーがこの辺ぐらいまでに最終的にはFFレートを上げたいとするものです。9ヶ月間で中立金利を達成した%は、どのくらいかを表したものとなります。今回の2.5%というのは、FRBの今の目標が2.4%近辺にありますので、250ベースで利上げすると100%達成したことを水色のチャートが表しています。

ただ、過去を見ると、今回以外で最も利上げを行った94年でも、中立目標に対して40%しか中立目標に対して利上げが終わっていません。こういった状況から、今回は9ヶ月間で中立金利も達成するし、利上げも過去にないぐらいのスピード感で行っていることが分かります。

これによって分かったことは、9ヶ月間で利上げを行い、中立金利まで引き上げることで、来年以降は状況によってはいくらでも利下げに転じることができるということです。先ほど見てもらったように、CPIさえ下がってくれば、来年以降利下げをしても物価上昇を気にせずに利下げができる状況となると、FRBの政策目標からも見えてきます。

来年以降利下げをしてくれるのではないかというマーケットの期待感が高まったことが、今週株価が上がった一番大きな要因となっています。

10年金利も下がっていれば、10年ブレークイーブンインフレ率も下がってきています。期待インフレ率も下がってきているわけですから、全体的に期待インフレ、金利も下がったことで株価がリバウンドしやすい状況に今はなっているのです。

この流れが続く可能性があるのですが、来週以降注意していただきたいことがあります。

6月14~15日に次回FOMCが発表されることです。6月FOMCは3月FOMCの3ヶ月後となりますので、SEPと言われる経済見通しを発表します。

この経済見通しの中では、FRBがGDPをどういうふうに見ているかが出されるだけではありません。今は2.3%に設定されている中立金利を引き上げるようなことがあれば、より利上げ幅が上がることに動揺が走ります。

ターミナルレートが今は2.8%に設定されていますが、3.2%となってくると、さらに利上げ幅が広がるとして動揺が走る可能性もあります。約2週間後に控えたFOMCにおいて、そこまでマーケットはどうなるのかと注目をしてきます。

今週から来週にかけ、要人発言がブラックアウト前に出てきています。その中においてヒントが出てくることによっては、マーケットが動揺し得ます。今週のリバウンドは利下げが来年以降起こるのではないかとの期待から起こっているからです。来年の利下げをやってくれるのではないかという期待が剥落すると、株価が下がる可能性があります。今週以降の要人発言、6月中旬のFOMCが注目だとなってくると、マーケットはなかなか動きが出にくくなってきます。

※ターミナルレート:利上げ途中で一番金利が上がるところ

その中でも引き続きEPSの低下は見られていますし、PERも16倍台となり割安感が解消されつつあるものの、過去の14倍から比べるとまだ高いと言えます。その意味では、PERが下がり過ぎたからリバウンドするという局面でもありません。今回のリバウンドは、あくまでも期待値が前提となっているものです。その期待値が崩れるようなFOMC、要人発言が出てきた場合崩れやすくなります。

経済指標が悪い状況は、基本的には株価が下がりやすい局面です。そういったところに注意をしていただきながら、戦略を練っていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル