先週、アメリカの3指標は6%超えと、かなり強く上昇しました。その理由は、インフレが鎮静化し、来年以降金融緩和政策に移行できるとの思惑が優先されたためです。

今週以降もそれが続くのか。6月中旬のFOMCに向けて、マーケットはどういった思惑を描くのかが、今週の経済指標からいくつか見えてきます。先週の上昇だけに加え、今後どうなるかを見るために、どういった経済指標を見ていけばいいかをお伝えします。

[ 目次 ]

インフレに関して

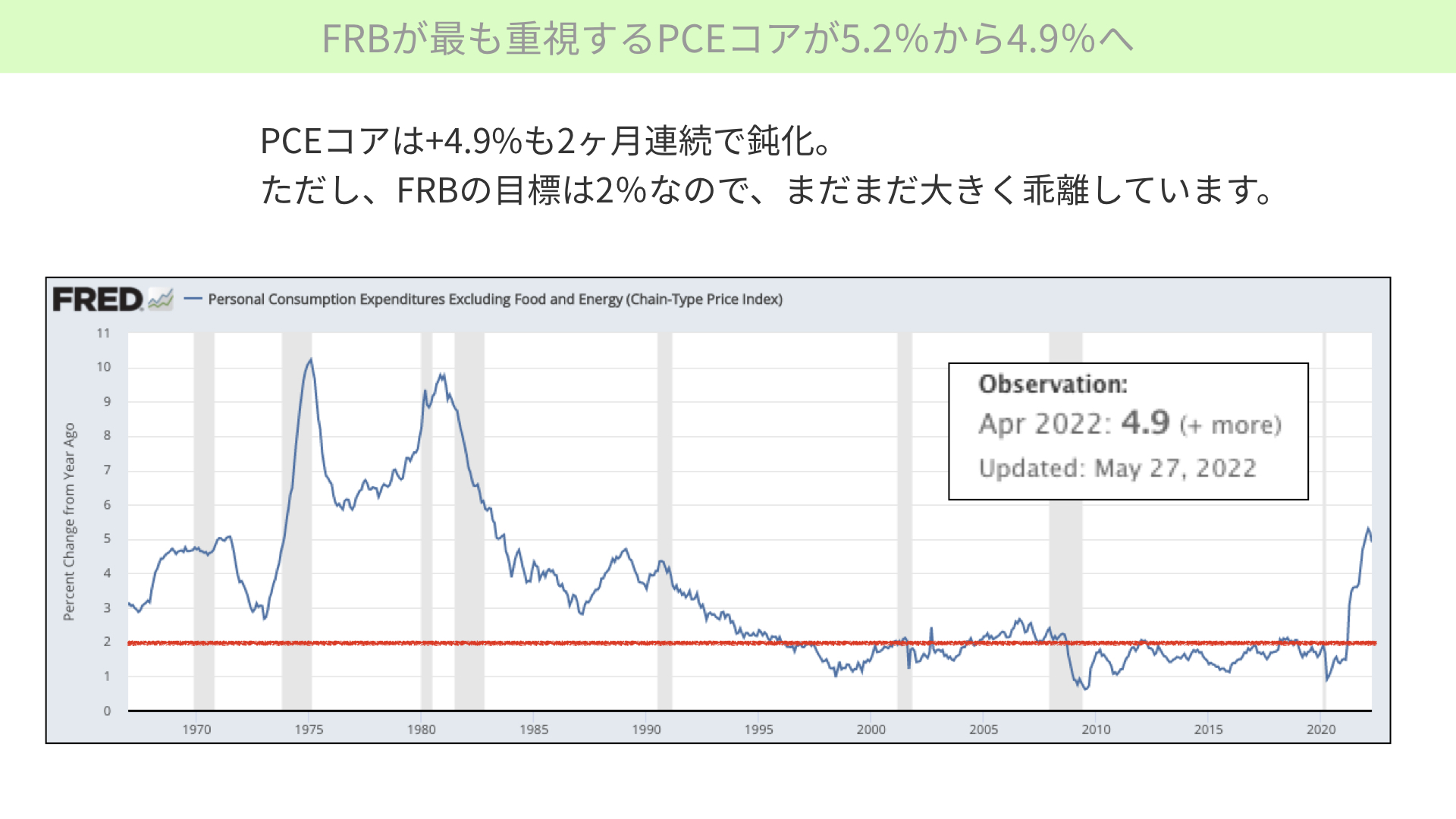

FRBが最も重視するPCEコアが5.2%から4.9%へ

これは、27日に発表されたPCEコアデフレーターの数字です。前年比4.9%の上昇と、FRBが目標としている2%からは大きく乖離しています。通常であればインフレ懸念が後退するような状況ではない、高い水準です。2ヶ月連続の鈍化を良しとしたのだと、マーケットでは解説されてもいます。

FRBがタカ派転換したことで5年先の期待インフレは低下

ここを詳しく見ると、マーケットでプラス材料とされていると分かってきました。チャートは5年先5年期待インフレ率です。5年後から5-10年にかけての期待インフレ率がどのぐらいになったのか、チャートで表したものです。

こちらのインフレ指標も、FRBが注目していることでかなり有名です。こちらは今2.3%になっています。一時期2.7%まで上がっていたことから比べると、インフレがある程度落ち着いてきたことが分かります。

これをPCEコアに置き換えると、FRBの物価目標であるPCEコア2%。5年先5年期待インフレ率の2.3%は、イコールの関係に相当すると言われています。

5年先5年期待インフレ率の2.3%まで落ちてきたことで、PCEコアが将来近いうちに、2%まで低下してくることを期待したのです。目先の数字より、将来的にインフレが落ち着いてくるとの期待から、マーケットは先週株を買いました。

目先の数字だけでなく、将来のインフレ鎮静化が上昇のベースになっていると、この段階では皆さんにお伝えしたいと思います。今後どうなるかは、今週のイベントを見ながら確認していくことになります。

リターンリバーサルが続くか?

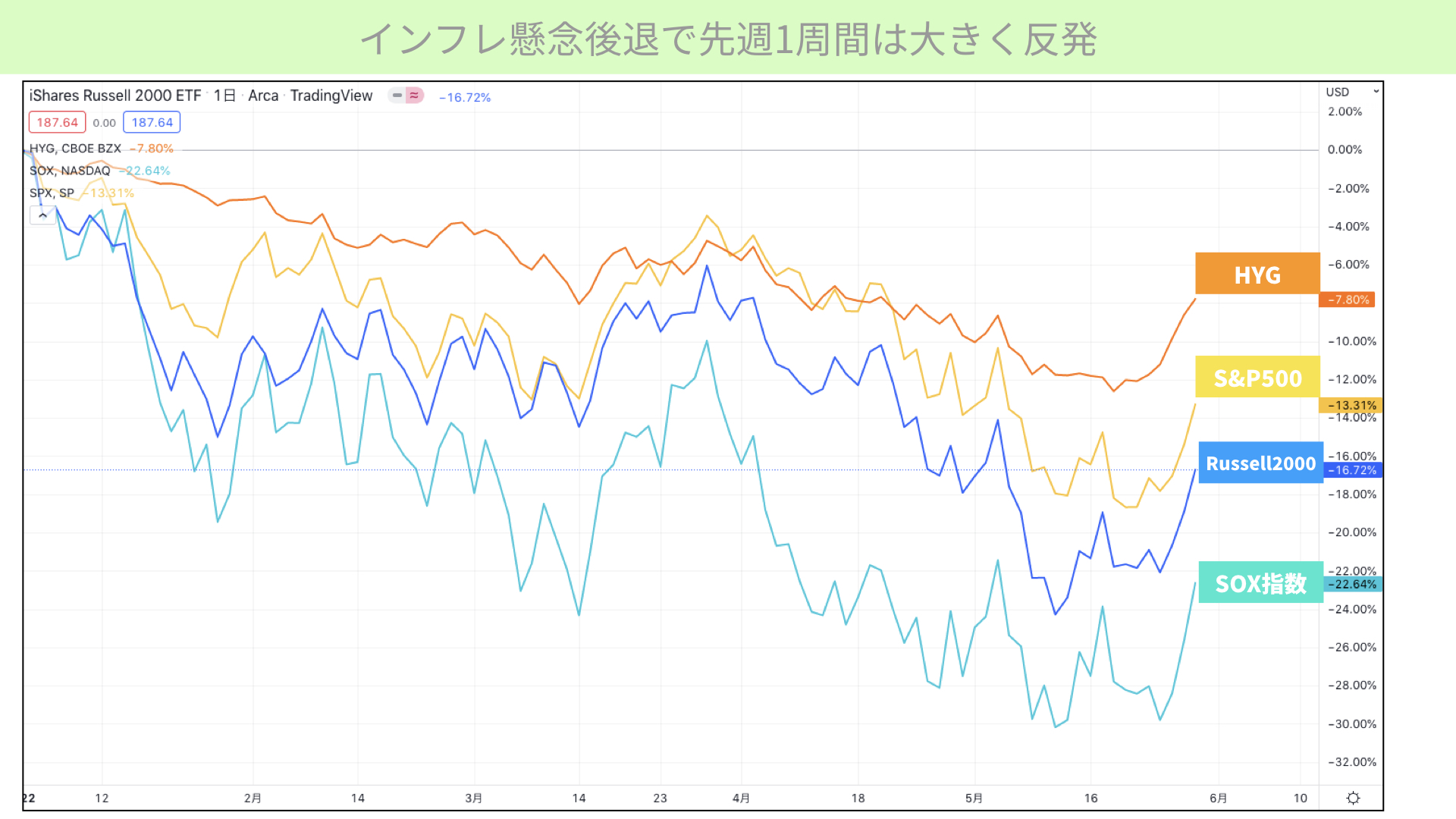

インフレ懸念後退で先週1週間は大きく反発

次に株価の動きを確認します。繰り返しになりますが、先週株価は大きく上昇しました。そのけん引役となったものを見て、これが持続性のあるものかどうかを確認します。

まずは年初来からどういった株価の動きがあったかです。炭鉱のカナリアと言われる、マーケットが崩れる際に敏感に動きやすい銘柄を取り上げました。チャート上から、ハイイールド債券のHYG、S&P500、小型株のRussell2000、SOX指数です。

半導体に関わるSOX指数が大きく下落してきました。S&P500、Russell2000も大きく下落し、HYGは根持ちが良かったため一番上になっています。

5ヶ月近く下げていたものが、先週1週間はどうだったのでしょうか。

典型的なリターンリバーサル

順番が逆転しています。一番大きく上昇したのはSOX指数、最も上昇しなかったのがHYGです。典型的なリターンリバーサルと言えます。インフレ鎮静化に伴ってマーケットが反転するのではないかという、かなり楽観的なムードで起こっているリターンリバーサルだとお考えください。

※リターンリバーサル:逆張り。一番大きく下落したものから、値上がりが大きいとしてお金が入ってくること。マーケットが楽観視したときによく出るもの。

ここに加え、月末のリバランスのお金が入ってきて大きく上昇したという流れになっています。こういった楽観的な見方となる背景にあるインフレ鎮静化は、今週以降どうなるのかが注目ではないかと思っています。

ただ、インフレ鎮静化がマーケットのベースシナリオにあります。このまま鎮静化するのであれば、マーケットはこのまま上がっていくでしょう。しかし、インフレ鎮静化が確実ではないと分かると、マーケットはまだまだガタつく可能性があります。今週どういった材料で起り得るのかを、見ていきたいと思います。

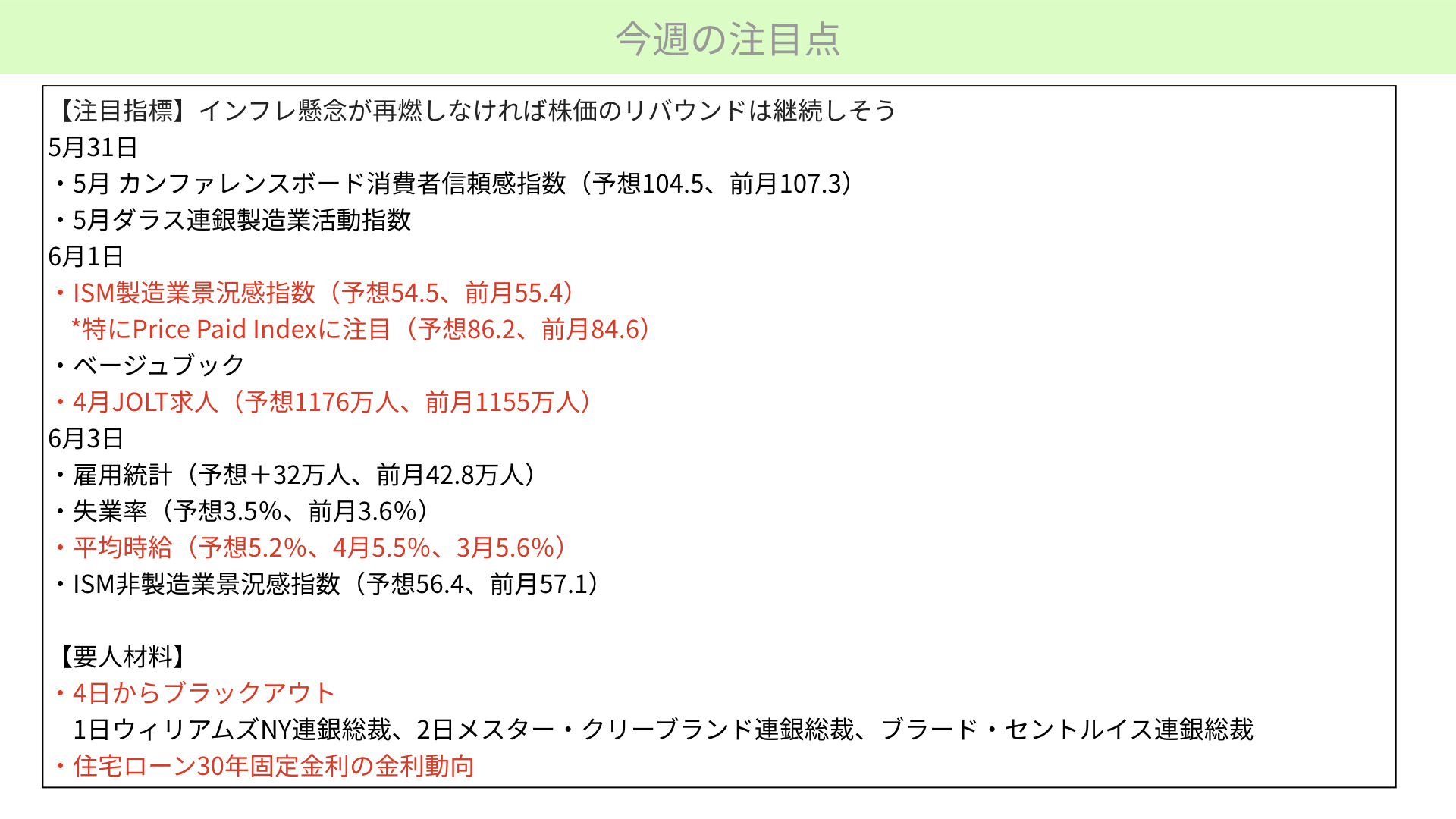

今週の注目点

今週の注目点(1)

全てのイベントを記載しましたが、赤い文字が今週の注目点です。一つ一つを、チャート付きでご説明します。

まずは6月1日のISM製造業景況感指数です。前月が55.4だったものが54.5に下がると予想されています。ただ、前回記事でもお伝えしたように、ISM製造業の景況感の下落は景気にとっていいことではありません。反面インフレの先行指標ですので、ISM製造業指数が下がってくると、CPIも下がることになります。

今回に関しては指数が下がることが、結果的にいいとされる可能性はあります。特に、その中のサブインデックス、Price Paid Indexに注目してください。

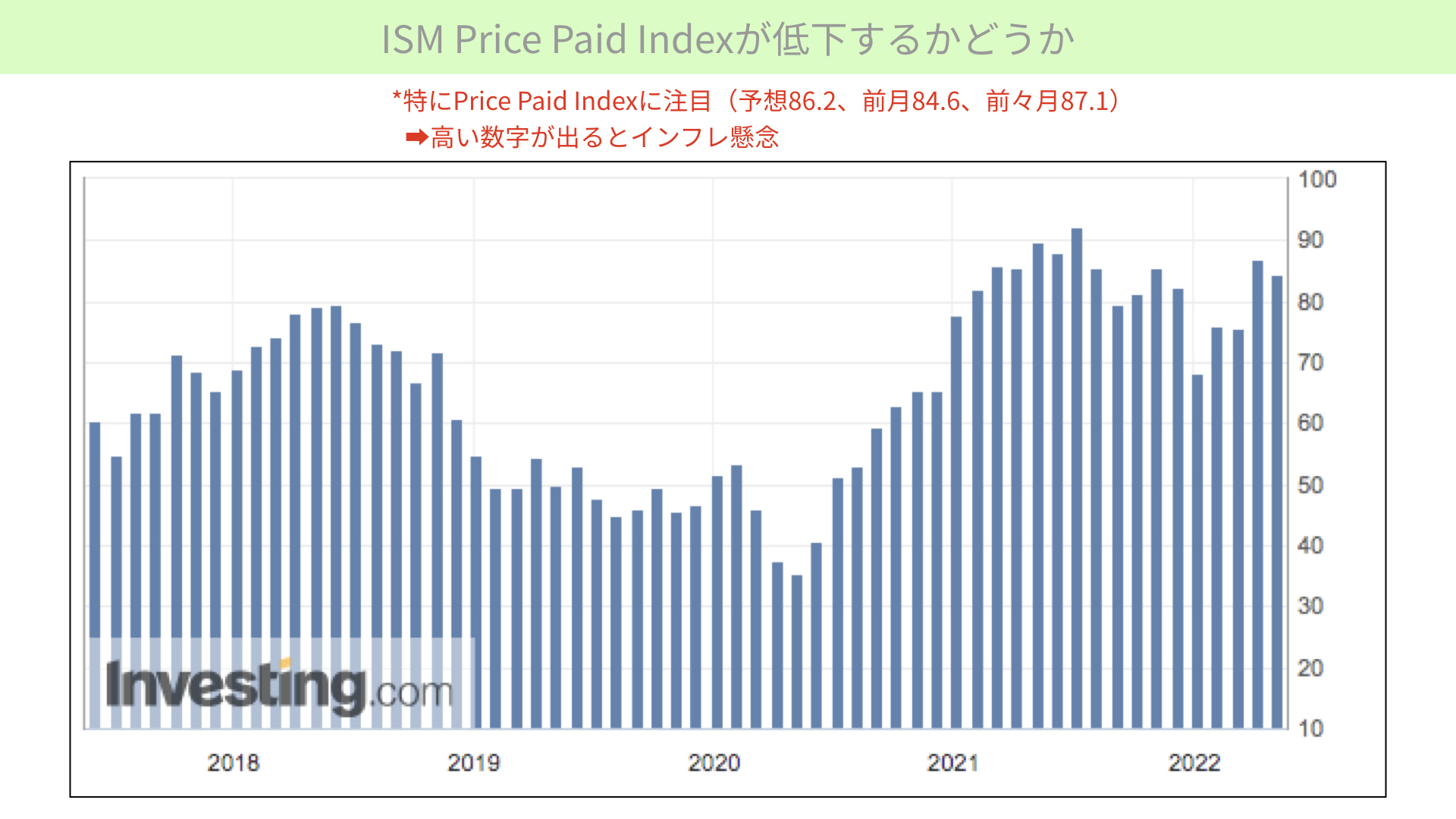

ISM Price Paid Indexが低下するかどうか

こちらはISM Price Paid Indexです。

企業が仕入れるときの価格が、どうなっているかを示しています。数字が大きくなればなるほど、仕入価格が上がります。そうなれば、価格を転嫁しなくてはなりません。CPI、消費者の価格が上がることになるため、数字が落ち着くことがインフレ鎮静化の確認となるとして、注目されているのです。

前々月が87.1、前月が84.6、今回の予想は86.2と前回より上昇した数値となっています。この上昇幅が87.1など前々月を上回る数字が出てくれば、インフレが鎮静化できていないとして、6月1日時点から相場が動揺する可能性が出てきます。高い数字が出るかどうかは、注目していただければと思います。

逆にこの数字が予想を大きく下回ると、インフレ鎮静化にマーケットが自信をつける可能性があります。株価は上昇しやすくなると、今の地合いは考えられます。

今週の注目点(2)

次に4月のJOLT求人件数です。

前月は1155万人の求人がありましたが、今月は1176万人でした。求人がまだまだ増えていることが分かります。

JOLT(求人労働異動調査)

こちらのチャートをご覧ください。赤いチャートがJOLTの求人件数(右軸)を表しています。前月が1155万に対し、今月の予想は1176万人です。この数字が強すぎる、求人が多いとなると、人件費の高騰によってインフレ懸念が再燃する可能性があります。注意が必要です。

次に、青いチャートです。こちらは5年先5年期待インフレ率です。2.2%まで下がってきている期待インフレ率は、JOLTと連動性が高いです。

JOLTで強い数字が出て、再び5年先5年期待インフレ率が上昇してくるとなってくればどうなるか。FRBが目標とする2%のPCEコアデフレーターを上回りますので、再びタカ派になる可能性があると分かっています。

数字が強すぎると景気にとってはいいことですが、賃金上昇に繋がりインフレ懸念再燃となり得ます。この数字は必ず見るようにしていただければと思います。

今週の注目点(3)

次にこちらをご覧ください。

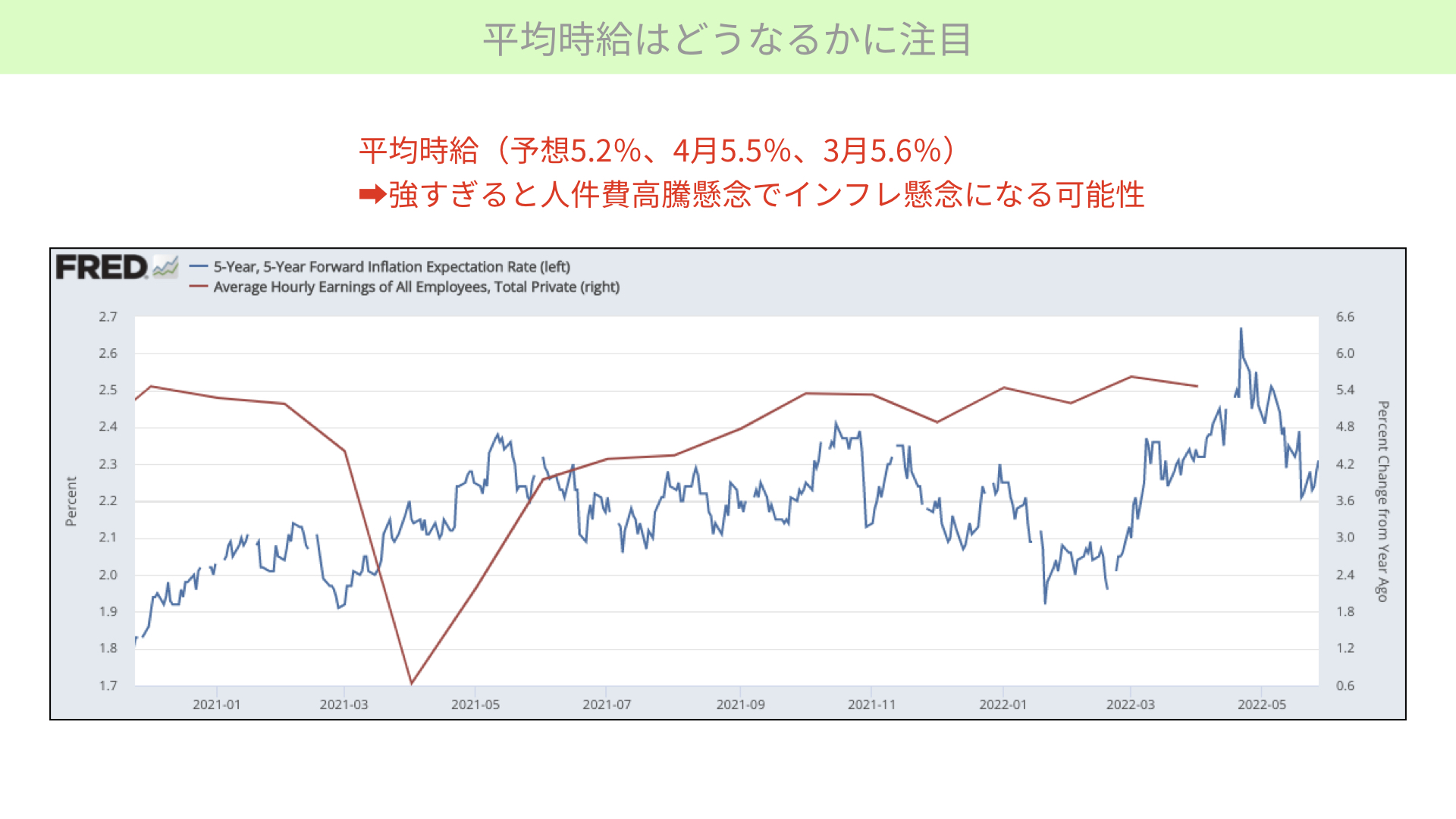

6月3日の雇用統計です。いつも注目されていると思いますが、その中でも、今回は平均時給に注目していただければと思います。3月は5.6%、4月は5.5%、今月の予想は5.2%と、3ヶ月連続で下がってきています。下がってくるのはいいことですが、少しチャートを見ながらご説明したいと思います。

平均時給はどうなるかに注目

平均時給は3ヶ月連続で下がってきています。赤いチャートは平均時給(右軸)、青いチャートは5年先5年期待インフレ率です。この二つも連動性が少し高くなっています。

平均時給が下がってくることがあれば、5年先5年期待インフレ率が低下してきます。反面、上昇してくると期待インフレ率が上昇するとして、FRBがタカ派になる可能性があります。こういったところも注目ではないかと思っています。

今週の注目点(4)

三つの指標が注目だとお伝えしてきましたが、それ以外にも重要なポイントがあります。まずは6月4日からのブラックアウトです。6月15~16日のFOMC前の土曜日から、要人発言ができなくなります。そのため、1日のウィリアムズNY連銀総裁、2日のメスターさん、ブラードさんの要人発言が続きます。この中でタカ派的発言が出ないかどうかは、マーケットとしてはかなり注目をしています。

特にウィリアムズさんはかなり発言力がありますので、注意をしていただければと思います。

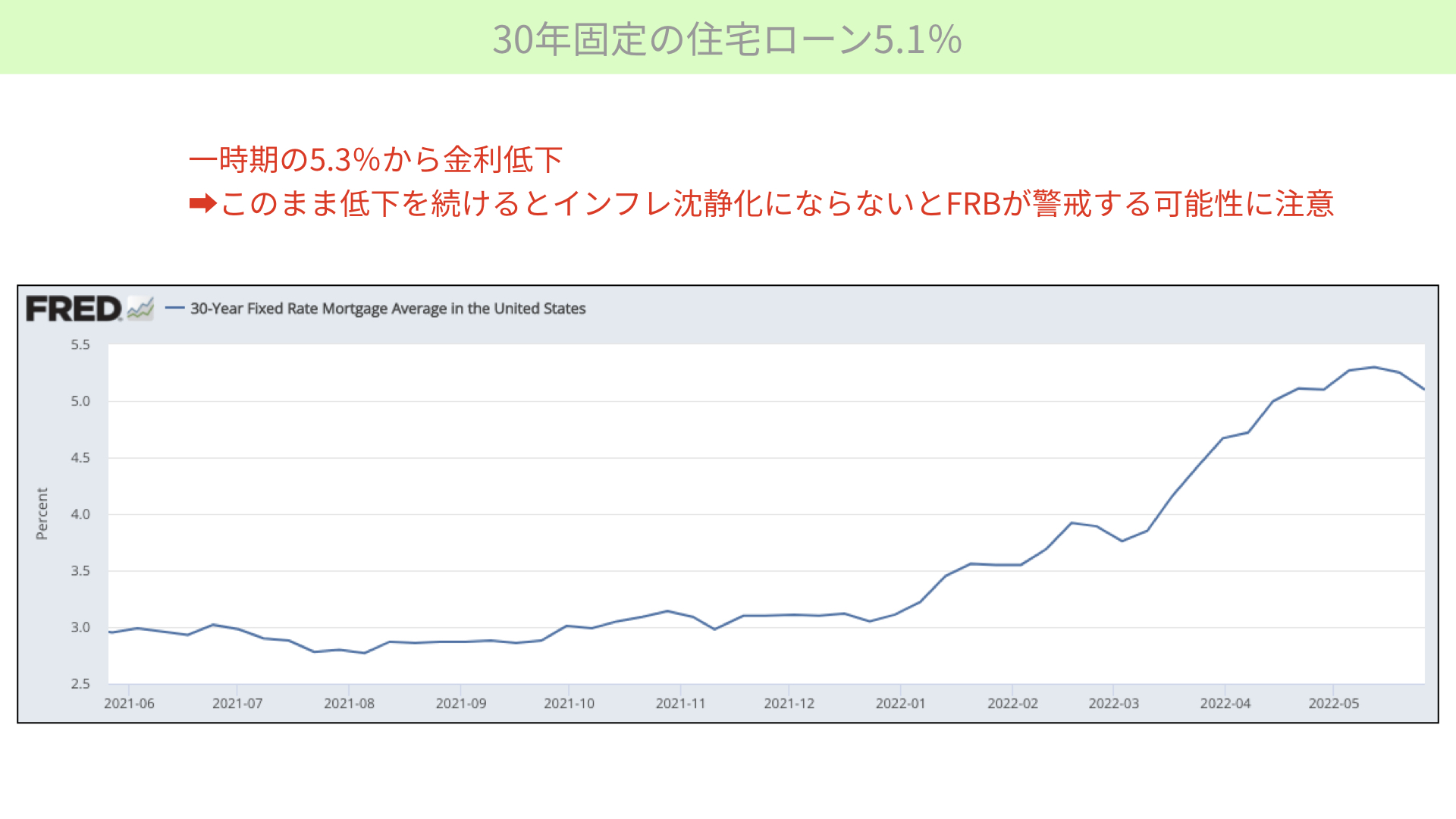

最後です。住宅ローン30年固定金利の金利動向についてお話します。

30年固定の住宅ローン5.1%

こちらはアメリカ30年の住宅ローンです。一時期5.3%まで上がったと話題になりました。今年は3%程度からスタートし、一気に5%を超える金利上昇を見せました。その意味では、住宅ローンを借りるモチベーションが下がり、住宅価格が下がる、インフレが鎮静化すると言われてきたわけです。

しかし、今は5.1%まで金利が下がってきています。FRBは、ここについてすごく懸念を示してくるのではないかと言われています。なぜなら、FRBとしては人件費が落ち着き、CPIが落ち着いてくることを期待しているからです。

住宅ローン金利がある程度高止まりし、住宅価格、帰属家賃が落ち着くことで、CPI全体が落ち着き、インフレをコントロールできたという結論に持っていきたいと考えています。今のインフレが鎮静化されるのではないかとの期待が先行する中、30年の住宅ローン金利が下がって、再び不動産価格が上がってくる傾向に変われば、再びタカ派にならなければとの判断をする可能性があります。マーケット関係者の中からは、住宅ローン金利が下がるとそれはそれで厄介だと言われています。

もちろん、住宅ローンを借りる方からすれば、その分可処分所得が減ることになります。非常に大変ですが、一方でFRBとしてはある程度住宅価格を抑えたいとの思惑があります。今週も住宅ローン金利が下がるようなことがあれば、マーケットとしてはそういったところを見ています。ぜひ皆さんも、住宅ローン金利に注目してほしいと思っています。

先週1週間の上昇要因が、インフレ鎮静化の期待感から作られたものでした。今週もインフレに関する重要指標が並んでいます。FOMCに向け、どういったタカ派政策なのか。それともマーケットは、少し柔軟な感じに期待しているのかについての要人発言もあります。

また、FOMCに対してインパクトを与えるインフレ指標も並んでいます。そういったところをしっかりと見ながら判断いただければと思います。

そして、その数字がインフレを示唆するものでマーケットが崩れるようであれば、業績もまだ足元がおぼつかない、バリエーションもまだまだ完璧に調整が終わっているわけではないということは、インフレへの期待だけでマーケットが作られている、崩れやすい状況にあると見ながらマーケットに向かっていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル