ついにFRBによるQT(資産縮小)がスタートしました。今回は2017年11月と比べても、かなり早いスピードで資産縮小を行う予定です。また、経済環境も、当時と比較して同じ点、異なる点があります。

今回は、前代未聞の事例のためマーケットは図りかねているところがあります。今、どういう状況にあるかを分析していきたいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

世界的な資産縮小

今後世界の中央銀行の総資産は減少に向かう

まず、こちらをご覧ください。最新の中央銀行の総資産です。これまで、世界4大中央銀行、ECB、Bank of England、日銀、FRBが量的緩和を行うことで、大きく資産額を増やしてきました。それに伴い世界の株価がどうなったかです。

白い線が4大銀行の総資産、緑の線が世界の株式です。相関が0.9と非常に高い状態で、お金を出せば出すほど株価が上がる状態でした。日経新聞等にも出ていましたが、中央銀行は、今後年間2兆ドル程度縮小すると言われています。そうなれば、株価にとって下押しの圧力になることが間違いないとのことです。

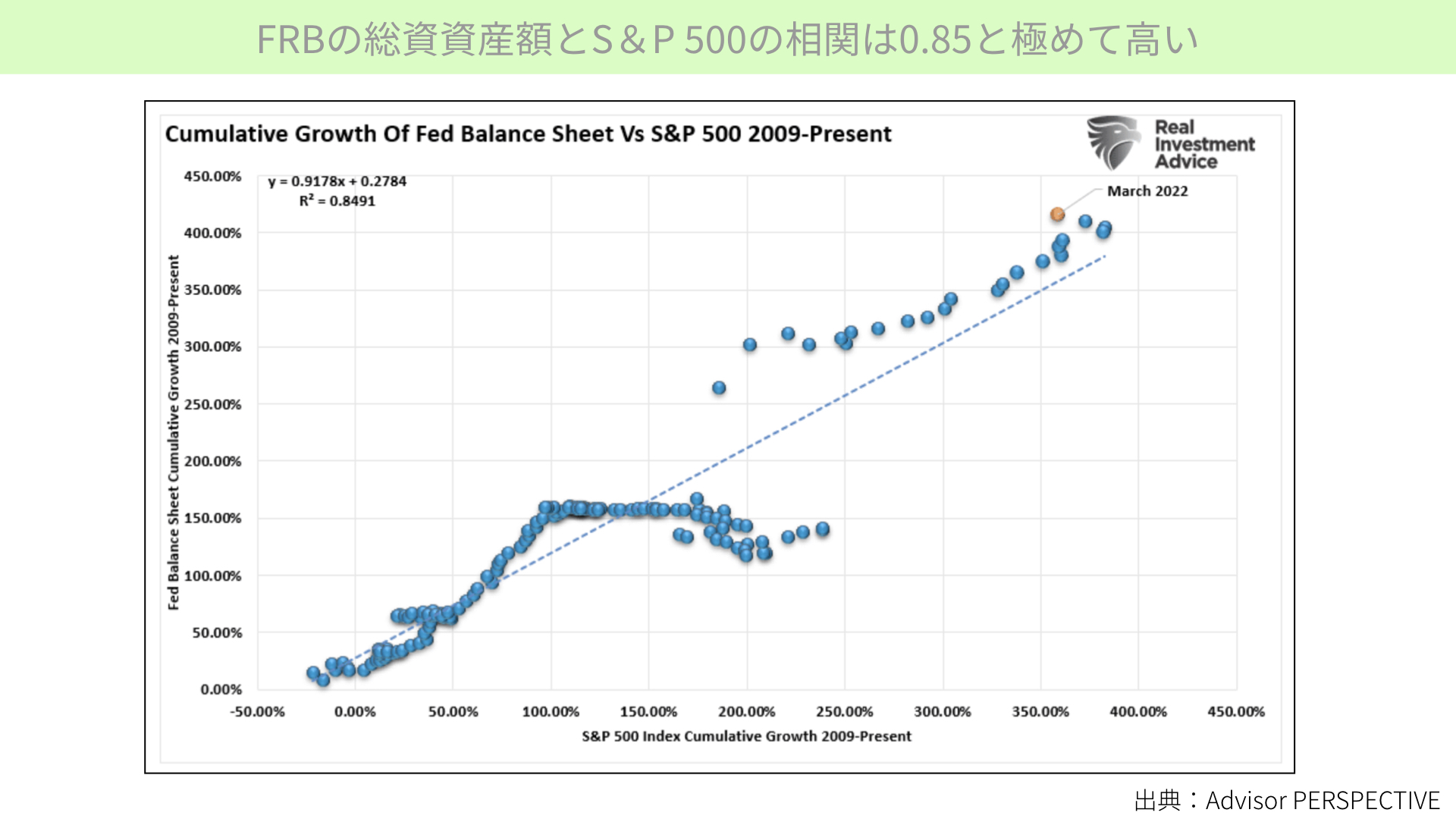

FRBの総資産額とS&P500の相関は0.85と極めて高い

次にこちらをご覧ください。FRBの総資産と、S&P500の相関関係です。

相関は0.85と極めて高く、バランスシートの膨らみがS&P500の成長と大きく連動していると分かります。今後Fedの資産が減少すると、S&P500は0.85という極めて高い相関において下落していくことが予想されます。

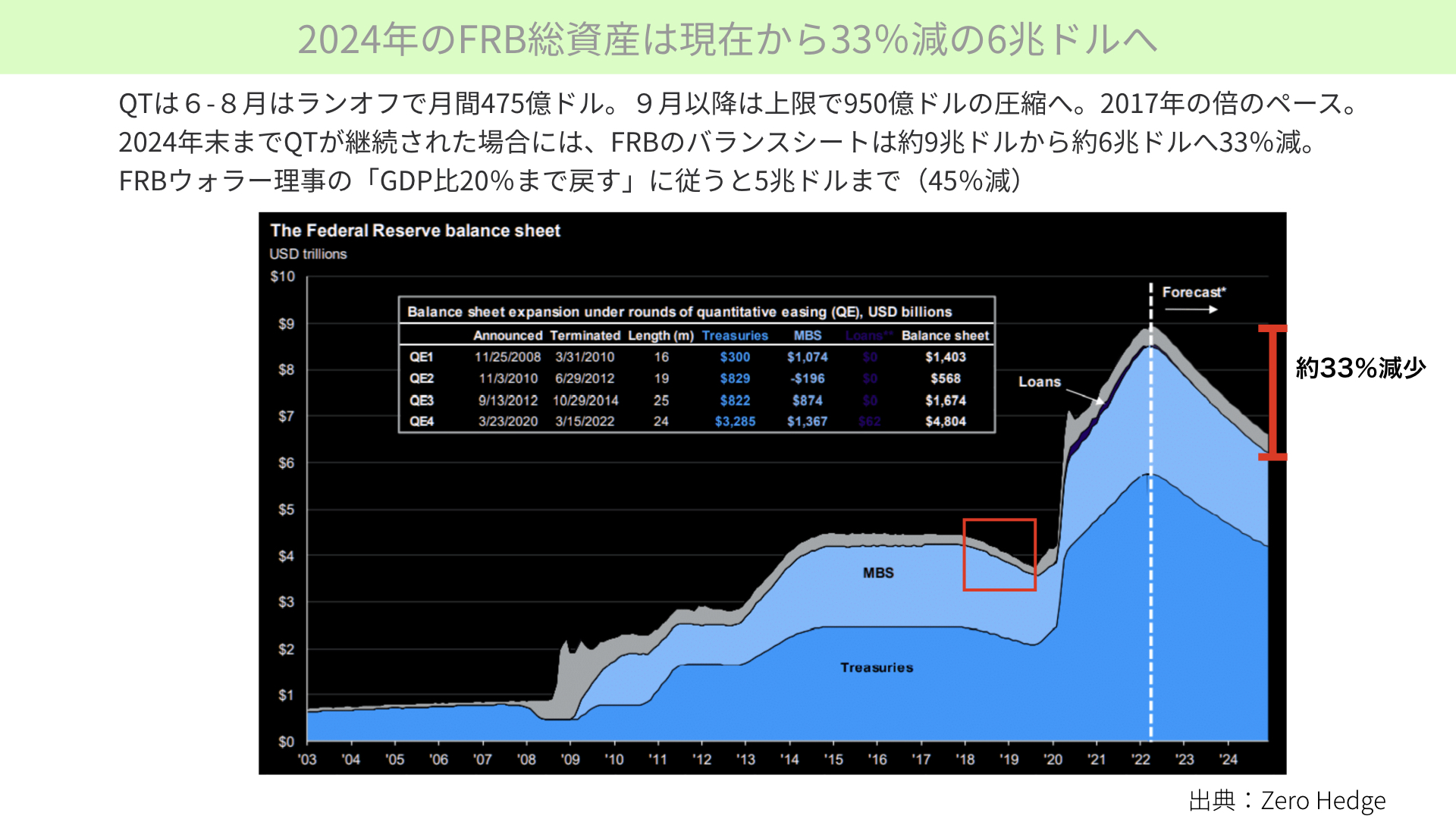

2024年のFRB総資産は現在から33%減の6兆ドルへ

さらにこちらをご覧ください。今のFRBの資産が、今後3年間でどの程度減っていくかを表したバランスシートです。

今回のQTを簡単におさらいすると、今月から8月までの3ヶ月間は、償還を迎えた債券への再投資を行わず、月間475億ドルの縮小が行われます。9月以降は様子を見ながら、上限950億ドルでの圧縮をスタートし、2017年度の倍のペースで縮小を進めていくと言われています。

FRBのバランスシートは現在約9兆ドルあるところから、予想では6兆ドルまで33%減となるだろうと言われています。バランスシートと株式は0.85の高い相関がありますから、当然ながら下落ち圧力が強くなるだろうと言われているのです。

また、FRBのウォーラー理事は、GDP比20%までバランスシートを戻す必要があるとしています。9兆ドルが5兆ドル、現行水準の45%減になるのではないかとも言われているのです。

かなり積極的に、FRBが資産を減らしてくると分かっているのです。しかし、ここ3週間では不景気になることで金利を上げたり、QTを早めに止めてくれるのではないかという期待感が高まってきていたりします。それが出てくるかどうかは分かりません。出てこなければ、下圧力が続くことになります。

そこで、過去QTと言われる量的縮小、QEと言われる量的緩和がどういうふうにマーケットに影響を与えてきたか、本当に簡単に見ていきたいと思います。こちらをご覧ください。

過去のQEとQT

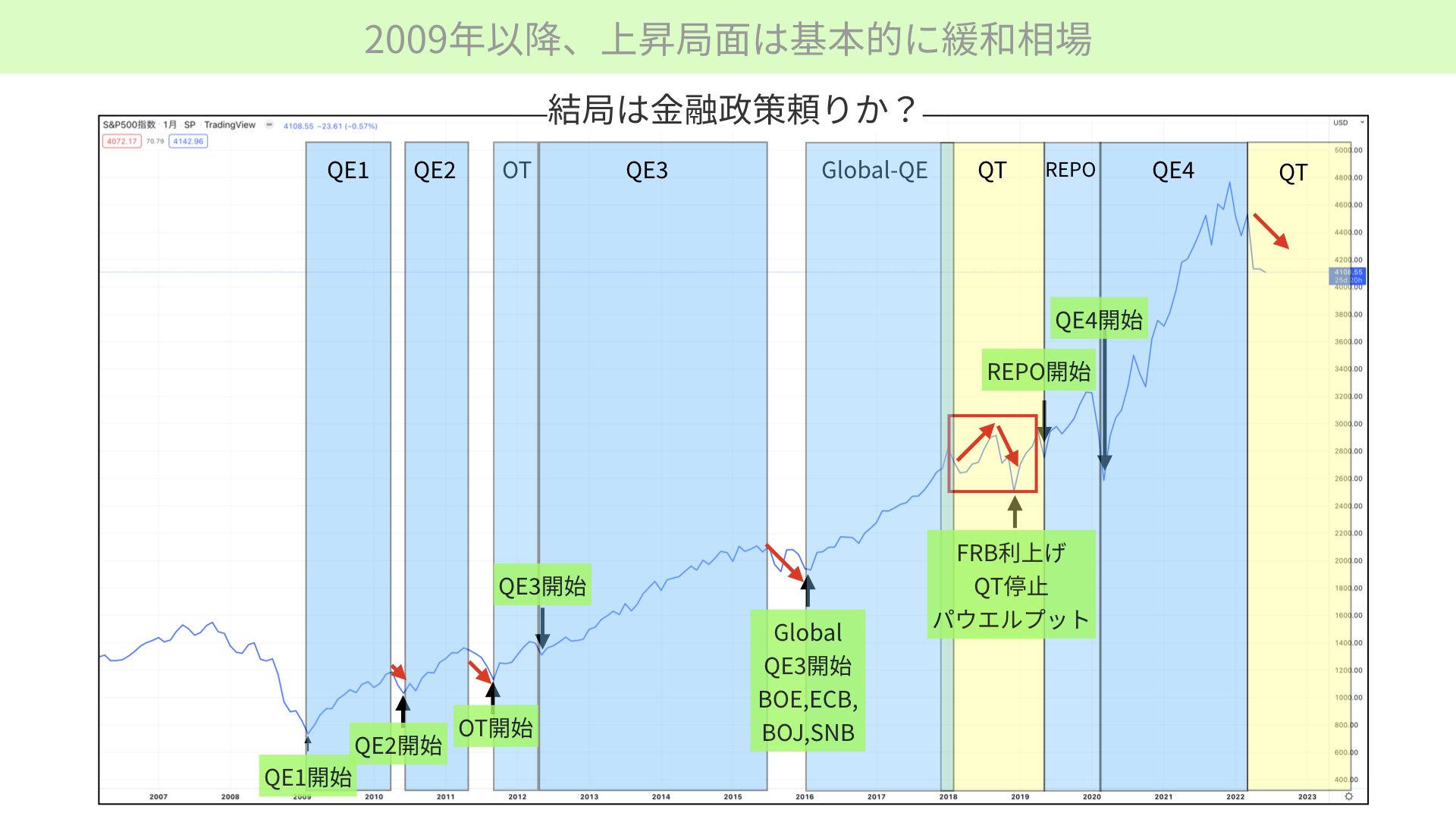

2009年以降、上昇局面は基本的に緩和相場

2009年以降のQE、QT、量的緩和、量的縮小がどういうふうに行われたかです。基本的に、水色部分が緩和的姿勢。一方、黄色が緊縮、縮小するような傾向となります。

まず、2009年からQEをスタートしました(QE1)。その後、赤い小さな矢印で示されているように、止めた途端に株価は大きく下落しています。QE2をスタートして株価を押し上げましたが、止めた途端に再度株価は下落します。

オペレーションツイストと言われるような、短期債券を売り、長期債券を買い、長期金利を抑えることで、結果として株価は上昇します。

その後続けざまにQE3をスタートして、緩和の第3弾が起こり株価は大きく上昇しますが、これを止めた途端に再度大きく株価は下落しました。

BOE、ECB、BOJ、SNBのFRBを除いた4大銀行が緩和姿勢を貫いた(Global QE)ことで、そこからは大きく株価が上昇していきました。

この結果を受け、景気が良かったこともあり、アメリカは縮小に動きました。QTを始めたのは、2017年11月です。当初は矢印のように株価は上昇しますが、2018年に入ると下落を始めます。そこで、2019年1月4日、パウエルプットと呼ばれるQTの停止を9月に行います。また、利上げは状況を見て判断するとして株価は上昇、その後2019年にはREPOと呼ばれる短期資金供給を行い、コロナショック以降はQE4をスタートして、株価が上昇しました。

今回QTをスタートするということで、2019年から見ていただければ分かるように、ほとんどがQTを行ったときには下がり、QEを行うときには株が上がる状況で、政策次第で株価が大きく株価が影響を受けたと、改めて確認できています。

特に注目いただきたいのは、最初のQE、2018年です。前半はQEを行っても株価が上がり、後半は株価が下がっています。説明される背景には、米中の貿易関係がかなり悪化したことでGDPの低下、企業業績の低下が起こり、前半のように経済が成長し、企業業績が伸びている間はQTを行っても株価に影響がないと言われています。

一方、経済成長が鈍化したり、もしくはEPSの成長が落ちてきたりすると、株価が下がったと認識しています。

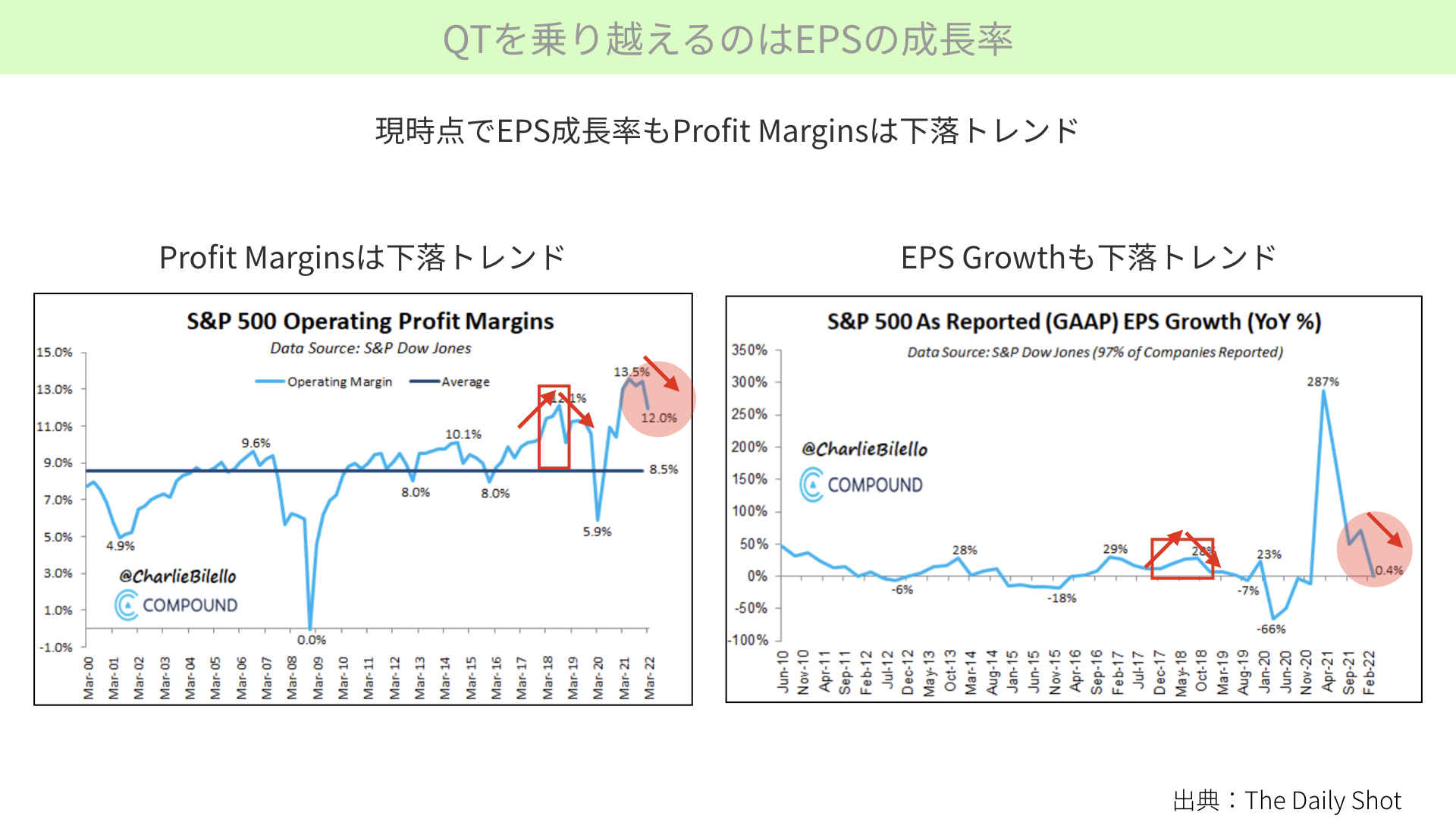

QTを乗り越えるのはEPSの成長率

そこで、今置かれている状況がどうなのかを少し考えてみたいと思います。まずはQTを乗り越えるのは、EPSの成長だと2月、3月によく言われていました。そのときはEPSの成長も高かったわけですが、現在はどうなっているかです。

左はProfit Marginsです。前回のQTでは、前半はProfit Marginsが高まり、後半からは中国との貿易摩擦が高まって株価が下落しました。

では、現状はどうでしょうか。Profit Marginsの水準としては高いものの、下落トレンドに入っています。来年以降もProfit Marginsがまずいのではないかと言われていると、2018年のQTでいくと、後半部分に該当する可能性が高そうだと言えます。

右の方、EPS Growthに目を移しても同じように、前回のQT時、前半部分はEPSが成長していたものの、後半は減速しています。現在は減速がスタートしていて、前年対比で0.4%の成長しか見込めないといった資料も出ています。

前回2018年の前半はQTを行いながらも株価が上がり、後半は株価が下がったという、後半部分に類似している可能性があるところに、非常に注意が必要です。

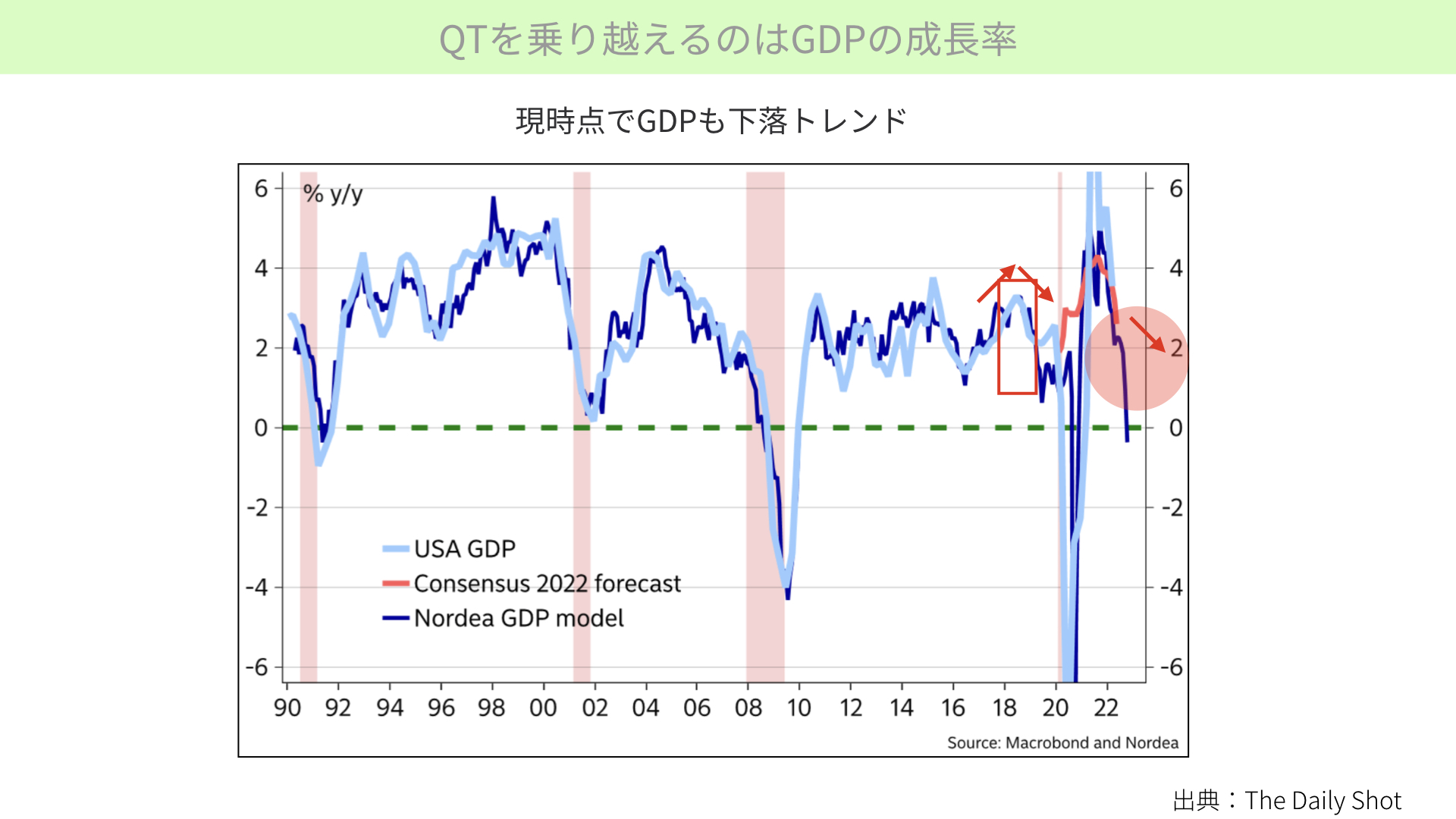

もう一つ。EPSの成長ではなく、GDPの成長も大きな影響を与えると前回言われていました。現状も踏まえ見ていきたいと思います。

QTを乗り越えるのはGDPの成長率

こちらは2017年11月以降のGDPです。QTを乗り越えるのも、GDPの成長率次第との声があります。水色はリアルなGDPの成長です。

中国との貿易が悪化する前はGDPが成長しており、後半で下がりました。皆さんもご存じのとおり、今のGDPは減速傾向にあり、もしかするとリセッション入りも近いのではないかとの声が聞かれる程度、GDPの減速が見られています。

予測ではマイナス成長というところも出てきていますので、そういった意味では、前回のQT後半部分と似ていると分かってきました。

QTを行ったとしても、あまり影響がないとの論調があります。しかし、QTが行われた2018年の後半に大きく株価が下落した背景と、EPSもGDPのグロースも成長が似ている状況においては、株価にとって下押し圧力の方が強いのではないかと言えます。

さらに、ここでは取り上げませんでしたが、CPIは非常に高い状況となってきています。パウエルプットを簡単に入れられない状況が、いまだに続いているのです。

強い経済指標が出てくると株価が下がるという状況では、パウエルプットを打ちにくいです。世の中としてはQTを止めてほしいとの思いが成就しないマーケットとなると、株価は下がりやすい状況となります。

また、QTの量も前回と比べて倍近くとなっています。かなりの資産圧縮が進む中において、過去にない事例として、機関投資家を中心にポジションを過剰に取らないようにと身構えたり、ヘッジポジションを作ったりするとも考えられます。

今週以降も株価は少し軟調となり、来週のFOMCを見ながら、8月のジャクソンホールはどうなのかまで見ていかなくてはなりません。今後動きが鈍くなってくる可能性があると、マーケットの前提として見ていただければと思います。

今週発表されるCPIが予想を下回るようであれば、これはプラスでしょう。今後出てくる数字でパウエルプットが出る状況となるのであれば、マーケットはQTがあれば株価が上がりやすいとの認識を持っています。勇気づけられるものがない限り、QTの圧力に屈する可能性が高いというのが、マーケットのベースシナリオになっているかと思います。ぜひ、今日の数字を見ていただきながら、参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル