2022年6月16日も米株式市場は大きく下落しました。FOMCで0.75%の利上げが決まり、先行き見通しがある程度立ったとして当日のマーケットは好感しましたが、16日は想定外のスイス銀行の急な利上げもあり、景況感が悪化するのではないかと考えられて、株価は下がりました。

今の株価下落トレンドは、ある程度受け入れざるを得ない状況にあります。下落の背景には金融政策、企業業績の悪化、経済の悪化があります。次に転換するような材料が出てくるのはいつか。どのように見ていけばいいのかを今日はお伝えしたいと思います。

また、現状がどういうところを問題視したがっているかもお伝えしたいと思います。ぜひ最後までご覧頂ければと思います。

現在の経済環境

CPIが落ち着くには

まずご覧頂きたいのは、こちらのチャートです。結局CPIが落ち着くには、不景気になる必要があるのではないかとの意見がアメリカでは出始めているようです。

グレー網掛け箇所がリセッションと言われている箇所で、CPIをチャートで表したものです。こちらをご覧になっても分かる通り、CPIが低下しているのはリセッションの最中、もしくはリセッションが終わってからと見てとれます。今のような状態において景気を維持しながら、もしくはソフトランディングしながら下がっていくのは現実的ではないとのことです。いずれリセッションが来て、その後CPIが低下する方がいいのではないかとの話に繋がってきつつあるのです。

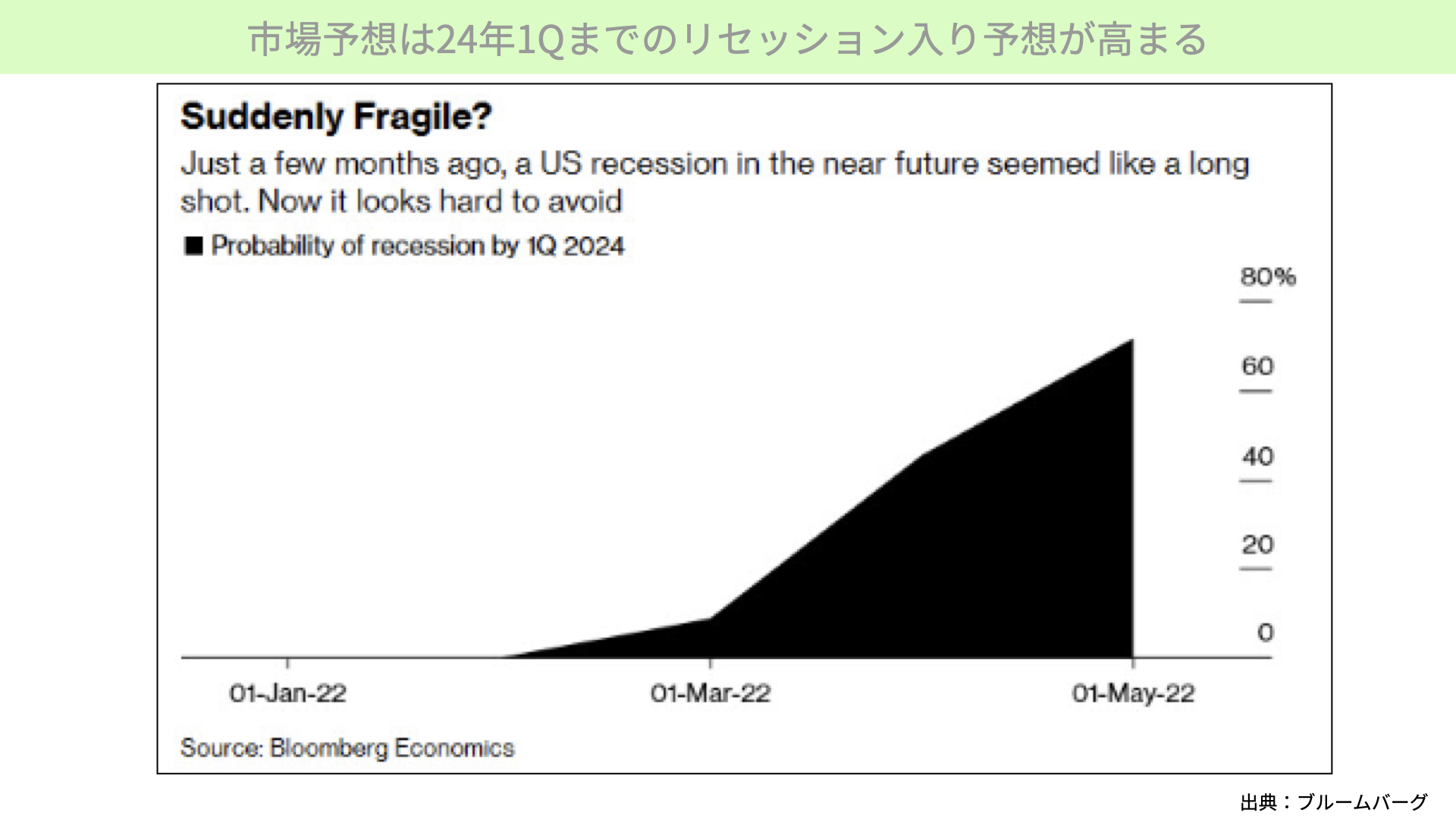

市場予想は24年1Qまでのリセッション入り予想が高まる

では、市場関係者がどのくらいリセッションを見ているのでしょうか。こちらはブルームバーグからの資料です。市場予想としては、24年の第1クオーター(1~3月期)までにリセッション入りする可能性が70%を超えています。英語で書かれているように、リセッションは避けられない状況でないかとされています。

ただ、3月時点では10%に満たない予想数値でした。この3ヶ月間で急激に高まっていることから、誰も状況を把握できていなかったと言えます。その意味では、リセッションに入る確率も今後上がることも、下がることもあり得ます。引き続き、しっかりと経済の状況を見ていく必要があります。

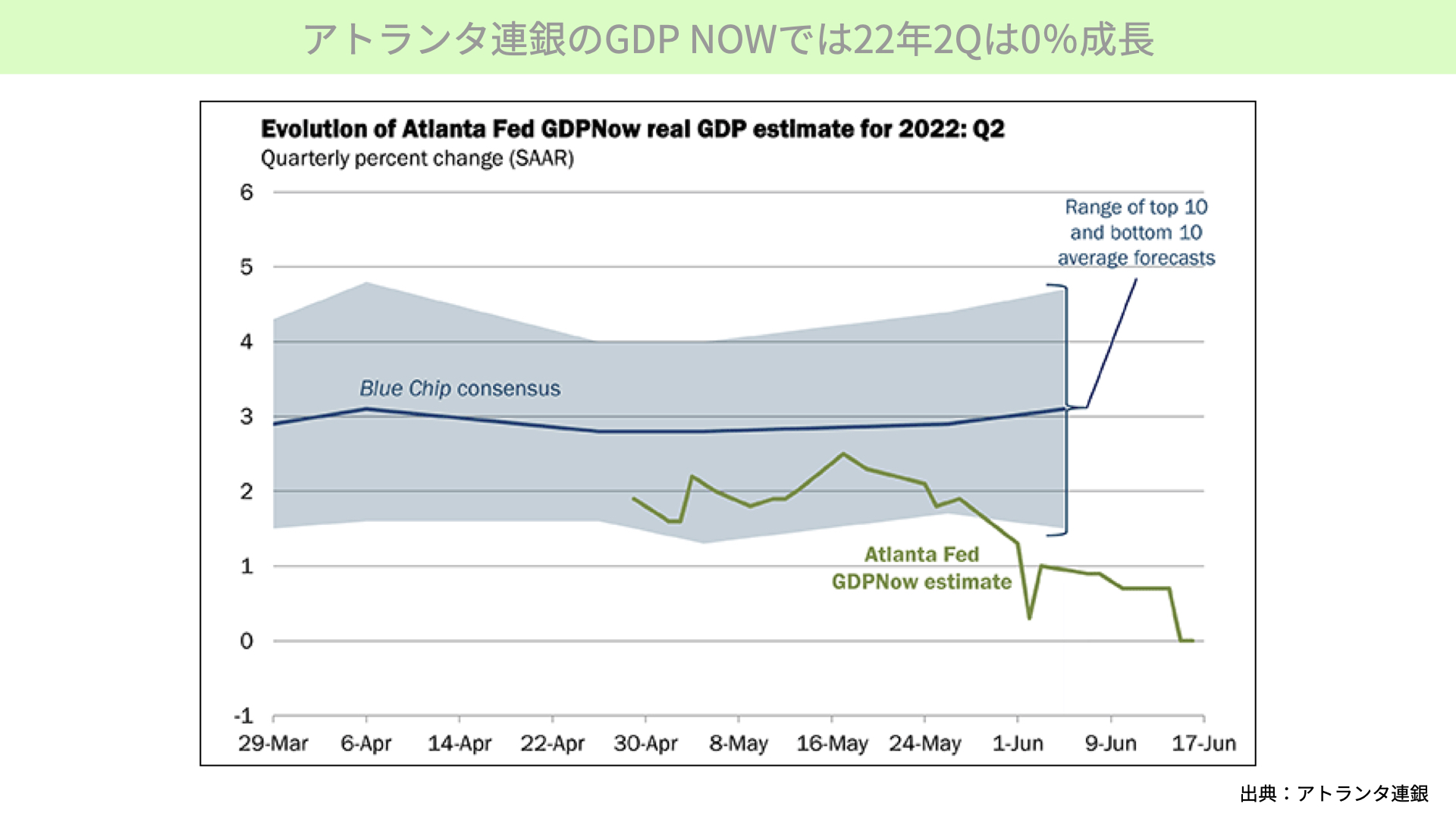

しかし、24年の第1クオーターまでリセッションが起こるのではないかとの予想に対し、実はアトランタ連銀のGDP NOWは、4~6期に対してGDPがマイナス成長となるのではないかとの話をしています。こちらをご覧ください。

アトランタ連銀のGDP NOWでは22年2Qは0%成長

何度が取り上げている、アトランタ連銀のGDP NOWです。GDPは普通、3ヶ月に1度発表されるものですが、こちらは出てきた経済指標を反映させ、直近のクオーターがどの程度の成長率が予想されるかを考え、0%成長まで現在は下がってきています。

もしも0%成長となり、2期連続のマイナス成長となれば、テクニカル的にはリセッション入りとなりますので要注意です。

米国小売売上高

小売売上高が低調

次に、マーケットのアトランタ連銀のGDP NOWが下がっている背景です。今週はFOMCに注目が集まっていたため材料視されにくかったのですが、改めて経済指標を見ると、非常に不安な内容となっています。

まずは小売売上高です。アメリカのGDPの70%を占める小売売上高が不調であれば、経済が減速することは広く知られています。5月小売売上高は前月比で0.3%減少。エコノミストの事前予想は0.2%のプラスでしたから、大幅に予想を下回っています。

自動車を除く小売売上高が0.5%の増加(予想0.7%増)でしたから、自動車を除けば小売は堅調だとの論調も一部では見られます。しかし、そちらは少し極端な見方かと思います。小売全体が落ちていることは、問題かと考えています。

小売の中身をもう少し詳しく見ると、不安な材料はさらに増えます。

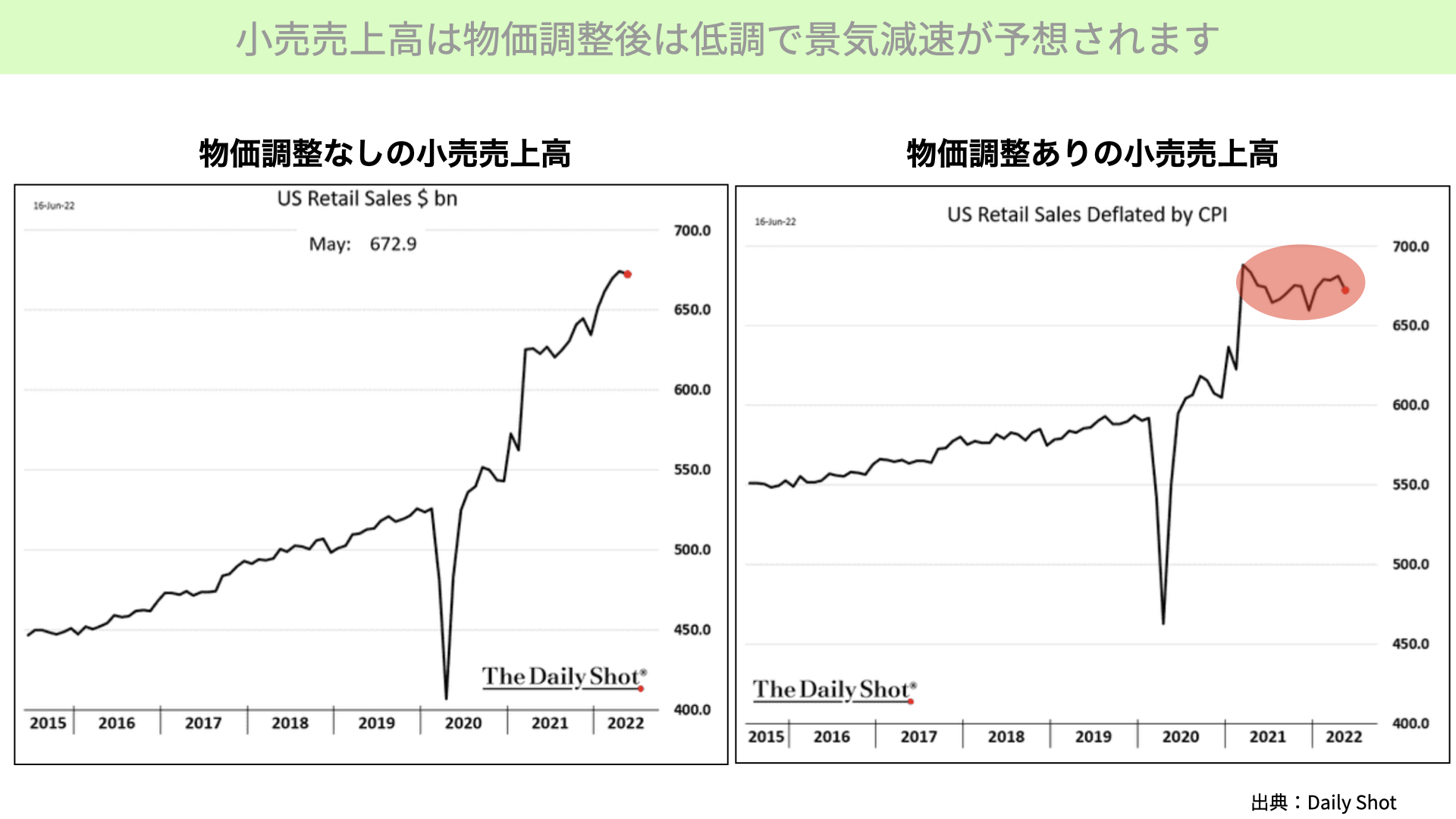

小売売上高は物価調整後は低調で景気減速が予想されます

こちらをご覧ください。左は小売売上高の実数です。着実に増えていることが、左のチャートからは見てとれます。ですが、こちらは物価調整なしです。

右は物価調整を行った小売売上高です。21年の前半から横ばいの状態です。物価が上がってきている結果として、小売価格も上がっています。しかし、物価を引いた後の小売りは堅調ではありません。今後のGDP、景気減速に反映してくるのではないかというのが、懸念材料として持っておくべきことかと思います。

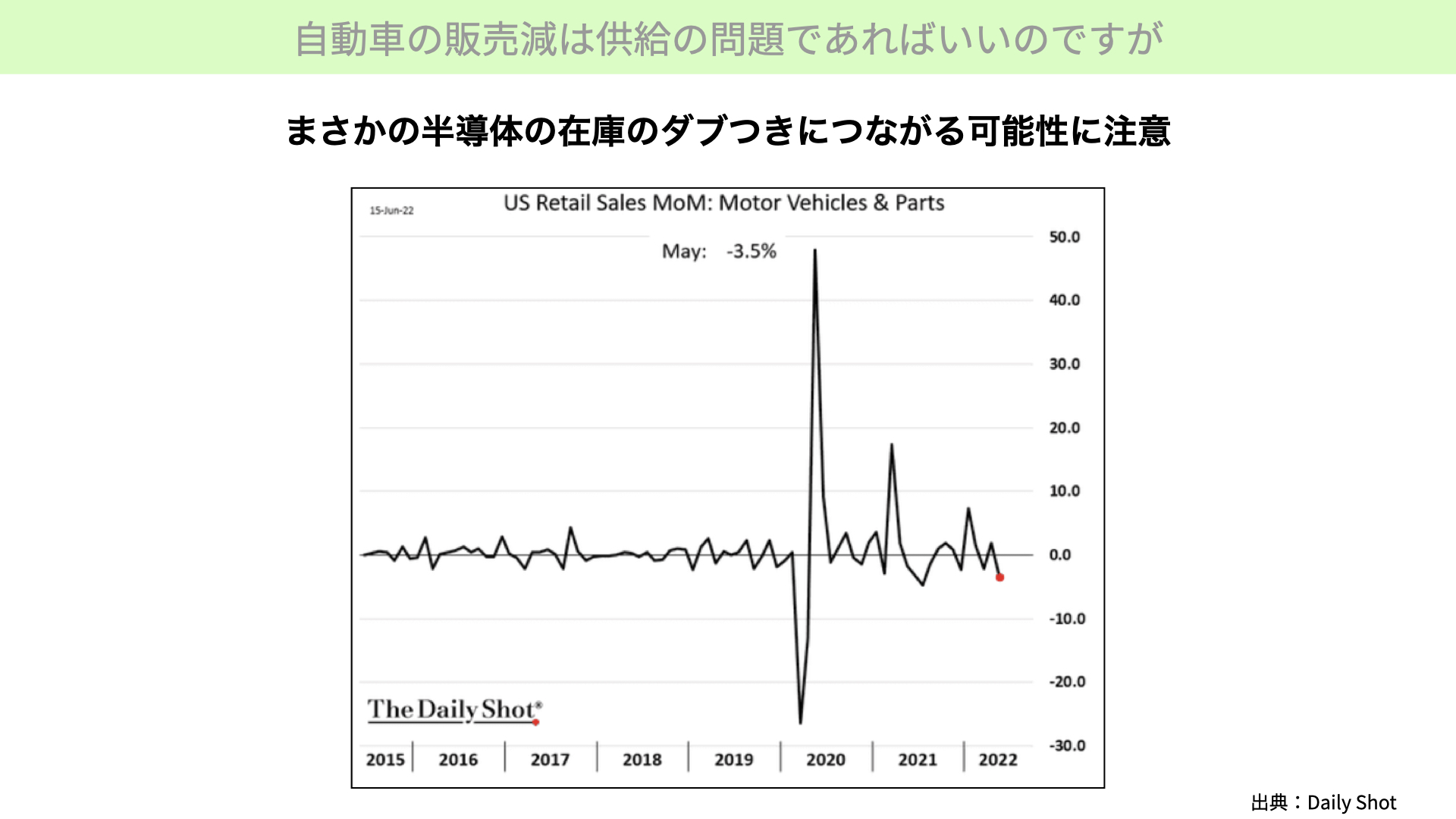

自動車の販売減は供給の問題であればいいのですが

次にこちらをご覧ください。冒頭でお伝えしたように、自動車の販売量が前月比で-3.5%だったことで、小売売上高も減っています。

ここで気を付けていただきたいのは、自動車会社は半導体の供給不足もあり、大量の半導体注文を行っていることです。今までは半導体不足でインフレになったことが中心でした。

しかし、自動車の販売が購入する側の今後の景況感によって、車を買い控えよう、ガソリンが高いから車を買うのを止めようとの動きとなってくると、自動車会社が抱えた半導体の在庫はだぶつきかねません。半導体指数が下がり、株価が大きく引きずられていく可能性もあります。

ですから、今後は半導体のだぶつきがないかとのニュースに対し目を配らないとなりません。今まで半導体不足だと言われてきた状況から、半導体需要がだぶつくようになれば、マーケットにかなり大きなインパクトとなります。こういった指標から、その可能性があるとご覧ください。

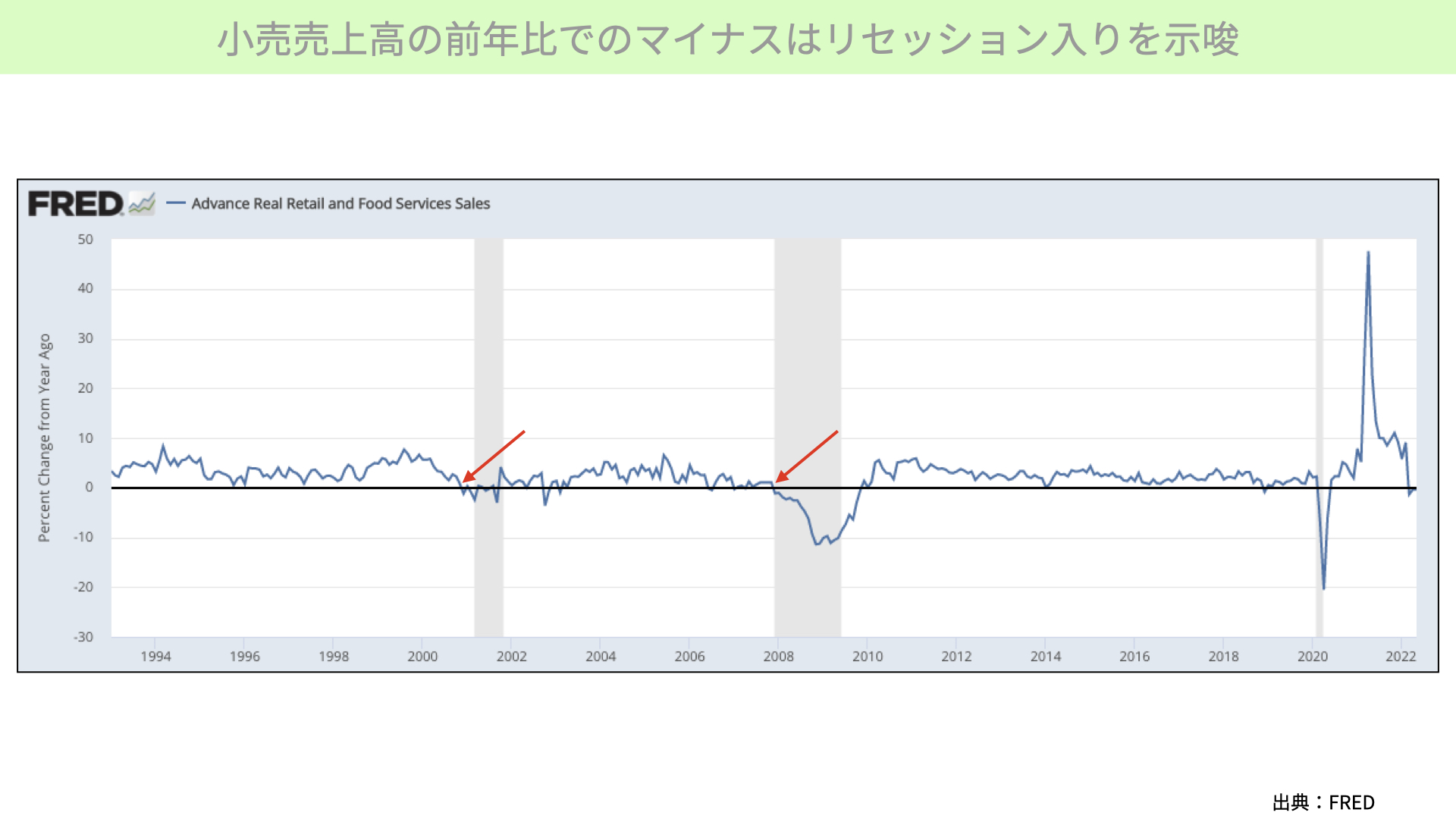

小売売上高の前年比でのマイナスはリセッション入りを示唆

次にこちらをご覧ください。

小売売上が前年比、1年単位で下がった場合、マイナスのリセッションになることがあります。こちらはかなり長く、1990年代前半から取ってきたものとなります。グレー網掛けがリセッションとなりますが、今のような状況で、前年比で小売売上高が下がっている状況の後は、かなりの確率でリセッションに入る可能性があります。リセッションもやむなしの状況に近付いていることが、改めて分かります。

米国不動産市況

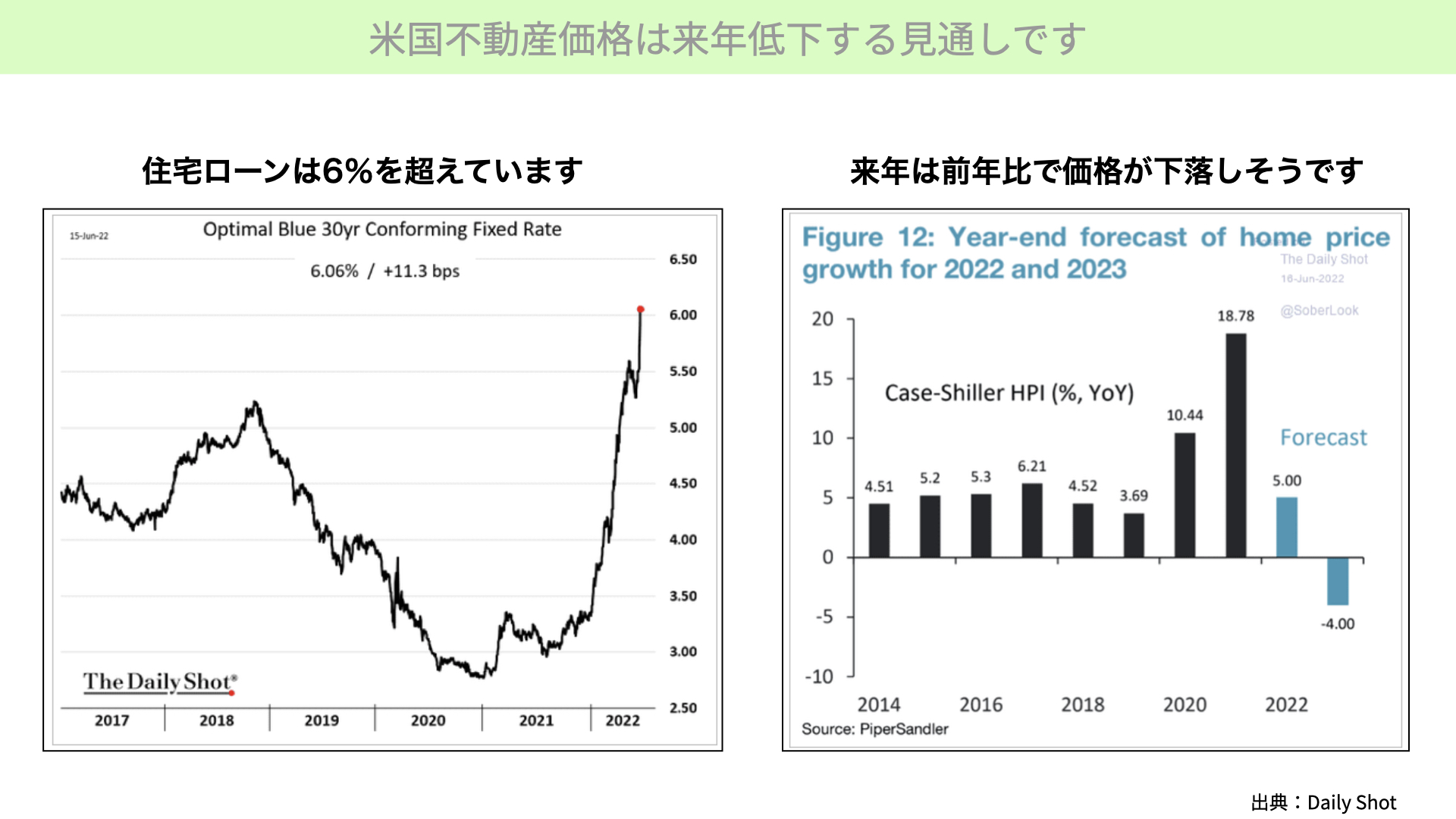

米国不動産価格は来年低下する見通しです

話題を変えて、米国の不動産価格です。米国住宅ローン価格は、6%を超えてきていると左のチャートからは分かります。来年、米国不動産価格がマイナス成長になるのではないか、価格がマイナスになると言われています。

民間のレポートのため、見通しは変わる可能性があります。しかし、現状23年は前年比でマイナス4%の価格低下に繋がりそうだとの予想が、住宅ローン金利の上昇、価格高騰によって起こるのではないかと言われています。

米国の住宅価格が下落とリセッションは関係性が高いといえます

こういった住宅価格が下がった場合、どういった影響があるのでしょうか。こちらのケースシラーをご覧ください。

前年対比で住宅価格が下がった後は、リセッションに入りやすく過去なっています。住宅価格が前年対比で下がっていく過程においては、その後グレー網掛けのリセッションが来ています。小売だけではなく、住宅関連からもリセッションが近いというのは、避けられない状況となってきていると言えます。

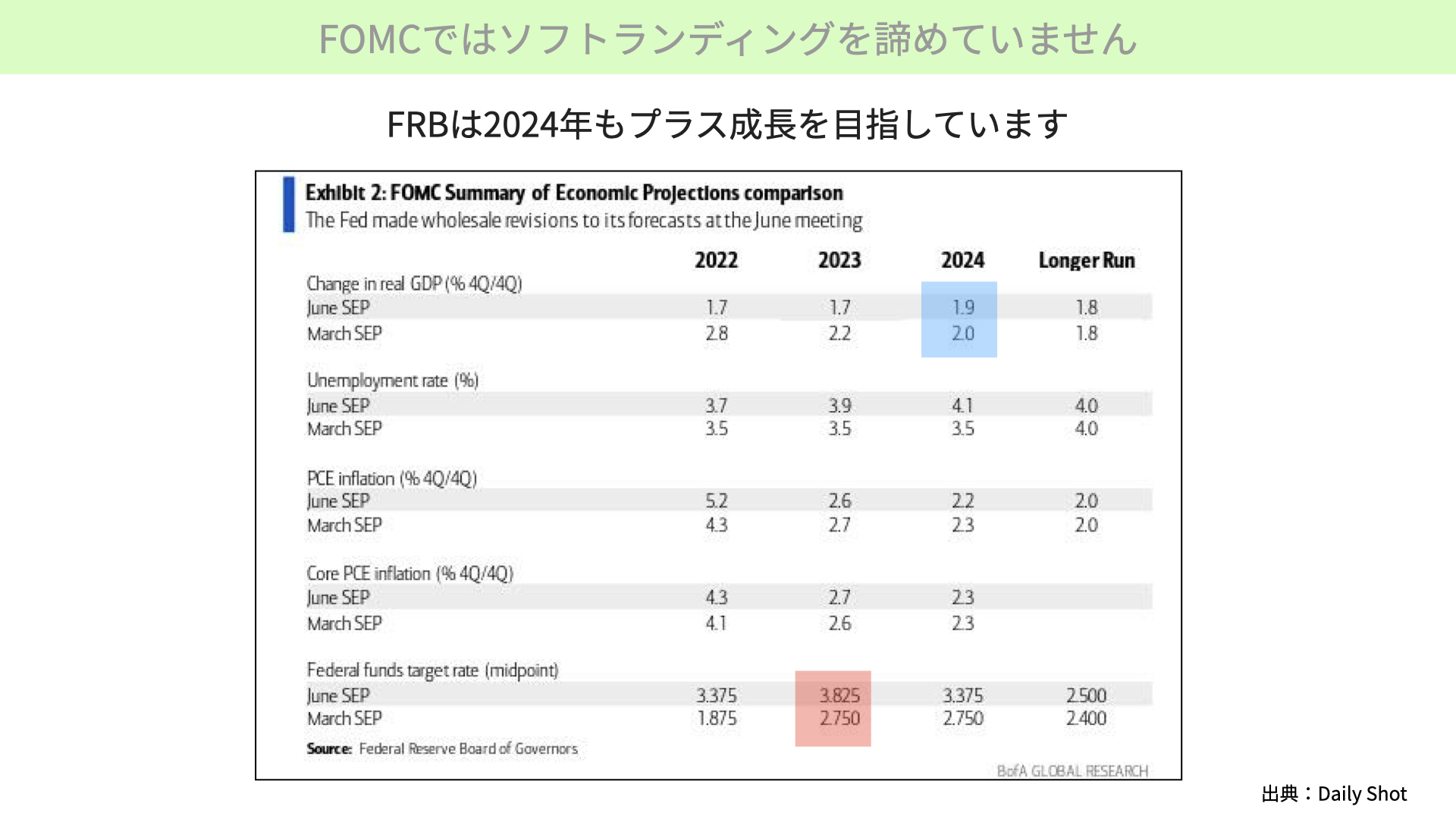

FOMCではソフトランディングを諦めていません

次にこちらをご覧ください。水曜日に発表されたFOMCの結果です。FOMCとしては、ソフトランディングを諦めていません。青網掛けに書かれているように、24年のGDP予想を1.9%(3ヶ月前は2%)のプラス成長としています。

このようなソフトランディングをしていくと考えているからこそ、赤い網掛けに書かれたように、Federal funds target rate(途中における最高到達点)は23年に3.825%まで利上げを行っているのではないか。中立としては2.5%だけれども、景気を引き締めるにあたって、3.25%まで利上げを行ってくると言われています。

このようなソフトランディングではなく、リセッションに先に入ってしまうことがあれば、ここまで無理して金利が上がることもなく、いろいろな金融政策が行われるのではないかとも市場関係者の中では言われています。ソフトランディングがいいのか、それともハードランディングがいいのかは、今後議論が深まってくるでしょう。

転換点としてチェックをしておくべきなのは、7月末に発表される4~6月期のGDPです。アトランタ連銀が示しているようなマイナス成長があり得るかもしれません。マーケットが予想しているように24年の第1クオーターまでのリセッションの兆候が、22年の第2クオーター、第3クオーターで見えてくれば、FOMCが描いている金融政策と異なった展開が予想されるでしょう。

例えば、急激な利上げをせずとも、CPIが自然と下がってくる可能性もあります。今のシナリオは、7月末に発表されるGDPの内容を見て変わる可能性があります。逆に言えば、7月まではなかなか大きな材料が出にくいですが、7月末のGDPについては非常に注目していただきたいと思っています。

ここまで経済動向を見てきましたが、次は1株当たりの利益についてです。

EPS見通し

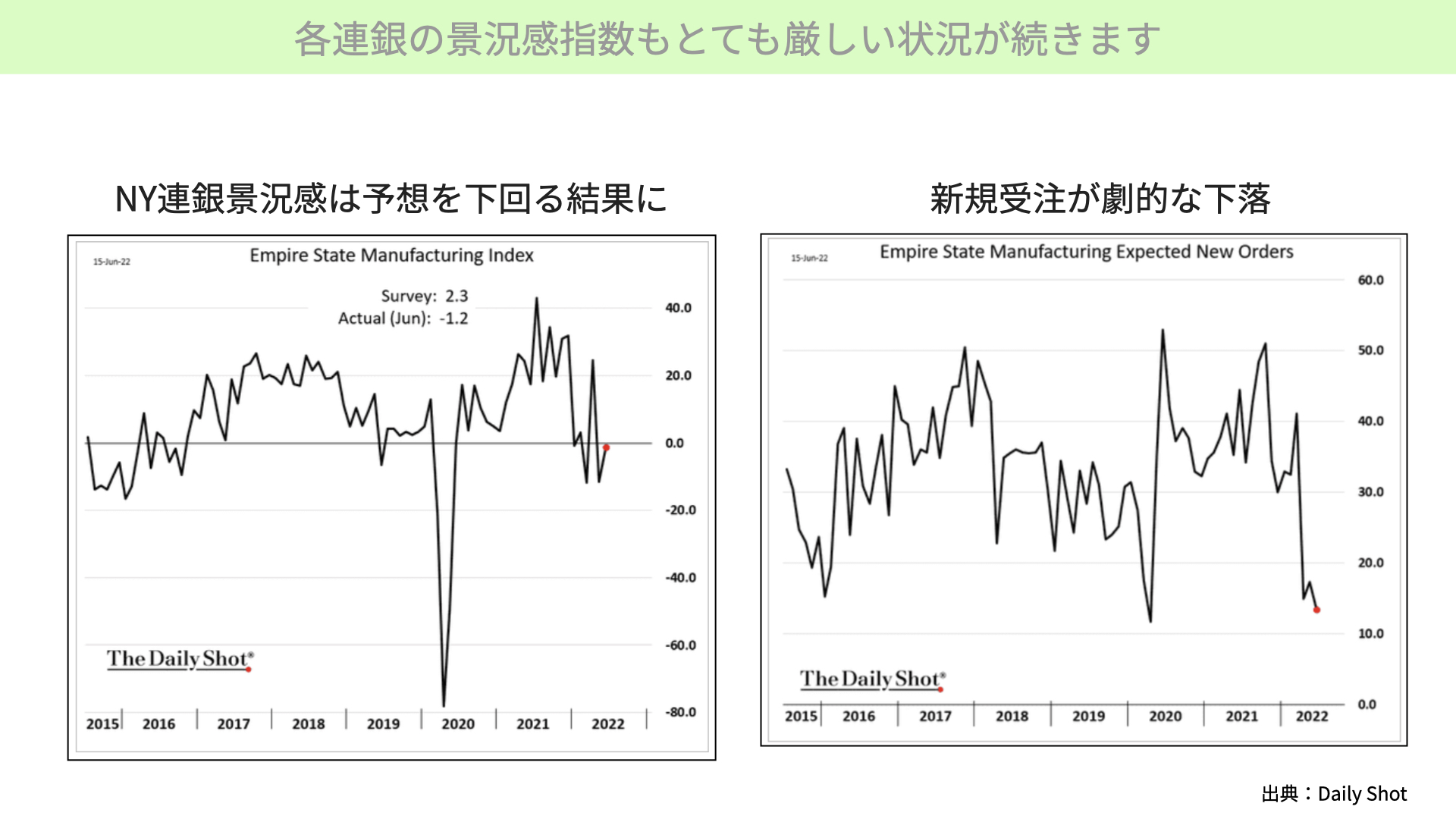

各連銀の景況感指数もとても厳しい状況が続きます

今週は、各連銀の景況感指数が出てきました。ニューヨーク連銀、フィラデルフィア連銀が出てきたわけですが、まずはニューヨーク連銀を見ていきたいと思います。

左はニューヨーク連銀の景況感指数です。プラス2.3だと思われていたものが、マイナス1.2と、予想を大きく下回る結果となっています。ニューヨーク連銀の景況感指数はISMに先行すると何度もお伝えしていると思いますが、その意味では、今後製造業が厳しいと改めて感じられる状況です。

さらに右に目を移すと、新規受注が劇的に下がっています。コロナショック水準まで下がるという、かなりの下落です。そのことを考えると、製造業の今後の業績はかなり悪化しそうだと言えます。

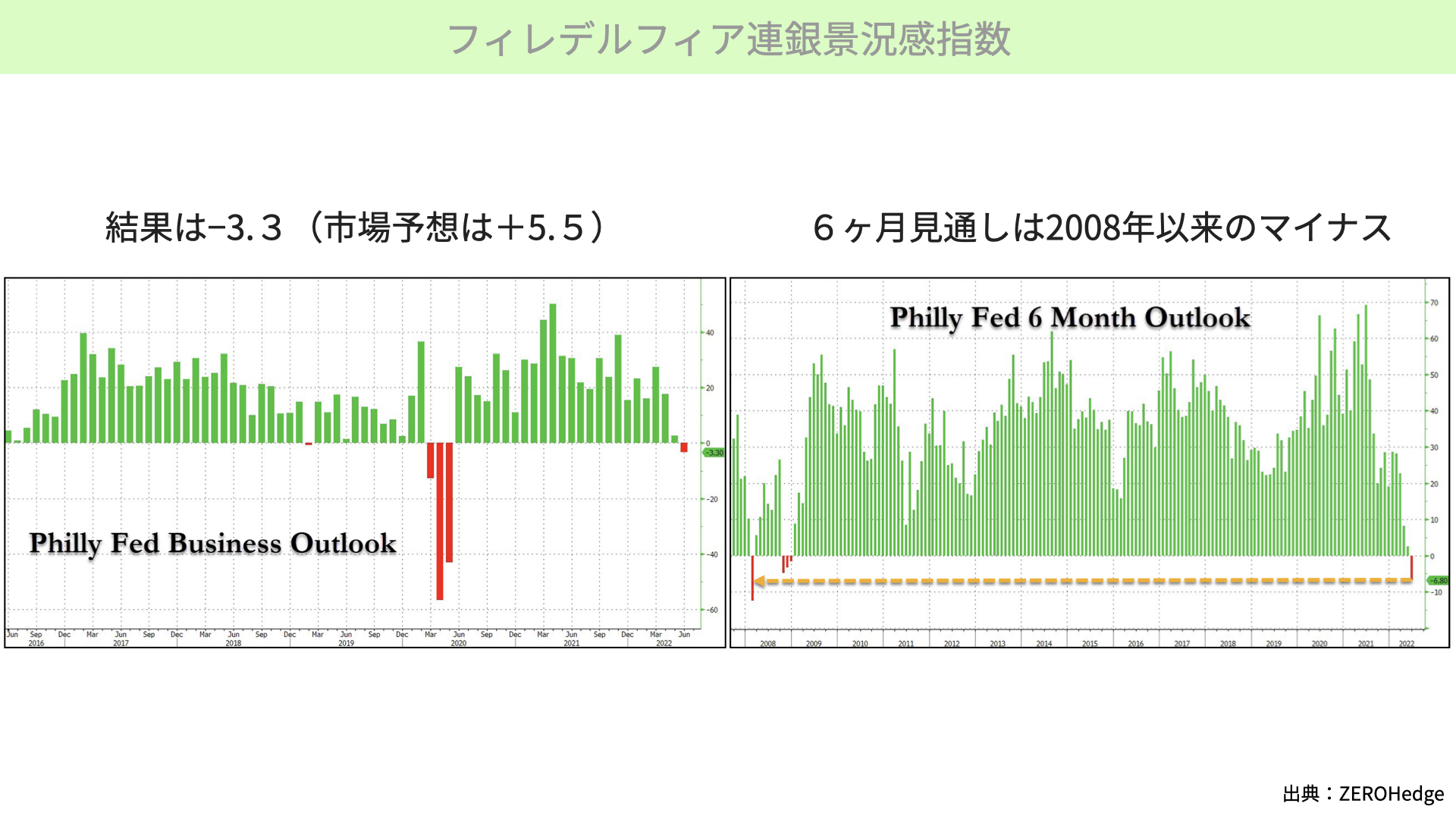

フィラデルフィア連銀景況感指数

フィラデルフィア連銀の景況感指数です。こちらもかなり厳しい結果です。

まずは左、市場予想の5.5に対し、結果はマイナス3.3です。コロナショック以降、初めてマイナスに転じています。景況感が悪いと思っている方が多いと分かります。

さらに右を見ると、より衝撃的な結果が出ています。6ヶ月間の今後の見通しは2008年以来のため、10年以上も前、13~14年前以来のマイナスです。今後はリーマンショック時と同じ程度の、景気見通しの悪さを示しています。

フィラデルフィア連銀、ニューヨーク連銀の景況感指数が悪いということは、今後の株価にも影響があるとお考えいただければと思います。

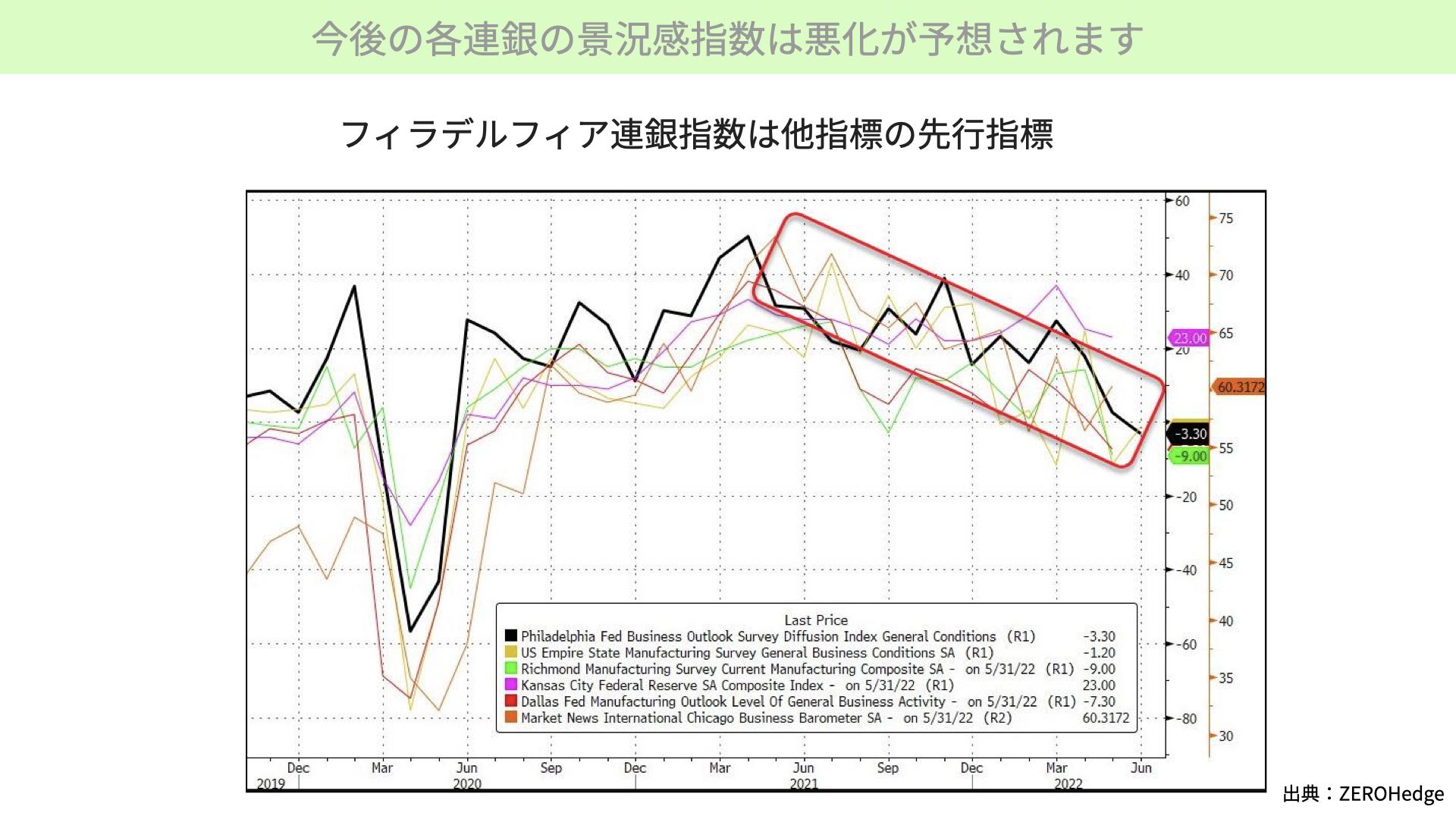

今後の各連銀の景況感指数は悪化が予想されます

さらにこちらをご覧ください。

黒いチャートはフィラデルフィア連銀の景況感指数で、右肩下がりになっています。それ以外にも、先ほど見たようなニューヨーク連銀の景況感指数、ダラス連銀、リッチモンドといったところが複数の景況感指数を出しています。そこを先行するのが、フィラデルフィア連銀だと言われています。今後出てくる連銀の指数も悪いと予測されることが、皆さんに覚えていただきたいポイントです。

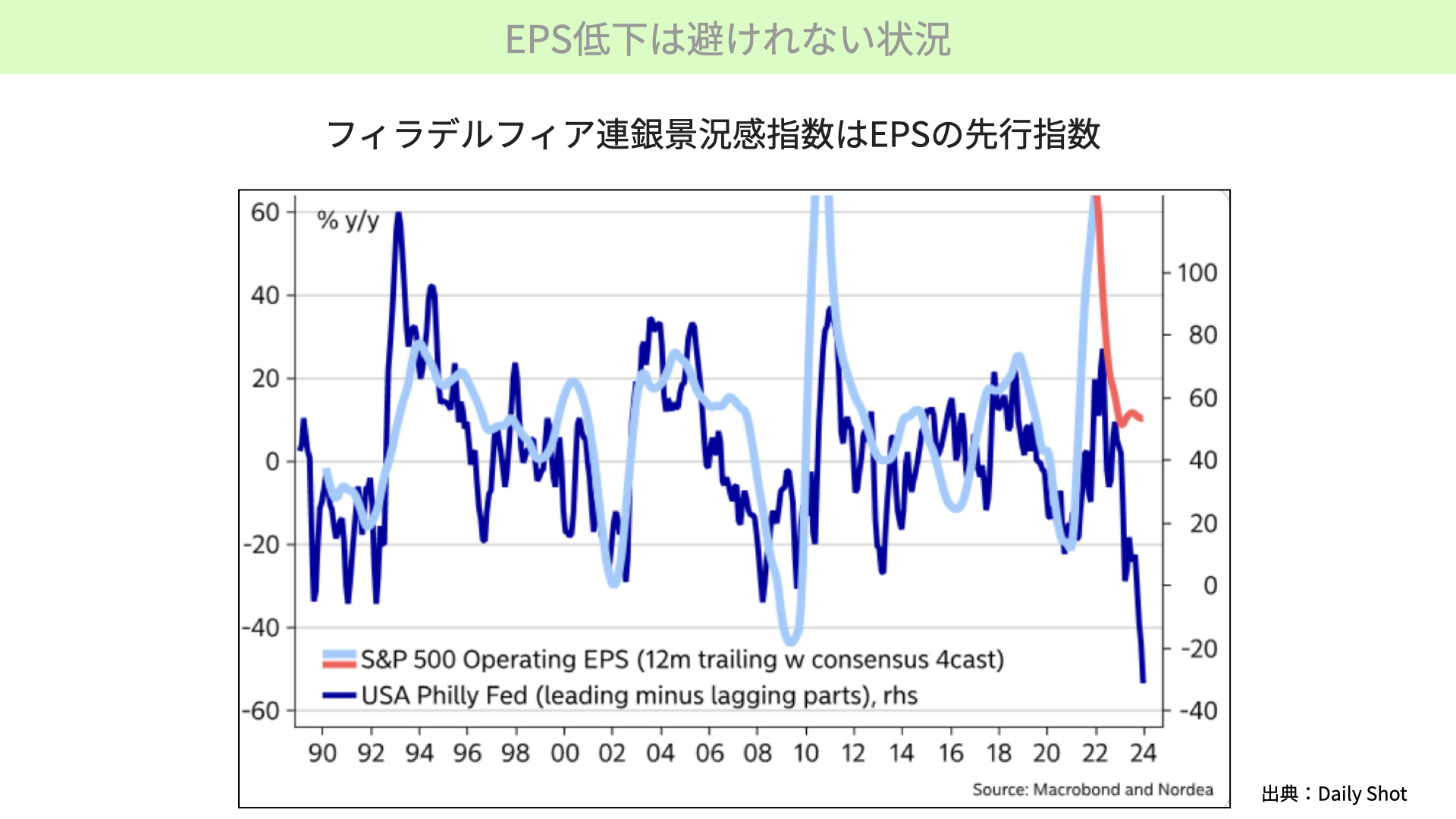

EPS低下は避けられない状況

では、フィラデルフィア連銀の景況感指数が、EPSにどういった影響を与えるのでしょうか。こちらもかなり連動性が高いことで知られています。濃い青が米国フィラデルフィア連銀の景況感指数、薄水色、ピンク色がS&P500のEPSです。米国フィラデルフィア連銀の景況感指数が下がると、S&P500のEPSが追随する傾向がありますので、今後EPSの低下は避けられなさそうです。

先程見てもらったような経済におけるリセッション懸念に加え、EPSの低下が株価のバリエーションにも大きな影響が出てきそうだというのが、マーケットの懸念材料となっています。

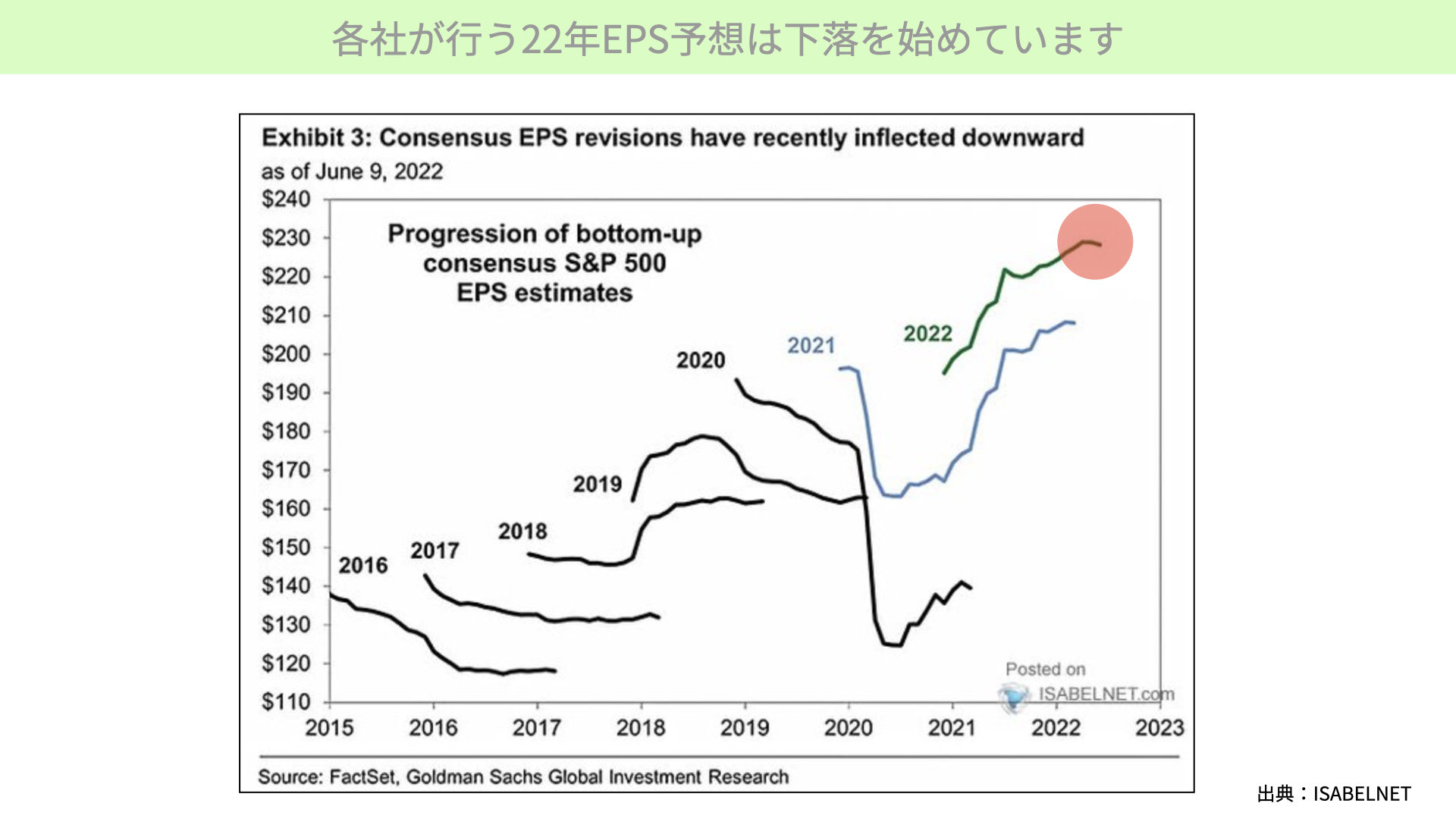

各社が行う22年EPS予想は下落を始めています

実際、EPSがどのように低下しているかのオンタイムなものを確認してみましょう。こちらをご覧ください。

こちらはゴールドマン・サックスが作成したものです。年度ごとに、EPSが時間軸と共にどういう変化をしたかを表しています。

例えば、19年のEPSを確認してみましょう。2018年のスタート時点では160ドル程度だったものが、180ドルほどまで上がるだろうと、時間と共に期待値が上がりました。しかし、その後中国との問題、金利上昇があり、EPSが下がっていきました。

今回の2022年では、21年の前半段階では190~200ドル程度で思われていたものの期待値が上がり、現在は230ドル近くまで上がりました。しかし、現在は少し下がってきている状況です。

2022年のEPS予想がゴールドマン・サックスを初め、下がってきている状況にあると、皆さんには知っていただきたいと思います。こちらは株価にとってマイナスの影響となります。

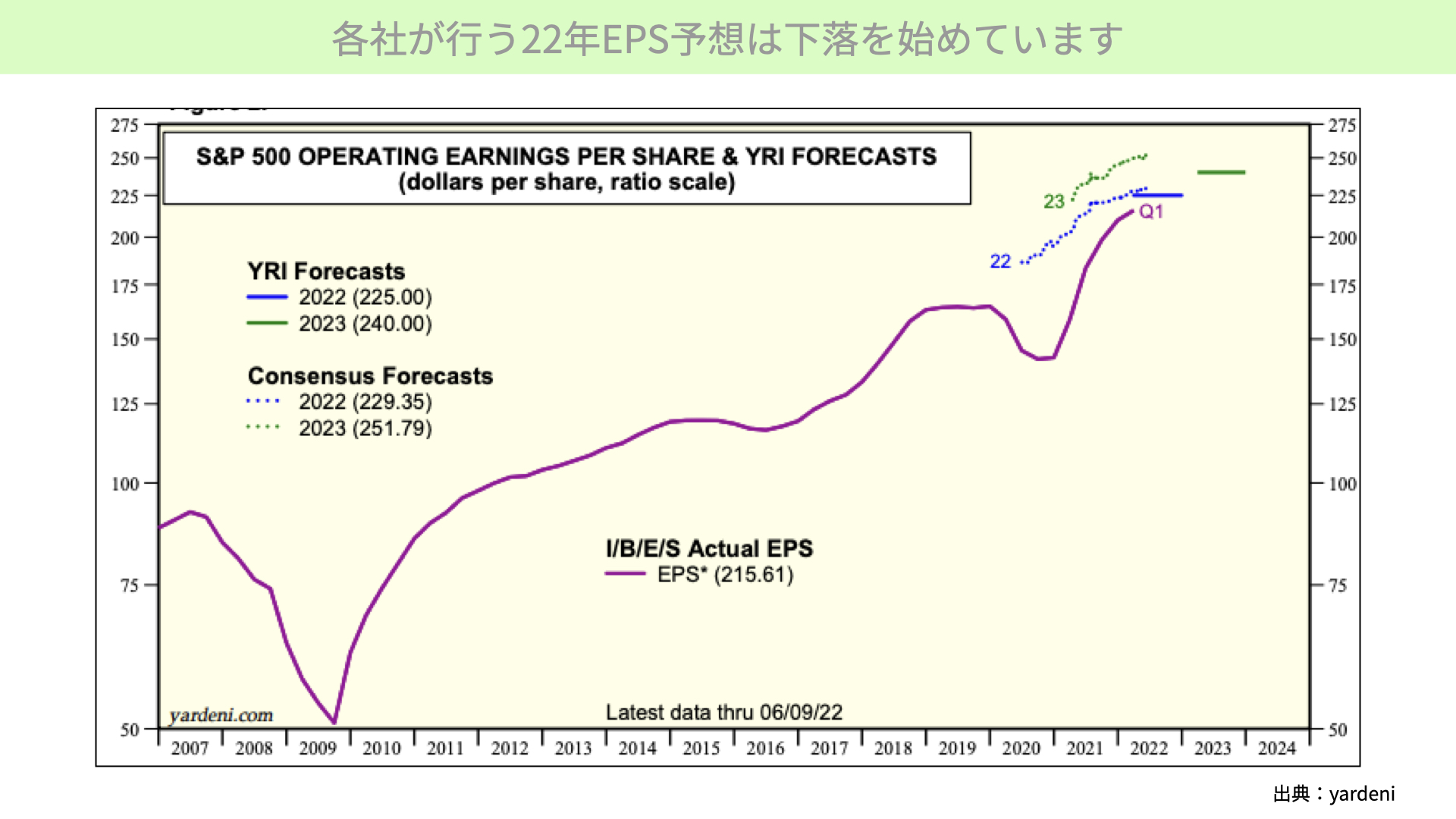

Yardeni22年EPS予想は下落

次に、yardeniのEPS予想を見てみましょう。先程は22年の予想を見ましたが、23年の予想もyardeniは下げています。コンセンサスとしてはS&P500の23年EPSを251.79となっていますが、こちらが出しているものでは240ドル。23年EPS予想も下がってきている状況です。

リセッションに対する見通しがどうかの判定は、7月末に出される4~6月期GDPの結果発表を見て出てきます。そこまでは、マーケットはダラダラする可能性があります。

今、23年の予想まで下がり始めている状況においては、7月中旬から始まる企業決算の内容を受け、実際に23年も大きく下がってくるのか。今回の利上げが入ってから企業業績にどういった影響があるのか。CPIが高い状態がどういうふうに影響があるのか。マーケットが見に行く機会は、7月中旬~8月中旬まであります。

GDPの発表、企業業績の7月中旬、8月中旬までという時間軸を考えた場合、だらだらと下がっていくであろうマーケットの状況の流れが、もし変わるとすれば、EPSが思ったほど低下しない、GDPがしっかりしている、経済がしっかりしているとなってくると、予想が少し外れてくる可能性があります。もしかすると反転のきっかけ、兆しになる可能性はあります。

一方、市場予想通りさらに悪化していくことになれば、下げはさらに加速する可能性があります。その意味では、7月中旬~8月上旬ごろまでは株価は簡単には上がりにくい状況が、ファンダメンタルズからは考えられています。そこはしっかりと見ていかないと、反転する可能性も若干残っています。

今はディフェンス力を高めるようなポートフォリオを組む、もしくは現金をしっかりと確保する時期が続くのではないでしょうか。来週以降の参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル