今週は22日、23日とパウエル議長が議会証言です。その中で、今後の経済見通しがどうか、インフレがどうか、失業率がどうかといった質問に答えます。パウエル議長が今まで全く話していなかったことを話せば、当然材料視されます。

そんな中、株価がショートカバーを含めてリバウンドをしています。22日は少し下がりそうな、まだまだ方向感が定まらない状況です。

マーケットの中心となっているのは、FOMCの結果を受けて、今後どうなるのか。特にソフトランディングできるとのFOMCの方針が、本当なのかどうかを模索している最中です。

金融各社、連銀がリセッションについてのコメント、指標を出していることを本日皆さんにお伝えしながら、もしもリセッションになった場合、EPS動向、株価はどういったリスク管理をすべきかお伝えしたいと思います。

[ 目次 ]

各社のリセッション予想

リセッションに関する予測レポートが増えています

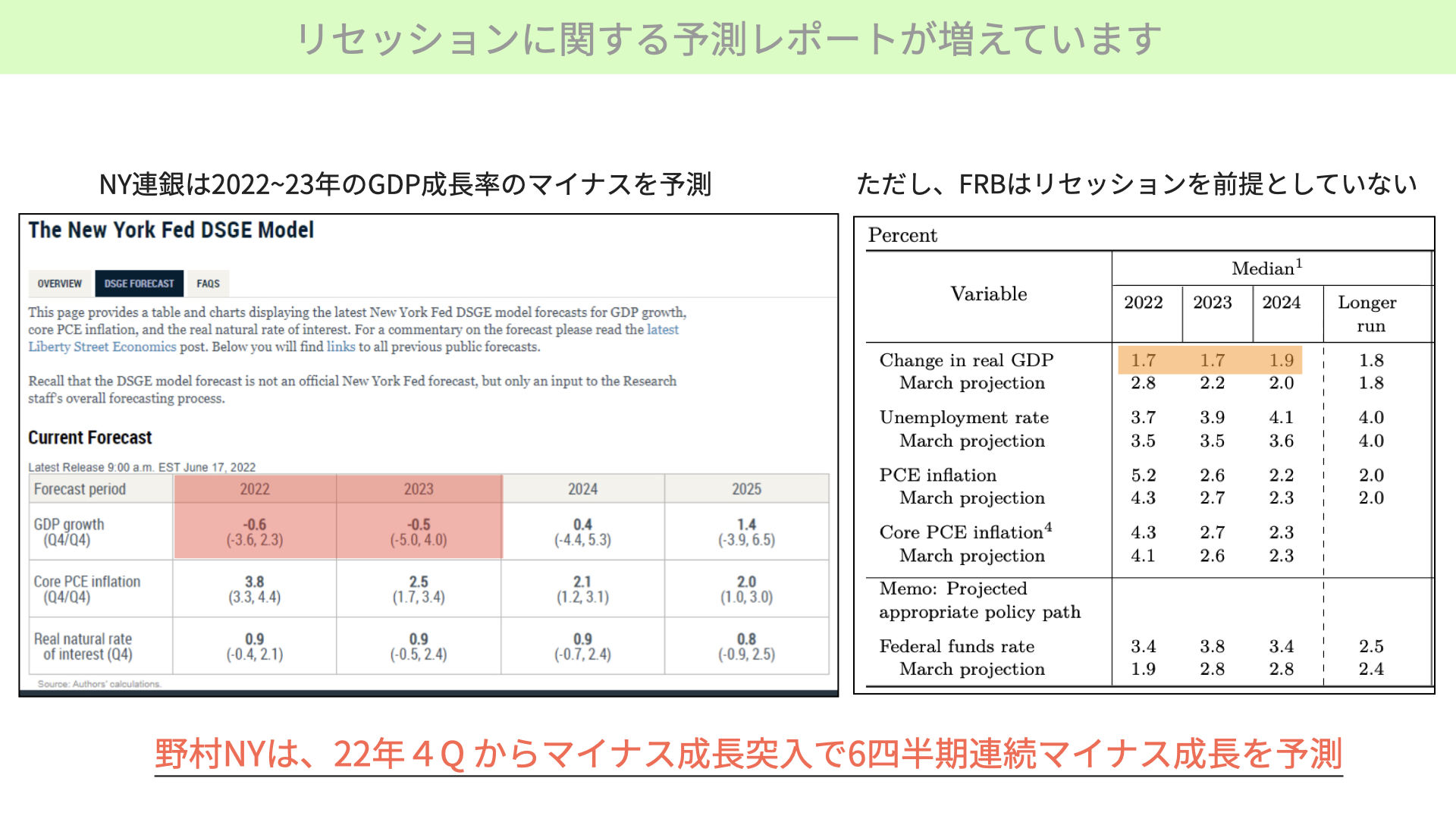

リセッションに関するレポートです。左は、NY連銀が出しているGDPなどの経済予想モデルです。その中において、今回GDPが2022年、2023年にマイナス成長へ入ると、NY連銀が出しています。

これは正式なレポートというより、いろいろなデータを打ち込んでみたら、こういった数字となるというものです。絶対にGDPがマイナスになると、正式に出したものではありません。

プラスに推移していたものがマイナスになる、しかも22年、23年にまたがっていますから、かなり長いリセッションになるのではないかとマーケットは疑っているのです。

一方、右の表をご覧ください。先週発表されたFOMCにおける経済見通しのSEPを見ると、黄色網掛けで書いたように、22年、23年、24年共にプラス成長です。FRBの言うプラス成長が本当なのかとNY連銀が出している以上、リセッションを警戒しなければならないとマーケットでは話題になっています。

また、野村NYのレポートによると、22年第4クオーター(10-12月期)からマイナス成長に突入するのではないかとのことです。6四半期(18ヶ月)連続のマイナス成長を予測していることとなります。

18ヶ月のマイナス成長は、リーマンショックと全く同じ長さです。株価にとっても、かなり大きなインパクトとなるといえます。

実際にリセッションに入ると確定したわけではありませんが、考えておくべきことは、リセッションに入ったときにどの程度の株価、EPSに影響があるかです。過去のものから知るために、ご紹介したいと思います。

リセッション時の過去のEPS低下は平均で-15%

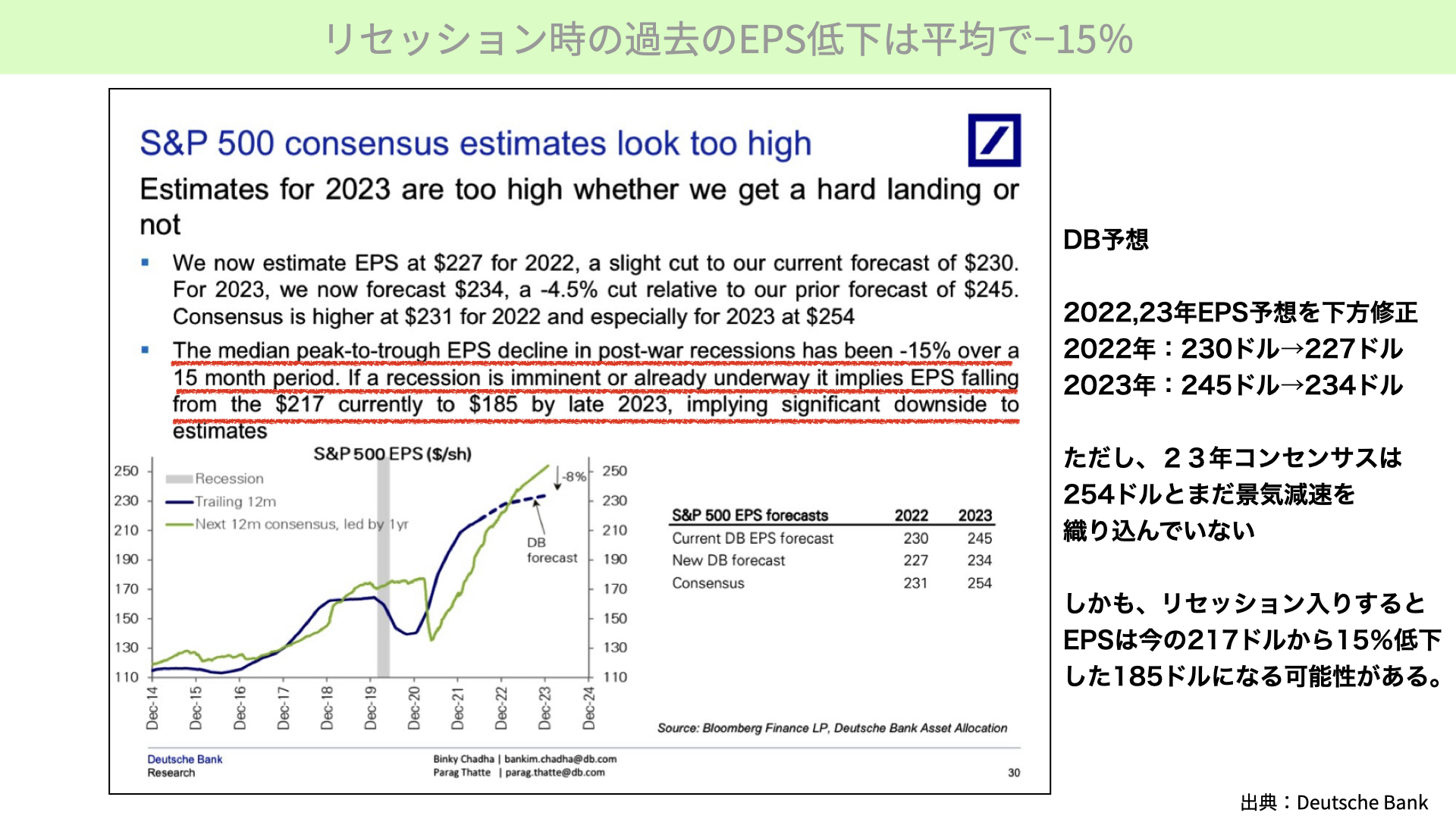

こちらはドイッチェバンクが出すレポートから取り上げました。私自身が調べたEPS低下と同じものを使っていたためです。

ドイッチェバンクは、22年、23年のEPS予想を下方修正しました。22年のEPSを1株あたり230ドルとしていましたが、227ドルに。23年に関しても、245ドルを234ドルへと、かなりの下方修正をしています。

注意すべきことは、市場予想です。22年はまだ問題ありません。231ドルに対し、ドイッチェバンクは227ドルと、市場よりも少し低く見ている程度です。しかし、23年は市場コンセンサスがいまだに254ドルと見ている一方、ドイッチェバンクは234ドルと、10%近く異なります。

こういった下方修正が続くようであれば、かなり株価に影響があります。そこで、まずは目先のEPS予想を下げてきたということが、ポイントとなります。

さらに見ていただきたいのは、赤線部分です。もしもリセッションとなれば、もしくはリセッションが近付いたり、リセッションに入ったりするようであれば、EPSは落ちます。過去15%低下したことを考えると、今のEPS217ドルが、2023年には185ドルまで下がるリスクがあるとのことです。

つまり、今の予想では234ドルまで23年のEPSを下げたものの、もしもリセッションに入れば、過去の歴史を見ると、185ドルまで下がる可能性があります。今年のEPSを大きく下回る可能性があるとのレポートなのです。

ポイントは、リセッションに入ると、EPSがマイナス15%の修正が入るということです。では、今のEPS217ドルが1株当たり185ドルとなれば、S&P500はいくらになるのでしょうか。

S&P500のEPS&PERマトリクス

S&P500株価マトリクス(2023年EPS予想とPERより)

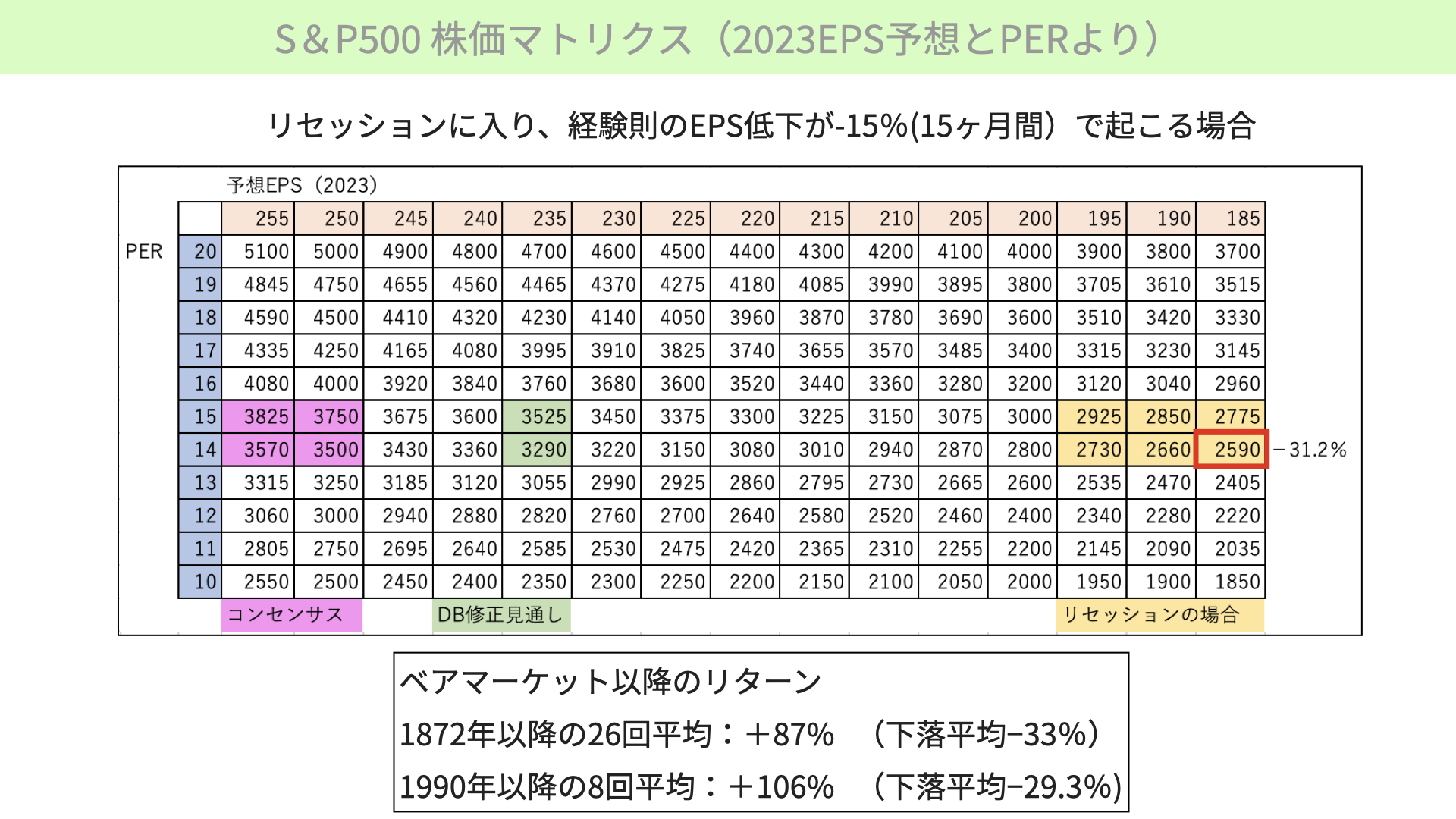

こちらはもしもとして出したものです。185ドルまで下がった場合の、予想EPS185ドルの列をご覧ください。

S&P500のPERは、過去平均16倍では留まることなく、恐らく14倍、15倍まで下がるでしょう。そう考えれば、1株当たり185ドル×14倍=2,590ドルとなります。現行水準から31.2%もの下落が起こり得ることとなります。リセッションに入れば、その可能性があるのです。

こちらは、そこまで下がるといっているわけではありません。あくまで、そのようなリセッションが起こる可能性があるということです。

さらに、緑の網掛け部分をご覧ください。もしもリセッションに入らなかった場合、235ドルの23年EPSを予想しています。14~15倍程度のPERまで下がったとしても、3,300~3,500ポイント程度にS&P500が留まることとなります。リセッションに入るか、入らないかによって、株価の下落率は大きく変わってくることに注意が必要です。

次に、ピンク網掛け箇所をご覧ください。今のEPS、市場コンセンサスは250~255ドルです。15倍程度だと、3,700~3,800と現行水準となります。

マーケットが今の段階で割安になってきたからとの買い方にする場合、PER16倍から見ると安くなっています。しかし、予想EPSが下がるようであれば、今の価格は十分高い水準です。ですから、これだけを見れば、株には投資できないと思う方も多いでしょう。

しかし、さらに見ていただきたいことがあります。過去のベアマーケット後のリターンを調べたところ、1872年以降の26回のベアマーケット終了後、下落から上昇に転じた場合、87%平均でプラスになっています。

ちなみに、26回のベアマーケットにおける平均下落率は33%です。マイナス部分のリスク管理がしっかりとでき、持ちこたえることができれば、その後のベアマーケットは大体で大きく上昇します。マイナスを取り戻すような相場全体が続いてきたこととなります。

1990年以降では、8回のベアマーケットがありました。下落平均が29.3%に対し、リターンは106%です。しっかりと下げ相場を守ることができれば、リターンを享受できる可能性があります。しっかりと乗り切ることを考えていただければと思います。

表を見ていただいても分かる通り、リセッションに入れば、EPSは大きく低下する可能性があります。リセッションに入るか、入らないかのジャッジが非常に大切です。前回記事でもお伝えしたように、経済、GDPに関する先行指標をしっかりと見ていっていただければと思います。

ちなみに、今はリセッション入りするとしている金融機関もあれば、入らないとしている金融機関もあります。断定的に株価が大きく下がるというわけではなく、本当にリセッション入りするかどうかを見ていく必要があると思っています。

リセッション入りするかどうか、いろいろなニュース記事を見かけますが、ご自身の指標で見るには、どういったものを見ればいいのでしょうか。数多くの先行指標の中から、先週発表されたものを一つ皆さんにご紹介します。

NFIB中小企業先行き指数

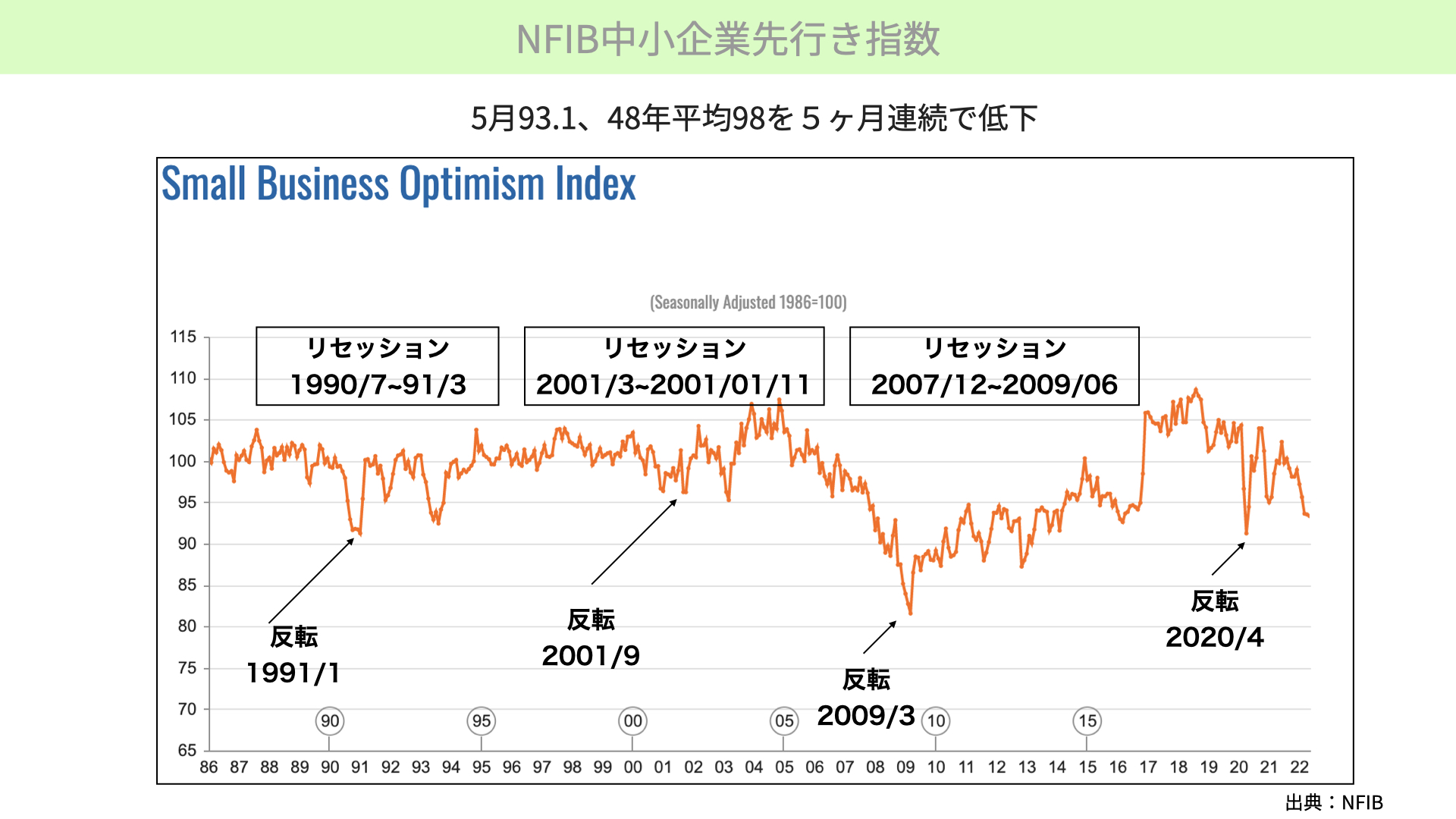

こちらをご覧ください。NFIB中小企業の先行き指数です。15日に発表されたものとなります。こちらは中小企業のアンケートで、今後の先行きがどうかを聞いたものです。ソフトデータですから、先行性のあるものとなります。

5月が93.1と、統計を取り始めて以来、48年の平均98を5カ月連続で下回っている状況です。下げトレンドになっていますから、アメリカの50%以上が属する中小企業の景況感は、相当悪化していることとなります。

リセッションに入るのか、もしくはリセッションに入らないかを判断するには、こういった資料をぜひご自身で見ていただきたいと思います。

見方をご説明します。90年7月~91年3月、最も左のリセッション期間です。91年3月までリセッションが続いた際、中小企業の先行き指数は91年1月、リセッションの明ける2ヶ月前に反転しています。

同じように2001年3月~2001年11月までの約8ヶ月、リセッション時も反転したのは、リセッション明けから2ヶ月前の、2001年9月でした。

そして、皆さんご存知リーマンショック時。18ヶ月にわたるリセッション時です。2007年12月~2009年6月も、2009年3月に中小企業の先行き指数が反転しました。

そして、直近のコロナショック時。2ヶ月間のリセッションでしたが、2002年4月に反転しています。

GDPが、今後リセッションに関する大きな指針になってきます。経済、GDPに大きな影響を与えるソフトデータ、先行指数がもしも反転することがあれば、リセッションが回避でき、PER低下、EPS低下はある程度緩やかになります。そうすれば、株価が底値を形成する水準が予想よりも上がります。

逆に言えば、本当にリセッション入りすることになれば、株価の調整が余儀なくされます。今度はリセッション後のリターンを考え、どういった買い方をしていこうかと、一括で買うか、分割で買うのかを戦略的に買い方を考える必要があります。

リセッション入りすればこの程度の目線と考え、リスク管理しながら買いを。リセッションが回避できれば、そこまで大底を狙うことなく、しっかりと反転する可能性があるといった考え方に、今日の内容をご利用ください。そうすれば、機会損失、リスク回避も含め、使える内容となります。

本日は中小企業の先行き指数を確認しました。こちらが来月以降反転することがあれば、景気は思ったよりも悪くないと思われます。まだまだ下がるのであれば、リセッションに近付いてきているかもしれない、しっかりと管理しなければならないとお考えいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル