リセッション入りの確率が高まっていると言われています。例えば、シティバンクの有名アナリストの、今まで強気派だった人物が、60%の確率でリセッションに入るだろうと発言しました。かなりの強気派が弱気に転じ始めていることもあり、リセッションやむなしの雰囲気になってきています。

また、パウエル議長は、水曜日の議会証言で二つのことを伝えました。インフレに関しては、バイデン政権が言うようにロシア紛争が起こってから物価が上がったとしているものの、その前から物価が上がっていたと、政権の主張に対し自分の意志を貫き、利上げを行うと示されました。

また、景気に対して強気に見ているものの、リセッションを避けることはかなり難しいと発言する、かなりのメッセージをマーケットに送った内容となっています。金利をインフレで殺しながら、リセッションはある程度回避したいものの、そうなる可能性も十分あると発言したことで、マーケットは改めてリセッションを覚悟しました。

いずれリセッションに入った場合、指をくわえて株を買わない、運用しないわけにはいきません。どういったときに転換するのか、今回はハイイールド債券を見ながら考えたいと思います。

ハイイールド債券は、株価と非常に連動性が高く、最近大きく下落しています。過去の事例から言えば、株価が反転する局面でどういう動きをしたのかの参考になります。ぜひ最後までご一読ください。

[ 目次 ]

米国ハイイールド債券のイールドスプレッド

米国のハイイールド債券と国債のスプレッドが急激に拡大中

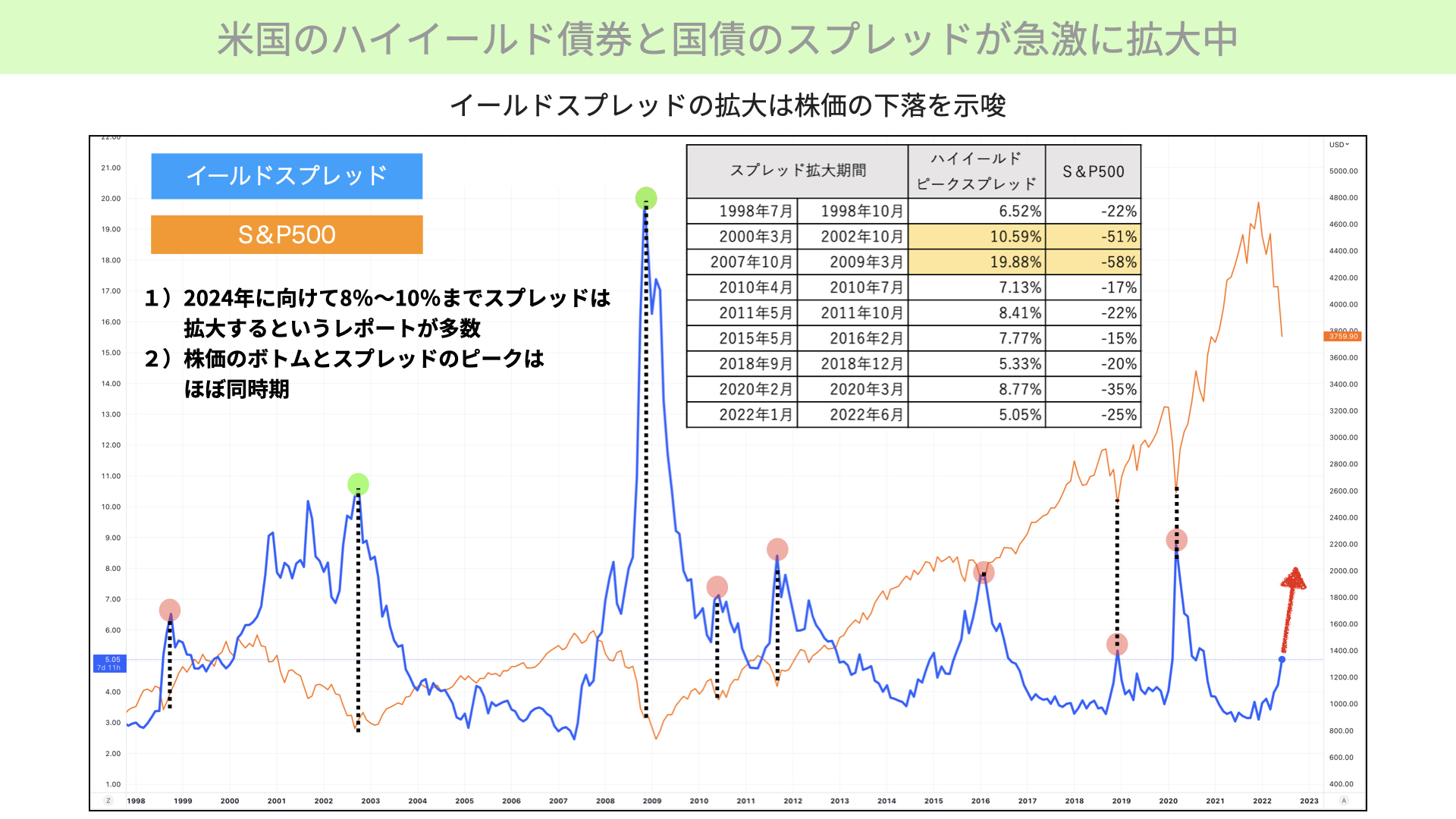

青線はハイイールド債券の動きで、米国債とハイイールド債券のスプレッドを表したチャートです。米国債は基本的に倒産しない安全資産だと言われていますが、そういった資産に対してハイイールド債券の利回りが大きく広がる、スプレッドが拡大する局面は不景気になります。企業倒産、返済の滞りが起こるのではないかと考えられると、価格が下がるためです。景気が悪い、株価が大きく下がる際にはこちらのイールドスプレッドが大きく上昇するとお考えください。

最近、急激にイールドスプレッドが拡大しています。1998年以降、スプレッドの拡大時にはどういった株価が動いたのでしょうか。上の表をご覧ください。

過去、スプレッドの拡大期は9回ありました。現状、スプレッドは約5%あります。例えば、国債の利回りを3%とすると、ハイイールド債券の利回りは8%ということになります。5%あったとき、S&P500は25%下がったことを意味しています。

過去、緑の丸で書いたように、10%以上ハイイールド債券のスプレッドが広がったときには、株価は大きく下落しています。51%、58%のように50%を大きく超える下落となっています。

今後、株式市場はイールドスプレッドが拡大する局面が続くようであれば、まだまだ株価が下がることを意味しています。青いチャートのスプレッドが上に広がっていく状態では、株価は大きく下がることがよく分かるかと思います。今後イールドスプレッドが上がる局面では、S&P500が下がると言われています。

ちなみに、今5%と言われているイールドスプレッドは、2024年に向けてマーケットでは8~10%までスプレッドが広がるとのレポートが、かなり多く散見されています。株式市場もまだ下がると予想する向きが多くなっているのは、そういった背景もあるということです。イールドスプレッドがどのようになるのか、まずは注目してほしいと思います。

ポイントとして見ていただきたいのは、S&P500のオレンジ線と、青いイールドスプレッドのピークアウト箇所、S&P500の底打ちがほぼ同時期に起こっているところを、黒い点線で表しています。

例えば、1998年もそうですが、赤丸から黒い点線を下した箇所がS&P500のボトムにほぼ近く、以降も多少のずれはあるものの、ほぼ同じタイミングです。つまり、イールドスプレッドが先行するというよりも、ほぼ同時に近いのです。その意味では、今後イールドスプレッドがピークアウトしたときは、株価が底値を付きやすいのではないかということを、これからの投資戦略に生かしてほしいと思います。

スプレッド拡大はリセッション前にピークアウト

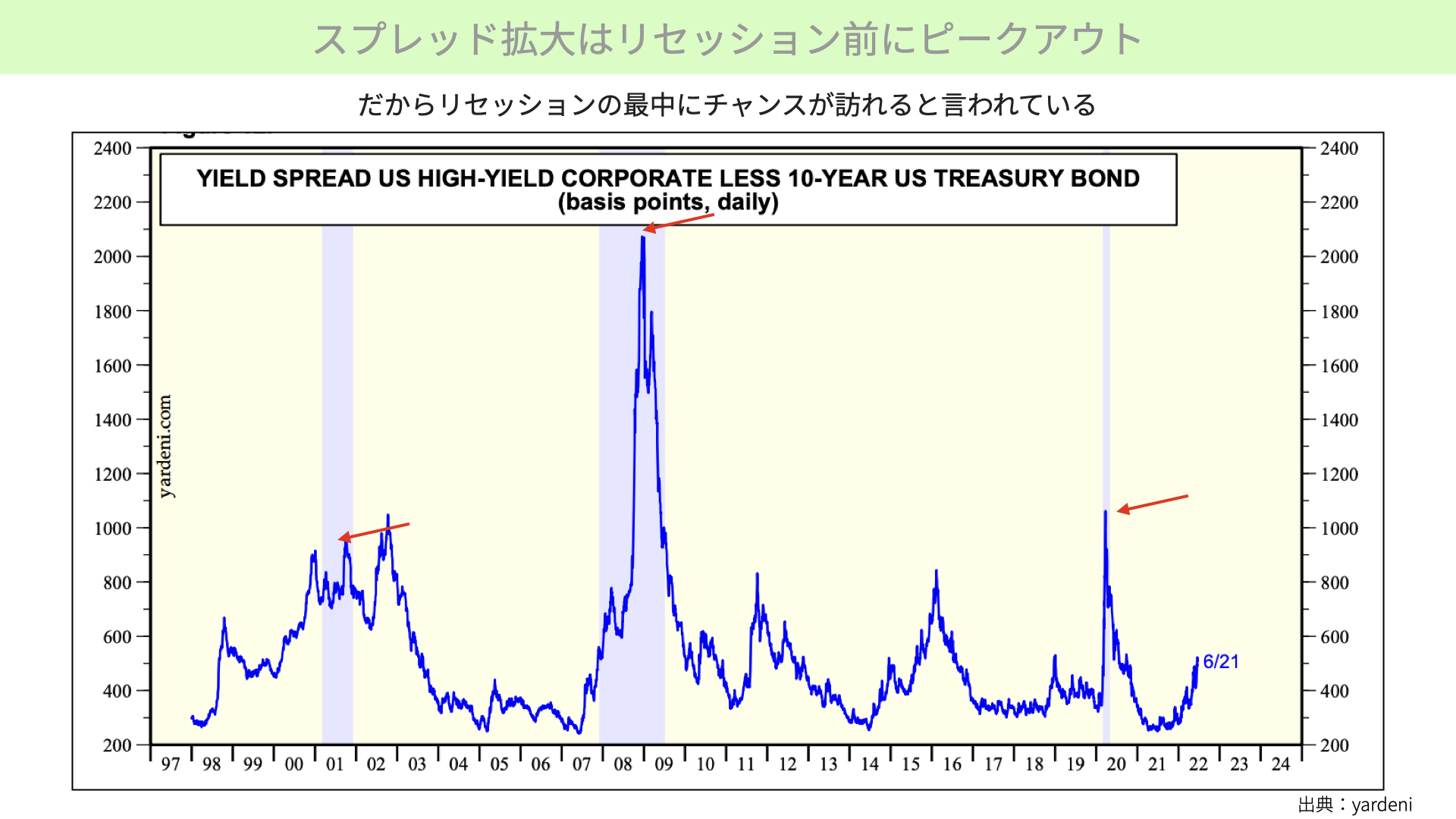

さらにこちらをご覧ください。イールドスプレッドだけを取り上げたものです。青い網掛けはリセッションとなります。不景気の最中にチャンスが訪れると言う方が多いです。その根拠をご紹介します。

景気が明けた後、株価が上がるわけではないとイールドスプレッドは改めて証明しています。イールドスプレッド、S&P500の底打ち、ピークアウトがほぼ一致するとお伝えしましたが、イールドスプレッドのピークアウトも網掛け箇所を見れば分かる通り、リセッション中にピークアウトしていることが分かります。

2000年、2008年、2020年もそうでした。最後の最後にピークアウトするわけではなく、途中でピークアウトし、落ち始めたときにリセッションが明けることとなります。リセッションに入ったから株は控えるというわけではなく、リセッションに入ってもイールドスプレッドのピークアウトを見ることが、投資判断になるでしょう。

反転の確認の仕方

スプレッド拡大はHYGで確認

次に、そういったものの確認方法です。オレンジ、青いチャートをご覧ください。青いチャートはイールドスプレッドです。今回、オレンジのチャートはHYGの価格です。ハイイールド債券の価格を表しているということは、イールドスプレッドが上がるときには価格が下がり、イールドスプレッドが下がるときには価格が上がる相関となっています。

オレンジ線を見ても分かる通り、HYGの価格が大きく下がり続けている限り、スプレッドはある程度広がっていると考えていただいてほぼ間違いありません。普通に見るときには、10年金利を見るのと同じように、HYGの価格動向がどうなるのかを見ていただければ、何となくスプレッドが広がっているのか、広がっていないのかが分かるかと思います。

恐らく、2018年もそうでしたが、ハイイールド債券の価格が大きく下がり、イールドスプレッドが広がっているとのニュースがより多く取り上げてくると、株価はさらに下がります。逆に、そこでしっかりとスプレッドがいつ反転するのかを見れば、相場の転換点を見逃すことはあまりないと思っています。

転換へのチェック・ポイント

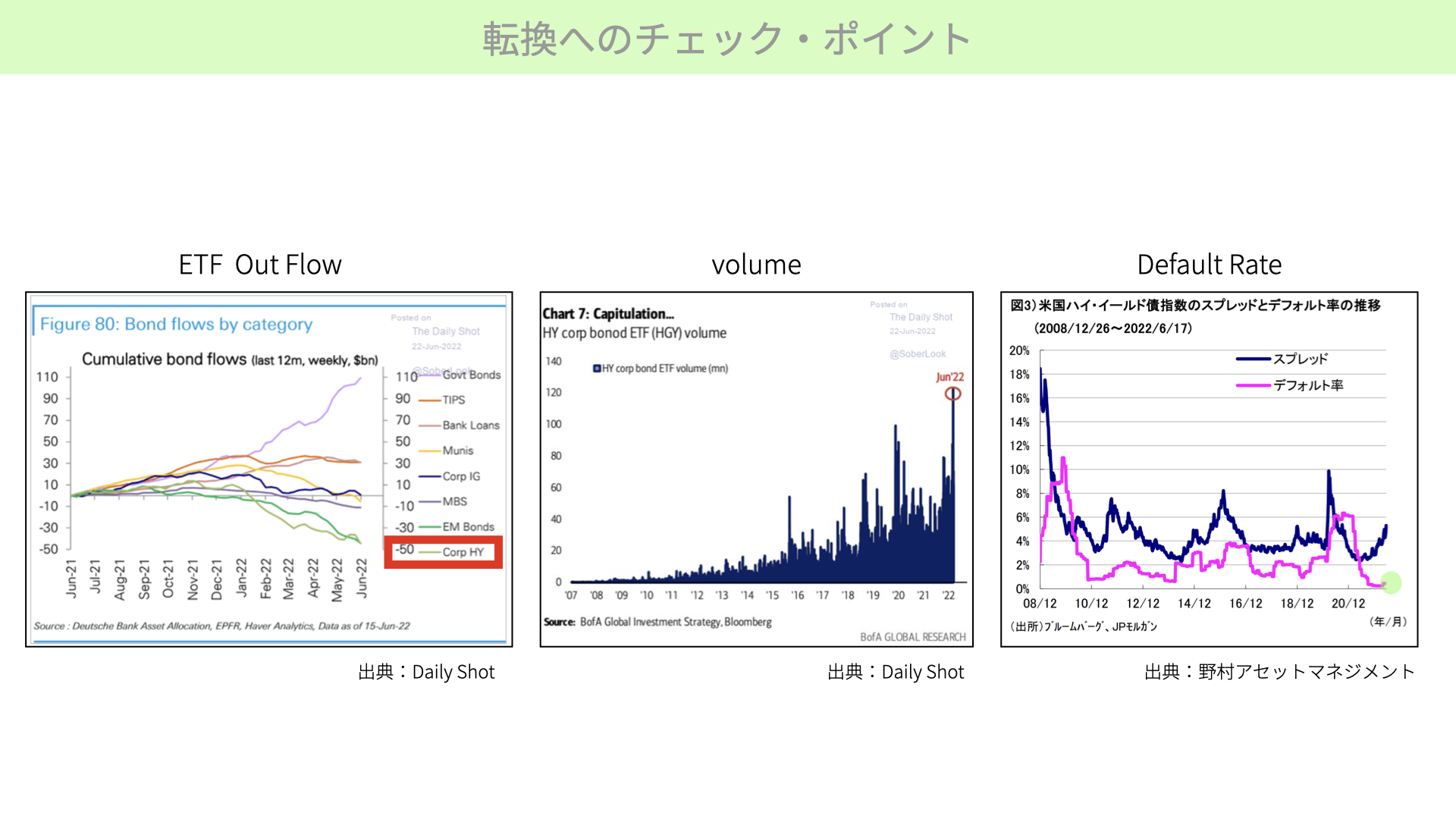

次に、こちらをご覧ください。転換していくため、どういうところもチェックすると、より精度が上がるかです。左に書いているのは、各債券に関するETFのアウトフロー、お金の流出です。現在はコーポレートHY、ハイイールド社債が、21年夏以降最も資金が流出しています。ETFのインフロー、HYGにお金が入ってきているとのニュースがあれば、反転のきっかけとなるというのが一つ目です。

次に、真ん中のボリュームです。いわゆる出来高となります。今、HYGの出来高は非常に高くなってきています。取引が落ち着いてくると、ある程度反転が近付いてきているシグナルとなります。ボリュームのチェックもしていただければと思っています。

さらに、右の方にデフォルトレートがあります。こちらは野村アセットさんから引用したものです。デフォルト率をピンク、スプレッドが濃い青線です。

今後デフォルト率が間違いなく上がると言われています。上がること自体は仕方がないですが、いろいろな財政政策等を伴い、デフォルト率をある程度低くコントロールすることができれば、スプレッドは逆に縮小します。

一方、デフォルト率が上がることがあれば、スプレッドはさらに拡大し、株価は下げを早めることとなります。新聞において、米企業におけるデフォルト率が上がってきたとのニュースを見た場合は、注意が必要です。

本日はハイイールド債券のスプレッドがどうなるかによって、株価の反転が見えて来るとの話をしました。これはあくまで過去のものです。昨日も少しHYG価格が戻っていますが、株が底を打ったのかと判断するのはおやめください。

HYG、ハイイールド債券のスプレッドのピークアウトがトレンドとして明確に出た際、一つの判断材料となります。1日1日の動きではなく、トレンドを見ていただければと思います。

パウエル議長が、インフレは前からあったもので、つぶさなくてはならないと政府の指示とは関係なく、中立性を保ってインフレを退治するとの強い意志を示したこと。ソフトランディングと言っているものの、実現可能性はかなり低いと認めていること。

これらから、リセッションが起こる可能性をベースシナリオに置きつつ、そうなった後にどう戦略を立てるか、ハイイールド債券のイールドスプレッドもそうですが、皆さんの引き出しを増やすことが次の反転における大事な点となるでしょう。

暗いニュースの中にも明るいニュースがあるかと思いますから、そういったことを今後お伝えしたいと思います。今日の内容も含め、ぜひ来週以降もマーケットに対して向かい合っていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル