先週、大きく株価がリバウンドしました。ミシガン大学の確定値が、速報値よりもインフレ率が低く好感したなどと言われているものの、大きく下落したことに対する反動かと思われます。持続性については、今後のマクロ全体、株式の需給を考えると、まだまだ不確実要素が多いです。いつまで続くかは、慎重に見る必要があります。

今年に入ってリバウンド局面は約2週間続いていて、上昇幅の平均は約9%と言われています。そこが一つの目途となるでしょうから、慎重に経済指標を確認したいと思います。

また、先週注目を集めていた議会証言。特に下院議院の議会証言において、失業率についてどうかとの質問が多く出ました。パウエル議長は、インフレ対策を優先した結果、失業率が上がる可能性があるとコメントしています。恐らく、今週以降失業率上昇等、今までで落ち着いていたものについて、改めて議論が出る可能性があります。

失業率が上昇すると、株価にどういった影響があるかしっかり把握していただきたいと思いますし、失業率の上昇が本当に起こるかどうか、ある程度考えておかなくてはなりません。夏以降、テーマとなる失業率に関する経済指標で、どういったことに注目すべきかを皆さんにお伝えします。

[ 目次 ]

今後の注目は失業率

今後、失業率に注目が集まると考える理由

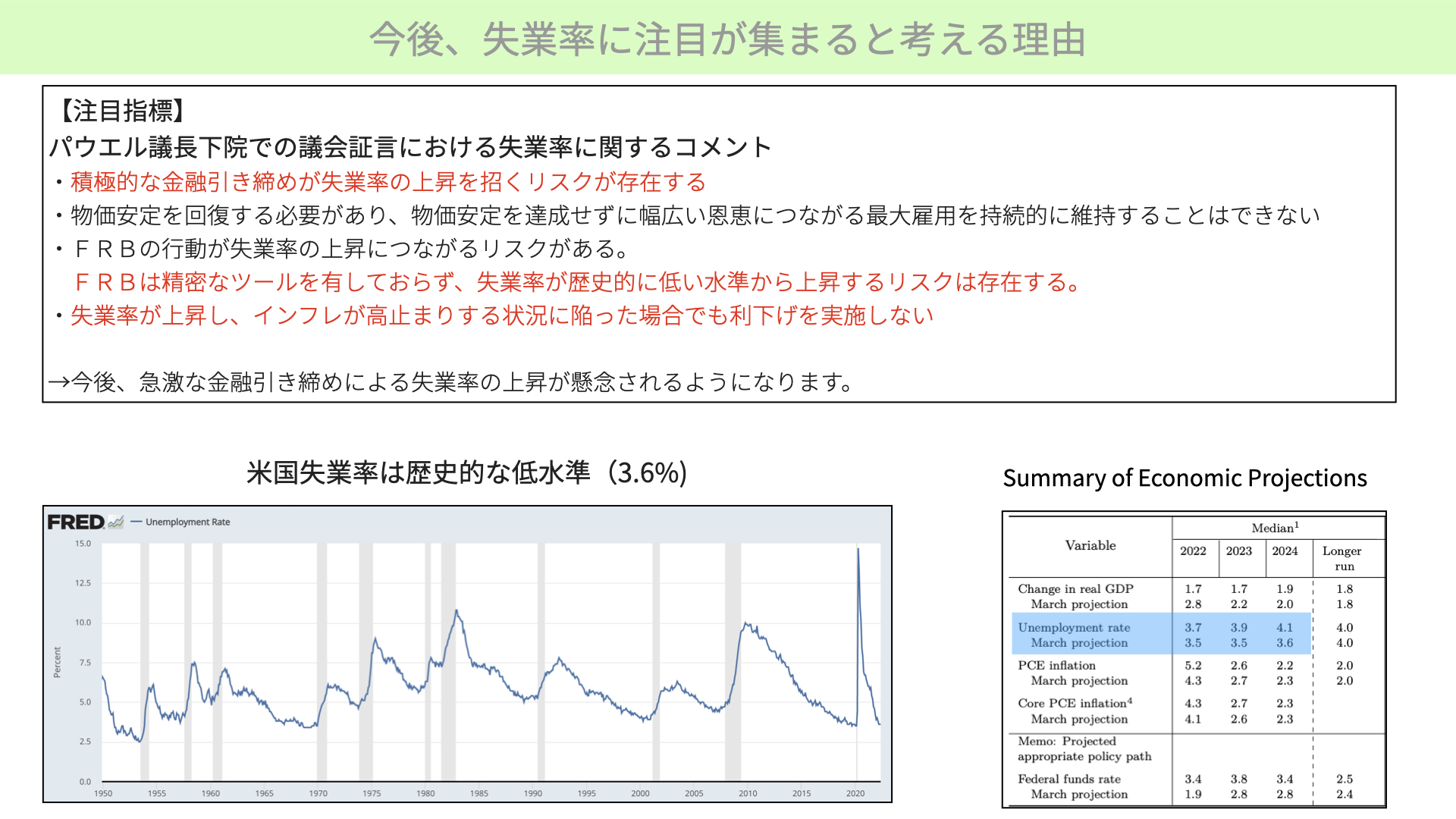

パウエル議長が失業率にコメントしました、下院議院での議会証言です。積極的な金融引き締めが失業率上昇を招くリスクが存在すると、明確にコメントしています。

また、物価安定を回復する必要があり、物価安定を達成せずに幅広い恩恵につながる最大雇用を、持続的に維持することはできないとしています。

さらに、今回の利上げを伴ったFRBの行動は、失業率上昇につながるリスクがあると自ら認め、かつ、FRBは精密なツールを有しておらず、失業率が歴史的に低い水準から上昇するリスクが存在するとしています。

どういった金融政策が失業率上昇につながるかという、精密なツールを有していないため、今回の利上げ等を行った際、どういった失業率上昇を伴うかは正直把握できていない、やってみなければ分からないとしていました。

さらに、失業率が上昇し、インフレが高止まりする陥った場合、利下げは実施しないとしています。つまり、失業率が上昇しても、すぐに利下げなどの対応はしないとしたのです。

今後急激な金利引き締めを行う中で、失業率が上昇するのではないかと、先週木曜日近辺から徐々に考え始めています。左下のチャートをご覧ください。失業率3.6%で、1960年から取ったチャートでも、歴史的に低い水準にあります。その意味では、完全雇用に近い状態で米経済は好調だと言えます。

次に、右側。先日発表された、FOMCにおけるSummary of Economic Projectionsをご覧ください。青い網掛け部分に失業率が書かれています。3~6月時点に失業率は、22年失業率は3.5から3.7に上昇、23年失業率は3.5から3.9に、24年も3.6から4.1に上昇しています。

失業率上昇は見込んでいますが、FRBが精密なツールを有していないと言ったことから、どういった金融政策が失業率につながるか分からないということです。あくまで数字を置いているだけと言え、失業率が上がる可能性に注意すべきと言えます。

では、失業率の上昇は株価にどの程度影響を与えるのでしょうか?

失業率の上昇は株価に大きな影響を与える

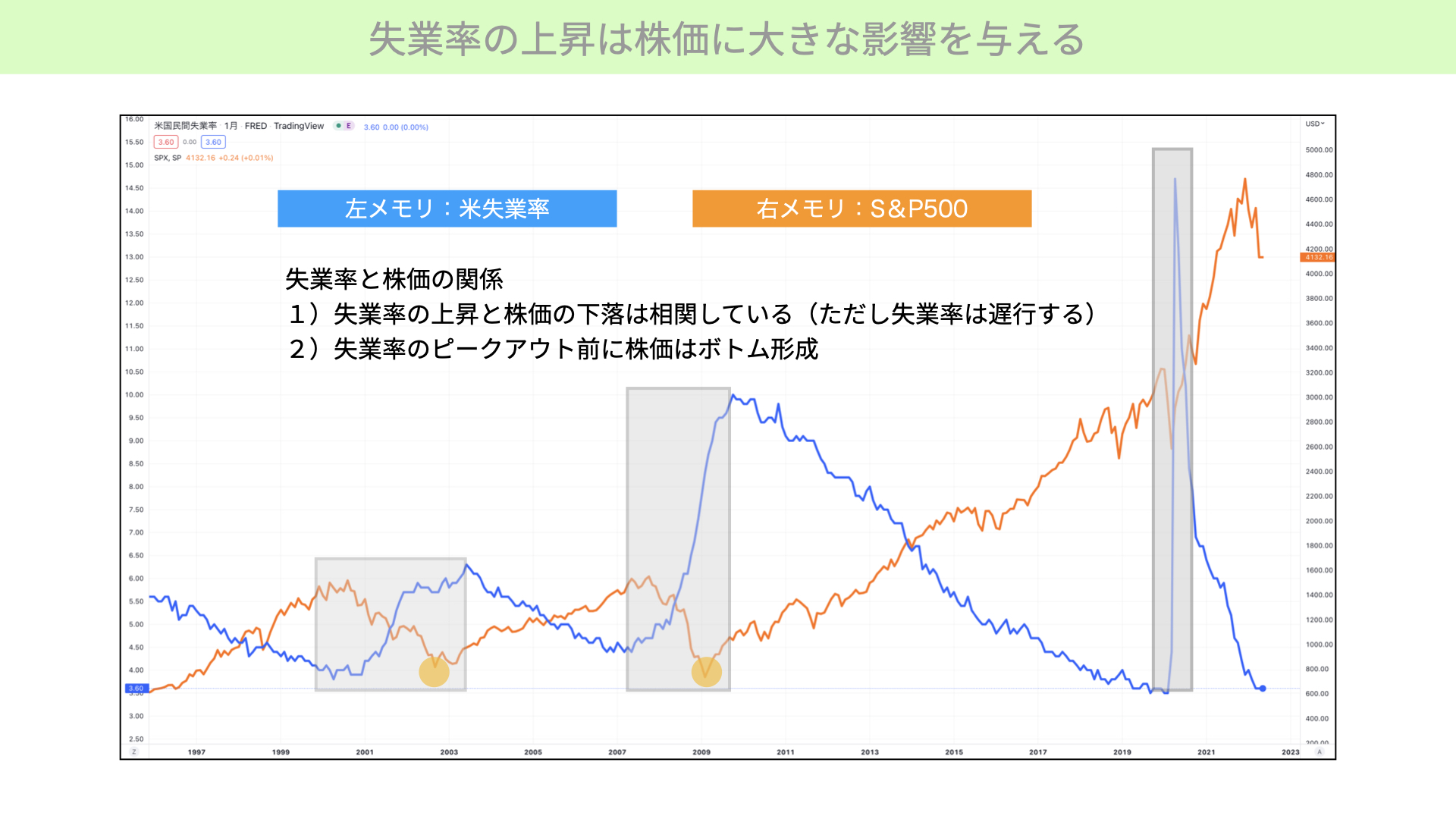

まず、青いチャートが失業率です。そして、S&P500がオレンジのチャート、右のメモリです。失業率が上昇したとき、S&P500が下落しています。失業率が上昇すると株価が下がりやすいですから、現状の3.6%の失業率が上昇すると、今後株価が下がりやすいと、マーケット関係者は神経質になっています

ただ、今後の参考にしていただきたいことがあります。失業率のピークアウト前に株価はボトムを形成する傾向があるということです。失業率が株価に対し、若干遅行する傾向があります。黄色丸で示した通り、失業率がピークを付ける前、株価は底を打つ傾向があります。今後失業率が大きく上昇し、株価が仮に下落する局面でも、失業率がいつピークアウトするかを見定めていただければと思います。

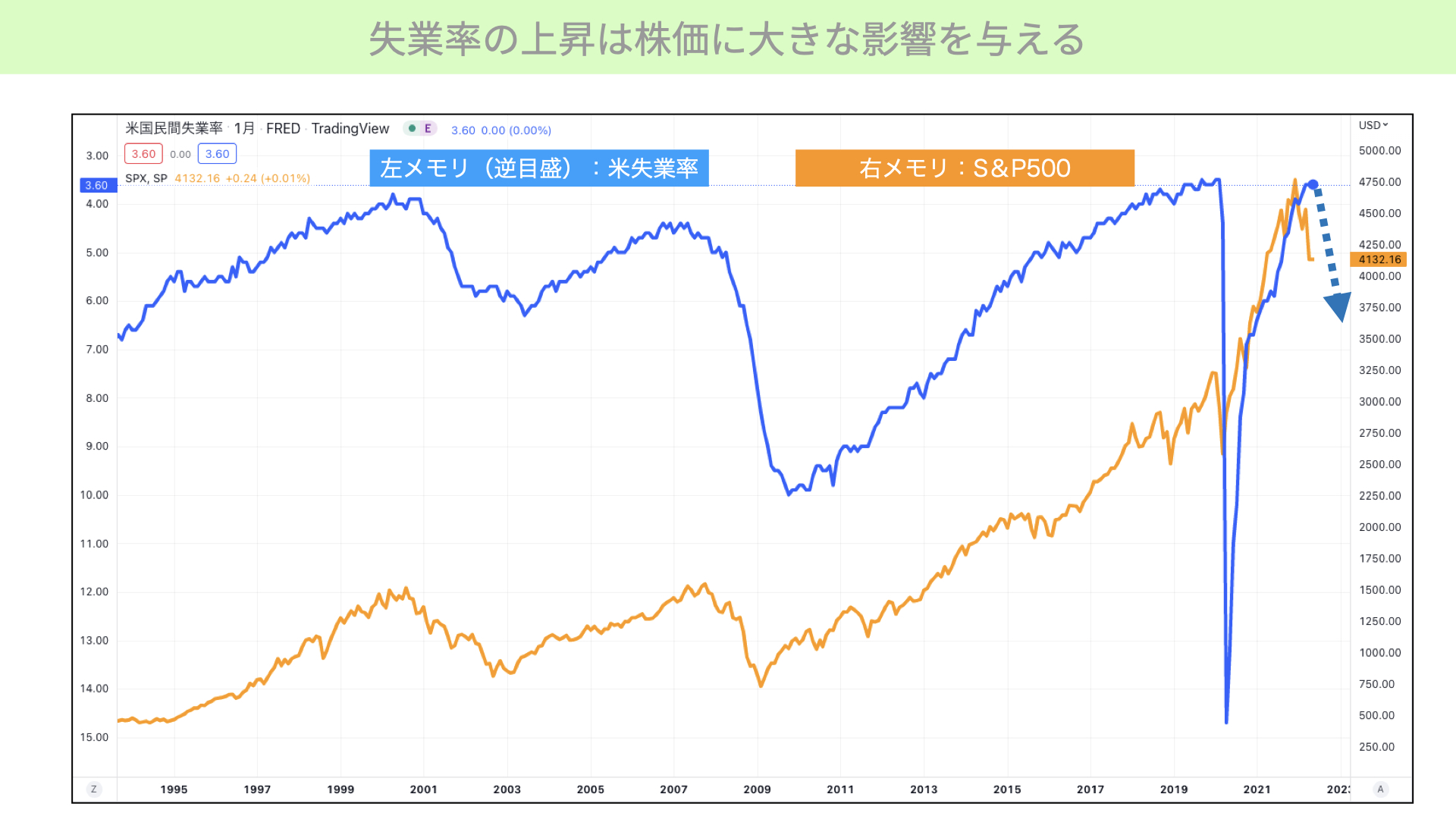

株と失業率は相関が高いことが分かったかと思います。改めて見やすいチャートがこちらです。逆メモリです。米失業率の青いチャートは、下に行けば行くほど失業率が高いことを示し、S&P500は右目盛りです。

米失業率のチャートが下に来ると、株価は大きく下落する、綺麗な相関関係だと分かります。今後失業率が上昇する、メモリが下に向かうと、S&P500は大きく下落する可能性があると警戒しておくべきでしょう。

では、失業率の上昇がなぜ影響があるのでしょうか。

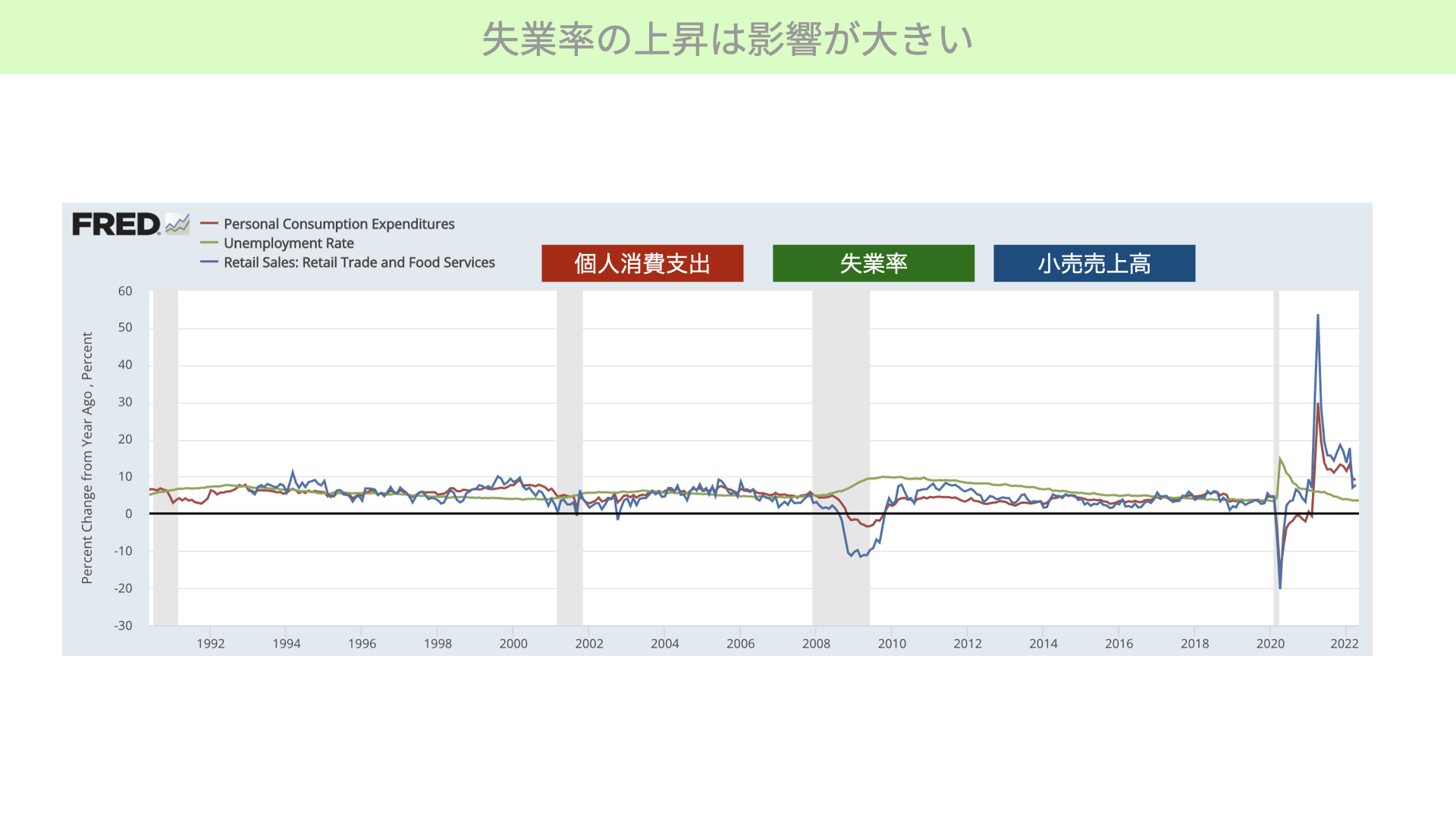

失業率の上昇は影響が大きい

緑のチャートが失業率です。失業率が上昇する際には、個人消費支出、小売売上高が大きく下落することが、赤いチャート、青いチャートから分かります。つまり、失業すると消費意欲が減退し、アメリカのGDPの7割を占める消費が大きく減速、景気が後退し、株価が下がり、企業業績も落ちることもあります。

その意味では、失業率の上昇はFRBの二つのミッション、大きな目標として失業率を安定的に、低いまま保ちたいとのミッションも若干放棄する可能性があるため、その意味では非常に難しい局面が続く可能性があります。

では、失業率が本当に上昇するのでしょうか。いくつかの分析があります。

今後の注意点

今は織り込まれていない失業率の上昇に注目

先週の金曜日に発表された、ミシガン大学消費者マインド指数の確定値です。速報値が出た時点でマーケットは反応していましたが、金曜日に5年先10年期待インフレ率が速報の3.3から3.1%に下がりました。前回FOMCで、パウエル議長が注目していると言っていた期待インフレ率が下がったことで、金利は大きく上がらないのではないかと、NASDAQを中心に株価は大きくリバウンドしました。

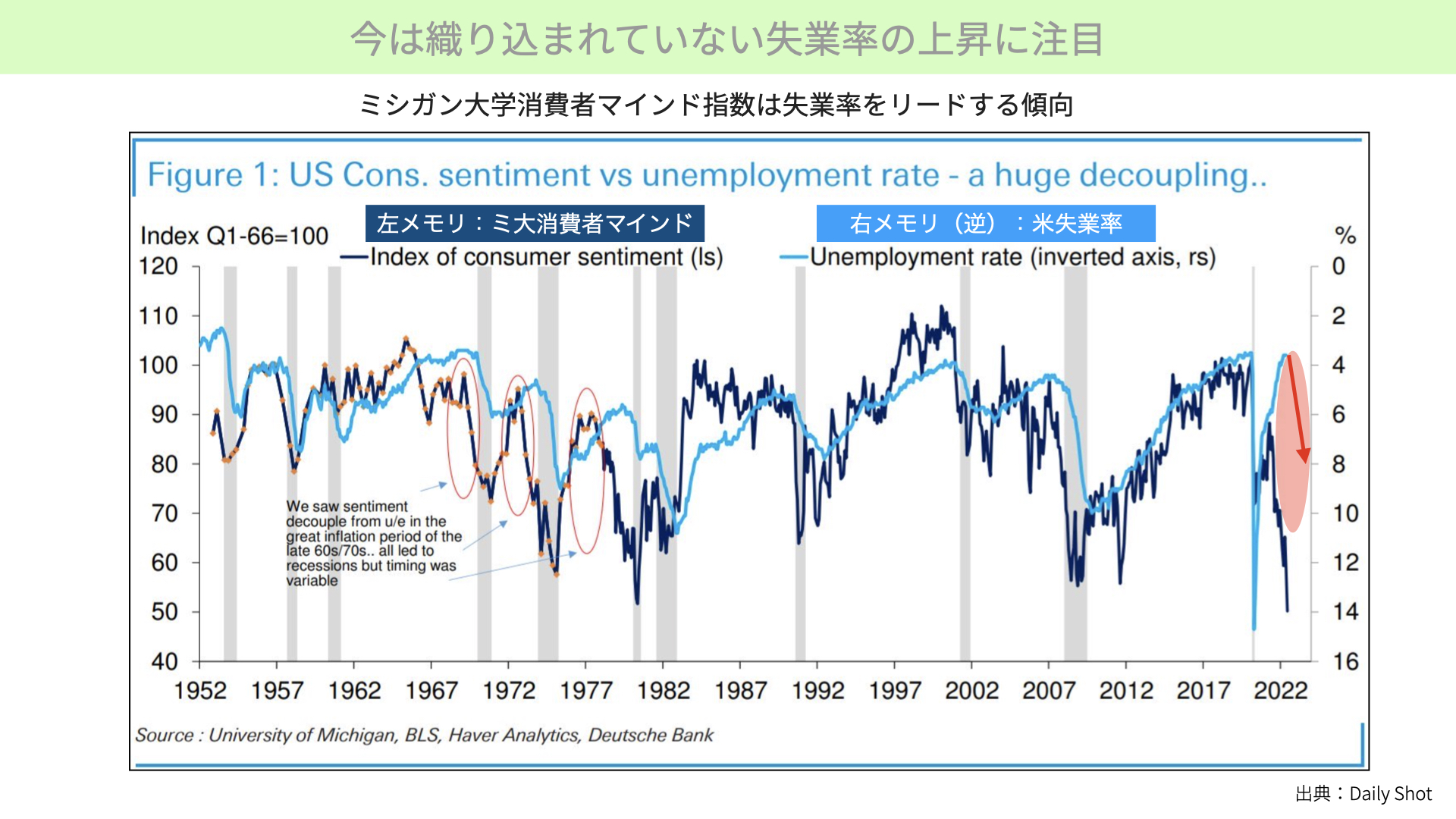

しかし、ミシガン大学の消費者マインドは、失業率に先行する傾向があるとして知られています。ドイッチェバンクの資料から持ってきたものですが、濃い青線がミシガン大学の消費者マインド指数、左メモリです。今回の50は、歴史的に一番低い水準です。一方、薄い青いチャートは失業率です。こちらは逆メモリで、下に行けば行くほど失業率が上昇しています。

ポイント一つ目です。ミシガン大学の消費者マインドが下がると、失業率が上がるとの相関が非常に高いことから、今はミシガン大学の消費者マインドが過去一番低い状態にあるにもかかわらず、失業率が3.6%と低い水準というのは、いずれ遅れて失業率が上昇してくるだろうと示唆しています。

なぜ、そのようなギャップができているのでしょうか。1960年代~1970年代にかけてのインフレ時代は、その傾向がありました。ミシガン大学の消費者マインドが低下した後、少し遅れて失業率が上昇する傾向があるため、今回も同じようなインフレ局面のため、遅れて失業率が上昇するだろうと警戒すべきだと、言っているのです。

パウエル議長は、失業率がどのくらい上昇するか分からないと暗に言っているわけですが、過去のミシガン大学の動きから見ると、失業率は大きく上昇する可能性があります。つまり、株価にとっては難しい状況が続くと、考えておく必要があるのです。

新規失業保険申請件数が増加傾向

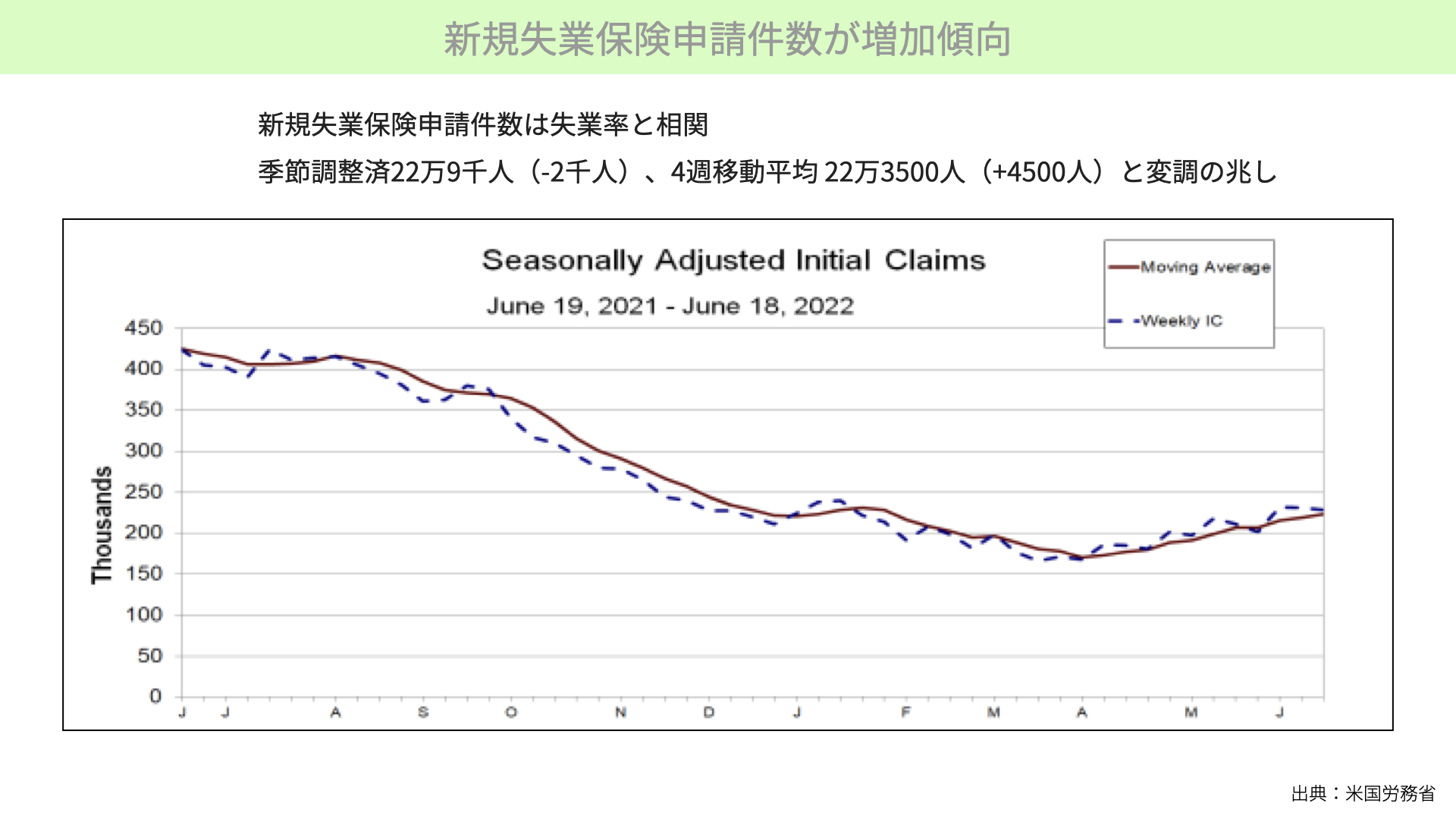

二つ目のポイント、木曜日に発表された失業保険の申請件数です。失業保険が雇用を失い、増えてくるわけですから、失業保険に申請する人が少なければ少ないほど、景気がいいことを意味します。

そんな中、今回見ていただいているのが、季節調整を済ませた後の失業率の申請件数です。現在22万9,000人と、20万人を切っていたところから徐々に上昇しています。かつ、赤線で書いたような、4週間移動平均も上昇しています。

失業保険の申請件数が徐々に増えてきているということは、失業率低下は続いていたものの、実は失業保険の申請が増えてきているということで、隠れた失業者が増えてきているのではないかと言われているのです。

こういった傾向が今週以降も続くようであれば、毎週発表があるため、失業率に対する影響が出てくる可能性があります。

失業率の上昇は、株価にかなりマイナスの影響があることを見ていただき、かつ、新規失業保険の申請件数から見ても、少し失業者が増えてくる流れが見てとれます。また、ミシガン大学の消費者マインドが低下すると、同じように失業率が上昇する傾向から見ると、今後失業率が上昇する可能性が高いです。

では、失業率が上昇するかどうかは、どう見ていけばいいのでしょうか。こちらをご覧ください。

今後の注目経済指標

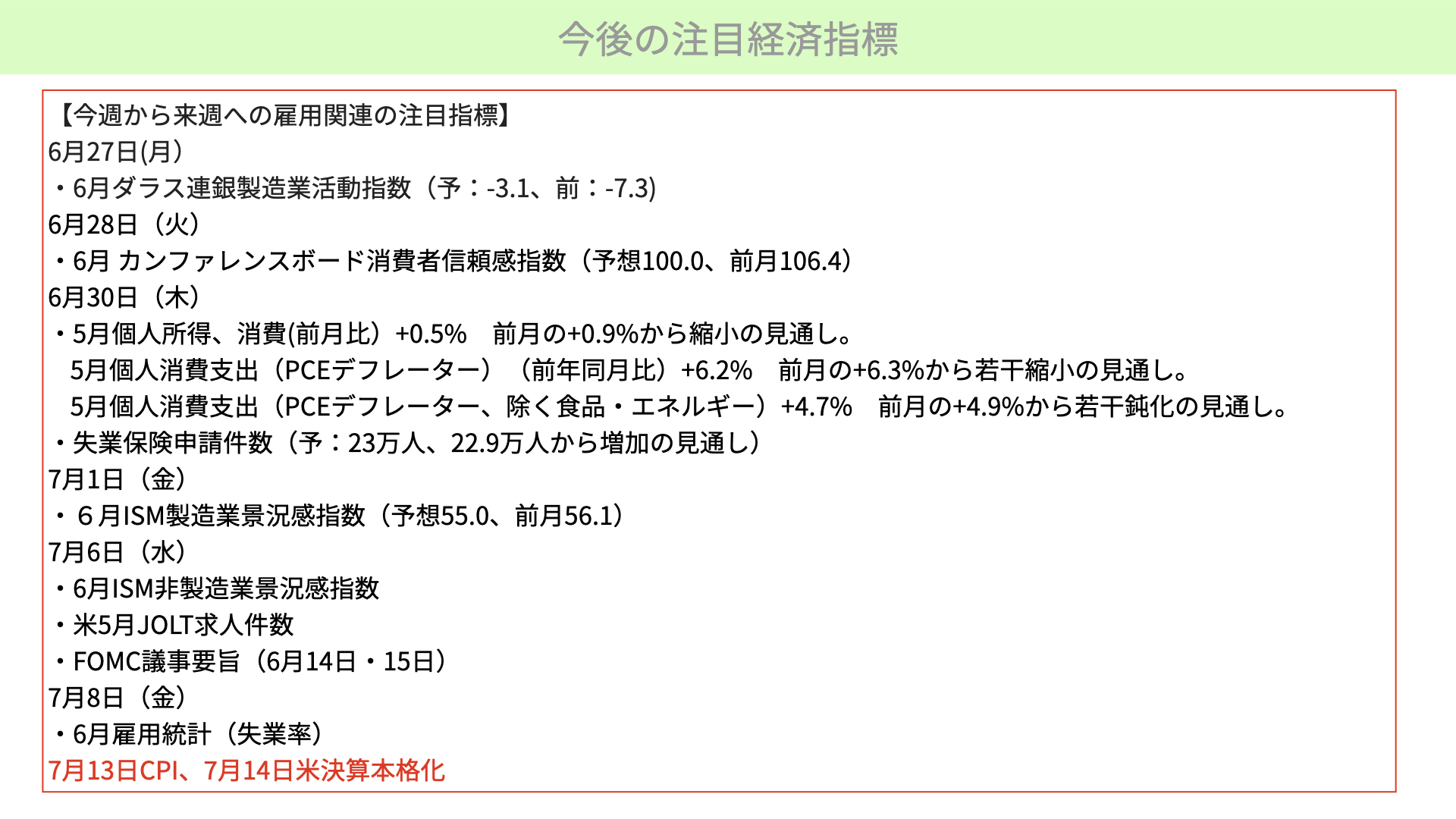

今後の雇用に関する注目指標です。いつもと異なり、2週間程度で今後の流れを確認します。

まずは27日、ダラス連銀製造業活動指数です。雇用がどうかが発表されますから、雇用の数字に恐らく注目が集まるでしょう。

28日は、ミシガン大学の消費者マインド指数以上に影響力がある、カンファレンスボードの消費者信頼感指数です。前月106.4から100まで下がると言われていますが、雇用も関係してきます。予想を下回ることがあれば、失業率の上昇に感度が移ってくる可能性があるため、注目していただければと思います。

6月30日、こちらは個人の消費に関するところです。個人消費支出のPCEコアデフレーター、インフレがどうなるかは、今回雇用と関係なく注目のため、掲載しています。PCEコアデフレーターは必ず注目してください。

CPI以上にFRBが注目しているため、前年同月比で減速していると予想されています。ですが、予想を上回るインフレが続くようであれば、失業率上昇だけではなく、インフレも高止まりとなれば、いよいよ景気としては厳しい状況となります。こちらはご注目ください。

同日、失業保険申請件数があります。こちらが増えてくる、4週間移動平均も上がってくるとなると、失業率に対する影響も出てきます。注目が必要です。

7月1日、ISM製造業指数です。雇用が関係してきますし、50を割ってくると、株価が大きく下落する局面となります。ですが、今回は55程度で留まるとされています。下振れすれば、株価には大きな影響があります。雇用だけではなく、全体の数字も確認してほしいと思います。

翌週、7月6日はISM非製造業指数で、こちらも雇用の数に注目です。同日、JOLTと言われる求人件数があります。求人件数が1,000万人を超えている状態ですが、徐々に減少してくるようであれば、求人を取り下げたこととなります。

先週、J.Pモルガンのジェイミー・ダイモンが、モーゲージ部門の人員削減を発表したことから、今後求人件数が減ってくるのではないか、結果として失業率が上昇するのではないかとの思惑があります。ここは注目です。

7月6日、FOMCの議事要旨が発表されます。注目度は低かったですが、パウエル議長のコメントにより失業率についてどういうことが話し合われたか、恐らくマーケットは反応してくるでしょう。注目度が少し上がってきています。

その後、8日に6月雇用統計が発表されます。当然ながら、失業率は注目です。

このように、雇用に関する注目度の高い数字が並びます。その後、7月13日にCPIの発表、7月14日から米決算が本格化します。雇用がどうかが出てくることになります。

今後、雇用を見ていかなくてはならないし、CPI、物価、PCEコアデフレーターも見なければならない。7月中旬からは企業業績に関する発表が控えていることで、EPSの低下も懸念されています。

そして、7月27日はGDPが発表されるなど、7月は気が抜けないような時間が続く可能性があります。材料としては少ないですが、注目されているものが浸透してきて、失業率が上がるようなことがあれば、株価にとってはマイナスになります。ぜひ注目して見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル