今週に入り、悪い経済指標が続いています。その結果、28日は大きく株価が下落しました。最近までは経済指標が悪化すると金利が低下し、株価が上がる、金利低下を株価が好感する動きがありました。しかし、このような好都合の解釈は続きません。28日に発表された消費者信頼感指数が悪化すると、さすがに我慢できずに株価下落、金利低下というリスクオフの流れとなりました。

こうなれば、今後経済見通しが悪化するたびに株価が下がる流れに、今回潮目が変わった可能性があります。今週に入って、なぜそのように流れが変わったのか、今後影響としてどんなことが考えられるかを、お伝えします。

[ 目次 ]

米消費者信頼感指数

消費者信頼感指数は大幅に低下

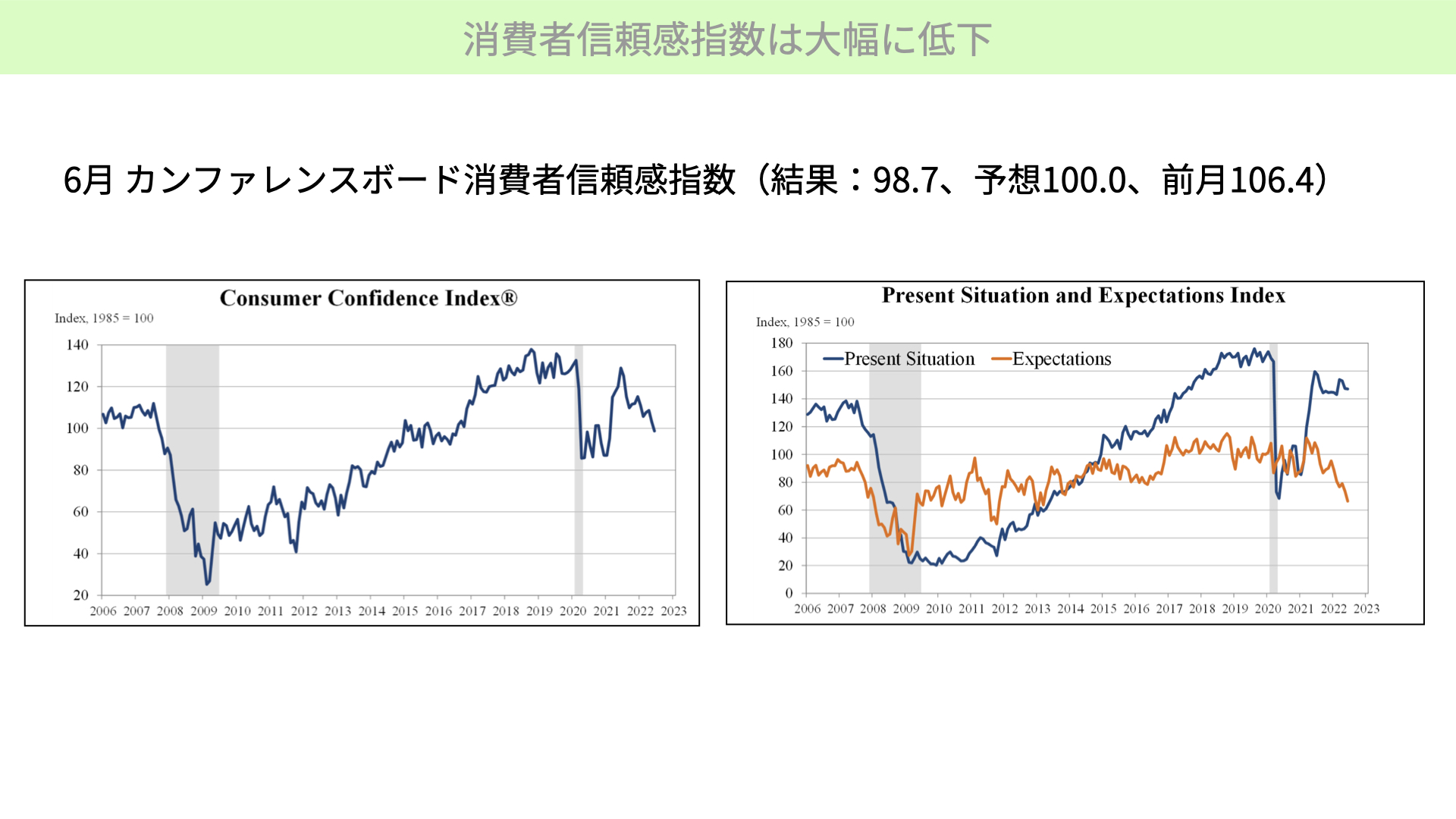

カンファレンスボード消費者信頼感指数が、大幅に予想を下回りました。今回予想としては100でしたが、結果は98.7。前月の106.4から大きく下落しています。左にカンファレンスボードを出していますが、今は100を切っている状況です。

右肩下がりのため、あまり信頼が置ける状況ではないと分かりますが、2008年、2009年のリーマンショック時と比べると、まだまだ高い水準のためあまり心配しなくてはいいのではないかと、感覚的なものを持たれる方もいらっしゃるでしょう。また、コロナショック時と比べると緩やかな下落のため、そこまではないという感じもあるかと思います。しかし、詳しく見るとかなり大切なポイントがあります。

まずは、右のチャートをご覧ください。現在のシチュエーション、今後どうなるかを表したものとなります。今後の期待が黄色、現況は青です。今後6ヶ月の見通しとなると、オレンジからも分かるように、かなり悪化しています。コロナショック以前の水準も割ってきて、リーマンショックまでとは言わないものの、2011年欧州危機と同じ水準まで下がっています。かなり将来に対する不安感が高まってきていると分かります。

消費者信頼感指数はリセッション入りを示唆

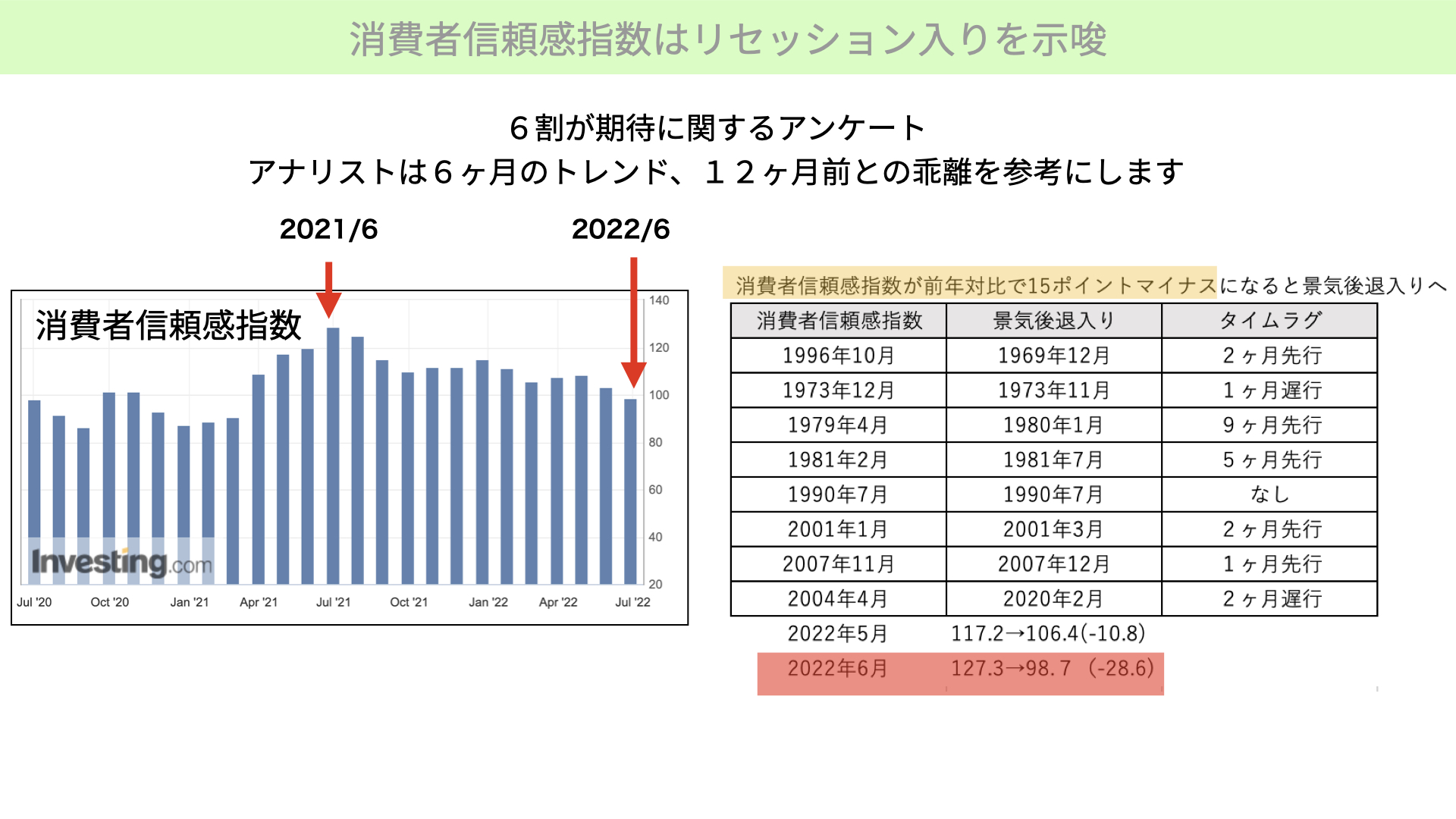

次にこちらをご覧ください。消費者信頼感指数は、6割が期待に関するアンケートです。今後家計状況が悪化するか、仕事はどうなるかが聞かれます。そこに対して、アナリストが気持ちの変化がすぐに出てくるよう、6ヶ月、12ヶ月前との乖離を比較します。

まずは左のチャートをご覧ください。1年前からだらだらと下がっていることが分かります。次に右側、大和総研のレポートを基に、作成したものです。レポートの調べによると、1年前と比べて消費者信頼感指数が15ポイントマイナスとなった場合、ほぼ間違いなくリセッション入りしていると書かれています。

今回22年6月は98.7で、21年6月は127.3でした。前年比で28.6と大きくマイナスになっています。上の方には、過去15ポイント前年比マイナスとなったケースで、どういったリセッションが起こったかを書いています。

例えば、1番上をご覧ください。1996年10月に、消費者信頼感数は前年比15ポイント以上大きく下落しています。その後景気後退したのは、1996年12月。2ヶ月遅れて景気減速に入りました。つまり、消費者信頼感指数が2ヶ月先行したことを表しています。

過去のタイムラグを見て分かる通り、消費者信頼感指数が前年比マイナス15になった場合、景気後退の2ヶ月前の先行、もしくは1ヶ月間の遅行、9ヶ月前先行、5ヶ月前先行、2ヶ月前先行、同時期、2ヶ月先行、1ヶ月先行、2ヶ月遅行と、遅くとも9ヶ月後には景気後退に入っていることが分かります。

もしくは、既に景気後退に入っている可能性があると、この消費者信頼感指数を信頼するのであれば、確認できます。こういったことから見ても分かる通り、消費者信頼感指数はかなりマーケットを冷やした内容となっています。昨日大きく株価が下落した背景には、1年前比での大きな下落があったのではないかと、まずは予測ができます。

要人発言と連銀指数

要人発言はリセッション回避、でもFOMCの予想変わる

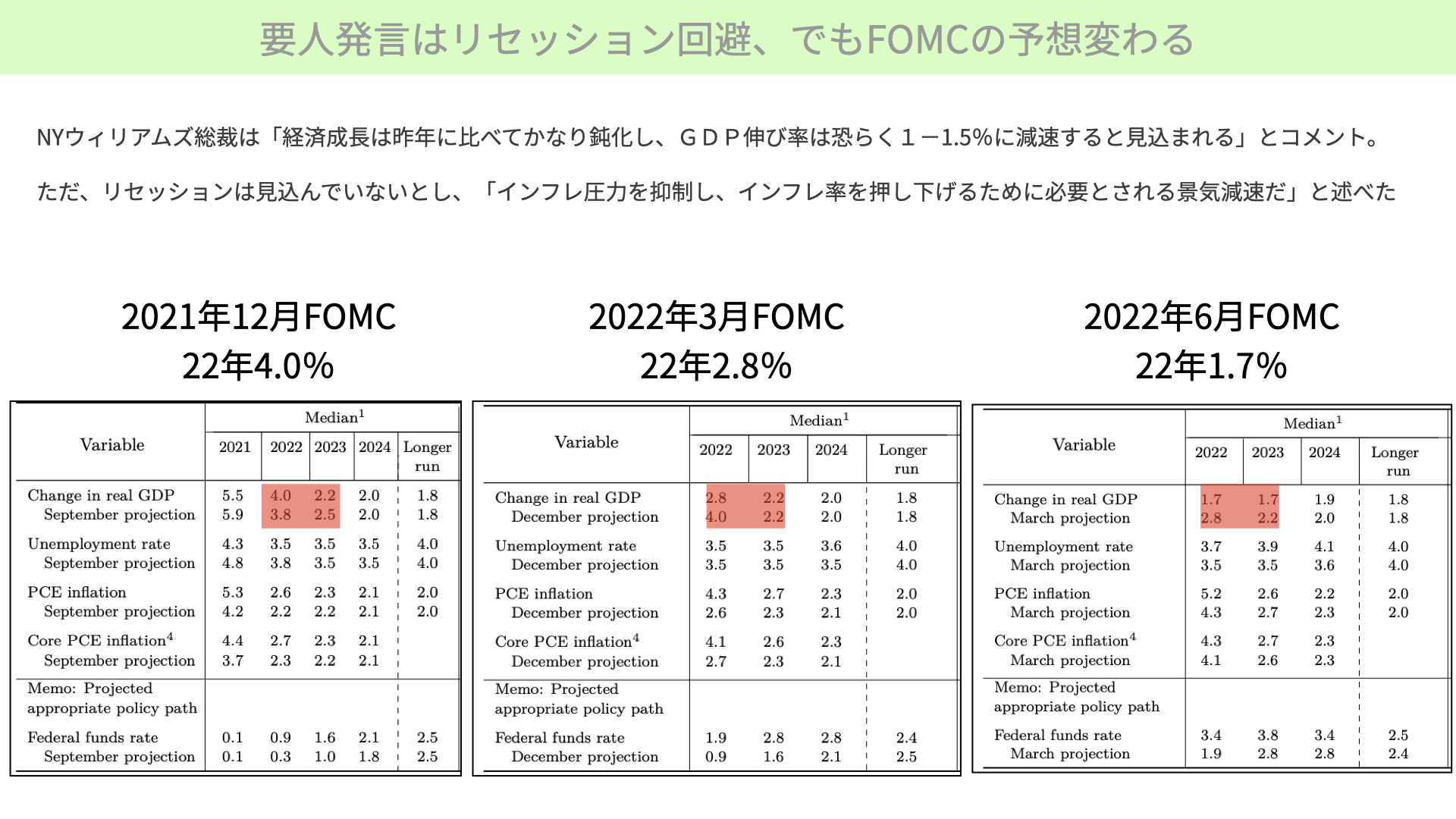

さらにこちらをご覧ください。今週続いている要人発言についてです。例えば、ニューヨークのウィリアムズ総裁は、「経済成長は昨年に比べてかなり鈍化し、GDP伸び率は恐らく1~1.5%に減速すると見込まれる」と、経済減速を認めつつ、プラス成長を見込んでいます。リセッションは見込んでいないとし、今回の景気減速はインフレ抑制に効果があると、ポジティブなコメントをしています。

こういったニューヨークのウィリアムズ総裁の要人発言を含め、景気後退、リセッション入りはないのかと思うのですが、ただ、3ヶ月に1度発表されるSEPと言われる経済見通しを見ると、彼らが言うことはコロコロ変わっていることが分かります。

例えば、2021年12月、22年3月、22年6月と発表されたSEPを見ると、21年12月には22年の経済見通しは4%のプラス成長だとしていました。22年3月には、今年の見通しは2.8%だと下げ、22年6月には1.7%だとしているのです。

ここから見ても分かる通り、彼らの「今年もプラス成長する」という発言は、3ヶ月後に変わってもおかしくない、リセッション入りしてもおかしくない状況となります。FRBメンバーの発言を信じても良いのですが、消費者信頼感指数が過去表したものを見ると、既にリセッションが目の前に来ている、もしくは入っているかもしれないとも考えられます。

大事なポイントは、EPSが今年も9%伸びるとアナリストが言っていることを材料に、株価を買うべきだと言っている方がいますが、リセッションに入ると、EPSが成長することはほぼありません。景気減速に入る可能性があると、EPSが今年220ドル、230ドルというのがS&P500で行くというシナリオ自体、大きく変わる可能性があります。

アナリストが言うことより、経済指標、特にソフトデータと言われるようなアンケートを中心とした、消費者信頼感、製造業関係者の見通しの方が、大きくアナリストの予想に影響を与えてきます。今後恐らく、EPSの下方修正も進んでくるのではないかと、警戒しておくべきかと思います。もちろん、FRBメンバーはスーパースターが揃っていますから、経済見通しもかなりしっかりと行っているとは思います。しかし、ソフトデータが示しているものを無下にすることなく、しっかりと見ていくべきかと思います。

ここまで、28日に発表された消費者信頼感指数を見てきましたが、月曜日にもダラス連銀の出した経済指標がありました。こちらもソフトデータで、アンケートを取ったものとなります。

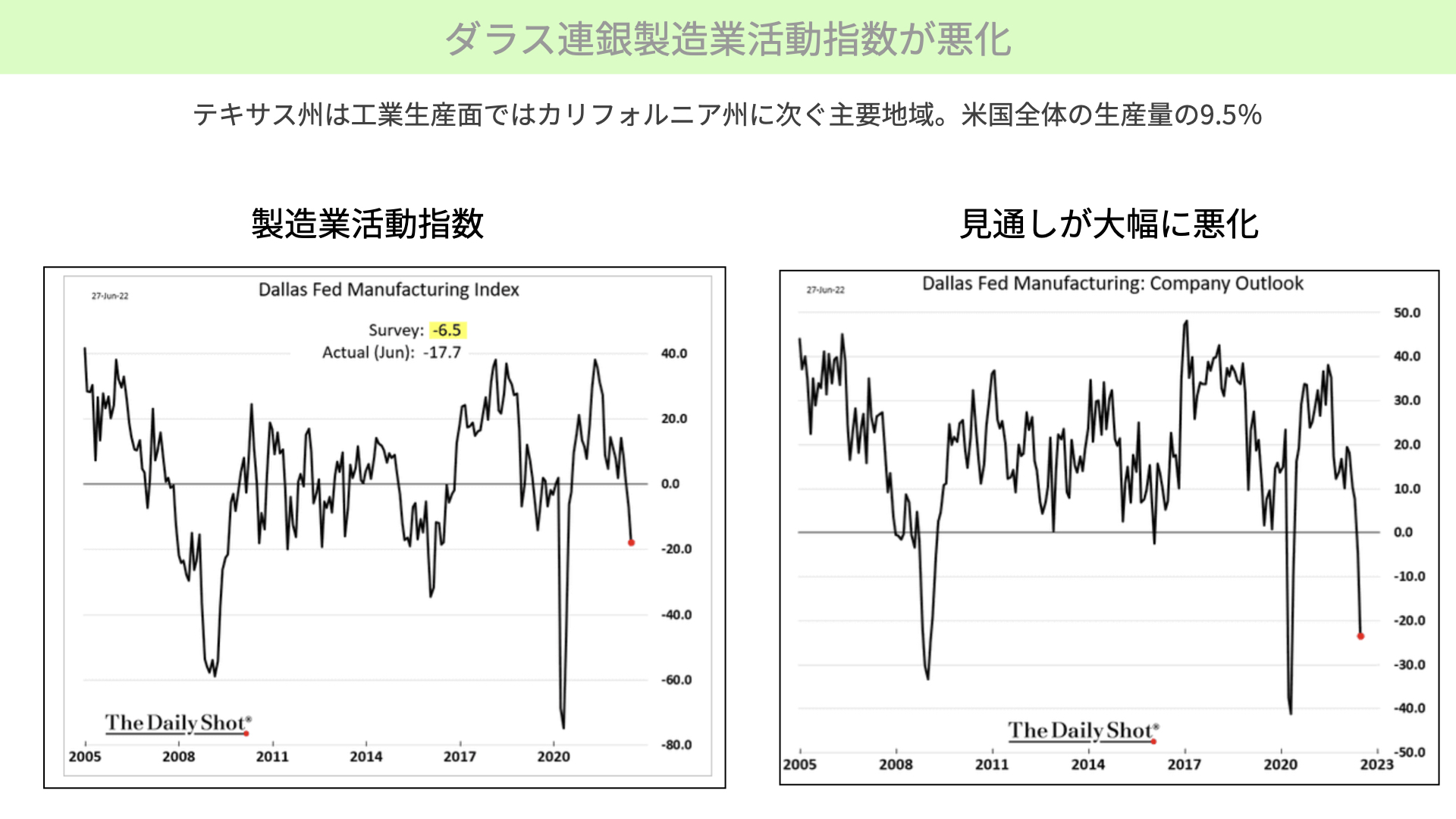

ダラス連銀製造業活動指数が悪化

ダラス連銀製造業活動指数です。こちらが大きく悪化しています。ダラス連銀はあまり聞いたことがないかと思いますが、テキサス州は、工業生産面ではカリフォルニアに次いで大きい州です。輸出業ではかなりの主要地域となっています。全米の生産量、9.5%、約10%近くを製造しているため、ここの製造業の活動が低下しているということは、アメリカ全体の製造業が悪化していることを意味します。非常に注目すべき内容です。

結論から言えば、左のチャートを見て分かる通り、製造業活動指数が悪化しています。予想では-6.5だったものが、大きく上回るマイナス17.7と、製造業の活動がかなり悪化していると分かります。

2008年、2020年のリーマンショック、コロナショックと比べても悪い数字ではないと見てしまいがちですが、右のチャートをご覧ください。かなり大変な内容となっています。

今後の見通しが、リーマンショック、コロナショックと同じぐらい、製造業は苦しい状況にあると分かります。

次にこちらをご覧ください。

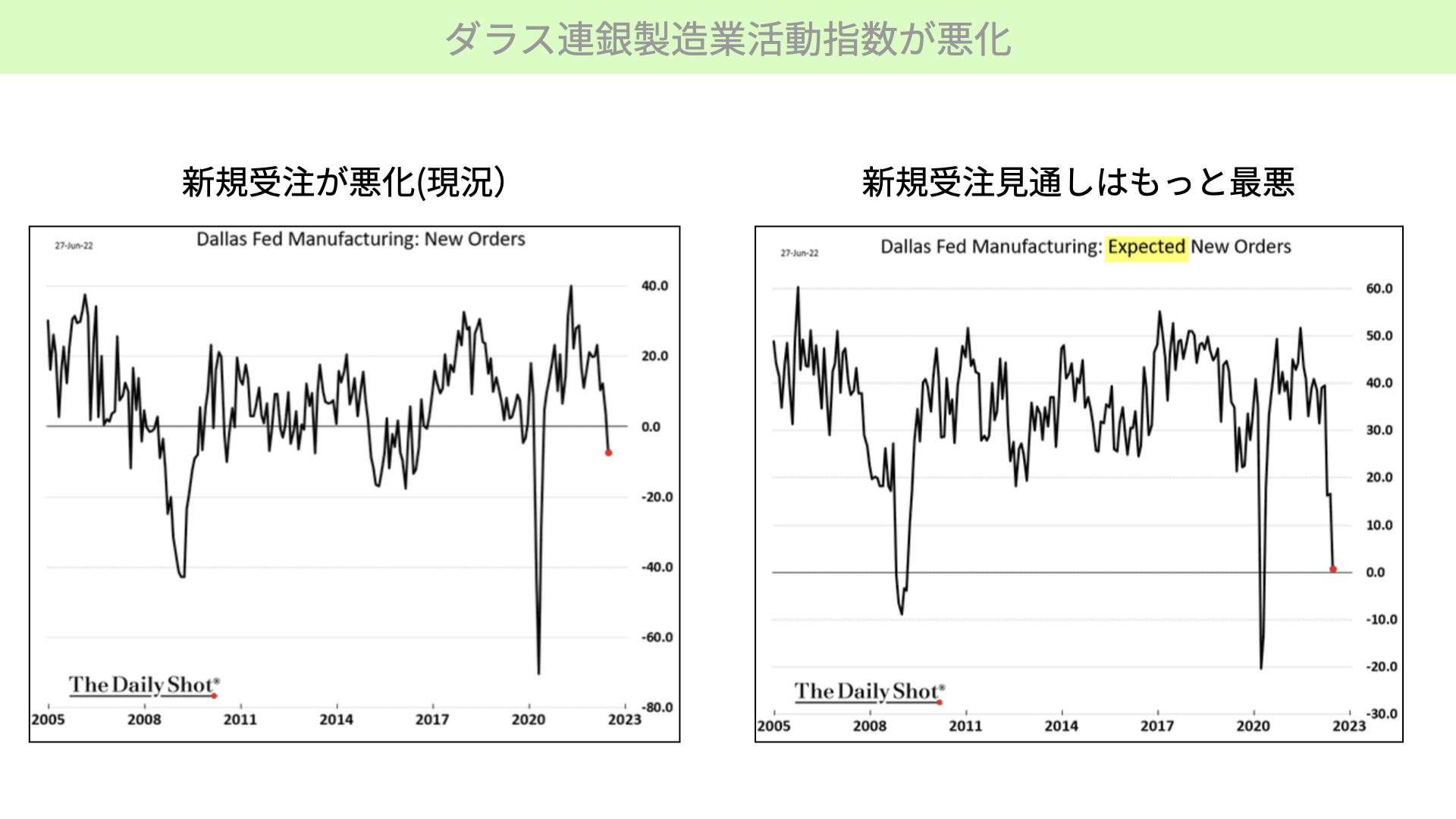

その背景には、新規受注の悪化があります。マイナスに突入していますので、新規受注が減っていることが分かります。過去と比べると、まだまだ悪い状況がありましたが、右のチャート、新規受注の今後の見通しを見ると、リーマンショック、コロナショックと同じレベルまで近づくほど、悪化していることが分かります。

ここからも分かる通り、全米の10%近くを占める製造業の活動が相当に悪化し、将来の受注が減ってくるということは、恐らく雇用のカットも十分に起こり得ると、注意が必要です。

ダラス連銀製造業活動指数の悪化でISMへの懸念が広がる

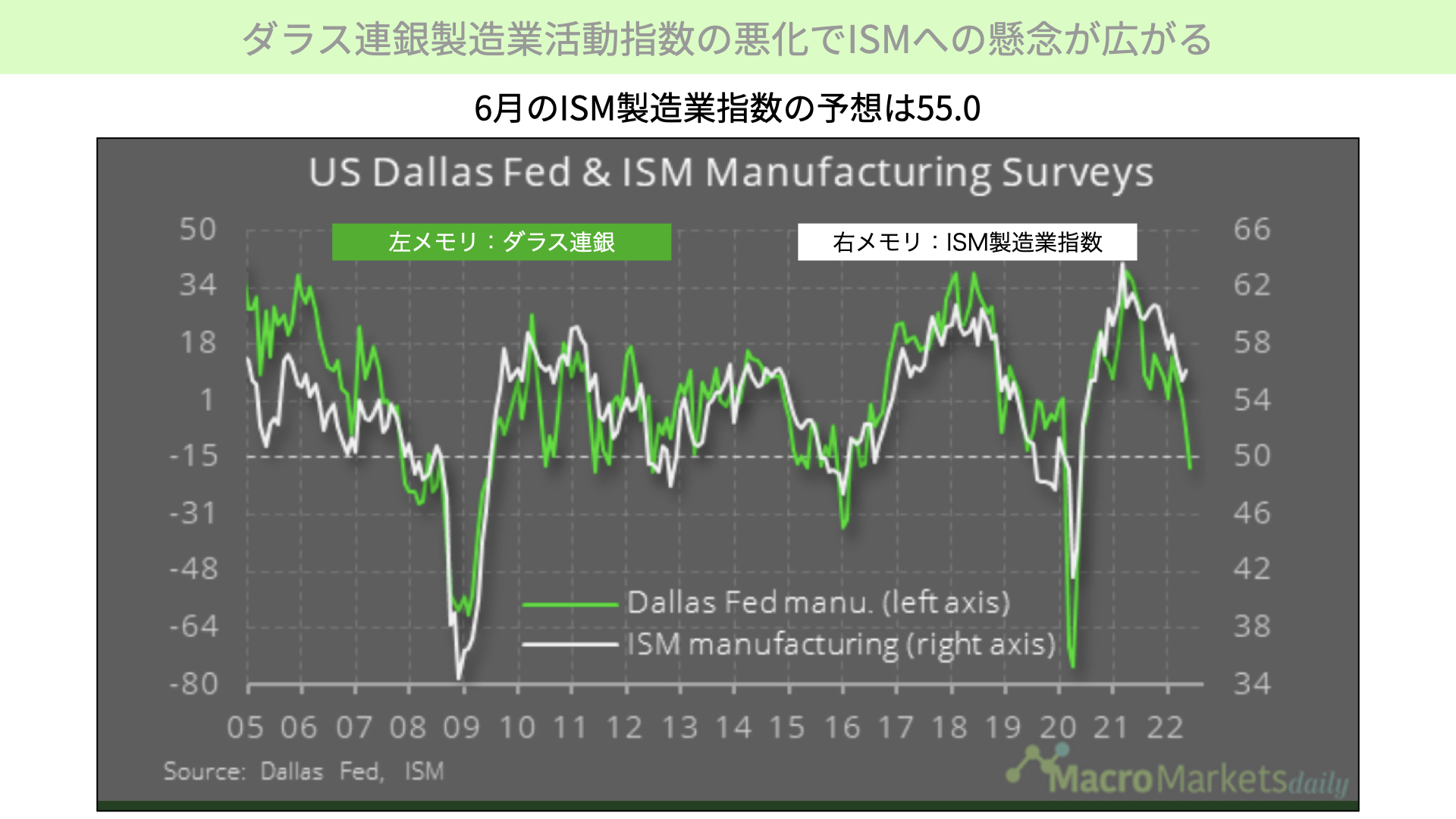

さらにこちらをご覧ください。7月1日、ISM製造業指数の発表を控えています。ISM製造業指数は、非常に注目度の高い指標です。その前哨戦として有名なのが、NY連銀、フィラデルフィア連銀、ダラス連銀です。緑のチャートがダラス連銀で左メモリ、白いチャートがISM製造業指数で右目盛りです。

こちらを見ても分かる通り、ダラス連銀が先行してISM製造業指数を引っ張っています。今回の下落幅から見ても、いずれISMが50を割り得る状況と言えます。数ヶ月前までは60を超える好調を保っていたISM製造業指数が50を割ってくるとなると、株価は大きく下落します。消費者信頼感指数に加え、月曜日に発表されたダラス連銀の合わせ技でマーケットは驚いているとお考えください。

失業率の上昇は株価に大きな影響を与える

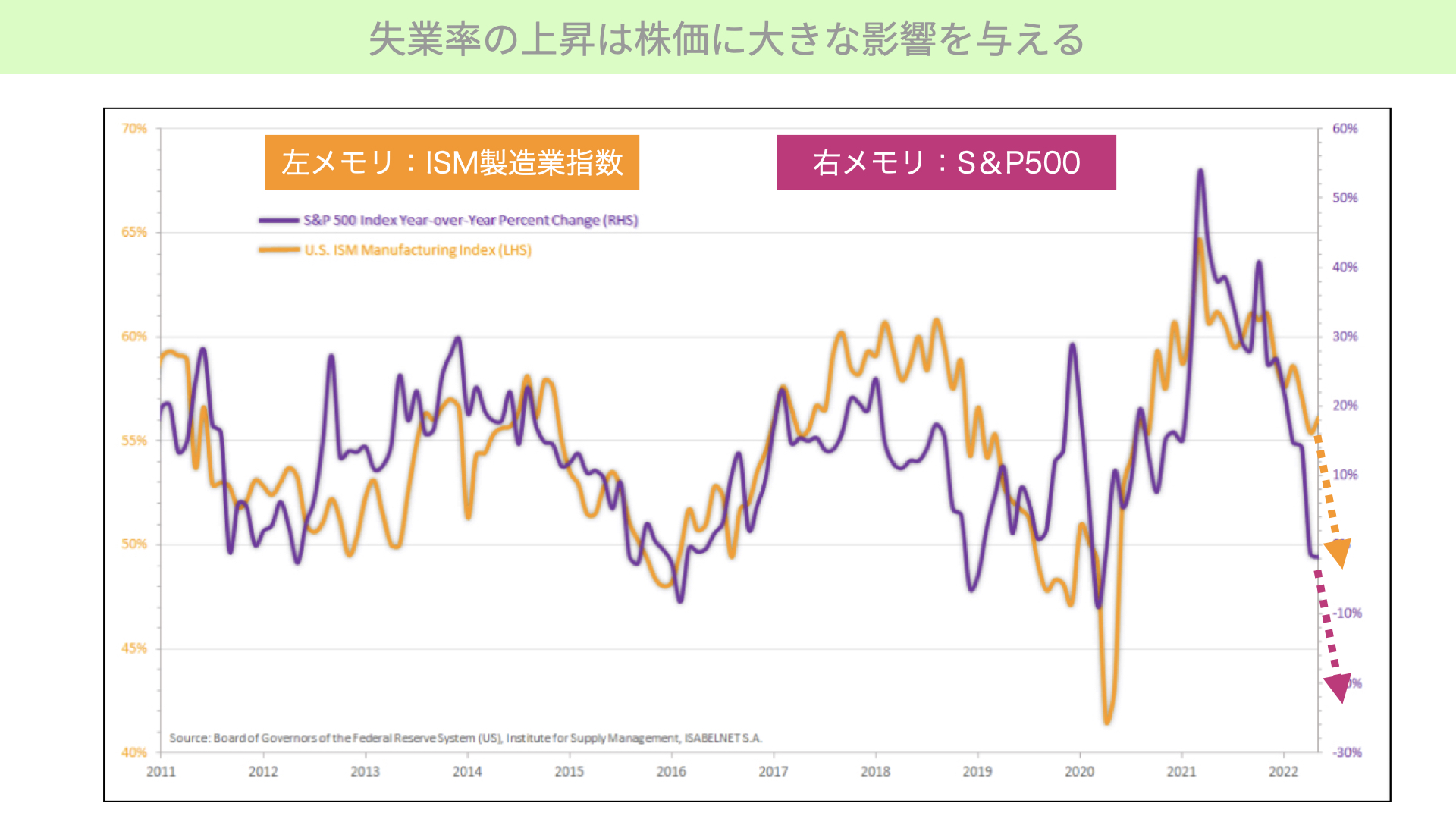

最後にこちらをご覧ください。ISM製造業指数が黄色です。こちらが下がると、S&P500も前年対比で大きく下落します。既にS&P500が先行して下落していますが、今後ISMが下がるようであれば、この下落トレンドは続くと予想されます。

今回見てもらったように、今週に入りソフトデータ、アンケートを中心としたGDP、ハードデータとは違う、今の本当の景況感を表すものを確認しました。製造業、消費者目線の両方が悪化していることが分かりました。

金曜日に発表されるISM製造業指数も、予想では55と予想されていますが、それ以上に悪化するようであれば、株価の下げ足が速まる可能性があります。また、世の中に出ている企業業績のEPSも、基本的にはリセッションに入らない前提で作られています。リセッション入りしてくると、EPSは大きく予想が変わってきます。

今のPER、EPSで計算するシナリオが大きく崩れる可能性があるため、FRBが言うようにリセッションに入らない可能性もありますが、ソフトデータを見る限り、リセッションがそう遠くない現実になってきていると、リスクマネジメントとしてしっかり行っておくべきかと思います。ぜひ、今後もソフトデータを中心に、マーケットに向かい合っていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル