今週以降も下落が続くのでしょうか。6月までの半年間で、NASDAQで約30%、S&P500で約20%の下落と、かなり大きな下落幅となっています。

年後半がどのような動きになるのか。先週発表された経済指標、いくつか気になる資産価格の動きを見ながら、今週以降のトレンドを確認したいと思います。

[ 目次 ]

景気先行指数、ISM製造業指数

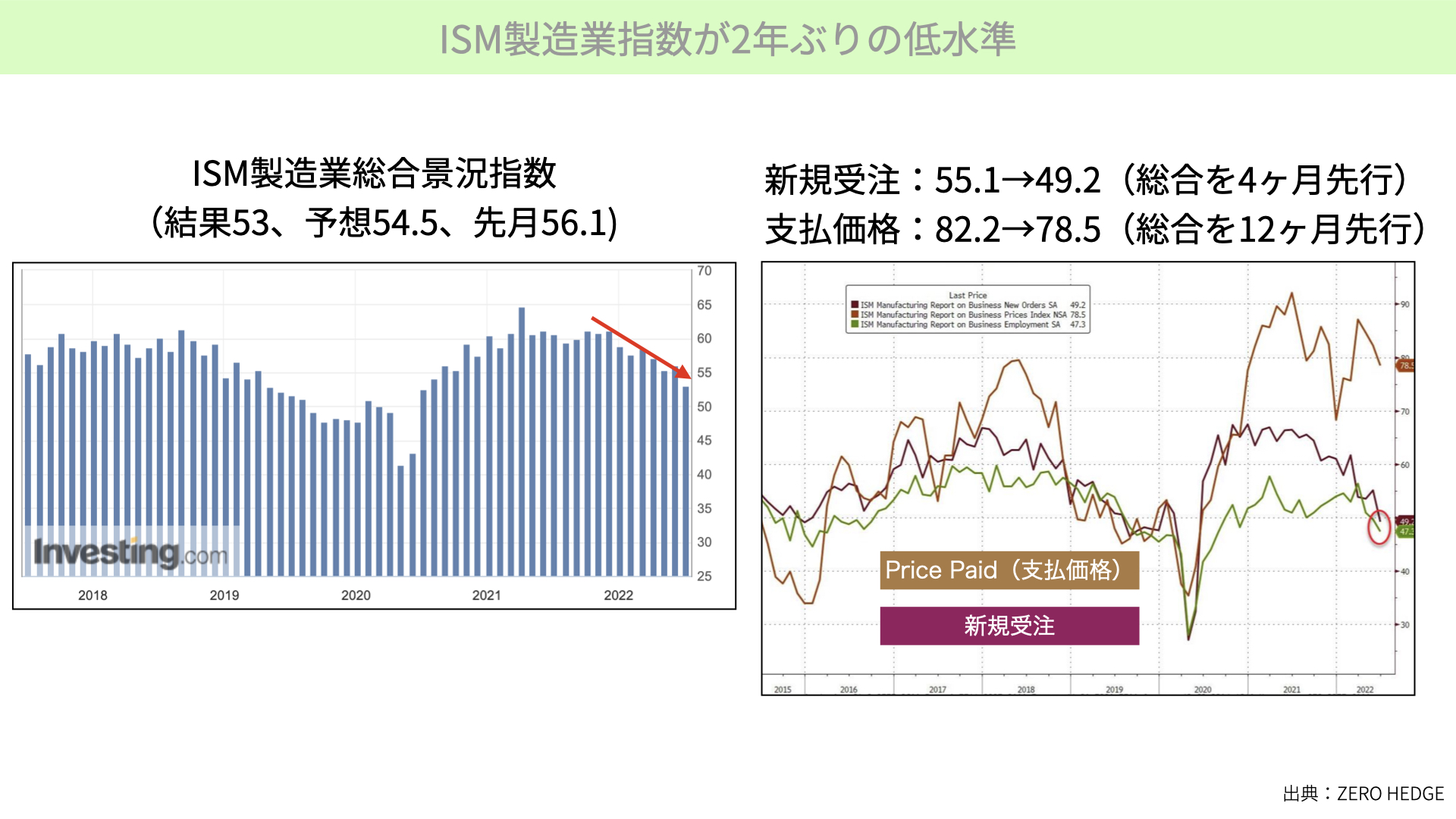

ISM製造業指数が2年ぶりの低水準

まず、ISM製造業総合景況指数を確認します。左のチャート、結果が53と不況と好況の間である50は上回っていますが、予想の54.5を下回り、先月の56.1からは下がっていることを考えると、不景気に向かっていることは、ほぼ間違いありません。

右側は、左側の中身を構成するサブインデックス、新規受注、支払価格がどうなったのかです。まずは新規受注です。55.1から49.2と、50を割ってきています。こちらは、総合景況指数を4ヶ月間リードすると言われていますので、こちらが下落を続けているということは、今後ISM製造業指数が下がると、ある程度示唆していることとなります。

次に支払価格です。こちらの価格が落ちること自体、供給サイドのインフレの問題が少し落ち着いてきたと言えます。一方、不景気の流れを示すことにもなります。82.2から78.5と下落していることが分かります。まだまだ高い水準ですが、総合を12ヶ月先行します。このまま下落が続くようであれば、総合指数は下落する、50を割ってくる動きが出てきていることになります。

金曜日は株価が上がりましたが、ISM総合指数としては、かなり中身が厳しい状況だと言えます。

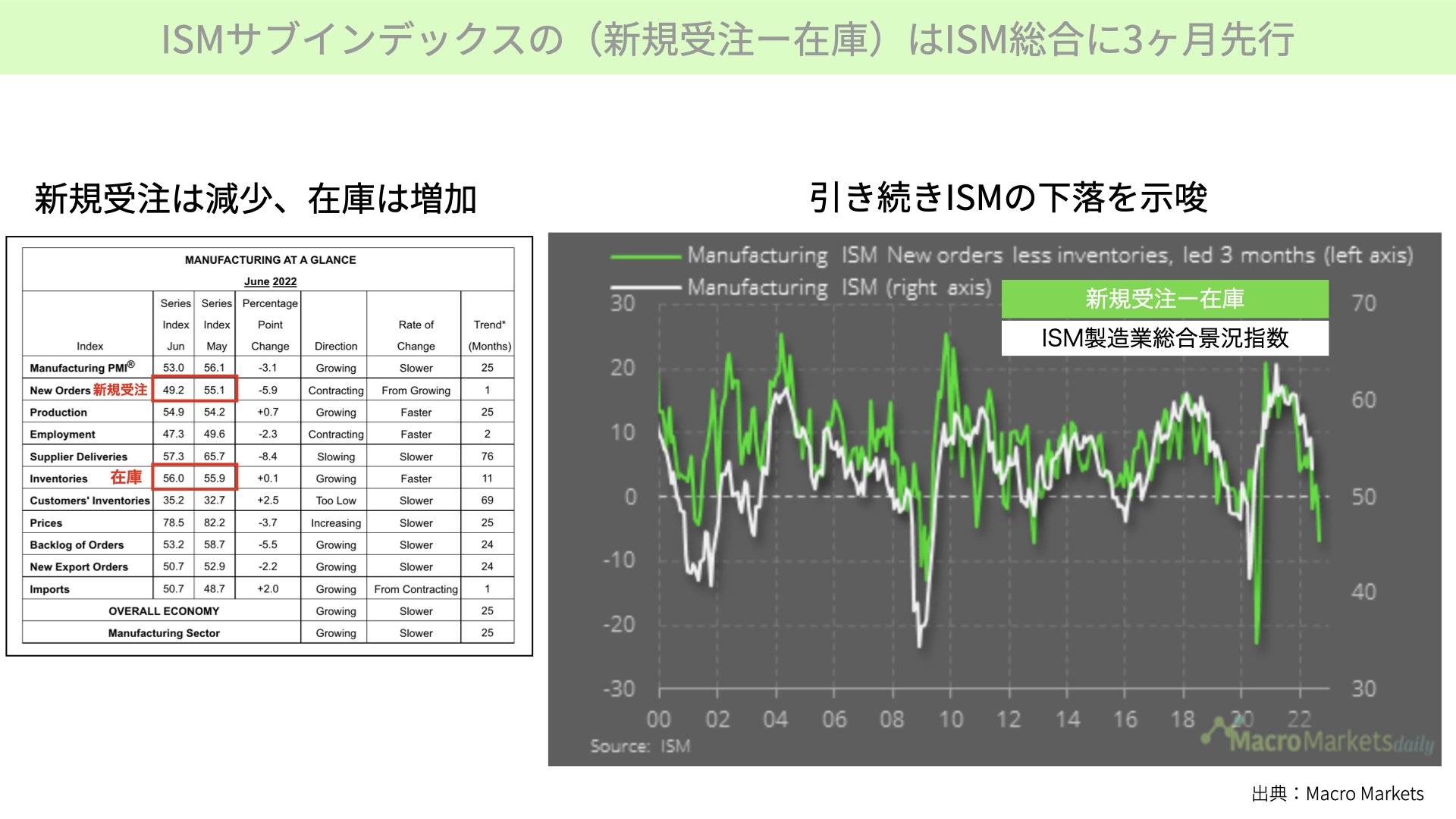

ISMサブインデックスの(新規受注-在庫)はISM総合に3ヶ月先行

さらにISMの中で気になったことを、もう一つ確認します。右側、緑の線はISMの構成インデックスです。製造業における新規受注-在庫で出され、マイナスになるほど在庫が多く積み上がり、新規受注が減っている、業績にとって良くないことを表します。

今月、新規受注は56.1から49.2と下落しています。一方、在庫は55.9から56と増えています。新規受注で出ていくものが減り、在庫が積み上がっている状況のため、売上は伸びず、今後の業績がいいともあまり想像できないと、緑のチャートは示しています。

こちらとISMとは非常に相関性が高いです。今後50を割る流れに間違いなく向かっていくと、マーケットは捉えるとお考えください。

ISM総合指数が50を割ると、株価は下落トレンドに再び入る可能性が高いです。マーケットは警戒感を高めているわけですが、さらにもう一つご覧頂きたいのは、こちらです。

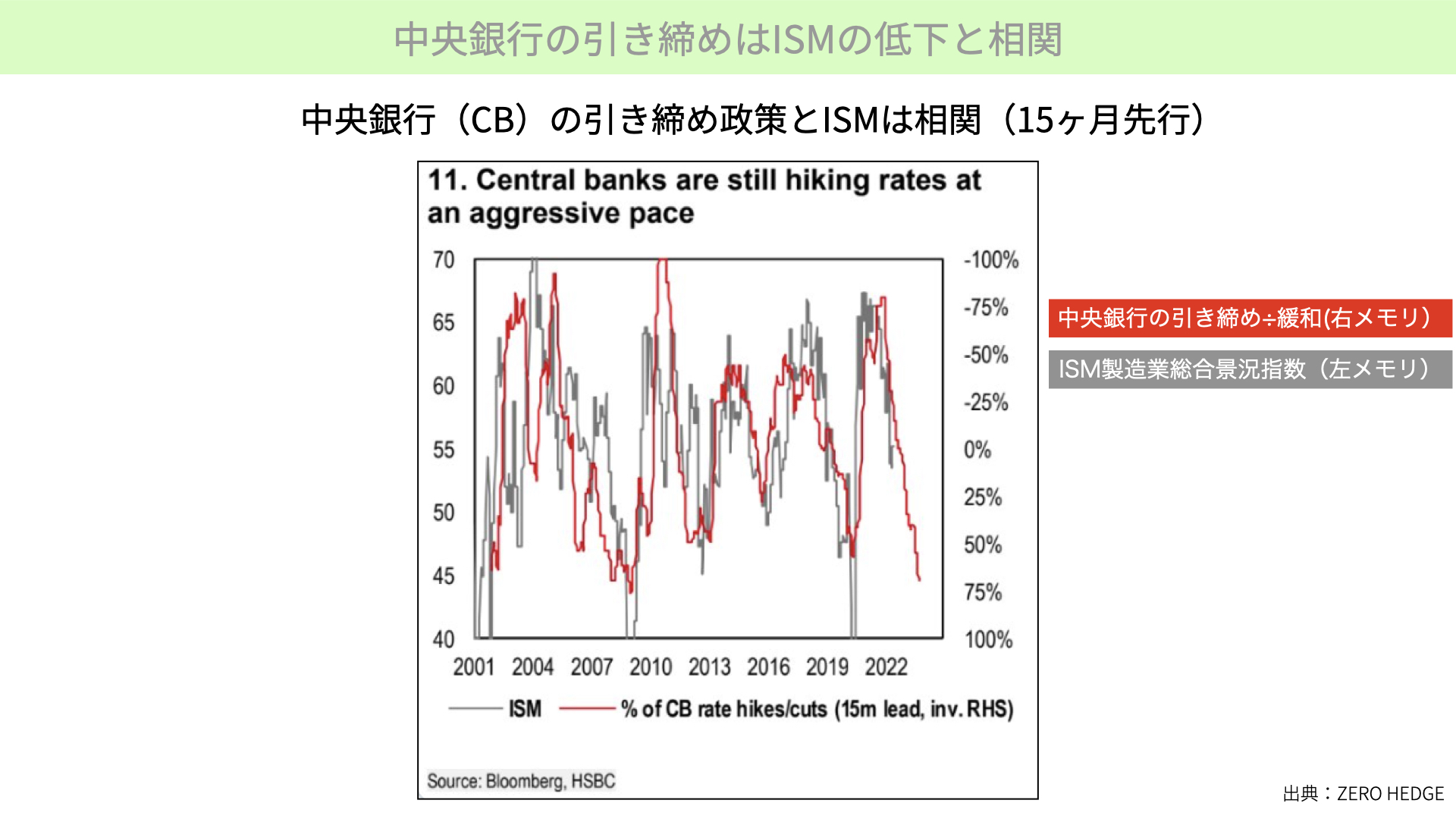

中央銀行の引き締めはISMの低下と相関

世界の中央銀行、セントラルバンクの引き締め政策とISMは相関し、15ヶ月間先行すると言われています。赤いチャートが、中央銀行の引き締めと緩和割合を表したものです。下に向かえば向かうほど、引き締め銀行が多くなっていることを指します。

ECBも引き上げになるでしょうし、FRBも引き上げを行っています。世界の多くの中央銀行が、引き締め政策を行っています。そうなると、赤いチャートが下の方に向かってきます。そうなれば資金供給量が減少しますから、製造業が影響を受け、下落に向かいます。今後15ヶ月間は、ISMが低下すると予想されています。

この時点で、いくつかの先行指標がISMの下落を示していることは、ISMがさらに下がると示唆する可能性があります。来年前半までISMが下がってくる可能性がある、株価が相当に長引く可能性があると、マーケットは懸念しています。

ISMが下がり、株価が下がることも大事なポイントですが、ISMが下がることで、企業業績にも実は大きな相関があります。

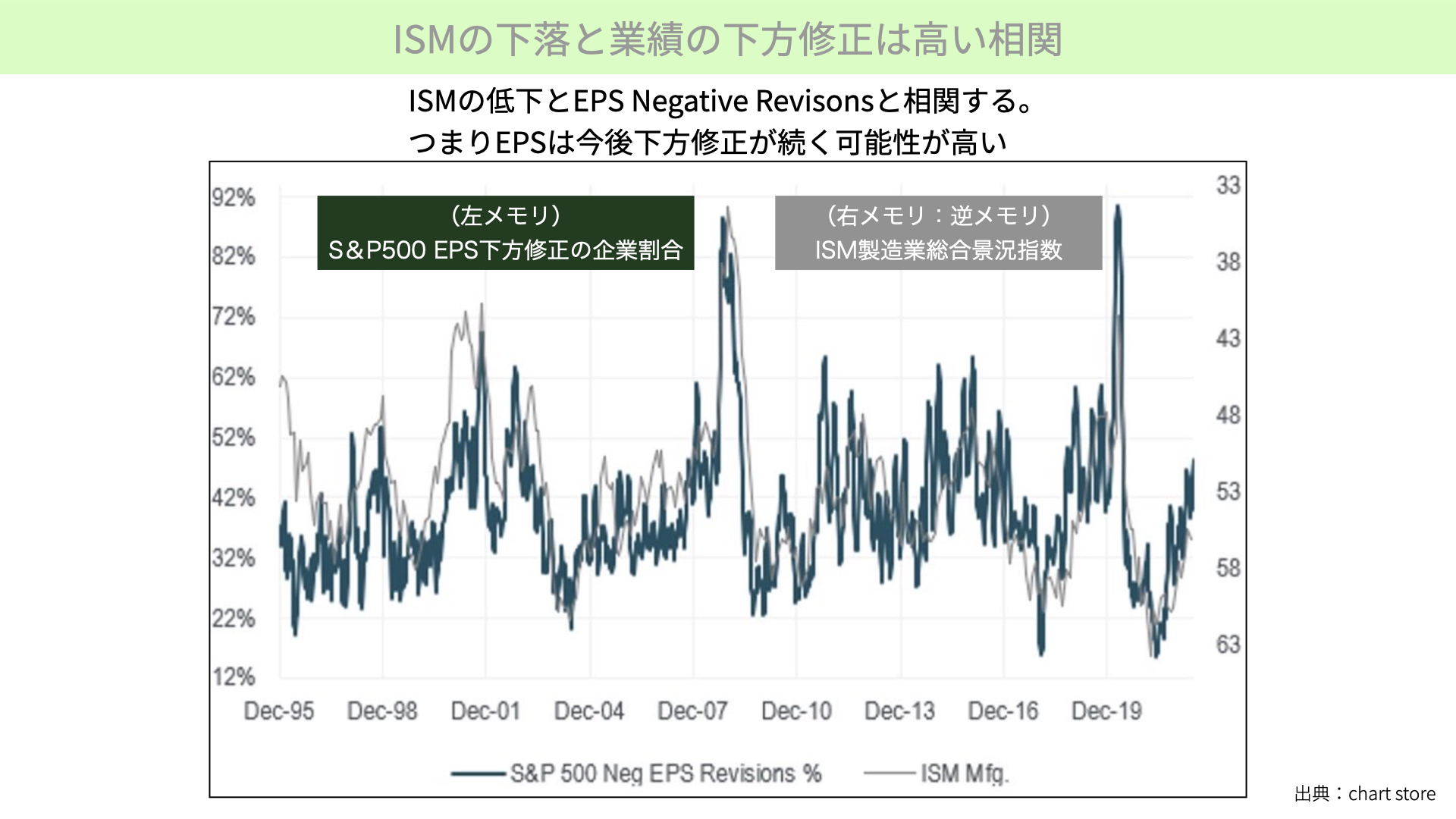

ISMの下落と業績の下方修正は高い相関

こちらは、ISMと企業業績の下方修正の連動性を見たものです。チャートを見ても分かる通り、非常に連動性が高いです。

緑の濃い線は、S&P500のEPS、一株当たり利益の下方修正割合を示しています。左メモリとなっていますから、緑の濃いチャートが上に行けば行くほど、下方修正をする企業が多くなると示しています。

一方、グレーのチャートはISM製造業指数です。逆メモリのため、上に行けば行くほどISMが低下していることとなります。ISMが50を割る流れができ始めていますから、グレーのチャートは右肩上がりとなることが想定されます。

95年から取ったチャートでこれだけの相関があるということは、7月中旬から発表されるEPS業績見通し、ガイダンスがかなりネガティブなものになる可能性があると、マーケットはかなりの警戒感を持っています。1日のリバウンドは、あくまでもリバウンドだと、こういったところからある程度認識できます。

ISMの製造業指数は、今後の景気減速、EPSの低下を示唆しています。ここからは、二つほど気になるものを見ていただきます。現時点で変調の兆しをもたらしていることでもありますが、逆に言えば、これが修正されると一つの好材料となる可能性があります。今週以降見ていただきたいということで、確認したいと思います。

ハイイールド債券スプレッド

ハイイールド債スプレッド拡大と米10年金利低下はリスクシグナル

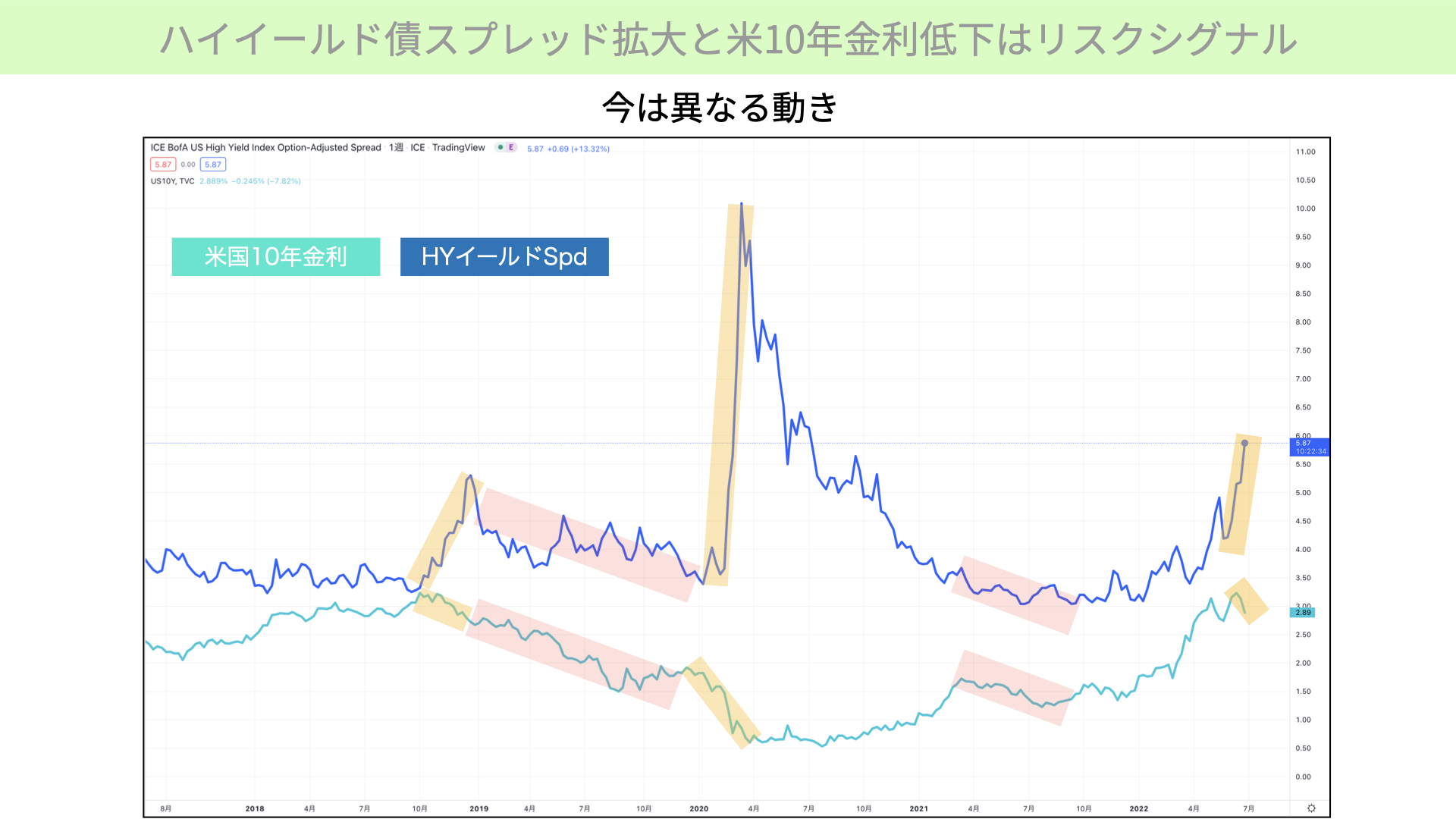

一つ目です。ハイイールド債券と10年国債のスプレッドを表したものが、濃い青いチャートです。スプレッドが広がることは、格付けの低い企業の倒産確率が高くなる、不景気になっていることを表します。つまり、スプレッドのチャートが上昇すると、株価にとってマイナスになります。

今回は米10年国債も表記しました。実は、10年国債の動きと、イールドスプレッドの動きは今後の株価の見通しに、大きな影響を与えるためです。

青いチャートはハイイールド債券、10年国債のスプレッドです。上に向かえば向かうほど、スプレッドは広がることを指し、不安定な経済状態となります。

10年金利は薄い緑の線です。先週、かなり下落しました。金利が下がれば株価が上がる、喜ばしいことだとのコメントが聞かれましたが、どうでしょうか。見ていただきたいのは、黄色網掛け箇所です。

ハイイールド債券のスプレッドが広がった際、10年金利が下がっていることが確認できます。実はこの際、大きく株価に影響が出ていたのです。10年金利が下がると、世の中の動きは不安定になっています。株から債券への動きが流れ、金利が低下しているのです。

10年金利が低下し、10年金利、ハイイールド債券の金利が広がる状態になっており、今後株価がかなり下落することを示唆しています。

一方、赤い網掛け箇所をご覧ください。10年金利が低下し、ハイイールド債券のスプレッドも縮小している局面においては、非常に世の中が安定している状況を表します。

皆さんに今後注目してほしいのは、ハイイールド債券のスプレッドが縮小し、かつ、10年金利が低下していくことがあれば、株価がリバウンドした際には、ある程度底打ち、もしくはいいリバウンドとなります。

今のように10年金利が下がり、イールドスプレッドが広がっている状態は、リバウンドがあっても本物ではないとマーケットが考える可能性があります。

ハイイールド債スプレッド拡大と米10年金利低下はリスクシグナル

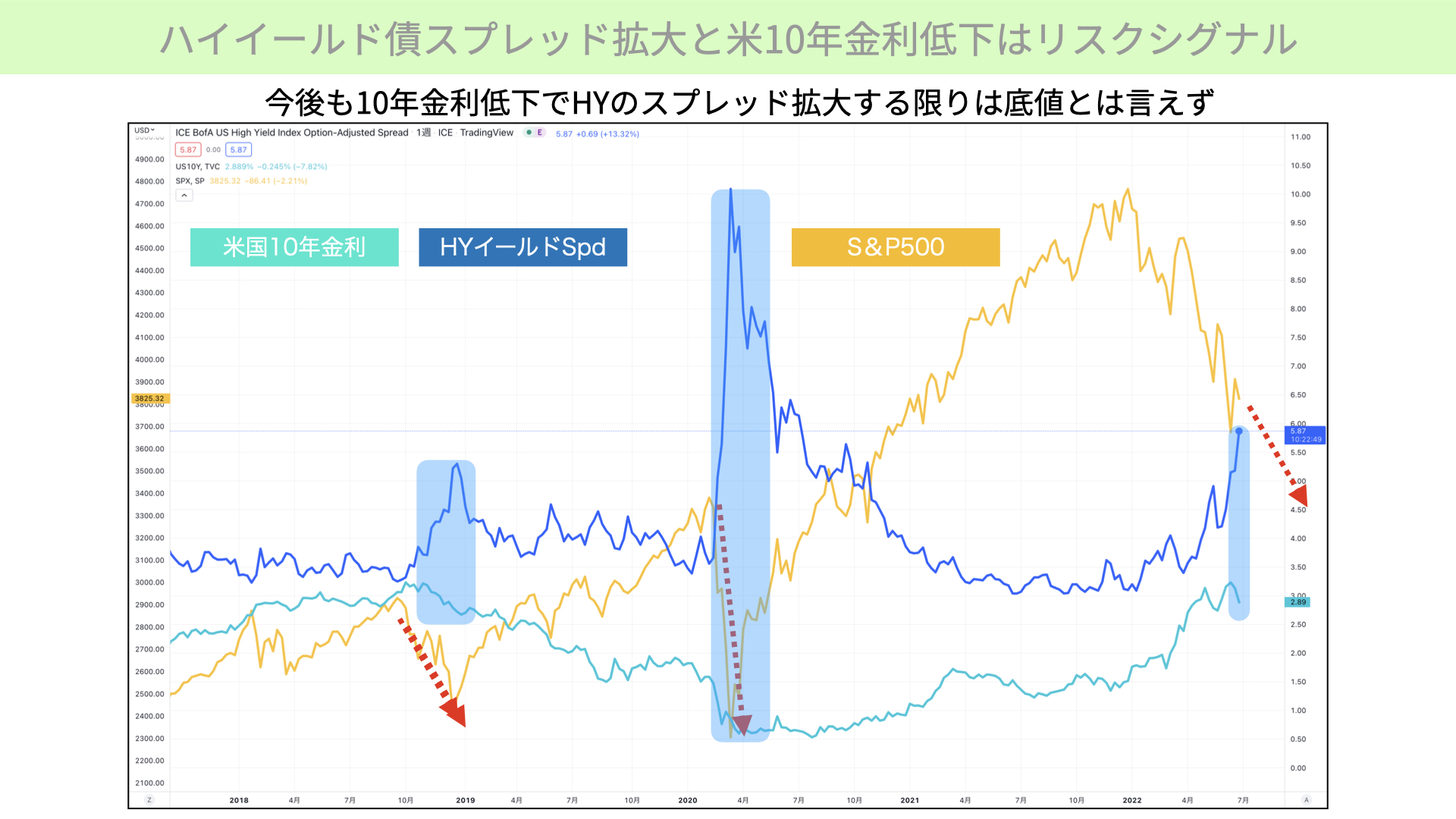

次の資料をご覧ください。先程と同じチャートにS&P500、黄色のチャートを加えています。まずは、ハイイールド債券のスプレッドが広がっているシーンです。10年金利が下がっている2018年後半のクリスマス時、20%近く下がった瞬間がありました。その際も、赤い矢印で示したように、S&P500は大きく下落しました。

このとき、金利上昇、失業率の下落でインフレが強まるのではないかと、大きく株価が下がった局面でした。このときも同じような10年金利低下、ハイイールド債券スプレッドの拡大が見られました。コロナショック時も同じような傾向です。10年金利が低下、ハイイールド債券のスプレッドが広がり、S&P500の株価は大きく下落しています。

現状はどうでしょうか。10年金利が低下し、イールド債券のスプレッドが広がっているということは、黄色のS&P500がさらに下落するのではないかと、マーケットは懸念しています。その意味では、今週以降も下落が続く可能性が高いと、認識していただいていいかと思います。

今後の注目点

SOX指数の下落の影響に注意

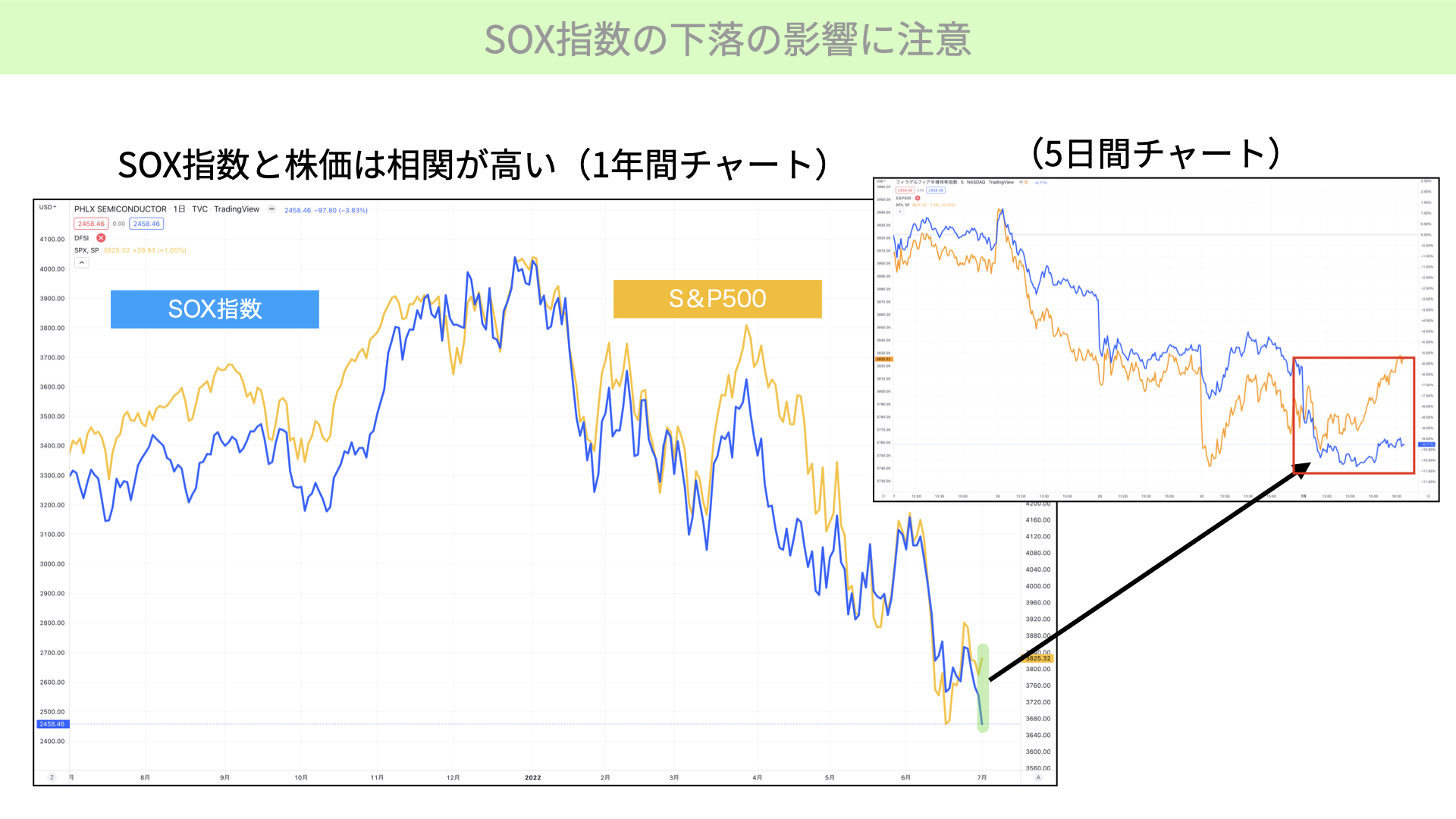

さらに気になるチャートです。半導体企業を集めた、アメリカのSOX指数です。少し変な動きをしています。左のチャートは、1年間のS&P500、SOX指数を表したものです。半導体企業の業績が悪化すると、S&P500も下がる傾向があると、相関から分かります。

1日、SOX指数がいろいろな企業業績の下方見通し、在庫積み上がり等のニュースを受けて下がりましたが、S&P500は上がっています。その5日間のチャートを拡大したものが、右のチャートです。1日だけは、赤い枠で囲っています。大きくS&P500だけが戻っています。

一方、SOX指数は下がったままで引けている状態です。そのことを考えると、S&P500の金曜日のリバウンドは、本物ではない、3連休前のポジションクローズではないかと言われている理由は、ここにあります。

今後SOX指数、在庫積み上がりや企業業績が低下する中においては、S&P500も下がってくる可能性があります。SOX指数がしっかりとバリエーションの調整を終え、在庫の吐き出しが進むようなニュースが出てきて、SOX指数が本格的に反転してくることがあれば、株価の反転は本物となります。しかし、今回の1日のリバウンドは本物ではないと、SOX指数からも言われています。

本日確認したのは、ハイイールド債券、10年金利のパラレルではない動きが起こっていることで、1日の株価リバウンドは本物ではないとマーケットが思っていること。また、SOX指数が下落する中、S&P500のリバウンドが起こっているというのも、本物ではないと思われています。今週1週間がどのような動きをするのか、確認しに行くような相場になっています。

今後の注目経済指標

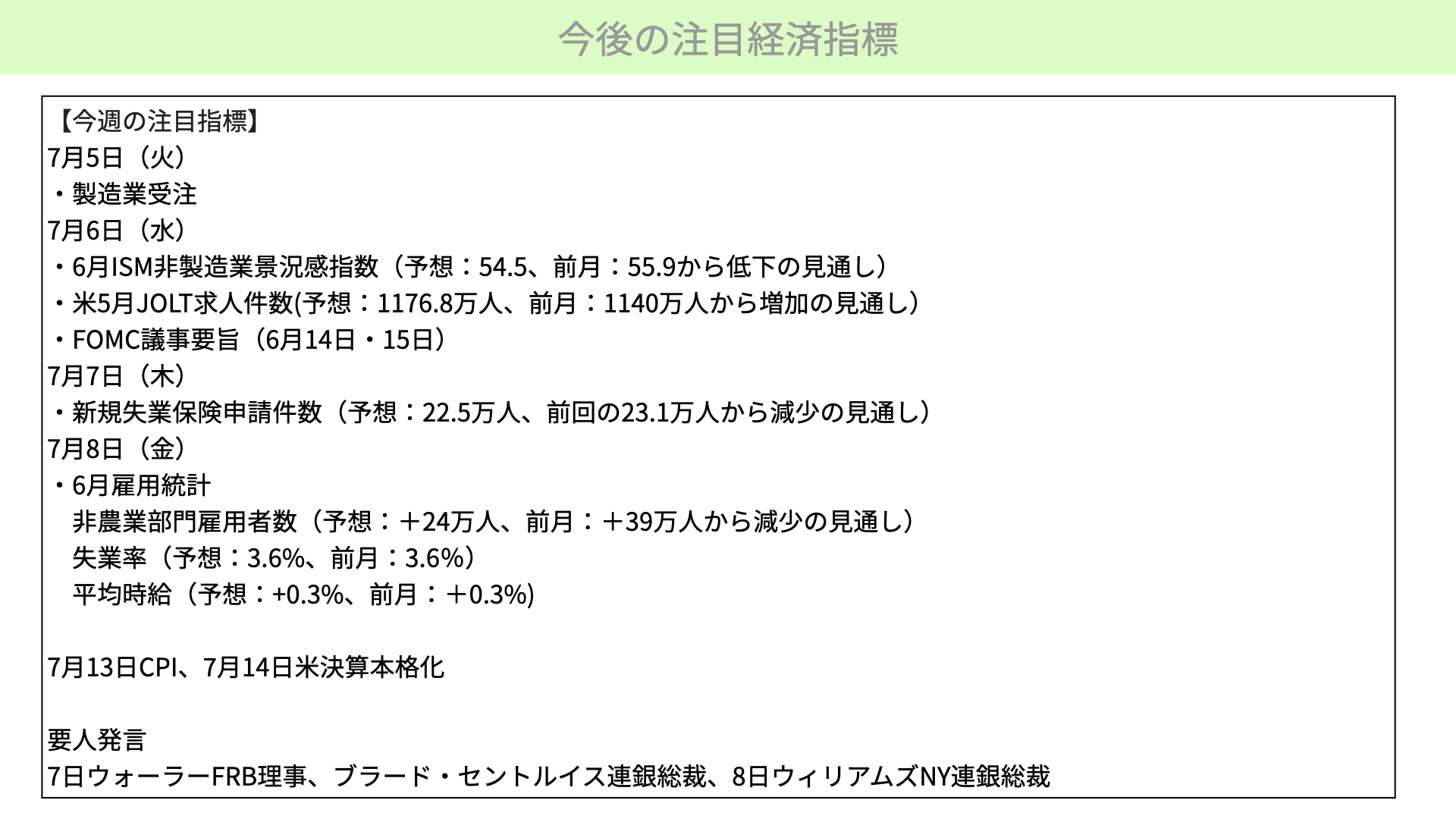

最後に、今週のイベントです。今週の注目は、5日の製造業受注の数字です。製造業の業績悪化がかなり懸念されていますから、こちらの数字は注目が必要です。

6日、ISM非製造業指数は、元々製造業指数よりもさらに悪いと予想されていました。先月の55.9から54.5で留まるかどうかが、注目です。

求人者の数も増える予想となっていますが、実際にはどうかがかなり注目です。その意味では、増加が予想されている中において、下落、もしくはあまり変わらず、求人も少し厳しい状況となれば、状況としてはますます悪化する可能性があります。

FOMCの議事要旨についてです。どういった景況感を見ているか、失業者の数の増え方を見ているのか、コメント等にも注目が集まります。しっかりと確認したいと思います。

雇用統計の前哨戦と言われる、新規失業保険の申請件数についてです。申請件数が減る、23.1万人から22.5万人と言われていますが、4週移動平均で見ると、まだ上昇が続くかどうか注目です。

次に雇用統計です。24万人を超えるのか、下回るのかも大事ですが、失業率、平均受給がどの程度に収まるのか。強い数字が平均受給で上がってくれば、インフレ懸念が再び出てきます。また、失業率が上がるようであれば、景況感の後退に繋がってきます。今週は重要な指標が並びますので、注目いただければと思います。

13日のCPI、14日の本格決算と流れていきますから、7月は気の抜けない1ヶ月になりそうです。また、7日にウォーラーさん、ブラウドさんの要人発言、8日にはウィリアムズNY連銀総裁の発言もあります。そういったところも注目していただければと思います。

1日に発表されたISM製造業指数の中身が悪かったにもかかわらず、金曜日の株価は大きくリバウンドしました。これが本物かどうかを見るにあたり、ISMの中身を見ると、今後の株価下落を示す内容となっています。まだ気が抜けない状況が続いています。

また、ハイイールド債券、10年国債の金利のスプレッドの拡大中に、10年金利が下がるというのもあまり傾向ではありません。株価も下がる可能性があります。

最後に、SOX指数が下落する中において、S&P500がリバウンドしているということは、本格的な上昇とは言えないのではないかとマーケット関係者は見ています。引き続き株価としては下目線の中において、悪材料が転換していくと見ると、逆に言えば、ボトムの確認となります。かなり悲観的なムードが漂う中でも、両方の目線で見ていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル